Презентация по усн 2021

Обновлено: 03.05.2024

С 2021 года налог при УСН рассчитывается с учетом прогрессивной шкалы, а также с учетом коэффициента-дефлятора. Указанные изменения поддержаны в "1С:Бухгалтерии 8" начиная с версии 3.0.86. Расчет налога и авансовых платежей по налогу удобно выполнять с помощью специального "Помощника расчета налога УСН". Детальный расчет налога за отчетный (налоговый) период приводится в справке-расчете. Эксперты 1С рассказывают о новых возможностях программы.

Переходный период для плательщиков УСН

Федеральным законом от 31.07.2020 № 266-ФЗ в Налоговый кодекс внесены поправки, которые вводят прогрессивную шкалу налоговых ставок для упрощенцев и меняют условия утраты права на УСН.

В общем случае налоговая ставка для упрощенцев установлена в размере (п. 1, 2 ст. 346.20 НК РФ):

6 %, если объектом налогообложения являются доходы;

15 %, если объектом налогообложения являются доходы, уменьшенные на величину расходов.

При этом законами субъектов РФ могут быть установлены пониженные налоговые ставки.

До 2021 года применять УСН разрешалось тем организациям и индивидуальным предпринимателям (ИП), доходы которых не превысили 150 млн руб. в год, а среднесписочная численность работников не превысила 100 человек.

С 01.01.2021 года НК РФ предусматривает переходный период для тех плательщиков УСН, которые незначительно превысят вышеуказанные значения лимитов по доходам и численности работников. Компании, у которых максимальный размер выручки находится в пределах от 150 до 200 млн руб., а средняя численность работников - от 100 до 130 человек, сохранят право на применение УСН. При этом плательщики УСН станут уплачивать налог по повышенным налоговым ставкам:

при объекте "доходы" - по ставке 8 %;

при объекте "доходы минус расходы" - по ставке 20 %.

Причем повышенный налог будет рассчитываться не с начала года, а только с того квартала, в котором допущено превышение показателей по доходам или по количеству работников (п.п. 1.1 и 2.1 ст. 346.20 НК РФ в ред. Закона № 266-ФЗ).

С 2021 года налогоплательщик потеряет право на УСН, если доход за налоговый (отчетный) период превысит 200 млн руб. и (или) средняя численность сотрудников составит более 130 человек (п. 4 ст. 346.13 НК РФ в ред. Закона № 266-ФЗ).

В расчете налога УСН учитывается коэффициент-дефлятор. Его размер на 2021 год для целей применения УСН установлен в размере 1,032 (приказ Минэкономразвития России от 30.10.2020 № 720).

Таким образом, предельный размер дохода для применения основной ставки УСН в 2021 году составит 154,8 млн руб. (150 млн руб. х 1,032). Предельный размер дохода для применения УСН в 2021 году составит 206,4 млн руб. (200 млн руб. х 1,032).

Расчет налога при УСН в "1С:Бухгалтерии 8" с 2021 года

Начиная с версии 3.0.86 в "1С:Бухгалтерии 8" внесены изменения в расчет налога при УСН с 2021 года согласно Закону № 266-ФЗ:

внесены изменения в ставки налога при УСН с учетом прогрессивной шкалы;

предельные размеры доходов для применения УСН с учетом прогрессивной шкалы определяются с учетом коэффициента-дефлятора (см. выше);

внесены изменения в алгоритм работы и форму Помощника расчета налога УСН;

внесены изменения в справку-расчет по налогу при УСН;

при оценке риска налоговой проверки учитываются лимиты применения УСН - 200 млн руб. по доходам и 130 работников.

Настройка налогов для плательщиков УСН

В 2021 году для упрощенцев видоизменяется форма Упрощенная система налогообложения (УСН) регистра Настройки налогов и отчетов (раздел Главное - Налоги и отчеты).

В сворачиваемой группе Ставка налога теперь указывается:

основная ставка УСН (6 % или 15 %), которая действует с начала года до достижения предельного размера дохода для применения основной ставки и при средней численности наемных работников не более 100 человек;

повышенная ставка УСН (8 % или 20 %), которая действует с начала квартала, в котором доходы превысили предельный размер дохода для применения основной ставки УСН либо средняя численность наемных работников превысила 130 человек;

предельный размер дохода для применения основной ставки УСН с учетом коэффициента-дефлятора.

На рисунке 1 представлена форма Упрощенная система налогообложения (УСН) для УСН с объектом "доходы минус расходы".

Рис. 1. Ставки налога на 2021 год для УСН с объектом "доходы минус расходы"

Новый порядок расчета налога при УСН с 2021 года

Расчет налога (в т. ч. авансового платежа) по УСН рекомендуется выполнять с применением специализированного Помощника расчета налога УСН. Перейти к Помощнику можно из списка задач организации (раздел Главное - Задачи организации) либо из раздела Отчеты - УСН - Отчетность по УСН.

Рассмотрим применение Помощника на примере.

Пример

ООО "Ромашка" применяет УСН с объектом "доходы минус расходы". За I квартал 2021 года доходы составили 90 млн руб., а расходы - 60 млн руб. За II квартал 2021 года доходы составили 70 млн руб., расходов не было. Среднесписочная численность работников не превышает 100 человек.

В форме Помощника за I квартал 2021 года выводятся показатели для расчета:

доходы - 90 млн руб.;

расходы - 60 млн руб.;

ставка налога в текущем квартале - 15 %.

Показатели расчета налогов можно проверить. Для этого достаточно кликнуть мышью по соответствующей гиперссылке, после чего открывается подробная расшифровка показателя.

Рекомендуется открыть расшифровку показателя Ставка налога, чтобы проконтролировать основания применения ставки налога в указанном размере.

Если учет заработной платы ведется во внешней программе, то в форме Ставка налога необходимо указать количество работников. Чтобы при расчете налога применить внесенные изменения, их следует сохранить по кнопке ОК.

Расчет налога в форме Помощника выполняется по кнопке Рассчитать налог. В результате обработки выводятся рассчитанные суммы:

налоговая база ООО "Ромашка": 90 млн руб. - 60 млн руб. = 30 млн руб.;

исчисленный компанией налог за I квартал 2021 года: 30 млн руб. х 15 % = 4,5 млн руб. Поскольку в данном отчетном периоде лимиты не превышены, то налог рассчитывается как произведение налоговой базы и основной ставки налога;

налог к уплате: 4,5 млн руб.

Непосредственно из формы Помощника можно перейти к оплате налога, а также запросить сверку с ИФНС через сервис 1С-Отчетность.

В марте 2021 года при проведении регламентной операции Расчет налога УСН, входящей в обработку Закрытие месяца (раздел Операции - Закрытие периода), налог начисляется проводкой:

Дебет 99.01.1 Кредит 68.12

- на сумму 4,5 млн руб.

Детальный расчет налога за отчетный период приводится в Справке-расчете авансового платежа по налогу УСН, за год - в Справке-расчете налога УСН.

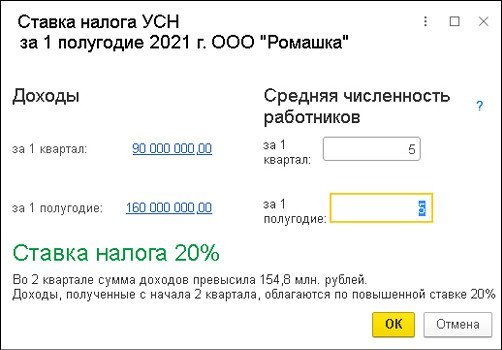

В форме Помощника за полугодие 2021 года выводятся показатели для расчета:

доходы - 160 млн руб.;

расходы - 60 млн руб.;

ставка налога в текущем квартале - 20 %;

уплаченный авансовый платеж за I квартал - 4,5 млн руб.

Поскольку в текущем отчетном периоде применяется повышенная ставка, то дополнительно выводятся данные за отчетный период, в котором лимиты не превышались, и применялась основная ставка налога, то есть за I квартал 2021 года:

налоговая база - 30 млн руб.;

исчисленный налог - 4,5 млн руб.

Чтобы проконтролировать основания применения повышенной ставки налога, нужно открыть расшифровку показателя Ставка налога (рис. 2).

Рис. 2. Расшифровка ставки налога УСН

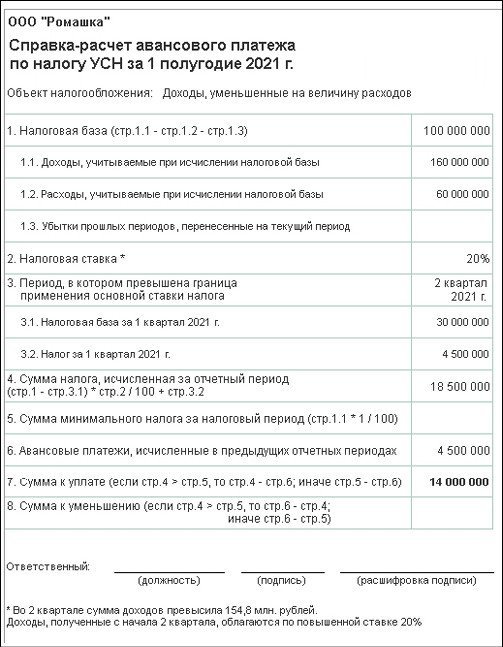

По кнопке Рассчитать налог в форме Помощника выводится расчет налога за полугодие 2021 года.

Налоговая база составляет 100 млн руб. (160 млн руб. - 60 млн руб.).

Поскольку в данном отчетном периоде лимиты превышены, то налог рассчитывается как сумма величин (п. 1 ст. 346.21 НК РФ в ред. Закона № 266-ФЗ):

налога, исчисленного по основной ставке с налоговой базы до превышения лимитов. По условиям Примера - это налог за I квартал (30 млн руб. х 15 % = 4,5 млн руб.);

налога, исчисленного по повышенной ставке с разницы налоговых баз за период превышения лимитов и период, когда лимиты не превышены. По условиям Примера - это разница налоговых баз за полугодие и I квартал 2021 года ((100 млн руб. - 30 млн руб.) х 20 % = 14 млн руб.).

Таким образом, налог за полугодие 2021 года составляет 18,5 млн руб. (4,5 млн руб. + 14 млн руб.).

Налог к уплате за II квартал 2021 года рассчитывается как исчисленный налог за полугодие за вычетом уплаченных авансовых платежей за I квартал (18,5 млн руб. - 4,5 млн руб. = 14 млн руб.).

В июне 2021 года при проведении регламентной операции Расчет налога УСН формируется бухгалтерская проводка:

Дебет 99.01.1 Кредит 68.12

- на сумму 14 млн руб. Проводка формируется исходя из сравнения налога, рассчитанного на отчетную дату, и налога, рассчитанного в предыдущих отчетных периодах и учтенного на счете 68.12 (18,5 млн руб. - 4,5 млн руб.).

Детальный расчет налога за полугодие 2021 года приводится в Справке-расчете авансового платежа по налогу УСН (рис. 3).

Рис. 3. Справка-расчет авансового платежа по налогу УСН

Оценка риска налоговой проверки при УСН

При оценке риска налоговой проверки (раздел Отчеты - Анализ учета) с 2021 года применяются лимиты применения УСН с учетом поправок, внесенных в НК РФ Законом № 226-ФЗ. Это 200 млн руб. для доходов и 130 человек для среднесписочной численности работников.

Основанием для проверки может оказаться неоднократное приближение показателей, дающих право на применение спецрежимов налогообложения, к предельным значениям. Приближением считается достижение 95 % от предельного показателя (приказ ФНС России от 30.05.2007 № ММ-3-06/333@ "Об утверждении Концепции системы планирования выездных налоговых проверок").

Чтобы в ходе проверки приближения к предельным значениям по УСН не выявились, доходы организации в 2021 году с учетом коэффициента-дефлятора не должны превышать 196,08 млн руб. (200 млн руб. х 1 032 х 95 %), а среднесписочная численность не должна превышать 124 человека (130 х 95 %).

От редакции. Актуальную информацию о новых возможностях "1С:Бухгалтерии 8" редакции 3.0 и других программ 1С см. в справочнике "Информация об обновлениях программных продуктов 1С:Предприятие" раздела "Инструкции по учету в программах 1С" .

С 2021 года упрощенцев, которые нарушили базовые лимиты по доходам и численности сотрудников, не будут автоматически переводить на ОСНО. Им дадут переходный период, во время которого налог придётся платить по повышенным ставкам. Разберёмся, как работать по новым правилам.

Лимиты по доходам и средней численности на 2021 год

По новым правилам упрощенцы не будут слетать с УСН сразу после того, как превысят базовые лимиты. Для них будет действовать переходный период, во время которого вырастут ставки налога.

Актуальные на 2021 год лимиты представлены в таблице.

| Стандартные условия УСН | Переходный период по УСН | Утрата права на применение УСН | |

|---|---|---|---|

| Доходы за квартал, полугодие, 9 месяцев, год | 150 млн рублей | 150–200 млн рублей | более 200 млн рублей |

| Средняя численность сотрудников за квартал, полугодие, 9 месяцев, год | до 100 человек включительно | 100–130 человек | более 130 человек |

Проверяйте, проходите ли вы по лимитам, по стандартным правилам:

- Доходы налогоплательщика определяются в соответствии со ст. 346.15 и подп. 1, 3 п. 1 ст. 346.25 НК РФ.

- При совмещении УСН и патента для расчёта лимита учитывайте доходы по обоим налоговым режимам.

- Средняя численность сотрудников рассчитывается в соответствии с указаниями, утверждёнными приказом Росстата от 27.11.19 № 711.

- Расчёт показателей проводите по итогам отчётного квартала, полугодия, 9 месяцев или года.

В 2021 году для УСН начал действовать новый коэффициент дефлятор — 1,032. Сначала мы предполагали, что на него нужно будет индексировать новые лимиты, то есть они составят 154,8 и 206,4 млн рублей. Однако Минфин разъяснил, что в 2021 году лимиты для переходного периода применяются без индексации, то есть будут равны 150 и 200 млн рублей (письма Минфина от 27.01.2021 № 03-11-06/2/4855 и от 01.02.2021 № 03-11-06/2/5885).

Стандартные условия УСН

До тех пор, пока доходы налогоплательщика не превысят 150 млн рублей и средняя численность сотрудников не окажется больше 100, действуют стандартные ставки по упрощённому налогу:

Условия переходного периода по УСН

После того, как налогоплательщик заработает больше 150 млн рублей или наймёт 101-го сотрудника, — начинается переходный период. Он стартует с самого начала того квартала, в котором были превышены базовые лимиты. В этом случае ставки по налогу возрастают:

Если до конца налогового периода доходы упрощенца не превысят 200 млн рублей, а средняя численность сотрудников не превысит 130 человек, в следующем году он сможет продолжить применять УСН.

Утрата права на применение УСН

С начала того квартала, в котором выручка превысила 200 млн рублей или средняя численность сотрудников превысила 130 человек, налогоплательщик потеряет право на применение УСН. Тогда придётся платить все налоги, предусмотренные ОСНО: налог на прибыль, НДС, налог на имущество.

Компания сможет снова вернуться на упрощёнку не ранее, чем через год после утраты права на применение УСН. Важное условие: лимиты для перехода на упрощённый режим снова должны соблюдаться.

Новые правила расчёта налога и авансовых платежей

Во время переходного периода налог и авансовые платежи считайте в следующем порядке:

- Рассчитайте налоговую базу за весь период, предшествующий кварталу, в котором были нарушены базовые лимиты. Она облагается налогом по стандартной ставке: 6 % или 15 %.

- Рассчитайте базу за весь налоговый период. Вычтите из неё базу, облагаемую по стандартной ставке. На оставшуюся сумму начисляйте налог по повышенной ставке — 8 % или 20 %.

Сложите полученные суммы — это будет налог за период.

- I квартал — 55 млн рублей;

- полугодие — 120 млн рублей;

- 9 месяцев — 160 млн рублей;

- 2021 год — 210 млн рублей.

- Авансовый платёж за I квартал = 55 × 6 % = 3,3 млн рублей.

- Авансовый платёж по итогу полугодия = (120 × 6 %) – 3,3 млн рублей = 3,9 млн рублей.

Доход компании за 9 месяцев превысил 150 млн рублей — начался переходный период со ставкой налога 8 %.

- Авансовый платёж по итогу 9 месяцев = (120 × 6 %) + ((160 — 120) × 8 %) – 3,3 — 3,9 = 3,2 млн рублей.

Что еще изменилось в упрощённой системе

Кроме новых лимитов и налоговых ставок, есть и другие важные изменения:

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

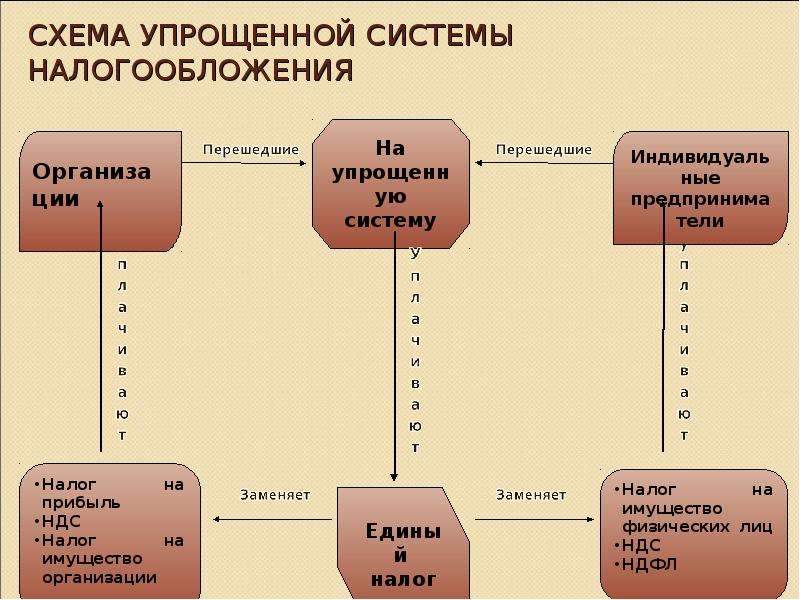

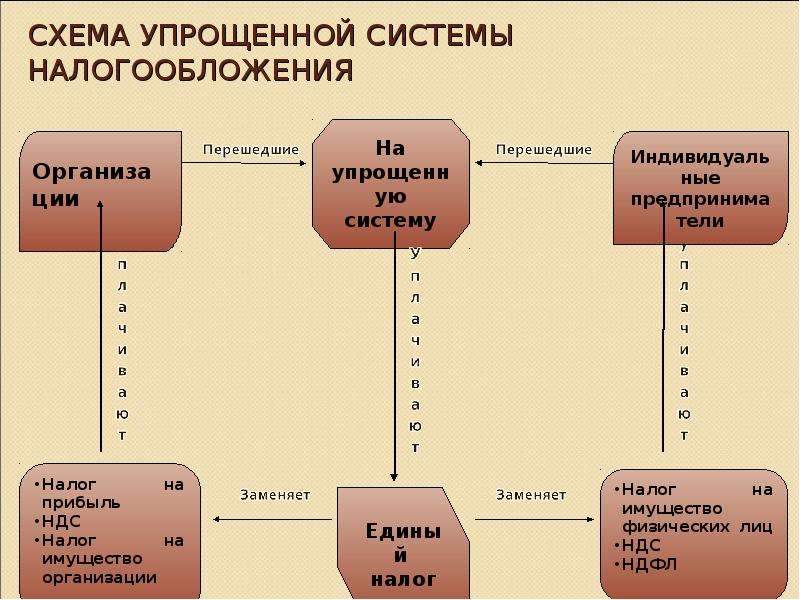

Вы можете ознакомиться и скачать Упрощенная система налогообложения для малого бизнеса Лекция преподавателя: Комовой Татьяны Ивановны . Презентация содержит 15 слайдов. Презентации для любого класса можно скачать бесплатно. Если материал и наш сайт презентаций Вам понравились – поделитесь им с друзьями с помощью социальных кнопок и добавьте в закладки в своем браузере.

Слайд 1

Слайд 2

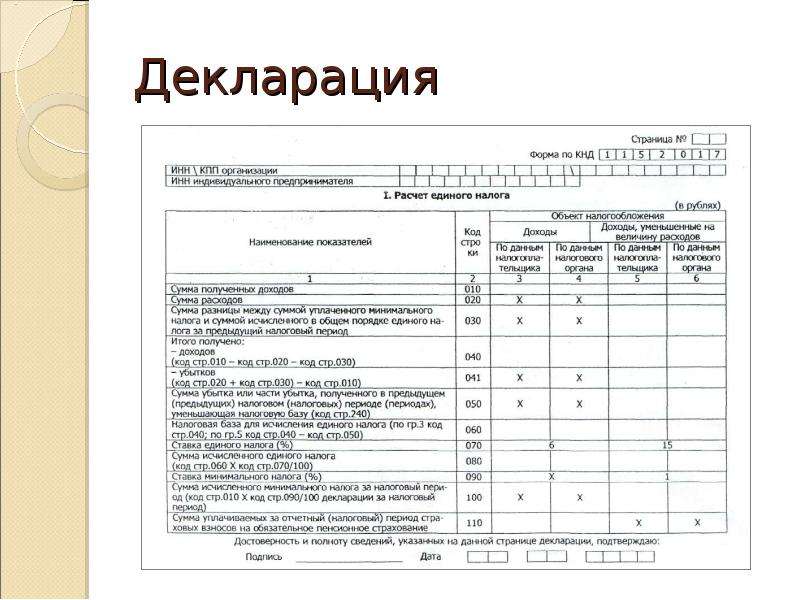

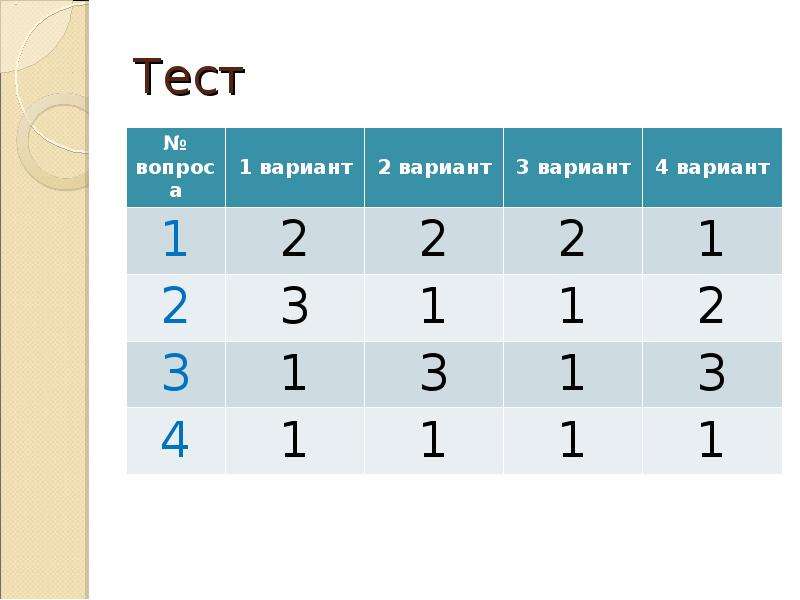

Структура урока Опрос Новая тема Практическое задание для закрепления новой темы Заполнение налоговой декларации Тестирование Домашнее задание

Слайд 3

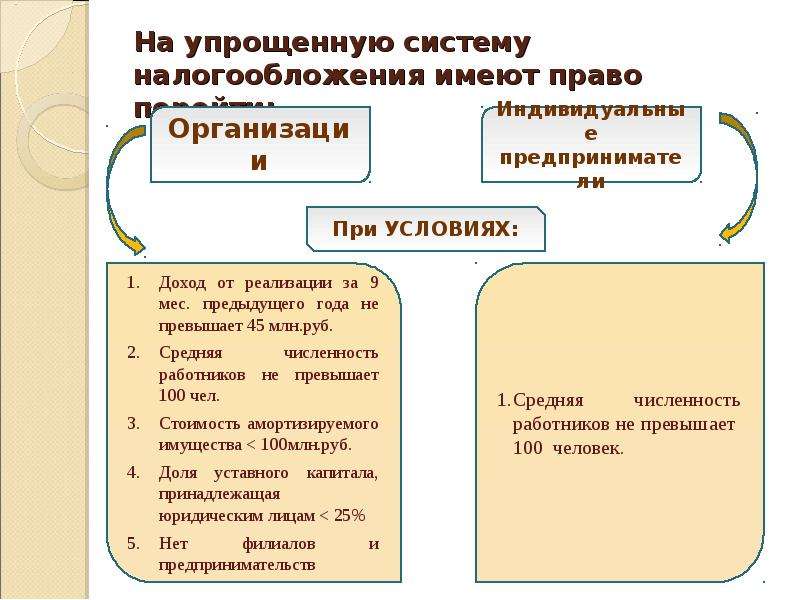

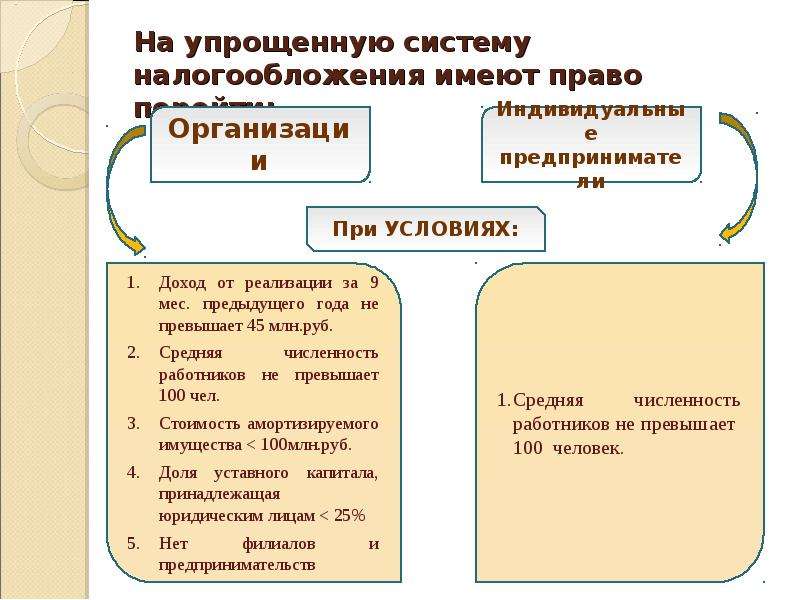

План темы: Условия перехода организаций и индивидуальных предпринимателей на упрощенную систему налогообложения для малого бизнеса. Перечень организации и индивидуальных предпринимателей не имеющих право применять упрощенную систему налогообложения. Документы, необходимые для подачи в налоговую инспекцию. Особенности применения упрощенной системы налогообложения для малого бизнеса Элементы единого налога по упрощенной системе налогообложения

Слайд 4

Слайд 5

Слайд 6

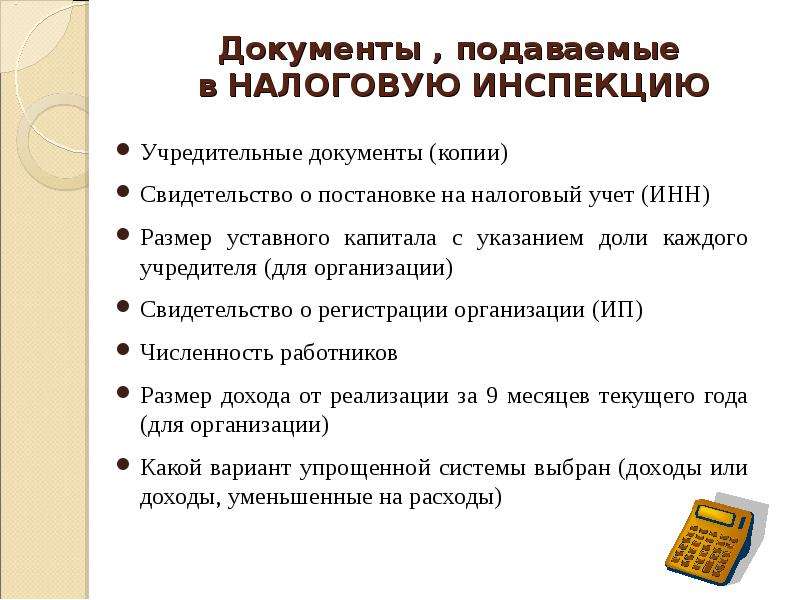

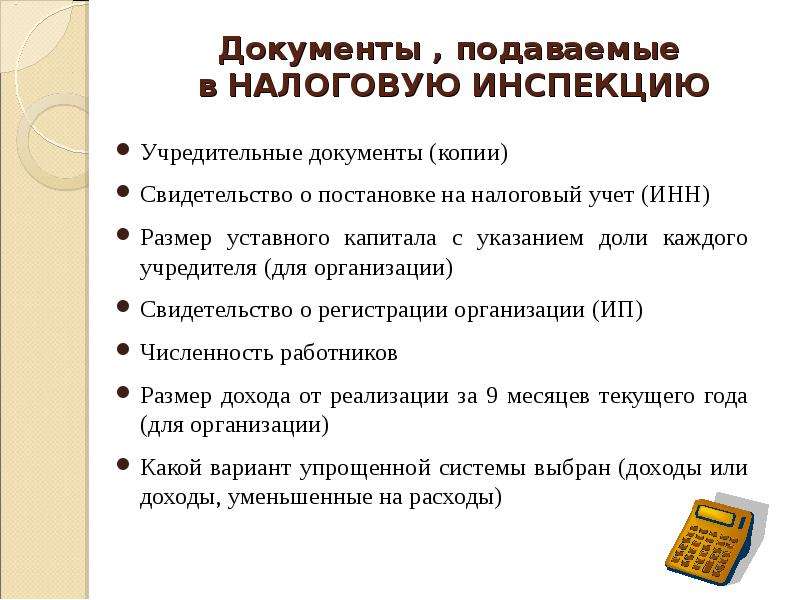

Документы , подаваемые в НАЛОГОВУЮ ИНСПЕКЦИЮ Учредительные документы (копии) Свидетельство о постановке на налоговый учет (ИНН) Размер уставного капитала с указанием доли каждого учредителя (для организации) Свидетельство о регистрации организации (ИП) Численность работников Размер дохода от реализации за 9 месяцев текущего года (для организации) Какой вариант упрощенной системы выбран (доходы или доходы, уменьшенные на расходы)

Слайд 7

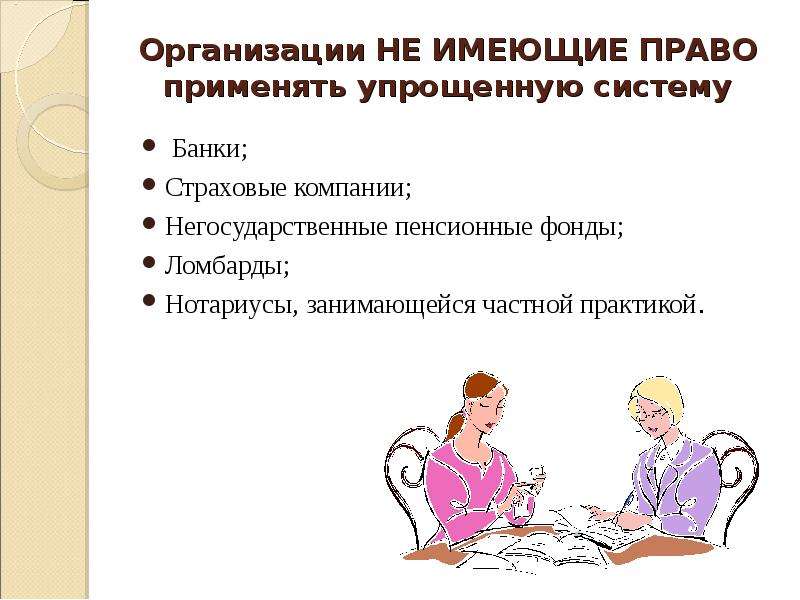

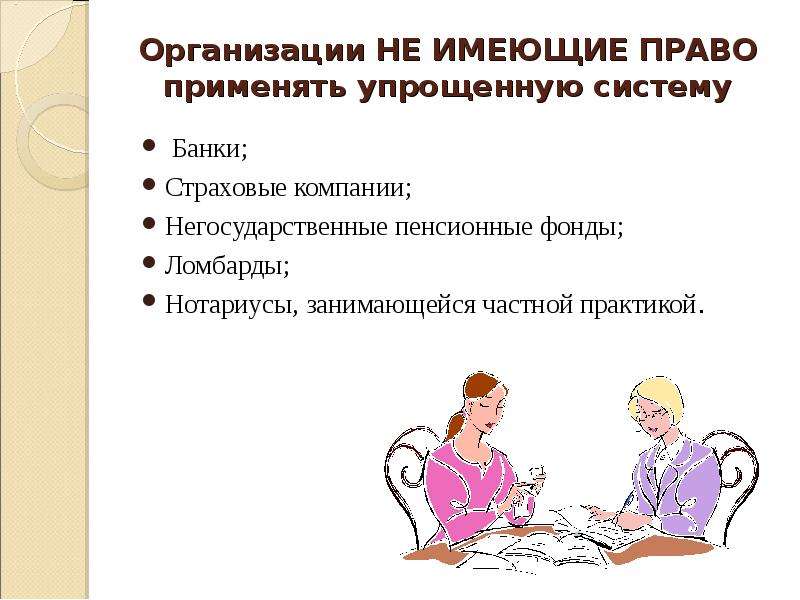

Организации НЕ ИМЕЮЩИЕ ПРАВО применять упрощенную систему Банки; Страховые компании; Негосударственные пенсионные фонды; Ломбарды; Нотариусы, занимающейся частной практикой.

Слайд 8

Слайд 9

Задача По исходным данным выбрать наиболее целесообразный вариант налогообложения при условии: выручка от продажи продукции 12250000 руб., материальные затраты 56320000 руб., заработная плата 2134500 руб., амортизация 891300 руб., прочие расходы связанные с производством продукции 235600 руб..

Слайд 10

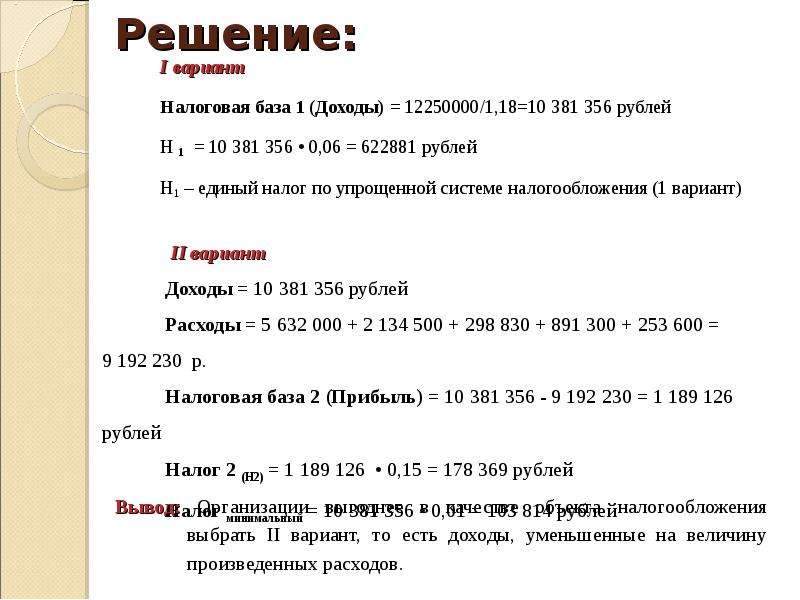

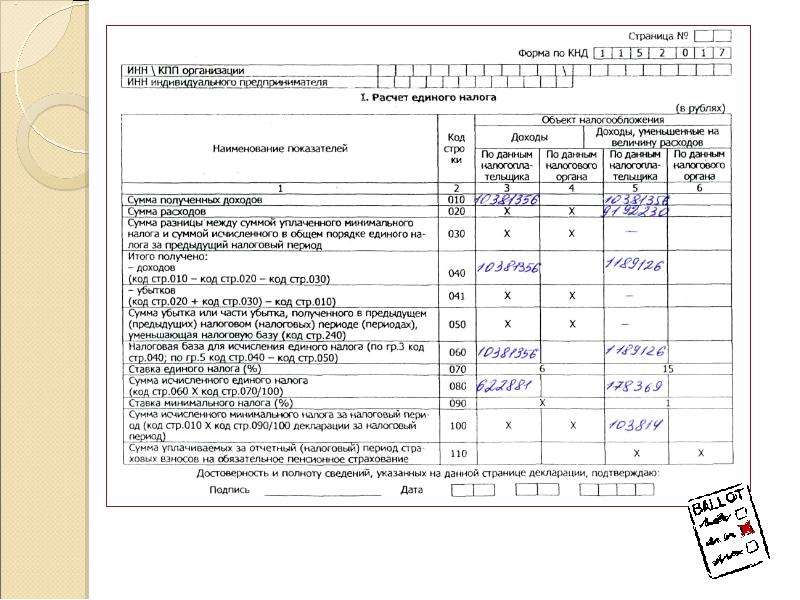

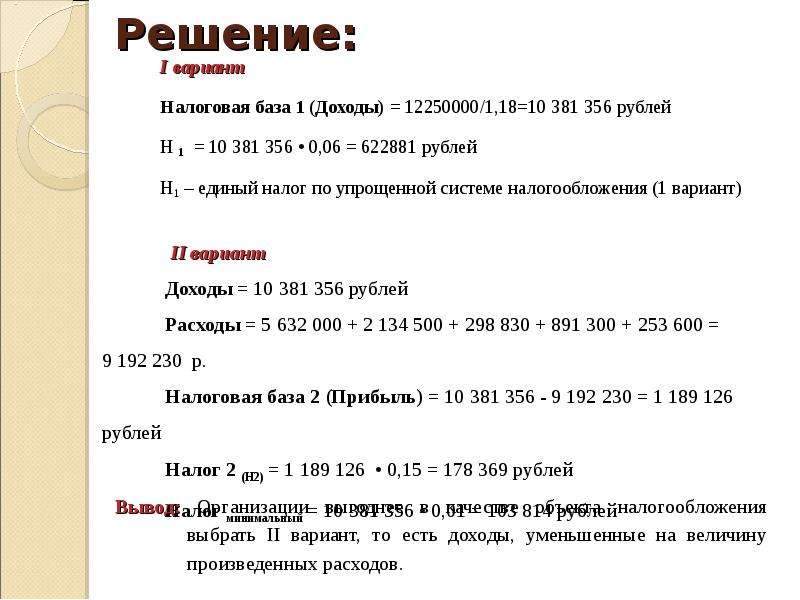

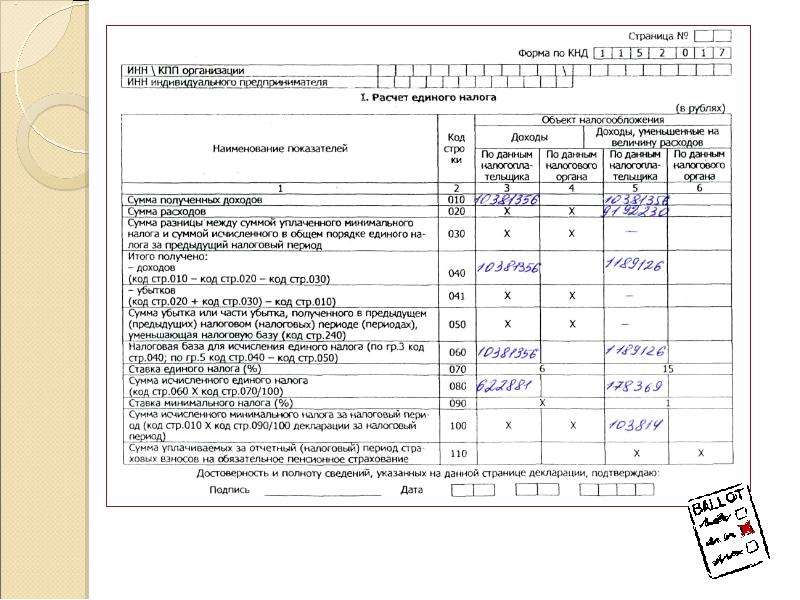

Решение: I вариант Налоговая база 1 (Доходы) = 12250000/1,18=10 381 356 рублей Н 1 = 10 381 356 • 0,06 = 622881 рублей Н1 – единый налог по упрощенной системе налогообложения (1 вариант)

Слайд 11

Слайд 12

Слайд 13

Выводы Применение упрощенной системы налогообложения стимулирует развитие малого бизнеса; I вариант налогообложения выгоднее применять при небольшой выручке; II вариант налогообложения выгоднее применять, когда организация имеет большие расходы.

Слайд 14

Слайд 15

Читайте также: