Презентация налоговая политика государства

Обновлено: 05.05.2024

Слайды и текст этой презентации

Тема № 3

Налоговая политика государства

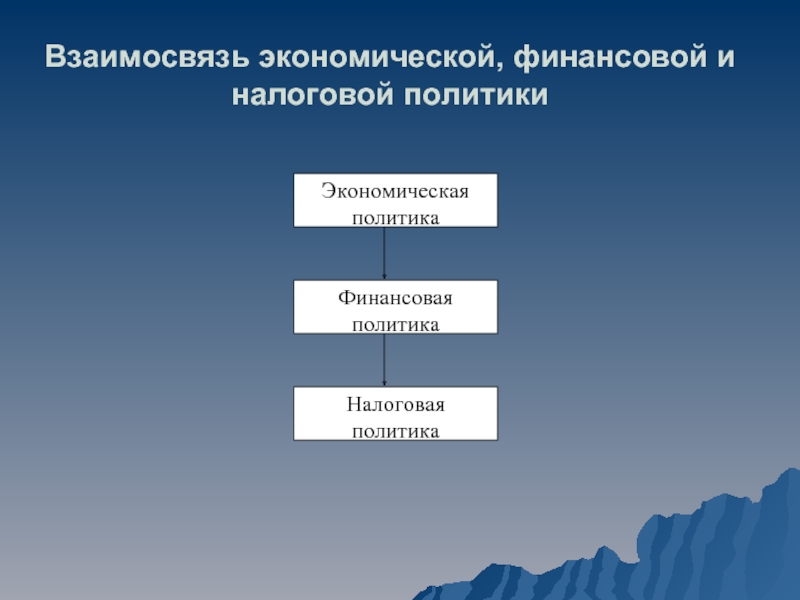

Любое государство, концентрированно выражая интересы общества в различных отраслях жизнедеятельности, вырабатывает и реализует соответствующую политику — экономическую, военную, социальную, международную и др. Одними из основных в процессе государственного регулирования используются финансовые механизмы, которые непосредственно воплощаются в финансовой и налоговой политике государства.

В этой связи необходимо отметить, что налоговая политика государства есть система актов и мероприятий, проводимых государством в области налогов и направленная на реализацию тех или иных задач, стоящих перед обществом.

Налоговая политика государства

Налоговая политика – часть экономической политики государства, представляющая собой совокупность экономических, финансовых и правовых мер государства по формированию налоговой системы страны в целях обеспечения финансовых потребностей государства, отдельных социальных групп общества, а также развития экономики страны за счет перераспределения финансовых ресурсов.

Налоговая политика государства

Содержание налоговой политики характеризуется последовательными действиями государства по выработке научно обоснованной концепции развития налоговой системы, по определению важнейших направлений использования налогового механизма, а также по практическому внедрению налоговой системы и контролю за ее эффективностью.

Налоговая политика государства

Налоговая политика влияет практически на все социально-экономические сферы страны и неразрывно связана со многими элементами государственного управления, такими как:

кредитно-денежная политика,

ценообразование,

структурная реформа экономики,

торгово-промышленная политика и др.

Цели налоговой политики

Взаимосвязь экономической, финансовой и налоговой политики

Формы налоговой политики

1. Политика максимальных налогов

Государство устанавливает достаточно высокие налоговые ставки, сокращает налоговые льготы и вводит большое число налогов, стараясь получить от своих граждан как можно больше финансовых ресурсов, не особенно заботясь о последствиях такой политики.

Формы налоговой политики

2. Политика экономического развития

Государство в максимально возможных размерах налогового бремени учитывает не только фискальные интересы, но и интересы налогоплательщиков. В этом случае государство, ослабляя налоговый пресс для предпринимателей, одновременно сокращает свои расходы, в первую очередь, на социальные программы.

Формы налоговой политики

3. Политика разумных налогов

Представляет собой нечто среднее между первой и второй. Суть ее состоит в установлении достаточно высокого уровня налогообложения как юридических, так и физических лиц при одновременной реальной социальной защите граждан, наличии значительного числа государственных социальных программ.

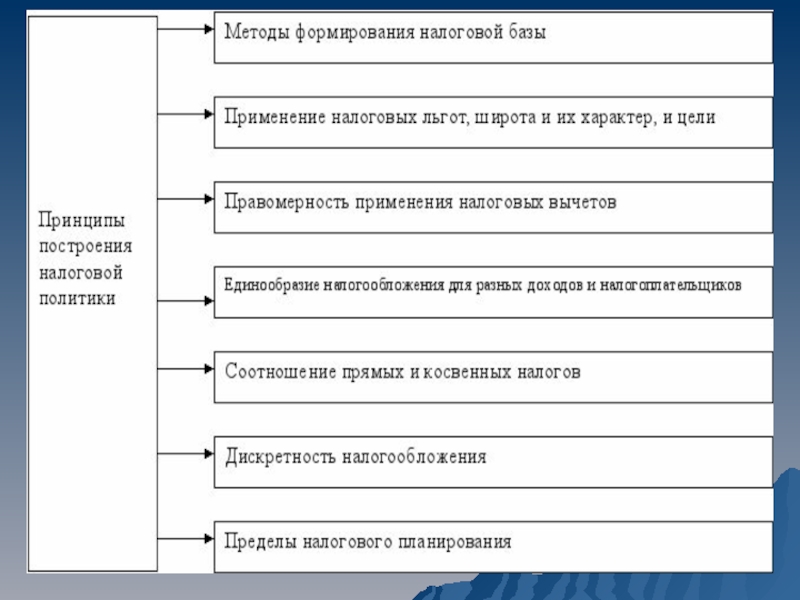

Определив цели и задачи налоговой политики, государство выбирает методы и инструменты её осуществления. Использование того или иного метода зависит от конкретной обстановки, а также традиции. Как правило, государство применяет комплексный подход.

Обычно цели и задачи налоговой политики определяются в зависимости от конкретной экономической конъюнктуры. Основы налоговой политики закладываются на каждый финансовый год через принятие государственного бюджета. Проведение же самой налоговой политики оформляется путем принятия соответствующих нормативных актов: Федеральных законов, Указов Президента России, Постановлений Правительства России и иных подзаконных актов.

Говоря о связи государства и налогообложения, нельзя не сказать о категории налогового бремени (налоговый гнет).

На макроэкономическом уровне налоговое бремя (налоговый гнет) — это обобщенный показатель, характеризующий роль налогов в жизни общества и определяемый как отношение общей суммы налоговых сборов к совокупному национальному продукту. Иными словами, налоговое бремя отражает ту часть произведенного обществом продукта, которая перераспределяется посредством бюджетных механизмов.

Некоторые зарубежные экономисты определяют налоговое бремя как меру экономических ограничений, создаваемых отчислением средств на уплату налога или налогов

Категория налогового бремени применительно к уровню конкретного налогоплательщика отражает долю его совокупного дохода, изымаемого в бюджет. Как правило, расчет этого показателя производится путем отнесения суммы всех начисленных налогов и налоговых платежей, к объему реализации продукции (работ, услуг), включая выручку от прочей реализации. Иногда для более точного расчета в состав фискальных платежей включаются платежи во внебюджетные фонды.

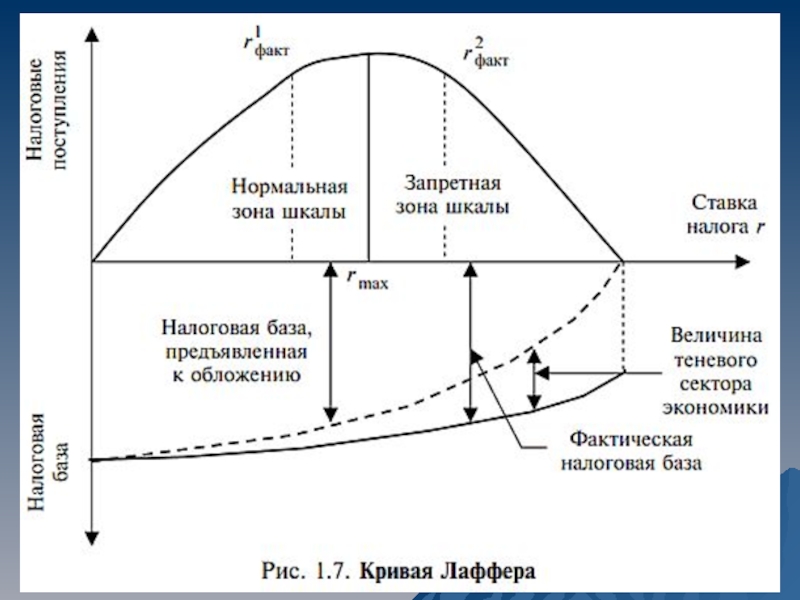

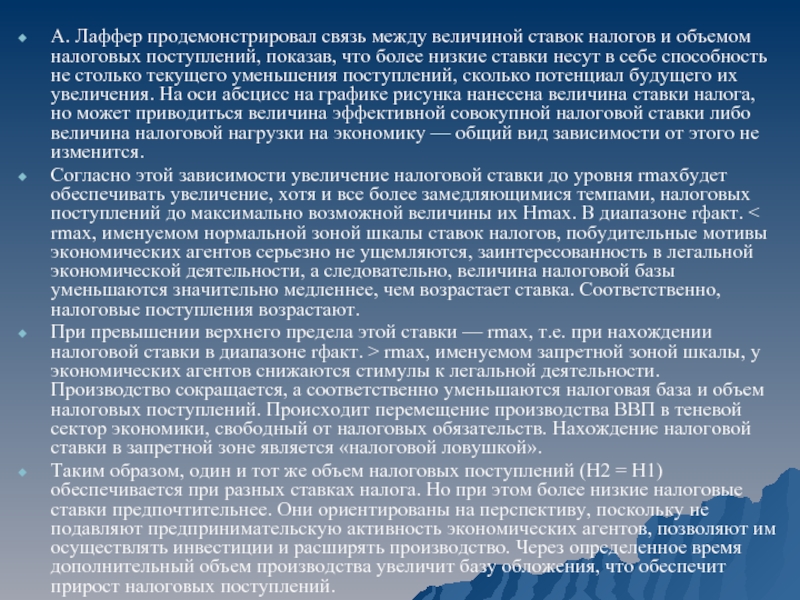

Общепризнанной в теории налогообложения выступает кривая Лэффера (Laffer currve), показывающая связь между налоговыми ставками и объемом налоговых поступлений в бюджет. В соответствии с этой кривой снижение ставок до предельной точки налогообложения вызывает прямое снижение поступлений в бюджет. В то же время повышение ставок после предельной точки влечет за собой сокращение налоговых доходов. Представляется, что именно этот аспект необходимо учитывать в первую очередь, рассматривая вопрос о влиянии размера налогов на темпы экономического развития, в то время как ставить во главу налогового реформирования непроверенные и спорные положения — необоснованно.

Для характеристики изменения налоговых поступлений под влиянием определяющих экономических факторов (валового национального продукта, доходов населения, уровня розничных цен и т.д.) в макроэкономике применяется такой показатель как коэффициент эластичности налогов (tax clasticity).

Читайте также:

- Денежные фонды налоговой инспекции

- Почему за сбитого волка такой маленький штраф

- Надо ли платить налог с продажи квартиры полученной по наследству в беларуси

- Аппарат управления бюджетными отношениями финансовые органы система казначейства налоговые органы

- Принять к вычету ндс с вознаграждения залогодателю за предоставление предметов залога