Пожарная машина транспортный налог

Обновлено: 19.05.2024

Транспортный налог для пенсионеров — это региональный фискальный платеж, который обязателен для всех автовладельцев, в том числе пожилого возраста. Предусмотрены льготы и освобождение от уплаты.

Как рассчитывают транспортный налог для пенсионеров

Все граждане, которые владеют транспортом любого вида, включая лиц пенсионного возраста, в силу норм статьи 35 Налогового кодекса РФ признаются плательщиками транспортного налога. Считают транспортный налог для пенсионеров в 2021 году органы Федеральной налоговой службы России (ФНС). Они направляют плательщикам уведомления с суммой к уплате, которую они обязаны заплатить в бюджет до 1 декабря года, следующего за истекшим налоговым периодом. Налог является региональным — все собранные средства поступают в местные бюджеты и распределяются на ремонт и содержание дорог и транспортной инфраструктуры. Правила и ставки устанавливают региональные власти.

- легковые и грузовые автомобили, за исключением специально оборудованных для использования инвалидами или приобретенных через органы социальной защиты населения, с мощностью двигателя до 100 л. с. (пп. 2 п. 2 статьи 358 НК РФ );

- автобусы;

- мотоциклы, мотороллеры;

- прочие самоходные машины и механизмы на пневматическом и гусеничном ходу, за исключением тракторов и сельскохозяйственной техники (пп. 5 п. 2 статьи 358 НК РФ);

- самолеты, вертолеты и другие воздушные ТС;

- теплоходы и яхты (за некоторым исключением).

Эксперты КонсультантПлюс разобрали, как физлица считают и платят транспортный налог. Используйте эти инструкции бесплатно.

Какие льготы предусмотрены для пенсионеров

На федеральном уровне льгот по транспортному налогу не предусмотрено. Но региональные власти вправе самостоятельно устанавливать льготы, поэтому пенсионеры не платят транспортный налог за 2020 год во многих российских регионах, особенно если относятся к другим льготным категориям. Условия получения преференций в них отличаются. Где-то от уплаты освобождают полностью, с минимальными условиями, а где-то требуется соответствие установленным рамкам. Льгота носит заявительный характер, автоматически налоговые органы ее не предоставляют. Пенсионеру-льготнику требуется подтверждать право на преференции, если они есть, документально.

Ситуация в регионах РФ: Москва, Санкт-Петербург и Подмосковье

Региональное законодательство в разных субъектах РФ отличается. В связи с этим транспортный налог по регионам за 2020 год для пенсионеров устанавливается по разным нормативно-правовым актам, изданным на основе Налогового кодекса РФ. В Москве нет отдельных льгот для граждан пенсионного возраста по транспортному налогу. В статье 4 Закона г. Москвы от 09.07.2008 № 33 указано, что от уплаты транспортного налога освобождены владельцы одного ТС с мощностью двигателя до 200 л. с. (до 147,1 кВт), если они являются:

В связи с этим транспортный налог в 2021 г. в Москве для пенсионеров исчисляется на общих основаниях, если они не подпадают ни под одну из этих категорий. Даже для ветеранов труда льгот не предусмотрено.

В Подмосковье льготы регулируют сразу несколько НПА:

- статья 3 Закона МО № 129/2002-ОЗ;

- статьи 25, 26.8, 26.19, 26.31 и 26.32 Закона МО № 151/2004-ОЗ;

- статьи 1, 2 Закона МО от 24.12.2020 № 295/2020-ОЗ.

Но для обычных пенсионеров преференций нет. На освобождение от уплаты полностью на один легковой автомобиль с мощностью двигателя до 150 л. с. (до 110,33 кВт) включительно или мотоцикл (мотороллер) с мощностью двигателя до 50 л. с. (до 36,8 кВт) есть право у участников и инвалидов ВОВ, Героев СССР и России, инвалидов с детства I-II групп, граждан, подвергшиеся воздействию радиации на Чернобыльской АЭС. 50% платят инвалиды III группы и ветераны боевых действий. По закону, транспортный налог пенсионерам в Московской области в 2021 г. начисляется в полном размере, если они не относятся к льготным категориям.

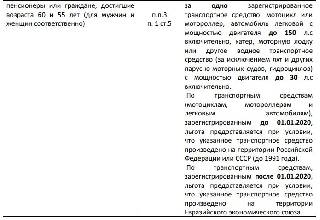

В Санкт-Петербурге преференции регулирует Закон СПб от 04.11.2002 № 487–53. В городе действуют более комфортные условия для пожилых автовладельцев. Кроме льготных категорий, перечисленных выше (для Москвы и Московской области), от уплаты за одно транспортное средство освобождены мужчины и женщины, достигшие возраста 60 и 55 лет соответственно и пенсионеры всех категорий. Органы ФНС не начисляют транспортный налог за 2020 г. в СПб для пенсионеров, которые подтвердили свое желание получать освобождение от уплаты по конкретному автомобилю заявлением и документами.

Как получить льготы

Заявление для получения льгот налогоплательщики направляют в территориальный налоговый орган по форме, утвержденной приказом ФНС России от 14.11.2017 № ММВ-7-21/897. К заявлению требуется приложить документы:

- на ТС, подтверждающие принадлежность легкового автомобиля к автомобилям отечественного производства;

- подтверждающие принадлежность к льготной категории.

При продаже автомобиля, на который ранее заявлялась льгота, и регистрации другого транспортного средства или изменения выбора налогоплательщика в налоговые органы направляется новое заявление. При отсутствии изменений в объекте не требуется ежегодное подтверждение льготы на уплату налога.

Министерство финансов Российской Федерации

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

от 23 марта 2021 года N ЕД-17-21/92@

О льготах по транспортному налогу

Федеральная налоговая служба в соответствии с письмом направляет информационную справку по вопросу установления льгот по транспортному налогу ветеранам боевых действий.

Приложение

к письму ФНС России

от 23 марта 2021 года N ЕД-17-21/92

В соответствии со статьей 14 Налогового кодекса Российской Федерации (далее - Кодекс) транспортный налог (далее - налог) является региональным налогом.

Налог устанавливается Кодексом и законами субъектов Российской Федерации о налоге, вводится в действие в соответствии с Кодексом законами субъектов Российской Федерации о налоге и обязателен к уплате на территории соответствующего субъекта Российской Федерации.

При установлении налога законами субъектов Российской Федерации могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком (ст.356 Кодекса).

Справочная информация о льготах по налогу для ветеранов боевых действий на налоговый период 2020 года прилагается.

Справочная информация о льготах по транспортному налогу для ветеранов боевых действий на налоговый период 2020 года

Субъект Российской Федерации

Республика Адыгея (Адыгея)

Освобождение от уплаты налога

Освобождение от уплаты налога

Освобождение от уплаты налога

Освобождение от уплаты налога

В отношении автомобилей легковых с мощностью двигателя до 150 л.с. включительно, мотоциклов и мотороллеров. При наличии у налогоплательщиков двух и более транспортных средств льгота предоставляется на одно транспортное средство, имеющее наибольшую мощность двигателя

Республика Марий Эл

50% от суммы исчисленного налога

Республика Северная Осетия - Алания

Освобождение от уплаты налога

За одно транспортное средство с мощностью двигателя до 100 л.с. включительно

Освобождение от уплаты налога

В отношении одного транспортного средства с мощностью двигателя до 150 л.с. включительно

50% от суммы исчисленного налога

В отношении одного транспортного средства с мощностью двигателя до 150 л.с. включительно

Освобождение от уплаты налога

В отношении легковых автомобилей с мощностью двигателя до 150 л. с., грузовых автомобилей с мощностью двигателя до 80 л. с., мотоциклов (мотороллеров) с мощностью двигателя до 35 л. с., катеров (моторных лодок, других водных транспортных средств) с мощностью двигателя до 30 л.с. Льготы распространяются только на один объект налогообложения по выбору налогоплательщика

Освобождение от уплаты налога

Освобождение от уплаты налога или частичная уплата налога

На одно транспортное средство с мощностью двигателя до 100 л.с. включительно. На транспортное средство с мощностью двигателя свыше 100 л.с. уплачивается сумма налога, исчисляемая как разница между суммой налога на данное транспортное средство и суммой налога на транспортное средство с мощностью двигателя 100 л.с.

Освобождение от уплаты налога

В отношении одного легкового автомобиля мощностью не свыше 150 л.с. или одного грузового автомобиля мощностью не свыше 150 л.с., или одного мотоцикла (мотороллера)

Освобождение от уплаты налога

Освобождение от уплаты налога

За один автомобиль легковой (мотоцикл, мотороллер) с мощностью двигателя до 100 л.с. включительно или специально оборудованный для использования инвалидами, за исключением автомобилей легковых, не являющихся объектами налогообложения в соответствии со статьей 358 части второй Налогового кодекса

Освобождение от уплаты налога

За одно транспортное средство с мощностью двигателя до 150 л.с. включительно

Освобождение от уплаты налога

По одному автомобилю легковому с мощностью двигателя до 100 л.с. включительно и по одному мотоциклу или мотороллеру с мощностью двигателя до 40 л.с. включительно

Освобождение от уплаты налога

На один легковой автомобиль с мощностью двигателя не более 110 л.с.

Освобождение от уплаты налога

В отношении одного легкового автомобиля, мотоцикла или мотоколяски с мощностью двигателя до 100 л.с. включительно

Освобождение от уплаты налога

В отношении одного транспортного средства по выбору налогоплательщика

Освобождение от уплаты налога

В отношении одного транспортного средства по выбору налогоплательщика

50% от суммы исчисленного налога

В отношении одного легкового автомобиля с мощностью двигателя до 100 л.с. включительно

Освобождение от уплаты налога

В отношении следующих категорий транспортных средств: легковые автомобили с мощностью двигателя до 100 л.с. включительно;

легковые автомобили с года, следующего за годом выпуска которых по состоянию на 1 января текущего года прошло 7 лет и более, с мощностью двигателя свыше 100 л.с. до 125 л.с. включительно;

мотоциклы и мотороллеры с мощностью двигателя до 40 л.с. включительно;

катера, моторные лодки или другие водные транспортные средства с мощностью двигателя до 100 л.с. включительно

Освобождение от уплаты налога

В отношении одного транспортного средства с мощностью двигателя до 150 л.с. включительно

50% от суммы исчисленного налога

В отношении одного из следующих транспортных средств: легкового автомобиля с мощностью двигателя до 150 л.с. включительно, мотоцикла (мотороллера) с мощностью двигателя до 45 л.с. включительно

70% от суммы исчисленного налога

За одно транспортное средство с мощностью двигателя до 100 л.с. включительно

Освобождение от уплаты налога или частичная уплата налога

В отношении легковых автомобилей отечественного производства с мощностью двигателя свыше 100 л.с. до 150 л.с. включительно на одно транспортное средство ставка транспортного налога устанавливается в размере 10 рублей с каждой л.с., а в отношении легковых автомобилей отечественного производства, а также автомобилей марок "ЗАЗ", "Таврия" и "ЛуАЗ" на одно транспортное средство для автомобилей с мощностью двигателя до 100 л.с. включительно, мотоциклов и мотороллеров отечественного производства транспортный налог не начисляется

Освобождение от уплаты налога

За один легковой автомобиль с мощностью двигателя не более 150 л.с.

Освобождение от уплаты налога

В отношении одного транспортного средства

Освобождение от уплаты налога

В отношении одного из следующих транспортных средств: автомобилей легковых с мощностью двигателя до 150 л.с. включительно, автомобилей грузовых с мощностью двигателя до 150 л.с. включительно, мотоциклов и мотороллеров

50% от суммы исчисленного налога

В отношении одного транспортного средства (автомобили легковые с мощностью двигателя до 150 л.с. включительно, мотоциклы и мотороллеры с мощностью двигателя до 50 л.с. включительно)

Освобождение от уплаты налога

За одно транспортное средство, мощность двигателя которого является наибольшей

Освобождение от уплаты налога или 80% от суммы исчисленного налога

Освобождаются от уплаты транспортного налога в отношении легковых автомобилей с мощностью двигателя до 150 л.с., мотоциклов, мотороллеров и других самоходных транспортных средств, машин и механизмов на пневматическом и гусеничном ходу. 20 % исчисленного налога уплачивается в отношении грузовых автомобилей с мощностью двигателя до 150 л.с.

50% от суммы исчисленного налога

В отношении одного транспортного средства, имеющего наиболее мощный двигатель, тягу реактивного двигателя или валовую вместимость

50% от суммы исчисленного налога

В отношении одного легкового автомобиля с мощностью двигателя не более 150 л.с.

Освобождение от уплаты налога или частичная уплата налога

Освобождаются от уплаты налога в отношении автомобилей легковых с мощностью двигателя до 100 л.с. включительно, уплачивают налог в размере 55 процентов в отношении автомобилей легковых с мощностью двигателя свыше 100 л.с. до 150 л.с. включительно, в размере 75 процентов в отношении автомобилей легковых с мощностью двигателя свыше 150 л.с. до 200 л.с. включительно, в размере 90 процентов в отношении автомобилей легковых с мощностью двигателя свыше 200 л.с. до 250 л.с. включительно, в размере 95 процентов в отношении автомобилей легковых с мощностью двигателя свыше 250 л.с.

Пониженные налоговые ставки

За одно транспортное средство с мощностью двигателя до 100 л.с. включительно

Освобождение от уплаты налога

В отношении одного легкового автомобиля

Освобождение от уплаты налога

В отношении одного транспортного средства из каждой категории транспортных средств: автомобиля легкового с мощностью двигателя до 100 л.с. включительно;

мотоцикла, мотороллера с мощностью двигателя до 40 л.с. включительно; катера, моторной лодки с мощностью двигателя до 30 л.с. включительно; самоходного транспортного средства, машины и механизма на пневматическом и гусеничном ходу с мощностью двигателя до 100 л.с. включительно

Освобождение от уплаты налога

В отношении одного автомобиля легкового или мотоцикла (мотороллера) с мощностью двигателя до 150 л.с. включительно

Освобождение от уплаты налога

В отношении одного автомобиля легкового, мотоцикла или мотороллера

Освобождение от уплаты налога

В отношении легковых автомобилей с мощностью двигателя до 150 л.с. включительно или мотоциклов

Освобождение от уплаты налога

В отношении одного транспортного средства с мощностью двигателя не более 150 л.с.

Освобождение от уплаты налога

В отношении одной единицы транспортного средства (за исключением легковых автомобилей, включенных в перечень дорогостоящих легковых автомобилей средней стоимостью от 3 млн.руб.)

Освобождение от уплаты налога

В отношении одного из мотоциклов, мотороллеров или автомобилей легковых с мощностью двигателя до 150 л.с.

Освобождение от уплаты налога

В отношении одного транспортного средства (за исключением легковых автомобилей с мощностью двигателя свыше 200 л.с., водных, воздушных транспортных средств, снегоходов и мотосаней)

Освобождение от уплаты налога

В отношении одного транспортного средства с мощностью двигателя до 150 л.с. включительно или с года выпуска которого прошло более 15 лет

Еврейская автономная область

30 или 70% от суммы исчисленного налога

Понижение ставки налога на 30 процентов в отношении одного транспортного средства: автомобиля с мощностью двигателя до 130 л.с., мотоцикла или мотороллера с мощностью двигателя до 35 л.с.; имеющим ранения и (или) контузии - понижение ставки налога на 70 процентов в отношении одного транспортного средства: автомобиля с мощностью двигателя до 150 л.с., мотоцикла или мотороллера с мощностью двигателя до 35 л.с.

Ненецкий автономный округ

Освобождение от уплаты налога

За один легковой автомобиль с мощностью двигателя до 150 л.с. или одно транспортное средство каждого вида, указанного в пунктах 2, 6, 7 статьи 6 Закона НАО от 25.11.2002 N 375-ОЗ

Ханты-Мансийский автономный округ - Югра

Освобождение от уплаты налога

В отношении автомобилей легковых с мощностью двигателя до 200 л.с. включительно, мотоциклов и мотороллеров, снегоходов и мотосаней с мощностью двигателя до 50 л.с. включительно, моторных лодок с мощностью двигателя до 50 л.с.

Чукотский автономный округ

Освобождение от уплаты налога

В отношении одного транспортного средства

Ямало-Ненецкий автономный округ

Освобождение от уплаты налога

В отношении одного легкового автомобиля с мощностью двигателя до 150 л.с. включительно

Освобождение от уплаты налога

В отношении одного транспортного средства с мощностью двигателя до 150 л.с. включительно, кроме воздушных транспортных средств, яхт и других парусно-моторных судов, гидроциклов

Освобождение от уплаты налога

В отношении одного транспортного средства с мощностью двигателя до 100 л.с. включительно, кроме воздушных транспортных средств, яхт и других парусно-моторных судов, гидроциклов

Транспортный налог — это ежегодный региональный сбор с физических и юридических лиц, являющихся собственниками разных транспортных средств и, прежде всего, автомобилей. За редким исключением его должно большинство отечественных владельцев, но на практике есть куча нюансов.

За что не любят транспортный налог

Налоговое обременение — это сфера, которая в принципе не пользуется симпатией у народа, но в случае с транспортным налогом нелюбовь граждан проявляется особенно ярко. Его называют несправедливым, так как полученные с него средства вовсе не обязательно идут по адресу — в дорожное строительство и ремонт. Субъекты РФ сами решают, на что его потратить.

Кроме того, автомобилистов возмущает, что выплаты никак не привязаны к пробегу и, соответственно, пагубному воздействию на состояние дорог: бывает, что машина ездит лишь в теплое время года, но за нее надлежит выплачивать полную годовую сумму. Включение транспортного налога в стоимость топлива видится многим гражданам более социально справедливым и разумным принципом: сколько ездишь — столько и платишь. Увы, пока подобные инициативы существуют лишь в мечтах автомобилистов.

Сколько платить

Транспортный налог отличается от региона к региону, причем весьма существенно. Согласно Налоговому кодексу, базовая ставка для машин с двигателями мощностью до 100 л. с. составляет 2,5 руб. за каждую лошадиную силу. Транспортные средства, развивающие 100–150 л. с. и 150–200 л. с. проходят по тарифу 3,5 руб. и 5 руб. соответственно, который увеличивается до 7,5 руб., если автомобиль развивает 200–250 л. с.

Наиболее затратным является владение машинами мощностью свыше 250 л. с.: на них установлена ставка в размере 15 руб. за одну лошадиную силу. И, повторим, это лишь базовые значения: субъектам РФ позволено уменьшать или увеличивать их, но не более чем в десять раз.

Наиболее затратным является владение машинами мощностью свыше 250 л. с.: на них установлена ставка в размере 15 руб. за одну лошадиную силу. И, повторим, это лишь базовые значения: субъектам РФ позволено уменьшать или увеличивать их, но не более чем в десять раз.

Популярное

Что такое налог на роскошь

Тяжелее всего в России приходится владельцам дорогих машин стоимостью свыше 3 млн руб.: для них действует так называемый налог на роскошь или сбор с повышающим коэффициентом. Полный список моделей, попадающих под увеличенный платеж формируется Минпромторгом, обновляется примерно раз в полгода и публикуется на сайте ведомства.

В настоящее время действуют следующие повышающие коэффициенты:

3 — для авто стоимостью 10–15 млн руб. и не старше 10 лет, а также дороже 15 млн руб. и не старше 20 лет.

- 1,1 — для автомобилей за 3–5 млн руб. и не старше 3 лет;

- 2 — для машин ценой 5–10 млн руб. и не старше 5 лет

- 3 — для авто стоимостью 10–15 млн руб. и не старше 10 лет, а также дороже 15 млн руб. и не старше 20 лет.

Таким образом, московский владелец 550-сильного Bentley Bentayga начальной стоимостью около 15 млн руб. ежегодно должен платить за машину не 82 500 руб., а втрое больше — 247 500 руб.

Как оплатить транспортный налог

Старый проверенный способ отдать долг государству — дойти с налоговым уведомлением и необходимой суммой денег до ближайшего банка. Но, поскольку мы живем в XXI веке, оплатить транспортный налог можно онлайн.

Что делать, если не пришло уведомление

Не прислали квитанцию об оплате транспортного налога? Вынуждены расстроить — налоговая служба о вас, скорее всего, не забыла и от побора не освободила.

Вероятно, платежное поручение, которое приходит к собственнику транспортного средства не позднее чем за 30 дней до даты оплаты, просто затерялось и вам все равно придется отдать необходимую сумму.

Можно обратиться в ФНС для получения дубликата квитанции, хотя гораздо быстрее и проще будет получить информацию в личном кабинете на сайте налоговой.

Кому можно не платить

Федеральное законодательство освободило от налога собственников легковых автомобилей, которые были специально переоборудованы для граждан с инвалидностью, а также транспортных средств с мощностью менее 100 л. с., приобретенных с помощью органов соцзащиты.

Кроме федерального регулирования есть также и региональное: каждый субъект Российской Федерации устанавливает свои категории льготников. В столице, например, об уплате могут забыть владельцы машин мощностью не более 70 л. с. и многодетные семьи.

От обременения на транспортное средство мощностью не более 200 л. с. освобождены Герои Советского Союза и Российской Федерации; граждане, которые были награждены орденом Славы трех степеней; инвалиды и ветераны ВОВ; узники концлагерей во время ВОВ; инвалиды и ветераны боевых действий; инвалиды I, II групп; опекуны недееспособных инвалидов с детства и родители детей-инвалидов.

В Санкт-Петербурге действуют свои правила. Например, от уплаты транспортного налога здесь освобождены владельцы советских машин, выпущенных до 1990 года и с двигателями мощностью не более 80 л. с.

Санкции за неуплату транспортного налога

Затягивание или вообще отказ от выплаты грозит штрафом (пенями), который начинает начисляться с первого дня просрочки. Федеральная налоговая служба в течение трех месяцев напомнит собственнику о его обязанности соответствующим уведомлением, отводящим гражданину на уплату задолженности восемь дней.

Оплата все равно не проведена? Тогда налог и штраф взыскиваются в судебном порядке и обычно списываются с банковской карточки должника. Несвоевременная выплата сбора грозит такими проблемами, как запрет выезда за границу и наложение ограничений на регистрационные действия с транспортным средством.

Вам также понравится:

Условия — удаленно, сдельно, гонорары и занятость обсуждаются с успешным кандидатом. Задание: сделать делать яркую статичную картинку для обложки без текста (jpg) и гифку (gif) для любой из этих статей. Вдохновение здесь. Тестовое задание не будет оплачено, креатив не будет использован. По результатам мы будем принимать решение о возможном сотрудничестве.

Условия — удаленно, сдельно, гонорары и занятость обсуждаются с успешным кандидатом. Тестовое задание и подробное описание задач — здесь. Тестовое задание не будет оплачено. По результатам мы будем принимать решение о возможном сотрудничестве.

Чтобы стать автором нашего блога, нужно классно писать, а также разбираться в автомобилях на экспертном уровне. И то, и другое можно нам продемонстрировать, выполнив тестовое задание.

Задание: Написать предварительный обзор авто, которое выйдет на российский рынок в ближайшие несколько месяцев. Модель можно выбрать из календаря автоновинок. Свой выбор нужно согласовать с нами. Для этого напишите в форму ниже и сообщите, о какой машине хотите написать (лучше предложить сразу несколько), а мы примем решение и вышлем вам ТЗ на обзор.

Важно: если у вас есть возможность самостоятельно брать авто на тест-драйв — обязательно напишите об этом!

Если ваш обзор нам понравится, мы опубликуем его в блоге, заплатим вам гонорар (2000 р.) и начнём постоянное сотрудничество. Если текст понравится, но по каким-то причинам мы не будем его опубликовать, мы также начнём с вами сотрудничество, но без гонорара за тестовое задание. В случае, если обзор в принципе не будет принят редакцией, тестовое также не будет оплачено.

Условия — удаленно, сдельно, гонорары и занятость обсуждаются с успешным кандидатом после тестового.

Федеральный закон от 02.07.2021 № 305-ФЗ внес в НК РФ изменения, касающиеся порядка расчета и уплаты транспортного налога. Рассказываем, что изменилось в действующем порядке, какие новые льготы появились для организаций и с какого момента следует применять новые правила.

Новые льготы по транспортному налогу для юридических лиц

Региональным властям с 1 января 2022 года предоставлена возможность принимать законы, определяющие не только основания, но и конкретные правила предоставления налоговых льгот по транспортному налогу (ч. 3 ст. 356 НК РФ).

Напомним, с 2021 года в связи с отменой налоговых деклараций по транспортному налогу для организаций был введен заявительный порядок предоставления льгот по данному налогу (п. 3 ст. 361.1 НК РФ). Поэтому сейчас в целях применения льгот по имеющимся транспортным средствам организация должна направлять в ИФНС заявление по форме, утв. приказом ФНС от 25.07.2019 № ММВ-7-21/377@. С 2022 года субъекты РФ на основании региональных законов смогут вводить механизмы беззаявительного предоставления компаниям льгот по транспортному налогу.

Также с 1 января 2022 года вводятся новые правила расчета транспортного налога в случаях возникновения и прекращения у плательщиков права на налоговую льготу в течение налогового периода. В таких ситуациях налог будут рассчитывать с применением специального коэффициента. Данный коэффициент определяется как отношение числа полных месяцев, в течение которых отсутствует налоговая льгота, к общему числу месяцев в налоговом или отчетном периоде. При этом месяц возникновения права на налоговую льготу, а также месяц прекращения указанного права принимаются за полный месяц (п. 3.3 ст. 362 НК РФ).

Прекращение уплаты транспортного налога

Одновременно с 1 января 2022 года для организаций вводится новый порядок освобождения от уплаты налога в отношении принудительно изъятых транспортных средств. Речь идет о транспортных средствах, право собственности организации на которые было прекращено в связи с их принудительным изъятием по основаниям, предусмотренным законодательством (к примеру, по решению суда или судебного пристава).

Напомним, сейчас порядок прекращения налогообложения данных транспортных средств не установлен, и момент такого прекращения определяется датой их снятия с регистрационного учета. С начала 2022 года момент прекращения исчисления налога на изъятый транспорт станет определяться моментом самого изъятия независимо от даты снятия транспортного средства с регистрационного учета.

Для прекращения уплаты налога в указанном порядке организации необходимо будет подать в ИФНС заявление, форму и формат которого позже утвердит ФНС России. С таким заявлением налогоплательщик вправе представить документы, подтверждающие принудительное изъятие транспортного средства. Однако если организация не представит подтверждающие документы, это не лишит ее права на прекращение уплаты налога с момента изъятия транспорта.

В таких ситуациях ИФНС самостоятельно запросит сведения, подтверждающие принудительное изъятие транспортного средства, у органов и должностных лиц, у которых имеются эти сведения. Орган/должностное лицо, получившие запрос налогового органа, исполняют его в течение 7 дней со дня получения.

Заявление организации рассматривается ИФНС в течение 30 дней со дня получения, но, если к заявлению не приложены подтверждающие документы, срок рассмотрения может быть продлен еще на 30 дней.

По итогам рассмотрения заявления плательщику направляется уведомление о прекращении исчисления налога. В уведомлении должны быть указаны основания прекращения исчисления налога, объекты налогообложения и период, начиная с которого прекращается исчисление налога.

В любом случае исчисление налога прекращается с 1-го числа месяца, в котором транспортное средство было принудительно изъято у его собственника (п. 3.4 ст. 362 НК РФ).

Читайте также: