Платят ли тиктокеры налоги

Обновлено: 01.05.2024

Облагается ли налогом выигрыш в букмекерской конторе?

Да. Все выигрыши, полученные при игре у легальных российских букмекеров облагаются налогом. Исключение составляет налоговый вычет в размере 4 тысяч рублей в течение одного календарного года. Это значит, что один выигрыш в размере до 4 тысяч рублей налогом не облагается.

Когда налог с выигрыша платит игрок, а когда – букмекер?

В том случае, если сумма вывода средств составляет 15 000 рублей и более, то налоговым агентом (лицом, уплачивающим налог на доход физического лица) становится букмекер. Если сумма составляет менее 15 000 рублей, то налог платит игрок.

В какой момент у игрока появляются налоговые обязательства перед государством? Это происходит в момент расчета пари или когда игрок выводит средства с из личного кабинета себе на карту?

Налогооблагаемая база образуется в момент вывода средств.

«Налогооблагаемая база – это всегда именно вывод средств. В Налоговом кодексе указано, что доход, с которого надо платить налог, возникает тогда, когда гражданин получает его в свое распоряжение [3]. То есть, получает эти деньги на свою карту счет и имеет возможность расплатиться этими средствами за любые другие услуги. Если деньги есть на счете у букмекера, то клиент букмекера не сможет расплатиться ими за кофе. Это обменные знаки игорного заведения, такие же, как фишки в казино.

Любой выигрыш менее 15 тысяч рублей облагается налогом?

Если клиент БК в течение одного календарного года не совершал выводов более чем на 4 тысячи рублей, то налоговых обязательств перед государством у игрока не возникает. Иными словами, раз в год игрок может не платить налог с выигрыша до 4 тыс. рублей.

Обратите внимание, что речь идет о совокупных выигрышах. То есть в том случае, если вы играете в нескольких БК, то транзакции по снятию средств с игровых счетов суммируются.

Это значит, что налоговая база в случае с несколькими выигрышами (выводами средств) менее 15 тысяч рублей, будет учтена в совокупности за вычетом 4 000 рублей.

Как платить налоги с выигрышей в легальных БК в 2021 году?

Какова налоговая ставка на выигрыш в букмекерских компаниях?

Налог на доходы физических лиц, на данный момент действующий в России для граждан РФ, составляет 13%. Под эту налоговую ставку попадают доходы с выигрышей (выплат с личного счета) в букмекерских компаниях.

Где узнать, сколько налогов начислено на выигрыши в БК ?

Это означает, что игроку необходимо взять справку о доходах в каждой БК и в каждом ППС, в котором он делал ставку в течение календарного года.

Также в ФНС подчеркнули, что служба не будет уведомлять налогоплательщика об НДФЛ с выигрышей в БК. Такие уведомления формируются, например, по транспортному налогу и налогу на недвижимость.

Когда истекает срок подачи налоговой декларации и куда ее надо подавать?

ФНС отмечает, что декларацию по форме 3-НДФЛ надо подать не позднее 30 апреля.

Надо ли подавать налоговую декларацию, если в течение календарного года были только крупные выигрыши (15 тысяч рублей и более)?

Нет. Декларацию надо подавать только в том случае, если были выигрыши (снятия средств) на сумму менее 15 тысяч рублей по отдельности.

До какого срока надо уплатить налоги на выигрыши в БК?

Срок уплаты налога на доходы физических лиц рассчитан до 15 июля.

При выигрыше до 15 тысяч и более 15 тысяч рублей налог рассчитывается одинаково?

НДФЛ в случае выигрышей до 15 000 и 15 000 + рублей рассчитываются по-разному.

Расчет налоговой базы в случае выплаты до 15 тысяч подразумевает, что игрок платит 13% от суммы выплаты по каждому снятию денег со счета.

В тех случаях, когда налоговым агентом (лицом, платящим налог на выигрыш) выступает букмекерская компания, действует иная система.

Как рассчитывается налог при выплате 15 000 рублей и более?

По каждой выплате выигрышей букмекерская компания снижает налоговую базу на сумму одного депозита. Если вы пополнили свой баланс на 5 тысяч рублей и выиграли 20, то расчет налога будет выглядеть следующим образом:

А на свой личный счет вы, соответственно, получите 18 050 рублей.

Какой именно депозит засчитает букмекер при выплате средств выше 15 000 рублей?

Юрист добавила, что в законодательстве нет четких требований о том, какой именно депозит должен учитываться при расчете налогов в том случае, когда НДФЛ платит букмекер.

Как выгоднее выводить выигрыши?

Эксперт также предложила способ оптимизации налогооблагаемой базы для игроков.

Что будет, если сумма депозита оказывается больше суммы выигрыша?

Случаются ситуации, когда сумма депозита оказывается больше суммы вывода. В таких ситуациях выплата налогом не облагается.

Имеет ли право букмекер ограничить сумму вывода средств?

При этом, по ее словам, она в своей практике не сталкивалась с подобными случаями.

Возникают ли налоговые обязанности в том случае, если игрок не выводит средств со своего счета?

Нет. На личном счете игрока букмекерской компании может быть любой баланс, сам по себе он не является поводом для интереса ФНС.

Можно ли учитывать проигрыш в одном букмекере для оптимизации налоговой базы с выигрыша в другом?

Нет, налоги рассчитываются по каждой букмекерской компании отдельно.

Как платить налоги, не имея гражданства Российской Федерации? И надо ли их платить?

Как известно, ставка НДФЛ для граждан России составляет 13%, а для иностранных граждан – 30%. Подробнее о том, как играть в букмекерских компаниях лицам без российского гражданства, читайте здесь.

Разъяснения по пункту 1 статьи 214.7 Кодекса

Согласно пункту 1 статьи 214.7 Кодекса [4] налог на выигрыш в БК физического лица в размере 15 000 рублей или выше, определяется налоговым агентом (букмекером) через уменьшения размера выигрыша. Сумма налога, рассчитывается налоговым агентом отдельно по каждой сумме выигрыша.

В случае если сумма каждого выигрыша, не превышает 15 000 рублей, то игроки, на основании подпункта 5 пункта 1 статьи 228 Кодекса сами рассчитывают и платят налог на доходы физических лиц исходя из размера таких выигрышей.

Не подлежат обложению налогом на доходы физических лиц доходы выигрыши, не превышающие 4 000 рублей.

Игроки, получившие выигрыши, на основании положений статьи 228 Кодекса сами рассчитывают сумму налога на доходы физических лиц и подают в налоговую службу по месту жительства налоговую декларацию. Общая сумма налога, подлежащая уплате, уплачивается по месту жительства налогоплательщика в срок не позднее 15 июля года, следующего за истекшим налоговым периодом (пункт 4 статьи 228 Кодекса). Согласно пункту 1 статьи 229 Кодекса налоговая декларация представляется не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Коротко о размерах налогов

| Объем выигрыша (руб) | Размер налога |

| До 4000 | 0% |

| 4000-15 000 | 13%, игрок подает декларацию и производит оплату самостоятельно |

| Более 15 000 | 13% (удерживается букмекером) |

Заключение

Есть несколько основных тезисов, которые обязательно нужно усвоить: налог не платится при выигрыше до 4000 рублей (суммируются выводы со всех букмекерских контор); при выигрыше от 4000 до 15 000 рублей клиент самостоятельно платит налог по форме НДФЛ-3; при выигрыше более 15 000 рублей налоговым агентом выступает букмекер.

Обратите внимание, если сумма вывода меньше суммы депозита, то налогом такая операция не облагается. Налоговая ставка для граждан РФ составляет 13%, для иностранных резидентов - 30%.

Ответы на частые вопросы

Облагается ли налогом выигрыш в букмекерской конторе?

Да. Все выигрыши, полученные при игре у легальных российских букмекеров облагаются налогом. Исключение составляет налоговый вычет в размере 4 тысяч рублей в течение одного календарного года. Это значит, что один выигрыш в размере до 4 тысяч рублей налогом не облагается.

Когда налог с выигрыша платит игрок, а когда – букмекер?

В том случае, если сумма вывода средств составляет 15 000 рублей и более, то налоговым агентом (лицом, уплачивающим налог на доход физического лица) становится букмекер. Если сумма составляет менее 15 000 рублей, то налог платит игрок.

Любой выигрыш менее 15 тысяч рублей облагается налогом?

Раз в год игрок может не платить налог с выигрыша до 4 тыс. рублей.

Где узнать, сколько налогов начислено на выигрыши в БК ?

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. -->

- Высшее экономическое образование.

- 15 лет работы в банке.

- Независимый эксперт.

- Финансовый аналитик.

- Обладает сертификатами от ЦБ РФ. . Facebook. .

Брокер Тинькофф Инвестиции, как и другие российские брокеры, выступает налоговым агентом. Большую часть налогов он удерживает со своих клиентов без их участия. Однако в некоторых ситуациях частным инвесторам придется самим отчитываться перед Федеральной налоговой службой, предоставлять декларации и вносить налоговые платежи. Обо всех особенностях налоговых платежей для инвесторов и трейдеров, которые торгуют через Тинькофф Инвестиции, расскажет специалист сервиса Бробанк.

Надо ли платить налог с доходов от торговли на бирже

По российскому законодательству доходы от инвестиций облагаются налогом по ставке 13%. Его надо заплатить в нескольких случаях:

- При получении дохода от продажи ценной бумаги, если она продана дороже, чем куплена.

- При поступлении дивидендов по акциям и купонов по облигациям.

- С дохода от продажи иностранной валюты на бирже, если она была куплена дешевле, чем продана.

Если размер прибыли по ценным бумагам, которая получена в 2021 году и последующие годы, превысит 5 млн рублей, налоговая ставка на сумму превышения составит 15%.

Например, в 2021 году вы получили прибыль 8 млн рублей. С суммы 5 млн * 13% = 650 тысяч , а с 3 млн * 15% = 450 тысяч. Итого за 2021 год вы заплатите 1,1 млн рублей налогов.

Брокер самостоятельно удержит этот налог при выводе денег со счета:

- если у вас открыт ИИС, то при его закрытии;

- если вы работаете с брокерским счетом, то в момент перевода денег на карту Тинькофф Black. При зачислении денег на дебетовую карту вам придет сумма уже без комиссий брокера Тинькофф, которые были удержаны при покупке и продаже актива. Если в отчетном году вы не будете выводить деньги ни разу, налог спишется по итогам календарного года.

Например, вы купили акцию за 4000 рублей и заплатили за сделку брокерскую комиссию по тарифу 0,3%. То есть 12 рублей. Через 4 месяца вы зафиксировали прибыль и продали эту же акцию за 6000 рублей. За сделку продажи брокер удержал комиссию по тому же тарифу в размере 18 рублей. Итоговая сумма налога по ставке 13% составит (6000 – 18 – 4000 – 12) * 13% = 256 рублей.

Обратите внимание, сумму удержанного налога вы увидите в перечне операций сразу при заключении сделки, но фактически она в тот момент списана не будет.

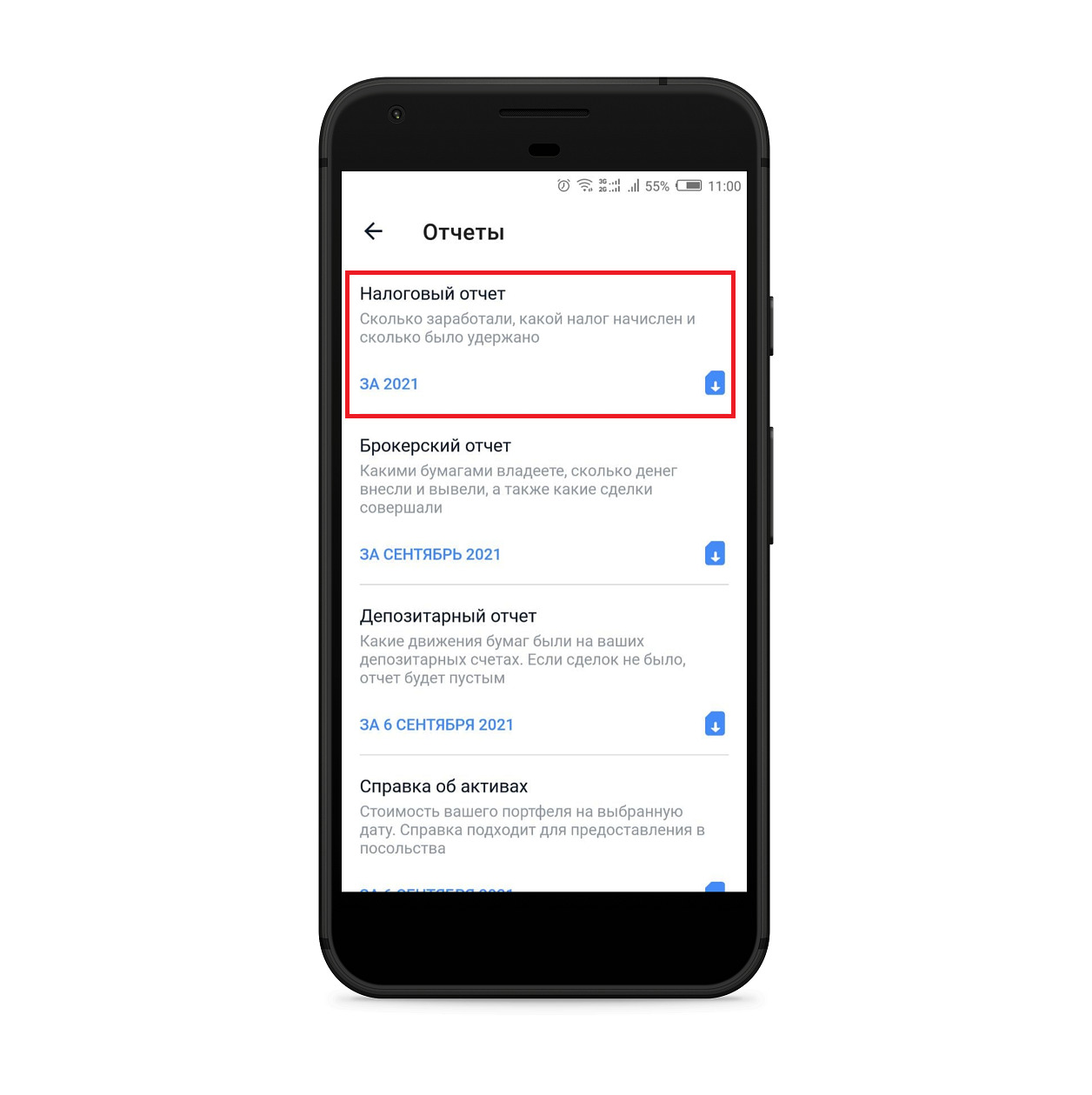

Как узнать размер налога

Если хотите узнать размер налога, который с вас удержат при выводе средств на карту или закрытии ИИС:

Также налоговый отчет можно получить в личном кабинете через официальный сайт:

Обратите внимание, рост цены на акцию, еще не означает, что вам придется платить по ней налог. Для определения налогооблагаемой базы доход должен быть зафиксирован. То есть акция продана, а прибыль зачислена на брокерский счет или ИИС. Если вы покупаете бумаги для долгосрочного хранения и не проводите никаких сделок с ними, налога на доходы от разницы в цене покупки и продажи не будет.

Облагаются ли налогом дивиденды по акциям и купоны по облигациям

Доходы по дивидендам от акций и купонам с облигаций подлежат обязательному налогообложению, независимо от того получены они на брокерский счет или ИИС. Тинькофф брокер автоматически удерживает налог в размере 13%, если это прибыль от российских акций и облигаций и деньги были зачислены на брокерский счет.

Если дивиденды приходят от иностранной компании, налог удержат в той стране, в которую вы инвестируете. Однако здесь несколько нюансов:

- Налоговая ставка в стране эмитента может быть нулевой или меньше, чем в РФ. Тогда по российскому законодательству вы обязаны самостоятельно внести в ФНС разницу между налоговыми ставками.

- Если в иностранном государстве с вас удержали налогов больше, чем 13%, вы все равно должны отчитаться по сумме дивидендов, которые получены из-за рубежа. Сделать это можно с помощью декларации 3-НДФЛ.

Сумму налога от дивидендов российских компаний, которые приходят на ИИС, спишут автоматически при их зачислении на счет. Налог с купона по облигациям как в рублях, так и в валюте удержат при закрытии ИИС, если применяется вычет по типу А (налог на взнос). Если же вы выбрали вычет по типу Б (налог на доходы), тогда НДФЛ не спишут ни с рублевых, ни с валютных купонов по облигациям.

Будет ли налог, если акции проданы дешевле, чем куплены

Если вы продадите акции дешевле, чем их купили, у вас возникнет убыток. С таких сделок налог платить не нужно, если сделка проходила в рублях. Для валютных активов другое условие. Там берут во внимание курс валюты на дату покупки ценной бумаги и дату продажи. Если курсовая разница от продажи убыточной акции выше, это посчитают доходом и налог придется заплатить. Для определения налогооблагаемой базы все доходы инвестора переводятся в рубли по курсу Банка России на дату сделки.

Например, вы купили акцию в январе 2020 года за 100 долларов при курсе 62 рубля, а продали в августе за 90 долларов при курсе 73 рубля. В пересчете на рубли цена покупки 6200 рублей, а цена продажи 6570 рублей, то есть вы получили прибыль в размере 370 рублей. Из нее вычтут комиссию брокера, а с оставшейся суммы придется уплатить налог:

((90 * 73) – (90 * 0,3% * 73) – (100 * 62) – (100 * 0,3% * 73)) * 13% = 43 рубля

Размер налога округляется до целого числа. Если в значении получается 49 копеек округляют в меньшую сторону, если 50 – в большую.

Если иностранная акция продана дороже, чем куплена, но произошло падения курса валюты и при пересчете получается убыток, платить налог не нужно. Этот убыток и другие убытки, например, при продаже акций дешевле цены покупки, можно учесть при оплате налога в следующем отчетном периоде.

Обратите внимание, убыток – это зафиксированная величина. Если цена акции только падает, но вы ее не продаете – это не убыток. Впоследствии цена может подняться, и тогда вы получите прибыль, но ее также нужно зафиксировать, то есть продать актив и получить за него деньги на брокерский счет.

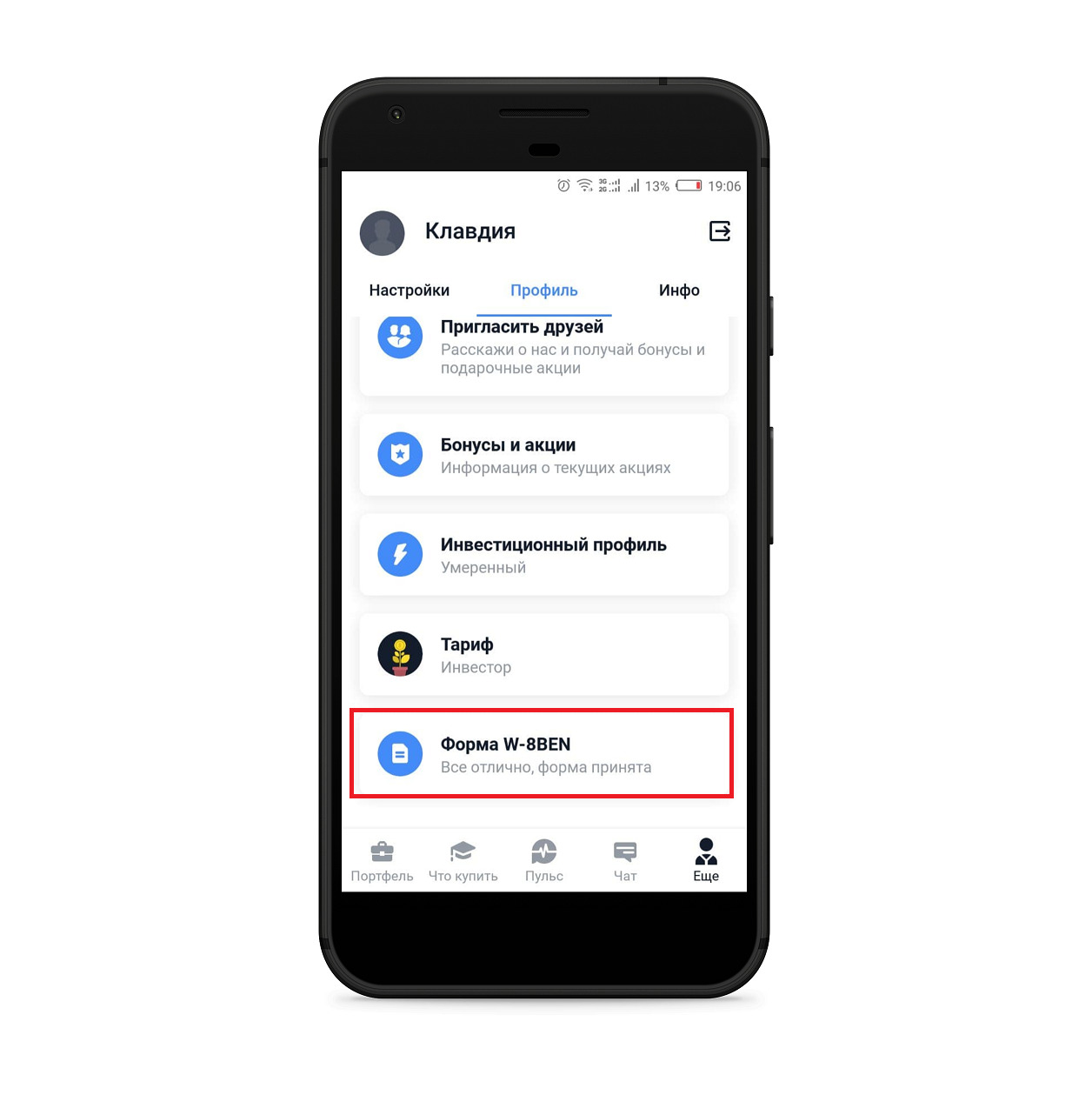

Как снизить налог с доходов от американских акций

Если вы инвестируете в американские ценные бумаги и получаете за это дивиденды, при их зачислении вам придет сумма с уже удержанным подоходным налогом. По законодательству США с вас спишут налог по ставке 30%. Но его размер можно снизить до 10%. Для этого подпишите форму W-8BEN и подтвердите, что вы не налоговый резидент США. Ставка 10% будет действовать как для брокерского счета, так и для ИИС, если они оба открыты у Тинькофф брокера. Если есть счета у других брокеров, у них придется отписывать документ повторно.

После того как скачаете документ, распечатайте его и подпишите. Отсканируйте форму или сфотографируйте в хорошем качестве, а затем отошлите ее брокеру или загрузите в личный кабинет. Рассмотрение подписанного документа может занять от 1 до 30 дней. Это связано с тем, что форму проверяет не только Тинькофф, но и биржа.

Подписывать форму W-8BEN понадобится каждые три года. Если ваш налоговый статус для США поменяется раньше, уведомите брокера Тинькофф об этом.

Если форма принята, вы увидите уведомление в личном кабинете. С этого дня с вас будут списывать в США только 10%. Разницу 3% по налоговой ставке придется внести самостоятельно в российскую налоговую службу. Для этого подайте декларацию 3-НДФЛ. Все выплаты, которые идут в ФНС пересчитываются в рубли по курсу Банка России на дату операции.

Если вы не подписали форму W-8BEN до того, как с вас удержали налог 30% по дивидендам американской компании, брокер не компенсирует разницу. Сниженную ставку будут применять на все последующие выплаты, которые будут после даты утверждения документа брокером.

Форму W-8BEN подписывают только для снижения налоговой ставки при уплате НДФЛ с доходов, полученных в США. Она не распространяет свое действие на инвестиции в компании других государств.

Откуда брокер списывает налоги

Тинькофф брокер удерживает налоги с брокерского счета в рублях. Если на этом счете есть только валюта, нет рублей или их недостаточно для уплаты налогов, вам позвонят и оповестят об этом. Если деньги есть на дебетовой карте Тинькофф банка, их оттуда не спишут. Вам понадобится самостоятельно пополнить брокерский счет до конца января следующего года. Если вы этого не сделаете, то платить налоги придется самому. Заполнять или оформлять декларацию не потребуется. Тинькофф брокер подаст все документы. Останется только провести оплату в личном кабинете налогоплательщика.

Если у вас открыто несколько брокерских счетов, но вы ни с одного из них в течение года не выводили деньги на дебетовую карту, налоги спишут единой суммой за весь календарный год.

Как заплатить НДФЛ самому

Платить налог на доходы от инвестиций самостоятельно потребуется в нескольких случаях:

- вам поступили дивиденды по акциям иностранной компании, и возникла разница между налоговыми ставками РФ и той страны, куда вы инвестировали;

- вы получили доход от курсовой разницы при продаже валюты;

- у вас не было денег на счете на момент списания налога, поэтому брокер не смог его удержать в полном объеме.

В первом и во втором случае вы самостоятельно готовите и подаете декларацию 3-НДФЛ. В третьем за вас это сделает брокер.

Открыть личный кабинет налогоплательщика в ФНС можно тремя способами:

- Через учетную запись на портале Госуслуг.

- С помощью квалифицированной электронной подписи.

- В местном отделении Федеральной налоговой службы.

Мобильное приложение налогоплательщика доступно для скачивания на AppStore и Google Play.

Налоговую декларацию можно заполнить самому в личном кабинете налогоплательщика или обратиться в специализированные компании, которые помогают с подготовкой 3-НДФЛ. Если личного кабинета нет, подавать декларацию придется лично в свою ФНС.

Подсчет налога

Чтобы рассчитать налоговую базу учтите все суммы, с которых вы должны самостоятельно уплатить налог:

- разницу в налоговых ставках по дивидендам, полученным от зарубежных компаний;

- доход от курсовой разницы при сделках купли-продажи иностранной валюты.

И те, и другие доходы понадобится объединить и указать в одной налоговой декларации. Если есть право на имущественные и инвестиционные вычеты, они также должны быть в 3-НДФЛ.

Разница в налоговых ставках

Например, у вас 10 акций компании Coca-Cola, за которые вы в 2020 году получили 16,4 доллара дивидендов. Считать налог будем таким образом:

- Все суммы дивидендов пересчитаем в рубли по курсу Банка России на день поступления выплат на ваш брокерский счет. Официальный курс на дату можно посмотреть по этой ссылке.

Итого получено дивидендов на сумму 1193,385. При округлении до рубля получим сумму 1193.

- Высчитаем размер налога по ставке 13%. То есть 1193 * 13% = 155 рублей.

- Если у вас не подписана форма W-8BEN, и деньги на счет пришли уже за вычетом налога по ставке 30%, доплачивать в российскую налоговую ничего не придется. Но если форма подписана и утверждена брокером до поступления выплат, тогда в ФНС придется доплатить 3%. Это 36 рублей.

Также понадобится уведомление о выплате дивидендов. Для этой цели подойдет отчет брокера. Его можно загрузить в мобильном приложении или в личном кабинете.

Все отчеты Тинькофф брокера приходят в электронном виде. При этом они подписаны ответственными лицами и заверены печатью, поэтому документы подходят для предоставления в ФНС.

Доходы от курсовой разницы

По сделкам покупки-продажи иностранной валюты брокер не выступает налоговым агентом, поэтому вам придется самостоятельно отчитываться по полученной прибыли и платить налог в ФНС. Для подачи декларации понадобятся отчеты брокера, в которых есть информация и о покупке, и о продаже иностранной валюты.

При уплате налога по сделкам купли-продажи валюты у вас есть право на налоговый вычет до 250 тысяч рублей в год. То есть если прибыль от таких операций не превышает 250 тысяч рублей, вы можете не платить налог.

Срок уплаты НДФЛ

Подавать 3-НДФЛ по доходам, полученным в 2020 году надо до конца апреля 2021 года, в 2021 году до 30 апреля 2022 года и так далее. В декларации должны быть учтены не только те доходы, с которых вы будете оплачивать разницу по налоговой ставке, но и те дивиденды, с которых уже был удержан налог за рубежом, даже если ставка в том государстве выше 13%. Платить ничего сверху не придется, но и разницу вам никто не компенсирует. Даже если доход поступил не на брокерский счет, а на ИИС, вы все равно обязаны о нем отчитаться перед налоговой.

Оплатить налог по доходам от инвестиционной деятельности нужно до 15 июля следующего года. В приложении банка Тинькофф вы можете внести сумма налога без комиссии. Для этого укажите размер налога и свой ИНН. Если не заплатить налог или не отчитаться о доходах, вас могут оштрафовать.

Обратите внимание, если торгуете на фондовой бирже через иностранного брокера, вам придется платить все налоги самостоятельно. Более подробно о том, какие льготы доступны инвесторам и как уменьшить налогооблагаемую базу, читайте в отдельной статье на сервисе Бробанка.

Делиться прибылью с государством — удовольствие сомнительное, но неизбежное. Какие налоги и когда платит инвестор, кто выступает налоговым агентом, разбираемся в очередном выпуске нашего подкаста и подробнее в этой статье.

Что влияет на налоговые ставки и облагаемые доходы?

В большинстве стран (кроме США) налоговые последствия инвестиций определяются резидентством, например, как в России.

Кто считается налоговым резидентом РФ? Физическое лицо признается налоговым резидентом Российской Федерации, если оно находится на территории РФ не менее 183 дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в РФ не прерывается на периоды его выезда за пределы РФ для краткосрочного (менее шести месяцев) лечения или обучения. В 2020 году, правда, правительство РФ согласовало, что вы можете себя признать налоговым резидентом РФ, даже если пробыли тут всего 90 дней, для этого вам потребуется подать уведомление в налоговую.

Резидентством определяются следующие два момента:

- вы платите в РФ налоги как с доходов, полученных от источников в России, так и от источников за рубежом;.

- к большинству ваших доходов применяется ставка 13% (в противном случае для большинства доходов — 30%, для дивидендов от российских компаний — 15%).

С 2021 года с доходов, превышающих 5 млн рублей за год, будет взиматься налог по ставке 15%, кроме:

- доходов от продажи имущества, КРОМЕ ценных бумаг;

- доходов в виде дарения;

- доходов в виде страховых выплат и выплат по пенсионным программам.

В отношении этих групп будет применяться привычная ставка 13%, сколько бы они ни составили.

В части зарубежных доходов есть тонкость: если с них за рубежом взимались налоги, то вам, если вы резидент, нужно проверить, заключила ли Россия с этой страной соглашение об избежании налогообложения. Если заключила (а у России такие соглашения есть с большинством стран), вы можете зачесть уплаченный за рубежом налог в счет уплаты НДФЛ в России. Например, если в США с вас сняли налог 10%, то в РФ вам нужно будет заплатить лишь 3% (до ставки 13%; либо до ставки 15%, если ваш доход превышает 5 млн рублей за год). Если с вас за рубежом сняли больше, чем вы должны заплатить в РФ, то в России ничего доплачивать не нужно, останется только подать декларацию.

И еще одна тонкость. Если вы инвестируете в инструменты не в рублях, а в валюте, то налог с финансового результата будет считаться в пересчете на рубли. Скажем, если вы купили акцию за 100 долларов и в день покупки 1 доллар стоил 30 рублей, а потом вы продали ее за те же 100 долларов, а доллар в день продажи стоил 70 рублей, то вы столкнетесь с налогом: 13% с разницы 70*100 – 30*100. Налогообложение любых инструментов в иностранной валюте в части разницы между ценой покупки и продажи будет происходить через пересчет в рубли. Исключение: вклады в валюте и суверенные еврооблигации РФ, то есть государственные облигации РФ в иностранной валюте.

А теперь — к налогам для разных вариантов капиталовложений.

Вклады

Налогообложение доходов в виде процентов по банковским картам, накопительным счетам и по вкладам до 1 января 2021 года привязано к ключевой ставке ЦБ РФ (для рублей) и к ставке 9% (для валюты), а налоговым агентом, который считал и платил налог в бюджет, был банк.

- Вклады, счета и доходные карты в рублях облагались по ставке 35% с превышения ключевой ставки плюс 5 процентных пунктов. Например, если ключевая ставка составляла 4%, то налогом облагался только доход с вклада со ставкой свыше 9% годовых, причем только в части, превышающей 9% годовых, — и это превышение облагалось по ставке 35%.

- Вклады в валюте: если ставка по вкладу в валюте была выше 9%, то до 1 января 2021 года с превышения банк брал налог по ставке 35%.

С 2021 года все меняется. Вот как будет облагаться налогом процентный доход по банковским вкладам, накопительным счетам, картам и проч.: сперва надо посчитать неналогооблагаемый лимит процентов по всем банковским вкладам, картам, счетам на год. Умножаем 1 млн рублей на ключевую ставку ЦБ РФ на 1 января года, по которому мы хотим посчитать лимит. Если на 2021 год, то умножаем ключевую ставку по состоянию на на 1 января 2021 года на 1 млн рублей. Допустим, ключевая ставка будет 4%. Значит, необлагаемый налогом лимит процентного дохода по всем вашим вкладам, счетам, картам на 2021 год — 40 тыс. рублей. Все, что вы получите в качестве процентов по всем вкладам, счетам, картам в 2021-м свыше этой суммы, будет облагаться по ставке 13%. Эскроу-счета и рублевые вклады со ставкой не выше 1% годовых (весь год) в расчете не участвуют.

Считать налог по процентному доходу будет уже не банк, как это было до 2021 года, а налоговая: начиная с 2022-го она будет в начале года получать от банков данные о том, кто кому какой процентный доход выплатил, и в конце 2022 года все физлица, у кого получилось превышение неналогооблагаемого лимита, получат от налоговой уведомление об уплате налога по ставке 13% с превышения. Заплатить его нужно будет самостоятельно, но сумму за вас посчитает налоговая.

Слитки, монеты, ОМС

Налогообложение по слиткам, монетам и обезличенным металлическим счетам.

- Слитки и монеты: 13% с положительной разницы между ценой покупки и продажи. Декларацию подаете вы сами, налог считаете и платите вы сами. Но если вы владели ими три года и более, то к вам применяется имущественный налоговый вычет, вы не подаете декларацию и не платите налог.

- Обезличенный металлический счет: 13% с процентов, если банк вам начисляет проценты по такому счету. Этот налог банк сам посчитает и заплатит за вас. И 13% с положительной разницы между продажей обезличенных граммов металла и покупкой, но в этом случае уже вы сами подаете декларацию и платите налог. Если владели этими обезличенными граммами три года и более, то не подаете декларацию и не платите налог, поскольку к вам применяется имущественный вычет.

Финансовые рынки

Напомним, разница между ценой покупки и продажи для инструментов в валюте считается в пересчете на курс рубля на день продажи и день покупки (кроме суверенных еврооблигаций РФ).

Если вы инвестируете через иностранную финансовую организацию, то она не является налоговым агентом в РФ, так что расчет налогов и уплата их, как и подача декларации, ляжет на вас.

Теперь подробнее о том, какие налоги нужно платить с доходов от инвестиционных инструментов.

Инвестиционные фонды (ПИФы и ETF)

Налог уплачивается при продаже паев фонда с полученной прибыли (разницы между ценой продажи и ценой покупки пая), взимается налог по ставке 13%, налоговый агент — управляющая компания (если это не биржевой фонд) или брокер/банк/УК, если это биржевой фонд, который вы купили на брокерский счет. Если фонд распределяет прибыль между пайщиками (это характерно для ЗПИФов недвижимости, так как на российском рынке фонды акций и облигаций не делают выплат), то с выплачиваемой пайщикам суммы управляющая компания взимает 13%.

Облигации

С положительной разницы между ценой продажи и покупки брокер/банк/УК взимает налог 13%.

Купонный доход облагается налогом по следующей схеме:

- до 1 января 2021 года:

- государственные (ОФЗ — облигации федерального займа) и муниципальные облигации, включая суверенные еврооблигации РФ — 0% с купона, 13% с разницы цены покупки и продажи;

- еврооблигации любых эмитентов, кроме суверенных еврооблигаций РФ, — 13% с купонного дохода и 13% с разницы цены покупки и продажи;

- рублевые корпоративные облигации российских компаний на нашем российском рынке, 2016 года выпуска и ранее — 13% с купонного дохода и 13% с разницы цены покупки и продажи;

- рублевые корпоративные облигации российских компаний на нашем российском рынке, 2017 года выпуска и позже — 13% с разницы цены покупки и продажи, купонный же доход облагается так: с превышения ключевой ставки + 5%;

- с 1 января 2021 года: купонный доход по всем облигациям будет облагаться по ставке 13%. От суммы, вложенной в облигации, ставка не зависит.

Акции

Налог 13% с положительной разницы между ценой продажи и покупки взимает брокер/банк/УК. Дивиденды облагаются налогом следующим образом.

Структурные продукты

Взимается налог 13% с выплат (если это продукт с регулярными выплатами) и 13% с прибыли как разница между суммой вложений и финальной полученной суммой.

Фьючерсы, опционы

Брокер удержит с нас 13% от прибыли.

Льготы по инвестиционным инструментам

Если вы приобретаете инвестиционные инструменты на ИИС с вычетом типа Б, то вы избегаете НДФЛ по ставке 13% со всех доходов, кроме дивидендов.

Если вы приобретаете паи открытых ПИФов под управлением российских УК либо покупаете ценные бумаги, допущенные к торгам на российском организованном рынке ценных бумаг, и держите их три года и более (можно отдавать в заем и РЕПО), то вы имеете право на льготу долгосрочного владения: вы сможете уменьшить прибыль на сумму инвестиционного вычета (3 млн за каждый год владения). Неважно, покупали вы бумаги на российском рынке или нет. Главное, чтобы вы купили бумаги, которые были допущены к торгам на российском рынке. Например, если вы купите акции AT&T на NYSE и продержите три года, то льгота будет действовать, так как эти акции допущены к торгам на российском рынке.

Есть еще специфические льготы.

- Ценные бумаги высокотехнологичного (инновационного) сектора экономики из реестра Мосбиржи имеют льготное налогообложение: прибыль от продажи таких бумаг не будет облагаться налогом, если ценные бумаги были у инвестора в собственности больше года и проданы до 1 января 2023 года. Либо если они были в собственности более пяти лет и проданы после 1 января 2023 года.

- Необращающиеся ценные бумаги. Если инвестор к моменту продажи в течение пяти лет непрерывно владел акциями и они все это время были необращающимися, НДФЛ платить не нужно.

Страховые и пенсионные программы

Налогообложение по страхованию жизни и программам НПФ схожи.

- Выплаты по пенсионным программам страхования жизни и НПФ, заключенным в свою пользу, не облагаются налогом, то есть вся заработанная страховой и НПФ прибыль достается вам без НДФЛ. Но если это программа в пользу третьих лиц, то вся выплата, а не только полученная за период программы прибыль, облагается по ставке 13%. Налоговый агент — страховая компания и НПФ.

- Выплата по накопительному, инвестиционному страхованию в свою пользу и в пользу близких родственников облагается по ставке 13%, но только с дохода, превышающего ключевую ставку за период программы. Кто такие близкие родственники? Согласно Семейному кодексу РФ, это супруги, родители и дети, в том числе усыновители и усыновленные, дедушка, бабушка и внуки, полнородные и неполнородные (имеющие общих отца или мать) братья и сестры. Скажем, если вы вложили в инвестиционное страхование жизни 300 тыс. рублей и доходность программы составила за первый год 3,9%, за второй — 4%, за третий — 4%, а ключевая ставка все это время была 4%, то с вас не удержат налог, поскольку прибыль никогда не превышала ключевую ставку. Налоговый агент — страховая компания и НПФ.

- Досрочное изъятие из страховки и НПФ облагается по ставке 13% с разницы полученной суммы и взносов. Допустим, вы внесли в инвестиционное страхование жизни 300 тыс., а через год передумали и попросили вернуть взносы. Скорее всего, вам вернут меньше 300 тыс. И тогда у вас не будет налога, так как вам вернули меньше, чем вы внесли. А вот в НПФ, скорее всего, вы изымете больше, чем вложили, так что с прироста у вас удержат 13%. Даже если налог и возникнет, то его считают страховая и НПФ, вам не требуется ни декларацию заполнять, ни налог платить.

\n \n\t\t\t \n\t\t\t \n\t\t \n\t","content":"\t\t

\n\t\t\t\u0412\u044b \u043d\u0435 \u0430\u0432\u0442\u043e\u0440\u0438\u0437\u043e\u0432\u0430\u043d\u044b \u043d\u0430 \u0441\u0430\u0439\u0442\u0435.\n\t\t \n\t\t

Делиться прибылью с государством — удовольствие сомнительное, но неизбежное. Какие налоги и когда платит инвестор, кто выступает налоговым агентом, разбираемся в очередном выпуске нашего подкаста и подробнее в этой статье.

Что влияет на налоговые ставки и облагаемые доходы?

В большинстве стран (кроме США) налоговые последствия инвестиций определяются резидентством, например, как в России.

Кто считается налоговым резидентом РФ? Физическое лицо признается налоговым резидентом Российской Федерации, если оно находится на территории РФ не менее 183 дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в РФ не прерывается на периоды его выезда за пределы РФ для краткосрочного (менее шести месяцев) лечения или обучения. В 2020 году, правда, правительство РФ согласовало, что вы можете себя признать налоговым резидентом РФ, даже если пробыли тут всего 90 дней, для этого вам потребуется подать уведомление в налоговую.

Резидентством определяются следующие два момента:

- вы платите в РФ налоги как с доходов, полученных от источников в России, так и от источников за рубежом;.

- к большинству ваших доходов применяется ставка 13% (в противном случае для большинства доходов — 30%, для дивидендов от российских компаний — 15%).

С 2021 года с доходов, превышающих 5 млн рублей за год, будет взиматься налог по ставке 15%, кроме:

- доходов от продажи имущества, КРОМЕ ценных бумаг;

- доходов в виде дарения;

- доходов в виде страховых выплат и выплат по пенсионным программам.

В отношении этих групп будет применяться привычная ставка 13%, сколько бы они ни составили.

В части зарубежных доходов есть тонкость: если с них за рубежом взимались налоги, то вам, если вы резидент, нужно проверить, заключила ли Россия с этой страной соглашение об избежании налогообложения. Если заключила (а у России такие соглашения есть с большинством стран), вы можете зачесть уплаченный за рубежом налог в счет уплаты НДФЛ в России. Например, если в США с вас сняли налог 10%, то в РФ вам нужно будет заплатить лишь 3% (до ставки 13%; либо до ставки 15%, если ваш доход превышает 5 млн рублей за год). Если с вас за рубежом сняли больше, чем вы должны заплатить в РФ, то в России ничего доплачивать не нужно, останется только подать декларацию.

И еще одна тонкость. Если вы инвестируете в инструменты не в рублях, а в валюте, то налог с финансового результата будет считаться в пересчете на рубли. Скажем, если вы купили акцию за 100 долларов и в день покупки 1 доллар стоил 30 рублей, а потом вы продали ее за те же 100 долларов, а доллар в день продажи стоил 70 рублей, то вы столкнетесь с налогом: 13% с разницы 70*100 – 30*100. Налогообложение любых инструментов в иностранной валюте в части разницы между ценой покупки и продажи будет происходить через пересчет в рубли. Исключение: вклады в валюте и суверенные еврооблигации РФ, то есть государственные облигации РФ в иностранной валюте.

А теперь — к налогам для разных вариантов капиталовложений.

Вклады

Налогообложение доходов в виде процентов по банковским картам, накопительным счетам и по вкладам до 1 января 2021 года привязано к ключевой ставке ЦБ РФ (для рублей) и к ставке 9% (для валюты), а налоговым агентом, который считал и платил налог в бюджет, был банк.

- Вклады, счета и доходные карты в рублях облагались по ставке 35% с превышения ключевой ставки плюс 5 процентных пунктов. Например, если ключевая ставка составляла 4%, то налогом облагался только доход с вклада со ставкой свыше 9% годовых, причем только в части, превышающей 9% годовых, — и это превышение облагалось по ставке 35%.

- Вклады в валюте: если ставка по вкладу в валюте была выше 9%, то до 1 января 2021 года с превышения банк брал налог по ставке 35%.

С 2021 года все меняется. Вот как будет облагаться налогом процентный доход по банковским вкладам, накопительным счетам, картам и проч.: сперва надо посчитать неналогооблагаемый лимит процентов по всем банковским вкладам, картам, счетам на год. Умножаем 1 млн рублей на ключевую ставку ЦБ РФ на 1 января года, по которому мы хотим посчитать лимит. Если на 2021 год, то умножаем ключевую ставку по состоянию на на 1 января 2021 года на 1 млн рублей. Допустим, ключевая ставка будет 4%. Значит, необлагаемый налогом лимит процентного дохода по всем вашим вкладам, счетам, картам на 2021 год — 40 тыс. рублей. Все, что вы получите в качестве процентов по всем вкладам, счетам, картам в 2021-м свыше этой суммы, будет облагаться по ставке 13%. Эскроу-счета и рублевые вклады со ставкой не выше 1% годовых (весь год) в расчете не участвуют.

Считать налог по процентному доходу будет уже не банк, как это было до 2021 года, а налоговая: начиная с 2022-го она будет в начале года получать от банков данные о том, кто кому какой процентный доход выплатил, и в конце 2022 года все физлица, у кого получилось превышение неналогооблагаемого лимита, получат от налоговой уведомление об уплате налога по ставке 13% с превышения. Заплатить его нужно будет самостоятельно, но сумму за вас посчитает налоговая.

Слитки, монеты, ОМС

Налогообложение по слиткам, монетам и обезличенным металлическим счетам.

- Слитки и монеты: 13% с положительной разницы между ценой покупки и продажи. Декларацию подаете вы сами, налог считаете и платите вы сами. Но если вы владели ими три года и более, то к вам применяется имущественный налоговый вычет, вы не подаете декларацию и не платите налог.

- Обезличенный металлический счет: 13% с процентов, если банк вам начисляет проценты по такому счету. Этот налог банк сам посчитает и заплатит за вас. И 13% с положительной разницы между продажей обезличенных граммов металла и покупкой, но в этом случае уже вы сами подаете декларацию и платите налог. Если владели этими обезличенными граммами три года и более, то не подаете декларацию и не платите налог, поскольку к вам применяется имущественный вычет.

Финансовые рынки

Напомним, разница между ценой покупки и продажи для инструментов в валюте считается в пересчете на курс рубля на день продажи и день покупки (кроме суверенных еврооблигаций РФ).

Если вы инвестируете через иностранную финансовую организацию, то она не является налоговым агентом в РФ, так что расчет налогов и уплата их, как и подача декларации, ляжет на вас.

Теперь подробнее о том, какие налоги нужно платить с доходов от инвестиционных инструментов.

Инвестиционные фонды (ПИФы и ETF)

Налог уплачивается при продаже паев фонда с полученной прибыли (разницы между ценой продажи и ценой покупки пая), взимается налог по ставке 13%, налоговый агент — управляющая компания (если это не биржевой фонд) или брокер/банк/УК, если это биржевой фонд, который вы купили на брокерский счет. Если фонд распределяет прибыль между пайщиками (это характерно для ЗПИФов недвижимости, так как на российском рынке фонды акций и облигаций не делают выплат), то с выплачиваемой пайщикам суммы управляющая компания взимает 13%.

Облигации

С положительной разницы между ценой продажи и покупки брокер/банк/УК взимает налог 13%.

Купонный доход облагается налогом по следующей схеме:

- до 1 января 2021 года:

- государственные (ОФЗ — облигации федерального займа) и муниципальные облигации, включая суверенные еврооблигации РФ — 0% с купона, 13% с разницы цены покупки и продажи;

- еврооблигации любых эмитентов, кроме суверенных еврооблигаций РФ, — 13% с купонного дохода и 13% с разницы цены покупки и продажи;

- рублевые корпоративные облигации российских компаний на нашем российском рынке, 2016 года выпуска и ранее — 13% с купонного дохода и 13% с разницы цены покупки и продажи;

- рублевые корпоративные облигации российских компаний на нашем российском рынке, 2017 года выпуска и позже — 13% с разницы цены покупки и продажи, купонный же доход облагается так: с превышения ключевой ставки + 5%;

- с 1 января 2021 года: купонный доход по всем облигациям будет облагаться по ставке 13%. От суммы, вложенной в облигации, ставка не зависит.

Акции

Налог 13% с положительной разницы между ценой продажи и покупки взимает брокер/банк/УК. Дивиденды облагаются налогом следующим образом.

Структурные продукты

Взимается налог 13% с выплат (если это продукт с регулярными выплатами) и 13% с прибыли как разница между суммой вложений и финальной полученной суммой.

Фьючерсы, опционы

Брокер удержит с нас 13% от прибыли.

Льготы по инвестиционным инструментам

Если вы приобретаете инвестиционные инструменты на ИИС с вычетом типа Б, то вы избегаете НДФЛ по ставке 13% со всех доходов, кроме дивидендов.

Если вы приобретаете паи открытых ПИФов под управлением российских УК либо покупаете ценные бумаги, допущенные к торгам на российском организованном рынке ценных бумаг, и держите их три года и более (можно отдавать в заем и РЕПО), то вы имеете право на льготу долгосрочного владения: вы сможете уменьшить прибыль на сумму инвестиционного вычета (3 млн за каждый год владения). Неважно, покупали вы бумаги на российском рынке или нет. Главное, чтобы вы купили бумаги, которые были допущены к торгам на российском рынке. Например, если вы купите акции AT&T на NYSE и продержите три года, то льгота будет действовать, так как эти акции допущены к торгам на российском рынке.

Есть еще специфические льготы.

- Ценные бумаги высокотехнологичного (инновационного) сектора экономики из реестра Мосбиржи имеют льготное налогообложение: прибыль от продажи таких бумаг не будет облагаться налогом, если ценные бумаги были у инвестора в собственности больше года и проданы до 1 января 2023 года. Либо если они были в собственности более пяти лет и проданы после 1 января 2023 года.

- Необращающиеся ценные бумаги. Если инвестор к моменту продажи в течение пяти лет непрерывно владел акциями и они все это время были необращающимися, НДФЛ платить не нужно.

Страховые и пенсионные программы

Налогообложение по страхованию жизни и программам НПФ схожи.

- Выплаты по пенсионным программам страхования жизни и НПФ, заключенным в свою пользу, не облагаются налогом, то есть вся заработанная страховой и НПФ прибыль достается вам без НДФЛ. Но если это программа в пользу третьих лиц, то вся выплата, а не только полученная за период программы прибыль, облагается по ставке 13%. Налоговый агент — страховая компания и НПФ.

- Выплата по накопительному, инвестиционному страхованию в свою пользу и в пользу близких родственников облагается по ставке 13%, но только с дохода, превышающего ключевую ставку за период программы. Кто такие близкие родственники? Согласно Семейному кодексу РФ, это супруги, родители и дети, в том числе усыновители и усыновленные, дедушка, бабушка и внуки, полнородные и неполнородные (имеющие общих отца или мать) братья и сестры. Скажем, если вы вложили в инвестиционное страхование жизни 300 тыс. рублей и доходность программы составила за первый год 3,9%, за второй — 4%, за третий — 4%, а ключевая ставка все это время была 4%, то с вас не удержат налог, поскольку прибыль никогда не превышала ключевую ставку. Налоговый агент — страховая компания и НПФ.

- Досрочное изъятие из страховки и НПФ облагается по ставке 13% с разницы полученной суммы и взносов. Допустим, вы внесли в инвестиционное страхование жизни 300 тыс., а через год передумали и попросили вернуть взносы. Скорее всего, вам вернут меньше 300 тыс. И тогда у вас не будет налога, так как вам вернули меньше, чем вы внесли. А вот в НПФ, скорее всего, вы изымете больше, чем вложили, так что с прироста у вас удержат 13%. Даже если налог и возникнет, то его считают страховая и НПФ, вам не требуется ни декларацию заполнять, ни налог платить.

\n \n\t\t\t \n\t\t\t \n\t\t \n\t","content":"\t\t

\n\t\t\t\u0412\u044b \u043d\u0435 \u0430\u0432\u0442\u043e\u0440\u0438\u0437\u043e\u0432\u0430\u043d\u044b \u043d\u0430 \u0441\u0430\u0439\u0442\u0435.\n\t\t \n\t\t

Читайте также: