Как проверить оборотку перед сдачей ндс налога на прибыль и баланса за год

Обновлено: 28.04.2024

Расчеты с бюджетом по налогу на прибыль

По кредиту счета 68.04.1 отражается начисление налога на прибыль. По дебету счета 68.04.1 отражаются суммы, фактически перечисленные в бюджет (включая авансовые платежи по налогу).

Аналитический учет на счете 68.04.1 ведется:

- по видам платежей (субконто Виды платежей в бюджет (фонды)). Для отражения операций по начислению и уплате налога (авансовых платежей) используется вид платежа Налог (взносы): начислено / уплачено (другие возможные виды платежей по налогу на прибыль рассмотрим далее);

- по бюджетам, в которые подлежит уплате налог (субконто Уровни бюджетов). Для налога на прибыль это Федеральный бюджет и Региональный бюджет.

Проводки по начислению налога на прибыль в программе формируются автоматически при выполнении ежемесячной регламентной операции Расчет налога на прибыль, входящей в обработку Закрытие месяца.

Суммы проводок по начислению налога на прибыль рассчитываются следующим образом:

Таким образом, сумма исчисленного налога, указанная в строке 180 листа 02 декларации по налогу на прибыль (утв. приказом ФНС России от 19.10.2016 № ММВ-7-3/572@) за отчетный (налоговый) период, должна совпадать с кредитовым оборотом счета 68.04.1 по виду платежа Налог (взносы): начислено / уплачено за соответствующий период.

Бухгалтерские проводки при начислении налога на прибыль

Если организация применяет ПБУ 18/02

Если в программе установлен затратный метод, то регламентная операция Расчет налога на прибыль выполняет сразу две функции: и начисление налога для уплаты в бюджет (по данным налогового учета), и расчеты по ПБУ 18/02 (по данным бухгалтерского учета).

Если же организация применяет балансовый метод, то в состав обработки Закрытие месяца включаются две отдельные регламентные операции:

- Расчет налога на прибыль - выполняет только начисление налога по данным налогового учета для уплаты в бюджет;

- Расчет отложенного налога по ПБУ 18/02 - выполняет только расчеты по ПБУ 18/02 по данным бухгалтерского учета (по новому алгоритму, то есть балансовым методом) для финансовой отчетности.

В любом случае рассчитанные суммы налога на прибыль начисляются проводкой:

Дебет 68.04.2 Кредит 68.04.1.

Одновременно суммы налога распределяются по бюджетам различных уровней.

Уменьшение сумм, причитающихся к уплате в бюджет, отражается сторнировочной записью с одновременным распределением по бюджетам:

СТОРНО Дебет 68.04.2 Кредит 68.04.1.

Расчеты по ПБУ 18/02 включают в себя следующие операции:

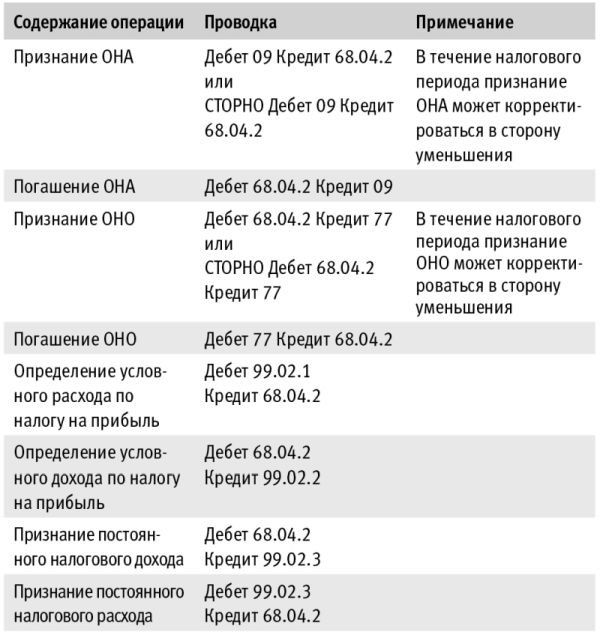

Проводки, относящиеся к расчетам по ПБУ 18/02 балансовым методом, представлены в таблице.

Дебет 99.09 Кредит 68.04.2 или

Дебет 68.04.2 Кредит 99.09.

Таким образом, после выполнения регламентных операций Расчет налога на прибыль и Расчет отложенного налога по ПБУ 18/02 счет 68.04.2 всегда закрывается.

Пример 1

В январе 2019 года в бухгалтерском учете организации отражены следующие финансовые показатели:

- выручка от реализации - 1 000 000 руб. (без учета НДС);

- управленческие расходы - 230 000 руб.;

- прямые расходы производства - 72 000 руб.;

- прочие доходы - 8 000 руб.

В регистрах налогового учета отражены следующие показатели:

- доходы от реализации - 1 000 000 руб.;

- прямые расходы на производство и реализацию - 72 000 руб.;

- косвенные расходы на производство - 228 000 руб.

- 112 000 руб. - на 01.01.2019;

- 104 000 руб. - на 01.02.2019.

- 118 000 руб. - на 01.01.2019;

- 116 000 руб. - на 01.02.2019.

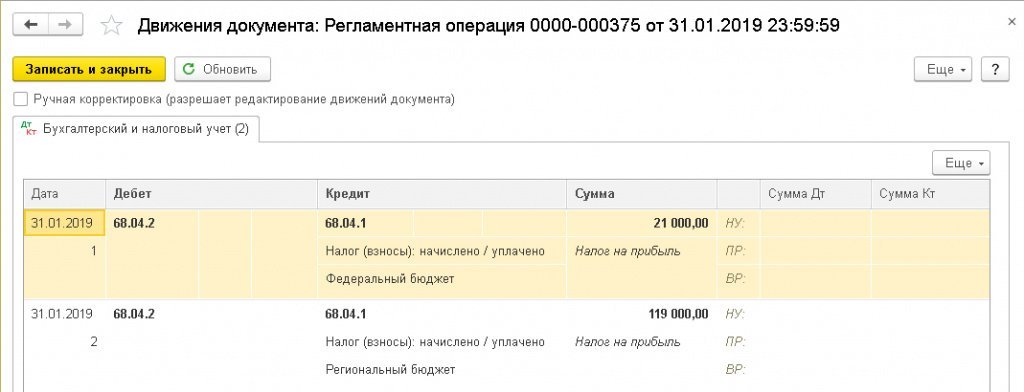

Рассчитаем налог на прибыль за январь 2019 года по данным налогового учета:

- 700 000 руб. - налоговая база (1 000 000 руб. - (72 000 руб. + 228 000 руб.)).

- 140 000 руб. - налог на прибыль (700 000 руб. х 20%), в т. ч. 21 000 руб. - в Федеральный бюджет (700 000 руб. х 3%); 119 000 руб. - в региональный бюджет (700 000 руб. х 17%).

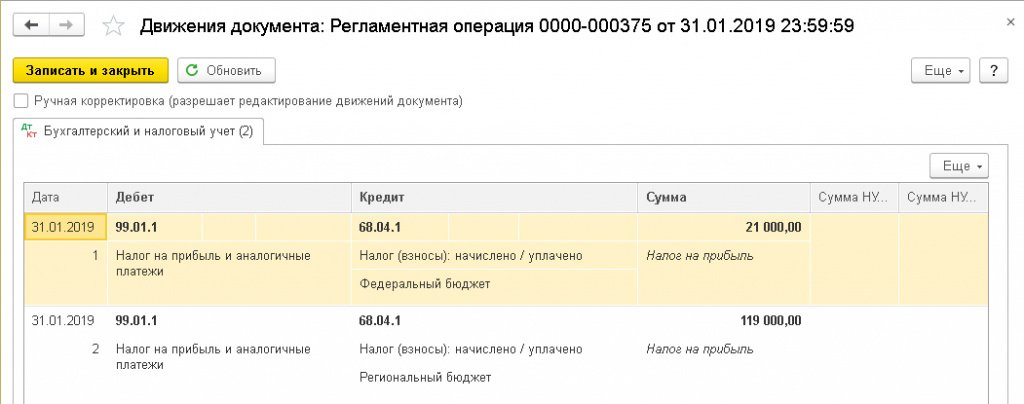

При выполнении регламентной операции Расчет налога на прибыль автоматически сформируются проводки (см. рис. 1).

Рис. 1. Начисление налога на прибыль в корреспонденции со счетом 68.04.2

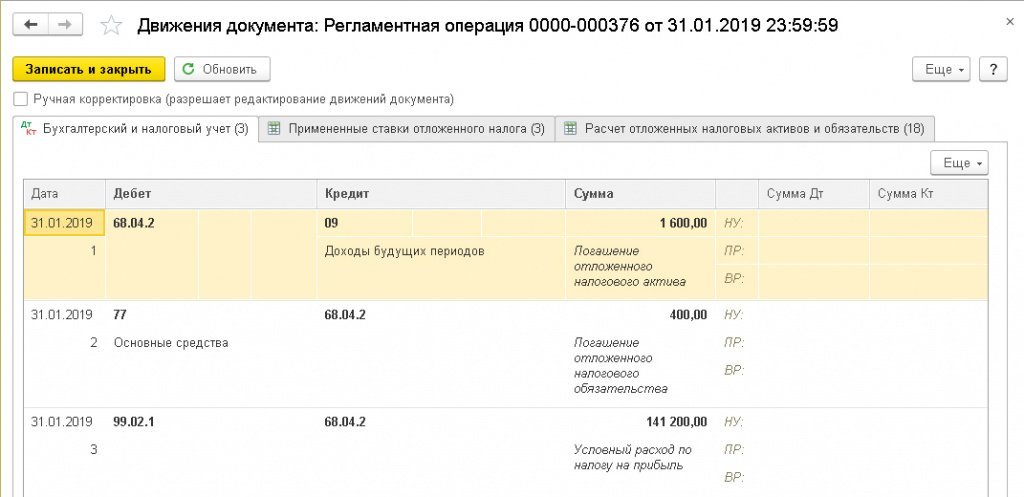

Выполним расчеты по ПБУ 18/02 за январь 2019 года по данным бухгалтерского учета:

- 1 600 руб. - погашение ОНА ((112 000 руб. - 104 000 руб.) х 20%).

- 400 руб. - погашение ОНО ((118 000 руб. - 116 000 руб.) х 20%).

- 706 000 руб. - прибыль по данным бухгалтерского учета ((1 000 000 руб. + 8 000 руб.) - (230 000 руб. + 72 000 руб.)).

- 141 200 руб. - условный расход по налогу на прибыль (706 000 х 20%).

При выполнении регламентной операции Расчет отложенного налога по ПБУ 18/02 автоматически сформируются следующие проводки (см. рис. 2).

Рис. 2. Расчеты с применением ПБУ 18/02

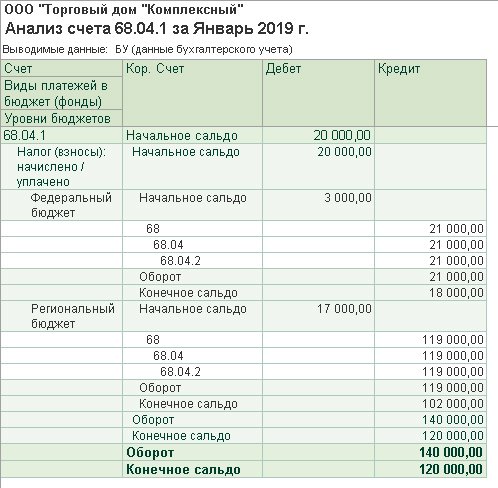

На рисунках 3 и 4 представлены Анализы счетов 68.04.1 и 68.04.2.

Рис. 3. Анализ счета 68.04.1

Рис. 4. Анализ счета 68.04.2

Если организация не применяет ПБУ 18/02

Дебет 99.01.1 Кредит 68.04.1.

Соответственно, уменьшение сумм, причитающихся к уплате, отражается записью с распределением по бюджетам:

СТОРНО Дебет 99.01.1 Кредит 68.04.1.

Пример 2

В данной ситуации при выполнении регламентной операции Расчет налога на прибыль автоматически сформируются проводки (см. рис. 5).

Рис. 5. Начисление налога на прибыль в корреспонденции со счетом 99.01.1

Независимо от порядка применения положений ПБУ 18/02 кредитовый оборот счета 68.04.1 по виду платежа Налог (взносы): начислено / уплачено за отчетный (налоговый) период совпадает:

- с суммой исчисленного налога на прибыль, указанной в строке 180 листа 02 декларации по налогу на прибыль;

- с суммой текущего налога на прибыль, указанной в отчете о финансовых результатах (форма утверждена приказом Минфина России от 02.07.2010 № 66н).

Если организация исполняет обязанности налогового агента

Организация, которая начисляет дивиденды участнику общества (акционеру) - юридическому лицу, должна исполнить обязанности налогового агента и удержать налог на прибыль при выплате дивидендов.

Для обществ с ограниченной ответственностью начисление дивидендов и удержание налога при выплате доходов от участия можно зарегистрировать в программе автоматически с помощью документа Начисление дивидендов (раздел Операции).

Для акционерных обществ начисление дивидендов по акциям и удержание налога следует отражать документом Операция (раздел Операции - Операции, введенные вручную).

В любом случае удержание налога на прибыль при исполнении обязанностей налогового агента при выплате дивидендов должно отражаться проводкой:

Дебет 75.02 Кредит 68.34.

1С:ИТС

Аналитический учет расчетов с бюджетом по налогу на прибыль

Теперь рассмотрим подробнее виды платежей, которые могут использоваться для аналитического учета расчетов с бюджетом. Вид платежа выбирается из предопределенного программой списка и для налога на прибыль может принимать значение:

- Налог (взносы): начислено / уплачено;

- Налог (взносы): доначислено / уплачено (самостоятельно);

- Налог (взносы): доначислено / уплачено (по акту проверки);

- Штраф: начислено / уплачено;

- Пени: доначислено / уплачено (самостоятельно);

- Пени: начислено / уплачено (по акту проверки).

Вид платежа Налог (взносы): начислено / уплачено используется для отражения операций по начислению и уплате налога (авансовых платежей), причем проводки в программе формируются автоматически при выполнении ежемесячной регламентной операции Расчет налога на прибыль, входящей в обработку Закрытие месяца. Несмотря на это, некоторые пользователи пытаются вручную начислять ежемесячные авансовые платежи, подлежащие уплате в следующем квартале, чтобы оперативно контролировать состояние расчетов с бюджетом. Делать этого не следует - можно нарушить учет. К тому же такие действия бессмысленны: при выполнении регламентной операции Расчет налога на прибыль налог рассчитывается нарастающим итогом с начала налогового периода, в том числе с учетом ручных проводок и корректировок налоговой базы текущего периода.

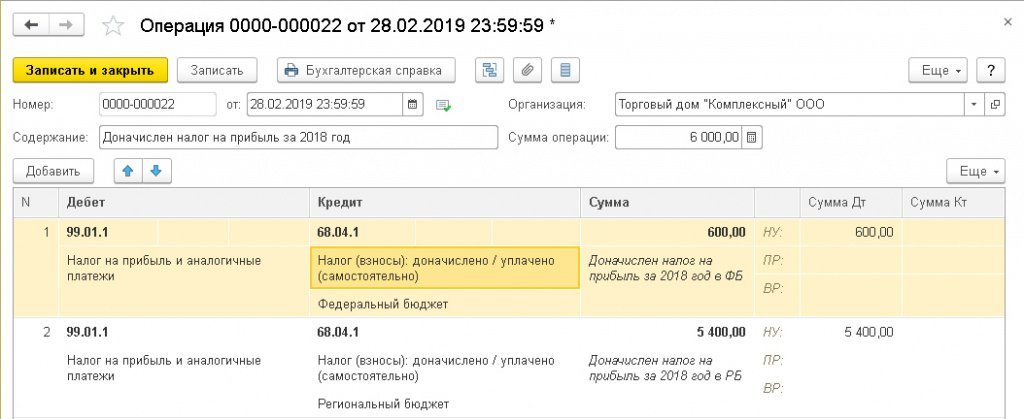

Иное дело, если организация обнаруживает ошибку в декларации прошлого налогового периода, которая привела к недоплате налога. В этом случае требуется не только скорректировать сальдо расчетов с бюджетом по налогу на прибыль (то есть самостоятельно доначислить и доплатить налог за прошлые годы), но и обособленно отразить в учете и отчетности налог, не относящийся к текущему налоговому периоду. Напоминаем, что в отчете о финансовых результатах (форма утверждена приказом Минфина России от 02.07.2010 № 66н) сумма доначисленного налога на прибыль в связи с обнаружением ошибок прошлых лет, не влияющая на текущий налог на прибыль отчетного периода, отражается по отдельной статье отчета после статьи текущего налога на прибыль (п. 22 ПБУ 18/02). Для выполнения указанных требований следует использовать отдельный вид платежа - Налог (взносы): доначислено / уплачено (самостоятельно).

В периоде обнаружения ошибки нужно ввести бухгалтерские записи, распределив налог к уплате по уровням бюджета:

Дебет 99.01.1 Кредит 68.04.1

- с видом платежа Налог (взносы): доначислено / уплачено (самостоятельно), рис. 6.

Рис. 6. Доначисление налога на прибыль из-за ошибки прошлых лет

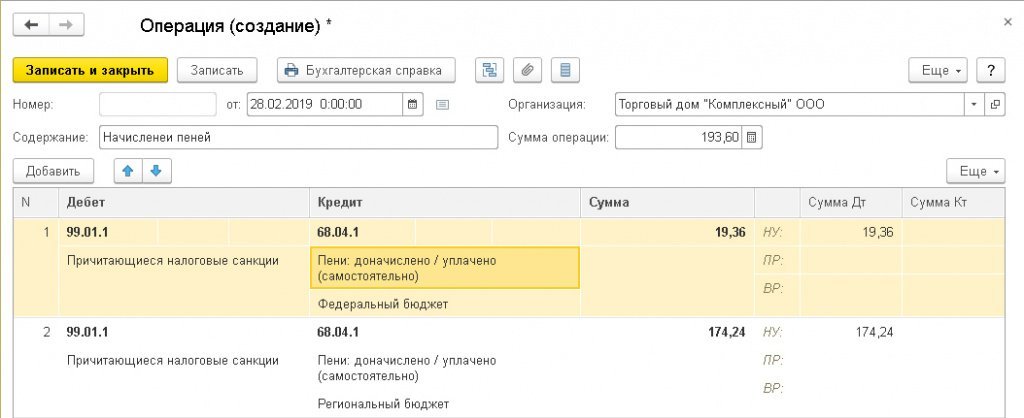

Если причитающиеся суммы налогов уплачиваются в сроки, более поздние по сравнению с установленными законодательством о налогах и сборах, то организация должна самостоятельно исчислить и уплатить пени (п. 1 ст. 75 НК РФ). Для целей налогообложения прибыли расходы в виде пеней за просрочку уплаты налогов не учитываются (п. 2 ст. 270 НК РФ).

По поводу начисления пеней в бухгалтерском учете существует две точки зрения:

Руководствуясь профессиональным суждением, организация самостоятельно определяет порядок начисления пеней и утверждает его в своей учетной политике.

Для самостоятельного начисления и уплаты пеней в программе также следует использовать документ Операция и самостоятельный вид платежа Пени: доначислено / уплачено (самостоятельно).

Если организация начисляет в программе пени по дебету счета 99.01.1, то в качестве аналитики необходимо выбрать значение Причитающиеся налоговые санкции (рис. 7).

Рис. 7. Начисление пеней

В этом случае пени не занизят налогооблагаемую базу, и программа рассчитает налог в соответствии с правилами главы 258 НК РФ. Отражать постоянную разницу в ресурсе Сумма Дт ПР: 99.01.1 не требуется.

1С:ИТС

Начислять налог на прибыль, а также штрафные санкции и пени по акту выездной или камеральной проверки следует вручную, используя соответствующие виды платежа:

- Налог (взносы): доначислено / уплачено (по акту проверки);

- Штраф: начислено / уплачено;

- Пени: начислено / уплачено (по акту проверки).

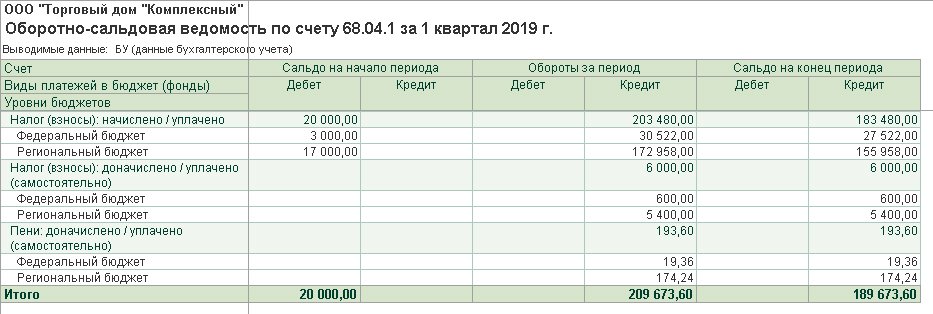

Таким образом, в оборотах счета 68.04.1 может отражаться не только начисление и уплата налога на прибыль текущего налогового периода, но и сумма налогов, относящихся к прошлым годам, а также штрафные санкции и пени по налогу. Однако благодаря аналитическому учету, который поддерживается в программе, указанные виды платежей учитываются обособленно (рис. 8).

Рис. 8. Аналитический учет расчетов с бюджетом по налогу на прибыль

Читайте также: