Ответственность в виде наложения штрафов как на отдельных лиц так и на предприятия называется

Обновлено: 09.05.2024

В рамках исполнительного производства может взыскиваться штраф за административные проступки и за уголовные преступления. Основанием для начала взыскания будут постановления и приговоры суда по соответствующему делу, акты других органов и должностных лиц. За несвоевременную уплату или за другие противоправные действия с должника могут взыскать дополнительные санкции. Также отдельным видом штрафных санкций является исполнительский сбор, назначаемый приставом. После удержания сумма штрафа по исполнительному производству зачисляется в бюджет.

Какие штрафы взыскивают приставы

Штрафы взыскиваются приставами по тем же правилам, что и другие виды долгов. Но есть и ряд важных отличий, которые нужно учитывать сторонам исполнительного производства:

- для административных штрафов действуют специальные сроки на добровольное погашение;

- специальные сроки предусмотрены для предъявления к исполнению судебных и иных актов о наложении штрафа;

- за нарушения закона и ненадлежащее поведение с должника могут взыскать дополнительные штрафные санкции уже после возбуждения исполнительного производства;

- так как штраф взыскивается от имени государства, после удержания его перечислят в бюджет (федеральный, местный или региональный).

Институт штрафа напрямую связан с какими-либо нарушениями закона. За относительно мягкие и незначительные проступки штраф взыскивают по административным составам КоАП РФ. Во многих статьях УК РФ также есть такой вид ответственности как штраф. Его могут применять в виде основного или дополнительного наказания.

Взыскателем по уголовным и административным делам является государство. От его имени суды, другие органы и должностные лица выносятся постановления и приговоры. После направления документов в ФССП штраф исполняют судебные приставы. Общие и специальные правила взыскания определены законом № 229-ФЗ об исполнительном производстве.

Можно ли за неуплату алиментов

отделаться штрафом?

Спросите юриста

Могут ли с должника взыскать штраф в исполнительном производстве

Могут, если должник нарушает нормы законодательства и не выполняет обязательные предписания пристава. Вот несколько направлений, по которым должнику может грозить ответственность уже после возбуждения исполнительного производства:

- злостное уклонение от выплаты задолженности (например, за просрочку по алиментам должника привлекут сначала к административной, а затем и к уголовной ответственности);

- неправомерные действия с имуществом (например, умышленное повреждение, уничтожение или сокрытие имущества, арестованного для реализации);

- противодействие приставам при совершении исполнительных действий (например, применение физической силы к приставу, повреждение имущества ФССП).

Специальным видом наказания является ответственность за неуплату административного штрафа. Наказание может заключаться в виде дополнительного штрафа, ареста, обязательных работ. При этом у должника сохранится обязанность по погашению первоначальной санкции.

Также специальным видом санкций является наложение приставами исполнительского сбора. Это аналог штрафа, который назначают за отказ добровольно выплатить задолженность по постановлению ФССП. Размер сбора определяется в фиксированной сумме или в процентах от основного долга (это зависит от характера требований взыскателя).

Может ли пристав отменить

решение о взыскании сбора?

Закажите звонок юриста

Порядок взыскания административного штрафа

Штрафы по КоАП РФ могут взыскиваться судами, государственными органами и должностными лицами. Это зависит от состава административного проступка. Например, санкции за нарушение ПДД могут взыскиваться инспекторами ГИБДД или судами, в зависимости от статьи КоАП РФ.

Наложение штрафа в исполнительном производстве допускается при неоплате долга в добровольном порядке и за противоправные действия со стороны должника

Взыскание уголовных и административных штрафов осуществляется по специальным правилам и срокам. При неоплате административного штрафа должнику могут назначить дополнительное наказание. При неоплате уголовного штрафа суд может заменить наказание на более суровые санкции.

Взыскание штрафа через приставов начнется после того, как суд, государственные орган или должностное лицо направит постановление в ФССП. При этом действуют специальные сроки на добровольное погашение и на направление постановления в ФССП . Эти правила можно найти в статьях КоАП РФ и закона № 229-ФЗ.

Срок добровольной уплаты

После назначения наказания по КоАП РФ должнику дается время на добровольную выплату. Этот срок составляет 60 дней, а отсчитывается он с момента вступления в силу постановления. Если штраф оплачен до возбуждения исполнительного производства, то нарушителю не грозят никакие дополнительные санкции. В этом случае постановление попросту не будут направлять в ФССП, поэтому не придется платить и исполнительский сбор.

Еще один специальный срок на оплату применяется после возбуждения производства. Пристав обязан дать должнику 5 дней на добровольную оплату. Этот срок не входит в 60 дней на добровольную оплату по КоАП РФ. Если виновное лицо не выполнит требование пристава и не погасит долг за 5 дней, то будет взыскан исполнительский сбор. Если же санкция погашена, то и производство будет окончено, а приставы не начнут исполнительные действия.

Ведется ли где-то в Интернете база

выписанных и уплаченных штрафов?

Спросите юриста

Действия пристава в исполнительном производстве

Полномочия приставов, указанные в законе № 229-ФЗ, распространяются на взыскание всех видов долгов, в том числе административных штрафов. Для взыскания пристав может:

При взыскании штрафа в исполнительном производстве важна его сумма. Например, нельзя арестовать какое-либо имущество, если размер санкции не превышает 3 000 рублей. Также пристав обязан убедиться, что стоимость арестованного имущества соразмерна сумме долга.

Специальное ограничение в исполнительном производстве может применяться при неуплате штрафа за нарушение ПДД. Пристав может лишить должника водительских прав, пока тот не оплатит всю сумму санкции. После лишения прав должника могут привлекать к дополнительной ответственности, если он будет пойман за рулем.

Прав на автомобиль приставы лишают

за какие-то особо крупные штрафы

или за все подряд?

Последствия неуплаты административного штрафа

Если не выплатить штраф после возбуждения производства, могут применяться дополнительные санкции. Прежде всего, пристав обязательно взыщет исполнительский сбор. Его размер составит 7% от первоначальной штрафной санкции, но не менее 1 000 рублей. Также пристав может начать реализацию имущества, арестованного после возбуждения дела .

Специальным видом наказания будет дополнительная ответственность за неуплату административного штрафа. Такие дела возбуждаются по ст. 20.25 КоАП РФ. Рассмотрение дела и назначение дополнительного наказания по этой статье входит в компетенцию пристава. О порядке взыскания дополнительных санкций в рамках исполнительного производства расскажем ниже.

Порядок взыскания уголовного штрафа в исполнительном производстве

За уголовные преступления штраф могут назначить, если это предусмотрено статьей УК РФ. Возможны следующие варианты назначения уголовных штрафов:

- как основное наказание, т.е. осужденному присудят только штраф;

- как дополнительное наказание (например, по некоторым статьям УК РФ его могут назначить дополнительно к обязательным работам);

- штраф могут взыскать в фиксированной сумме (например, 100 тыс. руб.), либо в размере дохода за определенный период (например, заработок за 6 месяцев).

В большинстве случаев в статье УК РФ указаны минимальные и максимальные размеры штрафных санкций. Суд сам определит точный размер наказания, исходя из опасности преступления, действий виновного лица, смягчающих и отягчающих факторов. Выше максимальной планки штраф назначить не могут.

Взыскание штрафных санкций по уголовному делу подтверждается вынесением приговора. Когда он вступит в силу, суд оформит исполнительный лист, направит его в ФССП. На основании исполнительного листа пристав возбудит производство в отношении осужденного и начнет принудительное удержание.

Можно ли заплатить штраф

наличными и на месте, в руки

пристава? Спросите юриста

Срок уплаты штрафа

В отличие от административных норм, в УК РФ и УПК РФ не предусмотрен льготный срок на добровольную оплату уголовного штрафа. Как только приговор суда вступит в силу, исполнительный лист могут сразу направлять в ФССП.

- 2 года — если максимальный тюремный срок по соответствующей статье УК РФ не превышает 3-х лет;

- 6 лет — если максимальный тюремный срок по статье УК РФ превышает 3 года (за преступления по неосторожности) или составляет от 3 до 5 лет (за умышленные преступления);

- 10 лет — если максимальный тюремный срок по соответствующей статье УК РФ составляет от 5 до 10 лет;

- 15 лет — если максимальный тюремный срок по соответствующей статье УК РФ составляет 10 лет и более.

Пристав обязан проверять указанные сроки. Если суд направит исполнительный лист после истечения соответствующего срока, представитель ФССП обязан вернуть документ без исполнения. Но на практике это происходит крайне редко.

Может ли за осужденного заплатить

штраф его родственник или знакомый?

Спросите юриста

Действия пристава

По УК РФ штраф является наказанием, не связанным с лишением свободы. Так как осужденный остается на свободе, приставы будут взыскивать уголовный штраф по общим правилам.

Но есть специальные правила и сроки, указанные в ст. 103 закона № 229-ФЗ:

- после получения исполнительного листа и приговора приставу дается 3 дня на возбуждение производства;

- взыскать штраф пристав обязан в течение 60 дней (этот срок отсчитывается с даты вступления приговора в силу);

- если пристав получил документы по истечении 45 дней после вступления приговора в силу, срок взыскания не может превышать 15 дней;

- в постановлении о возбуждении производства пристав дает должнику 60 дней на добровольную выплату (исключение может быть для приговоров, где суд дал рассрочку по выплате);

- если дело возбуждено по истечении 25 дней после вступления приговора в силу, на добровольную оплату дается 35 дней.

Нарушение сроков оплаты может стать причиной для замены наказания на более строгое. Об этом пристав обязан уведомить должника в постановлении.

В пределах указанных сроков пристав может не предпринимать никаких активных исполнительных действий в отношении должника и его имущества. Если указанные сроки нарушены, т.е. штрафная санкция не погашена добровольно, то представитель ФССП обращается в суд для замены наказания на более строгое. Если суд откажет в этом, то пристав начнет обычные исполнительные действия по взысканию.

Последствия неуплаты уголовного штрафа

Неуплата уголовного штрафа в срок 60 или 35 дней может повлечь для должника серьезные проблемы. В зависимости от ситуации, могут наступать следующие последствия:

- по обращению пристава суд заменит штрафную санкцию на другой вид наказания;

- если суд отказал в замене на другой вид наказания, ФССП начнет взыскание по общим правилам, в том числе за счет доходов и имущества;

- с должника взыщут исполнительский сбор, если он добровольно не оплатил штраф.

Если уголовный штраф был дополнительным наказанием по приговору, пристав не обращается для его замены на другой вид санкции. В этом случае сразу начнется принудительное взыскание по общим правилам закона № 229-ФЗ.

Вернут ли сумму штрафа, если приговор

будет пересмотрен и обвинение снято?

Спросите юриста

Порядок наложения штрафа в исполнительном производстве

За неуплату штрафной санкции после возбуждения производства пристав может привлекать должника к дополнительной ответственности. Это относится только к санкциям, ранее назначенным по КоАП РФ. Основания и порядок привлечения к дополнительной ответственности можно посмотреть в ст. 20.25 КоАП РФ.

Основания и статья

Пристав может применить статью 20.25 КоАП РФ, если должник не выплатил штраф добровольно в течение 5 дней после возбуждения производства. Если требование пристава не исполнено по уважительным причинам (например, ввиду нахождения в служебной командировке или при нахождении в больнице), то привлечение к ответственности не допускается. Об уважительных причинах нужно уведомить пристава, представить соответствующие доказательства.

Чтобы не получить дополнительное наказание, рекомендуем сразу после оплаты штрафа представить в ФССП подтверждающий документ. Это может быть квитанция об оплате, письменный или электронный чек, другие документы. На основании представленного документа приставу будет проще найти платеж.

Процедура взыскания

Если срок на добровольную уплату прошел, то представитель ФССП возбудит административное дело по ст. 20.25 КоАП РФ. В зависимости от обстоятельств, должнику могут назначить еще одно наказание:

- штраф в двукратном размере, но не менее 1 000 рублей;

- арест на период до 15 суток;

- работы обязательного характера на период до 50 часов.

Постановление по указанной статье выносит суд на основании материалов, представленных приставом. При этом суд вправе сам выбрать один из перечисленных видов наказания. При назначении дополнительного наказания с должника не снимается обязанность погасить первую штрафную санкцию.

Если у вас возникли вопросы, связанные с наложением штрафа в исполнительном производстве, проконсультируйтесь у наших специалистов. Мы поможем разобраться в основаниях привлечения к ответственности, в вариантах защиты при взыскании.

За допускаемые в сфере налогообложения нарушения отвечают не только сами организации, но и их непосредственные руководители. Рассказываем, какие виды правовой ответственности за налоговые нарушения несет директор организации и какие наказания ему грозят.

Административная ответственность директора организации за налоговые правонарушения

Штрафы, установленные НК РФ за неуплату налогов и неисполнение других налоговых обязательств, налагаются на организацию как налогоплательщика. Должностное лицо организации, занимающее должность ее директора, не может быть оштрафовано по НК РФ, так как не является налогоплательщиком, а выступает в качестве наемного сотрудника.

За допускаемые налоговые нарушения директор организации несет административную ответственность в соответствии с нормами КоАП РФ. При этом привлечение организации к ответственности за совершение налогового правонарушения не освобождает ее директора от административной ответственности, предусмотренной законами РФ (п. 4 ст. 108 НК РФ).

Это значит, что за одно и то же налоговое нарушение могут быть одновременно оштрафованы и организация, и ее руководитель. Например, если компания просрочит сдачу налоговой отчетности, ее привлекут к налоговой ответственности по ст. 119 НК РФ, а ее директора – по ст. 15.5 КоАП РФ.

Административные штрафы для директора

Статья КоАП РФ

Состав правонарушения

Меры ответственности директора организации

ч. 1 ст. 15.1 КоАП РФ

Нарушение порядка работы с денежной наличностью и порядка ведения кассовых операций, выразившееся в осуществлении расчетов наличными деньгами с другими организациями сверх установленных размеров и т.д.

Штраф в размере от 4 000 до 5 000 рублей

Нарушение установленного срока подачи заявления о постановке на учет в налоговом органе

Предупреждение или наложение административного штрафа в размере от 500 до 1 000 рублей

Нарушение установленного срока представления в налоговый орган информации об открытии или о закрытии счета в банке

Предупреждение или наложение административного штрафа в размере от 1 000 до 2 000 рублей

Нарушение установленных законодательством о налогах и сборах сроков представления налоговой декларации (расчета по страховым взносам) в налоговый орган по месту учета

Предупреждение или наложение административного штрафа в размере от 300 до 500 рублей

ч. 1 ст. 15.6 КоАП РФ

Непредставление в налоговые органы документов и сведений, необходимых для осуществления налогового контроля, а равно представление таких сведений в неполном объеме или в искаженном виде

Штраф в размере от 300 до 500 рублей

ч. 1 ст. 15.11 КоАП РФ

Грубое нарушение требований к бухгалтерскому учету, в том числе к бухгалтерской (финансовой) отчетности

Штраф от 5 000 до 10 000 рублей

ч. 2 ст. 15.11 КоАП РФ

Повторное грубое нарушение требований к бухгалтерскому учету и бухотчетности

Штраф от 10 000 до 20 000 рублей или дисквалификация на срок от одного года до двух лет

ч. 1 ст. 19.4 КоАП РФ

Неповиновение законному распоряжению или требованию должностного лица налогового органа

Штраф в размере от 2 000 до 4 000 рублей

ч. 1 ст. 19.4.1 КоАП РФ

Воспрепятствование законной деятельности должностного лица налогового органа

Штраф в размере от 2 000 до 4 000 рублей

ч. 2 ст. 19.4.1 КоАП РФ

Воспрепятствование законной деятельности должностного лица налогового органа, повлекшее невозможность проведения или завершения проверки

Штраф в размере от 5 000 до 10 000 рублей

Непредставление или несвоевременное представление в налоговые органы годовой бухгалтерской отчетности и аудиторского заключения

Предупреждение или наложение административного штрафа в размере от 300 до 500 рублей

Материальная ответственность директора за налоговые правонарушения

Директор обязан действовать в интересах возглавляемой им организации добросовестно и разумно (п. 3 ст. 53 ГК РФ). В противном случае по требованию организации или ее учредителей директор должен возместить убытки, причиненные допущенным нарушением.

По делу о взыскании убытков организация должна доказать в совокупности следующие обстоятельства:

- директор не исполнял или ненадлежащим образом исполнял возложенные на него обязанности;

- наличие причинно-следственной связи между причиненными организации убытками и нарушением обязательств со стороны директора;

- размер понесенных убытков.

Если неуплата налога и последующее его доначисление вместе с пенями и штрафом произошли именно по вине директора, то это не значит, что организация сможет взыскать с него уплаченную налоговую недоимку. Дело в том, что под убытками всегда понимают расходы, которые лицо произвело или должно будет произвести для восстановления нарушенного права, а также неполученные доходы, которые это лицо получило бы при обычных условиях гражданского оборота (ст. 15 ГК РФ).

В свою очередь, обязанность по уплате налогов и сборов всегда несет сама организация, а не ее руководство и другие должностные лица. Возникновение у налогоплательщика обязанности по уплате налога связано с появлением объекта налогообложения, а не с теми или иными действиями его руководства.

Уплачивая суммы, доначисленные по причине несвоевременно или не в полном объеме уплаченных налогов, организация не восстанавливает свое нарушенное право. Она всего лишь исполняет возложенную на нее законную обязанность. Эта обязанность существует вне зависимости от того, нарушало ли руководство плательщика налоговое законодательство или нет.

Вместе с тем законодательство и арбитражные суды допускают возможность взыскания с директоров налоговых санкций в виде пеней и штрафов, доначисляемых организациям-налогоплательщикам.

Такие пени и штрафы, уплачиваемые по вине руководства налогоплательщиков, как раз и являются дополнительными и непредвиденными расходами, которые налогоплательщик вынужден нести в связи с незаконными действиями его директора. Соответственно, налоговые санкции в определенных ситуациях, а именно при неправомерных виновных действиях руководства налогоплательщика, могут рассматриваться в качестве убытков плательщика (письмо Минфина от 22.08.2014 № 03-04-06/42105).

Ответственность бухгалтера:

Дисциплинарная ответственность директора за налоговые правонарушения

Если в число должностных обязанностей директора организации входит строгое соблюдение требований законодательства, в том числе и налогового, то совершение налогового правонарушения является достаточным основанием для его привлечения к дисциплинарной ответственности (п. 35 постановления Пленума Верховного Суда РФ от 17.03.2004 № 2).

Дисциплинарная ответственность – это ответственность директора перед самой организацией (работодателем) за неисполнение или ненадлежащее исполнение по его вине возложенных на него обязанностей. Данная ответственность заключается в наложении на директора взыскания в виде замечания, выговора или увольнения (ст. 192 ТК РФ).

Вопрос о привлечении директора к дисциплинарной ответственности за совершенные по его вине налоговые нарушения находится исключительно в компетенции самого работодателя.

При этом дисциплинарное взыскание за совершение налоговых нарушений в любом случае будет признаваться обоснованным, если в трудовом контракте директора закреплена обязанность по соблюдению действующих норм налогового законодательства.

При наложении таких взысканий работодатель должен учитывать ряд ограничений, установленных нормами ТК РФ. В частности, дисциплинарное взыскание применяется не позднее одного месяца со дня обнаружения проступка, не считая времени болезни работника, пребывания его в отпуске, а также времени, необходимого на учет мнения представительного органа работников (ст. 193 ТК РФ).

Применение дисциплинарных взысканий, не предусмотренных федеральными законами, уставами и положениями о дисциплине, не допускается. При этом за каждый дисциплинарный проступок (налоговое правонарушение) может быть применено только одно дисциплинарное взыскание (ч. 5 ст. 193 ТК РФ).

В рабочей среде постоянно разделяют обязанности и ответственность. Требования к работе секретарей в целом сформированы давно, но они имеют свои особенности, которые связаны с тесным взаимодействием с подразделениями. Исполнители пишут письма, выполняют поручения и обеспечивают текущее хранение документов. А кто виноват, если письмо написано плохо, поручение просрочено, а оригинал документа утерян? Расскажем, на какие из этих вопросов есть ответы в действующих нормативных и методических документах по делопроизводству, а о каких аспектах придется подумать самостоятельно.

Почему важно распределить ответственность?

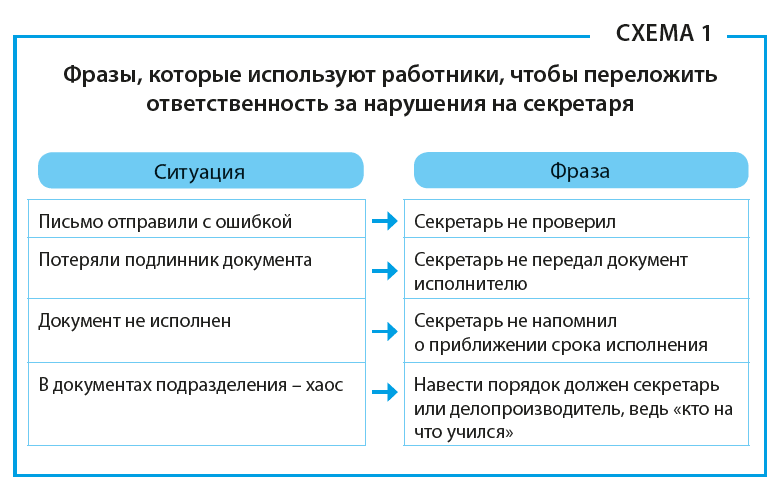

Часто сотрудники подразделений пытаются оправдать собственные недоработки и переложить ответственность за те или иные нарушения на плечи секретаря (Схема 1).

- не знает, как должен быть организован тот или иной процесс и за что он должен отвечать;

- выполняет слишком много обязанностей, чтобы повысить свою ценность.

Стандарты для управления документами

Вопросу управления документами посвящены следующие стандарты:

В ГОСТ Р ИСО 15489-1-2019 распределению ответственности между работниками уделено особое внимание. Так, установлено, что ответственность должна быть определена для:

- всех участников процесса создания документов;

- лиц, участвующих в управлении документами;

- всех пользователей документных систем.

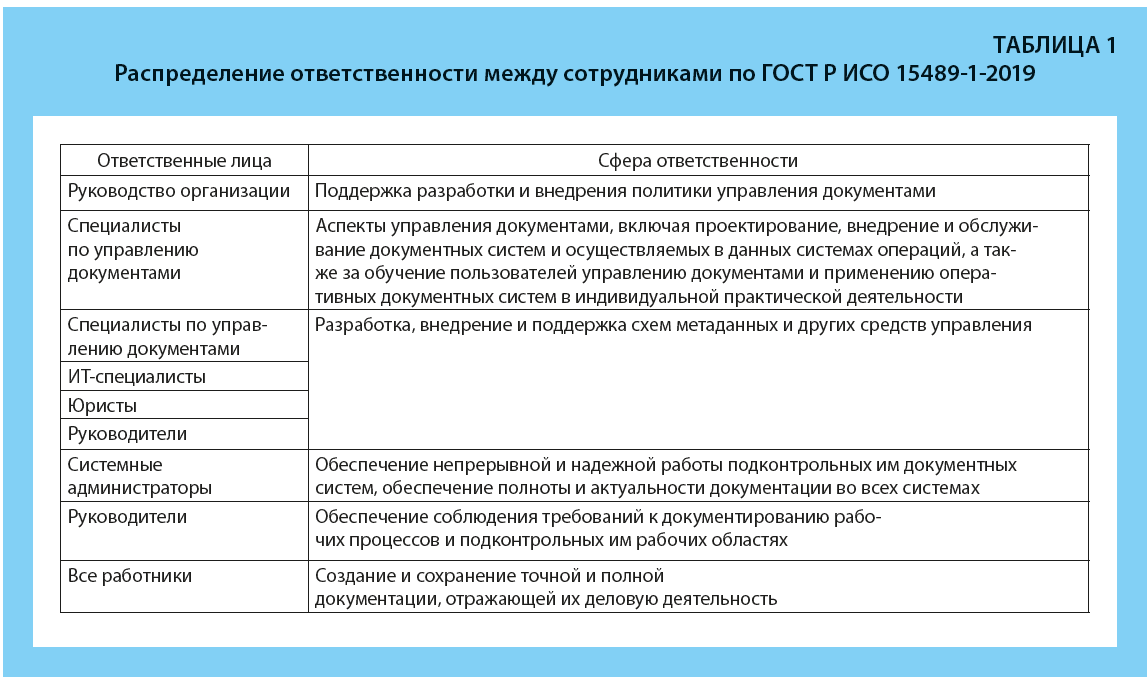

Согласно ГОСТ Р ИСО 15489-1-2019 ответственность распространяется на всех сотрудников, которые создают и используют документы, и должна быть определена, установлена и доведена до их сведения (Таблица 1).

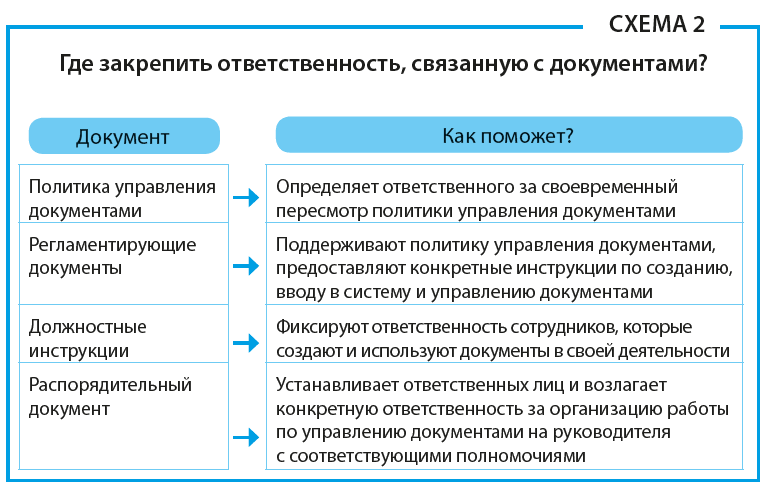

В соответствии с требованиями ГОСТ Р ИСО 15489-1-2019 в организации необходимо закрепить ответственность в ряде документов (Схема 2).

Для эффективного управления документами следует распределить ответственность между работниками. ГОСТ Р 7.0.101-2018/ИСО 30301:2011 регламентирует реализацию системы управления документами (далее – СУД), которая связывает управление документами с успешной деятельностью организации и подотчетностью путем создания структуры, включающей политику, цели и руководства для документов. Положения этого стандарта используют те организации, которые приняли решение о разработке и внедрении СУД.

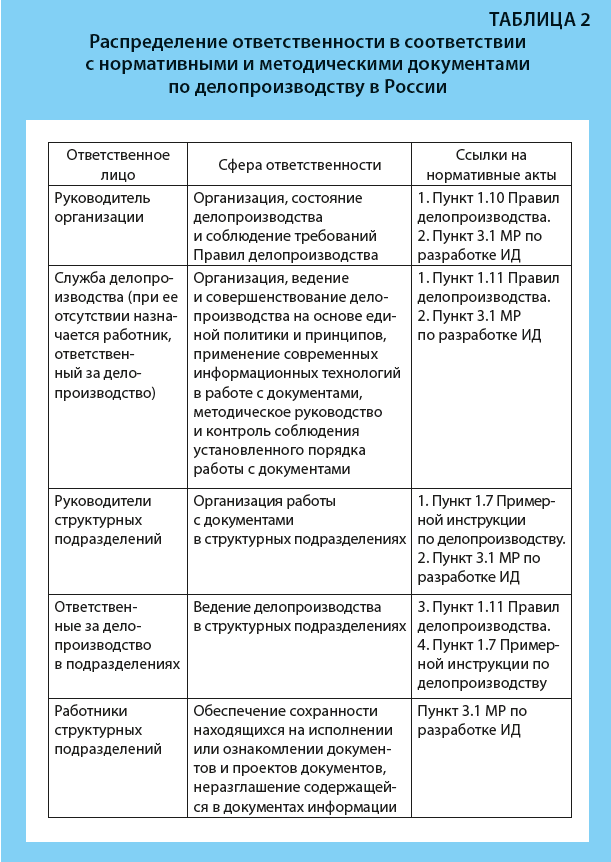

Нормативные и методические документы по делопроизводству об ответственности

Основным нормативным актом организации, регламентирующим вопросы работы с документами, является инструкция по делопроизводству. При ее составлении мы традиционно рекомендуем организациям всех форм собственности ориентироваться на положения трех документов:

1. Правила делопроизводства в государственных органах, органах местного самоуправления[1] (далее – Правила делопроизводства).

2. Методические рекомендации по разработке инструкции по делопроизводству в государственных органах, органах местного самоуправления[2] (далее – МР по разработке ИД).

3. Примерная инструкция по делопроизводству в государственных организациях[3] (далее – Примерная инструкция по делопроизводству).

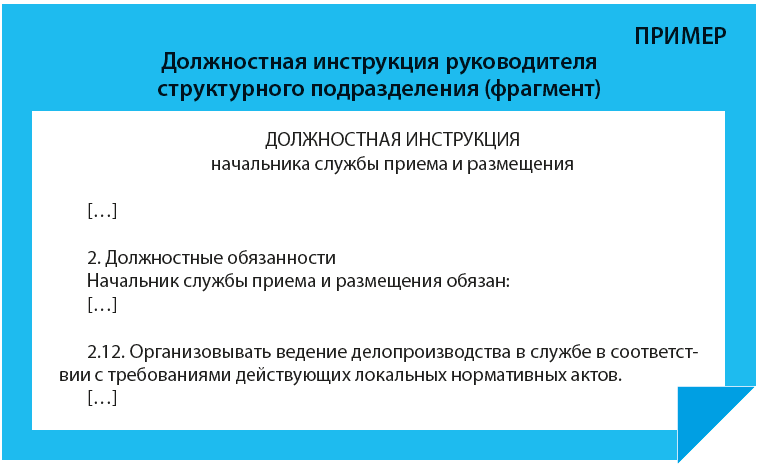

Чтобы задача по обеспечению согласованности положений организационных и нормативных документов была успешно реализована, целесообразно разработать и закрепить единые формулировки для их включения в проекты должностных инструкций. Сделать это можно в нормативном документе, устанавливающем требования к структуре и тексту должностных инструкций в организации (если он есть), или же разместить информацию в общем доступе на корпоративном портале. Контроль за включением тех или иных обязательных положений в должностную инструкцию осуществляется в ходе согласования ее проекта. Делать это может как специалист по управлению документацией (начальник службы делопроизводства), так и работник, координирующий деятельность по разработке должностных инструкций в организации (например, начальник отдела кадров).

Ответственных за делопроизводство в подразделениях, как правило, назначают персонально (пофамильно) приказом руководителя, при этом их должностные инструкции (с соблюдением норм трудового права) включают обязанность по ведению делопроизводства в структурных подразделениях. Обычно детализация этой задачи в должностной инструкции не предусматривается. Перечень операций, вменяемых ответственному за делопроизводство в подразделении, удобно оформить отдельным пунктом приказа.

Распределение ответственности за работу на разных этапах жизненного цикла документа

В организации, которая провела глобальное распределение ответственности, служба делопроизводства (или секретарь) обеспечивает методическое руководство и контроль соблюдения порядка работы с документами. А пишут письма и выполняют поручения исполнители – сотрудники структурных подразделений. И кто же виноват, если документ содержит ошибки, а поручение не исполнено вовремя?

На практике вопрос разграничения обязанностей и ответственности приобретает особую остроту именно тогда, когда речь заходит о конкретных действиях тех или иных сотрудников на разных этапах работы с документами. Разберем два направления работы, по которым чаще всего возникают споры между секретарем и исполнителями: создание документов (документирование) и исполнение документов (поручений).

Создание документов (документирование)

Критериями для оценки эффективности процесса работы над проектом документа (документирования) можно считать:

- качество документа – документ прошел оценку (согласование) всеми заинтересованными сторонами; текст и композиция соответствуют нормам официально-делового стиля и требованиям к конкретному виду документа;

- своевременность выполнения операций – соблюдены сроки, установленные для каждого этапа работы: создания, согласования, подписания, регистрации, рассылки документа.

Различные упущения в ходе работы над проектом документа могут повлечь за собой неприятности. Например:

- документ оформлен с нарушениями и не принят к регистрации организацией-адресатом, в результате чего руководителю придется подписать его повторно;

- в документе обнаружены ошибки (от грамматических до фактических), что нанесло ущерб репутации компании и ее первого лица;

- между подписанием документа и его регистрацией или отправкой прошло длительное время (руководитель думал, что письмо отправлено, но выяснилось, что нет, и началось внутреннее разбирательство) и т.д.

Действующие нормативные акты по делопроизводству возлагают максимальную ответственность за качество документа на исполнителя (Таблица 3).

В зависимости от специфики организации, особенностей и формы организации делопроизводства в локальной инструкции по делопроизводству предусматривают дополнительные положения по разграничению обязанностей и ответственности. Так, документ может содержать требования, связанные с особенностями взаимодействия между секретарем и исполнителями на этапах регистрации документа и подготовки к отправке (например, требование заполнять поля регистрационной карточки документа в системе электронного документооборота на разных этапах работы). Учтите следующие советы:

1. В п. 4.4 Примерной инструкции по делопроизводству определен перечень подразделений и лиц, с которыми необходимо согласовывать проекты документов. В их числе – служба делопроизводства. И если, например, для юридической службы очерчен круг рассматриваемых документов (проекты ЛНА, проекты приказов), то согласно этому нормативному документу служба делопроизводства должна согласовывать все документы организации. По крайней мере те, требования к которым регламентированы в третьем разделе Примерной инструкции по делопроизводству. Одновременно с этим лишь для одной группы документов (а именно для распорядительных документов) оговорен обязательный контроль за правильностью оформления со стороны службы делопроизводства (см. п. 3.17 Примерной инструкции по делопроизводству). Рекомендуем в локальной инструкции по делопроизводству однозначно определить, какие виды документов согласовывает служба делопроизводства (секретарь) и что является предметом согласования.

2. Действующие нормативные акты по делопроизводству содержат требования к срокам выполнения тех или иных процедур. Так, например, согласно п. 5.36 Примерной инструкции по делопроизводству регистрация исходящих документов осуществляется в день их подписания или, в некоторых случаях, на следующий рабочий день. За регистрацию документов, как известно, отвечает служба делопроизводства или секретарь. Одновременно с этим в п. 7.11 Примерной инструкции по делопроизводству указано, что после подписания документа исполнитель передает его на регистрацию в порядке, установленном в локальной инструкции по делопроизводству. Кто будет виноват в срыве сроков и как обосновать это, если исполнитель забудет о подписанном документе на несколько дней? Рекомендуем обращать особое внимание на нюансы при разработке локальной инструкции по делопроизводству, продумать и описать единый порядок работы на тех этапах, которые в Примерной инструкции по делопроизводству не освящены и зависят от специфики организации. Как организован процесс передачи документов на подпись руководителю? Что происходит с документами после подписания? Как организовано взаимодействие исполнителя и службы делопроизводства (секретаря) на этом этапе? Ответы на эти вопросы желательно закрепить документально.

3. В соответствии со своими трудовыми обязанностями секретарь руководителя обеспечивает организацию работы с документами в приемной руководителя. Это, как правило, установлено в его должностной инструкции. А вот в действующих нормативных актах, устанавливающих требования к инструкциям по делопроизводству, о работе приемной как таковой не сказано. Рекомендуем подумать о регламентации работы приемной при регламентации делопроизводства вашей организации.

Исполнение документов (поручений)

Рекомендуем в локальной инструкции по делопроизводству в разделе, посвященном организации контроля исполнения, предусмотреть следующие нюансы:

1. В соответствии с п. 6.8 Примерной инструкции по делопроизводству служба делопроизводства осуществляет проверку своевременности доведения документов, подлежащих исполнению, до работников. Однако практика показывает, что неправильно концентрировать всю ответственность в одном месте. В ЛНА целесообразно установить обязанность работников по регулярной проверке новых задач в СЭД, электронной почты, забору документов на бумажном носителе из ячеек структурных подразделений.

2. С учетом специфики компании и ее документооборота (традиционный или электронный) следует тщательно описать работу службы делопроизводства (или секретаря) по предварительной проверке и регулированию хода исполнения документов (поручений), чтобы все действующие лица понимали допустимую степень вмешательства контролера, а ответственность за неисполнение не перекладывалась на его плечи из-за отсутствия конкретики во внутренних нормативных актах. Это касается и взаимодействия службы делопроизводства (или секретаря) с руководителем: подумайте о том, какая информация и в какие сроки необходима руководителю для осуществления контроля по существу рассматриваемых вопросов и своевременного вмешательства.

Резюме

3. Процессы работы с документами следует тщательно проработать и описать в инструкции по делопроизводству, определив для каждой операции ответственных лиц и сроки выполнения поручений. При этом рекомендуем ориентироваться на действующие в Российской Федерации нормативные и методические документы по делопроизводству – в них содержатся ответы на многие вопросы и на них удобно ссылаться. Однако помните, что некоторые этапы работы в них не детализированы: определите и опишите их с учетом специфики вашей организации.

30 января 2020 года Минюст опубликовал новую редакцию Кодекса об административных правонарушениях, которая пересматривает многие существующие наказания для ИП, организаций и их должностных лиц за нарушения в различных сферах регулирования. В настоящее время проект КоАП РФ размещён на портале проектов нормативно-правовых актов для общественного обсуждения. Ряд будущих норм уже вызвал резкую критику общественности, и сейчас вокруг документа ведутся нешуточные споры. Вместе с тем, как показывает практика, большинство законопроектов, предлагаемых к принятию правительством, всё же становится законами. Рассказываем о новых штрафах для бизнеса, которые могут начать действовать уже с 1 января 2021 года.

Главным достоинством новой редакции КоАП РФ является то, что статьи стали более конкретизированными, детальными и понятными для толкования по сравнению с действующими. Например, сейчас за нарушение трудовых прав штрафуют по ч. 1 ст. 5.27 КоАП РФ без раскрытия конкретных составов нарушения и их характеристик. Новый кодекс максимально конкретизирует данную норму, устанавливая 22 отдельных состава правонарушений в сфере труда.

Так, в самостоятельные статьи выделены несоблюдение продолжительности рабочего времени, непредставление персоналу средств индивидуальной защиты, невыплата зарплаты, сокрытие несчастных случаев и т.д.

При этом будет гораздо чаще применяться такой вид наказания, как предупреждение. Оно будет назначаться вместо штрафа за впервые совершенные административные правонарушения. Наказание в виде штрафа не подлежит замене на предупреждение, только если это прямо предусмотрено соответствующей статьёй. Сами штрафы ограничены максимальными пределами, которые значительно ниже установленных в настоящее время значений.

По общему правилу, максимальный штраф в новом КоАП РФ будет установлен в следующих размерах:

для граждан - 5 000 рублей (сейчас – 500 000 рублей);

для должностных лиц – 50 000 рублей (сейчас – 1 млн. рублей);

для ИП – 100 000 рублей (сейчас – 1 млн. рублей);

для организаций - 500 000 рублей (сейчас – 60 млн. рублей).

Если какой-либо статьёй минимальный штраф будет установлен в указанных размерах, суд будет вправе уменьшить штраф даже ниже установленного КоАП минимума.

Ещё одним плюсом новой редакции КоАП является закрепленное правило о том, что не допускается одновременное привлечение к ответственности за одно и то же административное правонарушение организации и её должностных лиц (ст. 2.10 КоАП РФ). По общему правилу за совершаемые нарушения наказываться будут преимущественно должностные лица организаций, а не сами организации.

Одновременное назначение штрафов должностным лицам и организациям предусматривается только по некоторым составам правонарушений.

Ниже рассмотрим подробнее статьи КоАП в новой редакции, по которым ИП, организации и их должностные лица привлекаются к ответственности чаще всего. При этом не будем рассматривать некоторые штрафы (например, за грубое нарушение требований бухучёта или непредставление сведений об открытии и закрытии банковского счёта), которые останутся без изменений.

Непредставление СЗВ-ТД (ч. 2 ст. 8.1 КоАП РФ)

В новом КоАП РФ будут установлены штрафы за несдачу отчётности по форме СЗВ-ТД. Неоднократное непредставление либо представление неполных или недостоверных сведений по форме СЗВ-ТД в целях формирования электронных трудовых книжек повлечёт предупреждение или наложение административного штрафа на должностных лиц организаций и ИП в размере от 300 до 500 рублей. Организациям за то же нарушение будет назначаться штраф в размере от 1 000 до 5 000 рублей.

Невыплата зарплаты (ст. 8.2 КоАП РФ)

Невыплата или неполная выплата зарплаты или других выплат, осуществляемых в рамках трудовых отношений, а также выплата зарплаты в размере ниже МРОТ повлечёт наложение штрафа на должностных лиц организаций в размере от 5 000 до 20 000 рублей (сейчас - от 5 000 до 20 000 рублей). Штрафы для ИП составят от 1 000 до 5 000 рублей, а для организаций - от 30 000 до 50 000 рублей. Таким образом, штрафы по большей части сохранятся на действующем уровне.

Вместе с тем будут введены повышенные штрафы за невыплату зарплаты двум и более сотрудникам. Несвоевременная выплата зарплаты или других выплат двум и более работникам повлечёт наложение штрафа на должностных лиц организаций в размере от 20 000 до 30 000 рублей. Для ИП штрафы составят от 10 000 до 30 000 рублей, а для организаций - от 50 000 до 100 000 рублей.

Воспрепятствование работодателем осуществлению сотрудником права на замену банка, в который переводится его заработная плата, будет наказываться предупреждением или наложением штрафа на ИП и должностных лиц организаций в размере от 3 000 до 5 000 рублей. Штрафы для организаций упраздняются.

Напомним, сейчас за то же нарушение штраф для ИП доходит до 5 000 рублей, для должностных лиц – до 20 000 рублей, а для организаций - до 50 000 рублей.

Нарушение работодателем продолжительности рабочего времени сотрудников (ст. 8.3 КоАП РФ)

За данное нарушение штрафы будут повышены. Нарушение работодателем установленной продолжительности рабочего времени сотрудников или непредоставление им отдыха повлечёт наложение административного штрафа на должностных лиц и ИП в размере от 10 000 до 15 000 рублей, а на организации - от 30 000 до 70 000 рублей.

Сейчас за такое нарушение могут привлечь по ч. 1 ст. 5.27 КоАП РФ. Данная норма предусматривает для должностных лиц и ИП штрафы в размере от 1 000 до 5 000 рублей, а для организаций – от 30 000 до 50 000 рублей.

Нарушение срока постановки на налоговый учёт (ст. 29.20 КоАП РФ)

Нарушение установленного срока подачи заявления о постановке на учёт в налоговом органе повлечёт предупреждение или наложение административного штрафа на должностных лиц в размере от 1 000 до 2 000 рублей.

Сейчас это нарушение наказывается предупреждением или штрафом в размере от 500 до 1 000 рублей.

Непредставление и несвоевременное представление налоговой отчётности (ст. 29.21 КоАП РФ)

Увеличатся административные штрафы и за нарушение сроков представления налоговой декларации или расчёта по страховым взносам.

По новым правилам данное нарушение повлечёт предупреждение или наложение административного штрафа на должностных лиц в размере от 1 000 до 2 000 рублей (сейчас – от 300 до 500 рублей).

Непредставление документов и сведений, необходимых для налогового контроля (ст. 29.22 КоАП РФ)

Непредставление либо отказ от представления в налоговые органы запрошенных документов и информации, а равно представление таких сведений в неполном объёме повлечёт наложение административного штрафа на граждан в размере от 2 000 до 4 000 рублей (сейчас от 100 до 300 рублей). На должностных лиц организаций за данное нарушение будут налагаться штрафы в размере от 4 000 до 8 000 рублей (сейчас – от 300 до 500 рублей).

Несдача расчёта по форме 4-ФСС (ст. 29.27 КоАП РФ)

Нарушение сроков представления расчёта по начисленным и уплаченным страховым взносам в территориальные органы ФСС (4-ФСС) будет грозить должностным лицам административным штрафом в размере от 2 000 до 4 000 рублей. Напомним, сейчас за то же нарушение должностные лица несут административную ответственность в виде штрафа в размере от 300 до 500 рублей.

Таким образом, по большей части по сравнению с действующим КоАП РФ размеры штрафов за нарушения, допускаемые в сфере налогообложения, бухучёта и трудового права, будут увеличены. Но есть и исключения.

Непредставление обязательного экземпляра годовой бухгалтерской отчётности (ст. 29.29 КоАП РФ)

Пожалуй, самое значительное увеличение штрафов в сфере налогообложения и бухучёта касается несдачи обязательного экземпляра годовой бухотчётности. По новым правилам, нарушение сроков сдачи годовой бухотчётности повлечёт наложение штрафа на должностных лиц (бухгалтеров) в размере от 50 000 до 70 000 рублей, а на организации – от 100 000 до 200 000 рублей.

Если организация вообще не сдаст бухотчётность, её должностных лиц оштрафуют на сумму от 80 000 до 100 000 рублей, а саму организацию – на сумму от 200 000 до 300 000 рублей. Если организация не сдаст бухотчётность, которая подлежит обязательному аудиту, штрафы для её должностных лиц составят от 100 000 до 200 000 рублей, а для самой организации - от 1 млн. до 1,5 млн. рублей.

- Таким образом, штрафы за бухотчётность будут повышены в несколько тысяч раз!

Напомним, в настоящее время в КоАП РФ отсутствует отдельная статья, предусматривающая ответственность за несдачу обязательного экземпляра годовой бухотчётности. За несдачу баланса должностные лица организации несут ответственность по ст. 15.6 КоАП РФ в виде штрафа в размере от 300 до 500 рублей. Сами же организации несут ответственность в виде штрафа в размере 400 рублей.

Неприменение контрольно-кассовой техники (ст. 29.31 КоАП РФ)

Повышаются штрафы за неприменение ККТ. За первое нарушение штрафы не изменятся. Они составят от ¼ до ½ размера суммы расчёта, но не менее 10 000 рублей - для должностных лиц и ИП и от ¾ до одного размера суммы расчёта, но не менее 30 000 рублей - для организаций.

Но за повторное неприменение ККТ, если сумма расчётов, осуществлённых без применения ККТ, составила, в том числе в совокупности, 1 млн. рублей и более, штрафы будут увеличены. Повторное неприменение ККТ повлечёт наложение административного штрафа на ИП в размере от 400 000 до 500 000 рублей, а на организации - от 3 млн. до 5 млн. рублей (сейчас – приостановление деятельности на срок до 90 суток).

Непредставление СЗВ-М и СЗВ-СТАЖ (ст. 29.32 КоАП РФ)

Непредставление в ПФР в установленный срок сведений индивидуального (персонифицированного) учёта в системе обязательного пенсионного страхования повлечёт наложение административного штрафа на должностных лиц организаций в размере от 3 000 до 5 000 рублей (сейчас - от 300 до 500 рублей).

Несдача статистической отчётности в Росстат (ст. 34.11 КоАП РФ)

За данное нарушение новая редакция КоАП предусматривает существенное снижение штрафов. Сейчас за непредставление первичных статистических данных в Росстат должностные лица и ИП могут быть оштрафованы на сумму от 10 000 до 20 000 рублей, а организации – на сумму от 20 000 до 70 000 рублей.

По новым правилам это же нарушение повлечёт предупреждение или наложение штрафа на должностных лиц в размере от 1 000 до 3 000 рублей, на ИП - от 3 000 до 5 000 рублей, на организации - от 5 000 до 10 000 рублей.

Изучить проект нового КоАП РФ можно на портале проектов нормально-правовых актов.

За нарушение санитарных правил и гигиенических нормативов, невыполнение санитарно-гигиенических и противоэпидемических мероприятий 1 административная ответственность наступает по ст. 6.3 КоАП РФ. Наказания по этой статье см. в Таблице 1, обратите внимание, что ее части 2 и 3 были введены в апреле 2020 года.

Но не все требования содержатся в нормативных правовых актах федерального уровня. Во время пандемии Президент РФ поручил главам субъектов РФ в зависимости от обстановки в регионе разработать собственные нормы. Верховный Суд РФ, в свою очередь, разъяснил 2 , что за нарушение установленных на региональном уровне правил может применяться также ст. 20.6.1 КоАП РФ (за невыполнение правил поведения при чрезвычайной ситуации или угрозе ее возникновения) – ее тоже см. в Таблице 1, она тоже была введена в апреле 2020 г.

Штрафы за несоблюдение антиковидных ограничений установлены с целью напугать работодателей и обратить внимание на важность профилактических мер. Суды понимают экстренный характер таких штрафов и часто меняют их на более мягкую меру административного воздействия – предупреждение (см., например, постановление Тверского районного суда г. Москвы от 07.10.2020 по делу № 5-731/2020) или назначают штраф ниже низшего предела (см., например, постановление Замоскворецкого районного суда города Москвы от 23.10.2020 по делу № 5-1685/2020). Вместе с дальнейшим смягчением коронавирусных ограничений будет меняться и статистика по штрафам (в сторону их уменьшения).

Но не стоит забывать, что в определенных ситуациях за подобные нарушения могут последовать и более серьезные наказания – приостановление деятельности на срок до 90 суток (ст. 6.3 и ч. 2 ст. 20.6.1 КоАП РФ) и даже уголовная ответственность (ст. 236 УК РФ).

Прочитав законодательные нормы, приведенные в Таблицах 1 и 2, можно сделать такой вывод:

- если нарушение санитарных правил привело к массовому 3 заболеванию (или отравлению) людей либо реальной угрозе 4 наступления таких последствий, то ответственность уголовная:

- по ч. 1 ст. 236 УК РФ (без смертельных случаев);

- по ч. 2 ст. 236 УК РФ (смерть 1 человека);

- по ч. 2 ст. 236 УК РФ (смерть 2 и более людей);

Таблица 1. Наказания по КоАП РФ за нарушение санитарно-эпидемиологических правил (в т.ч. антиковидных ограничений)

![]()

Таблица 2. Уголовные наказания за нарушение санитарно-эпидемиологических правил (в т.ч. антиковидных ограничений)

![]()

Разъяснения и рекомендации Роспотребнадзора

Для отдельных сфер есть свои рекомендации, например:

- для образовательных организаций (письмо Роспотребнадзора от 12.05.2020 № 02/9060-2020-24);

- предприятий общепита и торговли (письмо Роспотребнадзора от 21.04.2020 № 02/7515-2020-24);

- работы вахтовым методом (МР 3.1/2.2.0176/1-20, направленные письмом Роспотребнадзора от 30.04.2020 № 02/8480-2020-24);

- салонов красоты и парикмахерских (МР 3.1/2.2.0173/1-20, направленные письмом Роспотребнадзора от 21.04.2020 № 02/7500-2020-24);

- киноиндустрии (МР 3.1/2.1.0178/2-20, утв. Главным государственным санитарным врачом РФ 09.05.2020).

Прежде всего, такие документы адресованы работодателям и работникам соответствующих организаций. В частности, в письмах содержатся рекомендации:

- по контролю температуры у сотрудников;

- обеспечению их масками, перчатками, антисептиками;

- соблюдению социальной дистанции;

- дезинфекции помещений и оборудования;

- своевременной изоляции лиц с симптомами инфекционного заболевания;

- информированию работников о необходимости соблюдения правил личной и общественной гигиены и т. п.

Письма Роспотребнадзора по своей юридической природе нормативными правовыми актами не являются и носят рекомендательный характер. Минэкономразвития России даже в свое время направляло в ведомство письмо (от 21.05.2020 № 16169-АХ/Д26и), в котором предлагало дополнительно.

Читайте также: