Октмо в рсв при переходе в другую налоговую

Обновлено: 06.07.2024

Кто сдает РСВ

Расчет по страховым взносам сдают все, кто производит выплаты физлицам: организации и обособленные подразделения, индивидуальные предприниматели и физлица без статуса ИП. Обязательно сдайте расчет, если у вас есть застрахованные лица:

- сотрудники, оформленные по трудовым договорам;

- сотрудники, оформленные по гражданско-правовым договорам (договор подряда, договор оказания услуг);

- директор организации, даже если с ним не заключен трудовой договор и он является единственным учредителем.

Если работодатель в отчетном квартале не начислял зарплату, то все равно обязан сдать отчет в нулевом формате — титульный лист и пустые разделы 1, 1.1, 1.2 и 3. Если отчет не сдать, налоговая назначит штраф 1 000 рублей.

Когда и куда сдавать расчет по страховым взносам

РСВ — квартальный отчет в налоговую инспекцию. Сдавайте расчет не позднее 30 числа месяца, который идет за отчетным периодом. Отчетные периоды по страховым взносам — это квартал, полугодие, девять месяцев и календарный год. Расчет, который мы сдаем, включает показатели с начала года по конец отчетного квартала. То есть РСВ за второй квартал включает данные за полгода, а за третий квартал — данные за 9 месяцев 2020. Сроки сдачи расчета следующие:

- за 4 квартал (2020 год) — 1 февраля 2021.

- за 1 квартал — 30 апреля 2021;

- за 2 квартал (полугодие) — 30 июля 2021;

- за 3 квартал (9 месяцев) — 1 ноября 2021;

- за 4 квартал (2021 год) — 31 января 2021.

В случае, когда день сдачи выпадает на выходной или праздник, срок переносится на следующий ближайший рабочий день. Это можно увидеть на примере отчета за 2020 год. Срок сдачи 30 января приходится на субботу, поэтому дата откладывается до понедельника — 1 февраля.

Днем сдачи расчета считается день, в который вы передали налоговому инспектору отчет и получили печать о приеме на втором экземпляре. При отправке почтой — день, когда почта приняла пакет и проштамповала его. При отправке средствами телекоммуникации — день, когда ваш оператор ТКС зафиксировал отправку расчета.

Индивидуальные предприниматели и прочие физлица сдают расчеты в налоговую по месту жительства. Организации и обособленные подразделения, которые выплачивают зарплату сотрудникам или исполнителям, отчитываются по месту своего нахождения.

Сдавайте РСВ и другие отчеты в веб-сервисе Контур.Бухгалтерия. Сервис сам заполнит формы на основе данных бухучета. Отправка через интернет.

Способы сдачи расчета

Если в отчетном периоде среднесписочная численность работников более 10 человек — сдайте электронный расчет через интернет с использованием усиленной квалифицированной электронной подписи.

Ранее бумажную форму могли сдавать все страхователи, у которых числилось не больше 25 сотрудников.

Надо ли сдавать нулевки

Расчет полагается сдавать даже если деятельность в отчетном периоде не велась. Отсутствие деятельности и выплат физлицам, отсутствие движений по счетам — не отменяет обязанности по сдаче расчета. Просто в такой ситуации в налоговую сдается нулевой расчет.

В нем заполняется:

Штрафы за нарушения при сдаче расчета

За нарушение формата сдачи, когда организация с числом сотрудников более 10 человек сдает расчет на бумаге, налоговая назначает штраф 200 рублей.

За несдачу расчета в течение 10 рабочих дней после завершения сроков его подачи операции по счетам могут быть приостановлены.

При опоздании со сдачей расчета налоговая будет штрафовать страхователя каждый полный или неполный месяц просрочки на сумму 5% от взносов к уплате. Общая сумма штрафа не может быть меньше 1 000 рублей и больше 30% от суммы взносов к уплате. За несдачу нулевого отчета штраф составит 1 000 рублей.

Штрафы распределяются в бюджеты государственных внебюджетных фондов в тех же пропорциях, что и тарифы страховых взносов 30%. Например, от 1 000 рублей в бюджет ПФР будет направлено 733,33 рубля (22 / 30 × 1 000).

Новая форма РСВ с отчета за 2020 год

Форма расчета по страховым взносам в 2020 году обновлена приказом ФНС России от 15.10.2020 N ЕД-7-11/751@ . Форма имеет номер по КНД — 1151111. Подробная инструкция по заполнению РСВ есть в Приложении № 2 к приказу. Заполнение формы потребует аккуратности и внимания, так как ошибки в расчете могут привести к штрафам и необходимости заново сдавать РСВ.

Основные изменения в расчете коснулись оформления бланка. Он стал проще и сократился почти на 1/3. Разберем нововведения подробнее:

Сдавайте РСВ и другие отчеты в веб-сервисе Контур.Бухгалтерия. Сервис сам заполнит формы на основе данных бухучета. Отправка через интернет.

Как заполнять РСВ

Поля в расчете заполняйте слева направо, начиная с первого знакоместа. Показатели денежных сумм указывайте в рублях и копейках. Если заполняете расчет вручную, используйте чернила синего, черного или фиолетового цвета. Если заполняете расчет на компьютере, используйте заглавные печатные буквы, шрифт Courier New размер шрифта — 16-18, при отсутствии показателей ставить прочерки и нули не нужно. При отсутствии показателей ставьте в ячейках нули (для сумм) или прочерки (для текста). При заполнении на компьютере можно ничего не ставить.

После заполнения расчета пронумеруйте страницы сквозным образом, вне зависимости от отсутствия заполняемых разделов или их количества. В конце статьи приводим образец заполненного расчета для организации с двумя сотрудниками.

Как заполнить РСВ автоматически

Пример заполнения РСВ организации с двумя сотрудниками

В первом разделе указывайте общие показатели по суммам взносов к уплате. В строке 010 впишите коде ОКТМО мугиципального образования, на территории которого уплачиваете взносы. Далее укажите КБК по каждому виду страховых взносов и суммы взносов по этим КБК нарастающим итогом с начала года. Дополнительно выделите суммы за три последних месяца.

В строке 110 покажите взносы на обязательное соцстрахование, а по строке 120 — превышение расходов на соцстрахование над суммой исчисленных взносов. Одно из значений в строках 110 и 120 должно быть нулевым.

В подразделе 1.1 содержится расчет облагаемой базы по пенсионным взносам и сумм взносов на пенсионное страхование. По строке 010 укажите общее количество застрахованных лиц, по строке 020 укажите количество лиц, с выплат которым исчислены взносы, а в строке 021 — тех, выплаты которым превысили предельную базу.

Далее по строкам укажите начисленные выплаты, суммы, исключенные из базы, и расходы, принимаемые к вычету. Базу для расчета взносов на ОПС впишите в строку 050. По строке 051 укажите базу в размерах, которые превышают предельную величину (п. 3–6 ст. 421 НК). По строке 060 укажите исчисленные пенсионные взносы.

В подразделе 1.2 представлен расчет облагаемой базы и сумм взносов на ОМС. Порядок заполнения практически полностью аналогичен подразделу 1.1.

Третий раздел заполняйте на каждого работника, который застрахован в системе обязательного пенсионного страхования. Количество разделов 3 должно быть равно числу сотрудников. При этом неважно, были ли в отчетном периоде начисления в отношении этого сотрудника.

Строка 010 заполняется только при аннулировании ранее представленных сведений. В строках 020-110 укажите персональные данные физлица. В графе 130 проставьте код категории застрахованного лица согласно приложению 7. В графе 140 укажите сумму выплат за первый второй и третий месяцы отчетного периода. В графе 150 посчитайте базу для расчета пенсионных взносов в рамках предельной величины, в графе 160 — выплаты по договорам ГПХ, а в графе 170 — сумму страхвзносов.

Сдавайте РСВ с Контур.Бухгалтерией. Формы в сервисе обновляются своевременно, а отчеты формируются автоматически на основе данных о зарплате. Избавьтесь от рутины, легко ведите учет, начисляйте зарплату и сдавайте отчетность с Контур.Бухгалтерией. Первые 5 дней работы в сервисе бесплатны для всех новых пользователей.

- Легко ведите учёт и заводите первичку

- Отправляйте отчётность через интернет

- Сервис расчитает налоги и напомнит о платеже

- Начисляйте зарплату, больничные, отпускные

В статье расскажем, как рассчитывать, учитывать и платить страховые взносы организациям на ОСНО.

Контрольные соотношения 6-НДФЛ — это равенство значений строк внутри формы и совпадение значений с другими формами отчетности (РСВ). Расскажем о показателях, которые нужно сравнить между собой перед сдачей 6-НДФЛ.

Работодатель может оказать материальную помощь сотруднику в связи материнством, выходом на пенсию, отпуском и в других случаях. Как отразить материальную помощь в 6-НДФЛ — рассмотрим ниже.

- Отчетность 4-ФСС за IV квартал 2021 года до 20.01.2022

- Отчет в СЗВ-ТД за август 2021 года до 15.09.2021

- Отчет РСВ за III квартал 2021 года до 30.10.2021

- Когда и как сдавать расчет по страховым взносам

- Расчет по страховым взносам 2019 года – инструкция по заполнению

- Титульный лист

- Раздел 1

- Приложение 1 к разделу 1

- Приложение 2 к разделу 1

- Приложение 3 к разделу 1

- Раздел 3

Когда и как сдавать расчет по страховым взносам

В 2019 году за плательщиками страховых взносов, у которых среднесписочная численность сотрудников (застрахованных лиц) за предыдущий отчетный (расчетный) период не превысила 25 человек, ФНС сохранила право сдавать отчет в бумажном варианте. Все остальные организации и ИП обязаны представлять электронную версию расчета по страховым взносам через телекоммуникационные каналы связи.

Начиная с отчетности за 2020 год, подавать РСВ на бумаге смогут только те, у кого отчетном или налоговом периоде не более 10 работников (п. 10 ст. 431 НК РФ).

Срок сдачи – 30 дней по окончании отчетного периода, то есть отчет за квартал нужно передать в налоговую не позднее 30 числа следующего месяца. Если последний день сдачи приходится на выходной, крайний срок переносится на следующий рабочий день.

Расчет по страховым взносам 2019 года – инструкция по заполнению

ФНС в письме № БС-4-11/6940@ от 12 апреля 2017 г. перечислила разделы отчета, обязательные для заполнения:

- титульный лист;

- раздел 1 – сводные данные по взносам;

- подразделы 1.1 и 1.2 приложения 1 к разделу 1 – расчет сумм всех взносов;

- приложение 2 к разделу 1 – расчет взносов по соцстраху на случай временной нетрудоспособности и в связи с материнством;

- раздел 3 – индивидуальные сведения по сотрудникам.

Их сдают, даже когда организация или ИП не вели деятельность и не делали никаких начислений работникам в отчетном периоде. Если показатели отсутствуют, то в ячейках, где должны быть суммы или количество, проставляют нули, а в остальных – прочерки.

Другие подразделы и приложения отчета нужно сдавать в случае, если есть данные для внесения.

Все заполненные листы нумеруют сквозным методом, суммы произведенных выплат и начисленных взносов указывают без округления, в рублях и копейках.

Порядок заполнения регламентирует Приказ ФНС № ММВ-7-11/551 от 10 октября 2016 года. Этим же документом закреплена форма отчета, действующая в 2019 году.

Начиная с отчетности за 1 квартал 2020 года Расчет по страховым взносам нужно сдавать по новой форме, так как вступает в силу Приказ ФНС от 18.09.2019 № ММВ-7-11/470@.

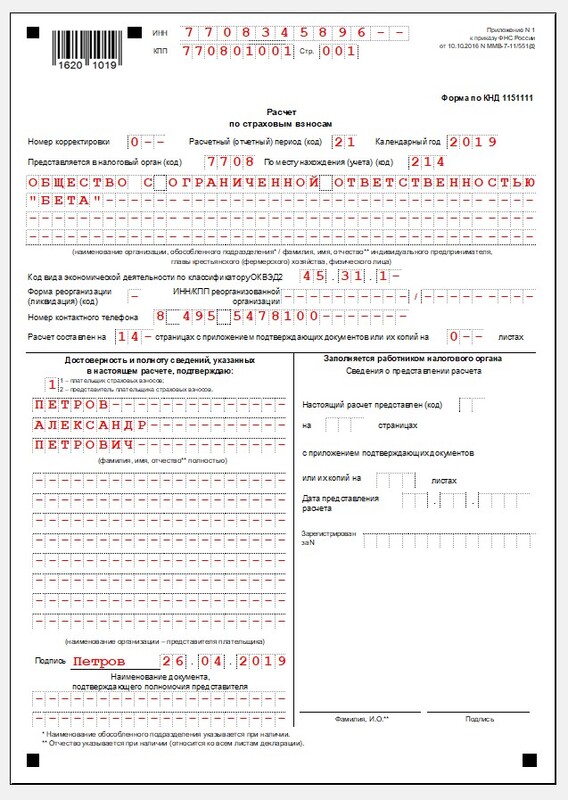

Титульный лист

ИНН организации (так как он десятизначный, в двух последних ячейках ставят прочерки) или предпринимателя (12 знаков) и КПП – только для юрлиц.

Номер корректировки

Как и в стандартном для налоговых деклараций формате, в Расчете много информации представлено в виде кодов. Они приведены в приложениях к Порядку заполнения.

Расчетный (отчетный) период Код Код В общем случае При реорганизации (ликвидации) организации 1 квартал 21 51 полугодие 31 52 9 месяцев 33 53 год 34 90 Представляется в налоговый орган – код ИФНС, в которую вы должны сдавать отчет. Уточнить его можно на сайте налоговой.

Далее организации вписывают свое полное наименование (как в учредительных документах), а предприниматели – фамилию, имя и отчество без сокращений (как в паспорте).

Затем надо указать код вида экономической деятельности по классификатору ОКВЭД 2, утвержденному Приказом Росстандарта от 31.01.2014 № 14-ст.

Если организацию не реорганизовывают и не ликвидируют, в следующих двух полях ставят прочерки.

Указывают количество листов, на которых составлен сам отчет, и, если есть, количество приложений в виде подтверждающих документов. Например, когда отчет сдает представитель плательщика, он приложит копию доверенности, подтверждающую его полномочия.

Предприниматель должен поставить только подпись и дату, а организациям нужно еще заполнить ФИО руководителя (полностью).

Когда расчет подписывает представитель плательщика страховых взносов, есть два варианта:

- если это физлицо, указывают его ФИО;

- если юридическое лицо, то заполняют ФИО его руководителя и наименование организации, представляющей интересы компании или ИП.

Последний блок титульного листа – это наименование и реквизиты документа, подтверждающего полномочия представителя (доверенность).

![Титульный лист]()

Титульный лист

Сведения о физическом лице, не являющемся индивидуальным предпринимателем

Начиная с отчета за 1 квартал 2020 года, эта страница исключена.

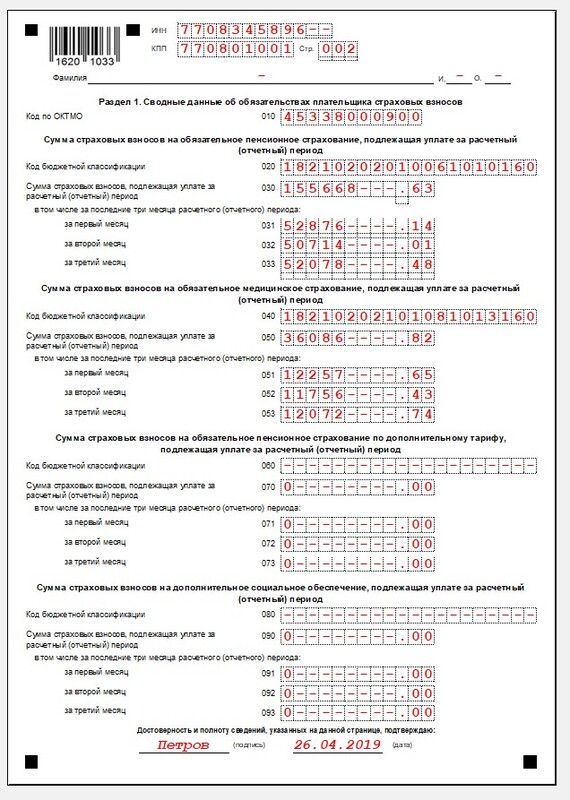

Раздел 1

В первом разделе отражают суммарные данные по каждому из фондов – социальному, пенсионному, медицинскому, – с указанием кодов бюджетной классификации.

Строки 020, 040, 060, 080 и 100 – коды бюджетной классификации, на которые перечисляют страховые взносы на:

- обязательное пенсионное страхование (ОПС);

- обязательное медстрахование (ОМС);

- ОПС по доптарифам;

- дополнительное соцобеспечение;

- обязательное соцстрахование на случай временной нетрудоспособности и в связи с материнством (ОСС ВНиМ).

По каждому из пяти видов страхового обеспечения заполняют итоговые суммы, подлежащие уплате, с начала года (строки 030, 050, 070, 090 и 110) с разбивкой по месяцам последнего квартала. Так, при формировании расчета за 9 месяцев надо указать величину начисленных взносов с января по сентябрь текущего года и суммы за июль, август и сентябрь.

А вот следующий блок этого раздела заполняют только в случае превышения социальных расходов над рассчитанными страховыми взносами.

Строка 120 – сумма превышения расходов на выплату пособий над суммой взносов на ВНиМ (нарастающим итогом с начала года).

Строки 121 – 123 суммы превышения конкретно за последние три месяца.

При этом не могут быть одновременно заполнены строки:

- 110 и 120;

- 111 и 121;

- 112 и 122;

- 113 и 123.

Строки 120-123 не заполняют работодатели из субъектов РФ, в которых действует Пилотный проект по прямым выплатам из ФСС.

![Раздел 1]()

Раздел 1

![Раздел 1 (окончание)]()

Раздел 1 (окончание)

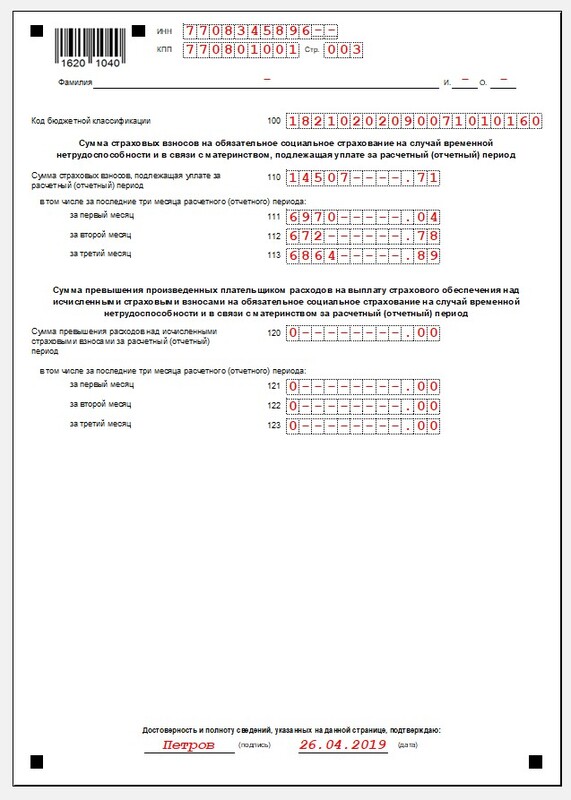

Приложение 1 к разделу 1

Состоит из четырех подразделов, в которых приведен расчет положенных к перечислению в бюджет страховых платежей с указанием налоговой базы.

Подраздел 1.1 Приложения 1

Предназначен для информации о взносах в ПФР.

Код тарифа плательщика в строке 001 указывает на систему налогообложения, которую вы применяете. Например, для плательщиков на основном тарифе (22%) предусмотрены коды 01, 02 или 03 – это ОСНО, УСН или ЕНВД соответственно.

Их берут из таблицы Приложения № 5 к Порядку заполнения, но с учетом письма ФНС № БС-4-11/25633 от 26 декабря 2018г.

Например, коды 08, 09 и 12 не применяют в связи с тем, что с 2019 года для большинства плательщиков отменили пониженные тарифы страховых взносов.

Количество застрахованных лиц в строке 010 – сколько всего числится работников.

020 – это количество тех, кому были начислены зарплата и иные вознаграждения, облагаемые взносами на ОПС.

В следующих строках (с 030 по 062) данные нужно показать:

- нарастающим итогом с начала года;

- суммарно за последние 3 месяца;

- отдельно по каждому из трех месяцев.

В бланке отчета, действующем с 2020 года, показатели за последние три месяца суммировать не придется.

040 – доходы, не подлежащие обложению страховыми взносами на ОПС. Перечень необлагаемых выплат вы найдете в ст. 422 НК РФ. К ним, например, относятся:

- пособия по временной нетрудоспособности (при этом больничный лист должен быть принят ФСС);

- суммы единовременной матпомощи сотруднику в связи со смертью члена его семьи;

- компенсационные выплаты при увольнении (кроме компенсации за неиспользованный отпуск) и др.

050 – база для начисления взносов на ОПС в соответствии со ст. 421 НК РФ. Сюда попадут облагаемые суммы выплат и вознаграждений в пользу физлиц. По сути это разница между строками 030 и 040.

060 – начисленные страховые взносы (равна строке 050, умноженной на тариф).

Отдельно надо указать данные по тем работникам, у кого итоговые доходы превысили предельную базу на ОПС, установленную Правительством РФ. Она ежегодно индексируется и на 2019 год составляет 1 150 000 руб.

Когда начисления у какого-либо сотрудника нарастающим итогом с начала года превысят этот лимит, взносы на ту часть, которая выше этой величины:

- рассчитывают по ставке 10% вместо 22%, если юрлицо или ИП применяют основной тариф;

- не исчисляют, если у организации или предпринимателя пониженные тарифы (письмо Минфина № 03-15-06/61097 от 13.08.2019).

021 – количество сотрудников, чей доход больше предельной базы;

051 – облагаемые выплаты, превысившие лимит;

061 – взносы с части, не превышающей базу;

062 – взносы, исчисленные с превышения.

![Подраздел 1.1 Приложения 1]()

Подраздел 1.1 Приложения 1

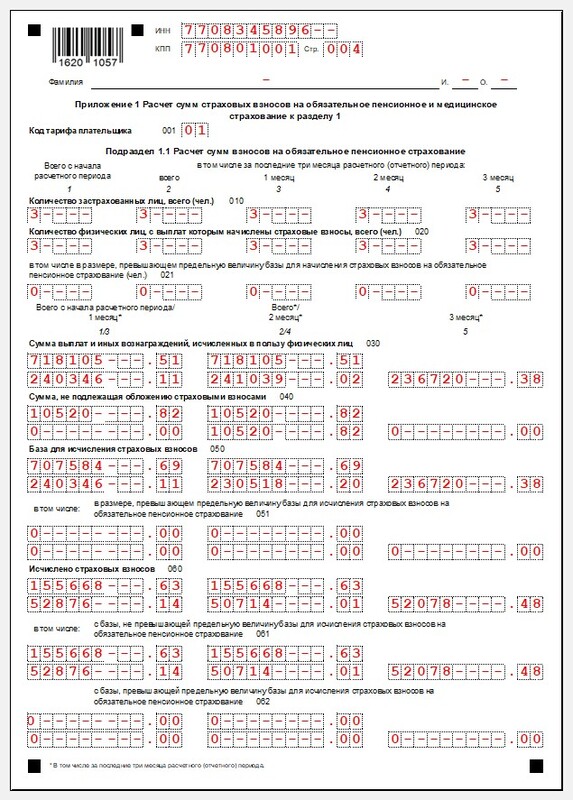

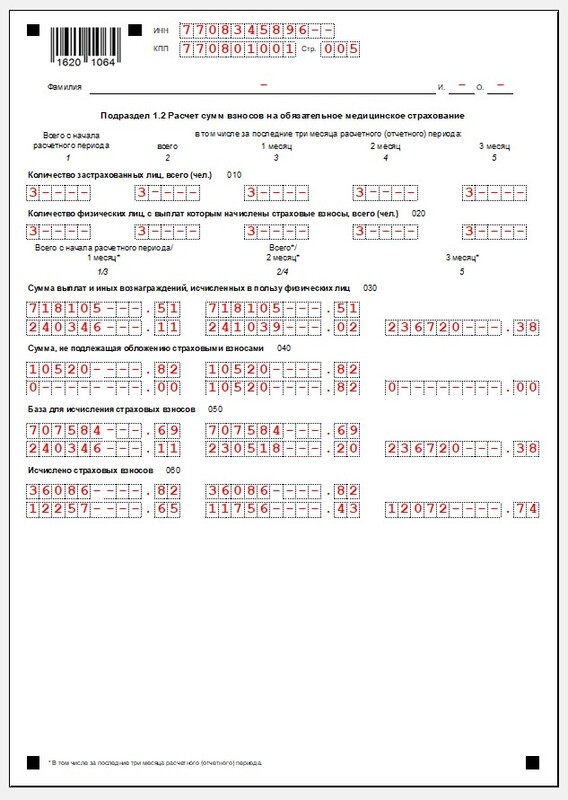

Подраздел 1.2 Приложения 1

Содержит информацию о взносах в ОМС. Заполняют по аналогии с предыдущим разделом, за исключением того, что по медицинскому страхованию не установлена предельная величина начислений.

![Подраздел 1.2 Приложения 1]()

Подраздел 1.2 Приложения 1

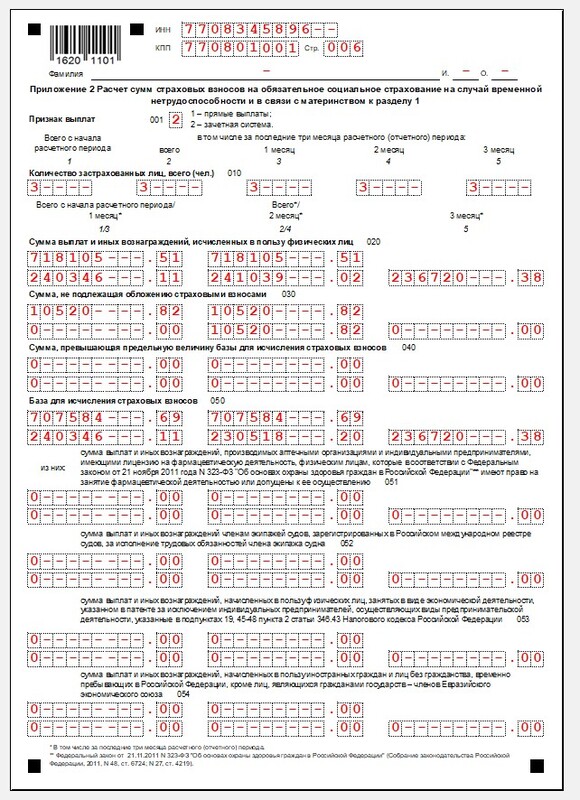

Приложение 2 к разделу 1

Посвящено суммам взносов на ВНиМ. Не заполняется в отношении физлиц, работающих по договору подряда, так как они не считаются застрахованными в рамках ОСС по ВНиМ (Письмо ФНС № БС-4-11/14783 от 31 июля 2018 г.).

С 2020 года здесь также нужно указать код тарифа плательщика.

Признак выплат 001 – прямые (1) или зачетные (2). Цифра 1 проставляется при действии на территории региона Пилотного проекта. Это означает, что пособия по материнству, больничные и другие социальные выплаты ФСС выплачивает напрямую, минуя работодателя.

Если же их перечисляет организация или ИП, а затем возмещает из ФСС, то в отчете ставят код 2, так как действует зачетная система.

010 – количество застрахованных физлиц.

020 – суммы, выплаченные с начала года с расшифровкой по трем последним месяцам отчетного квартала. Здесь указывают все начисления в пользу работников, указанные в п. 1 и п. 2 ст. 420 НК РФ.

030 – необлагаемые выплаты. С перечнем можно ознакомиться в ст. 422 НК РФ. Если не облагаемые взносами выплаты там не упомянуты, в расчет их не включают. К таким, например, относится плата сотруднику за арендованный у него автомобиль.

040 – заполняют, когда начисления физлица превышают предельно допустимую базу. В 2019 году для ФСС она составляет 865 000 руб. Все, что выше лимита, взносами на ВНиМ не облагается.

050 – база для расчета отчислений на социальное страхование. При ее отражении руководствуются ст. 421 НК РФ. Если в отчетном периоде не было необлагаемых выплат, показатель будет равен строке 020.

060 – размер отчислений на соцстрахование с разбивкой на 3 последних месяца.

070 – отражают только пособия за счет ФСС, то есть платежи по больничным листам, начиная с 4-го дня болезни (письмо ФНС № ПА-4-11/25227@ от 28.12.2016).

080 – суммы, которые территориальный ФСС возместил работодателю.

090 – это разность строк 060 и 070. Здесь может быть две ситуации:

Данные показывают нарастающим итогом с начала года, суммарно за три отчетных месяца и за каждый месяц отчетного периода.

![Приложение 2 к разделу 1]()

Приложение 2 к разделу 1

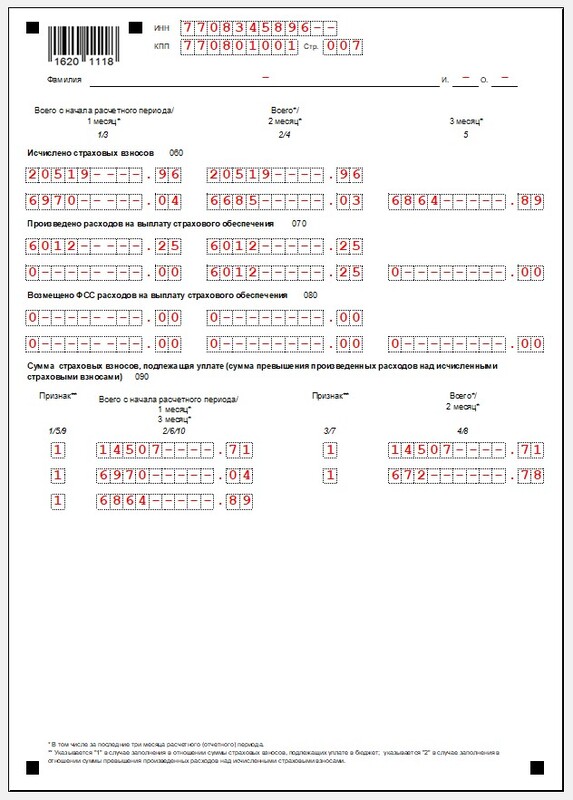

![Приложение 2 к разделу 1 (окончание)]()

Приложение 2 к разделу 1 (окончание)

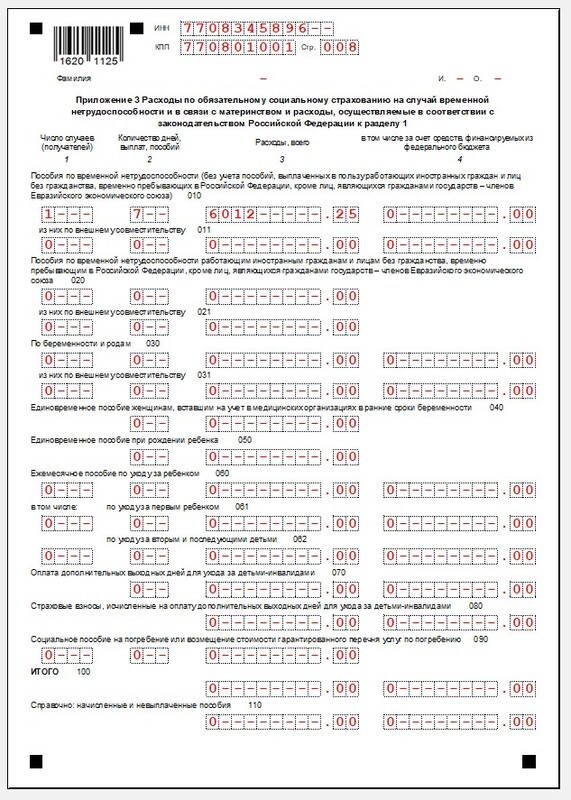

Приложение 3 к разделу 1

Предназначено для расшифровки пособий за счет ФСС России. Работодатели – участники Пилотного проекта его не заполняют.

![Приложение 3 к разделу 1]()

Приложение 3 к разделу 1

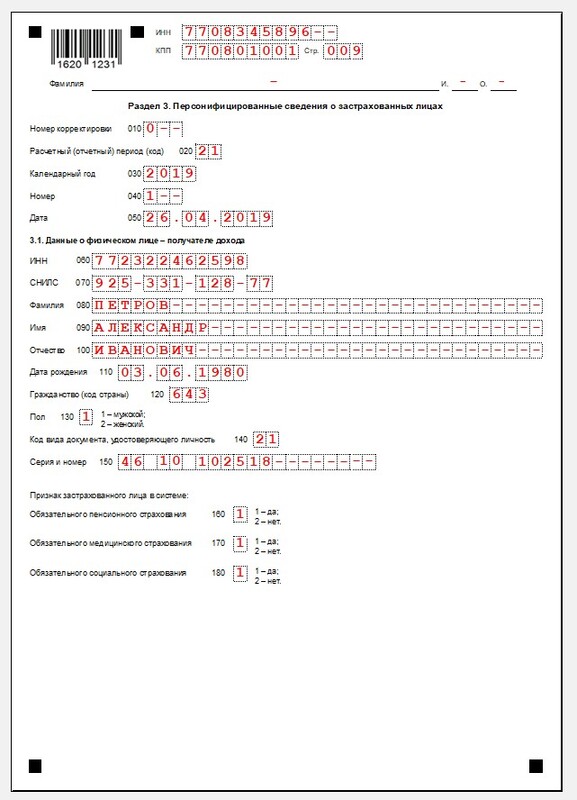

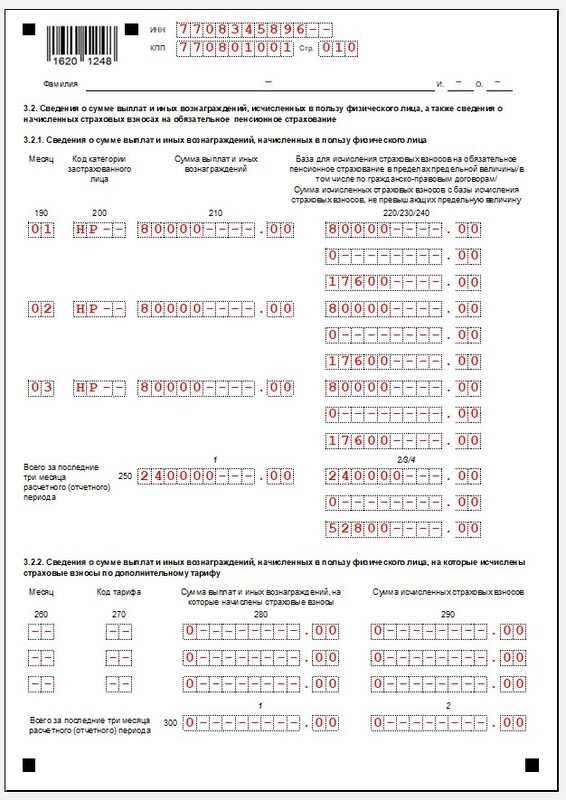

Раздел 3

Содержит подробные сведения по каждому из сотрудников за последние три месяца расчетного (отчетного) периода. Количество разделов будет столько же, сколько и застрахованных лиц.

Состоит из двух частей:

- 3.1 – персонифицированные сведения о получателе дохода (ФИО, паспортные данные и т. д.);

- 3.2 – произведенные за отчетный период начисления и рассчитанные страховые взносы.

В строке 200 подраздела 3.2.1 нужно указать код категории застрахованного лица, который берут из приложения № 8 к Порядку заполнения (опять же, учитывая пояснения ФНС в письме № БС-4-11/25633 от 26 декабря 2018 г.). Так, если плательщик страховых взносов применяет 01 код тарифа (строка 001 приложения 1 раздела 1), ему нужно выбрать НР, ВЖНР или ВПНР.

Перед тем, как заполнить расчет по пенсионным, социальным и медицинским страховым взносам, убедитесь, что все работники предоставили персональные данные:

При отсутствии хотя бы одного из идентификаторов налоговая инспекция отчет не примет.

Пенсионные взносы по каждому сотруднику в сумме должны совпадать с итоговой величиной взносов в ПФР. В противном случае отчет будет считаться непредставленным.

![Раздел 3]()

Раздел 3

![Раздел 3 (окончание)]()

Раздел 3 (окончание)

Разделы отчета, которые заполняют в отдельных случаях

Наименование Кто сдает Подраздел 1.3 приложения №1 к разделу 1 Организации и ИП, которые уплачивают взносы на ОПС по доптарифам с начислений работникам, занятым во вредных и тяжелых условиях труда. Подраздел 1.4 приложения №1 к разделу 1 Те, кто перечисляет взносы на дополнительное соцобеспечение членов летных экипажей и работников угольной промышленности. Приложение №4 Работодатели, которые выплачивают работникам соцстраховские пособия, финансируемые из федерального бюджета. Штрафные санкции

Ответственность по ст. 119 НК РФ может наступить, даже если расчет сдать в положенные сроки, но при этом допустить в нем ошибки или предоставить недостоверные сведения.

Если вы обнаружите их самостоятельно, можно сдать уточненный вариант.

Нужно ли сдавать нулевой расчет по страховым взносам

Да, нужно. Неосуществление деятельности не освобождает от обязанности сдавать расчет. Подтверждение в Письме ФНС № БС-4-11/6174 от 03 апреля 2017г.

Вы также сможете подготовить налоговые декларации и другие отчеты, обязательные для работодателей.

![Виталий Кодьев]()

Собственники и руководители бизнеса зачастую сталкиваются с необходимостью изменить юридический адрес компании. Чаще всего владельцы компаний принимают решение о смене юридического адреса для перехода в другую ИФНС, полагая, что это поможет избавиться от бремени налоговых долгов или избежать налоговой проверки.

Причины смены адреса

Повод задуматься об изменении юр адреса у бизнесменов может появиться по различным причинам. Такая необходимость может быть связна с развитием бизнеса, когда возникает необходимость в более просторном помещении или, напротив, в период кризиса, когда собственники компаний пытаются экономить, в том числе, и на арендной плате.

Также смена юридического адреса может понадобиться при банальном отказе арендодателя в пролонгации договора аренды. Нередко владельцы компаний принимают решение о смене юридического адреса для перехода в другую ИФНС, полагая, что это поможет избавиться от бремени налоговых долгов или избежать налоговой проверки.

Поговорим о проблемах, которые может повлечь смена налоговой инспекции при смене юридического адреса.

Последние изменения в вопросах регистрации и проверках адресов

Между тем, любой отказ в государственной регистрации изменения юридического адреса ООО должен быть мотивирован со стороны налоговой инспекции (см. врезку).

Что говорят суды об отказе ИФНС в смене адреса

Любой отказ в государственной регистрации изменений в части адреса места нахождения компании должен быть мотивирован со стороны налоговиков. Это подтверждается положительной судебной практикой:

- Постановление ФАС Восточно-Сибирского округа от 10.10.2013 по делу N А33-5495/2013

Отказ ИФНС в государственной регистрации вследствие представления недостоверных сведений должен быть исчерпывающим образом мотивирован не только со ссылкой на соответствующую норму закона, но и на конкретные обстоятельства, которые, по мнению налоговиков, свидетельствуют о недостоверности сведений. В противном случае отказ незаконен.

- Постановление Арбитражного суда Западно-Сибирского округа от 01.04.2015 № Ф04-17044/2015 по делу № А27-14410/2014

Наличие недостоверных сведений в документах, представленных на государственную регистрацию, инспекцией не доказано. По мнению судей, недостоверность сведений об адресе юридического лица не подтверждена. Поскольку заявитель представил на гос. регистрацию все документы, предусмотренные законодательством, отказ ИФНС в регистрации изменения адреса незаконен.

- Решение Арбитражного суда Свердловской области от 01.09.2016 по делу № А60-23629/2016

Вывод налогового органа о недостоверности адреса общества ввиду отсутствия общества по заявленному адресу основан лишь на факте проведения ремонтных и строительных работ, отсутствия должностных лиц, представителей заявителя, его оборудования. А осуществление ремонтных и строительных работ по спорному адресу наоборот, говорит о том, что деятельность организации по этому адресу фактически ведется.

Подводные камни при смене адреса и ИФНС

Это наиболее часто встречающаяся проблема при переезде из одной ИФНС в другую. При передаче дел из старой налоговой инспекции в новую часть документов может бесследно исчезнуть. Решение подобной проблемы, как правило, заключается в подаче жалобы как на старую ИФНС, так и на новую. Однако все негативные последствия при утере документов налогоплательщик почувствует на себе (например, инкассо).

- Обязательная сверка и погашение задолженности

Смена юридического адреса ООО со сменой налоговой инспекции нередко влечет за собой обязательную сверку по налогам. Сверка с ИФНС, как правило, заканчивается выплатой задолженности перед бюджетом.

Нередко возникают ситуации, при которых организации начисляются платежи, как новой ИФНС, так и старой.

- Включение в список претендентов на выездную проверку

После переезда в компанию может прийти выездная проверка (см. упоминание о миграции как об одном из видов риска по концепции, одобренной приказом ФНС России от 30.05.2007 № ММ-3-06/333@). Хотя она не гарантирована и во многом зависит от загруженности инспекции и официальной выручки налогоплательщика – чем она больше, тем выше вероятность доначислений и проверки.

Сама смена юридического адреса не является основанием для налоговой проверки. Проверка может быть, а может и не быть. Все будет зависеть от того, насколько добросовестный налогоплательщик.

Новая ИФНС придет с выездной – взыскать старый должок

- Сложности при регистрации в новой инспекции

Уже появляются судебные дела, где налоговики отказались регистрировать фирму, поскольку ее руководитель или учредитель неоднократно участвовали в реорганизации других юрлиц (в том числе в присоединении – способе миграции). Суд инспекция проиграла (см. постановления АС Дальневосточного округа от 20.09.17 №Ф03-3383/2017). Но в любом случае компания потеряла время и деньги. Так что один из подводных камней – руководитель переезжающей компании попадает в черный список тех, кого лучше не назначать директором других предприятий и не выдвигать учредителем.

- Риск не переехать на новый адрес даже с действующим договором аренды и реальным адресом места нахождения

- Миграция между налоговыми может испортить отношения с контрагентами

Люба, не поняла Ваш вопрос. Что значит, МВД использовать УСН? МВД, если я правильно понимаю общепризнанную аббревиатуру, это вообще бюджет. Или Вы о чем?

![Люба Князева]()

![]()

Люба Князева ответила DELETED

![😅]()

Оля, всё спасибо, я поняла

![Юлия Мамонова]()

Оля, и в чем же бред?! В данной группе делятся своими знаниями и опытом. По поводу обнулить - именно так мы сдавали декларацию по требованию Ифнс . Не забывайте , что на лицевом счете каждое октмо отражается отдельно и чтобы данные по некорректно сданному отчету были без цифр нужно каким то образом заявить об этом. Именно поэтому, есть вариант как сдача корр декларации с нулями и сдача первичного отчета с верными октмо .

![DELETED]()

Юлия, почему данные по некорректной декларации должны быть без цифр? Они должны быть с цифрами, но с корректными. А корректными ее делает кор. декларация. Что будет, если сдать декларацию по старому ОКТМО, заплатить НДС по старому ОКТМО, потом обнулить старый ОКТМО, и перенести всю сумму на новый? На старом ОКТМО будет переплата, на новом недоимка, разве не так??

![Юлия Мамонова]()

Оля, так и вопрос как перенести данные со старого на новый октмо?! Я предложила один из вариантов. Нужно не забывать фактор, в рамках одной Ифнс или разных все это происходит. Если ошибка и в Ифнс, то просто подать корректировку не получится, с верным октмо, потому как первичной декларации не будет .

![DELETED]()

Юлия, т.е. вы сейчас хотите сказать, что если вы подаете корректировку в новую ФНС, первичная декларация по которой подавалась в другую фнс, то у новой фнс нет данных первичной декларации, и нужно обнулять?? Вы это хотите сказать?

![Юлия Мамонова]()

Оля, да и нет. Нужно смотреть, когда именно возникла ошибка- до передачи данных в новую Ифнс или уже после их передачи. В рамках одной Ифнс можно уточнить сведения, в тч и октмо, без сдачи корректировки. Но проще и быстрее сделать через обнуление декларации . В общем, я бы посоветовала, запросить сверку и просмотреть, что отражено на лицевом счете и сколько октмо у компании.

![DELETED]()

Юлия, моя компания трижды меняла ОКТМО с переездом в другую фнс. Ну не подается нулевая декларация. И нет у них никаких проблем с отсутствием данных, потому что все данные у них есть. Я даже больше скажу, они частенько присылают запросы по декларациям, которые подавались в предыдущие фнс, вне рамок камер. проверки. И как бы они могли проверить, если данных, как вы говорите, у них нет? И, кстати, ваша версия про обнуление.. как налоговая обнулит то, что она не знает?? При мне налоговая открывала декларации моего контрагента, который числится в другом городе.

![Юлия Мамонова]()

Оля, я не писала о том, что налоговая обнулит то , что не знает, а как раз, наоборот, обнулит только то, что знает. А именно, можно обнулить декларацию с ошибочным октмо, при этом сдав декларацию с верным октмо, но без признака корректировки. То есть сдаются: первичная декларация с цифрами с ошибочным октмо, далее сдаётся корр с ошибочным октмо и нулями , и одновременно декларация с цифрами и верным октмо , но с признаком первичная.

![DELETED]()

Юлия, вы сейчас говорите про то, если вы просто ошиблись с ОКТМО в первичной декларации. Тут и пеньку будет понятно, что делать. Вопрос стоял в том, куда отправлять корректировку по НДС, если сменился ОКТМО, т.е. если подавали первичку в старую фнс, потом сменили октмо, но возникла необходимость корректировки декларации со старым ОКТМО, который сдавался в старую налоговую.

![Юлия Мамонова]()

![DELETED]()

Юлия, она в принципе не сдается в старую налоговую. Все декларации и корректировки сдаются туда, где находишься. Всегда интересно наблюдать, как люди любое высказывание принимают на свой счет и видят в этом агрессию в свою сторону))

Читайте также:

- Можно ли получить налоговый вычет за умершего родственника

- Австралия великобритания канада сша это страны с налоговой системой

- Перевод валютного займа в рублевый налоговые последствия

- Налоговый вычет за нотариальные услуги

- Издержки фирмы включают дивиденды по акциям проценты по облигациям налог на прибыль