Общая сумма взносов уплаченных в налоговом периоде и принимаемых к вычету

Обновлено: 02.05.2024

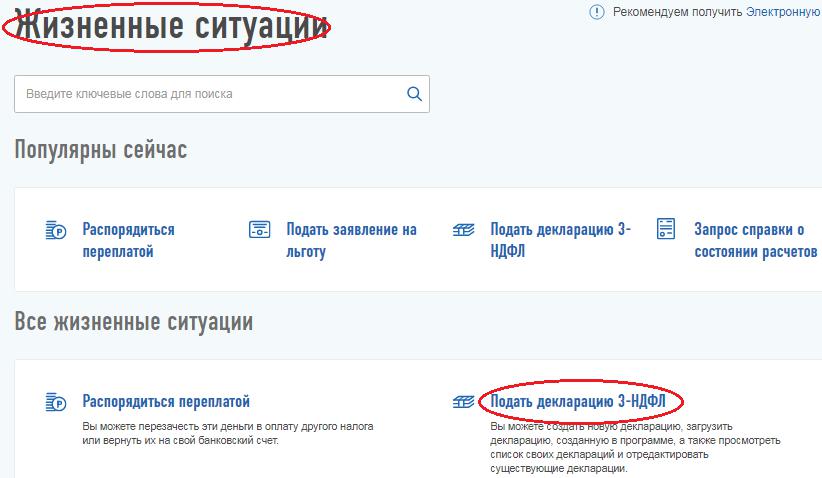

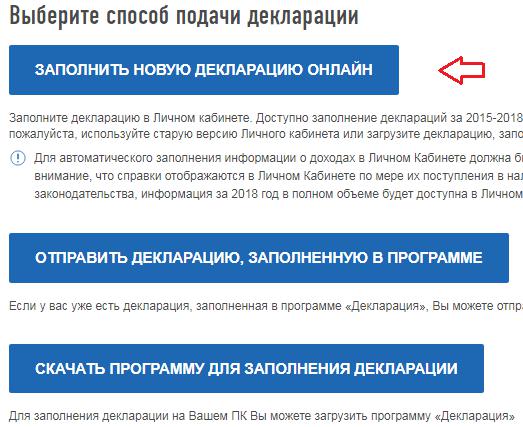

Если вы приобрели жилую недвижимость или долю в ней, то вы имеете право получить имущественный налоговый вычет. О том, как заполнить декларацию 3-НДФЛ для получения налоговых вычетов на приобретение квартиры и с процентов по ипотеке, читайте в статье.

Согласно законодательству максимальная сумма расходов на приобретение жилья, которая принимается для вычета, равна 2 000 000 руб. (п. 3 ст. 220 НК РФ). Таким образом, вы можете вернуть максимально 260 000 руб. (2 000 000 руб. х 13%). А максимальная сумма фактически уплаченных процентов, которую примут к вычету, составляет 3 000 000 рублей. То есть вернуть из бюджета вы вправе не более 390 000 руб. (3 000 000×13%).

Рассчитывать на налоговые вычеты вправе только налоговые резиденты РФ, которые получают доход, облагаемый НДФЛ по ставке 13% (кроме дивидендов). Возврат производят из уплаченного налога за календарный год. Если суммы налога, уплаченного за один год, не хватает, то налогоплательщик вправе дополучить остаток вычета в последующие годы.

Пример

Из условий видно, что уплаченного налога за 2018 год не хватит, чтобы возвратить 260 000 руб. за приобретение и 4 550 руб. за уплаченные в 2018 году проценты. Поэтому сначала представляется вычет по приобретению, а потом вычет по уплаченным процентам. В связи с этим в декларацию за 2018 год можно не вносить данные по уплаченным процентам. Однако это не значит, что вычет по ним сгорит, г-н Иванов вправе на него рассчитывать после того, как полностью получит вычет за приобретение квартиры в размере 260 000 руб.

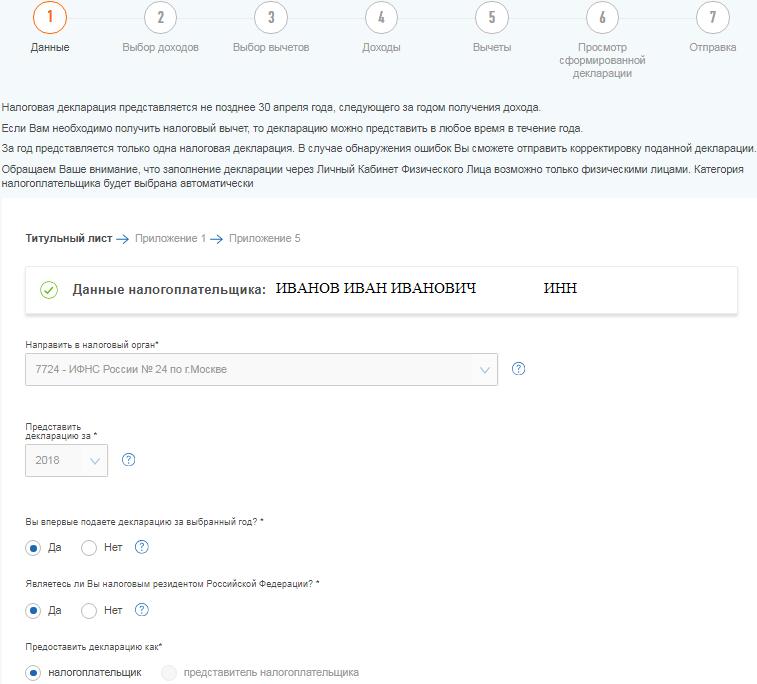

В первой вкладке содержатся общие сведения. Часть из них (ФИО, ИНН, номер налоговой инспекции) программа подтягивает автоматически.

Декларацию г-н Иванов заполняет за 2018 год. Так как он первый раз представляет декларацию за этот год, это необходимо отметить в программе. Иван Иванович является налоговым резидентом РФ и подаёт декларацию лично, поэтому указывает, что представляет декларацию как налогоплательщик.

На следующей вкладке Иван Иванович выбирает, что хочет задекларировать доход, который получил в виде заработной платы.

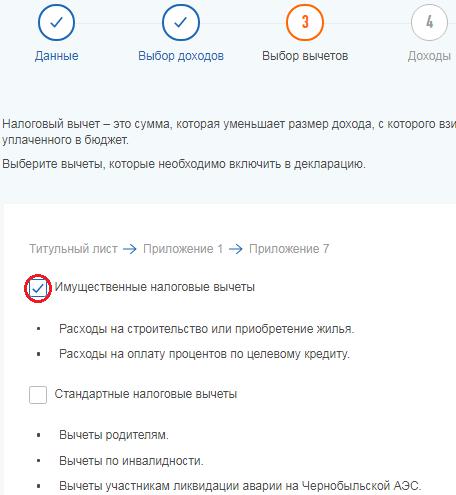

Далее он заявляет, какой из налоговых вычетов хочет получить.

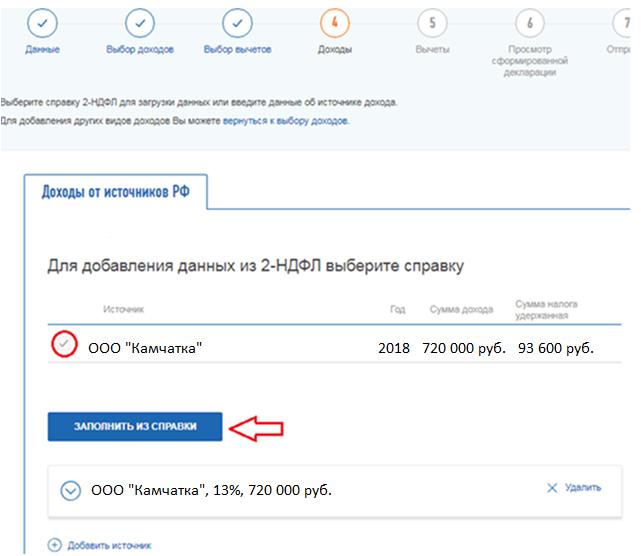

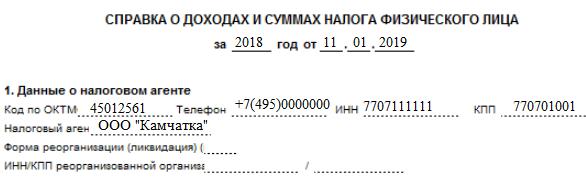

На следующей вкладке сервис предлагает внести данные из справки 2-НДФЛ. Если данная справка уже загружена в ЛК, то показатели можно перенести автоматически.

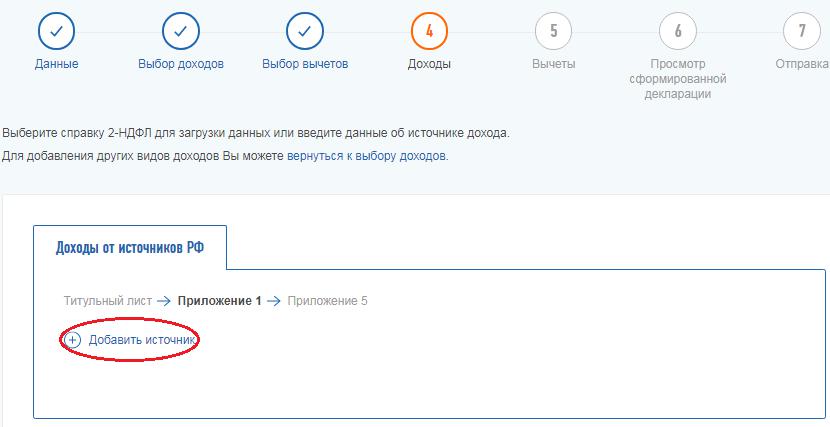

Если заполнение декларации происходит в начале 2019 года, в ЛК налогоплательщика справки 2-НДФЛ за 2018 год может ещё не быть. В этом случае показатели из справки 2-НДФЛ необходимо перенести вручную.

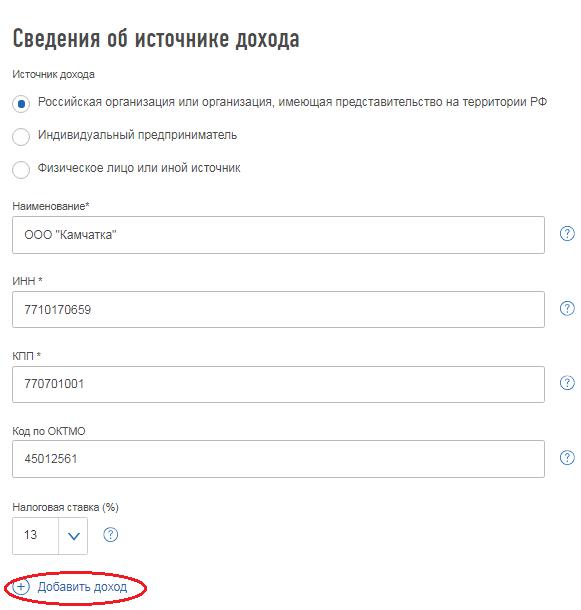

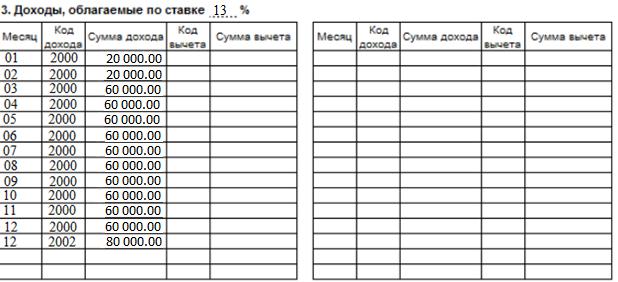

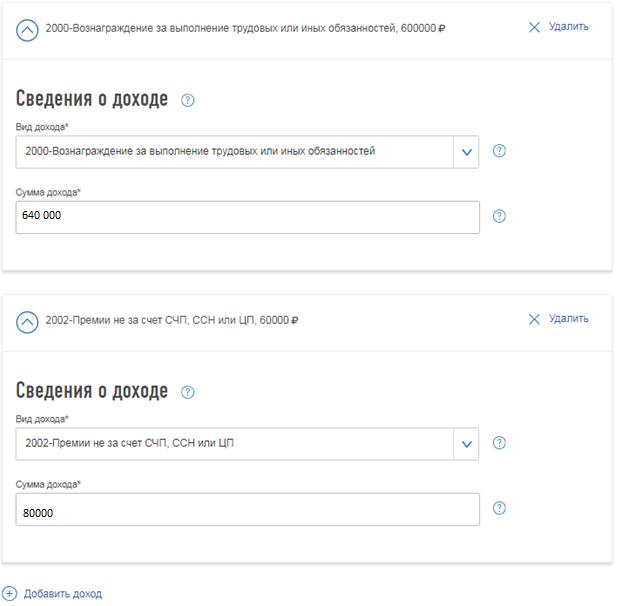

В появившееся окно следует перенести данные из третьего раздела справки 2-НДФЛ.

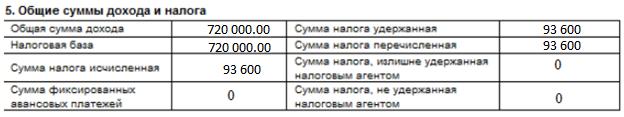

Когда данные о доходе перенесены, ниже будет автоматически подсчитана общая сумма дохода и налогооблагаемая база. Также следует указать сумму налога удержанную. Эту сумму можно узнать из пятого раздела справки 2-НДФЛ.

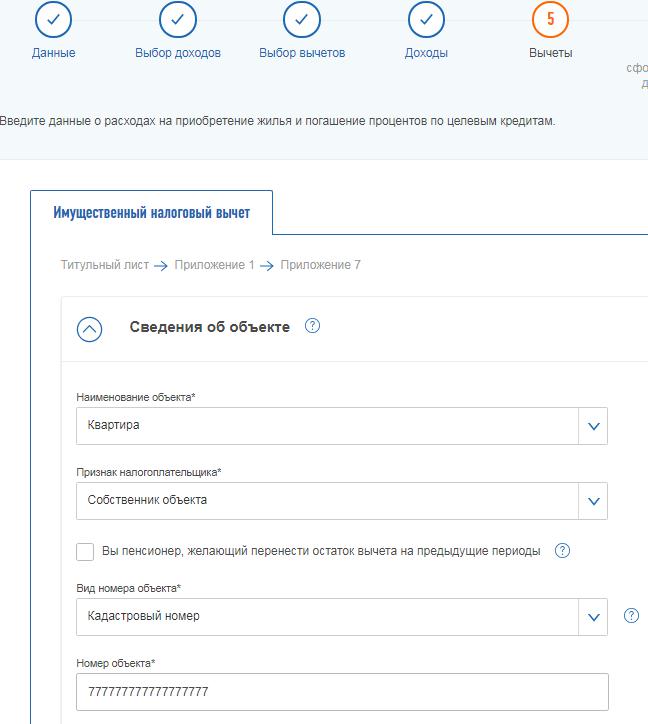

Иванов никогда раньше не обращался за имущественным вычетом, что отмечает в программе.

Если ранее уже было заявлено право на имущественный вычет по приобретению или процентам, то следует указать суммы, и был ли вычет предоставлен работодателем или получен через налоговую инспекцию.

Читайте также: