Объем налогов и неналоговых платежей в затратах предприятий энергетической отрасли составляет около

Обновлено: 28.04.2024

Федеральным законом от 26 апреля 2007 г. N 63-ФЗ статья 41 настоящего Кодекса изложена в новой редакции, вступающей в силу с 1 января 2008 г.

Статья 41. Виды доходов бюджетов

ГАРАНТ:

См. комментарии к статье 41 БК РФ

1. К доходам бюджетов относятся налоговые доходы, неналоговые доходы и безвозмездные поступления.

Информация об изменениях:

Федеральным законом от 3 ноября 2015 г. N 301-ФЗ в пункт 2 статьи 41 настоящего Кодекса внесены изменения

2. К налоговым доходам бюджетов относятся доходы от предусмотренных законодательством Российской Федерации о налогах и сборах федеральных налогов и сборов, в том числе от налогов, предусмотренных специальными налоговыми режимами, региональных налогов, местных налогов и сборов, а также пеней и штрафов по ним.

Информация об изменениях:

Пункт 3 изменен с 20 июля 2020 г. - Федеральный закон от 20 июля 2020 г. N 216-ФЗ

3. К неналоговым доходам бюджетов относятся:

доходы от использования имущества, находящегося в государственной или муниципальной собственности, за исключением имущества бюджетных и автономных учреждений, а также имущества государственных и муниципальных унитарных предприятий, в том числе казенных, земельных участков и иных объектов недвижимого имущества, находящихся в федеральной собственности, используемых единым институтом развития в жилищной сфере в соответствии с Федеральным законом от 24 июля 2008 года N 161-ФЗ "О содействии развитию жилищного строительства";

доходы от продажи имущества (кроме акций и иных форм участия в капитале, государственных запасов драгоценных металлов и драгоценных камней), находящегося в государственной или муниципальной собственности, за исключением движимого имущества бюджетных и автономных учреждений, а также имущества государственных и муниципальных унитарных предприятий, в том числе казенных, земельных участков и иных объектов недвижимого имущества, находящихся в федеральной собственности, используемых единым институтом развития в жилищной сфере в соответствии с Федеральным законом от 24 июля 2008 года N 161-ФЗ "О содействии развитию жилищного строительства";

ГАРАНТ:

Положения абзаца четвертого пункта 3 статьи 41 настоящего Кодекса (в редакции Федерального закона от 8 мая 2010 г. N 83-ФЗ)

- применяются в части зачисления в федеральный бюджет доходов от оказания федеральными казенными учреждениями платных услуг и осуществления иной приносящей доход деятельности с 1 января 2012 г.

- применяются в части зачисления в бюджет субъекта РФ или местный бюджет доходов от оказания платных услуг и осуществления иной приносящей доход деятельности соответственно казенными учреждениями субъекта РФ или муниципальными казенными учреждениями со дня вступления в силу Федерального закона от 8 мая 2010 г. N 83-ФЗ и до 1 января 2012 г. применяются к правоотношениям, возникающим в соответствии с законом субъекта РФ или нормативным правовым актом уполномоченного органа местного самоуправления, указанными в части 16 статьи названного Федерального закона

доходы от платных услуг, оказываемых казенными учреждениями;

средства, полученные в результате применения мер гражданско-правовой, административной и уголовной ответственности, в том числе штрафы, конфискации, компенсации, а также средства, полученные в возмещение вреда, причиненного Российской Федерации, субъектам Российской Федерации, муниципальным образованиям, и иные суммы принудительного изъятия;

средства самообложения граждан, инициативные платежи;

иные неналоговые доходы.

4. К безвозмездным поступлениям относятся:

дотации из других бюджетов бюджетной системы Российской Федерации;

субсидии из других бюджетов бюджетной системы Российской Федерации (межбюджетные субсидии);

субвенции из федерального бюджета и (или) из бюджетов субъектов Российской Федерации;

иные межбюджетные трансферты из других бюджетов бюджетной системы Российской Федерации;

безвозмездные поступления от физических и юридических лиц, международных организаций и правительств иностранных государств, в том числе добровольные пожертвования.

Информация об изменениях:

Федеральным законом от 8 мая 2010 г. N 83-ФЗ в пункт 5 статьи 41 настоящего Кодекса внесены изменения, вступающие в силу с 1 января 2011 г.

ГАРАНТ:

Положения пункта 5 статьи 41 настоящего Кодекса (в редакции Федерального закона от 8 мая 2010 г. N 83-ФЗ):

- применяются в части зачисления в федеральный бюджет доходов от оказания федеральными казенными учреждениями платных услуг и осуществления иной приносящей доход деятельности с 1 января 2012 г.

- применяются в части зачисления в бюджет субъекта РФ или местный бюджет доходов от оказания платных услуг и осуществления иной приносящей доход деятельности соответственно казенными учреждениями субъекта РФ или муниципальными казенными учреждениями со дня вступления в силу Федерального закона от 8 мая 2010 г. N 83-ФЗ и до 1 января 2012 г. применяются к правоотношениям, возникающим в соответствии с законом субъекта РФ или нормативным правовым актом уполномоченного органа местного самоуправления, указанными в части 16 статьи названного Федерального закона

5. Доходы от использования имущества, находящегося в государственной или муниципальной собственности, и платных услуг, оказываемых казенными учреждениями, средства безвозмездных поступлений и иной приносящей доход деятельности при составлении, утверждении, исполнении бюджета и составлении отчетности о его исполнении включаются в состав доходов бюджета.

Информация об изменениях:

Федеральным законом от 22 октября 2014 г. N 311-ФЗ статья 41 настоящего Кодекса дополнена пунктом 6, вступающим в силу с 1 января 2015 г.

6. Нормативные правовые акты, муниципальные правовые акты, договоры, в соответствии с которыми уплачиваются платежи, являющиеся источниками неналоговых доходов бюджетов, должны предусматривать положения о порядке их исчисления, размерах, сроках и (или) об условиях их уплаты.

1. Неналоговые доходы федерального бюджета формируются в соответствии со статьями 41, 42 и 46 настоящего Кодекса, в том числе за счет:

доходов от использования имущества, находящегося в государственной собственности Российской Федерации (за исключением имущества федеральных бюджетных и автономных учреждений, имущества, переданного в доверительное управление юридическим лицам, созданным в организационно-правовой форме государственной компании, имущества федеральных государственных унитарных предприятий, в том числе казенных, земельных участков и иных объектов недвижимого имущества, находящихся в федеральной собственности, используемых единым институтом развития в жилищной сфере в соответствии с Федеральным законом от 24 июля 2008 года N 161-ФЗ "О содействии развитию жилищного строительства", а также случаев, предусмотренных абзацами девятым, десятым части первой и абзацами пятым, шестым части второй статьи 57 настоящего Кодекса), доходов от платных услуг, оказываемых федеральными казенными учреждениями, находящимися в ведении органов государственной власти Российской Федерации, - по нормативу 100 процентов;

доходов от продажи имущества (кроме акций и иных форм участия в капитале, государственных запасов драгоценных металлов и драгоценных камней), находящегося в государственной собственности Российской Федерации, за исключением движимого имущества федеральных бюджетных и автономных учреждений, имущества федеральных государственных унитарных предприятий, в том числе казенных, земельных участков и иных объектов недвижимого имущества, находящихся в федеральной собственности, используемых единым институтом развития в жилищной сфере в соответствии с Федеральным законом от 24 июля 2008 года N 161-ФЗ "О содействии развитию жилищного строительства", а также случаев, предусмотренных частями восьмой - десятой статьи 62 настоящего Кодекса, - по нормативу 100 процентов;

части прибыли унитарных предприятий, созданных Российской Федерацией, остающейся после уплаты налогов и иных обязательных платежей, - в размерах, устанавливаемых Правительством Российской Федерации;

лицензионных сборов - по нормативу 100 процентов;

таможенных пошлин и таможенных сборов - по нормативу 100 процентов;

платы за использование лесов, расположенных на землях лесного фонда, в части минимального размера арендной платы и минимального размера платы по договору купли-продажи лесных насаждений, а также платы за использование лесов, расположенных на землях иных категорий, находящихся в федеральной собственности, - по нормативу 100 процентов;

платы за пользование водными объектами, находящимися в федеральной собственности, - по нормативу 100 процентов;

платы за пользование водными биологическими ресурсами по межправительственным соглашениям - по нормативу 100 процентов;

абзац утратил силу с 1 января 2020 года. - Федеральный закон от 15.04.2019 N 62-ФЗ;

консульских сборов - по нормативу 100 процентов;

патентных пошлин - по нормативу 100 процентов;

платы за предоставление федеральными государственными органами, федеральными казенными учреждениями сведений, документов, содержащихся в государственных реестрах (регистрах), ведение которых осуществляется данными государственными органами, учреждениями, за исключением случая, когда предоставление указанных документов осуществляется через многофункциональный центр предоставления государственных и муниципальных услуг, - по нормативу 100 процентов;

платы за предоставление федеральными государственными органами, федеральными казенными учреждениями сведений, документов, содержащихся в государственных реестрах (регистрах), ведение которых осуществляется данными государственными органами, учреждениями, в случае, когда предоставление указанных документов осуществляется через многофункциональный центр предоставления государственных и муниципальных услуг, - по нормативу 50 процентов;

платы за предоставление федеральными государственными органами, федеральными казенными учреждениями сведений, документов, содержащихся в государственных реестрах (регистрах), ведение которых осуществляется данными государственными органами, учреждениями, в случае подачи заявления о предоставлении сведений, документов, содержащихся в государственных реестрах (регистрах), в электронной форме и выдачи указанных документов через многофункциональный центр предоставления государственных и муниципальных услуг - по нормативу 75 процентов;

сборов в счет возмещения фактических расходов, связанных с совершением консульских действий, - по нормативу 100 процентов;

утилизационных сборов - по нормативу 100 процентов;

разовых платежей за пользование недрами при наступлении событий, предусмотренных в лицензии (за исключением участков недр, содержащих месторождения природных алмазов, и участков недр местного значения), - по нормативу 100 процентов;

регулярных платежей за пользование недрами при пользовании недрами на территории Российской Федерации - по нормативу 40 процентов;

регулярных платежей за пользование недрами, взимаемых с пользователей недр, осуществляющих поиск и разведку месторождений на континентальном шельфе Российской Федерации, в исключительной экономической зоне Российской Федерации и за пределами Российской Федерации на территориях, находящихся под юрисдикцией Российской Федерации, - по нормативу 100 процентов;

платы, полученной по результатам конкурса на право заключения договора пользования рыболовным участком, состоящим из акватории водного объекта, находящегося в федеральной собственности, или ее части, - по нормативу 100 процентов;

платы от продажи на аукционе права на заключение договора о закреплении доли квоты добычи (вылова) водных биологических ресурсов и (или) договора пользования водными биологическими ресурсами, находящимися в федеральной собственности, - по нормативу 100 процентов;

сборов за участие в конкурсе (аукционе) на право пользования участками недр (кроме участков недр местного значения) - по нормативу 100 процентов;

платы за увеличение площади земельных участков, находящихся в частной собственности, в результате перераспределения таких земельных участков и земельных участков, находящихся в федеральной собственности (за исключением земельных участков, которые находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации), - по нормативу 100 процентов;

платы по соглашениям об установлении сервитута, заключенным федеральными органами исполнительной власти, государственными или муниципальными предприятиями либо государственными или муниципальными учреждениями в отношении земельных участков, находящихся в федеральной собственности (за исключением земельных участков, которые находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации), - по нормативу 100 процентов;

исполнительского сбора - по нормативу 100 процентов;

платы, полученной по результатам торгов (конкурсов, аукционов) на право заключения договора пользования рыбоводным участком, находящимся в федеральной собственности, - по нормативу 100 процентов;

платы за публичный сервитут, предусмотренной решением уполномоченного органа об установлении публичного сервитута в отношении земельных участков, которые находятся в федеральной собственности (за исключением земельных участков, которые находятся в федеральной собственности и осуществление полномочий Российской Федерации по управлению и распоряжению которыми передано органам государственной власти субъектов Российской Федерации) и не предоставлены гражданам или юридическим лицам (за исключением органов государственной власти (государственных органов), органов местного самоуправления (муниципальных органов), органов управления государственными внебюджетными фондами и казенных учреждений), - по нормативу 100 процентов.

2. В доходах федерального бюджета, помимо перечисленных в пункте 1 настоящей статьи, также учитываются:

прибыль Центрального банка Российской Федерации, остающаяся после уплаты налогов и иных обязательных платежей, - по нормативам, установленным федеральными законами;

доходы от внешнеэкономической деятельности;

абзац исключен. - Федеральный закон от 05.08.2000 N 116-ФЗ;

средства, полученные организациями от реализации продуктов утилизации вооружения и военной техники после уплаты налогов, сборов и иных обязательных платежей;

средства, полученные от выпуска материальных ценностей из государственного запаса специального сырья и делящихся материалов после уплаты налогов, сборов и иных обязательных платежей.

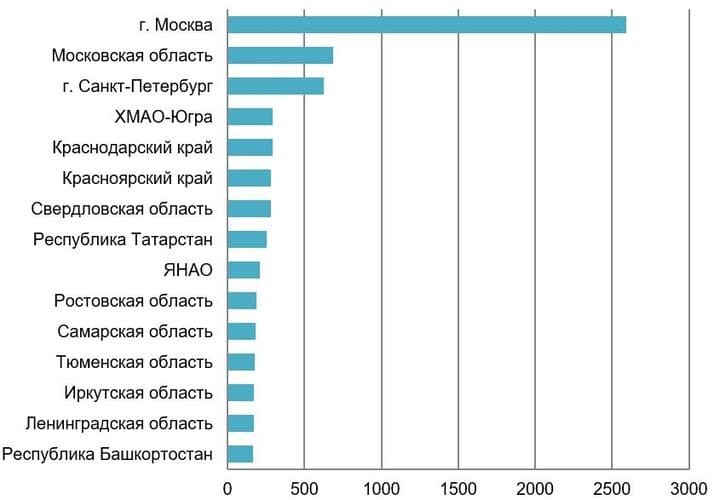

Самые крупные налоговые доходы приходятся на Москву, Московскую область и Санкт-Петербург. Затем по итогам 2020 г. идут ХМАО-Югра и Краснодарский край.

Топ-15 субъектов РФ по размеру налоговых и неналоговых доходов за 2020 г., млрд руб.

О налоговых поступлениях Москвы мы уже говорили, а в этой статье остановимся на других крупных налогоплательщиках — Московской области, Санкт-Петербурге и Краснодарском крае.

Московская область

По данным ФНС России , в 2020 г. Московская область перечислила в федеральный бюджет 325,2 млрд руб. Общий размер налоговых доходов консолидированного бюджета по итогам прошлого года составил 683,3 млрд руб.

В структуре налоговых доходов Московской области на долю НДФЛ приходится около 43%, налог на прибыль организаций составляет 26,4%, прочие налоги и сборы — 13,1%. НДФЛ поступает в региональный бюджет, а налог на прибыль организации частично в федеральный и региональный бюджеты.

Структура налоговых доходов Московской области, %

В отраслевой структуре налоговых поступлений Московской области преобладают следующие секторы экономики: торговля и ремонт автотранспорта (около 20%), обрабатывающие производства (более 14%) и операции с недвижимостью (около 10%).

Отраслевая структура налоговых доходов Московской области, %

Также в 2020 г. одними из крупнейших налогоплательщиков в Московской области стали следующие предприятия.

Санкт-Петербург

По данным Правительства Санкт-Петербурга , по итогам 2020 г. более 61% налогов от общей суммы поступлений были перечислены в федеральный бюджет. Вклад налоговых доходов Санкт-Петербурга составляет около 8%.

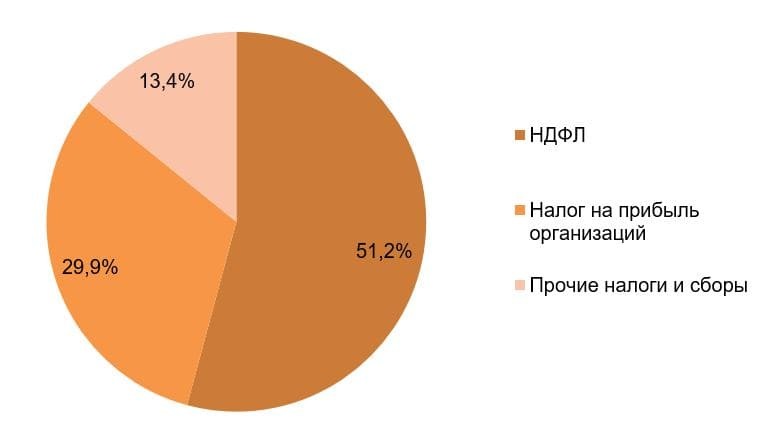

В структуре налоговых доходов города бо́льшую половину составляет НДФЛ, налог на прибыль организаций — около 30%, прочие налоги — 13,4%.

Структура налоговых доходов Санкт-Петербурга, %

В 2020 г. в структуре налоговых доходов Санкт-Петербурга преобладают организации, которые осуществляют деятельность в сфере торговли (около 19%), обрабатывающем производстве (около 17%) и в сегменте науки и консалтинга (10,3%).

Отраслевая структура налоговых доходов Санкт-Петербурга, %

Краснодарский край

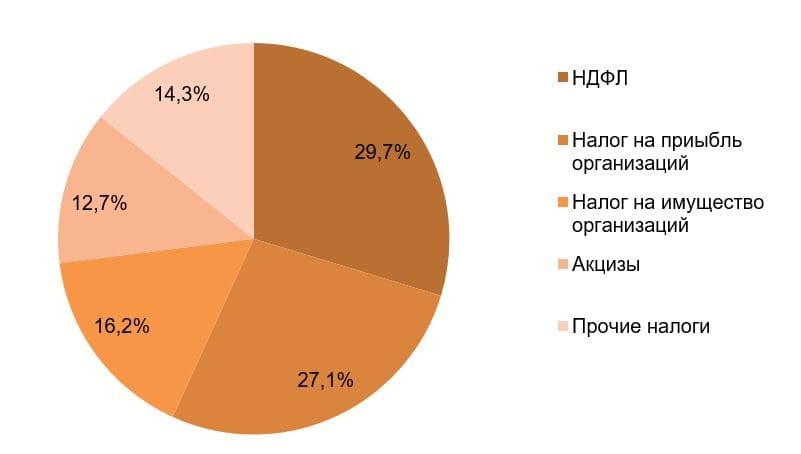

По данным Министерства финансов Краснодарского края , в 2020 г. в структуре налоговых доходов преобладает НДФЛ и налог на прибыль организаций.

Структура налоговых доходов Краснодарского края, %

В структуре поступлений налоговых доходов в бюджетную систему России по отраслям в Краснодарском крае преобладает сфера торговли (20,3%), обрабатывающие производства (18,3%), а также транспортировка и хранение (10,7%).

Отраслевая структура налоговых доходов Краснодарского края, %

Какие отрасли в регионах платят больше всего налогов?

Благосостояние субъекта определяет наличие на его территории крупнейших системообразующих предприятий, которые дают самую большую прибыль, рабочие места и перечисляют самые большие суммы налогов в бюджет.

В Московской области, Санкт-Петербурге и Краснодарском крае самыми прибыльными отраслями, которые платят больше всего налогов, является торговля, фармацевтика, нефтегазовая отрасль и обрабатывающие производства.

Работа в отношении урегулирования системы принятия неналоговых платежей активно ведется Минфином. В результате должен сформироваться новый ФЗ, который войдет в состав Налогового Кодекса.

Возникла необходимость урегулирования данного вопроса в связи с тем, что у предпринимателей и организаций формируются перед государством обязательства в отношении уплаты кроме налоговых платежей прочих не имеющих отношение к налоговым, например, экологический или утилизационный сбор.

Определение понятия

Согласно законопроекту о платежах, не относящихся к налогам – это все платежи, не включенные в законодательство о налогах и сборах, таможенных и страховых уплатах, а также не определяющихся в процессе конкурсов и аукционов.

Исходя из нового проекта платежи не налогового значения должны были включаться в отдельный реестр пока еще только развивающегося проекта. Но при подобном развороте дел с начала июля 2019 года можно будет не учитывать платежи, которые не вошли в перечень, а значит и расчет по ним не предусмотрен.

Также после первого чтения законопроекта появится полный список платежей, уплата которых будет обязательна.

Власти России сделали новый шаг в работе по упорядочиванию неналоговых платежей бизнеса – больше подробностей в этом видео:

Соотношение понятий налоговый и неналоговый платеж

| Налог | Неналоговый платеж |

| Безвозмездность | Уплата за услугу государства |

| Установлены законодательством о налогах и сборах | Нормативно-правовые акты НК РФ, а также документами прочих отраслей |

| Высокая фискальная значимость | Отсутствие такой важной значимости |

| Принудительный характер взыскания | По большей части на добровольной основе |

| Налоговые сборы имеют систематический и периодический характер | Выплаты происходят одноразово |

| Абстрактный характер платежей с целью покрытия нужды общества | Уплата с целью реализации интересов определенного государственного органа |

Цели и порядок систематизации

На сегодня государственные органы практически достигли окончательного этапа по систематизации неналоговых платежей:

- часть имеющую обязательный характер присоединили к Налоговому Кодексу;

- основная часть полностью урегулирована законодательством;

- условия взимания неналоговых платежей должны быть полностью предсказуемы.

Что этапу систематизации предшествовало

Законопроект относительно реализации всех поставленных вопросов был разработан еще в 2017 году, однако из-за ряда недочетов его возвратили на доработку.

Недочеты заключались в следующем:

- отсутствие четкого определения самого понятия;

- большой перечень разнообразных платежей, которые невозможно реализовать на практике.

Поэтому было принято решение относительно урегулирования вопроса по систематизации платежей согласно их актуальности и отнесению к НК РФ 6 платежей.

Важно: поэтому в начале весны 2018 года платеж были разделены на 3 группы, две из них вошли в состав НК РФ.

Согласно планам, новый законодательный акт относительно неналоговых платежей, так званый кодекс должен заработать с 2020 года, при этом ответственность за неисполнение обязательств будет смягчена на десятилетний период.

Налоговые и неналоговые доходы бюджета.

В сентябре 2018 года была организована экспертная группа во главе с Силуановым – министром финансов по вопросам неналоговых платежей. Кроме этого к работе был привлечен Шохин, а также представители различных организаций.

По мнению Шохина, необходимо проработать количество платежей и сократить их возникновение в упрощенной системе. Как он утверждает количество платежей можно отнести к НК РФ, а в отношении прочих ограничить организации и учреждения в отношении их образования.

Группы и виды платежей

Согласно разработанному законопроекту неналоговые платеж разделены на 3 основные группы:

Согласно Бюджетному Кодексу РФ неналоговые доходы, предполагающие уплату соответствующих платежей, имеются следующих видов:

- в результате применения имущества государственного и муниципального. Тут вы узнаете, как правильно заполнить декларацию по налогу на имущество;

- прибыль от продажи государственного и муниципального имущества;

- поступления от оказания платных услуг государственными органами;

- средства от самообложения граждан;

- деньги используемые в результате самозащиты, уголовной ответственности.

Обстоятельства относительно реестра сегодня

Итак, чиновники планировали создать реестр, согласно которому можно было бы определить обязателен ли платеж к уплате или нет. Но теперь дела изменились, так как многие уплаты были отнесены к Налоговому Кодексу, а это значит, что их присутствие в перечне Кодекса делает их обязательным к уплате и без специального реестра.

Платежи, не вошедшие в НК РФ

Перечень подобных взносов, оставшихся не внесенными в НК РФ проработала рабочая группа с целью определения тех из них, которые не требуют дополнительного регулирования.

Например, среди них имеются плата за медосмотр, это своего рода рыночные отношения между предприятиями, которые необходимо решать в рамках договора между организациями, а при возникновении проблем привлекать антимонопольный комитет. Такое же решение и в отношении портового сбора, который отрегулирован уже другими нормативными документами.

Мнение чиновников

Минфин считает, что послабления в отношении уплаты и контроля неналоговых платежей не приемлемы. Необходимо жесткое регулирование данного вопроса и при этом в рамках Кодекса, так как в противном случае контроля лишатся многие значимые платежи, наполняющие казну вневедомственных организаций и Федерации, в том числе.

Например, по мнению чиновников туристический сбор должен быть четко отрегулирован и уплачиваться в рамках НК РФ.

Какие платежи требуют регулирования вне поля контроля НК РФ

В основном данный вопрос актуален в отношении платежей, связанных с госэкспертизой, которая является обязательной для всех участников рынка. Процесс выполнения экспертизы предоставляется любому учреждению, получившему госзаказ на обслуживание граждан.

Какие платежи нужно урегулировать законодательно?

В этом случае необходимо четкое регулирование вопроса – как осуществляются платежи, каким образом их проводить и прочее. При этом важно использовать отличительные меры контроля подобных платежей, так как они не относятся к среде налогов и сборов. Здесь вы узнаете, как и когда возможно взыскание недоимки по налогам и сборам.

На данный момент они регулируются различными законами и постановлениями, которые определяют варианты исчисления платежей и их применения. Так как они не могут исчисляться в одном размере для всех случаев, потому что зависят от ряда специфических моментов.

Поэтому рабочая группа, контролирующая весь процесс должна проработать большое количество моментов, которые установят рамочное регулирования взимания и учета платежей, чтобы в результате все поняли:

- откуда взялась сумма;

- почему ее размер таков;

- как он может измениться.

Кроме этого очень важно откорректировать платеж таким образом, чтобы не ощущалась существенная разница в его окончательном размере в различных регионах.

Заключение

Неналоговые платежи ежегодно появляются новые, их применение во многом имеет большое значение, поэтому основная задача рабочей группы урегулировать их возникновение и применение в рамках НК РФ, таким образом, чтобы основные моменты не были упущены.

В Налоговый кодекс собираются добавить отдельной главой неналоговые платежи – больше информации тут:

Цели законопроекта

Сегодня государство готово упорядочить систему неналоговых платежей и сборов:

- часть из них (преимущественно – неналоговые обязательные платежи) перенести в НК РФ;

- основную часть – привести к общему знаменателю в плане регулирования.

Общая цель создания системы неналоговых платежей в бюджет – сделать условия их взимания понятными и предсказуемыми, а часть сохранить в условиях работы конкурентного рынка.

Предыстория

В 2017 году Минфин разработал законопроект согласно тем решениям, которые были приняты на рабочей группе в Минэкономразвития с представителями бизнеса. Его внесли его в Правительство, но к нему был ряд замечаний, и проект вернули на доработку.

Основная проблема в том, что в него пытались включить все существующие неналоговые платежи предпринимателей, а они достаточно разнородны. Поэтому само определение неналогового платежа было очень сложное. Это могло привести к трудностям применения этого закона в дальнейшем.

Председатель Правительства Дмитрий Медведев дал дополнительное поручение проработать этот вопрос еще раз и рассмотреть возможность урегулирования некоторых платежей в рамках НК РФ для создания единых правил игры и систематизации таких платежей.

В итоге, судьба законопроекта о неналоговых платежах в 2018 года такова: в марте состоялось совещание у премьера, на котором принято решение разделить основные неналоговые платежи на 3 категории. По двум из них Минфин готовит проект закона о включении их в НК РФ.

- экологический сбор;

- плата за негативное воздействие на окружающую среду.

Чтобы не было споров, какие отчисления к неналоговым платежам относятся (3-я группа), для определения их статуса была создана рабочая группа на уровне Правительства.

Подвижки есть: так называемый кодекс неналоговых платежей квазиналогового характера готов в виде поправок в НК РФ. Новая система должна полностью заработать уже с 2020 года.

Как известно, за нарушения НК РФ есть ответственность, в том числе уголовная. Поэтому будет переходный период (до 10 лет), в который ответственность за вновь введенные в рамках налогового законодательства неналоговые платежи будет мягче.

Всего на включение в НК РФ Минфин рассматривает 6 платежей, включая обязательные отчисления операторов связи. Отдельная тема – эта курортный сбор. Минфин полагает, что ему место тоже в Налоговом кодексе.

Будет ли реестр неналоговых платежей?

Известно, что изначально Минфин хотел создать отдельный реестр. И если какой-то платеж в него не включен, то платить его не надо. Хотя в целом чиновники не против него, позиция поменялась: если платёж включён в Налоговый кодекс, для него никакой реестр уже не нужен.

Платежи, которых в НК РФ не будет

Минфин проработал большой перечень неналоговых платежей другого рода и выявил ряд тех, которые регулировать не нужно, потому что это фактически платежи за услуги, которые можно получить на рынке.

Плата за медосмотр работников, который не обязательно нужно проходить в госучреждении.Такие рыночные услуги дополнительно регулировать не нужно. Если в этой сфере есть проблемы, то данный вопрос необходимо решать в рамках работы антимонопольной службы. Портовый сбор.

Он обязательный, но все условия и тарифы по нему устанавливает законодательство о естественных монополиях. То есть, по сути, вопрос уже урегулирован.

Платежи не в НК РФ, но требующие регулирования

Существует также достаточно большой блок платежей, связанный с различными госэкспертизами, который требует дополнительного регулирования.

Поскольку это государственная экспертиза, она обязательна. Но государство делегировало право ее производить, например, какому-то бюджетному учреждению. Тогда в этом случае должны быть общие правила игры – когда может меняться этот платеж, как определять его размер.

Однако, исходя из классификации неналоговых платежей (см. выше), эти – не похожи на налоги и сборы. Их регулирование должно быть иным.

Сейчас они либо в законах, либо в постановлениях и других актах, которые устанавливают общие требования и методику расчета стоимости экспертиз.

Особенность этих платежей – отсутствие у них фиксированной стоимости. Методика её расчета обычно включает непосредственные затраты, которые необходимы для проведения соответствующей экспертизы. А установление фиксированной суммы привело бы к переплате одними и недоплате другими. И, как следствие, к падению качества этих экспертиз.

Рабочая группа Минфина приняла решение сформировать свой реестр неналоговых платежей в разрезе этих групп, а также проработать этот вопрос дополнительно с бизнесом, чтобы выявить общие и частные проблемы, а также определить возможные пути их решения.

По сути, это должны быть рамочные требования, чтобы все понимали:

- откуда берется платеж;

- как определяется его размер;

- как он может меняться.

Ещё одна цель, чтобы не было больших различий между регионами: сейчас один и тот же платеж в разных регионах может называться и стоить по-разному, и это не всегда обоснованно.

Минфин против обхода НК РФ

Чиновники выступают за жёсткий механизм введения новых неналоговых платежей. В рамках вхождения ключевых неналоговых платежей в НК РФ по факту будет прекращена практика введения новых платежей, похожих на налоги, вне Кодекса.

Именно по этой причине Минфин за то, что туристический сбор, в каком бы виде он ни вводился, должен вводиться только через Налоговый кодекс.

Источник: интервью Директора Департамента доходов Минфина России Елены Лебединской.

Читайте также: