Нужно ли платить налог на имущество при усн в 2020 году

Обновлено: 28.06.2024

В 2021 году власти существенно изменили для организаций правила администрирования и уплаты имущественных налогов. Рассказываем, как и в каком порядке компании теперь должны уплачивать транспортный и земельный налоги, а также налог на имущество организаций.

Отмена налоговых деклараций

С 1 января 2021 года все компании-плательщики транспортного и земельного налога перешли на бездекларационную уплату данных налогов (п. 9 ст. 3 Федерального закона от 15.04.2019 № 63-ФЗ). То есть организации теперь рассчитывают и уплачивают налоги без обязательной сдачи в ИФНС налоговых деклараций по итогам налогового периода. Налоговые декларации представляются лишь в исключительных случаях:

- при подаче уточненных налоговых деклараций за налоговые периоды, предшествующие 2020 году, а также уточненных деклараций за 2020 год в случае реорганизации организации;

- при заявлении налоговых льгот за налоговые периоды до 2020 года, а также за период в течение 2020 года в случае прекращения организации путем ликвидации или реорганизации (п. 3 ст. 55 НК РФ).

Что касается налога на имущество организаций, то по нему декларации отменяются начиная с отчетности за 2022 год (Федеральный закон от 02.07.2021 № 305-ФЗ). Причем обязанность по сдаче деклараций отменяется не для всех компаний, а только для собственников недвижимости, налоговая база по которой определяется как ее кадастровая стоимость.

В отношении недвижимости, налоговая база которой определяется как ее среднегодовая стоимость, организации продолжат сдавать налоговые декларации не позднее 30 марта года, следующего за истекшим налоговым периодом (п. 3 ст. 386 НК РФ).

Новый порядок уплаты налогов

- в электронном виде по ТКС;

- через личный кабинет налогоплательщика;

- по почте заказным письмом;

- непосредственно руководителю или представителю организации лично под расписку.

Единые сроки уплаты налогов

С 1 января 2021 года для организаций ввели единые сроки уплаты транспортного и земельного налогов (п.п. 68 и 77 ст. 2 Федерального закона от 29.09.2019 № 325-ФЗ). Сейчас эти налоги уплачиваются всеми организациями в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, а авансовые платежи по ним – не позднее последнего числа месяца, следующего за истекшим отчетным периодом (п. 1 ст. 363 НК РФ, п. 1 ст. 397 НК РФ).

Причем регионам и муниципальным образованиям в настоящее время предоставлено право освободить организации от уплаты имущественных налогов путем принятия соответствующего закона (постановления, решения, указа и т.д.). Если на местном уровне авансовые платежи были отменены, то организации их не уплачивают, а платят только сам транспортный/земельный налог по итогам налогового периода.

Единые сроки уплаты налога на имущество организаций и авансовых платежей по нему вводятся с 1 января 2022 года (новая редакция п. 1 ст. 383 НК РФ). Подобно земельному и транспортному налогам, налог на имущество организаций станет уплачиваться не позднее 1 марта года, следующего за истекшим налоговым периодом. Авансовые платежи по нему необходимо будет уплачивать также не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

При этом, как и в случае с другими имущественными налогами организаций, региональные власти вправе освободить компании от исчисления и уплаты авансовых платежей по налогу на имущество организаций. Это право за законодательными органами субъектов РФ сохраняется и в 2022 году (п. 6 ст. 382 НК РФ).

Налоговые льготы

Из-за отмены налоговых деклараций для организаций с начала 2021 года был введен заявительный порядок предоставления льгот по транспортному и земельному налогу. Заявление о предоставлении льгот по этим налогам компании подают в любую налоговую инспекцию по их выбору и в любое удобное для них время. Заявление подается по форме, утв. приказом ФНС от 25.07.2019 № ММВ-7-21/377@.

В заявлении указываются объекты налогообложения, полагающиеся организации льготы с указанием реквизитов соответствующих НПА и сведений о документах, подтверждающих право на льготы. Заявление и документы могут быть представлены в ИФНС в том числе и через МФЦ (п. 3 ст. 361.1 НК РФ, п. 10 ст. 396 НК РФ).

Заявительный порядок предоставления налоговых льгот по налогу на имущество организаций вводится с 1 января 2022 года. Заявительный порядок распространяется только на организации, имеющие право на льготы по налогу на имущество в отношении объектов недвижимости, налоговая база по которым определяется как кадастровая стоимость (п. 8 ст. 382 НК РФ).

Заявление о предоставлении льгот по налогу на имущество организаций необходимо будет направлять по форме, утв. приказом ФНС от 09.07.2021 № ЕД-7-21/646@.

Прекращение уплаты имущественных налогов

Наряду со всеми перечисленными выше изменениями в 2021 году для организаций был скорректирован и порядок прекращения обязанности по уплате имущественных налогов в случаях гибели и уничтожения облагаемого имущества (транспорта и недвижимости).

По новым правилам при гибели или уничтожении транспортного средства исчисление транспортного налога прекращается с 1-го числа месяца гибели или уничтожения такого объекта (Федеральный закон от 23.11.2020 № 374-ФЗ). Прекращение начисления налога осуществляется на основании заявления, представленного налогоплательщиком. Заявление подается по форме, утв. приказом ФНС от 29.12.2020 № ЕД-7-21/972@.

Вместе с этим заявлением налогоплательщик вправе представить документы, подтверждающие факт гибели или уничтожения объекта налогообложения (п. 3.1 ст. 362 НК РФ). Например, если транспортное средство ликвидируется по инициативе самого собственника, то документом, подтверждающим уничтожение транспорта, может стать свидетельство/акт об утилизации, выданный лицом, выполнившим данные действия (письмо ФНС от 06.07.2021 № БС-4-21/9471@).

Аналогичные нормы в отношении налога на имущество организаций вводятся в действие с 1 января 2022 года (Федеральный закон от 02.07.2021 № 305-ФЗ). С нового года исчисление налога будет прекращаться не с даты снятия объекта с кадастрового учета, а уже с первого числа месяца гибели или уничтожения объекта налогообложения (п. 4.1 ст. 382 НК РФ).

Прекращение налогообложения станет осуществляться на основании заявления, представленного налогоплательщиком в любой налоговый орган. Форма заявления о гибели или уничтожении объекта налогообложения по налогу на имущество утв. приказом ФНС от 16.07.2021 № ЕД-7-21/668@.

Сверка сведений с данными ИФНС

Заявление разрешается представить как на бумажном носителе (лично, почтой или через МФЦ), так и в электронной форме по ТКС. Получив заявление, налоговики проведут проверку информации, послужившей основанием для расчета налогов, и сформируют акт сверки расчетов. Этот акт формируется не позднее 5 рабочих дней (3 дней – в случае направления электронного заявления) с даты регистрации заявления, поступившего от компании (письмо ФНС от 09.03.2021 № АБ-4-19/2990).

Далее акт совместной сверки расчетов вручается (направляется по почте заказным письмом) или передается налогоплательщику в электронной форме по ТКС или через личный кабинет налогоплательщика на сайте ФНС. Срок направления акта – не позднее дня, следующего за днем его составления (пп. 11 п. 1 ст. 32 НК РФ).

Сверка сведений об объектах налогообложения

Чтобы у компаний и ИФНС не возникало разногласий по поводу правильности расчета имущественных налогов, организации вправе запросить у налоговиков сверку сведений по принадлежащим им объектам налогообложения (транспортным средствам и земельным участкам). Для этого компании вправе обратиться в любую налоговую инспекцию по их усмотрению с заявлением о предоставлении выписки из Единого государственного реестра налогоплательщиков (ЕГРН). Данный сервис доступен, в частности, в личном кабинете налогоплательщика на сайте ФНС .

Запрос составляется в произвольной форме, но обязательно должен содержать сведения:

- о заявителе (наименование организации, ИНН, адрес);

- о способе получения сведений (лично или через представителя либо по почте).

Выписка из ЕГРН предоставляется бесплатно не позднее пяти рабочих дней со дня регистрации запроса в ИФНС. В данной выписке будет содержаться полная информация обо всех учтенных транспортных средствах и земельных участках, за которые компания должна платить налоги.

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Компании и предприниматели на УСН должны платить налог на имущество. Но есть нюанс: при упрощенке уплачивается только налог с кадастровой стоимости, тогда как предприятия на ОСНО платят налог по стандартным правилам.

Разберемся, как и когда УСН-щикам нужно платить этот налог в 2021 году.

Имущественный налог для ИП на УСН

По стандартным правилам предприниматели на УСН освобождены от налога на имущество, которое используют в предпринимательской деятельности. Но есть случаи, когда налог платить все-таки придется. Это касается:

- Имущества из перечня административно-деловых и торговых центров, который утверждают власти региона. Налог по ним уплачивается по кадастровой стоимости.

- Объектов, которые не входят в перечень, но образованы в результате раздела объекта из регионального перечня. Например, отдельные офисы и помещения.

Даже если у вашей компании есть один из вышеназванных объектов имущества, может случиться так, что налог платить не придётся. Каждый регион самостоятельно определяет и утверждает перечень объектов, которые подлежат налогообложению. Он же назначает их кадастровую стоимость. Если ваша недвижимость в перечень не попала, налог можно не платить.

Налог на имущество для ИП и физлиц — это местный налог, поэтому налоговые ставки и льготы (налоговые вычеты) могут различаться в зависимости от региона.

Что касается имущества предпринимателей, которое они используют только для личных целей, по нему налог надо платить в том же порядке, что и обычному гражданину. Также в отношении такого имущества можно применять льготы из ст. 407 НК РФ. Это касается жилых домов, садовых домиков, квартир и долей в квартирах, гаражей, машино-мест, объектов незавершенного строительства, других зданий, строений и помещений.

Как уплачивается налог на имущество предпринимателями?

Неизменным остался налоговый период по имущественному налогу. Согласно ст. 405 НК РФ, это календарный год. Ставка налога утверждается муниципальными органами — она не может быть больше 2 %. Налоговые сами органы рассчитывают налог для ИП, после чего посылают уведомление с рассчитанной суммой, которое являются основанием к оплате.

Налог за 2020 год нужно выплатить в 2021 году до 1 декабря. Исключения:

- было получено налоговое уведомление по конкретным объектам;

- физлицо получило специальную льготу и может не платить налог.

Штрафы и ответственность

За опоздание с уплатой налога, предпринимателю начислят пени. Их рассчитывают по формуле:

Пени за просрочку уплаты налога = Неуплаченная сумма налога × N дней просрочки (календарных) × 1/300 действовавшей ставки рефинансирования.

Имущественный налог для организаций на УСН

Нужно или нет вашей организации платить имущественный налог, зависит от того, соблюдаются ли следующие условия:

- В вашей организации есть объекты недвижимости, учтенные на счетах 01 и 03.

- Налоговая база по объектам определяется как кадастровая стоимость, объекты попадают в региональные списки объектов, налог по которым нужно рассчитывать исходя из кадастровой стоимости. Это можно проверить по спискам из п. 1 ст. 378.2 НК РФ и п. 7 ст. 378.2 НК РФ.

Если недвижимость компании подпадает под все эти условия, имущественный налог платить необходимо. В списке объектов налога на имущество при УСН есть, к примеру, торговые центры, нежилые помещения под офисы, жилые дома, не учтенные как ОС, и т. п.

При этом вам не нужно платить имущественный налог на земельные участки, объекты культурного наследия, автомобили, имущество для перепродажи и т. п. (см. пп. 1 п. 4 ст. 374 НК РФ). Поэтому рекомендуем перед тем, как уплачивать налог, свериться со списками в НК РФ и проверить, подпадает ли ваше имущество под уплату налога.

Налоговый период по налогу на имущество — год. Отчетный период для тех, кто считает налог по кадастровой стоимости, — первый квартал, второй квартал и третий квартал. При этом органы субъекта РФ могут не устанавливать отчетные периоды.

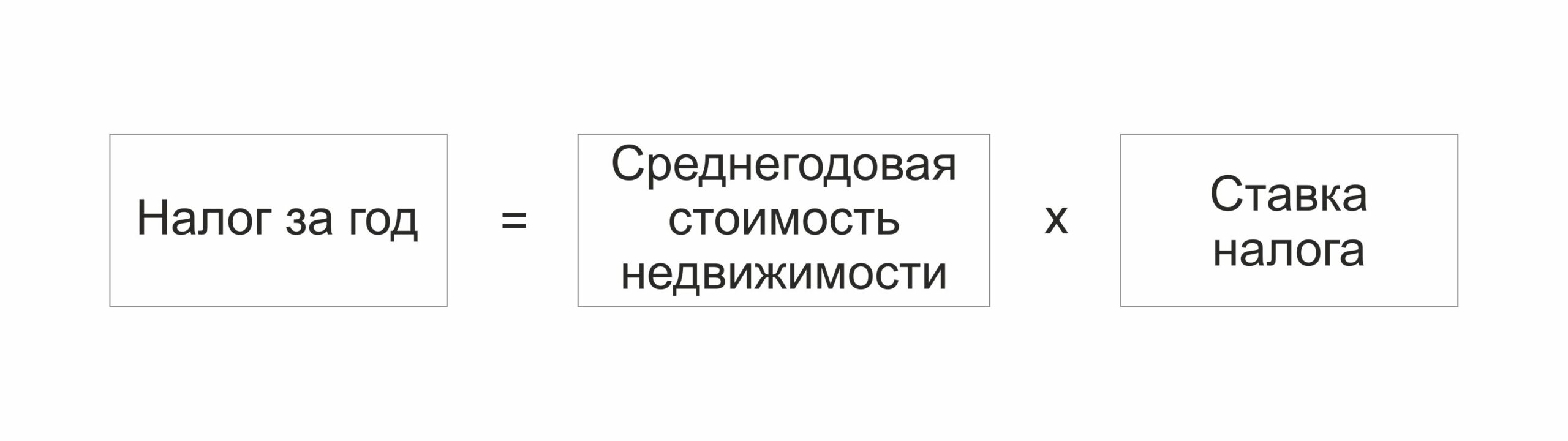

Ставка налога не должна превышать 2 %. Субъекты РФ могут установить пониженные ставки в своем регионе. Для расчета налога используйте формулу: Налог за год = Кадастровая стоимость на 1 января × ставка налога. Авансовый платеж равен налогу за год, деленному на 4 квартала.

Обратите внимание, организации также обязаны сдавать декларацию по налогу на имущество. Сведения по налогу, рассчитанному исходя из кадастровой стоимости, отражаются в разделе 3. На каждый облагаемый объект заполняется отдельная страница. Срок сдачи отчета — 30 марта года, следующего за отчетным.

Налог на имущество при УСН удобно платить в Контур.Бухгалтерии — онлайн-сервисе для ведения учета, расчета зарплаты и отправки отчетности через интернет. Сервис удобен, функционален и прост, отлично подходит для малого бизнеса на упрощенке. Попробуйте 5 дней бесплатно!

• Плательщики налога на имущество организаций.

• Объекты налогообложения.

• Расчёт налога на имущество.

• Уплата налога на имущество.

Ирина Пугачёва,

Налог на имущество организаций – один из региональных налогов, который с 2019 года фактически можно считать налогом на недвижимость, так как движимое имущество этим налогом больше не облагается.

Плательщики налога на имущество организаций

Налогоплательщиками являются организации, у которых есть имущество, признаваемое объектом налогообложения. Ими могут быть:

1) российские организации;

2) иностранные организации, имеющие постоянные представительства на территории РФ;

3) иностранные организации, которые не имеют постоянного представительства в России, но владеют недвижимым имуществом на территории РФ.

Кто не платит налог на имущество организаций? Не платят этот налог компании, у которых на балансе учтено только движимое имущество: транспорт, оборудование и т.д.

Также налог на имущество не платят организации, применяющие спецрежимы.

Объекты налогообложения

Для российской организации объектом обложения является:

1) недвижимость, которая учитывается на балансе как основное средство, если налоговая база в отношении неё определяется как среднегодовая стоимость. Облагать эту недвижимость нужно, даже если она:

- передана другим лицам во временное владение, пользование, распоряжение;

- передана в доверительное управление (кроме передачи в ПИФ);

- внесена в совместную деятельность;

- получена по концессионному соглашению;

- получена вами как управляющей компанией ПИФ;

2) недвижимость, находящаяся в РФ и по общему правилу принадлежащая организации на праве собственности (праве хозяйственного ведения), полученная по концессионному соглашению, если налоговая база в отношении неё определяется как кадастровая стоимость .

Для иностранных организаций, осуществляющих деятельность в РФ через постоянные представительства, объектом обложения является недвижимость, которую использует представительство. Налог они уплачивают в тех же случаях, что и российские организации .

Если недвижимость к деятельности представительства не относится, то она будет объектом обложения в тех же случаях, что и у иностранных организаций, у которых нет представительств в РФ.

Вопрос: Является ли жилье, которое не числится как ОС, объектом обложения налогом на имущество для иностранной организации с представительством в РФ?

Ответ: Да, является, если по общему правилу:

- недвижимость находится в РФ и принадлежит организации на праве собственности (получена по концессионному соглашению);

- налоговая база в отношении такого имущества определяется как кадастровая стоимость.

Для иностранных организаций, не осуществляющих деятельность в РФ через постоянные представительства, объектом обложения является недвижимость, которая по общему правилу:

- находится на территории РФ и принадлежит таким организациям на праве собственности;

- получена по концессионному соглашению;

- налоговая база в отношении такого имущества определяется как кадастровая стоимость.

Расчёт налога на имущество

Для начала проверьте, нет ли у вас недвижимости, облагаемой по кадастровой стоимости. Если есть, рассчитайте налог по каждому такому объекту отдельно.

По общему правилу, если кадастровая стоимость меняется в течение года, это не влияет на расчёт налога (авансов) за текущий и за предыдущие годы. Новую стоимость нужно использовать при расчёте только с 1 января следующего года.

Но есть исключения:

- Если стоимость поменялась из-за изменения количественных или качественных характеристик объекта, то по новой стоимости нужно считать налог с момента, когда сведения об изменённых характеристиках внесли в ЕГРН.

- Если стоимость поменялась из-за исправления ошибок или из-за того, что после оспаривания её приравняли к рыночной, то по новой стоимости вы пересчитываете налог за все годы, за которые платили его по старой, неправильной стоимости.

По остальной недвижимости налог считайте из среднегодовой балансовой стоимости.

Расчёт налога на имущество за год

Расчёт среднегодовой стоимости имущества считайте так: сложите остаточную стоимость недвижимости на первое число каждого месяца года и на 31 декабря, результат разделите на 13.

Ставки налога, установленные в вашем регионе, можно узнать на сайте ФНС.

Исчисленный налог за год уменьшите на авансовые платежи. Так вы получите сумму налога к уплате или к уменьшению.

Проводка по начислению налога на имущество: Д 26 (44) – К 68.

Уплата и отчётность по налогу на имущество

Движимое имущество и земля налогом не облагается. Налог надо платить только с недвижимости – либо по кадастровой, либо по балансовой стоимости.

Организации, применяющие специальные налоговые режимы – УСН и ЕНВД, должны платить налог только с недвижимости, облагаемой по кадастровой стоимости.

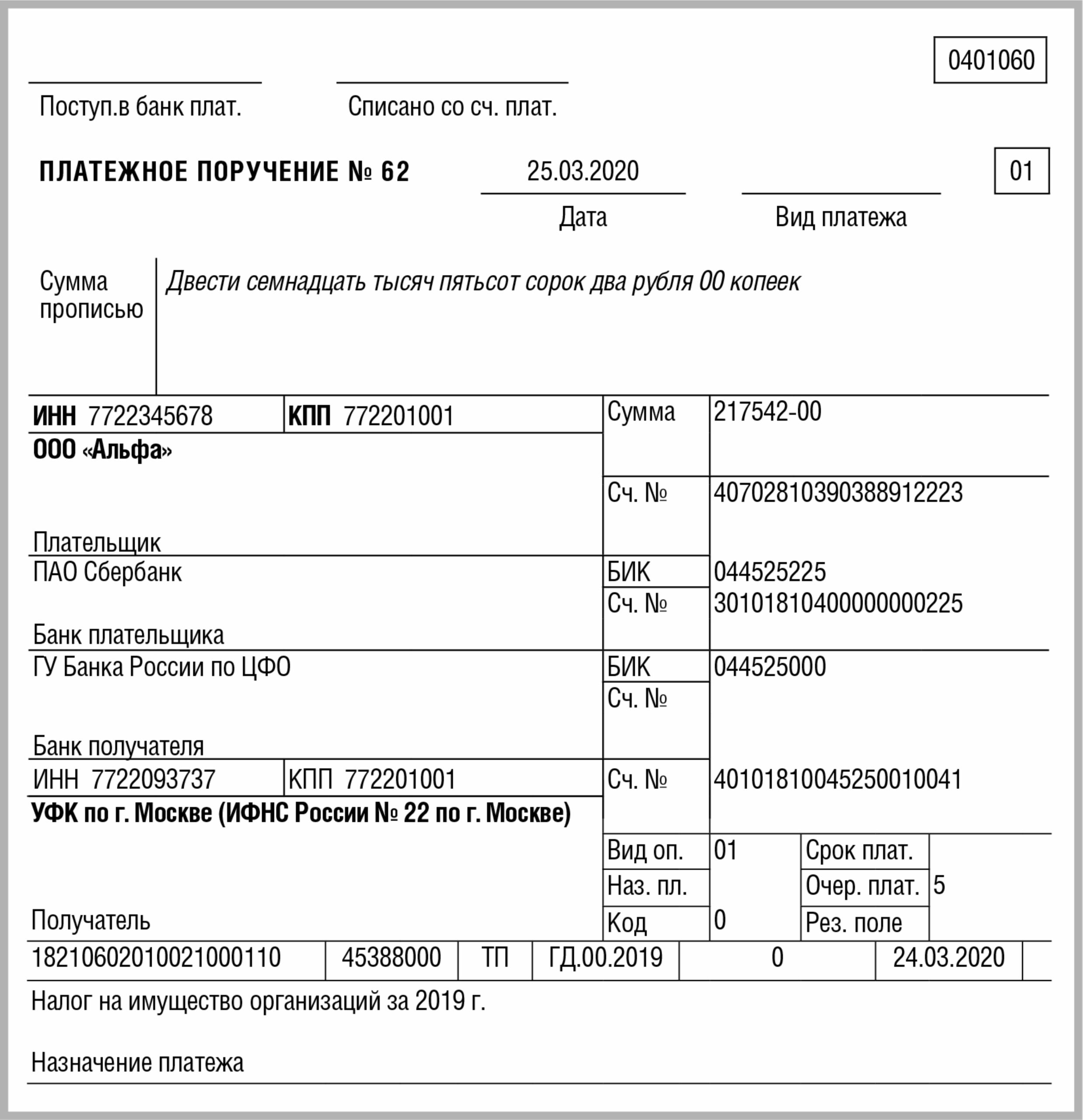

Что касается отчётности, то необходимо сдать декларацию и уплатить налог по месту нахождения недвижимости. Обращаю ваше внимание на то, что с 2020 года организации не сдают промежуточную отчётность.

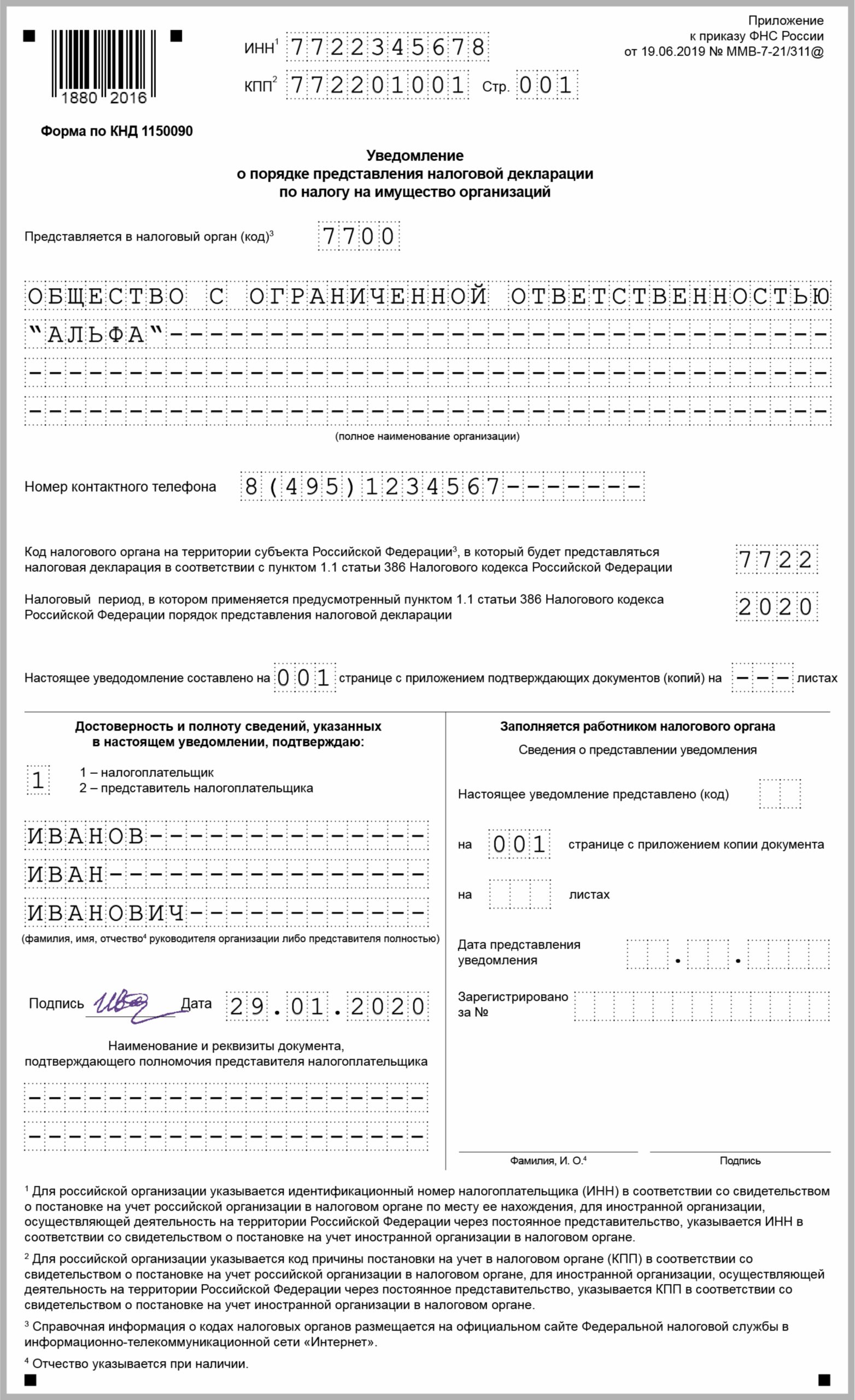

По объектам, расположенным в одном регионе и облагаемым по балансовой стоимости, можно сдавать одну декларацию. Для этого ежегодно до 1 марта направляйте в УФНС уведомление.

Пример. Уведомление о порядке представления декларации за 2019 г.

Нулевую декларацию в большинстве случаев сдавать не надо. Но есть исключения.

Нулевую декларацию нужно подать только в двух случаях:

- У вас есть полностью самортизированная недвижимость, с которой налог платят по среднегодовой стоимости, то есть его остаточная стоимость равна нулю. Другой недвижимости у вас нет.

- Вся ваша недвижимость освобождена от налога по федеральной и (или) региональной льготе и итоговой суммы налога нет .

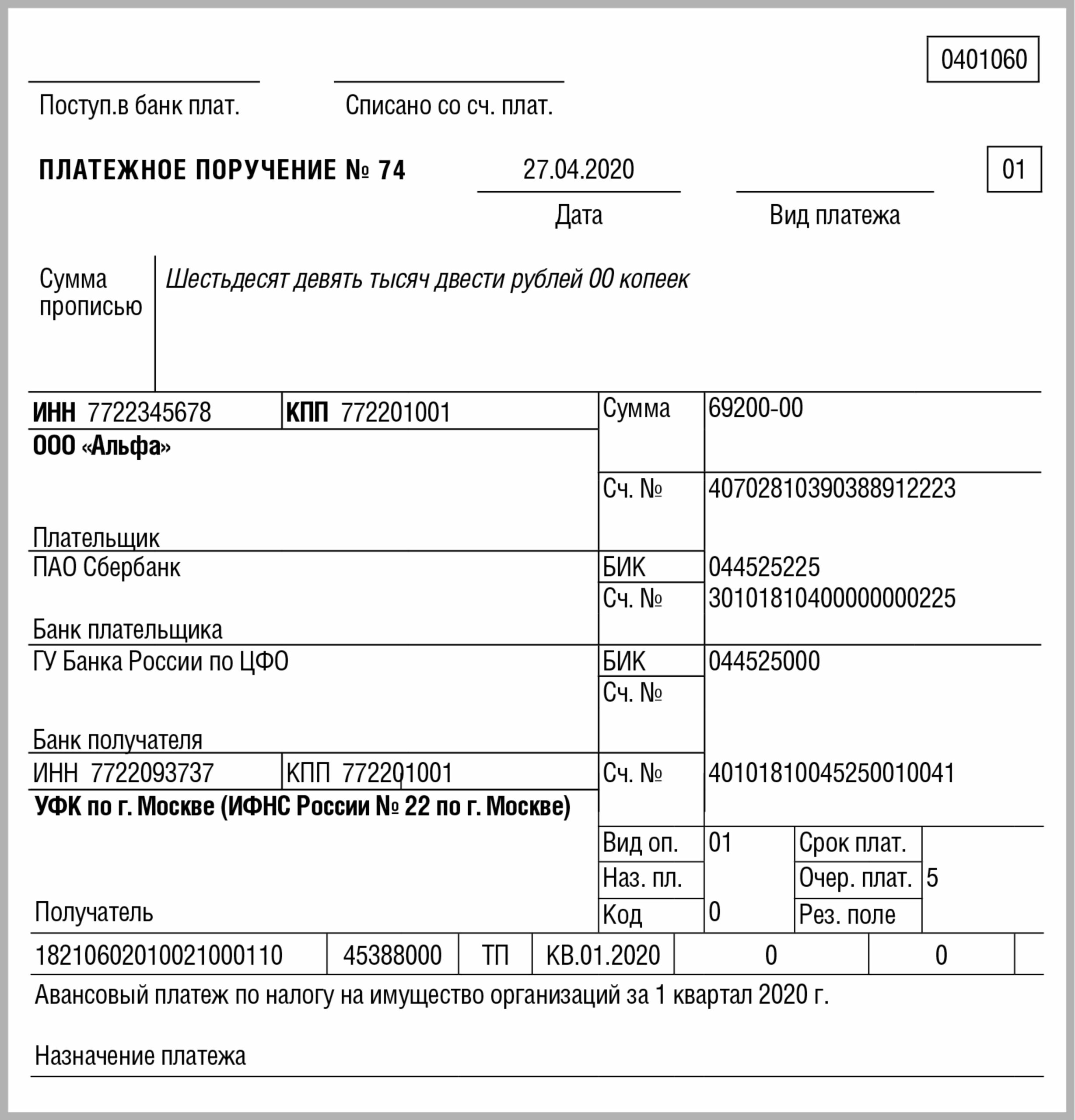

Квартальные расчёты по авансовым платежам с 2020 года не сдают.

Сроки уплаты налога за год и авансовых платежей установлены региональным законом. Для Крыма и Севастополя эти сроки совпадают.

Авансовые платежи по налогу по итогам отчётных периодов уплачиваются не позднее 30 календарных дней с даты окончания соответствующего отчётного периода.

Налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее 30 марта года, следующего за истёкшим налоговым периодом

Для пострадавших фирм срок уплаты авансового платежа за 1 квартал продлён, а платёж за 2 квартал отменен.

Пример. Платёжное поручение на уплату авансового платежа

Пример. Платёжное поручение на уплату налога на имущество

Если у вас есть предложения и темы, которые хотелось бы обсудить в нашем блоге – оставляйте комментарии.

Письмо ФНС России от 11.05.2021 N БС-4-21/6433@ "О беззаявительном порядке предоставления налоговой льготы по налогу на имущество физических лиц для предпринимателей, применяющих упрощенную систему налогообложения"

Освобождение ИП, применяющих УСН, от уплаты налога на имущество предоставляется при наличии документированных оснований.

Применение УСН предусматривает освобождение от обязанности по уплате налога в отношении имущества, используемого для предпринимательской деятельности (п. 3 ст. 346.11 НК РФ).

Вышеуказанное освобождение от уплаты налога является льготой, применяющейся при условии подтверждения использования соответствующего имущества в предпринимательской деятельности.

Если налогоплательщик, имеющий право на налоговую льготу, не представил заявление или не сообщил об отказе от ее применения, налоговая льгота предоставляется на основании полученных налоговым органом сведений.

При этом отмечено, что независимо от порядка применения налоговой льготы (по заявлению или без заявления) при предоставлении налоговой льготы налоговый орган должен располагать документированными основаниями (сведениями) для ее предоставления.

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 11 мая 2021 г. N БС-4-21/6433@

О БЕЗЗАЯВИТЕЛЬНОМ ПОРЯДКЕ

ПРЕДОСТАВЛЕНИЯ НАЛОГОВОЙ ЛЬГОТЫ ПО НАЛОГУ НА ИМУЩЕСТВО

ФИЗИЧЕСКИХ ЛИЦ ДЛЯ ПРЕДПРИНИМАТЕЛЕЙ, ПРИМЕНЯЮЩИХ УПРОЩЕННУЮ

СИСТЕМУ НАЛОГООБЛОЖЕНИЯ

В связи с обращениями налоговых органов по вопросу о применении беззаявительного порядка предоставления налоговой льготы по налогу на имущество физических лиц (далее - налог) для индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, Федеральная налоговая служба рекомендует учитывать следующее.

В соответствии с абзацем первым пункта 3 статьи 346.11 Налогового кодекса Российской Федерации (далее - Кодекс) применение упрощенной системы налогообложения индивидуальными предпринимателями предусматривает их освобождение от обязанности по уплате налога (в отношении имущества, используемого для предпринимательской деятельности, за исключением объектов налогообложения налогом, включенных в перечень, определяемый в соответствии с пунктом 7 статьи 378.2 Кодекса с учетом особенностей, предусмотренных абзацем вторым пункта 10 статьи 378.2Кодекса).

Исходя из пункта 1 статьи 56 и пункта 1 статьи 399 Кодекса вышеуказанное освобождение от обязанности по уплате налога является налоговой льготой, применяющейся при условии подтверждения использования соответствующего имущества в предпринимательской деятельности.

Аналогичные разъяснения даны в письме Минфина России от 26.04.2018 N 03-05-06-01/28324 (доведено до налоговых органов письмом ФНС России от 22.05.2018 N БС-4-21/9663@).

Согласно абзацу первому пункта 6 статьи 407 Кодекса, физические лица, имеющие право на налоговые льготы по налогу, установленные законодательством о налогах и сборах, представляют в налоговый орган по своему выбору заявление о предоставлении налоговой льготы (далее - заявление).

В случае, если налогоплательщик, имеющий право на налоговую льготу, не представил в налоговый орган заявление или не сообщил об отказе от применения налоговой льготы, налоговая льгота предоставляется на основании сведений, полученных налоговым органом в соответствии с Кодексом и другими федеральными законами, начиная с налогового периода, в котором у налогоплательщика возникло право на налоговую льготу (абзац четвертый пункта 6 статьи 407 Кодекса).

Вышеуказанное законоположение о предоставлении налоговой льготы не содержит ограничений по категориям налогоплательщиков и видам налоговых льгот по налогу, следовательно, действует и в отношении налоговой льготы по налогу, предусмотренной абзацем первым пункта 3 статьи 346.11 Кодекса, в т.ч. в части определения налогового периода, с которого применяется налоговая льгота.

Независимо от порядка применения рассматриваемой налоговой льготы (по заявлению или без заявления) при предоставлении налоговой льготы налоговый орган должен располагать документированными основаниями (сведениями) для ее предоставления в отношении налогоплательщика, объекта налогообложения и налогового периода.

Настоящее письмо носит исключительно информационно-справочный (рекомендательный) характер, не устанавливает общеобязательных правовых норм и не препятствует применению нормативно-правовых актов и судебных постановлений в значении, отличающемся от вышеизложенных разъяснений.

Доведите разъяснения до сотрудников налоговых органов, осуществляющих администрирование налогообложения имущества физических лиц, а также обеспечивающих работу с налогоплательщиками.

Из этой статьи вы узнаете про основные нововведения и изменения по налогу на имущество физических лиц, а также организаций, с 2020 года. Сразу скажем, что их довольно много.

Уточнены объекты налогообложения

С 1 января 2020 года подп. 4 п. 1 ст. 378.2 НК РФ действует в новой редакции в силу Федерального закона от 28.11.2019 № 379-ФЗ.

- жилые помещения;

- гаражи;

- машино-места;

- объекты незавершенного строительства;

- жилые строения;

- садовые дома;

- хозяйственные строения или сооружения, расположенные на земельных участках, предоставленных для ведения личного подсобного хозяйства, огородничества, садоводства или индивидуального жилищного строительства.

Таким образом, с налогового периода 2020 года исключено условие учета объектов недвижимости на балансе в качестве основных средств для их налогообложения исходя из кадастровой стоимости.

Также с 2020 года от налога на имущество освобождены:

Условие: они принадлежат лицам, получившим статус участника специального административного района на территории Калининградской области, Приморского края.

- физлица – за период владения с 1 апреля по 30 июня 2020 (физлицо использует объект или он предназначен для предпринимательской деятельности);

- организации – налог и авансовые платежи за период владения с 1 апреля по 30 июня 2020 по всем объектам.

Новые основания для уплаты налога

Согласно новой редакции п. 1 ст. 374 НК РФ, с 2020 года условие для уплаты налога по кадастровой стоимости – не только право собственности на недвижимость.

С 1 января 2020 года обязаны платить налог по кадастровой стоимости организации, которые:

- распоряжаются недвижимостью по праву оперативного управления;

- получили недвижимость по концессионному соглашению.

Отмена авансовых расчетов

С 1 января 2020 года компании больше не должны составлять и сдавать расчеты авансовых платежей по налогу на имущество по итогам отчетных периодов – I квартала, I полугодия, 9 месяцев. Они отменены (п. 2 ст. 386 НК РФ утратит силу).

Уточним: последний раз такие расчеты сдают за 9 месяцев или III квартал 2019 года. А с отчетности за 2019 год организации должны представлять только налоговые декларации.

Это всё – новая редакция ст. 386 НК РФ (п. 20 ст. 1 Закона от 15.04.2019 № 63-ФЗ).

Таким образом, с 1 января 2020 года компании отчитываются по налогу на имущество только по итогам налогового периода.

Законодатели скорректировали исчисление суммы авансового платежа: её можно определять по измененной кадастровой стоимости. Дело в том. Что до 2020 года ФНС не разрешала так делать и настаивала на расчетах по стоимости, установленной на 1 января налогового периода.

Новая форма декларации

Приказ ФНС России от 14.08.2019 № СА-7-21/405 с 2020 года утвердил новые формы и электронный формат декларации по налогу на имущество организаций, а также порядок ее заполнения.

Таким образом, главную отчетность по налогу на имущество за 2019 год нужно сдавать на абсолютно новых бланках.

Одновременно признаны утратившими силу прежние аналогичные регламенты ФНС от 31.03.2017 № ММВ-7-21/271 и от 04.10.2018 № ММВ-7-21/575.

Новый порядок сдачи декларации

Кроме того, с отчетности за 2019 год налоговую декларацию можно сдавать централизованно. Это регулирует новый п. 1.1 п. 1 ст. 386 НК РФ (п. 20 ст. 1 Закона от 15.04.2019 № 63-ФЗ).

По новым правилам, организация, состоящая на учете в нескольких ИФНС по месту нахождения принадлежащих ей объектов недвижимого имущества, налоговая база по которым определяется как их среднегодовая стоимость, на территории региона, вправе сдавать общую декларацию по всем таким объектам в одну из инспекций по своему выбору.

Но нужно уведомить об этом УФНС по региону. Срок – ежегодно до 1 марта налогового периода года. Изменение порядка в течение налогового периода не разрешено.

Форма уведомления о порядке представления декларации в налоговый орган на территории субъекта РФ утверждена приказом ФНС от 19.06.2019 № ММВ-7-21/311.

Указанное право выбора не действует, если законом региона установлены нормативы отчислений от налога на имущество в местные бюджеты.

Обратите внимание, что для имущества, облагаемого по кадастровой стоимости, возможности выбора не предусмотрено.

Таким образом, с 2020 года узаконен централизованный порядок сдачи отчетности по налогу на имущество.

Представление единой декларации по налогу на имущество – это право, а не обязанность. Поэтому можно сдавать декларацию в каждый налоговый орган, в котором организация состоит на учете по месту нахождения своей недвижимости.

Упрощение взаимодействия с инспекциями

Федеральный закон от 29.09.2019 № 325-ФЗ с 2020 года упростил процедуры взаимодействия физлиц с налоговыми органами по вопросам налогообложения имущества. В итоге граждане могут эффективнее решать вопросы налогообложения своего имущества.

Дополнительно к существующим способам взаимодействия граждане могут направлять ключевые документы в налоговые инспекции и получать ответы через МФЦ. Таким способом можно будет подать:

- заявление на льготы налогу на имущество физических лиц;

- уведомление о выбранных объектах налогообложения, для которых предоставляется льгота по налогу на имущество физлиц;

- заявление о гибели или уничтожении объекта налогообложения по налогу на имущество физлиц.

Но для этого высший исполнительный орган госвласти региона должен принять решение о возможности оказания таких услуг в МФЦ.

Особенность Приморья

На территории Приморского края авансовые платежи по налогу на имущество нужно уплачивать не позднее 10 мая, 10 августа и 10 ноября по окончании отчетных периодов (п. 1 ст. 383 НК РФ).

Если объекты недвижимости, облагаемые по среднегодовой стоимости, находятся в Приморском крае, то уведомление следует подать в Управление ФНС России по Приморскому краю (код 2500).

В отношении налогового периода по налогу на имущество с 01.01.2020 по 31.12.2020 уведомление следует представить не позднее 1 марта 2020 года.

Изменить порядок сдачи отчетности в течение года нельзя.

Читайте также: