Нужна ли печать на налоговой декларации для ооо

Обновлено: 07.07.2024

Ставится ли печать организации на справке 2-НДФЛ — да, при желании, если налоговый агент ее использует. Для оттиска не предусмотрено специального места на бланке.

Форму 2-НДФЛ упразднили с 01.01.2021

В 2021 году форму 2-НДФЛ упразднили. В последний раз налоговые агенты сдали ее в ИФНС по итогам 2020 года в марте. Теперь отчет для налоговой и сведения о доходах физлиц, которые работодатели выдают работникам, разделены на два разных документа:

Формат и порядок заполнения новых форм с 01.01.2021 утверждены приказом ФНС от 15.10.2020 № ЕД-7-11/753.

Но для удобства документ все равно продолжают называть 2-НДФЛ. Мы разберем, нужна ли печать на справке 2-НДФЛ в новом формате, и рассмотрим другие особенности ее составления.

Использование печати организациями и ИП

Индивидуальные предприниматели по нормам Гражданского кодекса РФ всегда могли заверять официальные документы только личной подписью. С 2016 года такая возможность появилась у некоторых юридических лиц. ООО вправе работать без печати, если пропишут это в уставе организации. Работа без нее означает, что оттиск на всех официальных документах не проставляется, и от этого они не утрачивают юридической силы. Для таких ООО и ИП ответ на вопрос, должна ли быть печать на 2-НДФЛ, очевиден — нет, документ является полноценным без оттиска, если он заверен личной подписью руководителя.

Но для других юридических лиц оттиск печати на официальных документах не отменили. Если речь идет о бюджетных организациях или государственных структурах, банках или НКО, им требуется заверение документов в полном объеме — с оттиском и подписью руководителя. Это относится ко всем отчетам и другим документам, выдаваемым на руки физическим лицам. Но нужна ли печать на 2-НДФЛ для сотрудника, выданной бюджетной компанией, определяет не только эта обязанность, но и форма самого документа. Если в ней не предусмотрено такое требование, заверение его таким способом доступно по желанию налогового агента или работника.

Как заверяют справки о доходах физлиц

В действующей форме документа о доходах не предусмотрено место для проставления оттиска печати налогового агента.

Существующий порядок заполнения справки, утвержденный приказом ФНС от 15.10.2020 № ЕД-7-11/753, не требует ставить на ней печать организации.

Это правило едино для всех организаций и ИП. Из него следует, обязательна ли печать на справке 2-НДФЛ, — нет, она не требуется. Но при желании ее можно поставить, нарушением это не является.

Как правильно оформить сведения о доходах физлиц

По инструкции, после составления бланк с информацией о доходах работника заверяет личной подписью руководитель организации. Бланк не предусматривает специального места, где ставить печать на справке 2-НДФЛ, выдаваемой работнику или входящей в состав расчета. Если требуется оттиск, его допустимо поставить рядом с указанием должности, фамилии, имени и отчества руководителя.

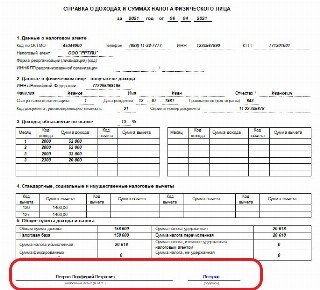

Вот так выглядит фрагмент заполненного бланка с оттиском:

Образец сведений о доходах в 2021 году

Чаще налоговые агенты выполняют требования инструкции и не используют дополнительных инструментов удостоверения подлинности документа о доходах работника. Вот так выглядит обычный образец заполненной справки с местом, где ставить печать и подпись в 2-НДФЛ для удостоверения ее подлинности.

Как проверить подлинность информации

Подделка информации о доходах широко практикуется для получения кредитов. Службы безопасности банков не принимают сведения без дополнительной проверки. Бумаги, принесенной клиентом, им недостаточно — они связываются с организацией-работодателем и получают все сведения из первых рук. Реквизиты и способ заверения предоставленного бланка играют второстепенную роль.

Подделывать данные для получения налоговых вычетов, льгот или пособий не имеет смысла — государственные структуры получают информацию не от налогоплательщиков, а из межведомственного взаимодействия. У ФНС есть данные об уплаченном налоге, которые она получает из отчетов работодателей. В таких условиях информация, которую предоставляют граждане, носит второстепенный характер, а в некоторых случаях больше не требуется.

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Декларация по упрощенке сдаётся всего один раз по итогам календарного года (ст. 346.23 НК РФ) — это налоговый период. Организациям нужно отчитаться до 31 марта в послеотчетном году, индивидуальным предпринимателям — до 30 апреля.

Когда декларацию по УСН сдают в другие сроки

Декларацию по УСН обязательно сдают один раз в год. В общем случае организациям нужно сделать это до 31 марта, а предпринимателям — до 30 апреля. Если крайняя дата сдачи отчетности выпадает на выходной или нерабочий день, сдачу откладывают на ближайший следующий рабочий день. В 2021 году смещения сроков не будет.

Есть исключительные случаи, в которых отчетность нужно сдать раньше.

Мы рассказывали, при каких условиях и в каком порядке компании переходят с УСН на ОСНО.

Организация или ИП прекращает бизнес на упрощенке. Если организация или предприниматель меняет вид деятельности и прекращает работать на упрощенке, в налоговую подают два документа: уведомление о прекращении деятельности на УСН в течение 15 рабочих дней и декларацию по УСН не позднее 25-го числа месяца, следующего за тем, в котором прекратили деятельность.

.jpg)

Веб-сервис Контур.Бухгалтерия напомнит о сроке сдачи декларации и автоматически заполнит ее.

Декларация по УСН за квартал

В общем случае декларация сдается одна — годовая. Но бывает, что декларацию нужно сдать всего за один квартал. Это делают, если компания или ИП начали деятельность в одном квартале и в этом же квартале закончили ее. Прямо скажем, это редкость. В таком случае декларация сдается на бланке годовой декларации, но данные по доходам и расходам будут вноситься только за квартал, в котором работала компания.

Вот что по УСН и надо делать ежеквартально, так это уплачивать единый налог. Каждый квартал организации и предприниматели обязаны перечислять в ИФНС авансовые платежи по налогу до 25 числа следующего месяца. Сроки могут изменяться, если последний день сдачи приходится на выходной или праздник. В 2021 году сроки следующие:

- налог за 2020 год — до 31 марта 2021 года для организаций и до 30 апреля для ИП;

- за 1 квартал 2021 — 26 апреля;

- за 2 квартал 2021 — 26 июля;

- за 3 квартал 2021 — 25 октября;

- остаток налога за 2021 год — до 31 марта для организаций и до 4 мая для ИП.

Пени и штрафы

Налоговая после получения декларации сверяет данные из декларации и суммы полученных авансовых платежей. Если в расчете авансов допущена ошибка, то налогоплательщику грозят только пени. Если ошиблись в декларации или не вовремя отправили аванс — это карается штрафами.

Согласно статье 119 НК РФ, размер штрафа при срыве сроков составит от 5 до 30% от суммы уплачиваемого налога (но не менее 1000 рублей), при этом нарушитель будет оштрафован за каждый полный и неполный месяц просрочки. В любом случае, налоговики будут учитывать все смягчающие обстоятельства, помешавшие ИП или компании подать декларацию в срок.

Ответственность за срыв сроков может лежат не только на компании или ИП, но и на конкретном сотруднике (должностном лице). Размер штрафа составит 300 – 500 рублей.

Важно! Если спустя 10 дней от крайнего срока сдачи отчет в ИФНС еще не отправлен, то расчетный счет компании могут заблокировать (п. 2 ст. 76 НК РФ).

Куда нужно представить отчет по УСН

- по почте (ценное письмо + описанное вложение);

- лично в руки (приносите оригинал + копия для ИФНС и самого ИП);

- в электронном формате (при помощи системы электронного документооборота и цифровой подписи или через сервис ИФНС или с помощью оператора телекоммуникационной связи).

.jpg)

Подробнее о нулевой декларации УСН

- заполняем титульный лист;

- заполняем в разделе 1.1 строки 010, 030, 060 и 090;

- заполняем в разделе 2.1.1. строку 102.

2. Доходы минус расходы:

- заполняем титульный лист;

- заполняем в разделе 1.2. строки 010, 030, 060, 090;

- заполняем в разделе 2.2. строки 260-263.

В заполненной от руки декларации заполните пустые ячейки прочерками. Если заполняете декларацию на компьютере и печатаете на принтере, пустые ячейки не заполняйте. Штрафы за несдачу нулевой декларации те же, что и для обычного отчета.

В 2021 году декларацию по УСН ИП можно будет не сдавать

Глава ФНС доложил Путину В.В. о скорой отмене деклараций по УСН. Это стало возможно благодаря современным технологиям или онлайн-кассам, которые вводят на территории России уже несколько лет подряд.

Кроме декларации, упрощенцы смогут не сдавать и КУДиР.

Это облегчит работу предпринимателей, но уменьшит возможности контроля за процессом расчета налогов. Однако переход будет осуществляться добровольно, поэтому каждый ИП сможет выбрать, что ему важнее — контроль над налогами или легкая отчетность.

Сдавайте декларацию УСН в веб-сервисе Контур.Бухгалтерия. Сервис сам заполнит декларацию и проверит ее перед отправкой. Отчитывайтесь онлайн, ведите бухучет в Контур.Бухгалтерии, начисляйте зарплату, обменивайтесь электронными документами с контрагентами и контролируйте финансы компании прямо в сервисе. Первые 14 дней работы — бесплатны для всех новых пользователей!

Декларация по упрощенке сдаётся всего один раз по итогам календарного года (ст. 346.23 НК РФ) — это налоговый период. Организациям нужно отчитаться до 31 марта в послеотчетном году, индивидуальным предпринимателям — до 30 апреля.

- Легко ведите учёт и заводите первичку

- Отправляйте отчётность через интернет

- Сервис расчитает налоги и напомнит о платеже

- Начисляйте зарплату, больничные, отпускные

Что такое налоговая нагрузка, как ее вычислить и какова ее роль в предпринимательской деятельности? Расскажем в нашей статье.

Учетная политика организации — это важный внутренний документ, в котором перечислены принципы ведения бухучета в компании. Учетная политика разрабатывается на базе государственных общих правил. Бухгалтер или консалтинговое агентство формирует учетную политику, а руководитель организации утверждает ее в течение 90 дней после регистрации ООО.

- Центр поддержки

- Заказать звонок

- Написать в чат

- Помощь

Попробовать бесплатно 14 дней

Автоматически рассчитывайте налога УСН, совмещение УСН+патент, сдача отчетности прямо из дома!

А также в Контур.Бухгалтерии есть кадровый учет, многопользовательский режим, бесплатные обновления и круглосуточная техподдержка!

В феврале 2013 г. Минфин России высказал мнение, что проставление печати на декларации обязательно. Порядок заполнения большинства деклараций также предусматривает это. Однако НК РФ не устанавливает прямой обязанности заверять налоговую отчетность печатью организации.

Формы налоговых деклараций (расчетов) предусматривают проставление печати организации. Однако на практике у компании не всегда есть возможность заверить отчетность печатью. В частности, если во время сдачи отчетности штамп находится у генерального директора, который уехал в командировку. Или в случае, если печать неожиданно утеряна.

Недавно Минфин России высказал мнение, что проставление оттиска печати на декларации обязательно. Так как штамп заверяет подлинность подписи уполномоченного лица, а также достоверность и полноту сведений, указанных в документе (Письмо от 01.02.2013 N 03-02-07/1/2031). Однако Налоговый кодекс РФ не обязывает организацию заверять отчетность печатью. В связи с этим возникает вопрос: обязательно ли проставлять печать на декларации, представляемой в инспекцию?

Оттиск печати организации необходим для заверения подлинности подписи уполномоченного лица

А.В. Мамелькина, эксперт "Что делать Аудит": "По моему мнению, здесь необходимо ориентироваться не на обязанности, прописанные в НК РФ, а на требования, которые установлены нормативными актами в отношении заполнения налоговой отчетности. В частности, обязанность организаций заверять печатью подпись руководителя (или его представителя), проставленную в декларации, установлена приказами Минфина России и ФНС России об утверждении форм налоговых деклараций по конкретным налогам.

Так, при заполнении декларации по НДС организации построчно указывают фамилию, имя и отчество руководителя организации (в поле "Фамилия, имя, отчество"), в специально отведенном месте ставится его подпись, под которой предназначено место для печати - "МП" (п. 31 Приказа Минфина России от 15.10.2009 N 104н "Об утверждении формы налоговой декларации по налогу на добавленную стоимость и Порядка ее заполнения"). Требование о проставлении печати на листах налоговой отчетности содержится и в других аналогичных правилах заполнения деклараций.

В Письме от 01.02.2013 N 03-02-07/1/2031 финансовое ведомство указывает что согласно пп. 4 п. 28 Административного регламента ФНС России (утв. Приказом Минфина России от 02.07.2012 N 99н) отсутствие в налоговой декларации, представленной на бумажном носителе, печати организации является одним из оснований для отказа в ее приеме. Аналогичное мнение высказывают и суды. Так в Постановлении от 02.12.2010 N А56-12204/2010 ФАС Северо-Западного округа поддержал контролеров, отказавших компании в принятии уточненной декларации, на которой отсутствовала печать, и признал такую декларацию поданной не по установленной форме".

Заверять декларацию печатью не обязательно, так как подпись руководителя компании сама по себе подтверждает достоверность и полноту указанных в документе сведений

Д.П. Колесников, ведущий юрист департамента налогового и правового консалтинга ЗАО "МСАй ФДП-Аваль": "На мой взгляд, оттиск печати на документах налоговой отчетности - реквизит вовсе не обязательный.

В качестве достаточного критерия для подтверждения сведений, указанных в налоговой декларации, Налоговый кодекс РФ рассматривает именно подпись уполномоченного лица (руководителя или его представителя), а не печать организации (п. 5 ст. 80 НК РФ). Следовательно, налоговики не вправе требовать от организации проставления печати на декларации и отказывать в ее приеме только по этому основанию. Ведь, по сути, декларация подана по установленной форме (п. 4 ст. 80 НК РФ).

Кроме того, по правилам п. 1 ст. 4 НК РФ Минфин России не может издавать нормативные акты по вопросам налогообложения, которые изменяют или дополняют законодательство о налогах и сборах. В том числе и устанавливать обязанность заверять подпись руководителя печатью, что закреплено в правилах заполнения деклараций по отдельным налогам.

Косвенно подтверждают эту точку зрения и суды. В частности, в Решении от 02.04.2012 N 2111/12 ВАС РФ отметил, что налогоплательщик, которому отказано в принятии декларации по причине отсутствия оттиска печати организации на ее титульном листе, вправе обжаловать действия налоговиков как нарушающие его права и интересы.

Также отмечу, что в одном из разъяснений Минфин России указал следующее. Если по какой-то причине компания не может заверить подпись уполномоченного лица печатью (например, если штамп утерян), она вправе обратиться с соответствующим пояснением в налоговую инспекцию (Письмо от 31.01.2011 N 03-02-07/1-26)".

Обязательно ли проставлять печать на налоговой декларации, представляемой в инспекцию?

Мы используем файлы Cookie. Просматривая сайт, Вы принимаете Пользовательское соглашение и Политику конфиденциальности. --> Мы используем файлы Cookie. Просматривая сайт, Вы принимаете Пользовательское соглашение и Политику конфиденциальности.

Вступление в силу Федерального Закона № 82-ФЗ от 06.04.2015г. отменило обязательность работы с печатью для ООО и АО. Теперь, согласно изменениям, АО и ООО вправе, но не обязаны иметь печать.

Сведения о наличии печати у организации необходимо указывать в уставе организации. Таким образом, если фирма не имеет печать и не содержит информацию в Уставе об обязательном наличии печати, то документы, предоставляемые в ИФНС, принимаются вне зависимости от наличия на ней печати. Так, например, сдать декларацию по налогам организация, отказавшаяся от печати, сможет, лишь заверив декларации подписью руководителя. Остается только не забывать носить с собой заверенный ИФНС Устав. Подробнее на эту тему наша статья "Все о печатях".

Какую отчетность сдавать на бумаге, а какую в электронном виде?

Порядок представления налогоплательщиками налоговой отчетности в налоговые органы регламентирован ст. 80 НК РФ. Налоговая декларация представляется в налоговый орган по месту учета налогоплательщика по установленной форме на бумажном носителе или по установленным форматам в электронной форме. Налогоплательщики вправе представить документы, которые в соответствии с НК РФ должны прилагаться к налоговой декларации (расчету), в электронной форме.

Налогоплательщики, среднесписочная численность работников которых превышает 100 человек, представляют налоговые декларации в налоговый орган по установленным форматам в электронной форме. Кроме того, обязанность представлять налоговую отчетность в электронной форме возложена на Крупнейших налогоплательщиков. Все остальные налогоплательщики способ представления налоговой отчетности (на бумажном носителе или в электронной форме) выбирают самостоятельно.

Налоговый орган не вправе отказать в принятии налоговой декларации и обязан проставить по просьбе налогоплательщика на копии налоговой декларации отметку о принятии и дату ее получения при получении налоговой декларации на бумажном носителе либо передать налогоплательщику квитанцию о приеме в электронной форме - при получении налоговой декларации по телекоммуникационным каналам связи.

Налоговая декларация может быть представлена налогоплательщиком лично или через представителя, направлена в виде почтового отправления с описью вложения или передана в электронной форме по телекоммуникационным каналам связи. Днем ее представления считается дата отправки почтового отправления с описью вложения, при передаче налоговой декларации (расчета) по телекоммуникационным каналам связи днем ее представления считается дата ее отправки.

Если налоговый орган не принимает отчетность в бумажном виде

На практике инспекторы налоговой службы иногда отказывают налогоплательщикам в приеме отчетности только в бумажном виде, без электронной формы. Такой отказ противоречит нормам НК РФ. Рекомендуем потребовать письменный отказ в приеме деклараций (бухгалтерской отчетности) на бумажных носителях. При отказе налогового органа в принятии отчетности на бумажном носителе организация может обратиться с жалобой в вышестоящий налоговый орган в течение трех месяцев со дня, когда организации стало известно о нарушении ее права и законных интересов. Подача жалобы в вышестоящий налоговый орган (вышестоящему должностному лицу) не исключает права на одновременную или последующую подачу аналогичной жалобы в суд.

Факт подачи жалобы в вышестоящий орган впоследствии сможет явиться доказательством того, что налогоплательщик не смог своевременно исполнить свою обязанность по представлению в срок налоговой и бухгалтерской отчетности вследствие неправомерных действий налогового органа, и, соответственно, по нашему мнению, он не должен быть привлечен к ответственности по ст. 119 НК РФ (за непредставление налоговой декларации), а также по ст. 126 НК РФ (за непредставление бухгалтерской отчетности).

О этом говорит и сама налоговая - документы, представляемые (направляемые) в налоговые органы, должны приниматься вне зависимости от наличия (отсутствия) в них печати (письмо от 5 августа 2015 года № БС-4-17/13706@). На практике до сих пор приходится сдавать такие отчеты, имея при себе Устав, в котором должно быть указано о работе общества без печати.

НДС сдаем в электронном виде с 1 января 2015 года

Изменения во второй части Налогового Кодекса Российской Федерации, вступившие в силу 1 января 2015 года, внесенные Федеральным законом от 4 ноября 2014 г. N 347-ФЗ "О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации" в части представления налоговых деклараций по НДС, сделали невозможным предоставление деклараций в бумажном формате, налогоплательщиками, не имеющими на это права. Такие декларации не считаются предоставленными. Право предоставлять в ФНС налоговую декларацию по НДС в бумажном формате сохранилось только за налоговыми агентами, не являющимися налогоплательщиками НДС или являющимися налогоплательщиками НДС, но освобожденными от исполнения обязанностей налогоплательщика, связанных с вычислением НДС и уплатой налога. Таким образом, соответствии с пунктами 196-203 Административного регламента Федеральной налоговой службы по предоставлению государственной услуги по бесплатному информированию налогоплательщиков, при приеме декларации по НДС лично, налоговый инспектор проверяет налогоплательщика на соответствие пункту 5 ст 174 Налогового кодекса РФ и не принимает у него декларацию, при выявлении несоответствия этому пункту, о чем информирует налогоплательщика в устной форме. Если декларация в бумажной форме поступила в адрес ФНС по почте, а ее отправитель не соответствует требованиям пункта 5 статьи 174 НК РФ, ФНС не принимает декларацию, о чем информирует налогоплательщика письменно. При этом такая декларация, в обоих случаях считается непредоставленной.

Бухгалтерские услуги от Фирммейкер, март 2016

Алина Марина

При использовании материала ссылка обязательна

Нулевыми называют декларации, в которых нет налоговой базы и налога к уплате. Тем не менее, сдавать такую отчётность надо, а за срыв сроков её сдачи предусмотрены санкции. В этой статье вы найдёте образцы нулевых деклараций для ИП по самому популярному налоговому режиму – УСН.

Кто сдаёт нулевые декларации по УСН

Чаще всего нулевую отчётность сдают предприниматели, которые зарегистрировались в конце года и ещё не начали вести деятельность. При этом они уже признаются плательщиками какой-то системы налогообложения.

Если ИП в течение 30 дней после регистрации (или одновременно с формой Р21001) подал уведомление о переходе на УСН, то он поставлен на учет в ИФНС как упрощенец. Если уведомление не подавалось, значит, предприниматель находится на общей системе налогообложения и должен сдавать декларации по НДС и НДФЛ.

Отчитываться по УСН проще, чем в рамках ОСНО, поэтому многие предприниматели переходят на упрощёнку специально, для совмещения с другим режимом. Правда, после отмены ЕНВД совмещать УСН можно только с патентной системой. И если предприниматель заявил при регистрации несколько видов деятельности, но только по одному-двум оформил патент, то по остальным ему надо отчитываться.

Наконец, есть ИП, которые временно не ведут деятельность в течение так называемых льготных периодов, когда им не надо платить взносы за себя. Чаще всего, это отпуск по уходу за ребенком до полутора лет, за пожилым человеком старше 80 лет, инвалидом, или служба в армии по призыву. Такие предприниматели тоже должны сдавать нулевые декларации.

Что касается ИП на налоговых каникулах, то они получают определённые доходы, которые облагаются по нулевой ставке. Поэтому в таких декларациях не будет налога к уплате, но доходы и расходы в них отражают.

Форма новой декларации по УСН

В конце прошлого года ФНС приказом 25.12.2020 N ЕД-7-3/958@ утвердила новую форму декларации по УСН. Это было необходимо, чтобы отражать в отчётности повышенные лимиты и налоговые ставки.

Теперь организации и ИП, работающие на упрощённой системе, делятся на две категории:

- те, кто соблюдает стандартные лимиты в 100 работников и 150 млн рублей годового дохода;

- те, кто находится в коридоре между стандартными и повышенными (130 работников и 200 млн рублей годового дохода) лимитами.

Ещё один новый код ввели для обоснования применения пониженной налоговой ставки. Сформировать этот код не так просто, все подробности можно узнать здесь.

Обратите внимание: если вы сдаёте нулевую отчётность за 2020 год, то можно заполнить декларацию как по новой, так и по старой форме (письмо ФНС от 02.02.2021 № СД-4-3/1135@).

Нулевая декларация сдаётся на том же бланке, что и отчёт, в котором есть значимые показатели. Покажем на примерах, как заполнить нулёвки для разных объектов УСН.

Нулевая декларация для ИП на УСН Доходы

Для УСН Доходы в декларации предусмотрены разделы 1.1. и 2.1.1. Есть также раздел 2.1.2. для тех, кто на этом варианте упрощёнки платит торговый сбор. Но поскольку мы заполняем нулевую отчётность, очевидно, что ИП не использует торговые объекты.

Поэтому, вместе с титульным листом, в нулевой декларации УСН Доходы будут заполнены всего 4 страницы. Рассмотрим их подробнее.

Титульная страница

Это стандартная страница для всех отчётов, где надо указать полное имя налогоплательщика, его ИНН и код налоговой инспекции, в которой он отчитывается. Кроме того, в каждой декларации есть свои коды. Все значения кодов можно найти в приложениях к приказам, которым утверждены отчётные формы.

Для заполнения титульной страницы нулевой декларации УСН нам понадобятся следующие коды:

Проверяем заполнение всех строк титульного листа:

Раздел 1.1.

В этом разделе налоговый инспектор сразу видит суммы налоговых платежей, которые надо перечислить в бюджет. В нулевой отчётности, как мы уже говорили, налога к уплате нет, поэтому в соответствующих строках будут стоять прочерки.

Кроме того, здесь указывают код ОКТМО, то есть муниципального образования, где ИП стоит на учёте. Если в течение года код не менялся, то он вписывается один раз – в строку 010. При смене кода заполняют также строки 030, 060, 090.

В конце раздела 1.1. предприниматель или его представитель ещё раз подписывает декларацию, подтверждая расчёт налога.

Раздел 2.1.1.

Далее предприниматель показывает, как он рассчитывал налог. В нулевой декларации по строкам 110-113 и 130-133 будут стоять прочерки. Это означает, что доход ИП не получил, поэтому и налог не исчислен.

Строки 140-143 тоже будут с прочерками, потому что здесь указывают только те суммы взносов, которые уменьшают исчисленный налог. В нулевой декларации их не будет.

Нулевая декларация для ИП на УСН Доходы минус расходы

Титульный лист для УСН Доходы минус расходы заполняется точно так же, как и для УСН Доходы. Отличаются только следующие разделы.

Раздел 1.2.

Во всех строках, кроме кода ОКТМО, проставьте прочерки. Если предприниматель не менял место учёта, код указывают только в строке 010. При необходимости, то есть в случае смены муниципального образования в течение года, заполните строки 030, 060, 090.

Раздел 2.2.

Порядок сдачи нулевой декларации по УСН

Нулевая декларация по УСН сдаётся в те же сроки, что и декларация, где указаны налоговые платежи. Для предпринимателей крайний срок сдачи за прошлый год – 30 апреля.

Если отчётность сдаётся в связи с закрытием ИП, то крайний срок – 25-ое число месяца, следующего за месяцем снятия с учёта. В заполнении такой декларации есть свои особенности.

Способы сдачи нулевой декларации стандартные:

- в ИФНС лично или через представителем;

- почтовым отправлением с описью вложения; .

За опоздание со сроками сдачи нулёвки налагается штраф – 1 000 рублей за каждый месяц просрочки. Дополнительная санкция – блокировка расчётного счёта ИП.

Сдача отчётности онлайн

Спасибо!

Ваша заявка успешно отправлена. Мы свяжемся с вами в ближайшее время.

Читайте также: