Неверно указан код дохода в справке 2 ндфл что будет

Обновлено: 16.06.2024

Статья 123, п. 2 ст. 230 НК РФ; разд. I Рекомендаций по заполнению сведений о доходах физических лиц по форме N 2-НДФЛ (Приложение N 1 к форме N 2-НДФЛ, утв. Приказом ФНС России от 13.10.2006 N САЭ-3-04/706@).

Не всякую ошибку надо исправлять

Если вы составляли справки 2-НДФЛ в своей бухгалтерской программе или в специальной программе, разработанной ФНС России, то вы наверняка тестировали их на наличие ошибок. Но и в этом случае вы не застрахованы от ошибок.

И вот вопрос: всегда ли нужно при обнаружении любой неточности представлять в ИФНС новую правильно заполненную справку 2-НДФЛ?

Условно ошибки в 2-НДФЛ можно разделить на две группы - технические и существенные.

К техническим ошибкам можно отнести:

- неправильный ИНН, например ошиблись в какой-то цифре номера и программа при тестировании справки это пропустила;

- старый адрес работника, по которому он теперь не проживает. Например, сотрудник сменил прописку, но вам сообщил уже после того, как вы сдали справки в инспекцию;

- неправильный код дохода, указание которого никак не повлияло на сумму НДФЛ. Например, доход в виде арендной платы за автомобиль отразили не по коду 2400, а по коду 2000 (как зарплату) или суммы сверхнормативных суточных показали по коду 2000 (как зарплату), а не по коду 4800 (как иной доход) .

А вот к существенным ошибкам относятся те, которые привели к неполной уплате или переплате суммы НДФЛ, например вы:

- не отразили в справке 2-НДФЛ какой-то доход работника и не удержали НДФЛ;

- предоставили лишний стандартный вычет работнику;

- излишне удержали НДФЛ, если показали большую сумму дохода, чем следовало.

Обратите внимание вот на что. Если в прошлом году вы ошибочно не предоставляли стандартные вычеты работнику или предоставили их в меньшей сумме, то, в принципе, НДФЛ пересчитать надо. Но прежде чем это сделать, уточните, может, эти вычеты работнику уже предоставила налоговая инспекция, если он за 2009 г. подавал в свою ИФНС декларацию 3-НДФЛ с целью получения социального или имущественного вычетов . Тогда вам не придется пересчитывать НДФЛ.

Если же декларацию 3-НДФЛ работник не подавал и требует предоставить ему вычет, тогда вы должны пересчитать налог и на основании заявления работника вернуть ему излишне удержанную сумму .

У вас ошибка закралась в сведения, которые не влияют на сумму НДФЛ? Справку 2-НДФЛ можно не исправлять. Ведь никакой ответственности именно за неправильное заполнение справки нет.

А вот если ошибка привела к недоплате или переплате НДФЛ, то в налоговую инспекцию надо представить новую (уточненную) справку 2-НДФЛ . При этом в уточненке заново надо показать все правильные доходы и вычеты, а не только те сведения, в которых вы ошиблись. Кроме того, при несвоевременном перечислении НДФЛ вы должны заплатить пени .

Справочник "Коды доходов" (Приложение N 2 к форме N 2-НДФЛ, утв. Приказом ФНС России от 13.10.2006 N САЭ-3-04/706@).

Пункт 4 ст. 218 НК РФ.

Пункт 1 ст. 231 НК РФ.

Пункты 1, 4 ст. 54, ст. 230 НК РФ; разд. I Рекомендаций по заполнению сведений о доходах физических лиц по форме N 2-НДФЛ.

Статья 75 НК РФ; Постановления Президиума ВАС РФ от 22.05.2007 N 16499/06, от 16.05.2006 N 16058/05.

Алгоритм исправления ошибки

Рассмотрим на примере порядок действий при обнаружении существенной ошибки в справке 2-НДФЛ, уже поданной в налоговую инспекцию.

Пример. Представление уточненной справки 2-НДФЛ за 2009 г.

Условие

В 2009 г. работник ООО "Пламя" Ветров С.А. ездил в командировку в Тверь на 15 дней и ему выплачивались суточные в соответствии с приказом руководителя в размере 1100 руб. в день.

Бухгалтер организации ошибочно не включил в доход работника за декабрь 2009 г. сверхнормативные суточные (сверх 700 руб. ) в сумме 6000 руб. ((1100 руб/д. - 700 руб/д.) x 15 дн.), не удержал налог и не отразил это в справке 2-НДФЛ.

Для упрощения примера допустим, что Ветров С.А. работает в организации с декабря 2009 г. (и до этого нигде не работал). Его доход за декабрь (и весь год) составил 40 000 руб. Работнику был предоставлен стандартный вычет в сумме 400 руб. . Другие вычеты ему не положены. За 2009 г. удержан НДФЛ в сумме 5148 руб. ((40 000 руб. - 400 руб.) x 13%).

В налоговую инспекцию на Ветрова С.А. справка 2-НДФЛ N 33 была представлена 25 марта 2010 г. Ошибку бухгалтер обнаружил 28 июня 2010 г.

Срок получения в банке денег на зарплату - не позднее 12-го числа месяца. Зарплата и НДФЛ за июнь перечислены 9 июля 2010 г. Тогда же уплачены доудержанный НДФЛ и пени.

Решение

Приведем последовательность действий при исправлении ошибки.

Шаг 1. Составляем бухгалтерские справки. При обнаружении ошибки пересчитываем налоговую базу за 2009 г. и определяем сумму НДФЛ, которую нужно удержать с работника, а также решаем, что нужно сделать для исправления ошибки. Все это фиксируем в бухгалтерской справке, составленной в произвольной форме .

Первую справку составляем на дату обнаружения ошибки.

Общество с ограниченной ответственностью "Пламя" Бухгалтерская справка N 5 от 28.06.2010

- В декабре 2009 г. в налогооблагаемый доход Ветрова С.А. ошибочно не включен доход в виде сверхнормативных суточных в сумме 6000 руб. ((1100 руб/д. - 700 руб/д.) x 15 дн.).

- Для исправления ошибки:

- пересчитан НДФЛ за 2009 г.

Так как за 2009 г. у Ветрова С.А. налог был удержан в сумме 5148 руб., то дополнительно нужно удержать НДФЛ в сумме 832 руб. (5980 руб. - 5148 руб.). Налог удержан из доходов за июнь 2010 г. и отражен в учете проводкой: дебет счета 70 кредит счета 68, субсчет "Расчеты по НДФЛ по ставке 13%";

- отражен перерасчет налога в карточках 1-НДФЛ за 2009 и 2010 гг.;

- составлена уточненная справка 2-НДФЛ за 2009 г.

Вторую справку составляем на дату перечисления в бюджет долга по НДФЛ, удержанного из зарплаты Ветрова С.А. за июнь, и пеней.

Общество с ограниченной ответственностью "Пламя" Бухгалтерская справка N 6 от 09.07.2010

- Сумма пеней в связи с несвоевременным перечислением НДФЛ за период с 13.01.2010 по 09.07.2010 включительно составила 40,77 руб. (п. п. 1 - 4, 7 ст. 75 НК РФ).

- В бухгалтерском учете начисление пеней отражено проводкой: дебет счета 99 кредит счета 68, субсчет "Расчеты по НДФЛ по ставке 13%".

Если вы перечисляете долг по НДФЛ и пени в тот же день, когда обнаружили ошибку, то две бухгалтерские справки можно не составлять, а все отразить в одной справке.

Шаг 2. Вносим исправления в карточку 1-НДФЛ за 2009 г.

В декабре, помимо зарплаты, показываем доход в виде сверхнормативных суточных по коду 4800 .

Так как практически во всех организациях учет автоматизирован, то карточка 1-НДФЛ формируется также автоматически. После того как мы добавили в декабре новый код дохода, нужно сформировать новую карточку. Программа автоматически сделает перерасчет налога с учетом новых данных. Это позволит автоматически заполнить и новую справку 2-НДФЛ. После исправлений разд. 3, 6 и 9 карточки 1-НДФЛ за 2009 г. будут выглядеть так.

Раздел 6. ОБЩАЯ СУММА НАЛОГА ПО ИТОГАМ НАЛОГОВОГО ПЕРИОДА

Шаг 3. Вносим исправления в карточку 1-НДФЛ за 2010 г.

Поскольку налог за 2009 г. пересчитали, но еще не удержали у работника, в карточке 1-НДФЛ за 2010 г. в разд. 3 на начало года будет показан долг за работником в сумме 832 руб.

Кроме того, в карточке 1-НДФЛ за 2010 г. заполняем разд. 8, который предназначен для отражения перерасчетов по налогу с работником за любой из трех предыдущих годов . Он будет выглядеть так.

Шаг 4. Составляем уточненную справку 2-НДФЛ за 2009 г.

В заголовке справки 2-НДФЛ, оформляемой взамен ранее представленной, надо указать :

- в поле "N ____" - номер ранее сданной в инспекцию справки 2-НДФЛ на работника;

- в поле "от ____" - новую дату составления справки.

А все остальные данные указываете с учетом исправлений.

Разница между начисленным и удержанным налогом отражается по строке 5.8 справки 2-НДФЛ. А по строке 5.10, где указывается сумма налога, переданная на взыскание в налоговый орган, вы сумму задолженности не отражаете. Потому что вы удержите НДФЛ сами из доходов работника за 2010 г. (подробнее см. шаг 5).

Новая справка 2-НДФЛ будет иметь такой вид.

- Общие суммы дохода и налога по итогам налогового периода

Шаг 5. Удерживаем НДФЛ из доходов работника. При выявлении ошибки в 2010 г. нужно удержать НДФЛ со сверхнормативных суточных за счет любых доходов, выплачиваемых Ветрову С.А. в текущем году. При этом перечислить удержанную сумму НДФЛ в бюджет нужно не позднее дня получения в банке денег на зарплату .

В связи с этим хотелось бы обратить внимание вот на что. В начале 2010 г. появились Письма Минфина России, в которых он отвечал на вопрос, должна ли организация (налоговый агент) удержать в текущем году НДФЛ с доходов, полученных физлицами в прошедшем налоговом периоде, с которых не был удержан налог, например, в результате ошибки . Минфин указал, что налоговый агент при невозможности удержать у физлица исчисленную сумму налога обязан не позднее 1 месяца со дня окончания года, в котором возникли соответствующие обстоятельства, письменно сообщить физлицу и налоговому органу по месту своего учета о невозможности удержать НДФЛ и сумме налога .

И многие из этого сделали вывод, что при выявлении ошибок, допущенных в расчете НДФЛ за прошлые годы, организации вовсе не нужно удерживать НДФЛ с доходов работника текущего года. В этом случае надо просто представить в свою налоговую инспекцию справку 2-НДФЛ и указать сумму задолженности работника. И тогда взысканием НДФЛ с работника будет заниматься уже налоговая инспекция.

А если речь идет о сотруднике, который продолжает у вас работать, то все остается как раньше - вы должны удержать НДФЛ . Ведь вы до конца 2010 г. будете выплачивать доходы работнику, и у вас есть возможность, а главное - еще и обязанность, удержать НДФЛ .

Если же вы не удержите НДФЛ у работника и не перечислите его в бюджет, то при выездной проверке налоговая инспекция может оштрафовать вашу организацию. Размер штрафа составляет 20% от суммы налога, подлежащей перечислению .

Таким образом, в нашем примере из начисленной за июнь 2010 г. зарплаты удерживается не только НДФЛ за этот месяц, но еще и долг за декабрь 2009 г. - 832 руб.

Заметим, что если в результате ошибки НДФЛ у работника был излишне удержан, то в 2010 г. вы просто какое-то время не удерживаете НДФЛ из его текущих доходов .

Шаг 6. Перечисляем в бюджет НДФЛ и пени. Перед тем как представить в налоговую инспекцию справку 2-НДФЛ, лучше заплатить НДФЛ и пени.

При заполнении платежки на дополнительный налог указываются :

- в поле 106 "Основание платежа" - "ЗД", так как задолженность за 2009 г. погашается добровольно;

- в поле 107 "Налоговый период" - МС.12.2009;

- в поле 110 "Тип платежа" - "НС", так как уплачивается налог.

В платежке на уплату пени указываются :

- в поле 106 "Основание платежа" - "ЗД";

- в поле 107 "Налоговый период" - МС.12.2009;

- в поле 110 "Тип платежа" - "ПЕ", так как уплачиваются пени.

Шаг 7. Представляем уточненную справку 2-НДФЛ в инспекцию.

Для того чтобы ваши сведения и сведения налоговой инспекции совпали, в свою ИФНС надо представить:

- уточненную справку 2-НДФЛ;

- реестр справок (если в вашей инспекции его требуют);

- копии платежек на перечисление налога и пени;

- сопроводительное письмо, в котором нужно изложить причину представления уточненки.

Оно составляется в произвольной форме и может выглядеть, например, так.

Сопроводительное письмо

В связи с обнаруженной счетной ошибкой представляется уточненная справка 2-НДФЛ за 2009 г. на работника Ветрова С.А., так как в его доход не была включена сумма 6000 руб.

Налог в сумме 832 руб. доудержан из доходов Ветрова С.А. и перечислен в бюджет. Кроме того, в бюджет перечислены пени в сумме 40,77 руб.

Приложения: копии платежных поручений от 09.07.2010 N N 123, 124 на 1 листе.

Шаг 8. Отражаем сумму удержанного в 2010 г. налога за 2009 г. в справке 2-НДФЛ за 2010 г. Когда организация будет представлять в ИФНС справку 2-НДФЛ на Ветрова С.А. за 2010 г., сумму дополнительно удержанного и перечисленного в бюджет налога за 2009 г. нужно отразить по строке 5.7 справки.

- Общие суммы дохода и налога по итогам налогового периода

Имейте в виду, что эта сумма не должна уменьшать суммы НДФЛ по строкам 5.3 и 5.4 справки 2-НДФЛ. Ведь в этих строках указывается сумма НДФЛ, исчисленная за 2010 г. и удержанная в 2010 г. .

Пункт 3 ст. 217 НК РФ.

Подпункт 3 п. 1 ст. 218 НК РФ.

Пункты 1 - 4, 7 ст. 9 Федерального закона от 21.11.1996 N 129-ФЗ "О бухгалтерском учете", ст. 313 НК РФ.

Указание ЦБ РФ от 25.12.2009 N 2369-У.

Указание ЦБ РФ от 19.02.2010 N 2399-У.

Указание ЦБ РФ от 26.03.2010 N 2415-У.

Указание ЦБ РФ от 29.04.2010 N 2439-У.

Указание ЦБ РФ от 31.05.2010 N 2450-У.

Приложение N 2 к форме N 2-НДФЛ, утв. Приказом ФНС России от 13.10.2006 N САЭ-3-04/706@; Письмо Минфина России от 06.10.2009 N 03-04-06-01/256.

Порядок заполнения карточки, утв. Приказом МНС России от 31.10.2003 N БГ-3-04/583; ст. 216 НК РФ.

Раздел I Рекомендаций по заполнению сведений о доходах физических лиц по форме N 2-НДФЛ.

Пункты 1, 4, 6 ст. 226 НК РФ.

Письма Минфина России от 09.02.2010 N 03-04-06/10-12, от 05.04.2010 N 03-04-06/10-62.

Пункт 5 ст. 226 НК РФ; Письма Минфина России от 09.02.2010 N 03-04-06/10-12, от 05.04.2010 N 03-04-06/10-62.

Пункт 5 ст. 226 НК РФ; Письмо ФНС России от 18.09.2008 N 3-5-03/513@.

Пункт 2 ст. 231 НК РФ.

Пункт 4 ст. 226 НК РФ.

Статья 123 НК РФ.

Пункт 1 ст. 231 НК РФ.

Пункты 5, 6, 9 Правил указания информации, идентифицирующей платеж, в расчетных документах на перечисление налогов и сборов и иных платежей в бюджетную систему Российской Федерации, администрируемых налоговыми органами, утв. Приказом Минфина России от 24.11.2004 N 106н.

Раздел III Рекомендаций по заполнению сведений о доходах физических лиц по форме N 2-НДФЛ.

Поскольку порядок исправления довольно муторный, многие задумываются, стоит ли все так усложнять, может, взять да и откорректировать все текущим годом?

В принципе, можно. Тогда ошибку надо отразить в учете в месяце ее обнаружения. То есть в нашем примере показать, что работник получил доход в июне 2010 г., а не в декабре 2009 г.

Так можно сделать, если:

- не корректируются расходы по прибыли;

- работнику не важно, в каком периоде будет отражен дополнительный доход и, соответственно, доудержан с него НДФЛ (или снят излишний доход и возвращен излишне удержанный налог). Например, работник не заявляет социальные и имущественные вычеты ни за прошлый, ни за этот год.

Тогда в бухгалтерской справке нужно зафиксировать, что не учтенный в прошлом году доход работника отражается в текущем году в месяце выявления ошибки. В справке 2-НДФЛ прошлогодний доход будет отражен как доход текущего года, с которого будет удержан НДФЛ и перечислен в бюджет. То есть никаких задолженностей за прошлый год в ней не отражается. Да и некоторые представители ФНС считают, что уточненную справку 2-НДФЛ можно не подавать.

Из авторитетных источников

Котов Кирилл Владимирович, советник отдела налогообложения физических лиц Управления налогообложения ФНС России

"На взыскание в налоговый орган передается только сумма налога, которую невозможно удержать из дохода налогоплательщика . Пунктом 2 ст. 231 НК РФ четко предусмотрено, что суммы налога, не удержанные с физических лиц или удержанные с них не полностью, взыскиваются с таких лиц налоговыми агентами при наличии такой возможности.

Уточненную справку за 2009 г. представлять не нужно вообще. Факт добора налога должен быть отражен в справке 2-НДФЛ за 2010 г.".

В этом случае штраф по ст. 123 НК РФ вам не грозит, так как налог вы удержите и в бюджет перечислите. Да и пени можно не считать и не перечислять в бюджет, чтобы у налоговиков не было лишних вопросов. А если при проверке налоговики все-таки выявят ошибку, то они насчитают пени самостоятельно. При этом сумма пеней будет точно такая же (в нашем примере - 40,77 руб.). После перечисления доудержанного налога в бюджет больше они уже не вырастут.

Как видим, процесс исправления ошибки, допущенной при исчислении НДФЛ, несложный, но трудоемкий. Когда вы находите ошибки в исчислении НДФЛ, на всякий случай проверьте и другие налоги - ЕСН, взносы во внебюджетные фонды, налог на прибыль, вдруг вы и там ошиблись.

Пункт 5 ст. 226 НК РФ.

Мы используем файлы Cookie. Просматривая сайт, Вы принимаете Пользовательское соглашение и Политику конфиденциальности. --> Мы используем файлы Cookie. Просматривая сайт, Вы принимаете Пользовательское соглашение и Политику конфиденциальности.

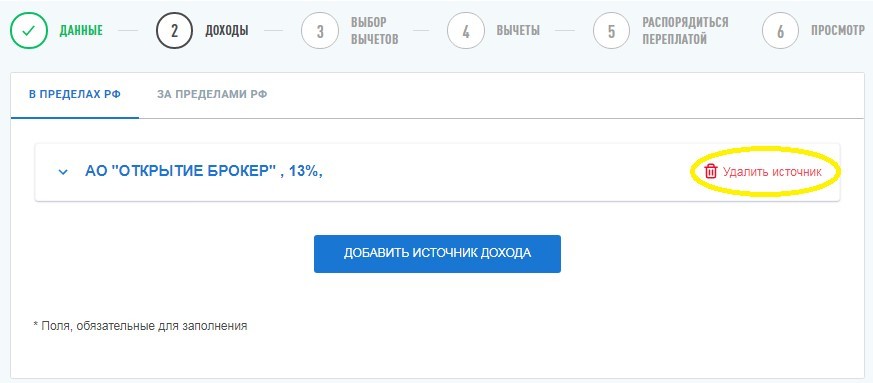

Многие налогоплательщики, заполнявшие в этом году декларации онлайн, столкнулись с тем, что данные из справок 2-НДФЛ, которые выгружены в личные кабинеты (далее — ЛКН), отличаются от сведений в тех справках 2-НДФЛ, которые выдали брокеры. ФНС России признала, что сведения в ЛКН подтягиваются некорректно, хотя налоговые агенты направляли актуальную информацию.

Налоговые агенты были обязаны отчитаться перед налоговой инспекцией о доходах физлиц за 2020 год не позднее 1 марта 2021 года (п. 2 ст. 230 НК РФ). ФНС выгрузила справки 2-НДФЛ в личные кабинеты налогоплательщиков. Но на данный момент в этих справках содержатся ошибки. Например, зачастую пропущены какие-либо коды вычетов (208, 209, 210 и 222) и суммы по ним.

В связи с технической ошибкой при заполнении декларации 3-НДФЛ автоматически подтягиваются некорректные данные, что приводит к образованию долга перед бюджетом, так как не достаёт суммы вычетов.

ФНС России в своём письме от 22 апреля 2021 г. № БС-4-11/5566@ признаёт, что при проведении тестирования ЛКН выявлено некорректное отражение кодов вычетов, применяемых к доходам, особенности налогообложения которых определяются в соответствии со статьями 214.1, 214.3, 214.4 НК РФ, а также некорректное их отражение в налоговой декларации 3-НДФЛ, заполняемой посредством указанного сервиса.

В настоящее время указанная проблема устраняется Федеральной налоговой службой.

Что делать физлицам?

Есть несколько вариантов, в зависимости от цели заполнения декларации.

1. Ваша цель — задекларировать доходы, по которым не было налогового агента.

Например, при получении иностранных дивидендов. В этом случае вы не обязаны вносить данные из справки 2-НДФЛ. Значит, все сведения в ЛКН из справок 2-НДФЛ можно удалить.

2. Ваша цель — применение налоговых вычетов.

Если одного источника дохода хватает, чтобы применить вычеты, то остальные источники можно удалить (п. 4 ст. 229 НК РФ). Например, если вы хотите применить вычет на взносы на ИИС к зарплате, и её хватает, чтобы получить возврат полностью, то можно оставить только 2-НДФЛ от работодателя.

Такие инвестиционные вычеты, как по долгосрочному владению ценными бумагами (подп. 1 п. 1 ст. 219.1 НК РФ), по переносу убытков прошлых лет на будущие периоды (ст. 220.1 НК РФ), на доход по ИИС (подп. 3 п. 1 ст. 219.1 НК РФ), можно применять только к доходам, полученным от операций с ценными бумагами и производными финансовыми инструментами (ПФИ). В этом случае без справки от профучастника не обойтись.

Советуем до устранения ошибки при заполнении декларации 3-НДФЛ удалить данные, которые автоматически подтянулись в ЛКН из справки 2-НДФЛ, и внести корректные сведения из справки вручную.

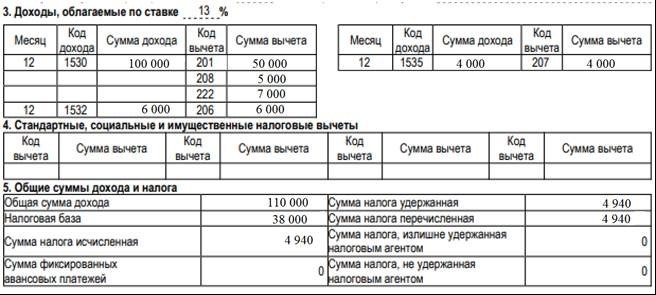

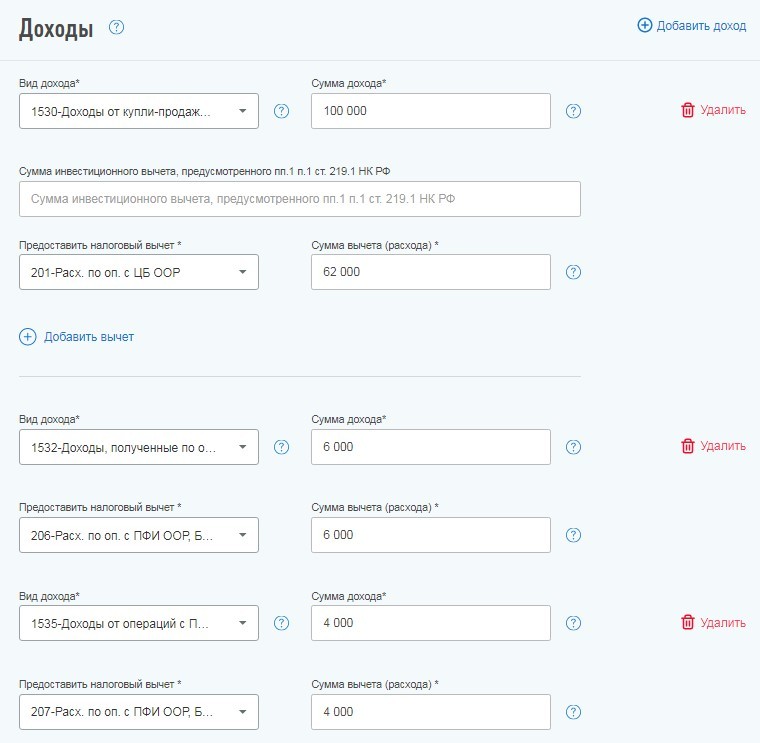

Давайте рассмотрим на примере, как перенести в ЛКН показатели из актуальной справки 2-НДФЛ, которую вы получили у своего налогового агента (при наличии кодов вычета 222 и 208).

На данный момент ЛКН не даёт возможность отразить вычеты по коду 222 и 208, поэтому суммы по этим вычетам нужно прибавить к сумме вычета, который находится выше. В нашем случае — к вычету по коду 201.

-

201 — код вычета расходов по операциям с ценными бумагами, обращающимися на организованном рынке ценных бумаг;

Коды доходов и вычетов утверждены Приказом ФНС России от 10.09.2015 № ММВ-7-11/387@.

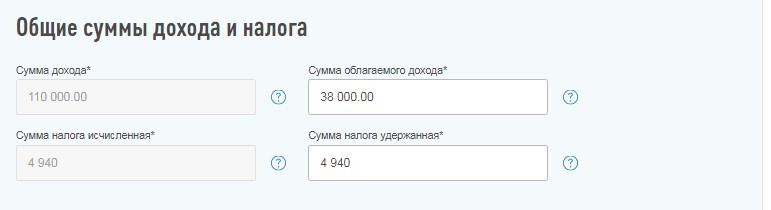

Когда вы перенесли информацию о доходах, ниже будет автоматически подсчитана общая сумма дохода и налогооблагаемая база, вам также следует указать сумму налога удержанную. Её можно узнать из пятого раздела справки 2-НДФЛ.

Понравилась статья? Помогите сделать следующую ещё лучше – присылайте в редакцию свои впечатления, пожелания и предложения по улучшению нашей работы! Сделать это можно через форму обратной связи.

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Москва, ул. Летниковская, д. 2, стр. 4

Данную статью решила написать не случайно, так как отчетный 2018 год, так или иначе, уже подходит к концу, но у бухгалтеров ещё есть время, чтобы провести работу по проверке и внесению поправок в учете для корректного формирования годового отчета 6-НДФЛ.

ОШИБКА №1: ДАТА В МЕЖРАСЧЕТНЫХ ДОКУМЕНТАХ

На первый взгляд, кажется, что ошибка не имеет никакого отношения к НДФЛ, тем не менее, приводит к неправильному расчету, вернее определению удержанного налога. Бухгалтер неправильно указывает дату в межрасчетных документах. Например, в таких

документах, как отпуск, больничный и др. Правильная дата начисления, то есть дата документа в программе, должна быть меньше, либо равна дате ведомости, которой мы выплачиваем этот доход. Такая ошибка зачастую возникает тогда, когда мы заносим документы задним числом.

Например, рассмотрим ситуацию с отпуском. Пусть 25.10.2018 г. я внесла документ - отпуск (Рис.1,п.1), который был выплачен 01.10.2018 г. (Рис.1,п.3). Естественно, что дата документа по умолчанию у меня заполнилась текущая (Рис.1,п.1), которой я заношу документы 25.10.2018 г. Я этого, как часто бывает, не заметила и дальше стала регистрировать выплату отпускных (Рис.1,п.2,п.4).

В документ ведомость в банк я уже проставляю правильную дату 01.10.2018 г. (Рис.1,п.5), но при автоматическом заполнении документа, сумма отпускных заполнилась (Рис.1,п.6), а сумма НДФЛ к перечислению, то есть сумма удержанного налога - не определилась (Рис.1,п.7).

Рис.1

Рис.2

ОШИБКА №2: ПЛАНИРУЕМАЯ ДАТА ВЫПЛАТЫ ДОХОДА

Следующая ошибка, которая приводит к некорректному заполнению формы 6-НДФЛ. И, опять рассмотрим в таких документах, как отпуск . В межрасчетных документах есть такой реквизит, как планируемая дата выплаты, она фиксируется, как дата фактического получения дохода, с кодами доходов, отличных от кода 2000. Очень важно эту дату корректировать, если по факту выплаты этих доходов прошла в какой-то другой день. Поскольку, именно эта дата, попадает в форму 6-НДФЛ в строку 100. И рассмотрим тот же пример с отпуском, который рассматривали в ошибке №1. Планировали выплатить 01.10.2018 г. (Рис.3,п.1), а по факту выплатили, допустим, 10.10.2018 г. (Рис.3,п.2).

Препроводим выплату и заполняем форму 6-НДФЛ (Рис.3,п.3), посмотрим, что же у нас получилось. Проверяем наш блок строк,

соответствующим этим отпускным (Рис.3, п.4,5,6). Стока 100 – дата фактического получения дохода указано 01.10.2018 г. (Рис.3, п.4), эта дата из документа отпуск (Рис.3,п.1). Дальше, 110 строка, дата удержания налога (Рис.3,п. 5) – это дата ведомости на выплату 10.10.2018 г. (Рис.3,п.2). И остается 120 строка – срок перечисления НДФЛ (Рис.3,п.6). Для дохода в виде отпускных 100 строка должна совпадать с датой выплаты этих отпускных, строка 110. А мы видим сейчас, что форма 6-НДФЛ заполнена некорректно.

Рис.3

ОШИБКА №3: НЕСООТВЕТСТВИЕ ДАТ

Следующая ошибка, которая приводит к неправильному заполнению формы 6-НДФЛ – не заполняется 130 строка, там, где у нас указываются доходы. Возникает она вследствие того, что не совпадает дата получения дохода в трех учетах: в учете доходов, исчисленного налога и удержанного налога. И, опять по традиции будем разбираться с нашим примером по отпуску сотрудника.

Дата получения дохода, попадающая в учет доходов, отражается в реквизите – планируемая дата выплаты (Рис.5,п.1). Она при

проведении документа записывается в регистр - учет доходов для исчисления НДФЛ (Рис.5,п.2,3).

Затем, смотрим исчисленный НДФЛ, более подробно можно посмотреть по кнопке - зеленый карандаш (Рис.5,п.4), здесь у нас так же фиксируется дата получения дохода, с которого был исчислен этот налог (Рис.5,п.5). И, очень важно, чтобы эта дата с датой выплаты, указанной в документе отпуск, совпадала. Теперь посмотрим, что дата получения дохода из регистра – расчеты налогоплательщика с бюджетом по НДФЛ , там, где у нас исчисленный налог, заполнен правильно в колонке - дата получения дохода (Рис.5,п.6,7).

Рис.5

Дальше проверяем удержанный налог в документе – ведомость на выплату . Нажимаем двойным кликом на сумму НДФЛ (Рис.5,п.1) в документе и открываем расшифровку и проверяем, что удержанный налог так же фиксируется в привязке к дате получения дохода (Рис.5,п.2).

Определяется дата автоматически при заполнении документа и фиксируется в документе. При проведении записывается в регистр – расчеты налогоплательщиков с бюджетом по НДФЛ (Рис.6,п.3), уже со знаком минус, удержанный налог так фиксируется (Рис.6,п.4).

Я до этого писала, что все три даты у нас должны совпадать. Совпадает дата учета дохода (Рис.5,п.2,3), дата получения дохода, исчисленного дохода (Рис.5,п.6,7) и дата в учете удержанного налога (Рис.6,п.3,4). Если у нас в регистре - учет доходов для исчисления НДФЛ будет другая дата, то произойдет несоответствие. В форме 6-НДФЛ не определится сумма по 130 строке и строка 100 заполнится по данным учета удержанного налога (Рис.7). Поэтому, сумма налога заполнится, а сумма дохода нет, из-за нестыковки дат.

Сегодня на этом все! Если данная статья оказалась вам полезной, то обязательно подписывайтесь на рассылку, оставляйте комментарии и не пропускайте новые статьи.

Если вы выдаёте зарплату работникам или дивиденды учредителям, вам нужно удерживать с этих выплат НДФЛ и перечислять его в налоговую. Существует два отчёта по НДФЛ: ежеквартальный 6-НДФЛ и ежегодный 2-НДФЛ. Отчёт 2-НДФЛ отменяют с 2021 года, но за 2020 год его нужно сдать в прежней форме. В этой статье мы расскажем о том, как заполнить 2-НДФЛ.

Если в течение года ни один человек не получал от вас доходы, 2-НДФЛ сдавать не нужно.

Что такое НДФЛ

НДФЛ — это налог на доходы физических лиц. Его платит каждый человек, который получает доход. Но чаще всего он платит не сам, а этим занимается организация, в которой он работает.

Наняв работника, вы становитесь его налоговым агентом. Теперь вы должны считать, удерживать и перечислять в налоговую НДФЛ с его зарплаты. Важно: вы платите НДФЛ не из своих денег, а удерживаете из зарплаты сотрудника. То есть вы посредник между ним и государством. Обычно, размер НДФЛ 13% от дохода. Но бывает и больше. Например, с выигрыша в лотерею нужно заплатить 35%.

Сроки сдачи отчётности 2-НДФЛ

2-НДФЛ нужно сдавать раз в год до 1 марта. Если срок выпадает на выходной или праздник, он переносится на следующий рабочий день.

Правила заполнения формы 2-НДФЛ

2-НДФЛ состоит из справок на каждого сотрудника. В справке отражается информация о доходах, вычетах, исчисленном, удержанном и перечисленном налоге.

- Исчисленный налог — 13% от разницы между доходами и налоговыми вычетами.

- Удержанный налог — сколько НДФЛ вы удержали из зарплаты сотрудника.

- Перечисленный налог — сколько НДФЛ вы перечислили в налоговую.

Чаще всего трудности возникают при заполнении суммы перечисленного налога. В течение всего года вы платите общую сумму НДФЛ по всем сотрудникам, а в 2-НДФЛ её нужно распределить отдельно по каждому. Если вы всегда перечисляли ровно столько, сколько должны, проблем не будет — исчисленный, удержанный и перечисленный налог будут равны. Но встречаются ситуации, когда эти суммы различаются. Причины бывают разные. Например, при пересчёте налога в случае увольнения сотрудника вы не можете удержать налог, а при несвоевременном перечислении налога в бюджет образуется недоплата.

Что делать, если вы недоплатили НДФЛ

Если вы можете удержать недоплаченный НДФЛ, сделайте это до подачи 2-НДФЛ. Так вы сначала погасите недоимку, а потом распределите перечисленный налог по сотрудникам. Тогда в 2-НДФЛ начисленный, удержанный и перечисленный налог будут равны.

Что делать с переплатой НДФЛ

Есть две причины переплаты:

- Вы удержали у сотрудника нужную сумму НДФЛ, но по ошибке перечислили больше. Такое может случиться из-за ошибки в платёжке. В этом случае переплату можно только вернуть или зачесть в счёт платежей по другому налогу. Зачесть в счёт предстоящих платежей по НДФЛ не получится. Всё потому, что НДФЛ — это налог, который удерживают из зарплаты сотрудника. Платить его из личных средств нельзя, а вот другие можно, например, УСН или НДС. В 2-НДФЛ такая переплата не отражается.

- Вы удержали у сотрудника больше НДФЛ, чем нужно. Такую переплату вы должны вернуть ему по заявлению в течение трёх месяцев.

Вы можете вернуть эту сумму из своих денег, а потом уменьшать на неё платежи по НДФЛ за всех сотрудников. И так, пока полностью не возместите налог, но в рамках трёх месяцев. Иногда суммы налога, который предстоит перечислить в ближайшие три месяца, не хватает для возмещения переплаты. Поэтому прикиньте будущие платежи заранее. И если поймёте, что их недостаточно, подайте в налоговую заявление о возврате излишне удержанного налога. Это нужно сделать в течение 10 дней со дня получения заявления от сотрудника.

Когда подают аннулирующие справки

Чаще всего, когда отправили отчёт не в ту налоговую. Если 2-НДФЛ нужно просто скорректировать, сразу подайте корректировку — аннулирующую справку перед этим не подавайте.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Как выдать сотруднику справку 2-НДФЛ

Сотрудники получают 2-НДФЛ на руки, например, если увольняются. Для этого случая с 2019 года действует своя версия формы. Пользуйтесь ей.

Статья актуальна на 05.02.2021

Читайте также:

- Налоговым правонарушением признается отказ налогоплательщика от предоставления

- Величина налога и величина налогооблагаемого дохода соотносятся следующим образом

- Квитанция о приеме требования из налоговой срок отправки

- Как законно не оплачивать штрафы и налоги через внесение задатка

- Гл 32 кас рф о взыскании налогов и сборов