Ндфл для ооо в 2020 году

Обновлено: 19.05.2024

С 1 января 2020 года вступит в силу ряд изменений, которые касаются как работодателей, так и работников при расчете и уплате НДФЛ. О переменах для работодателей мы уже рассказали в одном из прошлых материалов. Теперь же мы собрали все поправки в законодательстве, которые необходимо знать каждому россиянину.

Напомним, основной закон, который реализовал все изменения в отношении НДФЛ, функции регулятора и ответственного за налоговую политику в государстве, — это 325 федеральный закон от 29 сентября 2019 года.

Изменения для физических лиц

От НДФЛ теперь освобождены:

Выплаты сельским учителям в связи с их переездом в иное место работы. Сумма не должна превышать 1 млн руб., а обеспечение осуществляться в соответствии с государственной программой до 2022 года;

Доходы в денежной и натуральной форме в связи с получением увечья при ЧС, а также доходы наследников лиц, погибших в результате ЧС на производстве. Изменение внесено 323 федеральным законом от 29.09.2019г.;

Материальная помощь студентам, аспирантам, ординаторам, стажерам и другим категориям лиц, размер которой не превышает 4000 руб. в год. Изменение вносится 327-ФЗ от 29.09.2019г.;

Доход в виде суммы задолженности перед кредитором, признанной безнадежной к взысканию, при условии, что заёмщик не является взаимозависимым лицом с кредитором, не состоит в труд отношения и т.д.) Теперь все прощенные безнадежные суммы задолженности не влекут за собой возникновения дохода физического лица с вышеуказанными исключениями (п. 62.1. ст. 217 НК РФ);

Государственная поддержка многодетных семей для погашения ипотеки в размере до 450 тыс. руб. (п. 65.1. ст. 217 НК РФ);

С 1 августа доход от ипотечных каникул (п.п.1 п. 1 ст. 212 НК РФ).

Статья 217 НК РФ также установила новые позиции, которые не будут облагаться фискальным сбором со следующего года:

компенсации за земельный участок;

помощь лицам, подвергшимся радиации;

помощь в связи с рождением ребенка;

доходы детей-инвалидов и инвалидов в рамках закона;

оплата дополнительных выходных для тех, кто ухаживает за ребенком-инвалидом;

доходы отдельных категорий граждан в рамках социальной поддержки;

выплаты почетным донорам.

Оптимизация процедуры налоговых вычетов для физических лиц

Вычет на лечение теперь получить проще. Ранее законодатель требовал соответствия приобретенных лекарств установленному перечню, теперь перечня нет. Перечень не успевал за изменением количества и наименований лекарственных средств, поэтому его решили упразднить. Изменение начало действовать с 1 января текущего года (147-ФЗ от 17.06.2019г. и ст. 219 НК РФ).

Расширены основания получения имущественных вычетов в сумме расходов на погашение процентов по ипотечному кредиту по программам помощи отдельным категориям граждан (п.п. 4 п. 1 ст. 220 НК РФ).

С 01.01.2021 года заявление на возврат будет подаваться в составе налог декларации 3-НДФЛ, а не отдельным документом (ст. 229 НК РФ).

Снижение налогового бремени физических лиц

Когда лицо продает единственное жилье, то на него распространяется минимальный 3-летний срок для владения, по истечении которого НДФЛ не уплачивается. Течение срока считается с момента регистрации права на недвижимость в ЕГРН, с даты вступления в силу судебного решения или с даты открытия наследства. (210-ФЗ от 26.07.2019 и ст. 217.1 НК РФ).

Кроме того, если новая квартира приобретена за 90 дней до продажи единственного жилья, новая норма будет действовать также. В таком случае приобретение второго жилья не считается инвестицией.

Устранено двойное налогообложение при получении жилья в дар не от близкого родственника. Ранее налог необходимо было платить со всей стоимости объекта, а при продаже вновь уплачивать установленную сумму. Единственное, что можно было применить – вычет в размере 1 млн руб. Теперь же в случае продажи имущества, полученного в дар, можно зачесть налоговую базу, с которой налог был уплачен в момент получения этого объекта (ст. 220 НК РФ).

Согласно 18 абзацу п.п. 2 п.2 той же статьи, в случае получения квартиры по наследству можно учитывать расходы, которые понес наследодатель или даритель, при продаже в последующем этой квартиры. Иными словами, отсутствует необходимость уплачивать налог с полной суммы.

Исключена необходимость физических лиц декларировать доходы от продажи ценных бумаг, если они продаются организации (п. 1 ст. 226 НК РФ).

Совершенствование эффективности администрирования в отношении физических лиц

С 2021 года у ФНС появится право не бегать за каждым налогоплательщиком, а самостоятельно исчислить налог за таких беглецов по сделкам с недвижимостью по следующей формуле: (0,7*КС-1 млн руб.) * 13%. В отсутствии налоговой декларации будет проведена камеральная проверка. Налогоплательщик может согласиться с результатом или предложить ФНС учесть его расходы по сделке (на стадии проверки, рассмотрения ее материалов после вручения акта или на стадии апелляционной жалобы).

Устранён пробел по определению налоговой базы при продаже жилого актива, который был поставлен на учет в течение года. Раньше кадастровую стоимость брали по состоянию на 1 января периода, когда произошла сделка по отчуждению. С 2020 за основу будут брать дату внесения записи в ЕГРН.

Для любителей казино налоги на выигрыш теперь будут осуществляться по кассе, по кешу. В течение года казино будут предоставлять сведения в фискальный орган по каждому гражданину: кто, сколько внес в кассу и кто, сколько получил в виде выигрыша. Налоговая выведет сальдированный результат, и направит уведомление б уплате налога тем, у кого доход возник. До 1 декабря такой сбор должен быть уплачен. При этом с граждан снимается обязанность предоставлять декларацию в части таких доходов.

Упрощена процедура постановки на учет иностранцев без места жительства и имущества на территории нашей страны. Теперь такие лица могут быть поставлены на учет на основании справок 2-НДФЛ, которые предоставляются в ФНС налоговыми агентами. В ответ ФНС возвращает уведомление о присвоении ИНН, а задача налогового агента – оповестить иностранное физическое лицо.

Изменение форм отчетности

Отчетность 2-НДФЛ, работодатель сдает по машиноориентированной форма. Справка, которую все привыкли видеть, остается лишь для взаимодействия работодателей и работников, а также для предоставления по месту требования.

В 2020 году будет упразднена форма 4-НДФЛ, а в 2021 году 2-НДФЛ и 6-НДФЛ объединятся, также как и 3-НДФЛ с заявлением на возврат налога.

Изменения по страховым взносам

Также будет увеличена предельная величина взносов:

до 1 292 000 руб. на пенсионное страхование;

до 91 2000 на страхование в связи с материнством или на случай временной нетрудоспособности.

Для того, чтобы ОП, филиал или представительство имело возможность самостоятельно начислять выплаты и сдавать расчеты по страховым взносам, у него должен быть открыт расчетный счет. Если расчетного счета нет, необходимо предоставить сведения о лишении права на выполнение указанных функций.

Право на применение пониженных тарифов утрачивают со следующего года хозяйственные общества, партнерства и другие лица, обозначенные в п.п.1 п. 1 ст. 427 НК РФ, приобретают те, кто получил статус специального административного района (о. Русский, о. Октябрьский).

Кроме того, вступает в силу с 1 января новая форма расчета по страховым взносам (приказ ФНС России от 18.09.2019г. № ММВ-7-11\470@). Отчетность по 2019 году сдается по старой форме, 1 квартал 2020 — по новой.

Все упомянутые в статье изменения вступают в силу с 1 января 2020 года, если не указано иное.

Расскажем о самых важных изменениях по НДФЛ для налоговых агентов, вступивших в силу с 1 января 2020 г.

Перечень необлагаемых выплат с 1 января 2020 года пополнен

Что не облагается НДФЛ в 2020? В состав необлагаемых доходов с 01.01.2020 г. включены:

Также официально установлено, что не облагается НДФЛ оплата работодателем своим работникам, работающим и проживающим в районах Крайнего Севера и приравненных к ним местностях, стоимости проезда работника в пределах территории Российской Федерации к месту использования отпуска и обратно и стоимости провоза багажа весом до 30 килограммов, а также стоимости проезда неработающих членов его семьи (мужа, жены, несовершеннолетних детей, фактически проживающих с работником) и стоимости провоза ими багажа, производимой в соответствии с законодательством Российской Федерации, законодательными актами субъектов Российской Федерации (п.1 ст.217 НК РФ).

Дополнен перечень лиц, имеющих право на стандартный налоговый вычет в размере 3000 руб. за каждый месяц налогового периода.

Вычет также распространяется на:

- лиц, получивших инвалидность вследствие катастрофы на Чернобыльской АЭС из числа лиц, принимавших участие в ликвидации последствий катастрофы в пределах зоны отчуждения Чернобыльской АЭС или занятых в эксплуатации или на других работах на Чернобыльской АЭС;

- лиц рядового состава органов внутренних дел, Государственной противопожарной службы, федеральной противопожарной службы Государственной противопожарной службы, лиц, проходящих службу в войсках национальной гвардии Российской Федерации и имеющих специальные звания полиции, сотрудников органов внутренних дел, федеральной противопожарной службы.

Налоговые агенты при приобретении ценных бумаг

ИП и организации, осуществляющие выплаты по договорам купли-продажи (мены) ценных бумаг признаются налоговыми агентами по НДФЛ (п.1 ст.226 НК РФ). По заявлению налогоплательщика они рассчитывают налоговую базу с учетом документально подтвержденных расходов налогоплательщика.

Изменился порядок представления отчетности и уплаты НДФЛ при наличии нескольких обособленных подразделений на территории одного муниципального образования.

Российские организации, имеющие несколько обособленных подразделений на территории одного муниципального образования, вправе представлять отчетность по НДФЛ и перечислять исчисленные и удержанные суммы налога в бюджет по месту нахождения одного из таких обособленных подразделений либо по месту нахождения организации (п.6 ст.226 и п.2 ст.230 НК РФ).

Но учитывая сжатые сроки представления уведомления, ФНС России считает допустимым представить в налоговые органы уведомление в период с 1 по 31 января 2020 года (Письмо ФНС России от 25.12.2019 N БС-4-11/26740@).

Изменить порядок представления отчетности и уплаты НДФЛ в течение года нельзя. Уведомления также представляются в налоговый орган в случае, если:

- изменилось количество обособленных подразделений на территории муниципального образования или

- произошли другие изменения, влияющие на порядок представления сведений о доходах физических лиц за истекший налоговый период и суммах исчисленного и удержанного налога

Подробно порядок уплаты НДФЛ и представлении отчетности в различных ситуациях организациями, имеющими обособленные подразделения, ФНС России разъяснила в Письме от 25.12.2019 N БС-4-11/26740@.

Новый порядок представления отчетности

С 25 до 10 человек снижена минимальная численность работников, при которой отчетность налогового агента по НДФЛ и расчеты страховых взносов должны представляться в налоговые органы в электронной форме (п.2 ст.230 НК РФ).

Кроме того, предельный срок представления налоговыми агентами расчета 6-НДФЛ и справки 2-НДФЛ перенесен с 1 апреля на 1 марта года, следующего за истекшим налоговым периодом (п.2 ст.230 НК РФ).

ФНС России разъяснила, что новые правила применяются к отчетности за 2019 год, т.е. представить 2-НДФД и 6-НДФЛ по итогам 2019 года необходимо не позднее 2 марта 2020 года (пн.) (Письмо ФНС России от 15.11.2019 N БС-4-11/23242@), а представить отчетность за 2019 год на бумажном носителе можно только если численность работников не превышает 10 человек (Письмо ФНС России от 15.11.2019 N БС-4-11/23243).

Также с 1 января 2020 года п. 4 ст. 230 НК РФ, обязывающий налоговых агентов по НДФЛ, указанных в 226.1 НК РФ (это организации, выплачивающие доходы по ценным бумагам, в т.ч. АО, выплачивающие дивиденды физлицам) представлять сведения о доходах, выплаченных физлицам и суммах удержанного НДФЛ в составе декларации по налогу на прибыль организаций признан утратившим силу.

Налоговый агент заплатит НДФЛ за счет собственных средств

При доначислениях НДФЛ в результате налоговой проверки в случае неправомерного неудержания (неполного удержания) налога, налоговый агент должен будет уплатить НДФЛ за счет собственных средств (п.9 ст.226 НК РФ). Причем суммы НДФЛ, уплаченные за налогоплательщика не признаются его доходами (п.5 ст.208 НК РФ), а обязанность по уплате НДФЛ налогоплательщиком будет считаться исполненной в день, когда налоговый агент предъявил в банк поручение на перечисление средств в счет уплаты неудержанного налога (пп.9 п.3 ст.45 НК РФ). Поэтому ФНС РФ разъяснила, что удерживать у физических лиц НДФЛ, уплаченный налоговым агентом по результатам проверки не нужно, а также не следует отражать такие суммы налога в форме 2-НДФЛ и 6-НДФЛ (Письмо ФНС России от 10.01.2020 N БС-4-11/85@).

С нового года будут внесены масштабные изменения в налоговое законодательство, большая часть из которых ослабляет давление на налогоплательщиков. Значительная часть изменений коснется физических лиц. Одним из основных налогов для этих субъектов является налог на доходы физических лиц. Рассмотрим все изменения в уплате НДФЛ в 2020 году.

Оплата НДФЛ работодателями

Новый Федеральный закон 325-ФЗ, датированный 29.09.2019 дает возможность взыскивать задолженность по НДФЛ за счет средств работодателей. Ранее такое не допускалось согласно п.9 ст. 226 Налогового кодекса.

Однако действовать новые правила будут при условии неправомерного или неполного удержания ими налога. То есть в тех случаях, когда НДФЛ, который не был уплачен в положенный срок, доначислят по результатам налоговой проверки.

Включение НДФЛ в единый платеж

Тот же Федеральный закон с 2020 года упрощает уплату налога, разрешая включать его в счет единого налогового платежа. Ранее в него можно было включать только имущественные сборы: транспортный, земельный, налог на имущество.

Таким образом, с 1 числа 2020 года средства единого налогового платежа разрешено направлять на уплату НДФЛ, указываемого в налоговых уведомлениях. Опять же распространяется данная норма, только в случае, если работодатель не удержал НДФЛ и его оплата ложится на плечи физического лица.

Изменения в электронной отчетности

В тот же Федеральном законе прописан пересмотр численности работников, при наличии которой можно предоставлять отчетность по НДФЛ в печатном виде. По состоянию на 2019 год привилегией подачи 6-НДФЛ и 2-НДФЛ только в печатном виде обладали работодатели, численность получателей дохода в которых составляла менее 25 человек.

С нового года все компании и ИП с численностью сотрудников свыше 10 человек, обязаны сдавать отчетность в электронном виде. В случае нарушения данной нормы, налоговый агент получит штраф в размере 200 рублей за каждую справку или расчет. Это означает, что работодатели, которые раньше не сдавали отчётность в электронном виде должны установить дополнительный сервис, например 1С:Отчётность, который входит в ИТС ПРОФ. Если у вас есть ИТС ПРОФ, то вам необходимо вызвать нашего специалиста, который активирует сервис.

Изменение сроков сдачи отчетности

Сейчас годовой расчет по формам 2-НДФЛ и 6-НДФЛ должен быть предоставлен юридическими лицами и ИП не позднее 1 апреля года, следующего за отчетным. По новым правилам дата переносится на месяц раньше согласно абзацам 1-3 п.19 ст.2 ФЗ-325 от 29.09.2019. Таким образом, срок составления отчетности сокращается на месяц.

Изменения, касающихся организаций с обособленными подразделениями

С 01.01.2019 организации, которые имеют несколько обособленных подразделений, расположенных в одном муниципальном образовании, имеют право платить налог и сдавать формы по месту нахождения одного из подразделений. Ранее процедура была сложнее - необходимо было отчитываться в налоговые органы по месту учета каждого подразделения.

Однако, важно уведомить налоговые органы о выборе инспекции, в которую вы будете уплачивать налог и сдавать отчетность не позднее первого января. При неправильном выборе изменение инспекции возможно только со следующего года согласно абзацу 7 пункта 19 статьи 2 325-ФЗ от 29.09.2019.

Отмена 2-НДФЛ

С 2021 года налоговые агенты избавляются от необходимости предоставлять данные по форме 2-НДФЛ, однако за 2020 год отчитаться все-таки придется.

За 2021 год и дальнейшие периоды сведения будут предоставляться по форме 6-НДФЛ согласно абз. 8 п.19 ст.2 325-ФЗ от 29.09.2019. Стоит заметить, что порядок сдачи новой формы еще не разработан налоговыми органами.

Изменения по НДФЛ, касающиеся пострадавших в ЧС

Федеральный закон №323-ФЗ от 29.09.2019 расширил перечень выплат, освобожденных от расчета НДФЛ. Ранее туда вхоили только выплаты от государства, пострадавшим от террористов, стихийных бедствий и прочих ЧС. С 1 января года применяется льгота, согласно которой абсолютно все доходы, полученные пострадавшими не включаются в расчет налоговой базы. Кроме того, освобождаются также доходы граждан, которые предоставляли жилые помещения для пострадавших ( в размере сумм, которые были получены пострадавшими на эти цели из бюджета).

Изменения, касающиеся студентов

327-ФЗ от 29.09.2019 исключает из расчета НДФЛ материальную помощь, которая выплачивается студентам. По правилам, действующим на настоящий момент данное правило действовало лишь для стипендий студентов, аспирантов, ординаторов и стажеров образовательных учреждений, которые занимались образовательной деятельностью.

НФДЛ при продаже жилья

ФЗ-210 от 26.07.2019 снижает минимальный срок владения жилым помещением, необходимый для освобождения от уплаты налога. По правилам, действующим ранее, вы не могли рассчитывать на эту льготы, еслм имели в собственности жилье менее 5 лет.

С 1 января следующего года при условии продажи единственного жилья, которое находится в собственности налогоплательщика, не менее 3 лет, НДФЛ взиматься не будет. Кроме того, данное правило распространяется на участок, на котором оно расположено.

Льготы для должников

Федеральный закон №210-ФЗ от 26.07.2019 разрешает не платить НДФЛ с безнадежных долгов физических лиц. Поясним, что имеется ввиду задолженность перед юридическими лицами и индивидуальными предпринимателями, погашение которой прощается налогоплательщику из-за признания ее безнадежной к взысканию.

Для того, чтобы освободить такие доходы от включения в налогооблагаемую базу по НФДЛ, необходимо, чтобы субъект не зависел от кредитора, и не являлся его работником. Стоит заметить, что также в такие доходы не включается материальная помощь и форма встречного исполнения обязательств перед физическим лицом. Данный вид льготы будет действовать с первого дня 2020 года согласно 5.62.1 ст.217 Налогового кодекса Российской Федерации.

Таким образом, с Нового года жизнь налогоплательщиков - физических лиц значительно упрощается. Вопрос о введении новых норм права назревал уже давно, но действовать они будут только с 2020 года.

В 2020 году нужно формировать отдельные справки 2-НДФЛ для налоговой инспекции и физлиц, которым выплатили доходы. В статье приведем образец заполнения двух вариантов бланка.

Изменения в справке 2-НДФЛ в 2020 году

С 2020 года изменились условия, при которых можно сдать 2-НДФЛ на бумаге. Если организация сдает справки на 9 и менее человек, их можно подать в бумажном виде. Если на 10 и более – только в электронном виде через спецоператоров связи.

Изменили и срок представления сведений по форме 2-НДФЛ. Теперь налоговики ждут их до 1 марта года, следующего за истекшим календарным годом (п. 2 ст. 230 НК РФ). Но из-за совпадения с выходным в 2020 году срок переносится на ближайший следующий рабочий день. То есть последний день сдачи 2-НДФЛ – это 02.03.2020.

2020 год – последний, когда предпринимателям и организациям нужно отчитаться о доходах работников по форме 2-НДФЛ. Начиная с отчетности за 2021 год ее планируют объединить с 6-НДФЛ.

Справка 2-НДФЛ в 2020 году: бланк

Новая форма, которую утвердили приказом № ММВ-7-11/566@ от 02 октября 2018 г., действует и в 2020 году.

Организации и предприниматели, которые выплачивают доходы физлицам, должны применять два разных бланка 2-НДФЛ:

- Для представления в ИФНС по итогам каждого года.

- Для выдачи на руки физлицу, если ему нужно подтверждение доходов и он обратился за справкой (например, для получения кредита и т.д.).

Форма для сдачи в налоговую приведена в Приложении № 1 к приказу № ММВ-7-11/566@ от 02 октября 2018 г. Физлицам ее выдавать не нужно.

Для физлиц справку 2-НДФЛ оформляют на бланке из Приложения 5 к тому же приказу. Чтобы ее получить, работник должен написать заявление (п.3 ст. 230 НК РФ).

Образец заполнения формы 2-НДФЛ в 2020 году

Рассмотрим заполнение форм 2-НДФЛ для сотрудников и налоговой инспекции.

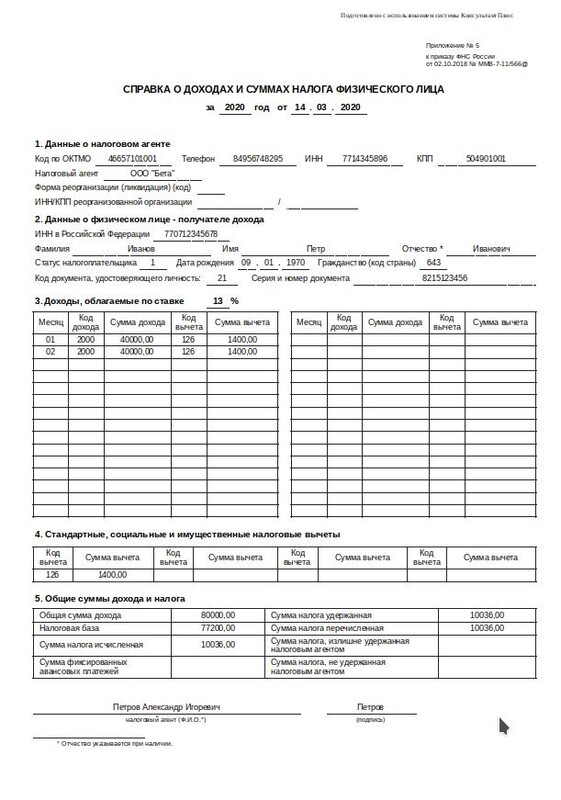

Пример заполнения 2-НДФЛ для сотрудника

Справка 2-НДФЛ для физлиц состоит из одного листа. В ней указывают:

- ОКТМО, телефон, ИНН/КПП налогового агента;

- ИНН, ФИО, статус налогоплательщика, дату рождения, гражданство и паспортные данные физлица, получившего доходы;

- сведения об облагаемых доходах, вычетах и исчисленном, удержанном и перечисленном в бюджет НДФЛ.

Образец справки 2-НДФЛ на 2020 год для сотрудника

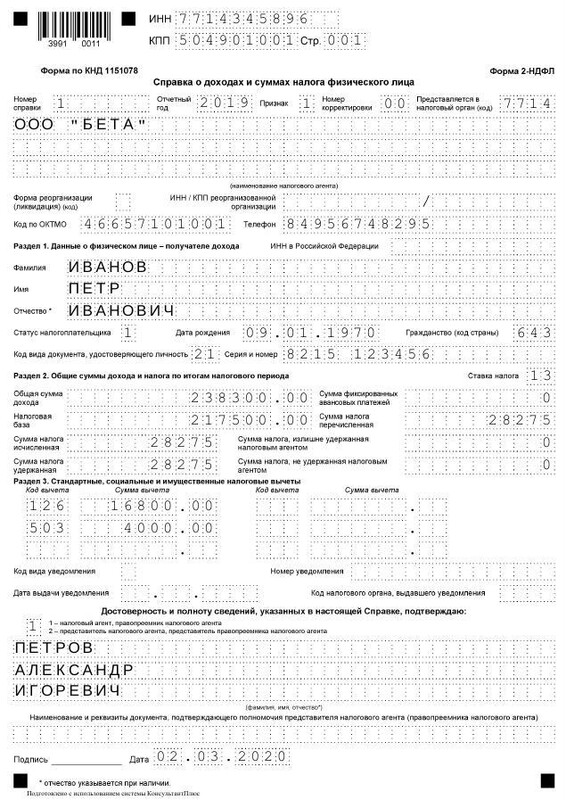

Пример заполнения 2-НДФЛ для ИФНС

Бланк 2-НДФЛ, предназначенный для налоговой инспекции, состоит из двух листов:

- Справка, в которой указывают реквизиты ИФНС, налогового агента и физлица, обобщенные суммы доходов, вычетов, исчисленного, удержанного и перечисленного в бюджет налога.

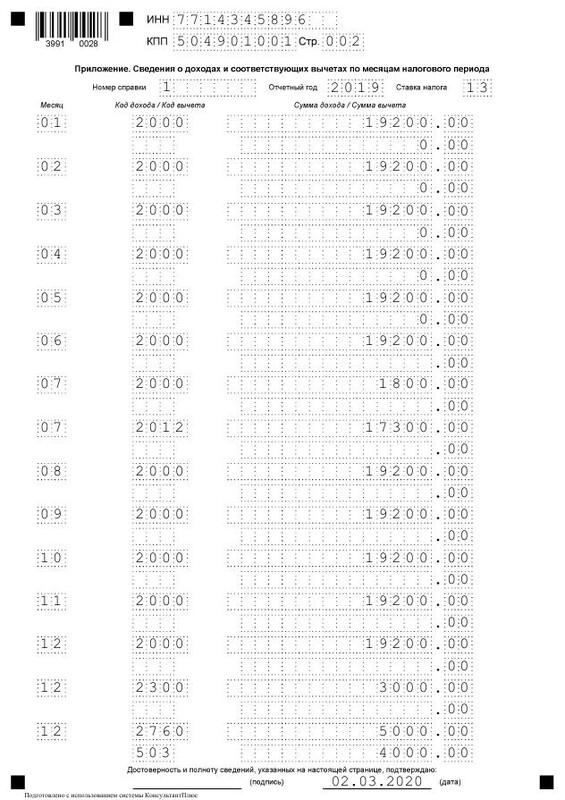

- Приложение – доходы и вычеты с разбивкой по месяцам. В нем не указывают стандартные, социальные и имущественные налоговые вычеты (п. 6.4 порядка заполнения). Их показывают только в разделе 3 первого листа справки 2-НДФЛ. А если, например, в течение года работнику выплачивали материальную помощь, то в приложении в качестве вычета нужно отразить необлагаемую часть суммы – 4000 руб. с кодом 503. Такой вычет предусмотрен п. 28 ст. 217 НК РФ. Отражают его в том месяце, когда предоставили.

Если доходы работника облагались по разным ставкам (например, кроме зарплаты, с которой удерживали 13%, ему рассчитали НДФЛ по ставке 35% с матвыгоды от беспроцентного займа), то по каждой из них заполняют отдельные справку и приложение.

Образец справки 2-НДФЛ на 2020 год для ИФНС (начало)

Образец справки 2-НДФЛ на 2020 год для ИФНС (конец)

Полное сопровождение бухгалтера по заработной плате + бизнес-ассистент от 2100 рублей в месяц

С 1 января 2020 года вступит в силу ряд изменений, которые касаются как работодателей, так и работников при расчете и уплате НДФЛ. О переменах для работодателей мы уже рассказали в одном из прошлых материалов. Теперь же мы собрали все поправки в законодательстве, которые необходимо знать каждому россиянину.

Напомним, основной закон, который реализовал все изменения в отношении НДФЛ, функции регулятора и ответственного за налоговую политику в государстве, — это 325 федеральный закон от 29 сентября 2019 года.

Изменения для физических лиц

От НДФЛ теперь освобождены:

Выплаты сельским учителям в связи с их переездом в иное место работы. Сумма не должна превышать 1 млн руб., а обеспечение осуществляться в соответствии с государственной программой до 2022 года;

Доходы в денежной и натуральной форме в связи с получением увечья при ЧС, а также доходы наследников лиц, погибших в результате ЧС на производстве. Изменение внесено 323 федеральным законом от 29.09.2019г.;

Материальная помощь студентам, аспирантам, ординаторам, стажерам и другим категориям лиц, размер которой не превышает 4000 руб. в год. Изменение вносится 327-ФЗ от 29.09.2019г.;

Доход в виде суммы задолженности перед кредитором, признанной безнадежной к взысканию, при условии, что заёмщик не является взаимозависимым лицом с кредитором, не состоит в труд отношения и т.д.) Теперь все прощенные безнадежные суммы задолженности не влекут за собой возникновения дохода физического лица с вышеуказанными исключениями (п. 62.1. ст. 217 НК РФ);

Государственная поддержка многодетных семей для погашения ипотеки в размере до 450 тыс. руб. (п. 65.1. ст. 217 НК РФ);

С 1 августа доход от ипотечных каникул (п.п.1 п. 1 ст. 212 НК РФ).

Статья 217 НК РФ также установила новые позиции, которые не будут облагаться фискальным сбором со следующего года:

компенсации за земельный участок;

помощь лицам, подвергшимся радиации;

помощь в связи с рождением ребенка;

доходы детей-инвалидов и инвалидов в рамках закона;

оплата дополнительных выходных для тех, кто ухаживает за ребенком-инвалидом;

доходы отдельных категорий граждан в рамках социальной поддержки;

выплаты почетным донорам.

Оптимизация процедуры налоговых вычетов для физических лиц

Вычет на лечение теперь получить проще. Ранее законодатель требовал соответствия приобретенных лекарств установленному перечню, теперь перечня нет. Перечень не успевал за изменением количества и наименований лекарственных средств, поэтому его решили упразднить. Изменение начало действовать с 1 января текущего года (147-ФЗ от 17.06.2019г. и ст. 219 НК РФ).

Расширены основания получения имущественных вычетов в сумме расходов на погашение процентов по ипотечному кредиту по программам помощи отдельным категориям граждан (п.п. 4 п. 1 ст. 220 НК РФ).

С 01.01.2021 года заявление на возврат будет подаваться в составе налог декларации 3-НДФЛ, а не отдельным документом (ст. 229 НК РФ).

Снижение налогового бремени физических лиц

Когда лицо продает единственное жилье, то на него распространяется минимальный 3-летний срок для владения, по истечении которого НДФЛ не уплачивается. Течение срока считается с момента регистрации права на недвижимость в ЕГРН, с даты вступления в силу судебного решения или с даты открытия наследства. (210-ФЗ от 26.07.2019 и ст. 217.1 НК РФ).

Кроме того, если новая квартира приобретена за 90 дней до продажи единственного жилья, новая норма будет действовать также. В таком случае приобретение второго жилья не считается инвестицией.

Устранено двойное налогообложение при получении жилья в дар не от близкого родственника. Ранее налог необходимо было платить со всей стоимости объекта, а при продаже вновь уплачивать установленную сумму. Единственное, что можно было применить – вычет в размере 1 млн руб. Теперь же в случае продажи имущества, полученного в дар, можно зачесть налоговую базу, с которой налог был уплачен в момент получения этого объекта (ст. 220 НК РФ).

Согласно 18 абзацу п.п. 2 п.2 той же статьи, в случае получения квартиры по наследству можно учитывать расходы, которые понес наследодатель или даритель, при продаже в последующем этой квартиры. Иными словами, отсутствует необходимость уплачивать налог с полной суммы.

Исключена необходимость физических лиц декларировать доходы от продажи ценных бумаг, если они продаются организации (п. 1 ст. 226 НК РФ).

Совершенствование эффективности администрирования в отношении физических лиц

С 2021 года у ФНС появится право не бегать за каждым налогоплательщиком, а самостоятельно исчислить налог за таких беглецов по сделкам с недвижимостью по следующей формуле: (0,7*КС-1 млн руб.) * 13%. В отсутствии налоговой декларации будет проведена камеральная проверка. Налогоплательщик может согласиться с результатом или предложить ФНС учесть его расходы по сделке (на стадии проверки, рассмотрения ее материалов после вручения акта или на стадии апелляционной жалобы).

Устранён пробел по определению налоговой базы при продаже жилого актива, который был поставлен на учет в течение года. Раньше кадастровую стоимость брали по состоянию на 1 января периода, когда произошла сделка по отчуждению. С 2020 за основу будут брать дату внесения записи в ЕГРН.

Для любителей казино налоги на выигрыш теперь будут осуществляться по кассе, по кешу. В течение года казино будут предоставлять сведения в фискальный орган по каждому гражданину: кто, сколько внес в кассу и кто, сколько получил в виде выигрыша. Налоговая выведет сальдированный результат, и направит уведомление б уплате налога тем, у кого доход возник. До 1 декабря такой сбор должен быть уплачен. При этом с граждан снимается обязанность предоставлять декларацию в части таких доходов.

Упрощена процедура постановки на учет иностранцев без места жительства и имущества на территории нашей страны. Теперь такие лица могут быть поставлены на учет на основании справок 2-НДФЛ, которые предоставляются в ФНС налоговыми агентами. В ответ ФНС возвращает уведомление о присвоении ИНН, а задача налогового агента – оповестить иностранное физическое лицо.

Изменение форм отчетности

Отчетность 2-НДФЛ, работодатель сдает по машиноориентированной форма. Справка, которую все привыкли видеть, остается лишь для взаимодействия работодателей и работников, а также для предоставления по месту требования.

В 2020 году будет упразднена форма 4-НДФЛ, а в 2021 году 2-НДФЛ и 6-НДФЛ объединятся, также как и 3-НДФЛ с заявлением на возврат налога.

Изменения по страховым взносам

Также будет увеличена предельная величина взносов:

до 1 292 000 руб. на пенсионное страхование;

до 91 2000 на страхование в связи с материнством или на случай временной нетрудоспособности.

Для того, чтобы ОП, филиал или представительство имело возможность самостоятельно начислять выплаты и сдавать расчеты по страховым взносам, у него должен быть открыт расчетный счет. Если расчетного счета нет, необходимо предоставить сведения о лишении права на выполнение указанных функций.

Право на применение пониженных тарифов утрачивают со следующего года хозяйственные общества, партнерства и другие лица, обозначенные в п.п.1 п. 1 ст. 427 НК РФ, приобретают те, кто получил статус специального административного района (о. Русский, о. Октябрьский).

Кроме того, вступает в силу с 1 января новая форма расчета по страховым взносам (приказ ФНС России от 18.09.2019г. № ММВ-7-11\470@). Отчетность по 2019 году сдается по старой форме, 1 квартал 2020 — по новой.

Все упомянутые в статье изменения вступают в силу с 1 января 2020 года, если не указано иное.

Читайте также: