Налоговый вычет при наследовании квартиры

Обновлено: 06.05.2024

В 2014 году мама взяла ипотеку и в течение двух лет получала вычет за квартиру. Я созаемщик. В июне 2018 года она умерла. Я вступила в наследство и продолжаю платить ипотеку, хотя кредит до сих пор оформлен на маму.

В налоговой мне сказали, что права на вычет по своим расходам на ипотеку я не имею. Говорят, что договор оформлен на маму и право на вычет только у нее. Я пытаюсь объяснить, что сейчас кредит выплачиваю я, квартира теперь моя и расходы тоже мои, а мамы уже почти год нет в живых. Меня никто не слушает.

Помогите, пожалуйста, в этой ситуации. Могу ли я унаследовать вычет вместе с квартирой и возвращать 13% от своих расходов? Или я плачу ипотеку, а права на вычет по ней не имею?

Юлия, скорее всего, в налоговой вашу ситуацию просто неправильно поняли, потому что она и правда непростая. Но вы сможете получить вычет. Главное, вооружиться аргументами и представить документы.

Унаследовать право на вычет за квартиру нельзя

Само по себе наследование вычета невозможно. Например, если мама начала получать вычет за квартиру, а потом умерла и не использовала всю сумму, остаток этого вычета наследникам не переходит. Это значит, что остаток маминого вычета нельзя использовать, чтобы вернуть свой налог.

Если вы именно так задали вопрос в налоговой, то вам ответили правильно: остаток вычета не переходит по наследству вместе с имуществом. У каждого человека есть свое право на вычет, и передать его нельзя никаким способом. Наследник не может указать в декларации сумму вычета умершего владельца квартиры и возвращать свой НДФЛ .

Можно унаследовать налог, который не успели отдать умершему наследодателю

Ваша мама купила квартиру в 2014 году, но вычет получала только два года. Возможно, она не успела заявить вычет за следующие годы или забрала весь налог. А может, вышла на пенсию и перестала его платить.

Но допустим, в 2016, 2017 или 2018 году мама могла бы использовать свое право на вычет и возвращать уплаченный налог и даже подала документы. Но налоговая не успела вернуть налог до ее смерти: он остался в бюджете. Тогда забрать мамин налог можете вы. Потому что мама уже заявила вычет и получила от налоговой подтверждение, что имеет на него право. Вы, как наследница, кроме квартиры получили право и на те суммы, которые государство должно вернуть маме, но не вернуло из-за ее смерти.

В налоговом кодексе на этот счет нет прямых указаний, зато они есть в судебной практике. Налоговая инспекция не поторопится возвращать мамин налог на ваш счет. Возможно, свое право на эти деньги придется доказывать в суде. Но есть судебная практика в пользу наследников: благодаря своему упорству они возвращали десятки тысяч рублей налога умерших родственников. Даже если человека больше нет, это не повод оставлять в бюджете его деньги.

Вот основные выводы из решений судов по таким делам:

- У умершего собственника должно быть право на вычет.

- Он при жизни успел подать декларацию, то есть обозначил свое намерение вернуть налог.

- Сумма налога к возврату входит в наследственную массу. Ее должны перечислить наследникам из бюджета. Даже если решение по декларации не успели принять до смерти.

- Налоговая должна вернуть наследникам деньги, которые мог бы получить сам наследодатель, если бы не умер.

- Если умерший человек имел право на вычет, но не успел его заявить, налог никому не вернут.

Вот примеры реальных историй, когда наследникам удалось вернуть из бюджета налог:

- Мать смогла забрать налог за умершего сына. Он подал декларации за три года и умер. Налоговая не хотела отдавать деньги, но мать пошла в суд и выиграла. Налог ее сына — это тоже часть наследства.

- Жена забрала из бюджета 116 тысяч рублей НДФЛ умершего мужа. Он купил квартиру, подал декларацию и успел вернуть часть налога. Потом подал еще одну декларацию, но не написал заявление на возврат налога и не успел получить остаток суммы. Это решила сделать его жена. Налоговая сопротивлялась, но супруга победила.

В таких ситуациях важно, чтобы умерший владелец квартиры сам успел обратиться за вычетом. То есть чтобы он подтвердил свое право, подал декларацию, но ему не успели перечислить налог. В случаях, когда наследодатель умирал до того, как успел подать декларацию, суды отказывали наследникам в праве на вычет после смерти.

Вот примеры из судебной практики, когда наследникам отказывали в возврате налога:

- Дочь подала декларацию, успела вернуть часть налога и умерла. Осталась неиспользованная сумма вычета. Мать хотела подать декларацию от своего имени за следующий год, чтобы заявить часть вычета дочери и забрать из бюджета ее налог. Суд поддержал налоговую: если нет декларации от наследодателя, наследники не могут подать ее от своего имени и вернуть НДФЛ .

- Брат купил квартиру и умер. Единственной наследницей стала сестра. Она хотела вернуть налог за брата, используя его право на вычет. Но сам брат при жизни не успел подать декларацию, поэтому налоговая и суд отказали сестре. Наследникам вернут налог, только если наследодатель выразил свою волю и успел подать документы на вычет.

Можно использовать свое право на вычет по той же квартире

Имущественный вычет предоставляется в размере фактических расходов на покупку квартиры. При этом важно, чтобы расходы нес именно тот человек, который заявляет вычет и хочет вернуть свой налог. Исключение — только для супругов, у них все расходы общие.

То есть вы можете использовать свое право на вычет, так как у вас есть квартира, по которой вы несете расходы: платите ипотеку и проценты. Недвижимость хоть и досталась вам по наследству, но вместе с обязательствами. То есть вы обязаны за нее платить. А значит, у вас есть расходы, которые связаны с приобретением недвижимости, — это условие для вашего личного вычета и возврата не маминого, а вашего налога.

Чтобы получить свой личный вычет по унаследованной от мамы квартире, нужно доказать налоговой совпадение основных условий, общих для всех.

У вас есть право на вычет. По унаследованной квартире вы можете использовать только свой личный вычет, если раньше не использовали это право или есть остаток с какого-то объекта недвижимости. Если вы уже использовали свое право и вернули 260 тысяч рублей НДФЛ , то ни по какой другой квартире, даже унаследованной от мамы, использовать его повторно не сможете.

Вы стали собственником квартиры. Когда умирает собственник квартиры, недвижимость переходит наследникам. В вашем случае квартира мамы перешла вам, как дочери. При этом собственником вы стали не с того дня, как вступили в наследство, а со дня смерти мамы — то есть когда открылось наследство. Когда именно вы зарегистрировали свое право, не имеет значения.

Вы приняли на себя обязанности по выплате ипотеки. Когда вы вступили в наследство, то получили не только квартиру, но и долги своей мамы. То есть вы автоматически стали должны банку деньги, даже если договор на ваше имя не переоформили. Как наследница, вы встали на место залогодателя и обязаны отвечать по обязательствам своей мамы. Минфин считает, что для вычета все-таки нужно переоформить договор ипотеки на свое имя. Но в вашем случае вы там уже указаны как созаемщик. А созаемщик несет по кредиту такую же ответственность, как заемщик. Поэтому проблем с подтверждением своих обязательств перед банком быть не должно — но в налоговой нужно приводить все аргументы, а не выборочные.

Если налоговый инспектор сомневается, напомните ему о позиции Минфина и ФНС , которую до сведения всех налоговых довели еще в 2015 году. У наследников не должно быть проблем с вычетами по квартирам, которые они получили после смерти родственников. При условии, что наследники платят ипотеку по этим квартирам. У вас такой проблемы не должно быть тем более, потому что вы созаемщик по кредиту, а теперь еще и владеете квартирой.

Вы несете расходы по ипотеке и процентам. Соберите документы, которые подтверждают, что ипотеку платите именно вы. Потому что вычет конкретному человеку дают только в сумме фактически подтвержденных расходов, которые понес лично он. У супругов в законном браке другая ситуация, но это не ваш случай. Возьмите справку о сумме процентов, уплаченных со дня смерти мамы, чтобы подтвердить свое право еще и на этот вычет.

Что сейчас нужно сделать для возврата налога по унаследованной квартире

Вот план действий в вашей ситуации:

Если вам откажут, пишите жалобу в УФНС и не бойтесь идти в суд. Налогоплательщики выигрывают. Если есть за что бороться, это стоит делать.

Подумайте, стоит ли возвращать налог с уплаченных процентов

Напоследок еще один совет. Скорее всего, большую часть процентов по ипотеке выплатила ваша мама. Если вы заявите вычет по оставшейся сумме процентов, то больше налог именно с процентов по ипотеке никогда вернуть не сможете: остаток именно этого вида вычета не переносится на другие объекты. А общий лимит по процентам — 3 млн рублей.

Возможно, имеет смысл оставить этот вычет для другой ипотеки, чтобы забрать из бюджета больше денег. Но это решать вам. Если не планируете брать ипотеку в будущем, забирайте все сейчас. И напишите нам потом, чем закончится ваша история.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Имущественные налоговые вычеты и льготы - расчеты и тонкости - нужно ли платить налог на дарение и наследство, налог на имущество - когда платить и сколько, как получить возможные вычеты и льготы, как снизить имущественный налог, налог на доходы физических лиц и имущественные вычеты, налог при покупке объектов недвижимости.

С 1.01.2019 года в НК РФ введены поправки относительно порядка начисления НДФЛ и других налогов. Их расчет выполняется с учетом стоимости проданного имущества, сроков владения жильем или коммерческой площади. На недвижимость существует несколько категорий налоговых платежей: НДФЛ, налог на имущество физических лиц.

Содержание:

Нужно ли платить налог на дарение и наследство?

Получатель подарка не должен платить налог на дарение. Но это правило распространяется на случаи, когда одаряемый гражданин получает недвижимость или любое другое имущество от близких родственников: родителей, супругов, братьев, сестер, бабушек, дедушек, детей, внуков.

В подобную категорию не входят другие родственники: тети, дяди, племянники и т.д. В этом случае одаряемый должен задекларировать доход и оплатить налог - 13% от стоимости квартиры, транспорта или другого имущества.

При наследовании недвижимости оплачивается государственная пошлина, при условии, что наследник не проживал с наследодателем. Наследство не облагается налогом на доходы. При составлении завещания на недвижимость завещатель также не оплачивает никакие налоги. Но если гражданин будет продавать квартиру, полученную в наследство, то тогда у него возникает обязанность оплачивать налог на доходы, а также имущественный налог.

Например, Васечкин получил от сестры в наследство двухкомнатную квартиру. Если он жил отдельно от сестры, то наследник несет расходы, связанные с оформлением свидетельства у нотариуса. Оплачивать налог не понадобится, но нужно платить госпошлину, если Васечкин не жил вместе с сестрой и не был прописан в наследуемой недвижимости. Размер пошлины – 0.3% от стоимости жилья (для близких родственников) и 0.6% для остальных правопреемников.

Налог на имущество

В НК РФ внесены поправки относительно имущественного налога и НДФЛ – с 1.01.2015 г. В первом случае поправки начали действовать 1.01.2015 г., изменения, касающиеся порядка расчета и уплаты НДФЛ на недвижимость, начали действовать с 1.01.2016 г. Согласно ст. 401 НК РФ налогом на имущество облагаются следующие категории недвижимости:

- жилой дом – в том числе в аварийном состоянии, если он продолжает состоять на кадастровом учете и считается полноценным объектом недвижимости;

- жилое помещение (квартира, комната). Налогом также облагается доля в недвижимости, независимо от ее размера;

- гараж, машино-место – (если они состоят на кадастровом учете);

- единый объект недвижимости комплекс – например, гостиница;

- объект незавершенной постройки – частный дом и т.д.;

- другие здания, помещения, сооружения.

По этой причине застройщикам – собственникам многоквартирных домов до их продажи невыгодно держать такую недвижимость в собственности, так как имущественный налог оплачивается за каждую квартиру до передачи ее в собственность.

Имущественный налог исчисляется исходя из кадастровой стоимости недвижимости. Она представляет собой стоимость жилья или другой недвижимости, определенную в соответствии с износом объекта. Кадастровая стоимость определяется инженерами.

Ранее налог рассчитывался с инвентаризационной стоимости, которая фиксировалась в БТИ, и налоги были незначительными. На территории РФ произошла переоценка стоимости недвижимости. Кадастровые инженеры оценивают ее по показателям, приближенным к рыночной цене и даже выше. Кадастровую стоимость пересматривают в Росреестре не реже 1 раза в 3-5 лет.

Налог оплачивается исходя из кадастровой стоимости определенной на конкретный период. Учитываются льготы для отдельных категорий граждан. В их перечень входят:

- Пенсионеры.

- Ветераны ВОВ и труженики тыла.

- Жители блокадного Ленинграда, участники военных действий.

- Граждане, принимавшие участие при ликвидации аварии на Чернобыльской АЭС и др.

Такие граждане вправе не платить налог за один объект недвижимости каждой категории – частный дом, квартиру, землю.

Например, если у пенсионера одна квартира, дача и гараж, то он не оплачивает налоги. Если у льготника несколько квартир, то налог он имеет право не платить только за одну.

Возможные вычеты

Уменьшение налоговой базы по каждому объекту предусматривает:

- 10 кв. м. на комнату;

- 20 кв. м. на квартиру;

- 50 кв. м. на частный дом

Это означает, что подобные метры из общей площади недвижимости не облагаются налогом. Сумма рассчитывается пропорционально метражу или долям в недвижимости. Так, если у человека в собственности однокомнатная квартира площадью в 32 кв. м., то налог рассчитывается только на 12 м. жилья. Новые поправки в НК РФ, регулирующие налоговые вычеты, фактически освободили от необходимости оплаты налога на имущество малоимущее сельское население.

Вышеуказанные вычеты применяются на все объекты недвижимости – независимо от их количества. Так, если у гражданина в собственности 2 квартиры, то вычет составит 20 кв.м. на обе. Вычет предоставляется на имущество с большей кадастровой стоимостью, без необходимости подачи дополнительного заявления.

НК РФ предусматривает постепенный переход на налогообложение по кадастровой стоимости до 2020 года.

- В первый год налоговый коэффициент (коэффициент-дефлятор) - 0.2,

- во второй – 0.4,

- в третий – 0.6,

- в четвертый – 0.8.

- К 2020 году налог на недвижимость не будет увеличиваться.

Учитывается, что вычеты распространяются и на долевую недвижимость.

Например, если у квартиры площадью в 45 кв.м. 3 собственника и каждому принадлежит 1/3 часть недвижимость, то вычет составит 20 кв.м., а налог нужно уплачивать с 25 кв.м., то есть, каждый из собственников заплатит налог с 8.33 кв.м. Сумма зависит от стоимости недвижимости. Налог оплачивается пропорционально долям каждого собственника.

Как снизить имущественный налог

Налогоплательщик может обратиться в комиссию по снижению кадастровой стоимости. Но если разница между кадастровой и рыночной стоимостью составляет меньше 4 млн., то снижать кадастровую стоимость нет смысла.

Процедура обращения в комиссию обязательна для юридических лиц, реализующих коммерческую недвижимость. При обращении к заявлению о снижении кадастровой стоимости понадобится приложить выписку ЕГРН о недвижимости, нотариально заверенную копию правоустанавливающего документа на недвижимость или документа, подтверждающего права собственности на объект (свидетельство и т.д.).

Также понадобится представить документы, подтверждающие недостоверные данные об объекте недвижимости:

- Выписку из ЕГРН о кадастровой стоимости объекта недвижимости;

- нотариально заверенную копию правоустанавливающего или правоудостоверяющего документа на объект недвижимости;

- документы подтверждающие недостоверность сведений об объекте недвижимости;

- отчет об оценке объекта, в случае если заявление подается на основании установления в отношении объекта недвижимости его рыночной стоимости.

Желательно, чтобы документы, подтверждающие реальную стоимость недвижимости, были достоверными. Наши риэлторы помогут снизить имущественный налог, если в этом есть целесообразность!

При оформлении отчета учитывается, что его стоимость высока и может достигать 40-50 тыс. рублей. Заказывать его целесообразно при снижении кадастровой стоимости крупного объекта. При обращении в суд понадобится оформлять административное исковое заявление. Представителем по нему может быть гражданин только с высшим юридическим образованием.

Налог на доходы физических лиц и имущественные вычеты

После 1.01.2016 года налоговый вычет предоставляется с учетом кадастровой стоимости жилья и при условии, что квартира была в собственности более 5 лет (более трех лет по безвозмездным сделкам – наследство, приватизация, дарение) и ренте.

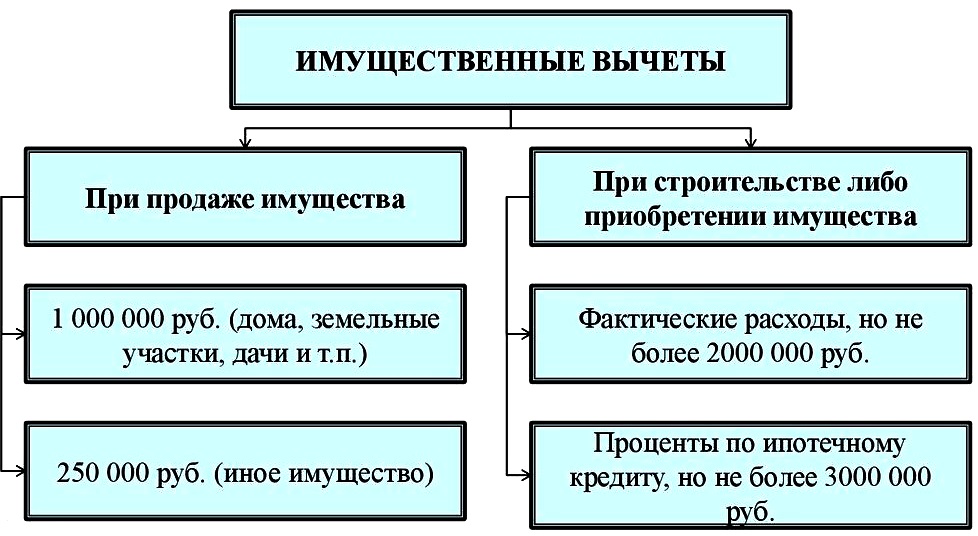

Если недвижимость меньше трех или 5 лет, то используются следующие схемы налогового вычета:

- Вычет в сумме 1 млн. рублей. Применяется, когда продавец не понес расходы на приобретение недвижимости, оформил сделку на безвозмездной основе. Сумма вычета в таком случае может зависеть от формулировки договора. Если приватизированную квартиру продать по долям, то вычет с 1 млн. рублей может получить каждый дольщик.

- Доход минус расход. Оплачивается 13% с суммы полученного дохода. Например, продавец продал квартиру за 8 млн. рублей, а купил за 6 млн. Тогда налог в размере 13% от полученного дохода в 2 млн. рублей он должен оплатить в обязательном порядке.

Однако с 1.01.2016 года есть возможность оплатить налог либо от суммы договора купли продажи или от кадастровой стоимости объекта, умноженной на понижающий коэффициент 0.7.

С 1 января 2016 г. налоговая база определяется от большей суммы:

- либо от суммы в Договоре купли-продажи;

- либо от кадастровой стоимости объекта (по состоянию на 1 января года, в котором осуществлена государственная регистрация перехода права собственности на продаваемую квартиру) *0,7 (понижающий коэффициент).

Например, квартира куплена за 5 млн. рублей, а ее кадастровая стоимость составляет 5.7 млн. рублей. Тогда сумма налога составляет 5.7*0.7/ 100 = 39900 руб. В этом случае целесообразно воспользоваться налогом с кадастровой стоимости и нет смысла занижать стоимость квартиры в ДПК, так как 13% с 700 тыс. - получится большая стоимость

Если, например, кадастровая стоимость жилья составляет 8 млн. рублей, а расходы – 5 млн. рублей, то целесообразно в договоре в качестве стоимости квартиры указать произведение такой стоимости на коэффициент 0.7. 8 млн. *0.7 = 5600000 млн. рублей. В договоре следует указать эту стоимость, а налог заплатить с 600 тыс. рублей (13%). Исключение составляют не резиденты, а также граждане-предприниматели. Они обязаны оплачивать 30% налог от кадастровой стоимости жилья.

Если ИП реализует коммерческие объекты, то вычеты на него не распространяются и предприниматель оплачивает 13% от стоимости недвижимости, если оно использовалось в бизнесе (например, магазин, помещение под парикмахерскую). В таких случаях при продажах можно занизить реальную стоимость сделки, но с учетом возможных рисков (неоплаты суммы покупателем). Рискует также гражданин, который использует квартиру под аренду, которая также считается предпринимательской деятельностью (штрафы со стороны налоговых инспекторов).

Налог при покупке объектов недвижимости

Можно оформить вычет в 13% с 2 млн. рублей. Вычет предоставляется резидентам и гражданам РФ, которые находятся в стране 183 дня и больше. Льгота предоставляется при условии, что гражданин является плательщиком НДФЛ и платит 13% со своих доходов. Вычет также могут получить пенсионеры, если они получали налогооблагаемый доход за 3 года до покупки жилья. Денежные средства за квартиру или другую недвижимость должны уплачиваться лично (не ипотека, не материнский капитал или другие государственные субсидии).

Кто может получить налоговый вычет (условия должны выполняться в совокупности):

- Налоговые резиденты (граждане находящиеся на территории России более 183 дней),

- получающие официальный доход облагаемый по ставке 13% (для пенсионеров получавшие доход за 3 года до года приобретения),

- денежные средства были ваши личные (не материнский капитал, не гос. субсидии и пр.),

- еще не использовавшие свое право на налоговый вычет.

Налоговый вычет на покупку недвижимости можно использовать 1 раз в жизни, но его можно добирать несколько раз (до 2 млн. рублей). Дети могут получить налоговый вычет дважды (в том числе уже после наступления совершеннолетия). Если родитель получил налоговый вычет за себя, то он не может рассчитывать на сумму вычета за ребенка. Поэтому родителям целесообразно сначала оформлять налоговый вычет на несовершеннолетних детей, а уже потом на себя!

Как можно получить налоговый вычет:

- У работодателя. Понадобится написать заявление, и тогда с зарплаты не будет удерживаться 13% НДФЛ до полного добора налога – в зависимости от суммы покупки квартиры. Работодатель не будет вычитать налог с зарплаты, пока зарплата не составит 2 млн. рублей в совокупности и сумма вычета с нее – 260 тыс. рублей.

- На банковскую карточку. При заполнении налоговой декларации можно написать заявление о предоставлении вычета.

- Взаимозачет (сокращение налоговой базы). Например, если гражданин продал квартиру, ранее приобретенную за 5 млн. рублей, за 7 млн. Тогда у него возникает обязанность оплатить 13% с 2 млн. рублей, то есть, с суммы полученного дохода. Но если гражданин покупает новую квартиру, например, за 4 млн. рублей, то у него есть право на вычет в сумме до двух миллионов рублей. Следовательно, происходит взаимозачет: гражданин не получает вычет с новой квартиры, но не платит НДФЛ с продажи старой жилплощади.

Вычет на покупку недвижимости можно получить только в течение 3 лет после приобретения жилья!

С помощью вычета можно компенсировать расходы на приобретение жилья, земельного участка с домом или участка ИЖС, строительство жилья, его отделку или ремонт недостроенного жилья. 3 млн. вычета можно получить при расходе на оплату ипотечного кредита.

Вычет не предоставляется, когда жилье приобретено у взаимозависимых лиц – родственников, работодателей, а также лицам, использовавшим право на льготу.

Максимальная сумма вычета составляет 2 млн. руб. (260 тыс. рублей – 13%). До 2008 года она составляла 1 млн. рублей. Сумма вычета возмещается каждый год – на сумму уплаченного гражданином подоходного налога. Льгота предоставляется при покупке жилья без ипотечного займа. Отдельно также можно получить вычет за проценты по ипотечному кредиту.

Если жилье приобретено в ипотеку до 1.01. 2014 года, то вычет предоставляется в неограниченном размере на всю сумму уплаченного НДФЛ. После 1.01.2014 г. вычет предоставляется на сумму в 3 млн. рублей (390 тыс. рублей на карту или у работодателя). Вычет при покупке в долевую собственность можно получить при подтверждении расходов на приобретении доли. Подобное правило распространяется на супругов. Если расходы производил каждый из них и эти траты подтверждаются платежными документами, то сумма вычета предоставляется в пределах понесенных расходов.

Если расходы производил один из супругов или они приходится на обоих супругов, то муж и жена вправе подписать в налоговой инспекции заявление о распределении расходов, независим от того, кто фактически оплачивал покупку недвижимости. Вычет на построенные частные дома можно получить, если на такой жилплощади предусмотрено право регистрации граждан. Вычет на покупку частного дома можно получить только с расходов на приобретение жилья. Даже если оно реконструировано (достроен второй этаж, пристроены дополнительные помещения), то такие расходы не возмещаются.

Если гражданин покупает объект незавершенного строительства (это должно быть указано в документе), то вычет полагается и за покупку такого объекта, и за его достройку, отделку. А вычет на строительство дома можно получить, если все расходы подтверждены документально – понадобятся договоры, чеки, расписки. Данные о налогоплательщике должны совпадать со сведениями, указанными в чеках. Расходные документы, выписанные на прораба, не подойдут.

НДФЛ с продажи жилья и его покупки оплачивается согласно полученному доходу и с учетом стоимости жилья. Предусмотрена возможность получить вычеты, которые существенно снижают необходимость оплаты подоходного налога. Основное условие – покупатель или продавец недвижимости на момент обращения за льготы должны располагать налогооблагаемым доходом.

Вопрос-ответ (2)

Здравствуйте! Дом приобретён в 2000 году могу я вернуть налоговый вычет 13% от покупки жилья. В 2000 г я официально не работала. Официальный стаж начался с 2010г и по сей день

За 20 лет размер вычетов с покупки и законы изменились. С этим вопросом вам конечно в Налоговую. Есть и телефон горячей линии по налогам РФ.

Квартира приобретена 2016 году. Я пенсионер. Работала 2011-2014 гг. В 2020 году могу получить имущественный вычет , сдав декларацию за 2019 год?

Здравствуйте.

Подать документы на вычет вы могли уже в 2017 году. При этом для пенсионера возможно было бы вернуть уплаченный налог за 2016,2015,2014,2013 годы. В вашем случае - вы могли вернуть налог (то есть подучить вычет) за 2014 и 2013 годы, в которые вы работали.

Таким образом,нельзя получить вычет более чем за 4 последних календарных года.

То есть в 2020 году не вернуть налог даже за 2015 год .

Уточнить вы можете, обратившись к консультанту по налогу на недвижимость - в вашей Налоговой инспекции по месту регистрации.

У налоговой появились новые полномочия по проверке собственников недвижимости. Для владельцев квартир и домов это означает, что проверять их будут чаще и тщательнее. Особенно это касается случаев, когда недвижимость получена в дар, по наследству или если новый владелец продает недвижимость, полученную таким путем. За что конкретно могут вызвать в налоговую наследника или одаряемого, узнайте из нашей статьи.

Какие новые полномочия появились у ФНС относительно проверки недвижимости?

Законом от 29.09.2019 № 325-ФЗ был внесен ряд поправок в НК РФ, которые коснулись собственников недвижимости. ФНС выпустила по этому поводу официальное письмо, поясняющее сферу применения поправок (письмо от 08.07.2021 № ЕА-4-15/9587@).

Теперь налоговая служба вправе проводить камеральную проверку собственника, даже если он не сдавал декларацию о доходах (п. 1.2 ст. 88 НК РФ).

В стандартном случае собственник недвижимости сдает декларацию 3-НДФЛ в случаях:

- получения недвижимости в дар от не от близкого родственника;

- продажи недвижимости, полученной в дар или по наследству, ранее трех лет с даты оформления права собственности;

- продажи недвижимости, купленной по договору купли-продажи, ранее пяти лет (если жилье единственное — ранее трех лет).

Не всегда обязанность по сдаче декларации автоматически влечет за собой уплату НДФЛ. Собственник может продать недвижимость по цене приобретения или воспользоваться налоговым вычетом. В этом случае уплачивать НДФЛ не требуется, но подача декларации остается обязательной.

До внесения поправок без декларации ФНС не вправе была проводить камеральную проверку с целью убедиться в правильности расчета НДФЛ (или освобождения от его уплаты). А по новым правилам налоговая даже без наличия декларации сможет инициировать камеральную проверку собственника жилья. Основанием для ее назначения будут являться:

- сведения о получении в дар или продаже недвижимости, полученные от нотариусов или Росреестра;

- факт неподачи декларации о доходах в срок до 30 апреля будущего года, если есть факты приобретения недвижимости в дар или по наследству;

- факт неуплаты НДФЛ до 15 июля будущего года, если есть факты получения недвижимости в дар или по наследству.

Чем это грозит собственникам?

Новые полномочия ФНС РФ означают для собственников вероятность вызова в налоговую для дачи пояснений в рамках камеральной проверки.

Так, если налог с полученной недвижимости не уплачен до 15 июля, то уже со следующего дня ИФНС может начать камеральную проверку и затребовать у собственника пояснения и документы по сделке. Представить документы собственник обязан в пятидневный срок.

При пропуске срока или умышленном игнорировании требования ИФНС составляется акт. НДФЛ будет доначислен собственнику на основании данных, полученных из Росреестра.

Также будут начислены пени и выставлен штраф за непредставление налоговой декларации (ст. 119 НК РФ).

Отметим, что штраф за просрочку декларации придется уплатить даже в том случае, если гражданин сдаст ее добровольно после вызова в ИФНС.

ОБРАТИТЕ ВНИМАНИЕ! Действие новых поправок в НК РФ распространяется только на доходы от недвижимости, полученной гражданами с 2020 года. По более ранним сделкам проверки проводиться не будут.

Также отметим, что по закону от 02.07.2021 № 305-ФЗ с 2022 года собственникам не придется подавать декларацию при продаже недвижимости ранее трех или пяти лет, если стоимость объекта не превышает сумму налогового вычета (1 млн руб. для жилой недвижимости и 250 тыс. руб. для нежилой).

Итоги

Собственников, получивших в 2020 году недвижимость в дар или по наследству либо продавших купленную недвижимость и не подавших при этом декларацию в ИФНС, могут вызвать в налоговую для дачи пояснений. Если собственник не сможет доказать, что не обязан уплачивать НДФЛ, ему придется уплатить налог в бюджет вместе с суммой начисленных пени, а также штрафом за несдачу декларации.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

В данной статье мы рассмотрим тему наследства по завещанию. Нужно ли платить НДФЛ с наследства по завещанию, есть ли разница в том, что именно досталось по наследству, какой налог при продаже квартиры по наследству и т.д. Чтобы узнать обо всем этом, читайте нашу статью.

Наследство - нужно ли платить налог по завещанию

Налоговый Кодекс весьма однозначен в этом вопросе – налога на наследство по завещанию или без завещания нет. Неважно, что вы получили – недвижимость, транспорт, крупную сумму денег. Никакого налога на наследство нет.

Но есть исключение – когда по наследству достается авторское право. То есть когда наследник получает вознаграждение за какие-то работы наследодателя.

Например, вознаграждение за патенты на изобретения или работы в области науки, искусства и т.д.

Более того, нет никакой разницы, кто оставил вам наследство по завещанию – был это близкий родственник или совершенно посторонний человек. Правила распространяются на всех, и родство здесь не играет роли.

Пример:

Дед Иванова оставил завещание и его внуку досталась двухкомнатная квартира в центре Москвы. Никакого налога Иванову платить будет не нужно, невзирая на то, что по сути он получил доход.

Тетя вписала племянницу в завещание и ей достался жилой дом и автомобиль. Несмотря на то, что тетя и племянница юридически не являются близкими родственниками, налог платить не нужно.

Что нужно знать о сроках владения при вступлении в наследство по завещанию

Что касается наследуемого по завещанию имущества – транспортные средства, недвижимость, и т.д. - срок владения этим имуществом начинает считаться со дня смерти наследодателя. Это важная информация для тех, кто собирается впоследствии продавать унаследованное имущество.

Что нужно знать о получении наследства по завещанию и его последующей продаже

Несмотря на то, что налог при получении наследства по завещанию не платится (за исключением вознаграждений за какие-то авторские работы наследодателя, о чем мы писали выше), при продаже имущества может возникнуть необходимость уплаты налога.

Например, при продаже квартиры, машины, дачи, жилого дома и т.д.

Не платится налог при продаже наследства по завещанию, если вы владели недвижимостью больше предельного минимального срока владения. В данном случае это три года.

Для иного имущества – авто, иные транспортные средства и т.д. минимальный срок владения для продажи без налога тоже составляет три года.

Пример:

Сидорову в наследство по завещанию достался автомобиль в 2017 г. В 2019 г. он его продал, и заплатил 13% от суммы продажи, так как минимальный срок владения еще не истек.

Захарову в наследство по завещанию от бабушки достался жилой дом в январе 2016 г. Оформил в собственность он его только в 2018 г., а в середине 2019 г. продал. И налог он не платил, так как минимальный срок владения для такой недвижимости считается со дня смерти наследодателя – то есть с января 2016 г.

Как уменьшить налог при продаже имущества, доставшегося в наследство по завещанию

Но даже если вы продаете наследство по завещанию, и вам нужно платить налог, вы можете воспользоваться налоговым вычетом, чтобы уменьшить налог к уплате.

По закону вы можете уменьшить свой доход:

На 1 000 000 руб. при продаже наследства по завещанию, если это квартира, комната, дача, земельный участок, садовый или жилой дом.

На 250 000 руб. при продаже иного имущества (авто, гараж, баня, сарай, нежилые помещения).

Пример:

Романов продал квартиру, которая досталась ему по завещанию от дяди, за 2 млн руб. Он использовал налоговый вычет, и налогооблагаемой базой вместо 2 млн стал 1 млн (2 000 000 – 1 000 000).

Миронов продал автомобиль, который ему оставил в наследство брат за 300 000 руб. Используя вычет, налог ему придется заплатить всего с 50 тыс. руб. (300 000 – 250 000).

Вместо вычета вы можете использовать уменьшение дохода на ранее произведенные расходы наследодателя.

То есть если ваш наследодатель ранее покупал имущество, которое теперь досталось по наследству вам, и у вас есть документы, которые эти расходы подтверждают, вместо вычета вы можете уменьшить свой доход от продажи на сумму понесенных ранее расходов. И налог платить будете также с остатка.

Пример:

Смирнову от отца досталась квартира, которую тот покупал за 3 миллиона рублей. Документы, подтверждающие покупку и расходы отца, сохранились. Смирнов решил продать квартиру за 3.5 млн. И вместо вычета он уменьшает доход от продажи на ранее понесенные отцом расходы. И налог платить будет с остатка – с 500 000₽ (3 500 000 – 3 000 000).

Надеемся, что наша статья была полезной, и вы узнали все, что касается налога при получении наследства по завещанию и без. Сохраняйте нашу статью, чтобы не потерять!

Читайте также: