Налоговый вычет на ипотеку в газпромбанке

Обновлено: 16.05.2024

Ипотечное кредитование в России имеет множество недостатков, однако, в последнее время банки стремятся к лояльности по отношению к клиентам, снижая требования к ним и улучшая условия ипотеки.

Газпромбанк (ГПБ) также не является исключением, он предлагает клиентам несколько возможных программ ипотечного кредитования на выгодных условиях, участвует в программах государственной поддержки различным слоям населения в приобретении жилья.

Требования к кредитополучателю при этом заключаются в необходимости иметь официальное трудоустройство и предоставить в банк пакет документов.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 350-29-87 . Это быстро и бесплатно !

Список бумаг для оформления

Дополнительный пакет документации

- Выписка по банковскому счету, заверенная банком, для подтверждения должного уровня дохода кредитополучателя.

- Удостоверение участника программы Накопительно-ипотечной системы (НИС) для военной ипотеки.

- ИНН.

- Документы об образовании (диплом, аттестат).

- Брачный контракт.

- Военный билет.

- Информацию о роде деятельности (в свободной форме).

- Документы о праве собственности на какое-либо имущество.

- Договор о депозитном вкладе.

- Свидетельства смерти членов семьи.

Обязательной к предоставлению является информация о платежеспособности заемщика, в первую очередь это касается его дохода по месту работы.

Зачастую в налоговой отчетности работодатель указывает не всю заработную плату сотрудника. Для таких ситуаций существует справка по форме банка, которая не является документом налоговой отчетности.

Это означает, что банк не передаст указанные сведения в ИФНС, а потому руководитель может указать в ней действительный доход подчиненного. Справка по форме банка чаще всего не содержит в себе запроса информации по производимым налоговым выплатам. Тем не менее руководители организаций неохотно такие справки подписывают, ведь по факту это признание в нарушения налогового законодательства РФ (статьи 122,123 НК РФ).

Справку по форме банка можно скачать, как на сайте банка, так и ниже в нашей статье.

Как ее оформить?

Бланк справки по форме ГПБ можно получить в любом отделении банка. Справка действительна в течение 30 дней со дня ее оформления.

В ней указывается следующая информация:

- ФИО, дата рождения гражданина РФ;

- паспортные данные (номер, серия, кем выдан,дата выдачи);

- ИНН;

- дата трудоустройства;

- должность;

- наименование организации, ИНН, ОГРН;

- фактический и юридический адрес организации, контактные телефоны;

- банковские реквизиты (р/с, КПП, БИК, к/с);

- сумма заработной платы без вычета различных удержаний помесячно за 12 месяцев;

- расходы в рублях, в т.ч. НДФЛ (указывается вся сумма удержаний в совокупности, конкретизировать не надо);

- ФИО руководителя, подпись;

- ФИО главного бухгалтера, подпись;

- телефон бухгалтерии;

- справка заверяется печатью организации.

Заключение ипотечного договора

В течение пяти рабочих дней после подачи документов и заявления на предоставление ипотечного кредита банк рассматривает кандидата и принимает решение. Если решение положительное, то будущий кредитополучатель должен подготовиться к заключению договора.

После сбора всех необходимых документов, выбора квартиры, одобрения выбора банком, оценки недвижимости и страхования жизни и имущества заемщика, между заемщиком и банком заключается кредитный договор, который составляется сотрудниками банка, уполномоченными на это.

Кредитный договор включает:

- обязательства Заемщика и Займодателя; их понижения/повышения;

- размер ежемесячного взноса;

- график выплат по кредиту;

- порядок осуществления выплат заемщиком, форма оплаты;

- юридические адреса и обязательства сторон.

Содержание

Ипотечное кредитование представляет собой разновидность кредитного договора, в качестве залога в нем выступает недвижимое имущество.

- Номер документа, дата подписания.

- Данные Продавца, Покупателя-залогодателя (заемщика) и Кредитора-Залогодержателя (Газпромбанк).

- Предмет договоренности:

- определение статуса документа, как смешанного – договора купли-продажи и договора ипотеки;

- данные квартиры, которую приобретает покупатель-залогодатель, кредитные основания, на которых приобретается квартира;

- основания, на которых квартира принадлежит продавцу;

- инвентаризационная стоимость жилого помещения;

- цена квартиры в рублях.

- квартира не должна быть заложена, отчуждена;

- ее целостности ничего не угрожает;

- не имеется задолженности по коммунальным платежам.

- порядок государственной регистрации ипотечного договора;

- сроки возникновения права пользования квартирой членами семьи Покупателя;

- возникновение права залога у ГПБ после регистрации перехода права собственности к Покупателю.

- описание порядка внесения оплаты Покупателем;

- сумма средств, вносимых покупателем, и процент от общей цены квартиры;

- сумма средств, вносимых банком, и процент от общей цены квартиры.

- Обязанность Продавца освободить в указанный срок квартиру, передать ее в пригодном для жилья виде и т.д.

- Обязанность Покупателя страховать квартиру до окончания кредитных обязательств,согласовывать страховой договор с ГПБ, не совершать действия, которые могут привести к нарушению целостности помещения, обеспечивать возможность проверки помещения Залогодержателем.

- Кредитор-Залогодержатель имеет право проверять наличие, условия использования квартиры, требовать от покупателя мер по сохранению целостности квартиры, требовать от покупателя исполнения своих обязательств по договору и т.д.

- устанавливается размер штрафа, который может быть взыскан ГПБ в случае несоблюдения договора Покупателем;

- обязанность Покупателя и членов его семьи освободить квартиру в случае обращения на взыскание квартиры;

- покупатель обязан уведомить банк о намерении передать часть прав на квартиру другому лицу.

- условия конфиденциальности;

- рассмотрение споров ( кто уполномочен разрешать их);

- условия изменения или расторжения договора;

- обязанности сторон уведомлять об изменении контактной и платежной информации;

- количество экземпляров и их правовой статус.

Подписывается договор заемщиком, созаемщиками (если они есть), а также уполномоченным на то сотрудником банка.

Условия расторжения

Расторжение ипотечного договора банком:

- нецелевое использование заемных средств;

- фальсификация документов, попытка обмана, вскрывшаяся после заключения договора;

- нарушение целостности имущества, находящегося в залоге;

- нарушений условий страхования квартиры.

Расторжение Продавцом возможно в случае несоблюдения Покупателем условий и сроков оплаты. Заемщик может обратиться в банк с заявлением о реструктуризации ипотечного кредита.

Возможные ошибки заемщиков

Перед подписанием договора стоит тщательно изучить его, чтобы разъяснить возникающие вопросы. Множество людей узнают о нюансах только после подписания договора и получения ипотеки. Чаще всего ошибки заемщиков касаются:

- формы расчета платежей – аннуитетная она или дифференцированная, то есть рассчитывается ли сумма платежа равномерно, либо платежи в первые годы большие, а затем снижаются;

- условий страхования – банк может навязать страхование на невыгодных условиях;

- невнимательного изучения условий договора, к примеру, о необходимости согласовывать перепланировку квартиры с банком, что может привести к проблема вплоть до обращения на взыскание.

На что стоит обратить внимание?

- Полная сумма кредита.

- Какая форма расчета используется при оплате (аннуитетная или дифференцированная).

- График выплат по кредиту должен быть заверен печатями банка.

- Размеры дополнительных сборов банка.

- Стоит обратить внимание на пункт, предписывающий условия Досрочного взыскания полной суммы средств. Он должен содержать конкретные случаи, в которых это возможно.

- Наличие пунктов, запрещающих или устанавливающих правила перепланировки, сдачи в аренду квартиры.

- Необходимость информировать банк о регистрации в квартире родственников.

- Штрафные санкции, предусмотренные договором.

Заключение

Ипотечное кредитование в Газпромбанке предоставляется на выгодных условиях, но оформление договора имеет свои тонкости. Заемщик должен ответственно относиться к договору по ипотеке, своим обязанностям и правам, чтобы избежать возможных ошибок и сложностей в отношениях с банком в будущем.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

8 (800) 350-29-87 (Москва)

8 (800) 350-29-87 (Санкт-Петербург)

Досрочное погашение ипотеки Газпромбанка позволяет быстрее расплатиться с кредитной задолженностью. Банк не устанавливает каких-либо ограничений на оплату ипотечного займа раньше срока. Заемщик имеет полное право выплатить сумму вперед графика и рассчитывать при этом на пересчет процентов. Кроме того, после погашения ипотеки Газпромбанка ему полагаются налоговый вычет и возврат стоимости страхового полиса.

Требования к досрочному погашению

Досрочное погашение ипотеки Газпромбанка доступно в любой момент после оформления кредита (353-ФЗ от 21.12.2013, статья 11 (скачать)). Клиент может раньше срока внести всю сумму или только ее часть. При этом банк пересчитывает процентную переплату в соответствии с фактическим временем пользования займом.

Как погасить ипотеку досрочно в Газпромбанке? Для этого необходимо минимум за 1 рабочий день до досрочки подать заявление. Оно может быть оформлено в письменной форме от имени заемщика или созаемщика. Что следует указать в своем обращении на досрочное погашение ипотеки Газпрома:

- сумму для оплаты раньше срока;

- дату желаемого списания средств со счета;

- реквизиты кредитного договора (дата и номер);

- фамилия, имя, отчество заемщика, контактный номер.

Доступно досрочное погашение ипотеки Газпромбанка онлайн. Чтобы подать заявление удаленно, необходимо заполнить заявку через мобильное приложение. Если на счете, с которого списываются платежи за ипотеку, недостаточно средств, погашение будет произведено только по фактически имеющейся сумме.

Оплатить ипотечный кредит раньше срока можно собственными средствами или использовать различные варианты госсубсидий. Наиболее распространено погашение маткапиталом (256-ФЗ от 29.12.2006, статья 10 (скачать)) и жилищными сертификатами. В этом случае средства поступают на ссудный счет и распределяются согласно правилам банка – сначала на оплату процентов, пени и штрафов (при наличии), затем на основной долг (353-ФЗ от 21.12.2013, статья 5, п. 20 (скачать)).

У ипотечного заемщика есть два варианта досрочки, которые тому нужно отметить в своем заявлении:

- изменить размер ежемесячного платежа (при этом срок погашения остается прежним);

- оставить кредитный взнос таким же (за счет сокращения времени выплаты).

Какой именно вариант частичного досрочного погашения ипотеки Газпромбанка выбрать, каждый клиент решает сам. В первом случае кредитная нагрузка на его бюджет снижается за счет уменьшения ежемесячного платежа. Во втором – сумма регулярной выплаты остается прежней, но из-за укорочения срока человек экономит на процентах. Можно с уверенностью сказать, что именно этот выбор наиболее выгоден для ипотечного заемщика.

После досрочного погашения ипотеки Газпромбанка через приложение или лично необходимо получить новый график платежей.

Как рассчитать досрочное погашение

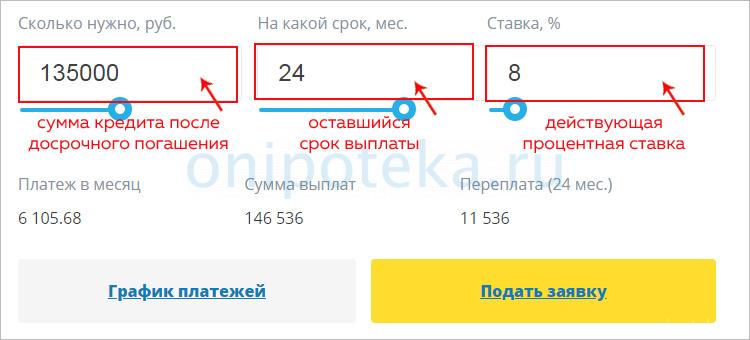

Калькулятора досрочного погашения ипотеки Газпромбанка на его сайте нет. Чтобы заранее узнать, сколько придется платить после досрочки, воспользуйтесь простым сервисом онлайн-расчета на нашем сайте (ссылка на ипотечный калькулятор).

Для вычисления ежемесячного платежа следуйте инструкции:

- из суммы для досрочного погашения вычтите проценты за текущий период (их можно посмотреть в графике платежей) – столько пойдет в оплату тела кредита;

- полученный результат вычтите из актуальной задолженности – так вы узнаете остаток основного долга после частичной его оплаты;

- в калькуляторе укажите размер тела кредита после досрочки, оставшийся срок выплаты и процентную ставку;

- сервис рассчитает будущий размер ежемесячного платежа.

Обратите внимание, что калькулятор досрочного погашения ипотеки Газпромбанка в онлайне способен сделать только приблизительный расчет. Дело в том, что банк использует более сложные формулы для распределения процентов. Но для более-менее точного представления о будущем размере платежа этого будет достаточно.

Что делать после закрытия ипотеки

В Газпромбанке частичное погашение ипотеки возможно с уменьшением срока или платежа. В том и другом случае необходимо получить новый график погашения. Для этого клиенту следует после оплаты подойти в отделение кредитора или зайти в интернет-банкинг. Обновленный план выплат поможет внести следующий платеж без просрочки.

По условиям досрочного погашения ипотеки в Газпромбанке долг можно оплатить полностью. Для этого необходимо знать точную сумму для закрытия кредита. Ее можно уточнить у банковского специалиста или в мобильном приложении. Не менее важны действия заемщика после полной оплаты задолженности:

- Зайдите в интернет-банкинг и проверьте, что кредит действительно закрыт.

- Запросите у банка подтверждение выполнения всех обязательств по ипотеке. Необходимо получить справку об отсутствии долга и финансовых претензий. Этот документ сохраните на случай, если потребуется доказательство оплаты кредита.

- Снимите обременение с заложенного объекта недвижимости. Для этого понадобится совместное заявление собственника и представителя кредитной организации. После аннулирования залога бывший заемщик получает на руки выписку из реестра прав, в которой уже не значится ипотека в пользу Газпромбанка.

Налоговый вычет после погашения

Каждый работающий человек имеет право на возврат подоходного налога по ипотеке. Можно подать документы в налоговую службу и после оплаты жилищного кредита. Ипотечному заемщику полагается два вида вычета:

- 13% от стоимости недвижимости, указанной в договоре купли-продажи (НК РФ, статья 220, п.5 (скачать)). Налоговая база 2 млн. рублей. Таким образом, максимальная сумма налогового вычета составит 260 тысяч рублей.

- 13% от уплаченных по ипотеке процентов. Налоговая база в этом случае составляет 3 млн. рублей (НК РФ, статья 220, п. 4 (скачать)). Соответственно, максимальная сумма вычета будет 390 тысяч рублей. При составлении декларации обратите внимание, что отсчет ведется не от всей выплаченной банку суммы, а только от процентов по кредиту.

Получить налоговый вычет вправе официально работающие граждане. Требовать возмещения НДФЛ можно за последние три года, поэтому не стоит затягивать с оформлением документов. Подавать декларацию следует ежегодно до конца апреля, при этом учитывается прошедший годовой период.

Для оформления налогового вычета необходимо предоставить:

- декларацию (ее можно заполнить самостоятельно или при помощи специалиста);

- копию паспорта;

- справку по форме 2-НДФЛ (скачать бланк в pdf) за истекший год;

- копию ИНН;

- кредитный договор;

- выписку со счета, откуда происходит списание в счет ипотеки;

- справку из банка о сумме процентов за истекший год.

Денежные средства будут зачислены на расчетный счет заемщика в течение 4 месяцев после приема декларации в работу.

Возврат страховки после закрытия ипотеки

В данный момент по закону этот вопрос находится полностью в ведении страховой компании. Если в договоре со страховщиком прописано условие возврата стоимости полиса, деньги вам вернут. В противном случае не поможет даже обращение в вышестоящие инстанции.

Обычно возвращается плата, внесенная за финансовую защиту жизни заемщика, с залоговой страхованием дело обстоит сложнее. Как вернуть страховку при досрочном погашении кредита в Газпромбанке? Первым делом откройте страховой договор или позвоните по телефону горячей линии страховщика, чтобы уточнить, существует ли такая возможность. Затем следует подготовить определенный пакет документов:

- заявление, в котором должны быть прописаны именные данные заемщика, его контакты, суть обращения и реквизиты кредитного договора;

- копия паспорта;

- справка о закрытии ипотеки;

- копия кредитного договора;

- копия полиса или соглашения со страховщиком.

Далее следует передать эти бумаги в страховую компанию лично или заказным письмом. Средства будут зачислены на счет, обычно это происходит в течение 2 недель. Если страховщик незаконно отказывает в выплате, придется обращаться в суд.

С 1 сентября 2020 года при досрочном погашении кредита банки будут обязаны возвращать часть стоимости полиса пропорционально фактическому времени пользования страховкой. Такие изменения внесены в законодательство о кредитовании в конце 2019 года.

Теперь посмотрим на отзывы о досрочном погашении ипотеки в Газпромбанке. Обычно у заемщиков не возникает проблем, деньги списываются вовремя и в заявленной сумме. Однако есть жалобы на долгий срок ожидания в очередях, когда клиент приходит в отделение банка. Чтобы избежать этого, подавайте заявление на досрочку через мобильное приложение. Бывает, что не проходит погашение по причине технического сбоя, но такое происходит нечасто.

Газпромбанк является одним из лучших банков для оформления ипотеки на покупку жилья или другой недвижимости. Рассмотрим подробные условия кредитования, инструкцию по подаче заявки, список необходимых документов и другую полезную информацию для заемщиков.

Виды ипотеки в Газпромбанке

Первым делом кратко рассмотрим все виды ипотеки, оформляемые в Газпромбанке. Они разделяются по типу недвижимости, которую можно приобрести, а также дополнительным условиям.

Льготная

Стандартное льготное предложение, подходящее для большинства клиентов:

- наименьшая процентная ставка — 5,99%;

- первоначальный взнос от 15%;

- от 1 до 30 лет;

- цена объекта от 100 тысяч до 20 миллионов рублей (точные лимиты зависят от вашего региона);

- предоставляется на приобретение квартиры или таунхауса;

- нужен только паспорт.

Семейная

Это предложение для тех, в чьей семье в период с 1 января 2018 года по 31 декабря 2022 года появился ребенок:

- наименьшая процентная ставка — 5,2%;

- первоначальный взнос от 15%;

- от 1 до 30 лет;

- цена объекта от 100 тысяч до 80 миллионов рублей (точные лимиты зависят от вашего региона).

Вторичное жилье

Особый вид ипотеки, предназначенный для приобретения жилья на вторичном рынке:

- наименьшая процентная ставка — 7,9%;

- первоначальный взнос от 10%;

- от 1 до 30 лет;

- цена объекта от 100 тысяч до 100 миллионов рублей (точные лимиты зависят от вашего региона);

- нужен только паспорт;

- предоставляется на приобретение квартир, апартаментов и таунхаусов.

Новостройки

В отличие от предыдущего предложения эта ипотека позволяет купить жилье в новых домах:

- наименьшая процентная ставка — 7,9%;

- первоначальный взнос от 10%;

- от 1 до 30 лет;

- цена объекта от 100 тысяч до 100 миллионов рублей (точные лимиты зависят от вашего региона);

- нужен только паспорт;

- предоставляется на приобретение квартир, апартаментов.

Рефинансирование ипотеки

Если вы уже выплачиваете ипотеку от другой компании, но Газпромбанк предлагает более выгодные условия, рекомендуется воспользоваться услугой рефинансирования. Вы сможете закрыть предыдущий кредит и выплачивать новый с пониженной процентной ставкой и ежемесячным платежом:

- наименьшая процентная ставка — 8,9%;

- первоначальный взнос не требуется;

- от 1 до 30 лет;

- сумма кредита от 1,5 до 60 миллионов рублей (точные лимиты зависят от вашего региона);

- выдается на любые цели.

Приобретение гаража или машино-места

На очереди ипотека для тех, у кого есть личный автомобиль, но негде парковать его на ночь. Газпромбанк готов предоставить кредит на покупку такого места:

- наименьшая процентная ставка — 11,5%;

- первоначальный взнос от 20%;

- от 1 до 15 лет;

- сумма кредита от 100 до 850 тысяч рублей (точные лимиты зависят от вашего региона);

- предоставляется на приобретение гаража, места на стоянке или других видов машино-мест.

Военная

Этот кредит могут оформить военнослужащие при соблюдении всех условий:

- наименьшая процентная ставка — 8,2%;

- первоначальный взнос от 20%;

- от 1 до 25 лет;

- сумма кредита от 100 тысяч до 3,15 миллиона рублей (точные лимиты зависят от вашего региона);

- досрочное погашение без штрафов и ограничений.

Дальневосточная

Банк предлагает предельно низкую процентную ставку для жителей или гостей Дальнего Востока, которые хотят приобрести недвижимость в этом регионе:

- наименьшая процентная ставка — 0,01%;

- первоначальный взнос от 15%;

- от 1 до 20 лет;

- сумма кредита от 100 тысяч до 8,5 миллиона рублей (точные лимиты зависят от вашего региона).

Программа реновации

Программа реновации позволяет приобрести новое жилье в доме, входящем в специальный государственный фонд. Таким образом, вы сможете заранее вложиться в будущую квартиру, существенно сэкономив на этом:

- наименьшая процентная ставка — 9,5%;

- первоначальный взнос не требуется;

- от 1 до 30 лет;

- сумма кредита от 500 тысяч до 60 миллионов рублей (точные лимиты зависят от вашего региона);

- аннуитетный или дифференцированный платеж на выбор.

В большинстве видов услуг можно использовать материнский капитал в качестве первоначального взноса.

Требования к заемщикам

Точные требования для выдачи кредита зависят от конкретной ипотечной программы. Однако общий список, актуальный для всех предложений, выглядит следующим образом:

- наличие документа, подтверждающего гражданство РФ;

- любой вид регистрации в регионе присутствия Газпромбанка;

- положительная или нейтральная кредитная история;

- отсутствие активных задолженностей в этом банке;

- возраст заемщика от 20 до 70 лет на день полного погашения;

- наличие официального места работы со стажем не менее 3 месяцев;

- общий трудовой стаж не менее 12 месяцев;

- приемлемый доход, позволяющий вносить ежемесячные платежи.

Дополнительные требования

Дополнительные условия для некоторых видов ипотек:

- Семейная: в семье родился ребенок в период с 1 января 2018 года по 31 декабря 2022 года.

- Военная:

- возраст заемщика от 21 до 50 лет;

- военнослужащий является участником НИС в течение 3 лет.

- возраст заемщика от 20 до 36 лет;

- заемщик или созаемщик не участвуют в других ипотечных предложениях.

Необходимые документы

Ниже представлен перечень документов, которые понадобятся для оформления любой ипотеки в Газпромбанке:

- паспорт гражданина РФ;

- заявление-анкета (можно составить на сайте);

- СНИЛС.

Если выбрана слишком большая сумма кредита или оплачивается минимальный первоначальный взнос, то могут потребоваться дополнительные документы.

Подтверждение дохода

- справка о доходах и суммах налога физического лица;

- банковская выписка;

- справка по форме банка.

Подтверждение занятости

- копия трудовой книжки;

- сведения о трудовой деятельности из ПФР.

Военнослужащие, оформляющие военную ипотеку, должны предоставить свидетельство, подтверждающее их участие в накопительной системе в течение последних 3 лет.

Как подать заявку на ипотеку в Газпромбанке

С помощью инструкции ниже вы сможете подать заявку на любую ипотеку в Газпромбанке. В зависимости от предоставленных данных сотрудник компании подберет наиболее подходящее для вас предложение.

Теперь дождитесь звонка менеджера, чтобы подтвердить анкету и получить одобрение.

Что делать после одобрения заявки на ипотеку в Газпромбанке

Если в ипотеке будет отказано, вы сможете подать повторную заявку через некоторое время.

При получении положительного ответа рекомендуется последовательно выполнить следующие действия:

Как узнать решение по ипотеке Газпромбанк

Для проверки статуса рассмотрения вашей заявки не нужно пользоваться дополнительными сервисами. Система банка автоматически направит ответ на указанный номер телефона. Вам также перезвонят в течение рабочего дня, если кредит будет одобрен.

Сроки рассмотрения заявки на ипотеку в Газпромбанке

Банк оставляет за собой право рассматривать заявки на ипотеку в течение периода от 5 минут до 3 рабочих дней. Зачастую достаточно нескольких минут, ведь проверка осуществляется автоматически.

В более сложных ситуациях проверка осуществляется сотрудником банка, поэтому может занять больше времени.

Как погасить ипотеку от Газпромбанка

Рекомендуется вносить ежемесячные платежи согласно графику, выданному в банке. Наиболее предпочтительные способы без комиссии:

Вы также можете досрочно погасить ипотеку или внести большую сумму, чем требуется по графику. Для этого не предусмотрены какие-либо ограничения или штрафы со стороны кредитора.

Дополнительные сервисы для заемщиков

Рекомендуется обратить внимание на дополнительные сервисы для заемщиков Газпромбанка. Их перечень выглядит следующим образом:

- Страховка. Оформите страховку, чтобы обезопасить себя и свои денежные средства, а также снизить процентную ставку по ипотеке.

- Реструктуризация долга. Если вы уже оформили ипотеку, но возникли трудности с ее оплатой, воспользуйтесь этой услугой. Банк пересчитает ежемесячные платежи, предоставит кредитные каникулы или пойдет на другие уступки.

- Налоговый вычет. Верните до 13% от стоимости покупки квартиры.

- Материнский капитал. Используйте его для первоначального взноса.

- Государственная поддержка семей с детьми. С ее помощью вы сможете получить до 450 тысяч рублей для погашения задолженности.

Мобильное приложение

Контакты

Если у вас остались вопросы по ипотечным программам Газпромбанка или не получается оформить заявку самостоятельно, вы можете обратиться в службу поддержки:

Добавить комментарий Отменить ответ

Горячая линия

8 800 100 07 01 Бесплатный для всех городов России

*0701

Телефон для абонентов МТС, Билайн, Мегафон, TELE2, МОТИВС каждым днём всё больше граждан решает оформить ипотеку в Газпромбанке. Такой спрос возник на фоне того, что приобрести хорошее жильё можно как на первичном, так и на вторичном рынке недвижимости. В банке Газпром часто проходят различные акции, благодаря которым можно оформить ипотеку на более выгодных условиях, по сниженной процентной ставке. Помимо этого, финансовая организация предлагает своим клиентам кредиты со льготным периодом погашения.

![]()

Краткое описание услуги

Ипотечное кредитование в Газпромбанке отличается тем, что процентная ставка снижена до 9%. Руководители этой финансовой организации предлагают всем платёжеспособным клиентам множество удобных и гибких программ, которые актуальны на всём российском рынке. Каждый желающий может оформить в банке выгодные кредиты на покупку уже готового или же только строящегося жилья. Недвижимость приобретается в рамках базовых программ либо по очень выгодным условиям действующей акции.

К особенностям ипотечного кредитования в Газпромбанке можно отнести возможность клиенту самостоятельно выбрать вариант погашения займа: аннуитетные или же дифференцированные платежи. Такое кредитование очень востребовано, так как потребитель может стать счастливым владельцем ценной недвижимости:

- Вместительный таунхаус.

- Квартира.

- Комфортабельные апартаменты.

- Гараж либо место для машины в подземном паркинге.

Оформить желаемый кредит можно всего по двум документам, а также с привлечением средств материнского капитала.

Ключевые особенности

Ипотека ГПБ является лидером на современном рынке кредитуемой недвижимости. Уже много лет подряд банк стабильно входит в первую пятёрку по выдаче займов. Масштабная филиальная сеть по всей России позволяет качественно обслуживать клиентов практически во всех уголках страны. Наличие предприятия нефтегазового типа в портфеле заёмщиков позволяет банку уверенно себя чувствовать даже в кризисной ситуации.

Ипотечный кредит в Газпромбанке имеет ряд нюансов, о которых обязательно должен знать каждый клиент. Нужно помнить, что рассматриваемая финансовая организация уже практически вошла в список государственных компаний, из-за чего бюрократический показатель весьма завышен. Такая тенденция обязательно отобразится на каждом пользователе.

Особое внимание нужно уделить сбору всех необходимых документов. В некоторых случаях руководство финансовой компании может потребовать предъявить дополнительную информацию, которая сможет подтвердить платёжеспособность клиента. В своей работе банк Газпром ориентируется на ответственных сотрудников крупных предприятий, силовиков, органы власти и важных для развития финансовой компании партнёров.

- Работники предприятий партнёров в сфере розничного кредитования. Их возраст должен быть в пределах от 20 до 60 лет.

- Сотрудники, которые каким-то образом связаны с Газпромом. Для них действуют низкие процентные ставки, заявление рассматривается в течение 24 часов, практически всегда банк одобряет требование клиентов. На момент окончания срока действия ипотечного договора заёмщику может быть максимум 70 лет.

- Работники приоритетных организаций (ТЭК). Требования к возрасту клиента стандартные.

- Больше всего требований предъявляется обычным физическим лицам. У них есть особое ограничение по возрасту. Подать заявку могут те граждане, чей возраст находится в пределах от 24 до 60 лет. Проценты самые высокие, одобрение фиксируется довольно редко.

Преимущества и недостатки

Оформление ипотеки в банке Газпром отличается многочисленными положительными и отрицательными характеристиками. Современные клиенты высоко ценят эту финансовую компанию за то, что её руководство представляет ряд выгодных программ: кредит со льготным периодом, военная ипотека, доступный заём с материнским капиталом и 5% взносом.

- Большие сроки кредитования — до 30 лет.

- Низкие ставки по ипотеке.

- Возможность взять в кредит до 60 млн рублей.

- Выгодные акции снижения ставок при оформлении ипотеки на покупку жилья у застройщиков-партнеров банка.

Но, помимо преимуществ, кредитование в Газпроме имеет и негативные стороны, которые обязательно должны быть учтены ещё на первоначальном этапе. Практически все недостатки связаны с большими финансовыми расходами на оплату займа и страхование залога.

- Повышенная строгость к расположению залогового объекта.

- Невозможность оформить в кредит комнату.

- Присутствует большая переплата по тому займу, который был оформлен на длительный срок.

- Для незарплатных клиентов действуют надбавки к стандартным процентным ставкам.

В Газпромбанке используется льготная ипотека, которая распространяется только на первые три года использования кредита. По истечении этого срока процентная ставка существенно возрастает. Конечно, банк готов выдать кредит на приобретение апартаментов, но не на покупку комнат в коммунальных квартирах. Стоит отметить, что оформить ипотеку в Газпромбанке без первоначального взноса вполне реально.

Стандартные условия кредитования

Чтобы получить процентную ставку по ипотеке в Газпромбанке, нужно выполнить ряд требований. Диапазоны значений полной стоимости кредита по оформляемой недвижимости варьируются от 7.8 до 14.1%. Оформить взаём можно уютные квартиры в строящемся доме или уже готовое жильё на вторичном рынке. Платёжеспособные клиенты могут оформить в кредит нежилое помещение, таунхаус.

- На рассмотрение заявки может уйти до 10 дней.

- Максимальный срок кредитования составляет 30 лет.

- Размер первоначального взноса составляет 5—15% от общей стоимости недвижимости.

- Рассматриваемая валюта — рубль.

![Условия погашения ипотеки в Газпромбанке]()

Минимальная сумма займа составляет 500 тысяч рублей, но не менее 15% от общей стоимости объекта недвижимости. Максимальный размер кредита — 60 млн (если жильё приобретается в Санкт-Петербурге или Москве). Заёмщик обязательно должен купить страховку залога от основных рисков (затопление, пожар).

Руководство Газпромбанка предусмотрело определённые финансовые надбавки к действующей процентной ставке: для незарплатных клиентов, а также для тех, кто приобрёл жильё у застройщика-партнера, на половину пунктов могут быть повышены ставки.

Сбор документов

По условиям банка Газпром, для оформления ипотеки придётся собрать определённый перечень справок. Чтобы приобрести жильё на первичном рынке, нужно подготовить следующие документы:

- Копия трудовой книжки/контракт, договор (всё зависит от сферы занятости).

- Паспорт гражданина Российской Федерации.

- СНИЛС.

- Справки, которые смогут подтвердить уровень дохода (2-НДФЛ).

Если клиент активно занимается предпринимательской деятельностью, тогда нужно будет представить ещё и декларацию. Пенсионеры обязательно должны иметь при себе выписку из Пенсионного фонда. Многодетным семьям нужно подготовить бумаги, которые смогут подтвердить наличие детей. Для рефинансирования необходимо предъявить первоначальный кредитный договор и выписку из банка о размере долга.

![Как обратиться в Газпромбанк]()

Отдельно стоит учесть, что уже в процессе оформления договора понадобится письменное заявление, отчёт оценщика, а также договор, который был заключён с продавцом на первичном или же вторичном рынке. Итоговый перечень документов зависит от выбранной кредитной программы.

Востребованные программы

Оформление ипотечных займов относится к целевой категории кредитов. Иными словами, граждане получают деньги на покупку определённого недвижимого имущества. На этот случай в Газпромбанке предусмотрены различные программы, в которых часто путаются неопытные клиенты. Чтобы избежать таких последствий, нужно подробно изучить каждый финансовый продукт по отдельности.

Порядок действий

Чтобы оформить ипотечный кредит, нужно обратиться в ближайшее отделение банка Газпром и подать заявление. При себе необходимо иметь обязательный перечень документов. Квалифицированный менеджер финансовой организации рассчитает размер ежемесячных взносов, а также подробно расскажет обо всех условиях кредитования. В случае надобности проинформирует о сопутствующих финансовых расходах.

- Подготовка необходимых справок.

- Подача правильно составленного заявления в банк (можно лично посетить офис компании или воспользоваться официальным сайтом).

- Клиент должен дождаться одобрения заявки кредитором.

- Выбранный объект недвижимости проходит специальную оценку у профессионального оценщика.

- На финальном этапе заёмщик должен предоставить полный пакет документов по выбранной квартире (копии паспорта продавца, выписка ЕГРН, техпаспорт БТИ, документы на жильё).

Только когда эксперты банка изучат всю документацию, можно будет подписать кредитный договор. После этого на счёт продавца недвижимости вносятся первоначальные денежные средства. После регистрации факта купли-продажи требуемые кредитные финансы перечисляются заёмщику для передачи продавцу недвижимости.

Жильё не должно числиться в аварийном фонде. В выбранном доме или квартире обязательно должна быть кухня и санузел, а также все необходимые для комфортной жизни коммуникации. Руководство Газпромбанка всегда требует, чтобы здание имело каменный, цементный или же кирпичный фундамент. Недвижимость должна состоять минимум из трёх этажей (за исключением частных домов и таунхаусов).

Ипотека на новостройку от АО Газпромбанка в рамках ФЗ № 214 по ДДУ и через эскроу счет позволяет стать владельцем квартиры или апартаментов в строящемся многоэтажном доме. Подробные условия кредитования на строящеюся недвижимость, актуальные ставки на сегодня, требования к заемщику, необходимые документы представлены ниже.

Условия и ставки

Условия Газпробманка на ипотеку в новостройке:

- Квартиру,

- Апартаменты.

- Таунхаус.

- наемные сотрудники;

- ИП;

- нотариусы и адвокаты;

- собственники бизнеса.

В случае приобретения жилья на первичном рынке, страховка на строящуюся квартиру оформляется после вступления в права собственности.

Действующие проценты по ипотеке в Газпромбанке на новостройку:

Тип ставки Ставка Надбавки – объект от 10 млн. – в Москве и МО, Санкт-Петербурге и ЛО;

– от 5 млн. руб. – в остальных регионах.- от 10 млн.– в Москвае и МО, Санкт-Петербурге и ЛО;

– от 5 млн.– в остальных регионах.- от 6 млн.– в Москве и МО, г. Санкт-Петербурге и ЛО;

– от 3 млн.– в остальных субъектах РФ.- до 6 млн. – в Москве, МО, Санкт-Петербурге и ЛО;

– до 3 млн. – в остальных субъектах РФ.от 7,5% годовых при первоначальном взносе от 30% (кроме апартаментов): +1 п.п. при отсутствии страхового полисаи титульного страхования (недвижимость с оформленным правом собственности);

![Васюкович Артем]()

Минимальная ставка по ипотеке на новостройку в Газпромбанке равна 7,5 % при первичном взносе от 30% и обязательном комплексном страховании.

Онлайн-калькулятор ипотеки в новостройке от Газпромбанка

![Васюкович Артем]()

Для расчета платежа по ипотеке на новое жилье просьба указать процентную ставку из таблицы с условиями Газпромбанка выше, выбрать срок и нажать кнопку “Рассчитать”. Калькулятор сделает расчет платежа, покажет переплату и минимальный доход для одобрения. График можно распечатать или выслать на почту.

Требования к заемщику по ипотеке на новостройку в Газпромбанке сегодня:

- непрерывный стаж на последнем (настоящем) месте работы от 3 месяцев;

- общий трудовой стаж более года.

- супруги;

- постоянная или временная регистрация в РФ;

- положительная кредитная история.

![Васюкович Артем]()

Супруги становятся солидарными созаемщиками автоматически. Исключение составляет наличие брачного договора. Разрешено привлекать близких родственников без выделения доли в залоговом имуществе.

Список документов для подачи заявки на ипотеку:

- Заявление-анкета;

- Паспорт;

- Справка 2НДФЛ / по форме банка;

- Документы, подтверждающие семейное положение, родство;

- Заверенная копия трудовой книжки/ трудового соглашения.

- Паспорт;

- Выписка из реестра акционеров (для АО, ПАО);

- Налоговая декларация;

- Справка из банка о среднемесячных оборотах по счетам за последний год;

- Лицензия на занятие отдельными видами деятельности (при наличии);

- Подтверждение госрегистрации в качестве ИП.

- справку 3 НДФЛ;

- удостоверение адвоката;

- приказ Министерства юстиции РФ о назначении нотариусом;

- подтверждение членства в профессиональном сообществе.

![Васюкович Артем]()

Выдача и погашение ипотеки на жилье в строящемся доме осуществляется на следующих условиях Газпромбанка:

Срок рассмотрения От 1- 10 дней. Срок действия одобрения по заявке 90 дней. Порядок выдачи Безналичный перевод. Дополнительные сервисы Подача в Росреестр заявления о государственной регистрации прав в электронной форме – 5000 руб. Выдача согласия Банка на перепланировку объекта недвижимости, приобретаемого за счет кредитных средств или находящегося в залоге у Банка – 3000 руб.

![Васюкович Артем]()

Выдача ипотеки на новостройку по договору долевого участия в Газпромбанке осуществляется практически всегда с применением аккредитивной формы расчетов, поэтому при покупке жилья следует заранее учесть расходы на страхование жизни, и на эти услуги.

Для зарплатных клиентов введены льготные условия (уменьшена ставка, без подтверждения официального дохода).

Допустимо предварительное согласование ипотеки с выполнением отлагательных условий до подписания кредитного договора.

Ипотека Газпромбанка на новостройку выдается по минимальной ставке 7,5% при первоначальном взносе 30% от цены объекта в строящемся доме аккредитованного застройщика. Выгодные условия по кредиту с обязательным комплексным страхованием.

Ипотека в Газпромбанке на новостройку пользуется в первую очередь популярностью у зарплатных клиентов банка. Здесь они могут получить максимально выгодные условия при минимальном пакете документов. При этом показатель одобрения заявок Газпромбанка всего 63%.

![Васюкович Артем]()

Если сравнивать предложение Газпромбанка на строящееся жилье с другими конкурентами на рынке, то можно сказать, что оно уступает от предложений лидеров ипотечного бизнеса в РФ за счет ограниченной функциональности и слишком строгими требованиями к заемщику.

Смотрите нас на YouTube

Узнай как получить от государства 1 741 282 руб. в гашение ипотеки в этом году

Читайте также: