Налоговые доходы фонда социального страхования

Обновлено: 01.05.2024

Бюджет ФСС РФ -это фонд денежных средств, образуемый вне федерального бюджета и предназначенный для реализации конституционных прав граждан на социальное обеспечение по болезни, инвалидности, в случае потери кормильца, рождения и воспитания детей.

Средства бюджета ФСС РФ находятся в федеральной собственности, управление ими осуществляется ФСС РФ (как финансово-кредитным учреждением).

Формирование бюджета ФСС РФ регулируется:

Ø НПА федеральных ОГВ

Ø Бюджетным кодексом РФ (Глава 17);

Ø Законодательством об обязательном социальном страховании в РФ:

Бюджет ФСС РФ утверждается в форме федерального закона на очередной финансовый год и плановый период (3 года).

Состав доходов бюджета ФСС РФ:

1. Налоговые доходы поступают только в части погашения задолженности прошлых лет (до 01.01.2011)

2. Неналоговых доходов

3. Безвозмездных поступлений.

2. Неналоговые доходы бюджета ФCC РФ:

ØСтраховые взносы на обязательное социальное страхование (страховые взносы на обязательное пенсионное страхование на случай временной нетрудоспособности и в связи с материнством; от несчастных случаев на производстве и профессиональных заболеваний)( на выплату страховой и накопительной пенсии; взносы организаций, использующих труд членов летных экипажей воздушных судов гражданской авиации на выплату дополнительной пенсии; взносы, уплачиваемые организациями угольной промышленности, на выплату доплаты к пенсии).

Ø Доходы от использования имущества, находящегося в государственной собственности( доходы от сдачи в аренду имущества, находящегося в оперативном управлении ФСС РФ; доходы от размещения временно свободных средств ФСС РФ, они могут сформированы за счет сумм страховых взносов на страховую и накопительную пенсии);

Ø Доходы от оказания платных услуг и компенсации затрат государства(доходы, поступающие в порядке возмещения расходов, понесенных в связи с эксплуатацией федерального имущества, закрепленного на праве оперативного управления за ФСС РФ).

Ø Доходы от продажи материальных и нематериальных активов(доходы от реализации различного имущества, находящегося в оперативном управлении ФСС РФ; средства от реализации конфискованного имущества, обращённого в пользу ФСС РФ).

Ø Штрафы, санкции, возмещение ущерба(штрафы за нарушение законодательства РФ о государственных внебюджетных фондах, о конкретных видов социального страхования, за нарушение бюджетного законодательства в части бюджета ФСС РФ, штрафы за нарушение законодательства РФ о контрактной системе в сфере закупки ТРУ для обеспечения государственных нужд, зачисленных в бюджет ФСС РФ и другие)

Ø Прочие неналоговые доходы(в том числе не выясненные поступления).

3. Безвозмездные поступления в бюджет ФCC РФ:

Ø Межбюджетные трансферты из федерального бюджета ( на осуществление ежемесячной денежной выплаты гражданам, подвергшимся воздействию радиации вследствие катастрофы на ЧАЭС, вследствие ядерных испытаний ;на оказание государственной социальной помощи отдельных категорий граждан в части оплаты санаторно-курортного лечения, а также проезда на междугороднем транспорте до места лечения и обратно; на обеспечение инвалидов технических средств реабилитации; на выплату пособий по уходу за ребенком гражданам, подвергшимся радиации вследствии радиационных аварий; на обеспечение сбалансированности бюджета ФСС РФ )

Ø Межбюджетные трансферты из бюджета ФФОМС(на оплату медицинской помощи женщинам в период беременности,родов и послеродовом периоде,а также на оплату профессионального медициского осмотра ребенка в течение 1 года жизни).

Ø Прочие безвозмездные поступления.

За счет средств бюджета ФСС РФ исполняются следующие виды расходных обязательств:

Ø в связи с выплатами по обязательному социальному страхованию (на случай временной нетрудоспособностью и в связи с материнством; социальных пособий по погребению и др.)

Ø связанные с выплатами по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний (единовременные и ежемесячные выплаты при получении травмы на производстве, профессиональному заболеванию, по оплате медицинской профессиональной социальной реабилитации работников по полученным на производстве травмам в результате несчастных случаев и др.);

Ø с оказанием социальной помощи отдельным категориям граждан(выплаты пособий лицам, подвергшимся радиации, обеспечение инвалидов техническими средствами реабилитации, на оплату санаторно-курортного лечения и проезда до санатория и обратно)

Ø по оплате родовых сертификатов (на оплату медицинской помощи женщинам в период беременности и родов, послеродовом периоде; оплата медицинского профилактического осмотра ребенка в первый год жизни);

Ø по содержанию органов управления.

Для обеспечения сбалансированности ФСС РФ не допускаются многочисленные источники; осуществляется только за счет использования остатков средств на счетах по учету средств бюджета ФСС РФ.

ФОРМРОВАНИЕ БЮДЖЕТА ФЕДЕРАЛЬНОГО ФОМС.

Бюджет ФФОМС – фонд денежных средств, образуемый вне федерального бюджета, предназначенный для реализации конституционных прав граждан на предоставление им гарантированных государственной бесплатной медицинской помощи.

Средства бюджета ФФОМС РФ находятся в федеральной собственности, управление ими осуществляется ФФОМС РФ (как финансово-кредитным учреждением).

Формирование бюджета ФФОМС РФ регулируется:

Ø НПА федеральных ОГВ

Ø Бюджетным кодексом РФ (Глава 17);

Ø Законодательством об обязательном медицинском страховании в РФ:

Бюджет ФФОМС РФ утверждается в форме федерального закона на очередной финансовый год и плановый период (3 года).

Состав доходов бюджета ФФОМС РФ:

1. Налоговые доходы поступают только в части погашения задолженности прошлых лет

2. Неналоговых доходов

3. Безвозмездных поступлений.

2. Неналоговые доходы бюджета ФФОМС РФ:

Ø Страховые взносы на обязательное социальное страхование (страховые взносы на обязательное медицинское страхование) (страховые взносы на ОМС работающего и неработающего населения).

Ø Доходы от использования имущества, находящегося в государственной собственности( доходы от сдачи в аренду имущества, находящегося в оперативном управлении ФФОМС РФ; доходы от размещения временно свободных средств ФФОМС РФ);

Ø Доходы от оказания платных услуг и компенсации затрат государства(доходы, поступающие в порядке возмещения расходов, понесенных в связи с эксплуатацией федерального имущества, закрепленного на праве оперативного управления за ФФОМС РФ).

Ø Доходы от продажи материальных и нематериальных активов(доходы от реализации различного имущества в части ОС и материальных запасов, находящегося в оперативном управлении ФФОМС РФ; средства от реализации конфискованного имущества, обращённого в пользу ФФОМС РФ).

Ø Штрафы, санкции, возмещение ущерба(штрафы за нарушение законодательства РФ о государственных внебюджетных фондах, о конкретных видов социального страхования, за нарушение бюджетного законодательства в части бюджета ФФОМС РФ, штрафы за нарушение законодательства РФ о контрактной системе в сфере закупки ТРУ для обеспечения государственных нужд, зачисленных в бюджет ФФОМС РФ и другие)

Ø Прочие неналоговые доходы(в том числе не выясненные поступления).

Безвозмездные поступления

Ø межбюджетные трансферты из федерального бюджета(на компенсацию выпадающего дохода бюджета ФФОМС в связи с установленными пониженными тарифами страховых взносов на ОМС; на обеспечение сбалансированности бюджета ФФОМС и иные)

Ø прочие безвозмездные поступления(добровольные взносы и пожертвования)

За счет средств бюджета ФФОМС РФ исполняются следующие виды расходных обязательств:

Ø связанных с предоставлением трансфертов бюджетам ТФОМС

- субвенции на финансовое обеспечение организаций ОМС на территории субъектов РФ (на выполнение территориальной программы ОМС в рамках базовой программы);

- субвенции, связанные с финансированием расходных обязательств на оказание высокотехнологичной медицинской помощи, не включенную в базовую программу ОМС, медицинским организация, включенным в перечень утвержденный уполномоченным органом исполнительной власти субъекта;

- иные межбюджетные трансферты бюджетам ТФОМС на осуществление единовременных компенсационных выплат медицинским работникам

Ø предоставление межбюджетных трансфертов другим внебюджетным фондам (ФСС) (на оплату медицинской помощи женщин в период беременности, родов и послеродовый период, на оплату профилактического осмотра ребенка в течение 1 года жизни);

Ø обязательства по предоставлению межбюджетных трансферт ФБ:

· дотации на сбалансированность

· иные межбюджетные трансферты на финансовое обеспечение оказания гражданам высокотехнологичной медицинской помощи, не включенную в базовую программу ОМС, оказанную медицинскими организациями включенными в перечень, утвержденным Минздравом РФ;

Ø обязательства по исполнению отдельных расходных обязательств в сфере охраны здоровья граждан (на изготовление и доставку полисов ОМС единого образца);

Ø содержание организации и управления ФФОМС.

Для обеспечения сбалансированности ФФОМС РФ не допускаются многочисленные источники; осуществляется только за счет использования остатков средств на счетах по учету средств бюджета ФФОМС РФ.

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

Любой работодатель каждый месяц платит различные страховые взносы с выплат своим сотрудникам. Если они работают по трудовому договору, то это взносы:

- в Пенсионный фонд России (в ПФР);

- в Фонд медицинского страхования (в ФФОМС);

- на социальное страхование от болезней и травм или по материнству (в ФСС).

- на страхование от несчастных случаев и профессиональных заболеваний (тоже в ФСС).

Также взносы платятся с выплат тем сотрудникам, которые оформлены в компании по гражданско-правовым договорам:

- в ПФР;

- в ФФОМС;

- на социальное страхование от несчастных случаев и профессиональных заболеваний, если это прописано в договоре.

Мы поговорим о взносах за сотрудников на пенсионное, медицинское страхование и страхование от болезней и травм или по материнству. Они регламентируются главой 34 НК РФ. О страховании от несчастных случаев и профессиональных заболеваний читайте в ФЗ от 24.07.98 N 125-ФЗ.

Выплаты, подлежащие обложению страховыми взносами

Страховыми взносами облагаются выплаты сотрудникам исходя из трудовых отношений и согласно гражданско-правовым договорам по выполнению работ, оказанию услуг и авторским заказам.

Выплаты, с которых взносы не уплачиваются, перечислены в ст. 422 НК РФ:

- Государственные и социальные пособия;

- Компенсационные выплаты при увольнении, выплаты по возмещению вреда, оплате жилья или питания, оплате спортивной или парадной формы, выдаче натурального довольствия и т.д.;

- Призы, доплаты к пенсии бывших сотрудников и стипендии по ученическим договорам;

- Полевое довольствие;

- Суммы единовременной материальной помощи, например, при рождении или усыновлении ребенка, при потере члена семьи, при стихийном бедствии и других чрезвычайных обстоятельствах;

- Доходы, помимо оплаты труда, полученные членами общин коренных малочисленных народов от реализации продукции традиционного промысла;

- Страховые платежи по обязательному и добровольному личному страхованию;

- Оплата обучения сотрудников, связанная с профессиональной необходимостью;

- Другие компенсации и выплаты.

В веб-сервисе Контур.Бухгалтерия легко начислять и учитывать взносы, формировать платежные поручения.

Предельная база для начисления страховых взносов

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

Взносы в ПФР и ФСС ограничены предельными базами для начисления взносов, которые ежегодно индексируются исходя из роста средней зарплаты:

Предельная база для взносов в ПФР в 2020 году — 1 292 000 рублей.

Предельная база для взносов в ПФР в 2021 году — 1 465 000 рублей.

Предельная база рассчитывается исходя из дохода работника нарастающим итогом. Как только его доход за год достигнет предельной базы — в дальнейшем взносы нужно платить по новым правилам. При выплате взносов по основному тарифу при превышении этой базы взносы уплачиваются по уменьшенной ставке — 10%. Если организация на льготном тарифе, то при превышении взносы не платятся.

Предельная база для взносов в ФСС в 2020 году — 912 000 рублей.

Предельная база для взносов в ФСС в 2021 году — 966 000 рублей.

Если база превышена, то взносы платить не нужно.

Для взносов на ОМС и травматизм предельная база не устанавливается, поэтому весь доход, полученный работником, облагается взносами.

Тарифы страховых взносов в 2020 и 2021 году

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

Рассмотрим основные тарифы страховых взносов за работников в 2020 и 2021 году. Они остаются неизменными:

- На обязательное пенсионное страхование — 22 %.

- На обязательное медицинское страхование — 5,1 %.

- На случай временной нетрудоспособности и материнства — 2,9 %;

- На травматизм — от 0,2 % до 8,5 % в зависимости от класса профессионального риска, присвоенного основному осуществляемому виду деятельности.

В таблице указаны специальные пониженные тарифы взносов для некоторых категорий плательщиков, установленные в 2020 и 2021 году.

В 2021 году большинство работодателей на УСН будут платить взносы по общему тарифу в 30 %, так как переходный период подошел к концу. До 2024 года льготной ставкой в 20 % смогут пользоваться благотворительные и некоммерческие организации на УСН.

С 2020 года на основные тарифы перешли еще несколько категорий страхователей:

- хозяйственные общества и партнерства, которые применяют или внедряют результаты интеллектуальной деятельности, права на которые принадлежат их участникам или учредителям — бюджетным или автономным научным учреждениями либо образовательным учреждениям высшего образования;

- организации и предприниматели, которые осуществляют технико-внедренческую деятельность и платят сотрудникам, работающим в технико-внедренческих или промышленно-производственных особых экономических зонах;

- организации и ИП, заключившие соглашение о ведении туристско-рекреационной деятельности, которые платят сотрудникам, ведущим эту деятельность в особых экономических зонах.

С 2020 года эти категории платят взносы по общему тарифу — 30%, а при превышении предельной базы для начисления взносов на обязательное пенсионное страхование не отменяют уплату, а снижают процент взносов в ПФ до 10%.

Сроки уплаты страховых взносов в 2020 и 2021 году

Простой и удобный расчет страховых взносов в онлайн-сервисе Контур.Бухгалтерия!

Страховые взносы перечисляются в ИФНС за каждый месяц до 15-го числа последующего месяца. Если последний день уплаты — выходной или праздничный, то уплатить взносы можно в ближайший рабочий день. Со взносами на травматизм порядок аналогичный, но уплачивать их надо по-прежнему в ФСС.

Предприниматели уплачивают страховые взносы за себя в другие сроки. Взносы за прошедший год нужно уплатить до его окончания или в ближайший следующий рабочий день. За 2019 год деньги перечисляйте в налоговую до 31 декабря, а если ваш доход превысил 300 000 рублей, то сумму доплаты переведите в ИФНС до 1 июля 2020 года.

Автор статьи: эксперт Контур.Бухгалтерии Наталья Потапкина

Ведите учет в Контур.Бухгалтерии — удобном онлайн-сервисе для расчета зарплаты и отправки отчетности в ФНС, ПФР и ФСС. Сервис подходит для комфортной совместной работы бухгалтера и директора.

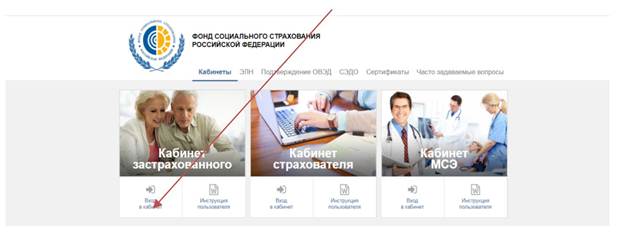

В регионах с пилотным проектом, где пособия по временной нетрудоспособности напрямую выплачивает ФСС, справки 2-НДФЛ по этим выплатам также выдает ФСС.

В отделении фонда по Ямало-Ненецкому округу подробно рассказали, как можно заказать справку.

1. Каким образом можно подать заявление на получение справки о доходах (произведенных выплатах) в ФСС?

— путем обращения в региональное отделение ФСС РФ (лично, через уполномоченное лицо или путем направления заявления почтой);

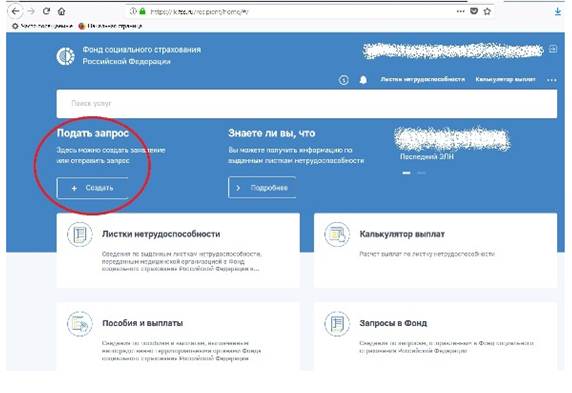

— онлайн через личный кабинет застрахованного гражданина.

По обращениям, направленным иными способами без приложения надлежащим образом оформленного заявления с личной подписью (через электронную почту, форму обратной связи на сайте регионального отделения или ФСС РФ и т.д.), выдача указанных справок НЕВОЗМОЖНА!

2. Какие документы необходимы при обращении за справкой в региональное отделение ФСС лично?

Для этого вам необходимо заполнить заявление, а также предъявить специалисту регионального отделения документ, удостоверяющий личность.

При обращении с заявлением через уполномоченного представителя необходимо будет предъявить паспорт уполномоченного представителя и доверенность (заверить ее может нотариус или ваш работодатель).

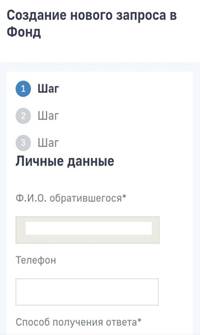

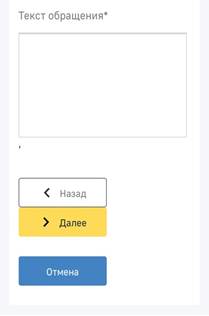

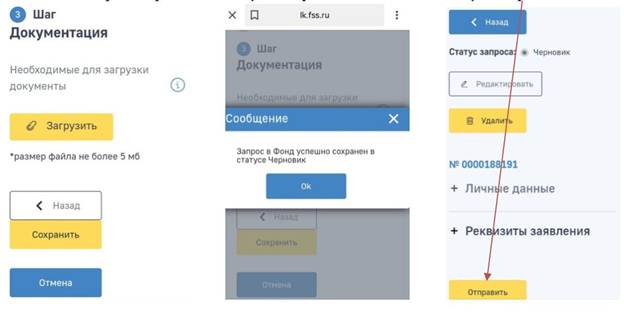

3. Как заказать справку онлайн?

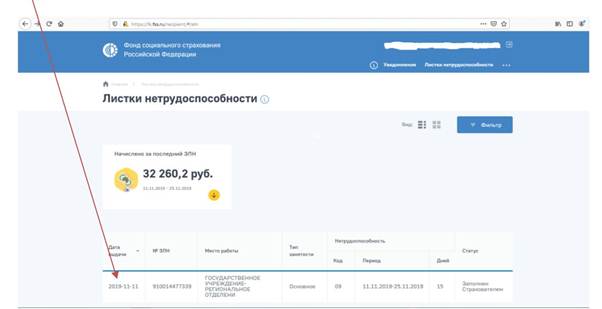

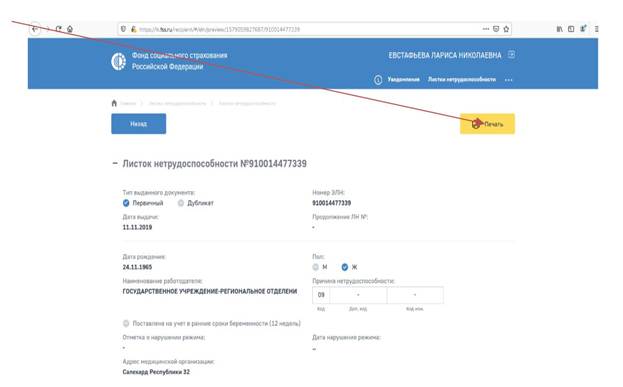

3.1. Для того, чтобы распечатать Лист нетрудоспособности, необходимо нажать на строчку.

Важно: получение ответа по e-mail в данном случае НЕВОЗМОЖНО (см. вопрос 6)! В случае выбора этого варианта справка будет направлена в Личный кабинет или по почте.

В Шаге 2 заполнить реквизиты заявления:

В тексте обращения необходимо указать следующую информацию:

— вид справки: справка о произведенных выплатах/о доходах и суммах налога физического лица (2-НДФЛ);

— количество экземпляров справки (например, 2 экземпляра);

— полный почтовый адрес с указанием индекса (при необходимости отправки почтовым отправлением).

4. Через сколько дней я получу справку?

При запросе справки одним из указанных способов справка будет подготовлена в течение трех рабочих дней и направлена удобным способом (почтой или в личный кабинет).

5. Сколько справок мне дадут, если в течение года я получал разные пособия от ФСС или несколько раз ходил на больничный?

Сведения о доходах по всем страховым случаям, случившимся в период работы у одного работодателя, будут представлены в одной справке.

6. Почему нельзя прислать готовую справку на электронную почту?

Сведения, содержащиеся в справках, носят конфиденциальный характер, поэтому направление их по незащищенным каналам связи, к которым относится электронная почта, невозможно.

АКЦИЯ ПРОДЛЕНА

Оплата труда сотрудника – это вознаграждение за его трудовую деятельность, которое исчисляется исходя из его квалификационных качеств, сложности выполняемой работы, количества отработанных часов, качества труда и других критериев. Помимо заработной платы, к таким вознаграждениям относят выплаты стимулирующего и компенсационного характера.

По законодательству Российской Федерации с таких выплат работодатель выплачивает обязательные суммы, которые идут в бюджет страны. Они называются страховыми взносами (далее – СВ).

Что такое страховые взносы?

Налоговый кодекс, а точнее его восьмая статья говорит, что это платежи, которые государство взимает с работодателей на финансовое обеспечение реализации прав застрахованных лиц на получение обеспечения по тому или иному виду обязательного социального страхования.

Виды страховых взносов: какие бывают?

Статья 8 Налогового кодекса различает такие виды взносов на обязательное страхование:

— на пенсионное (ОПС);

— на медицинское (ОМС);

— на социальное - на случай временной нетрудоспособности и в связи с материнством (ВНиМ);

— на травматизм (от несчастных случаев и профзаболеваний).

СВ рассчитываются с зарплаты и иных выплат сотрудникам, к которым относятся (ст. 420 Налогового кодекса):

— отпускные и компенсации за неистраченный отпуск;

— материальная помощь более 4000 руб. на одного сотрудника за год.

Плательщики страховых взносов: кто они?

СВ должны уплачивать все работодатели, выплачивающие зарплату и другие выплаты работникам (п.1 ст. 419 НК РФ).

Уплату взносов производят непосредственно из денежных средств организации: данная сумма не вычитается из зарплаты сотрудника.

Плательщиками могут быть как юридические лица (организации и ИП), так и физические лица.

Важный момент: ИП уплачивают СВ не только за своих сотрудников, но и за самих себя (п.2 ст. 419 НК РФ).

Взносами облагаются выплаты сотрудникам, нанятым по трудовому договору и (или) договору гражданско-правового характера (ГПХ).

Если сотрудник нанят по договору ГПХ, то работодателю за него не нужно уплачивать СВ на ВНиМ и по травматизму. Но на ОМС и ОПС всё равно придётся платить.

Выплаты, не подлежащие обложению

Согласно 422 статье Налогового кодекса обложению взносами не подлежат:

— Пособия от государства: по безработице, по временной нетрудоспособности, беременности и родам и прочие.

— Компенсационные выплаты: возмещение вреда, причинённого здоровью, плата за аренду жилого помещения, возмещение затрат на питание, спонсирование повышения квалификации и т.д.

— Единовременно выплачиваемая материальная помощь – из-за ЧС, стихийного бедствия, смерти члена семьи, рождения ребёнка.

— Доходы (кроме з/п), полученные членами общин малочисленных коренных народов РФ.

— Материальная помощь – до 4 000 руб. на сотрудника.

— Возмещение трат сотрудников на погашение кредитов и займов на покупку или строительства жилья.

— Прочие виды выплат компенсационного характера.

Предельная база страховых взносов

При расчёте суммы взносов значение имеют не только ставки, но и предельная величина базы по ним – то есть максимальные лимиты. Лимит базы устанавливается только по взносам на ОПС и ВНиМ. По СВ на ОМС и на травматизм – нет. В 2020 году предельные величины базы по СВ следующие:

— на ОПС – 1 292 000 руб.

— на ВНиМ – 912 000 руб.

Ставки страховых взносов

Доходы сотрудника В ПРЕДЕЛАХ установленной предельной величины базы

Для некоторых компаний установлены пониженные (льготные) ставки СВ. Право использовать их есть у компаний, соблюдающих условия из п. 5 ст. 427 НК РФ. Например, у ИТ-компаний, которые разрабатывают ПО для ЭВМ. Они могут использовать ставки СВ 8% - на ОПС, 4% - на ОМС, 2% - на ВНиМ.

А если выплаты сотруднику превысят предельные базы (лимиты), то СВ на ОПС и на ВНиМ с выплат этому сотруднику начислять не требуется.

Что касается СВ на травматизм, то ставки по этому виду в 2020 году остаются на прежнем уровне. Размер ставки зависит от класса профессионального риска деятельности компании. Для расчёта СВ в 2020 году организации нужно было в срок до 15 апреля 2020 года подтвердить свой основной вид деятельности – так ФСС установит ей тариф на текущий год.

Всего существует 32 тарифа, они сформированы с учётом разных сфер деятельности (ст. 1 Закона № 179-ФЗ). Минимальная ставка – 0,2%, она соответствует первому классу профриска. Максимальная ставка – 8,5%, соответствующая тридцать второму классу.

Класс профессионального риска

Порядок и сроки начисления и уплаты

СВ на ОПС, ОМС и ВНиМ уплачиваются в ИФНС по месту нахождения плательщиков, СВ на травматизм – в ФСС. Взносы в Пенсионный фонд в 2020 году не уплачиваются вовсе.

Начисление СВ происходит ежемесячно по каждому работнику на последнее число месяца, исходя из базы для исчисления СВ. А уплачиваются они не позднее 15-го числа следующего календарного месяца. Если 15 число попадает на выходной день (сб/вс/праздник), то взносы платятся в следующий за выходным рабочий день. Например, СВ за октябрь необходимо оплатить не позднее 16 ноября.

Можно оплатить раньше, позже – нельзя. За каждый день просрочки начисляются пени.

Уплаченные СВ оформляются в виде отдельных платёжных документов.

Отчётность по страховым взносам

Итак, сдавать отчётность по страховым взносам обязан работодатель, который заключил трудовой договор и (или) договор ГПХ с физическим лицом и выплачивает ему вознаграждение. При начислении вознаграждений он обязан исчислить с них и страховые взносы, уплатить их, а затем предоставить отчётность в госорганы.

Организации отчитываются по страховым взносам в любом случае: вне зависимости от того, производились ли выплаты физлицам в отчётном периоде или нет. Если выплат не было, сдаются так называемые нулевые отчёты.

Отчётные периоды для всех видов страховых взносов одинаковые: это квартал, полугодие, девять месяцев. Расчётный период – год. По завершению каждого из указанных периодов плательщики СВ должны отчитаться о базе, размере, в котором были исчислены страховые взносы, и о том, какие выплаты не подпали под обложение взносами.

Формы отчётности в 2020-2021 годах состоят из 4-ФСС и единого расчёта по страховым взносам. 4-ФСС предназначен для расчёта базы и взносов на травматизм, он сдаётся в ФСС. В едином же расчёте рассчитываются СВ на пенсионное, медицинское страхование и на случай нетрудоспособности. Этот документ сдаётся в налоговую службу.

Сроки сдачи отчётности

Сроки сдачи 4-ФСС зависят от способа подачи – в бумажном или электронном виде. Если отчёт сдаётся на бумаге (для компаний, где среднесписочная численность (ССЧ) или число сотрудников менее 25 человек), то крайний срок – до 20-го числа месяца, следующего за отчётным периодом. Если отчёт отправляется в электронном виде (для компаний с ССЧ или числом сотрудников свыше 25 человек), то сроки увеличиваются на 5 дней.

Единый расчёт по страховым взносам работодатели сдают до 30-го числа месяца, следующего за отчётным периодом. Здесь срок сдачи не зависит от способа отправки. Однако требование к численности сотрудников также есть. Сдавать отчёт в электронном виде должны работодатели с ССЧ или числом сотрудников более 10 человек.

Такском предлагает на выбор три сервиса для электронной отчётности, в зависимости от масштабов бизнеса, его нужд и используемых учётных и информационных систем.

Так, малому и среднему бизнесу отлично подойдёт облачное решение компании Онлайн-Спринтер. Это веб-кабинет, для работы в котором нужен лишь любой ПК и доступ в интернет. Онлайн-Спринтер представляет собой дополнительную вкладку в браузере, через которую можно сдавать отчётность и переписываться с ФНС. Данные надёжно хранятся в облачном архиве.

Обновлять сервис не придётся: пользователям всегда открывается только актуальная версия ПО.

Форма 4-ФСС в Онлайн-Спринтере:

Форма единого расчёта по СВ в Онлайн-Спринтере:

Решение Доклайнер подойдёт предприятиям покрупнее и тем, кто склоняется в пользу выбора программных решений, устанавливаемых на рабочий компьютер. Хранение данных осуществляется на ПК пользователя. При этом работа в сервисе так же проста, как в Спринтере.

В Доклайнере может работать сразу несколько сотрудников одновременно, что удобно для компаний с несколькими бухгалтерами, отвечающими за разные направления отчётности. Можно настроить разные права доступа для них.

У Доклайнера предусмотрен фоновый режим обновлений, который не отвлекает пользователя ПК. Также программа автоматически умеет определять тип документа, отправителя и получателя – достаточно перенести документ из папки на компьютере в окно Доклайнера. Сервис моментально запускается даже с большой базой документов.

А тем, кто привык работать в системе 1С, Такском предлагает напрямую из неё сдавать отчётность. Решение 1С: Электронная отчётность поддерживает большинство популярных конфигураций семейства 1С. Таким образом, решение позволяет работать из привычного интерфейса всем знакомой программы, не перенося данные, и без повторного их ввода.

Читайте также: