Налог с квартиры с какой суммы

Обновлено: 02.07.2024

Налог с продажи квартиры для физических лиц в России нужно платить не всем. Есть нюансы, о которых мы расскажем в этом материале. Также поделимся информацией о налоговой ставке и формуле расчета, которую ФНС использует для начисления.

— Во многих странах порядок налогообложения дохода от продажи жилья очень сложный и зависит от срока нахождения его в собственности, порядка продажи и еще от очень многих условий. В России достаточно всего пяти лет нахождения жилья в собственности, чтобы налог вообще не уплачивался, т.е. условия мягкие для налогоплательщика, — считает Наталья Рябова.

Ставка налога при продаже квартиры

В России установлена ставка налога на доход физического лица, в том числе, от продажи недвижимости (не только квартир, но и домов, дач и проч.) в 13%. Однако в налоговом кодексе имеются исключения, которые освобождают от уплаты налога. О них мы расскажем ниже.

Расчет налога с продажи квартиры

Это один из самых сложных нюансов в налоге с продажи квартиры для физических лиц. Чтобы вам было удобно, мы разбили все на тезисы. Выбирайте тот, который касается вашего случая.

Налог с продажи квартиры (комнаты) платить не нужно, если.

- вы владеете квартирой (комнатой) три года и это единственное жилье;

- квартира (комната) куплена после 1 января 2016 года, вы продали ее после того, как она была в собственности пять лет и это не единственное ваше жилье;

- квартира (комната) была приватизирована более трех лет назад;

- квартиру (комнату) получили в наследство и владели ей три года;

- квартиру (комнату) получили в подарок от близких родственников и владели ей три года.

1. Прежде нужно знать, с какой суммы будет взиматься налог. Узнайте кадастровую цену квартиры. Для этого посетите сайт Росреестра. Затем умножьте эту сумму на 0,7.

2. Сравните получившуюся кадастровую цену с той, что указана в договоре купли-продажи. Налог платится с большей суммы.

3. Примените вычеты (о них читайте ниже).

4. От получившейся суммы отсчитайте 13% — это и есть налог с продажи квартиры.

Сроки уплаты налога с продажи квартиры

Продали квартиру — должны подать декларацию 3-НДФЛ в свою налоговую службу до 30 апреля следующего года. Можно сделать это на сайте ФНС в личном кабинете. В документе укажите доход, который получили с продажи и суммы вычета. Если вычет не покрыл полностью налог, вы должны заплатить его до 15 июля.

Например, в 2021 году вы продали квартиру. Значит до 30 апреля 2022 года нужно подать декларацию и до 15 июля 2022 года оплатить пошлину.

Льготы на налог с продажи квартиры

Еще одна трудная часть налогового законодательства. Внимательно изучите, какие вычеты можно применить, чтобы снизить сумму налога или вовсе полностью нивелировать ее.

1. Вычтите сумму расходов из суммы дохода. Например, в 2021 году вы купили квартиру за 3 миллиона рублей, а в 2022 году — продали за 6 миллионов.

6 млн доходов - 3 млн расходов = 3 млн. С этой суммы и платите 13%.

2. Сумма дохода меньше суммы расходов или равна ей. Купили квартиру за 3 млн, а продали за 2,5 млн. Тогда налог платить не нужно. Но в декларации 3-НДФЛ это указать все равно надо.

3. Квартиру вам подарили близкие родственники, оставили в наследство или вы ее приватизировали. При этом вы владели ею менее трех лет и решили продать. Тогда вам полагается имущественный вычет в 1 миллион рублей. Например, в наследство вам досталась квартира. Вы не стали ждать три года и продали ее за 4 млн рублей.

4 млн дохода - 1 млн вычета = 3 млн. С этой суммы и платите 13%.

Популярные вопросы и ответы

У меня с женой (мужем) квартира в общей долевой собственности. У каждого по половине. Как нам поступить?

Есть два варианта. Первый — продать по общему договору. Например, квартиру продали за 3 млн рублей. Каждому из собственников досталось по 1,5 млн рублей. И имущественный вычет в 1 млн рублей в таком случае общий. То есть каждый из членов семьи должен заплатить налог с 1 млн рублей.

Второй вариант — продать каждую долю по отдельном договору. Тогда каждый из владельцев доли имеет право на вычет в 1 млн рублей. Например, вы с мужем владеете квартирой за 2 млн рублей в равных долях. Каждый продает свою долю за 1 млн и делает с этой суммы имущественный вычет в 1 млн рублей. Таким образом налог полностью нивелируется.

Как рассчитать налог на имущество физических лиц исходя из актуальных норм и с учетом всех последних изменений налогового законодательства РФ? Данный вопрос возникает при оценке гражданином корректности расчетов, представленных в уведомлении ФНС. Алгоритм определения размера этого налога рассмотрен в нашей статье.

Как рассчитывается налог на имущество физических лиц за 2020 год: основные принципы

Действительно, налог на имущество российских граждан по умолчанию исчисляется инспекторами ФНС, и уведомления, содержащие сумму для перечисления в бюджет, рассылаются по адресам владельцев имущественных объектов. Но налогоплательщику всегда полезно удостовериться в корректности расчетов, представленных налоговиками.

С 2015 года данный налог рассчитывается на основе кадастровой цены объекта (если она установлена на территории нахождения имущества), в то время как ранее он вычислялся исходя из иного показателя — инвентаризационной стоимости. Принципиальное отличие кадастровой цены от инвентаризационной стоимости — в приближенности первой к рыночным расценкам на недвижимость. Чем дороже жилье, тем больший налог за него теперь платится в бюджет.

Объектами налогообложения в данном случае могут быть (ст. 401 НК РФ):

- жилые дома (включая дачные);

- квартиры;

- комнаты;

- гаражи;

- стояночные места;

- строящиеся здания;

- иные типы недвижимости, находящиеся во владении граждан.

При расчете налога за 2020 год используются такие показатели, как:

- кадастровая цена недвижимости (вычисляется Федеральной службой кадастра, кадастровой палатой, после чего данные передаются в Росреестр);

- ставки, установленные для кадастровой цены (их величина определяется муниципальными властями с учетом норм ст. 406 НК РФ);

- коэффициент-дефлятор (определяется Минэкономразвития РФ);

- вычитаемая площадь квартиры для снижения налоговой базы, или вычет (также определяется муниципальными органами с учетом норм ст. 403 НК РФ);

- льготы (устанавливаются ст. 407 НК РФ);

- понижающие коэффициенты (учитываются в течение первых трех лет с начала применения порядка исчисления налога исходя из кадастровой стоимости).

С 01.01.2020 налог на имущество физлиц исходя из инвентаризационной стоимости больше не исчисляется (закон "О внесении изменений" от 04.10.2014 № 284-ФЗ).

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вам налоговики рассчитали налог на имущество из кадастровой стоимости. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Изучим подробнее, как задействовать все эти показатели на практике.

Формула расчета налога на имущество физических лиц

В целях расчета платежа НК РФ установлена формула, имеющая следующий вид:

Н = (Н1 – Н2) × К + Н2,

где: Н — величина налога к уплате;

Н1 — номинальная величина налога, определяемая с учетом только кадастровой цены объекта, установленной для нее ставки и вычета;

Н2 — номинальная величина налога, рассчитываемая с учетом только инвентаризационной стоимости квартиры, ставки, а также коэффициента-дефлятора и имеющая 2 варианта определения:

К — понижающий коэффициент, последовательно увеличивающийся на 0,2 ежегодно в течение первых 3 лет начала применения расчета от кадастровой стоимости, составляя, таким образом, от 0,2 (в 1 год) до 0,6 (в 3 год). Начиная с 4-го года понижающий коэффициент при расчете налога не участвует.

При расчете налога за 2020 года использованы понижающие коэффициенты (см. Информацию ФНС от 23.09.2021):

0,2 – для 10 регионов (Республика Алтай, Крым, Алтайский и Приморский края, Волгоградская, Иркутская, Курганская, Свердловская, Томская области, Чукотский автономный округ), где с 2020 года кадастровая стоимость применяется в качестве налоговой базы первый год;

0,4 – для четырех регионов (Республики Дагестан и Северная Осетия - Алания, Красноярский край, Смоленская область), где кадастровая стоимость применяется в качестве налоговой базы второй год;

0,6 – для семи регионов (Пермский край, Калужская, Липецкая, Ростовская, Саратовская, Тюменская, Ульяновская области), где кадастровая стоимость применяется в качестве налоговой базы третий год.

Рассмотрим пример. Условимся, что:

- мы платим налог за 2020 год от кадастровой стоимости;

- налог исчисляется от кадастровой стоимости начиная с 2018 года;

- живем в Липецкой области;

- у нас нет налоговых льгот по ст. 407 НК РФ;

- у нас есть квартира площадью 70 кв. м, ее кадастровая стоимость — 3 000 000 руб., а инвентаризационная — 300 000 руб.

Ставка налога по кадастровой цене имущества, установленная в городе, — 0,1% на объекты со стоимостью ниже 10 млн руб.

По инвентаризационной стоимости используется ставка, которая установлена на федеральном уровне, — в силу отсутствия регулирующего муниципального НПА. Она составляет 0,1%, если имущество с учетом дефлятора стоит менее 500 000 руб. (подп. 2 п. 6 ст. 406 НК РФ).

Дефлятор, установленный для 2017 года (последнего года применения расчета от инвентаризационной стоимости) — 1,425 (приказ Минэкономразвития России от 03.11.2016 № 698).

Вычет по имущественному налогу для квартир — 20 кв. м. Используется тот, который установлен на федеральном уровне, — по причине отсутствия регулирующего муниципального НПА (пп. 3, 7 ст. 403 НК РФ).

Понижающий коэффициент на 2020 год — 0,6 (п. 8 ст. 408 НК РФ).

Для вычисления показателя Н1:

1. Определяем величину кадастровой налоговой базы с учетом вычета (все расчетные данные округляем до целого рубля).

В соответствии с п. 3 ст. 403 НК РФ она равна кадастровой стоимости, уменьшенной на величину кадастровой стоимости 20 кв. м жилплощади. Таким образом, мы:

- Находим стоимость 1 кв. м жилплощади: 3 000 000 / 70 кв. м = 42 857 руб.

- Исходя из кадастровой стоимости 1 кв. м, вычисляем стоимость 20 кв. м жилплощади: 857 140 руб.

- Вычитаем из полной кадастровой стоимости жилья (3 000 000 руб.) получившийся показатель (857 140 руб.):

3 000 000 – 857 140 = 2 142 860 руб.

2. Умножаем эту сумму на ставку, определенную для кадастровой стоимости (0,1%). Значение Н1 составит 2 143 руб.

Показатель Н2 равен сумме налога на имущество, исчисленного за 2017 год по инвентаризационной стоимости:

1. У нас есть налоговая база — 300 000 руб.

2. Умножаем ее на коэффициент-дефлятор (1,425) и получаем 427 500 руб.

Это значит, что мы можем применить при определении налога Н2 ставку в 0,1% (ст. 406 НК РФ). Умножив инвентаризационную налоговую базу на данную ставку, получаем показатель Н2, равный 428 руб.

Вычитаем из Н1 показатель Н2:

2 143 – 428 = 1 715 руб.

Умножаем результат на 0,6 (понижающий коэффициент за третий год исчисления налога от кадастровой стоимости согласно ст. 408 НК РФ), получается 1 029 руб. Добавляем к нему показатель Н2 — и получаем 1 457 руб. Это и есть показатель Н, то есть налог, который необходимо уплатить в бюджет.

Если получится, что Н1 меньше Н2, в бюджет нужно уплачивать налог, который равен показателю Н1 (п. 9 ст. 408 НК РФ).

Если же субъект РФ не принял решение о начислении налога от кадастровой стоимости и не утвердил эту стоимость на начало 2016 года (т. е. не выполнил условия, предусмотренные п. 1 ст. 402 НК РФ), он может начать применять такой расчет с начала любого года, с 2017 по 2020, и тогда расчет показателя Н2 будет производится исходя из инвентаризационной стоимости, умноженной на коэффициент-дефлятор, установленный для последнего года применения расчета налога от инвентаризационной стоимости и ставки налога.

Что делать, если сотрудники ИФНС рассчитали налог к уплате не верно? Узнайте ответ на этот вопрос, получив пробный доступ к системе КонсультантПлюс бесплатно.

Проверить правильность расчета налога на имущество можно с использованием калькулятора, размещенного на сайте ФНС РФ.

Итоги

С 2015 года налог на имущество граждан РФ начисляется с учетом кадастровой цены объекта, если в соответствующем регионе РФ выполнены для этого все условия (принят закон и пообъектно утверждена кадастровая стоимость). В формуле для расчета налога за 2015–2020 годы в целях смягчения увеличения налоговой нагрузки на плательщиков учитываются такие показатели, как инвентаризационная стоимость, ставки по ней, а также коэффициент-дефлятор. Далее налог будет исчисляться без использования уменьшающих сумму налога показателей.

Ознакомиться с иными нюансами уплаты налога на имущество вы можете в этой статье .

Подать заявление на льготу по налогу на имущество или сообщить о льготируемом имуществе можно в любой налоговой инспекции. Подробнее об этом читайте здесь.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Сколько будет начислено за имущественный налог в Воронеже, если кадастровая стоимость равна 3179443,28 рублей?

Совершеннолетний сын и муж являются владельцами квартиры в равных долях. Каждый год сумма налога у мужа выше чем у сына. Чем это можно объяснить, где ошибка?

мы оба пенсионеры ,64 и 67 лет.Прописаны и живем в дачном доме в СНТ,дом и земельный участок в собственности.юДом 76 кв.м.,а земельный участок всего 5 соток.Налоговая нам принесла уведомление об оплате земельного и имущественного налога.Разве 5 соток для пенсионеров должны облагаться налогом? а имущественный налог на жилой дом? Должна же быть льгота,т.е. освобождение?

если доля в квартире получена по договору дарения, как рассчитывается ежегодный налог на имущество (по общей схеме или есть особенности)?

квартира в равных долях. уведомления на разные суммы.

спасибо.

Имею в собственности квартиру 58кв. м., налог не плачу льгота пенсионер. В2016г. по дарственной получила долю в квартире 21.8 кв.м.(бывшее обшежитие). Пришёл налог на 1309 рублей. Раньше я платила налог за квартиру 58кв.м. 1800руб. В чём причина такого высокого налога за комнату?

Кадастровая стоимость квартиры в жилом доме составляет коэффициент 1185957руб Дом построен в 2005 году .В данном случае должен применяться коэффициент к налоговому периоду при начислении налога на имущество за 2018 год ?

Кадастровая стоимость квартиры 390365руб. Один собственник. Квартира 31 КВ.метр. Самара. Как узнать налог на квартиру за 2018год

имею площадь половины квартиры кадастровой стоимости 530 тысяч какую сумму налога мне нужно оплатить раньше я платил 01 а теперь по 03 от кадастровой стоимости

Очень нужна консультация.Ситуация такая. С декабря 2014г. помимо 1/3 доли трехкомнатной квартиры я стала владеть 1-комнатной квартирой. При расчете налога на имущество за 2014 г. согласно действующему тогда законодательству , за 11 месяцев данного года налог исчислялся по ставке 0,1%, за декабрь из-за того, что суммарная стоимость недвижимости перешла в другой цифровой диапазон, ставка налога составила 0,6% от инвентаризационной стоимости. Поскольку такое повышение ставки произошло лишь в последнем месяце, итоговая сумма налога по каждому объекту недвижимости была небольшой. За 2015 год я получила налоговое уведомление по тем же объектам недвижимости с абсолютно правильным расчетом налога по каждому объекту в отдельности согласно формуле из ст. 408 НК РФ Н = (Н1 - Н2) x К + Н2, где Н - сумма налога, подлежащая уплате Н1 - сумма налога, исчисленная исходя из кадастровой стоимости Н2 - сумма налога, исчисленная исходя из соответствующей инвентаризационной стоимости объекта налогообложения за 2014 год, т.е. как раз та сумма, что была в предыдущем налоговом уведомлении за 2014г., К - коэффициент, равный 0,2 Получив данное уведомление за 2015 год я полагала, что за 2016 год, налог будет рассчитываться точно так же, с использованием тех же значений Н1 и Н2, лишь величина коэффициента поменяется на 0,4. Но в пришедшем мне налоговом уведомлении за 2016 год я с удивлением обнаружила, что для определения налога по каждому объекту принадлежащей мне недвижимости в данной формуле налоговики заменили величину Н2 на сумму налога, который я заплатила БЫ за 2014 год, владея 1-комнатной квартирой в течение всего года (т.е. при расчете налога по ставке 0,6%). Соответственно, суммы налога по доле в 1/3 квартиры заметно выросла, а по 1-комнатной квартире вообще применен п.9 ст.408, что значит, что налог рассчитанный из инвентаризационной стоимости выше, чем из кадастровой, поэтому полностью приравнивается к кадастровой (никакие понижающие коэффициенты не применяются) Подскажите, пожалуйста, насколько корректен с точки зрения законодательства такой расчет? Что все-таки вкладывается в понятие величины Н2, реально заплаченный налог (тогда верен расчет за 2015 год и не верен за 2016) или налог, который был бы рассчитан исходя из инвентаризационной стоимости по старым нормам (тогда за 2015 год налог рассчитан некорректно)? Есть ли какие-то официальные разъяснительные письма Минфина или ФНС на эту тему? Могу ли я оспорить данную сумму налога? Нужно ли мне для избежания начисления пеней заплатить по данному налоговому уведомлению, но меньшую сумму (согласно моим собственным расчетам)?

Скорее всего, местная ИФНС как-то по-своему читает НК РФ. Вот здесьна форуме задавался аналогичный вопрос, посмотрите

Добрый день. Помогите мне разобраться с налогом на имущество за квартиру. Квартира приобретена в декабре 2014 года в Воронеже. Инвентаризационная стоимость квартиры составляет 854833 руб. Налог за 2015 год был рассчитан по ставке 1,0% т.е. 8548.00 В ноябре 2016 года я его оплачиваю. В налоговом уведомлении полученном в декабре 2017 г прислали за 2015г 854833, но ставка указана 1,5. Налог 12823.00 и за 2016 год кадастровая стоимость 4060446 и налоговая ставка 0,2 сумма налога 8121.00 К оплате 20944.00. Первое если я правильно понимаю, не учтена сумма налога уплаченная мною в ноябре 2016 года 8548.00. И правильно ли изменилась ставка за 2015 год с 1,0 до 1,5. Очень прошу помогите разобраться. И еще в обращениях к вам указывают льготы не облагаемой площади в квартире 20 м. Кому они предоставляются?

По 2015 году вам нужно в ИФНС за разъяснениями обратиться, почему пересчитали налог по новой ставке. По 2016 году, по идее льготу в 20 квадратных метров положено предоставлять всем. Вот здесь на форуме человек с аналогичной проблемой. Спросите там, наверняка помогут.

У Вас в расчете написано - Исходя из кадастровой стоимости 1 кв. м, вычисляем стоимость 20 кв. м жилплощади: 857 140 руб. Почему 20кв.м?? Ведь 20 кв.м. - это ТО, ЧТО НЕ облагается налогом. А значит нужно 70 - 20 = 50кв.м. - это то, что будет облагаться налогом. И получается, что стоимость 1кв.м нужно умножить на эти 50кв.м. Разве не так?

А зачем в расчете по кадастровой стоимости ещё раз учитывать начисления по инвентаризационной стоимости. Мы же эту сумму уже оплатили в прошлом году. В результате площадь уменьшилась, а с учетом всех этих расчетов стоимость даже больше, чем если бы расчет был только по кадастровой стоимости с учетом ставки и понижающего коэффициента 0,2.

Анна, добрый день! Понижающий коэффициент должен применяться в течение только 4-х лет – периода перехода расчета налога на имущество исходя из кадастровой стоимости. Коэффициент учитывается как раз для расчета налога на имущество физлиц с учетом инвентаризационной стоимости. Для расчета, исходя из кадастровой, он не берется в расчет. Величина этого коэффициента должна расти ежегодно с 0,2 до 0,8. На практике, действительно, применение инвентаризационной стоимости, выгоднее для налогоплательщика нежели уплата налога по кадастровой. Как пример, перейдите на форум: на эту тему

На сколько я понял (Н2) и коэффициент-дефлятор который повышает (Н2) в формуле Н = (Н1 – Н2) × К + Н2, только увеличивает конечный результат (Н). Цинично выглядит фраза "в целях смягчения увеличения налоговой нагрузки на плательщиков учитываются такие показатели, как инвентаризационная стоимость, ставки по ней, а также коэффициент-дефлятор."

Максим, с одной стороны вы правы, поскольку рост налога на имущество довольно значителен и процитированная фраза может показаться циничной. Однако после того, как показатель Н2 (налог, рассчитанный исходя из инвентаризационной стоимости и умноженный на коэффициент-дефлятор) и понижающий коэффициент К перестанут применяться, то размер налога на имущества будет еще более значительный, поэтому в настоящее время инвентаризационная стоимость , коэффициент-дефлятор и коэффициент К в самом деле выполняют функцию смягчения налоговой нагрузки, несмотря на ее значительное увеличение.

позвольте не согласится, что после применения Н2 налог сильно вырастет. Через 3-5 лет он может вырасти только если повысят кадастровую стоимость и ставки. И никакого значения Н2 иметь не будет.

Здравствуйте! Мне не приходит налог на имущество 10 лет и он нигде не фиксируется. Что мне делать и что мне грозит. Спасибо.

согласно этой формуле понижающий коэффициент применяется не к налогу Н1, а к разнице между налогами и почему-то плюсуется Н2. так если бы применялась прямая формула , то налог составил 2143х 0.2 - 429 руб. Зачем это придумано - непонятно и не поддается никакой логике.

А почему Н2 считается применительно к 2015 году? А не берется как сумма налога уплаченного за 2014 год?

В случае, если в 2014 году налог на имущество исчислялся и новый порядок исчисления налога применяется с 01.01.2015, то для показателя Н2 должна применяться сумма налога на имущество, исчисленного за 2014 год. Если же налог на имущество по объекту в 2014 году не исчислялся, то Н2 рассчитывается исходя из инвентаризационной стоимости за последний налоговый период определения налоговой базы (п. 8 ст. 408 НК РФ) и налоговой ставки, указанной в ст. 406 НК РФ. В статью будут внесены необходимые дополнения.

Кому и какие налоги платить при покупке и продаже квартиры - рассказываем о налогах при продаже или покупке жилья простым языком, в пошаговых схемах и пояснениях к каждой ситуации по продаже или покупке недвижимости.

Оглавление

Рассказываем о налогах при продаже или покупке жилья простым языком, с объяснением в схемах.

Вне зависимости от причины перехода права собственности в отношении жилой недвижимости сопровождающие этот переход операции подразделяются на приобретение и отчуждение. Производя отчуждение (продажу, дарение) жилой собственности недавний ее владелец при обозначенных условиях (схема ниже) должен выплатить государству налог – на прибыль, если бывший собственник является юрлицом или на доходы (НДФЛ), если квартира принадлежала физлицу.

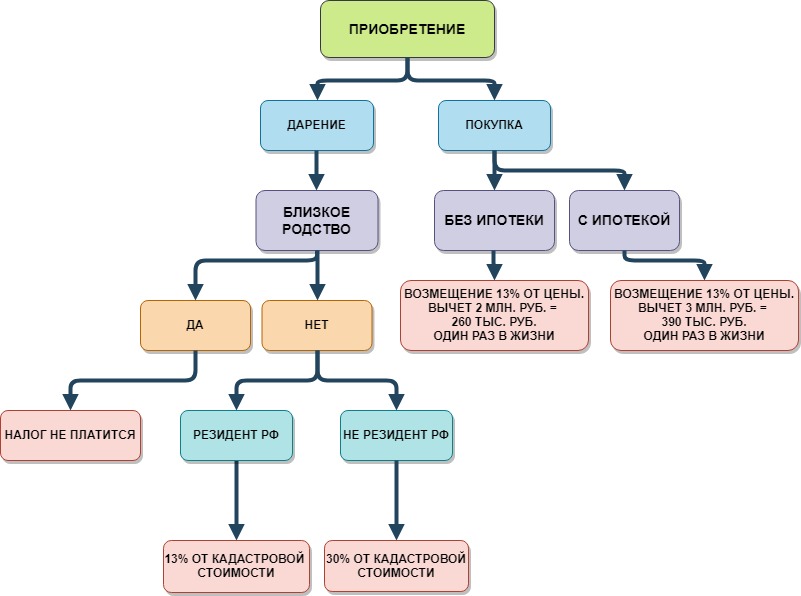

Налоги при приобретении недвижимости (дарение, покупка)

*Налоговыми резидентами РФ являются россияне и граждане иных государств, если они более полугода (свыше 183 суток) за двенадцатимесячный период находятся в России. Период нахождения физлица в России считается беспрерывным при его выезде за границы РФ для обучения, прохождения лечения или осуществления трудовых обязанностей сроком менее шести месяцев, т.е. краткосрочно (ст.207 п.2 Налогового кодекса). Налоговая ставка для физлиц-резидентов РФ составляет 13% (ст.224 п.1 Налогового кодекса).

**Налоговыми нерезидентами РФ признаются, соответственно абзацу выше, россияне и иностранцы, находившиеся в России непрерывно менее полугода (т.е. менее 183 дней). С физлиц-нерезидентов РФ взымается налоговая ставка 30% размера (ст.224 п.3 Налогового кодекса). Также нерезидентам не доступен имущественный вычет по налогам, равный миллиону рублей (письмо Минфина за №03-04-05/53035).

Способ перехода на пониженную налоговую ставку для нерезидента – осуществление сделки дарения жилья в пользу близкого родственника-резидентом РФ, а затем проведение сделки продажи квартиры от имени одаряемого.

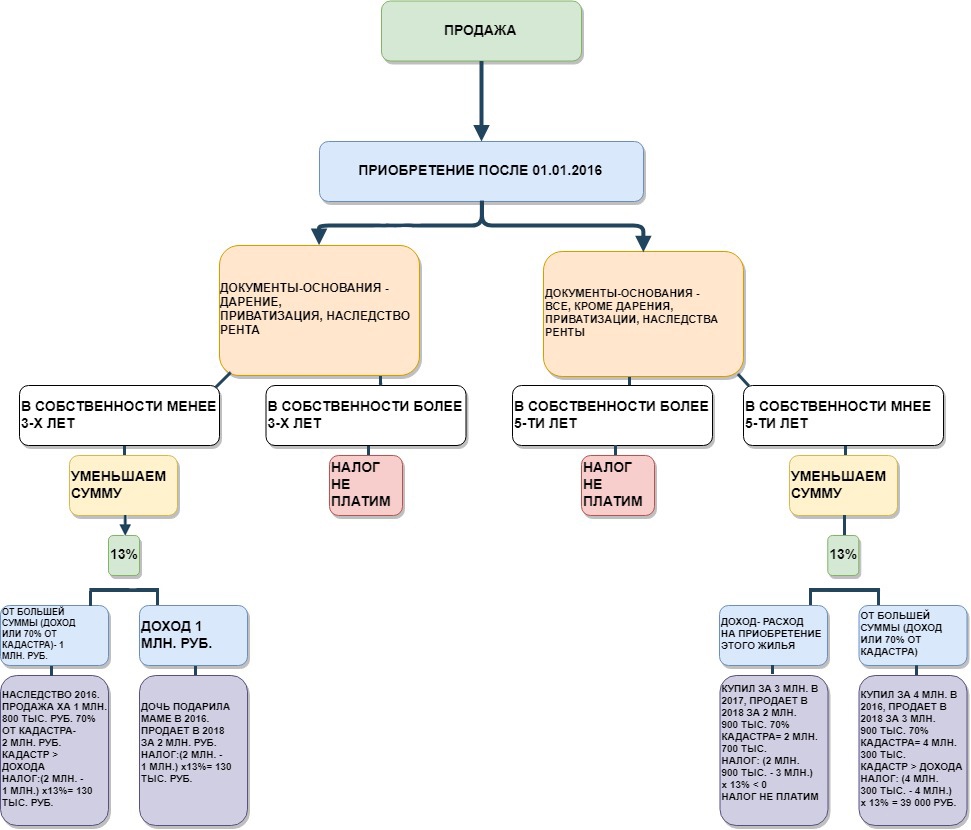

Налоги при продаже недвижимости

Допускается однократное проведение кадастровой оценки за трехлетний период (ст.11 закона за №237).

При владении проданной недвижимой собственностью менее, соответственно, 3-х либо 5-ти лет обязательна подача налоговой декларации, пусть даже потребности уплаты налога нет (ст.228 п.1 пп.2 Налогового кодекса). Отметим, что обязанность подачи НДФЛ возлагается как на резидентов РФ, так и на нерезидентов.

Указанный коэффициент 0,7 (т.е. 70% от стоимости по кадастру) является понижающей величиной, значение которой может быть более низким по решению местных органов власти.

Выяснить текущую кадастровую стоимость принадлежащей вам недвижимости можно полностью бесплатно на официальном сайте росреестра.

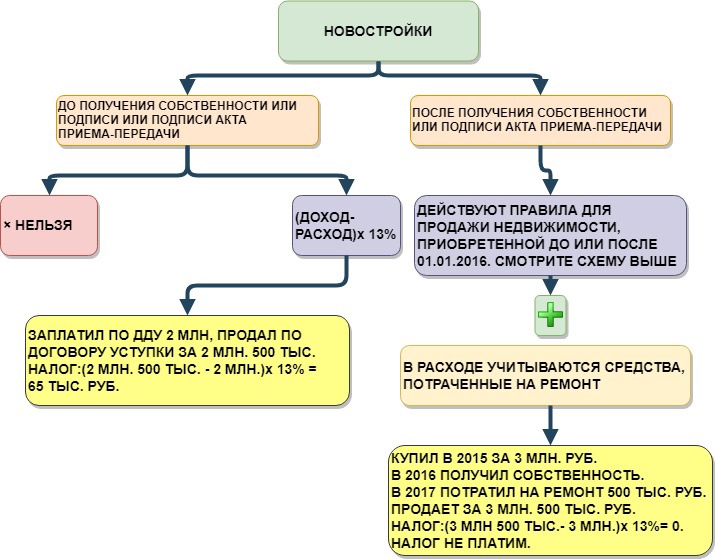

Квартира-новостройка и налоги

В отношении новостроек основной налоговый вопрос – следует ли платить налог при фактическом отсутствии собственности. Отметим, что жилье в новостройке признается законом собственностью владельца лишь с момента ее регистрации.

*Налоговая служба учтет расходы на ремонт квартиры, если жилье приобретено без отделки (новостройка), либо нуждается в отделке (вторичка). Этот момент следует отразить в договоре купли-продажи, акте приема-передачи или ином документе, служащем подтверждением перехода прав на квартиру собственнику (ст.220, п.5.3 Налогового кодекса).

Продажа одного и покупка другого жилья в этом же году

Рассмотрим порядок выплаты налога и доступности имущественного вычета при реализации квартиры с приобретением новой в налоговом периоде одного года.

*Особое исключение по налоговому вычету применяется к гражданам, использовавшим до 2001 года правом возврата части НДФЛ – они вправе обратиться за вычетом повторно.

Неверно считать налоговые выплаты за проданное, а после купленное жилье взаимозачетом. Порядок здесь другой:

продажа жилья дает его собственнику доход, с которого при названных выше условиях уплачивается налог государству;

покупка жилья позволяет собственнику обратиться к налоговой службе за имущественным вычетом. При условии, что квартира покупалась без субсидированных государством (маткапитал и т.п.), работодателем, либо иными лицами средств.

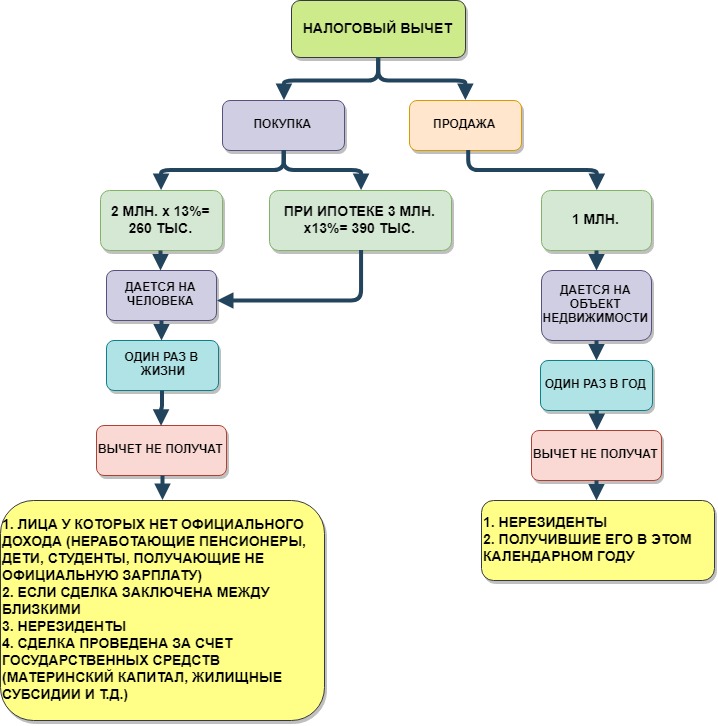

Налоговый вычет при покупке и продаже недвижимости

Гражданин вправе совершить сделку продажи жилья, а через некоторое время или сразу же – сделку покупки квартиры. И у него есть полное право обратиться за вычетами по обеим сделкам, оформив на каждую документы в отдельности и подав их одновременно. Почему нет? Это законом не запрещается. И скорее всего гражданин получит вычет по обеим сделкам, проведенным им в одном налоговом периоде. Только это будут отдельные вычеты по каждой сделке, а не взаимозачетные.

*Право вычета на покупку однократно предоставляется государством не на жилой объект недвижимости, а купившему это жилье гражданину (ст.220 п.11 Налогового кодекса).

Кстати, при частичном использовании права на вычет ранее, купившее новую квартиру лицо вправе обратиться с заявлением на оставшуюся сумму вычета. Напоминаем, что начала 2014 года размер вычета допустимо применять не только к одному недвижимому объекту, но и к нескольким, причем без ограничения срока погашения вычета (ст.220 п.3 пп.1 Налогового кодекса).

**Право имущественного вычета при продаже жилой недвижимости возникает у гражданина однократно за год (один налоговый период) (ст.220 п.2 пп.1 Налогового кодекса). Вычет предоставляется на сумму продажи до миллиона рублей. И если собственник намерен поочередно продать несколько объектов недвижимости, ему выгоднее учесть ограничения имущественного вычета по сумме и срокам.

Вопрос-ответ (54)

Покупала комнату в общежитии в 2009г за 400 000 руб. Налоговые выплаты получила. Если я буду покупать жилье, смогу ли ещё получать выплаты? Слышала, что нет.

Здравствуйте,получила квартиру по расселению в собственности она не была ,была по соцнайму, приватизировала и сразу же продала за 2 000 000млн.руб, в этом же году приобрела квартиру за

1 275 000 ,смогу ли получить какую то сумму денег на руки после взаимовычета?

Здравствуйте, подскажите пожалуйста родители собрались продавать квартиру, она в собственности более пяти лет за 2700000, и потом купить поменьше в пределах 2300000, будут ли они платить какие либо налоги при продаже или покупки? И еще вопрос могут ли они получить налоговый вычет если оба являются неработающими пенсионерами?

При продаже родители налог не платят.

Относительно получения каждым вычета с покупки.

Пенсионер имеет право подучить вычет с покупки жилья (каждый с 2 млн руб) - в течение 3 лет после выхода на пенсию.

То есть: если бы сразу покупали жилье, то можно было бы учесть Год обращения за вычетом + 3 предыдущие года.

И дополнительно: в интересах вычета для обоих, родителям при покупке стоит оформить новую квартиру в совместную собственность.

Добрый день. Подскажите пожалуйста, продали и купили новостройку в один год, дом ещё не сдан, сдаётся в следующем году, могу ли сделать взаимозачет?

Недостаточно информации. обратитесь в Налоговую

Здравствуйте,получила квартиру в наследство в собственности 1 год, решила продать за 3500000 и купить другую за 5000000 с вложением мат капитала могу ли я обнулить налог продажи налогом с покупки?

С продажи за 3500тыс р вам положено заплатить налог 13% с 2500тыс р , равный 325000рублей (Это при условии подаче заявления на вычет в размере 1 млн. руб)

Если вы не пользовались возвратом налога с покупки квартиры в размере 260 тыс р, один раз в жизни вы имеете право зачесть эту сумму в счет полагающегося к уплате налога (если продажа и покупка произойдет в одном календарном году), подав соответствующее заявление в Налоговую.

Вам останется оплатить 325000 -260000 =65000руб

Добрый день! Покупаю долю , одну треть, у бывшего мужа после развода, за 1 200 000 руб, (квартира приватизирована более 5 лет, я, бывший муж и дочь владеем по одной трети доли) 1.Нужно ли мне платить налог? 2.Будет ли мой бывший муж платить налог? 3.Буду ли я иметь право на налоговый вычет? 4.Возможно ли мне выкупить эту долю через ипотеку или только возможно взять кредит?

Здравствуйте. Приобрёл в 2018 г. квартиру по дду за 3200000,в 2021 г. продаю её за 6млн. и покупаю новую недвижимость за 6млн.200т.Ранее использовал налоговый имущественный вычет, какие налоги должен уплатить?

Добрый день! Подскажите пожалуйста приобрел квартиру в новостройке в ипотеку в 2018 году за 2581000 (ипотека 1800000), право собственности с 2021 с января месяца), решил ее продать в 2021-2022 году за 5200000 и в этом же году приобрести квартиру за 6200000.какой будет налог за старую квартиру и смогу ли я получить вычет за новую? Налоговым вычетом не пользовался. Собственник

Добрый день! Наша семья из 4х человек приватизировала квартиру в 1999году в равных долях, сведения занесены в БТИ. В росреестре в 2021 году зарегистрировали права на эту квартиру, также на 4х человек. Если мы продадим эту квартиру в 2021 году и купим новую на эти же деньги в сумме 2100 тыс руб. на какие налоги и в каких размерах мы попадаем? как распределяться налоги, если продают 4 человека и купит только один из собственников-пенсионер?

Добрый день. Если я у племянницы покупаю полдома и половину садового участка, полученных ею по наследству и ей не нужных, то мне придется платить налог с покупки? Кадастровая стоимость в сумме 500000. Я не работающая пенсионерка. Спасибо.

Вы как Покупатель не платите налог. НАлог с дохода заплатит племянница, если если срок владения менее трех или 5-ти лет. Чтобы определить срок владения , требуется смотреть документы, и от кого подучено наследство. Например, владела ли она частью дома до смерти Наследодателя и тд.

Добрый день. Я купила квартиру у отца 15.06.21 за 3 мил. и сейчас решила её продать тоже за 3 мил. Попадаю я на налог?

1. Исходим из того, что вероятно = 0,7 умноженное на кадастровую стоимость - это менее, чем сумма 3млн, которая будет указана в договоре.

2. Если вы захотите после продажи в 2021 году подать в 2022 году Заявление в Налоговой с просьбой снизить налогооблагемую базу , с учетом ПРОИЗВЕДЕННЫХ ВАМИ ЗАТРАТ, то вы должны будете доказать, что при родственной сделке вы действительно оплатили отцу 3млн руб, например, предоставить банковский ордер.

Получил в 2017 году в дар от своей матери дом.В 2021г продаю этот дом за 4500000р и в этом же году покупаю квартиру за 2500000р.Буду ли я платить налог и какой.Я пенсионер 4 года уже не работаю.Спасибо.

Так как дом пожарен близким родственником, то безналоговый пениод владения - 3 года достаточно. Вы не будете платить налог с продажи.

ВОТ ПОЧЕМУ: По общему правилу минимальный предельный срок владения объектом составляет пять лет (п. 4 ст. 217.1 НК РФ). В ряде случаев он может быть и меньше. Так, например, если в собственности налогоплательщика (включая совместную собственность супругов) на дату госрегистрации перехода права собственности к покупателю на проданный объект недвижимого имущества в виде комнаты, квартиры, жилого дома, части квартиры, части жилого дома или доли в праве собственности на жилое помещение не находится иного жилого помещения (доли в праве собственности на него), то минимальный предельный срок владения объектом недвижимого имущества будет составлять три года (подп. 4 п. 3 ст. 217.1 НК РФ).

Здравствуйте! Моя дочь для нас,мамы с сестрой взяла эпотечный кредит,чтобы купить однокомнатную квартиру малогабаритную 27кв.м в 2020г,где сделали ремонт,а в 2021 году продаём,чтобы расширить квадратные метры. Сколько нам платить налог?

Формально, если дочь купила квартиру и оформила право собственности на себя, то именно ей идти в Налоговую в 2021 году платить налоги. Налог зависит от того, за сколько она купила квартиру, сколько процентов переплатила банку, и по какой цене квартира будет продана. Почитайте здесь ответы на похожие вопросы.

ТОчнее - если квартира будет продана в 2021 году, то Декларацию о продаже дочери подавать в Налоговую в 1-м квартале 2022 года.

Надо ли платить налог при покупке квартиры ?

При покупке - не надо. Наоборот, если у вас есть официальная зарплата, то вы можете вернуть до 260 тыс руб через Налоговую либо вашего работодателя (организацию), если квартира стоит 2млн или более.

Я , неработающая пенсионерка. Купила квартиру за 1 млн, от продажи дома. Надо ли платить мне налоги с продажи или с приобретения?

Надо ли платить налог с продажи ДОМА - возьмите все документы на дом, в том числе те, по которым вы им владели, обозначьте цену его продажи и в Налоговой консультант вам определит, требуется ли заплатить налог с его продажи.

Если да, то стоит знать: каждый человек имеет право однажды зачесть сумму налога с продажи - за счет полагающейся ему налога к вычету, полагающейся ему С ПОКУПКИ. И уточните у Налоговой про такой взаимозачет, в случае необходимости.

Здравствуйте. Подскажите пожалуйста. я работающая пенсионерка, продаю квартиру за 3 700 000руб. которую приватизировала 29.09.2021г. какой налог я заплачу?

И еще вопрос.. покупатели квартиры продают свою квартиру (менее 3х лет владеют) за 3млн.руб. и приобретают у меня, какой налог заплатят они, с суммы 3млн.руб. или с разницы между покупками 700тыс.руб?

1. Если 0,7* умноженное на кадастровую стоимость вашей квартиры = менее, чем 3700тр, то налог вы заплатите с 2700тыс.р * 0,13. Если при подаче декларации подадите заявление на предоставление вычета с дохода в размере 1 млн р.

2. Налог покупателей при продаже их квартиры зависит от того, как они им досталась. Если по договору приватизации, наследство или дарение, то налогом облагается их сумма 2000 000рублей. Покупая вашу квартиру, они в следующем году могут при подаче Декларации подать заявление О ВЗАИМОЗАЧЕТЕ налога. Это если они еще не пользовались вычетом (то есть возвратом налога с покупки).

Так как каждый человек 1 раз в жизни имеет право сделать взаимозачет - зачесть налог с 2000 000, полагающийся ему к уплате в счет вычета с 2 млн рублей, полагающиеся ему к возврату за покупку квартиры.

Здравствуйте!Дочь продает 1- комнатную квартиру (в собственности 5 лет,она одна собственник,другого жилья нет) и в одно время покупает 3- комнатную квартиру,правильно ли я понимаю, что с однокомнатной налогового вычета не будет а с трехкомнатной можно ожидать 260 000 ?

ДА, налог дочь не должна платить с продажи 1-комнатной. А с покупки имеет право вернуть 260000руб, если имеет официальный доход по 2НДФЛю

Добрый день. Смогу ли я получить имущественный налоговый вычет при покупке квартиры,находящейся в собственности у покупателя менее 3 лет?

Да, вы имеете право на вычет независимо от времени владения Продавцом. Главное в этом - не соглашаться на занижение цены в договоре, которое возможно, предложит Продавец для снижения налогов. Если поставленная цена в договоре будет ниже примерно 5-10% от рыночной, у налоговых органов возникнет сомнение в честности сделки. Ведь эта сумма в договоре будет предъявлена вами, когда в ы подадите заявление в Налоговую на вычет. Если цена будет неадекватна рынку, есть основание подозревать вас как покупателя в сговоре, говоря юрид. языком.

Так что на стадии переговоров лучше отрегулировать с Продавцом вопрос о цене, с учетом того, что он заплатит определенную сумму налогов.

Добрый день! Квартира продана в августе этого года как единый объект, продавались одновременно все доли ( их три). Два собственника долей освобождены от уплаты НДФЛ т.к. владели своими долями свыше 3х лет ( все три собственника близкие родственники).Можем ли мы (освобожденные от уплаты налога) передать свое право на налоговую скидку третьему собственнику? Спасибо заранее. С уважением, Василий.

Нет, передать такое право невозможно. Каждый отчитывается и платит налог по своей доле.

Единственно - если третий собственник получил долю по наследству или в дар, то закон разрешает учесть затраты Дарителя / или Наследодателя. Если например, тот приобретал данную квартиру и есть документы, подтверждающие его расходы.

Задать вопрос

Ваш вопрос принят. Мы постараемся ответить на него в ближайшее время.

Похожие статьи

Рассмотрены возможности вычета налогов после купли жилья полным расчетом и в ипотеку. Приведен порядок оформления НДФЛ, перечислены обязательные документы, онлайн калькулятор суммы налогового вычета.

Имущественные налоговые вычеты и льготы - расчеты и тонкости - нужно ли платить налог на дарение и наследство, налог на имущество - когда платить и сколько, как получить возможные вычеты и льготы, как снизить имущественный налог, налог на доходы физических лиц и имущественные вычеты, налог при покупке объектов недвижимости.

Как посчитать налог, какие налоговые вычеты положены, какую цену выгоднее указывать в ДКП, как платить налог со сдачи ипотечной квартиры, примеры расчета налога и вычета

Другие статьи раздела

Где взять справку ЕГРН по отсутствию недвижимой собственности, порядок получения ЕГРН выписки через МФЦ, как получить справку на сайте Росреестра.

При каких обстоятельствах подразделения Росреестра вправе приостановить или запретить регистрацию права собственности на недвижимое имущество. Как самим участникам сделки приостановить или прекратить регистрацию

Как стать владельцем доли в совместной квартире, каковы отличия долевого и совместного владения, как сдать квартиру с долями в аренду, какие нюансы продажи доли в жилье

По вашему запросу ничего не найдено

Найдено объектов

Подписаться

Налог с продажи квартиры в 2021 году составляет 13%, но далеко не каждый обязан платить данный налог. Если человек решил продать свою квартиру, то государство получит указанный процент с вашего дохода. Не нужно платить с всей суммы недвижимости! От какой суммы, как рассчитывается налог и все нюансы мы расскажем в этой статье.

Налог взимается от полученного за календарный год дохода. Вносить денежные средства нужно один раз в год, после окончания календарного года лицу дается четыре месяца на внесение денег. Например, календарный год с января месяца 2017 года по январь месяц 2018 года. Окончательный период внесения денег апрель месяц 2018 года.

Продажа недвижимости со стороны налоговой службы оценивается как получение дохода, поэтому в момент расчета за календарный год учитывается и этот вид дохода. Продавцу важно самостоятельно оповестить налоговую службу о том, что было продано недвижимое имущество. Скрыть факт продажи не получится, так как одним из этапов купли-продажи недвижимости является оповещение Росреестра.

Соответственно там будет отображаться информация о том, что старый владелец отверг право собственности, а новый приобрел право на недвижимость.

В процессе купли-продажи есть один важный нюанс. После передачи прав на недвижимость, в соглашении может быть обозначен пункт об отсрочке вноса денег, например, на один год.

Соответственно, покупатель не передавал продавцу денежные средства за квартиру.

Как в этой ситуации будет насчитываться налог с продажи квартиры, как правильно поступить понимает не каждый покупатель. Новому владельцу нужно лично обратиться в ФНС, где ему выдадут налоговый вычет.

Также покупатель предоставляет документацию, подтверждающую расходы на покупку недвижимости. (в таком случае налог переносится на следующий год).

Пример: Квартиру купили в 2015 году за 3 000 000 рублей, но решили продать за 5 000 000 рублей, значит налог начисляется с разницы между этими суммами. Налог составит: 260 000 рублей.

Когда нужно платить налоги с продажи квартиры

Сейчас если квартира в собственности более 3-х или 5-и лет, то налоги платить не нужно. Зависит от того, где у вас квартира и в каком регионе вы проживаете. Например, в Ханты-Мансийском округе и в Республике Алтай установлен срок в 3 года для всех квартир, после истечения которого налоги платить не нужно.

Для остальных регионов всё зависит от того, когда квартира оказалась в собственности.

Если квартира приобретена после 1 января 2016 года

Если владеешь такой квартирой более 5 лет, то при продаже налоги не нужно платить.

Но есть исключение, срок снижен до 3 лет, если:

- квартира получена в наследство или по договору дарения;

- купили у близкого родственника (родители, дети, бабушки, дедушки, внуки, братья и сёстры);

- если квартира приватизирована после этой даты;

- если квартира приобреталась на правах пожизненной ренты.

Если квартира получена до 1 января 2016 года

Минимальный срок владения, после которого продавец освобождается от налога, 3 года. Это действует на все квартиры — купленные, по наследству, и приватизированные.

Важные нюансы

Оплата обязательного взноса – это прерогатива продавца. Сумма зависит от его статуса. Какой будет налог с продажи квартиры зависит от ситуации.

Если собственник проживал на территории РФ большем 183 дня, либо на протяжении этого же времени пребывал за границей (но не больше 183 дней), налог будет составлять 13% от общей стоимости за недвижимость.

Если продавец проживал на территории России меньше полугода или пребывал за границей больше 6 месяцев, сумма налога при продаже квартиры составляет 30% от общей стоимости жилья, так как такое лицо признается нерезидентном.

Перед тем, как уплатить НДФЛ, нужно выяснить, нужно ли платить налог с продажи квартиры, ведь есть лица, которые могут отклониться от уплаты сборов. К этой категории особ относят:

- Лица, получившие жилую площадь по договору дарения.

- Особы, выступающие наследниками.

- Лица, приватизирующие недвижимость.

- Особы, пользующиеся квадратными метрами на правах договора пожизненной ренты.

Важно! Вышеперечисленные категории граждан имею право не оплачивать сбор только в том случае, если они являются собственниками недвижимости не меньше 3 лет.

Сумма налогового сбора

Старый хозяин имеет право продать всю квартиру или только ее часть. Новый хозяин может распоряжаться приобретенными квадратными метрами только после прохождения государственной регистрации. Если в соглашении числится два и больше продавцов, то каждый из них несет ответственность и отчитывается перед ФНС.

НДФЛ может быть 13% или 30% от суммы, полученной за продажу имущества. Это зависит от условий продажи, какими правилами и нормами законодательства руководствовались участники, когда именно произошла сделка.

Расчет налога

Перед тем, как перейти к оформлению сделки эксперты рекомендуют обдумать все шаги, этапы, так же нужно заказать выписку из ЕГРН. Узнать, как правильно оформить соглашение, чтобы оно соответствовало нормам, чтобы сделка не была аннулирована.

Одним из этапов является расчет обязательного взноса за продажу квадратных метров. Нужно взять сумму, за которую была куплена квартира и сумму, за которую она будет продана. Если приобретение обошлось дороже продажи, обязательный платеж не начисляется. Если прибыль равна или больше, устанавливается сбор 13%.

Рыночная цена

Вступившие в силу изменения в законе теперь обязывают граждан производить расчет налогового сбора, учитывая кадастровую стоимость и сумму, заявленную в соглашении. Налогооблагаемой базой выступает наибольшая величина. Для определения точной кадастровой цены, показатель умножается на 0.7.

Здесь важно понимать, какой налог платить с продажи квартиры. Сбор будет начисляться с той разницы, которую получил продавец с продажи объекта.

Налог с продажи квартиры по наследству

Налог с продажи квартиры по наследству не отличается от общих правил и требований. Единственное отличие – срок избавления от внесения денег. Он составляет не 60 месяцев, как в общем случае, а 36 месяцев.

При продаже квадратных метров, полученных по наследству, договорная стоимость недвижимости и это в том случае, если заявленная стоимость выше рыночной.

Налог на жилой объект будет 13% от суммы, приобретенной за жилой объект.

Налог с продажи доли квартиры зависит от размера доли, от полученной прибыли за реализацию квадратных метров.

Владение на протяжении трехлетнего периода

До момента реализации жилого объекта, специалисты рекомендуют определить какой налог с продажи квартиры в собственности. Здесь значение имеет период продажи. Если это произошло до конца декабря 2015 года, то сделка сопровождается одними нормами, если это произошло уже в 2016 году тогда продажа по новым правилам.

Перечень ситуаций, когда платить обязательный взнос не нужно:

- Жилой объект был унаследован.

- Недвижимость – объект договора дарения.

- Приватизация и продажа до истечения трехлетнего периода пользования.

Оплачивается налоговый сбор и при получении жилого объекта по договору пожизненной ренты.

Когда не вносят обязательный сбор

Жилой объект можно не только купить, но и унаследовать (за квадратные метры принимающая сторона не дает деньги). Если подобная процедура произошла до января 2016 года, потом собственник использовал жилплощадь в своих целях на протяжении трехлетнего срока, то продавая квартиру, устанавливается налог в размере 13%

Если субъект пользовался недвижимым объектом меньше трехлетнего периода, продал его за сумму, больше, чем сумма покупки, то обязательный взнос взимается.

Уменьшение размера

Собственников квартиры часто интересует вопрос, можно ли уменьшить сумму налогового сбора. Такая процедура предусмотрена законодательством, для этого существует несколько способов. Можно из суммы, полученной за продажу вычислить сумму вычета. Также есть сделки, где доходы уменьшаются в счет увеличения расходов.

Например, вычисление из суммы продажи размера вычета или уменьшить доходы на величину расходов.

Какой вариант выбрать решает представитель налоговой службы. Из предложенных вариантов можно выбрать только один.

Новые правила

Налог оплачивает собственник, владеющий недвижимостью не меньше 5 лет (раньше 3 года).

Изменились подсчеты налога. Если владелец продал квадратные метры по сумме, ниже рыночной, коэффициент понижающий 0.7

Что будет, если не платить?

Если вы не знаете, платят ли налог с продажи квартиры, рекомендуется обратиться к закону. Если сделать это несвоевременно, каждый месяц налоговая служба будет начислять пеню в размере 5% от суммы НДФЛ.

Если 5% - для вас небольшая сумма, это не повод игнорировать предупреждения, штраф может вырасти до 30%.

Штрафные санкции предусмотрены за несвоевременную подачу декларации. При просрочке сроком на 3 месяца, сумма штрафа будет зависеть от общей стоимости квартиры (стоимость квартиры, умножается на 5% и на тот период, на который просрочен платеж).

Штраф предусмотрен за несвоевременную оплату налогового сбора (до 15 июля года, когда нужно сдавать отчет). Сумма санкции составляет 20% от суммы НДФЛ.

Сроки уплаты

Определив, какая сумма налога с продажи квартиры, нужно понять, когда стоит оплачивать обязательный взнос. Если прибыль была получена, к примеру, в 2018 году, то внести сбор рекомендуется до 15.07.2021 года. Если проигнорировать этот момент, начисляются штрафные санкции.

Документы

Узнав стоимость налога с продажи квартиры, не стоит затягивать со сбором документации, ведь полный пакет состоит из большого количества справок. Документы, прилагаемые к декларации:

- Копию соглашения, подтверждающую реализацию недвижимого имущества. В соглашении прописывается стоимость продажи.

- Документы, подтверждающие факт передачи и получения денег за продажу квартиры. Это может быть расписка, выписка из банка.

- Выписку из ЕГРН.

- Выписку расходов.

- Копию документа, подтверждающего личность.

Для заполнения формы 3-НДФЛ не обязательно обращаться в Налоговую службу, форму можно заполнить на сайте ФНС.

Подача декларации: правила

Как подать декларацию? Для того чтобы подача декларации для уплаты налога соответствовала процедуре и порядку, регламентирующему законом, важно подготовить пакет документации. Примите во внимание, все графы в документе должны быть заполнены правильно, если будет допущена ошибка, документация не принимается. Если вы понимаете, что не можете самостоятельно заполнить бланк, не знаете, какие данные вносить, какие коды проставлять и какой за что отвечает, доверьте работу квалифицированным специалистам.

Читайте также: