Налог на имущество при убытке

Обновлено: 17.05.2024

Многочисленные поправки, внесенные в Налоговый кодекс РФ Федеральным законом от 02.07.2021 № 305-ФЗ, затронули и налог на прибыль. Так, со следующего года в налогооблагаемой базе не учитываются платежи в бюджеты в целях возмещения ущерба. Ограничение на перенос убытков для исчисления налога продлено до 2024 года. Для организаций культуры установлены льготы по уплате налога и представлению отчетности. Эксперты 1С рассказывают в статье о важных изменениях.

Федеральный закон от 02.07.2021 № 305-ФЗ внес изменения в главу 25 НК РФ. Некоторые из них распространяют действие на прошедшие налоговые (отчетные) периоды. Рассмотрим отдельные нововведения подробнее.

Продление ограничения на перенос убытка

По действующим правилам налогооблагаемую прибыль за отчетные (налоговые) периоды 2017-2021 гг. можно уменьшить на ранее полученные убытки максимум на 50 % (п. 2.1 ст. 283 НК РФ). Это ограничение продлили на три года.

Прибыль, полученную в 2022-2024 гг., также нельзя будет уменьшить на убытки прошлых лет более чем на 50 % (п. 40 ст. 2, п. 4 ст. 10 Закона № 305-ФЗ).

В "1С:Предприятии 8" необходимые изменения поддерживаются. О сроках см. в "Мониторинге законодательства" в разделе "Налог на прибыль" .

Расширен перечень необлагаемых доходов

Плательщики налога на прибыль организаций больше не обязаны учитывать в составе доходов стоимость работ (услуг), имущественных прав, которые:

получены безвозмездно от органов государственной власти и местного самоуправления, корпорации развития малого и среднего предпринимательства и ее дочерних обществ, организаций, включенных в единый реестр организаций инфраструктуры поддержки МСП (в соответствии с Федеральным законом от 24.07.2007 № 209-ФЗ, законодательством субъектов РФ, актами органов местного самоуправления);

получены безвозмездно от организаций, осуществляющих функции по поддержке экспорта (на основании Федерального закона от 08.12.2003 № 164-ФЗ, законодательства субъектов РФ, актов органов местного самоуправления);

получены от физических или юридических лиц, если оплата стоимости этих работ (услуг, имущественных прав) осуществлена перечисленными выше органами и организациями в рамках выполнения ими указанных полномочий по поддержке субъектов МСП и поддержке экспорта.

Это правило закреплено в новом подпункте 61 пункта 1 статьи 251 НК РФ (вступил в силу 02.07.2021) и распространяется на правоотношения, возникшие с 01.01.2019 (пп. "в" п. 32 ст. 2, п. 16 ст. 10 Закона № 305-ФЗ).

Таким образом, налогоплательщики, имевшие указанные доходы в 2019 и 2020 годах и заплатившие с них налог, вправе либо представить в ИФНС уточненные декларации по налогу на прибыль за эти периоды, либо уменьшить текущую налоговую базу на сумму этих доходов (отразив их по строке 400 Приложения № 2 к Листу 02 декларации по налогу на прибыль (утв. приказом ФНС России от 23.09.2019 № ММВ-7-3/475@) за отчетные периоды или налоговые периоды 2021 года). Это следует из пункта 1 статьи 54, пункта 1 статьи 81 НК РФ.

Новые расходы, не учитываемые в налоговой базе

Напомним, пени, штрафы (например, за административные правонарушения), иные санкции, перечисляемые в бюджет и государственные внебюджетные фонды, не учитываются для целей налогообложения прибыли (п. 2 ст. 270 НК РФ).

С 01.01.2022 к ним добавятся платежи в бюджеты в целях возмещения ущерба (п. 39 ст. 2, п. 4 ст. 10 Закона № 305-ФЗ).

Пониженные региональные налоговые ставки с прибыли от интеллектуальной собственности

Налогоплательщику придется вести раздельный учет доходов (расходов), полученных (понесенных) от продажи лицензий, и доходов (расходов) в связи с иной деятельностью. В противном случае применить пониженную налоговую ставку от лицензионной деятельности не получится.

При этом региональным законом должны быть определены:

виды результатов интеллектуальной деятельности, прибыль от предоставления прав использования которых может облагаться по пониженной налоговой ставке;

размер этой налоговой ставки;

дополнительные условия ее применения.

Временные льготы для организаций культуры и искусства

Закон № 305-ФЗ установил льготы по налогу на прибыль для организаций культуры и искусства. Такие организации:

освобождаются от обязанности по исчислению и уплате авансовых платежей и представлению налоговых деклараций по налогу на прибыль за отчетные периоды 2020 и 2021 гг.;

уплачивают налог на прибыль за налоговые периоды 2020 и 2021 гг. не позднее 28.03.2022.

Это распространяется на организации, осуществляющие:

творческую деятельность, деятельность в области искусства и организации развлечений (код ОКВЭД 90);

деятельность библиотек, архивов, музеев и прочих объектов культуры (код ОКВЭД 91).

Осуществляемая организацией деятельность определяется по коду основного вида экономической деятельности в соответствии с ОКВЭД, содержащимся в ЕГРЮЛ по состоянию на 31.12.2020.

Соответствующие изменения внесены в статьи 286, 287, 289 НК РФ, которые действуют с 02.08.2021 (п. 44, пп. "б" п. 46, п. 47 ст. 2, п. 2 ст. 10 Закона № 305-ФЗ).

Отметим, что сумма налога за 2020 год и авансовые платежи за I квартал и полугодие 2021 года могут быть уплачены налогоплательщиком. Полагаем, в этом случае он вправе вернуть эти суммы из бюджета или зачесть их в счет предстоящих иных платежей в бюджет (например, по другим налогам) по правилам статьи 78 НК РФ.

Уточнен порядок амортизации ОС

Полагаем, уточнения, внесенные Законом № 305-ФЗ в НК РФ, связаны прежде всего со случаями амортизации стоимости модернизации (реконструкции и пр.) полностью самортизированных основных средств (ОС). Поскольку остаточная стоимость таких ОС равна нулю, возникают следующие вопросы:

нужно ли сумму модернизации прибавлять к первоначальной стоимости такого ОС либо нужно амортизировать только сумму модернизации;

необходимо ли в этом случае увеличивать срок полезного использования и уменьшать норму амортизации?

С 01.01.2022 из пункта 2 статьи 257 НК РФ будет следовать, что первоначальная стоимость ОС изменяется в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации соответствующих объектов независимо от размера остаточной стоимости основных средств. При этом если в результате реконструкции, модернизации или технического перевооружения объекта срок его полезного использования не увеличился, применяется первоначально установленная норма амортизации (раньше предписывалось учитывать оставшийся срок полезного использования) (абз. 3 п. 1 ст. 258 НК РФ). Кроме того, в пункте 5 статьи 259.1 НК РФ теперь напрямую указано, что окончание срока полезного использования не является основанием для прекращения начисления амортизации. Как и прежде, таким основанием является только полное списание стоимости объекта амортизируемого имущества либо его выбытие из состава такого имущества по любым основаниям.

Таким образом, исходя из комментируемых изменений, стоимость реконструкции (модернизации и пр.) полностью самортизированного ОС нужно будет списывать через амортизацию либо по норме, которая была определена при введении этого ОС в эксплуатацию, либо по новой (меньшей) норме, рассчитанной исходя из увеличенного срока полезного использования. При этом сумма ежемесячных амортизационных отчислений определяется путем умножения нормы амортизации на первоначальную стоимость, увеличенную на сумму модернизации.

1С:ИТС

Как учесть в расходах сумму, потраченную на реконструкцию (модернизацию, достройку, дооборудование) полностью самортизированного имущества, см. в разделе "Консультации по законодательству" . Как в "1С:Бухгалтерии 8" редакции 3.0 отразить ремонт и модернизацию основных средств, см. в разделе "Инструкции по учету в программах "1С" .

Новые полномочия субъектов РФ в отношении инвестиционного налогового вычета

С 02.08.2021 регионы получили право устанавливать в своих законах (пп. "б" - "г" п. 45 ст. 2, п. 2 ст. 10 Закона № 305-ФЗ):

объекты основных средств в виде зданий, сооружений, передаточных устройств, относящихся к восьмой - десятой амортизационным группам, в отношении которых налогоплательщикам предоставляется (не предоставляется) право на инвестиционный налоговый вычет. Ранее к таким объектам указанный вычет не применялся;

минимальные сроки фактического использования объектов ОС (в отношении которых применялся инвествычет), до истечения которых их реализация или иное выбытие (за исключением ликвидации) влечет, согласно пункту 12 статьи 386.1 НК РФ, восстановление и уплату в бюджет (с начислением пени) суммы налога, не уплаченной в связи с применением такого вычета.

1С:ИТС

Более подробную информацию об инвестиционном налоговом вычете см. в разделе "Консультации по законодательству" .

О подтверждении выплаты постоянному представительству иностранной организации

Как известно, обязанностей налогового агента по налогу на прибыль при выплате дохода иностранной организации не возникает, если этот доход относится к ее постоянному представительству. Чтобы это подтвердить, у источника дохода должна быть копия свидетельства о постановке получателя дохода на налоговый учет в РФ, заверенная нотариально не ранее чем в предшествующем налоговом периоде (пп. 1 п. 2 ст. 310 НК РФ).

С 02.08.2021 налоговому агенту достаточно иметь копию вышеуказанного документа. Заверять ее нотариально не нужно (п. 49 ст. 2, п. 2 ст. 10 Закона № 305-ФЗ).

Полагаем, теперь заверить ее должен получатель дохода (иностранная организация в лице ее постоянного представительства).

Новая статья расходов на НИОКР

С 01.01.2022 в расходы на научные исследования и (или) опытно-конструкторские разработки (НИОКР) можно будет включить затраты на приобретение:

исключительных прав на изобретения, полезные модели, промышленные образцы, селекционные достижения, программы для ЭВМ и базы данных, топологии интегральных микросхем по договору об отчуждении исключительных прав. Это означает, что расходы на перечисленные нематериальные активы (НМА) организация вправе учесть единовременно (не прибегая к амортизации);

прав использования указанных результатов интеллектуальной деятельности по лицензионному договору.

При этом приобретенные права должны использоваться исключительно в научных исследованиях и (или) опытно-конструкторских разработках (п. 36 ст. 2, п. 4 ст. 10 Закона № 305-ФЗ).

Об учете процентов по кредитам на поддержку бизнеса, пострадавшего от коронавируса

Напомним, проценты по кредитам на поддержку бизнеса, пострадавшего от коронавируса, в 2020-2021 гг. учитываются в расходах по мере оплаты.

Согласно статье 6 Закона № 305-ФЗ, такой порядок будет действовать и в 2022 году.

1С:ИТС

Как учитывать проценты по кредитам на поддержку бизнеса, который пострадал от коронавируса, см. в разделе "Консультации по законодательству" . Еще больше полезной информации см. также в специальной Базе знаний "Бизнес в условиях кризиса" .

От редакции. Об изменениях по налогу на прибыль в 2021 году и об отражении в "1С:Бухгалтерии 8" редакции 3.0 см. также видеозапись онлайн-лекции от 27.05.2021 с участием представителя Минфина России и эксперта 1С: О.Д. Хороший. Налог на прибыль новое в 2021 году ; Е. Калинина. Резервы по сомнительным долгам ; Е. Калинина. Налоговый учет убытков ; Е. Калинина. Ответы на вопросы .

Декларация по прибыли с убытком — это документ, в котором отражен отрицательный результат работы организации за отчетный период или прошлые годы. Подается в ИФНС вместе с пояснениями.

Убытки в налоговой отчетности

При формировании отчетности нередко выявляется, что совокупные суммы поступлений по всем видам деятельности не покрыли общих затрат. В таком случае бухгалтер отражает полученные потери в годовой бухгалтерской отчетности. А вот налоговый убыток в декларации по налогу на прибыль вызывает определенное беспокойство. Почему?

Получение отрицательного результата деятельности компании и отражение его в отчетности налоговым законодательством не запрещены. Такой результат признается налоговым убытком. Но налоговики относятся к отрицательным результатам с недоверием. Иными словами, инспекторы ФНС считают, что в такой ситуации происходит умышленное занижение налоговой базы, сокрытие выручки, искусственное увеличение затрат либо применение незаконных схем и методов вывода денег. Чтобы свести их подозрения и претензии к минимуму, следует понимать, как отразить убыток в декларации по налогу на прибыль по правилам ПБУ и других НПА. И как объяснить его налоговикам, которые потребуют таких объяснений в любом случае.

Правила оформления декларации по налогу на прибыль с убытками

Отрицательный результат в отчетности отражают, если он получен:

- за любой период в течение года;

- в прошлые периоды, если он не перекрыт.

Для этого применяем формулу:

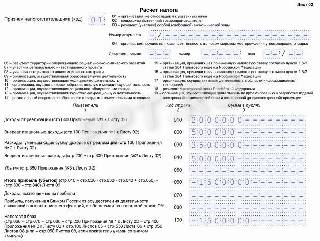

строка 060 = строка 010 + строка 020 — строка 030 — строка 040 + строка 050

строка 060 – строка 070 – строка 080 – строка 400 Приложения № 2 к Листу 02 + 100 Листа 05 + строка 530 Листа 06

Итоговый показатель налоговой базы отражается по строке 100 Листа 02 декларации. Одновременно заполняются приложения к Листу 2.

В строке 100 указывается убыток прошлых лет в декларации по налогу на прибыль, если он есть. Дополнительно заполняется приложение № 4 к Листу 2. В нем указывают год образования отрицательного результата и его остаток.

Приложение № 4 заполняют только в декларации за год и за I квартал отчетного периода, за остальные периоды его не сдают.

Нужно ли прятать убытки в декларации

- Увеличение разрыва между данными налогового и бухгалтерского учетов, что отрицательно сказывается на учете в целом. Кроме того, вследствие разрыва данных учетов возникает постоянная положительная разница, которая, в свою очередь, образует постоянное налоговое обязательство.

- Увеличение налоговой нагрузки на экономический субъект. Иными словами, занижая базу расходов и скрывая потери, компания утрачивает возможность снизить базы по ННП в будущих отчетных периодах. То есть при расчете налога на прибыль убытки прошлых лет в налоге на прибыль снизят размер налогового обязательства перед бюджетом. Но только при условии, что отрицательные финансовые результаты прошлых периодов были отражены в налоговой отчетности.

- При переносе некоторых видов затрат (поступлений) на будущие периоды придется корректировать и базу для расчета налога на добавленную стоимость и других налоговых обязательств. Причем при переносе нормируемых затрат довольно сложно предусмотреть лимиты будущих лет.

Однако, перед тем как заниматься искусственным изменением финансовых результатов, следует вспомнить, что будет, если показать убыток в декларации по налогу на прибыль за год: последствия не приведут к действиям налоговиков. Налоговая декларация по ННП с отрицательным финансовым результатом не является достаточным основанием для инициации выездной проверки ФНС. Но при проверке законности действий налогоплательщика сотрудники ФНС требуют предоставить объяснения к декларации либо инициируют специальную комиссионную проверку.

Поясняем причины убытков в ИФНС

Чтобы заранее избежать вопросов и интереса со стороны инспекторов ФНС и узнать, что влечет за собой убыток в декларации по налогу на прибыль за год, подготовьте пояснительную записку к отчету. В объяснительной подробно распишите ситуации и обстоятельства, которые стали причинами убыточной деятельности.

Уважительными признаются пояснения в таких ситуациях:

- Начало деятельности компании либо развитие новых направлений по видам деятельности. Иными словами, когда компания только начала свое существование либо организовала новый вид деятельности, убыточность неизбежна. В такой ситуации расходы практически всегда превышают выручку.

- Основной покупатель расторг договор поставок. В таком случае в пояснительной записке отразите общую информацию о поставщике, укажите причины разрыва торговых взаимоотношений. Приложите копию дополнительного соглашения о прекращении действия договора.

- Рост цен на сырье и материалы. В таком случае придется раскрыть причины, вызвавшие рост учетных цен на закупку материалов. Например, из-за смены поставщика, из-за повышения качества материалов, из-за курсовых разниц по договорам, заключенным в иностранной валюте.

- Форс-мажорные обстоятельства из-за чрезвычайных ситуаций. Подтвердить такие обстоятельства придется официальной бумагой из государственных органов, ответственных за ликвидацию ЧС в конкретном регионе. Помимо официальной справки, компания обязана провести инвентаризацию потерь и приложить копию к пояснительной записке.

В случае возникновения одной из них, налогоплательщик не должен сомневаться, можно ли показать убыток в декларации по налогу на прибыль — данные отчета не могут расходиться с учетными данными, основанными на реальных операциях и финансовых результатах. Недостоверные сведения в отчетности являются нарушением закона, тогда как отрицательный результат деятельности — следствием разных обстоятельств, не зависящих от налогоплательщика.

Узнайте как работаем и отдыхаем из нашего производственного календаря на 2022 год .

При расчете налоговых начислений учитываются, согласно статье 283 НК РФ, убытки за прошлый год. Данная мера обеспечивает снижение прибыли, что сокращает налоги. При процедуре требуется учитывать некоторые правила. В частности, учитываются только те расходы, которые образовались согласно главе 25 НК РФ. Убытки, которые появились при работе в рамках других налоговых форм (к примеру, УСН), не могут явиться причиной снижения прибыли и последующего уменьшения налогообложения. Порядок проведения процедуры указан в Письме Минфина РФ от 21.09.2009 N 03-03-06/2/177.

Основные правила

При переносе трат на последующие периоды актуальны такие правила:

- Перенос может быть осуществлен на срок, не превышающий 10 лет.

- Перенос проводится в соответствии с очередностью появления трат (правило основывается на пунктах 2 и 3 статьи 283 НК РФ).

Совокупность убытка по всем действиям, на которую начисляется налог по ставке 20%, при переносе на последующие периоды не снижают на сумму прибыли с начислением налога по ставке 0,9 и 15%. Данное правило оговорено Письмом Минфина от 21.09.2009 N 03-03-06/2/177.

Для покрытия некоторого числа убытков может использоваться доход только от некоторых видов деятельности предприятия:

- Убытки от работы обслуживающих объектов (к примеру, хозяйств) погашаются за счет доходов, появившихся в результате деятельности этих объектов (правило установлено абзацем 9 статьи 275.1 НК РФ).

- Расход, сформированный в связи с действиями с ценными бумагами, можно погашать только используя средства дохода, полученного в результате аналогичных действий (правило обусловлено абзацами 3 и 4 пункта 10 статьи 280 НК РФ). Значение имеет и то, обращаются ли эти ценные бумаги на рынке. К примеру, если они обращаются на профессиональных рынках, то покрыть убыток можно только средствами, полученными от действий с бумагами с таким же статусом.

- Расход по действиям со срочными сделками, которые не фигурируют на профессиональном рынке, погашается только средствами, полученными от аналогичных действий (правило обусловлено пунктом 4 статьи 304 НК РФ).

ВАЖНО! Можно ли покрывать убыток суммами, сформированными в результате действий с ценными бумагами, если предприятие – непрофессиональный участник рынка? В этом случае налоговая база выделяется в отдельном порядке (согласно пункту 2 статьи 280 НК РФ). При этом в законе не предусмотрен отдельный расчет налога на прибыль с рассматриваемых объектов налогообложения. Существуют определенные ограничения по снижению доходов по рассматриваемым операциям. Они перечислены в пункте 10 статьи 280 НК РФ. Полученная прибыль не снижается на сумму убытков от действий с ценными бумагами, которые фигурируют на профессиональном рынке.

Учет убытков

Перенос расходов осуществляется различными методами. Все зависит от политики конкретного предприятия. В частности, перенос может выполняться следующими способами:

- Проведением процедуры в каждом отчетном году.

- Проведением с допущением перерывов во времени.

Вне зависимости от выбранного метода, период, на протяжении которого происходит снижение налоговой базы за счет убытков, не может быть больше 10 лет. Если расходы за это время не были списаны, они приобретают статус непогашенных. Рассматриваемое правило оговорено абзацем 3 пункта 2 статьи 283 НК РФ.

ВАЖНО! При определении налога на прибыль не выполняется перенос убытка, выявленного по итогам отчетного времени, на следующий период. Обоснование этого правила содержится в пункте 7 статьи 274 НК РФ. На протяжении периода расчет базы по налогу проводится с нарастающим итогом. Убыток, который сформировался по итогам отчетного срока, признается в качестве промежуточного итога.

Подведем итоги. Перенос на следующий год проводится только в отношении убытка, возникшего по результатам налогового периода (составляет год). Расходы за отчетные сроки (месяц или квартал) переноситься не могут.

Снижение налоговой базы на примере

Проще всего понять принцип сокращения налоговой базы на конкретных примерах.

Пример №1

- Размер расхода за прошедшие отчетные периоды – 40 тысяч рублей.

- Сумма налогооблагаемой базы за первый квартал 2017 года – 10 тысяч рублей.

- Размер расхода, на который снижается нынешняя текущая база, – 10 тысяч рублей.

- Остаток расходов прошлых периодов, который пока не был перенесен, – 30 тысяч рублей.

Согласно подсчетам, за первый квартал 2017 года предприятие засчитывает часть убытков предыдущих периодов, равную 10 тысячам рублей.

ВАЖНО! Расходы, выявленные более чем в единственном налоговом периоде, должны быть перенесены в определенной очередности. В частности, перенос выполняется согласно очередности поступления убытков. Учет расходов в базе производится после покрытия сумм за прошлое время. Данное правило обусловлено статьей 283 НК РФ.

Пример №2

ВАЖНО! В бухучете сумму нужно отразить единовременно. Рассмотренное правило указано в соответствующей Инструкции. Учет производится в следующих периодах, а потому в бухучете появляются вычитаемые разницы времени. Все это ведет к созданию отложенного актива по налогу.

Пример №3 (с использованием проводок)

- ДТ09 КТ 68 (открывается субсчет). Сумма: 21 600 рублей (90 тысяч рублей*24%). Пояснение: фиксирование актива по налогу.

В 2016 году изменилась налоговая ставка, поэтому производится пересчет созданного актива. Отражается операция следующим образом:

- ДТ 84 КТ 09. Сумма: 3 600 рублей. Пояснение: списание разницы, появившейся вследствие изменения ставки.

В первом квартале 2016 года ООО получило прибыль, составляющую 70 тысяч рублей. Сумма используется для погашения прошлого убытка. Часть отложенного актива отражается посредством проводки:

- ДТ 68, (открывается субсчет) КТ 09. Сумма: 14 тысяч рублей. Пояснение: списание отложенного актива.

Остается убыток, составляющий 20 тысяч рублей. Именно на эту сумму будет производиться снижение налоговой базы в последующих периодах. Происходит списание части отложенного ранее актива, составляющей 4 тысячи рублей (21 600 рублей – 3 600 рублей – 14 000 рублей).

Если сумма убытка не была покрыта за 10 лет, ее требуется списать. Для этого используется проводка:

- ДТ 99 КТ 09. Пояснение: списание отложенного актива.

Все выполненные проводки и размер убытка должны подтверждаться документацией. Все первичные документы хранятся в течение всего срока, на протяжении которого можно покрыть убыток.

Убытки, полученные по результатам налогового периода, можно списать на уменьшение налогооблагаемой базы в последующие годы. Однако автоматически перенести в 1С их сегодня не получится: такой механизм пока не реализован.

Законодательство: порядок переноса убытков прошлых лет

НК РФ разрешает уменьшать базу по прибыли на сумму убытков, полученных в прошлых налоговых периодах.

Перенос убытков на будущее возможен, как по итогам отчетного (1 квартал, 1 полугодие, 9 месяцев), так и по итогам налогового периодов (Письма Минфина РФ от 03.08.2012 N 03-03-06/1/382, от 16.01.2013 N 03-03-06/2/3).

С 01.01.2017 по 31.12.2021 базу по налогу на прибыль за текущий отчетный (налоговый) период нельзя уменьшать на убытки прошлых лет более, чем на 50% (п. 2.1 ст. 283 НК РФ).

Нижеперечисленные налогоплательщики, имеющие особый статус и применяющие в соответствии с НК РФ особые налоговые ставки, могут списать убыток без учета указанного ограничения, т. е. в полном объеме:

- резиденты технико-внедренческой особой экономической зоны, а также организации-резиденты туристско-рекреационных особых экономических зон, объединенных решением Правительства РФ в кластер (п. 1.2 ст. 284 НК РФ);

- участники региональных инвестиционных проектов (п. 1.5, п. 1.5-1 ст. 284 НК РФ);

- участники свободной экономической зоны (п. 1.7 ст. 284 НК РФ);

- резиденты территорий опережающего социально-экономического развития (п. 1.8 ст. 284 НК РФ);

- резиденты свободного порта Владивосток (п. 1.8 ст. 284 НК РФ);

- участники особой экономической зоны в Магаданской области (п. 1.10 ст. 284 НК РФ);

- участники специальных инвестиционных контрактов (п. 1.14 ст. 284 НК РФ);

- резиденты Особой экономической зоны в Калининградской области (п. 6 и п. 7 ст. 288.1 НК РФ).

Временного ограничения на перенос нет: он производится до полного списания убытка, полученного за все предыдущие годы. Если убытки получены более, чем в одном налоговом периоде, перенос осуществляется в той очередности, в которой они понесены (п. 3 ст. 283 НК РФ).

Все время, пока идет перенос, необходимо хранить первичные документы, подтверждающие возникновение убытка (п. 4 ст. 283 НК РФ). По окончании переноса сохраняйте их еще 5 лет (пп. 8 п. 1 ст. 23 НК РФ). Подробнее в Увеличен срок хранения налоговых документов.

Пошаговая инструкция

По результатам 2020 года Организация в налоговом учете получила убыток 520 000 руб. Она решила, что этот убыток будет уменьшать налоговую прибыль последующих лет.

В 1 квартале 2021 года в НУ получена прибыль 800 000 руб.

Организация применяет ПБУ 18/02. В 1С учет отложенного налога ведется балансовым методом.

Пошаговая инструкция оформления примера PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Отчетный налоговый период | |||||||

| Закрытие налогового периода | |||||||

| 31 декабря | 99.01.1 | 90.09 | 520 000 | 520 000 | 520 000 | Определение финансовых результатов | Закрытие месяца — Закрытие счетов 90,91 |

| 84.02 | 99.01.1 | 520 000 | Отнесение убытка текущего периода на убыток, подлежащий покрытию | Закрытие месяца — Реформация баланса | |||

| Перенос убытка на будущие периоды | |||||||

| 31 декабря | 97.21 | 99.01.1 | — | 520 000 | 520 000 | Перенос убытка на будущие периоды | Операция, введенная вручную — Операция |

| Следующий налоговый период | |||||||

| Списание убытков прошлых лет | |||||||

| 31 января | 99.01.1 | 97.21 | 400 000 | 400 000 | Списание убытков прошлых лет | Закрытие месяца — Списание убытков прошлых лет | |

Алгоритм переноса убытка, полученного за год

Перенос убытка производится 31 декабря после процедуры закрытия налогового периода, в котором он получен.

- Перепроведение документов за декабрь;

- Закрытие месяца , включая регламентную операцию Реформация баланса ;

- Операция переноса убытка;

- повторное Закрытие месяца .

Рассмотрим порядок оформления и проведения документов, связанных с переносом убытка в НУ.

Закрытие налогового периода

Для определения убытка по налоговому учету запустите процедуру Закрытие месяца, раздел Операции — Закрытие месяца по следующему алгоритму:

- выполните за декабрь операцию Перепроведение документов за месяц ;

- определите финансовый результат налогового периода, запустив процедуру Закрытие месяца .

Определение суммы убытка, подлежащего переносу

Убыток в регистрах бухгалтерского учета (НУ)

Чтобы определить сумму убытка, надо проверить финансовый результат и заполнить декларацию по налогу на прибыль.

Убыток к переносу на будущее может быть определен разными способами:

-

Сформировать отчет Анализ счета99.01.1 ( Отчеты — Анализ счета ). Оборот по счету 99.01.1по данным налогового учета покажет сумму убытка, подлежащего переносу на будущие налоговые периоды.

- в форме отчета нажмите кнопку Показать настройки ;

- в форме настройки отчета на вкладке Показатели установите флажок НУ (данные налогового учета) ;

После этого по кнопке Сформировать создайте отчет.

Убыток в декларации по налогу на прибыль

В годовой декларации убыток, полученный по итогам налогового периода, должен быть отражен в:

Убыток, указанный в декларации, должен соответствовать убытку по налоговому учету, т. е. сальдо по дебету счета 99.01.1 в НУ до реформации.

Перенос убытка на будущие периоды

Перенос убытка на последующие периоды надо проводить в конце каждого года (31 декабря), если по его итогам получен убыток в НУ.

На сегодняшний момент перенос текущего убытка на расходы будущих периодов в 1С не автоматизирован: эту операцию по итогам года придется оформлять вручную.

Перенос убытка, полученного в истекшем налоговом периоде, отразите документом Операция, введенная вручную вид операции Операция ( Операции – Операции, введенные вручную — кнопка Создать ):

Субконто УБЫТОК 2020 по счету 97.21 является элементом справочника Расходы будущих периодов ( Справочники — Расходы будущих периодов ), он настраивается следующим образом:

- Вид для НУ — Убытки прошлых лет;

- Сумма — убыток, переносимый на будущие налоговые периоды;

- Признание расходов — В особом порядке;

- Период списания с — 01.01.2021; по — не ограничен.

- сумма по переносу убытков прошлых лет отражается только в налоговом учете;

- субконто Подразделения не заполняйте.

Если вы применяете балансовый метод ведения ПБУ 18/02 с отражением постоянных и временных разниц, оформите Операцию так:

Дополнительно отразите сумму с минусом в колонке Сумма Дт в поле ВР .

Рекомендуем применять в 1С балансовый метод (без отражения ПР и ВР).

Не забудьте заново закрыть декабрь! ( Операции – Закрытие месяца )

См. Закрытие налогового периода

Проверьте результат переноса убытка по отчету Оборотно-сальдовая ведомость по счету 97.21 ( Отчеты – Оборотно-сальдовая ведомость по счету ):

Признание ОНА по расходам будущих периодов

В 1С на счете 09 автоматизирован перенос ОНА, признанного по убытку текущего периода, в ОНА с видом Расходы будущих периодов .

До введения в 1С нового механизма ведения ПБУ 18/02 (до перехода на балансовый метод) необходимо было вручную делать проводку:

- Дт 09 вид Расходы будущих периодов ;

- Кт 09 вид Убыток текущего периода .

Если в настройках Учетной политики ( Главное — Учетная политика ) выбрать один из вариантов учета отложенных активов и обязательств:

- Ведется балансовым методом ;

- Ведется балансовым методом с отражением постоянных и временных разниц ,

то проводка по переносу сальдо ОНА сформируется автоматически регламентной операцией Расчет отложенного налога по ПБУ 18 при повторном Закрытии месяца .

Проводки по документу

Проверить формирование ОНА можно в справке-расчете Отложенный налог на прибыль ( Операции — Закрытие месяца — Расчет отложенного налога по ПБУ18 ). PDF

Списание убытков прошлых лет

Если в следующем налоговом периоде образуется прибыль в НУ, она автоматически уменьшится на часть убытка прошлого периода (либо всю его сумму — в зависимости от размера прибыли).

Ежемесячно, до тех пор, пока убыток не спишется полностью, в меню процедуры Закрытие месяца будет появляться регламентная операция Списание убытков прошлых лет .

Проводки по документу

Документ формирует проводку:

- Дт 99.01.1 Кт 97.21 — списаны убытки прошлых лет в уменьшение прибыли текущего периода.

Контроль

Расчет списания проверьте по отчету Справка — расчет списания убытков прошлых лет . Формируется по кнопке Справки-расчеты в форме Закрытие месяца или по ссылке Списание убытков прошлых лет — Списание убытков прошлых лет . PDF

Из отчета видно:

- максимальная сумма прибыли, на которую можно уменьшить убытки прошлых лет:

800 000 * 50% = 400 000 руб. - остаток несписанного убытка: 520 000 — 400 000 = 120 000 руб.

Погашение ОНА по расходам будущих периодов

При списании убытка путем уменьшения расходов будущих периодов в НУ уменьшается и разница по данному активу. Погашается ОНА регламентной операцией Расчет отложенного налога по ПБУ 18 в процедуре Закрытия месяца .

Проводки по документу

Проверить погашение ОНА можно в справке-расчете Отложенный налог на прибыль ( Операции — Закрытие месяца — Расчет отложенного налога по ПБУ18 ). PDF

Отражение убытков прошлых лет в декларации по налогу на прибыль

Несписанный убыток отразите в:

Как перенести убыток, если его списание нужно отложить или прервать

Что сделать в 1С, если организация не хочет в текущем налоговом периоде уменьшать налогооблагаемую базу на убыток прошлых лет?

Перенос убытков на будущее — право, а не обязанность налогоплательщика. Его можно применить в текущем налоговом периоде по отношению ко всем убыткам, начиная с 2007 года (п. 16 ст. 13 Федерального закона от 30.11.2016 N 401-ФЗ). Делать это можно с перерывами, соблюдая лишь очередность переноса (п. 3 ст. 283 НК РФ). Ограничения во времени переноса нет.

Рассмотрим настройки аналитики РБП, если надо отложить списание убытка в НУ.

Элемент справочника Расходы будущих периодов заполните в обычном порядке.

В поле Период списания с установите дату начала следующего налогового периода. Это необходимо для корректного заполнения Приложения N 4 к Листу 02 декларации по налогу на прибыль.

Позже, когда вы решите начать уменьшать налогооблагаемую базу на сумму убытка, начните проводить данную регламентную операцию.

Точно так же следует перестать проводить ее, когда списание убытков требуется прервать.

Соблюдайте очередность (п. 3 ст. 283 НК РФ): нельзя допускать списания убытка более позднего налогового периода перед тем, который образовался раньше.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

Убытки, полученные за налоговый период, можно списать на уменьшение налогооблагаемой.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую...

Карточка публикации

(3 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>

Как не попасть в ловушку, работая с контрагентами из ЕАЭС

Изменения в 2021-2022 году, о которых нужно знать бухгалтеру

Практический переход на ФСБУ 6 и ФСБУ 26 в 1С

Практический переход на ФСБУ 25 в 1С - Часть 1

Первоочередные дела по годовой отчетности 2021 в 1С:Бухгалтерия

Здравствуйте. Спасибо за Вашу поддержку и огромную помощь в работе бухгалтеров. У нас нет программы ЗУП, но пользуясь рубрикатором, очень много советов переношу в свою 1С обычную. Эксперты все очень подробно и доходчиво рассказывают. Отслеживается все изменения и нововведения. Поэтому она полезна и начинающим бухгалтерам, и опытным, проработавшим не один десяток лет. Спасибо за вашу работу.

19% российских компаний в 2017 году показали убытки.

Убыток в отчетности – это почти гарантированная проверка ФНС. Убыток является обязательным критерием для назначения проверки, информационная система налоговой автоматически генерирует запрос на пояснение убытка, и его придется подтверждать документально.

Подключитесь прямо сейчас со скидкой в 50%.

Каков порядок учета убытков: свежие пояснения Минфина.

Согласно определению Налогового кодекса, убыток - это отрицательная разница между доходами и расходами в данном отчетном (налоговом) периоде.

Согласно НК, убытки могут быть компенсированы в последующих налоговых периодах, в которых компания получила прибыль. Прошлые убытки могут уменьшить текущую налоговую базу за счет вычета из прибыли.

Летом 2021 года Министерство финансов РФ в Письме от 28.06.2021 № 03-03-06/1/50650 пояснило порядок учета убытков прошлых лет. В нем акцентировано внимание на том, что базой по налогу на прибыль является не доход компании, а именно прибыль: разница между доходами и расходами за соответствующий период. В письме Минфина уточнено, что прибыль нужно определить нарастающим итогом с начала года. Убытки вычитают из уже сформированной прибыли.

Как вычислить прибыль?

Прибыль определяется как разница между полученными доходами, уменьшенными на величину произведенных расходов, без учета накопленного убытка.

Источник: Письмо Минфина от 28.06.2021 № 03-03-06/1/50650.

Согласно НК, налоговый убыток, полученный в текущем налоговом периоде, может быть перенесен уже на следующий период. Он может быть перенесен как в полном объеме, так и поделен на несколько будущих периодов.

10 лет на возврат.

Однако не нужно думать, что переносить возврат можно бесконечно. Налогоплательщик вправе осуществлять перенос убытка на будущие периоды в течение 10 лет, следующих за тем налоговым периодом, в котором был получен данный убыток. При этом десятилетний срок начинает отсчитываться не с момента первого заявленного возмещения, а с календарного года, следующего за тем, в котором был получен убыток.

Если налогоплательщик понес убытки в нескольких налоговых периодах, то перенос таких убытков производится по очереди, в хронологической последовательности.

Важно: налогоплательщик должен хранить документы, подтверждающие объем убытка, в течение всего срока, когда он будет его возмещать.

Компенсировать ежегодно можно только до 50% от текущей прибыли. И так до 2024 года.

По действующим в РФ правилам, налоговые убытки можно переносить на будущие годы до полного исчерпания, но в каждом году старые убытки могут покрыть не более половины прибыли текущего года. Напомним, уменьшить базу по налогу на прибыль на убытки прошлых лет можно не более чем на 50% на период с 1 января 2017 года.

Почему Минфин настоял на продлении этого ограничения, ведь его отмена могла бы стать важной мерой поддержки бизнеса? У государства есть тревога за региональные бюджеты и это ограничение, по мнению Минфина, поможет обеспеченность сбалансированность бюджетов субъектам федераций.

Условия переноса убытков в России:

перенос убытка на прошлые периоды - невозможен,

перенос убытка на будущие периоды - до исчерпания, но не более 50% прибыли текущего года (за период с 2017 года до 2024 года).

Важно отметить, что ограничение в 50% на учет прошлогодних убытков действует только при расчете налога на прибыль начиная с 2017 года. Если подается уточнение за предшествующие 2017-му году периоды, например, за 2014 год, то величину переносимого убытка может ограничить только величина самой прибыли, полученной за текущий период.

Перенести убытки могут не все.

50-ти процентное ограничение на величину списываемого убытка – препятствие, выставленное государством. Однако есть в вопросе переноса убытков и такие барьеры, которые переступать вообще нельзя. Попадающие под эти барьеры предприятия вообще лишены права перенести убытки на будущие налоговые периоды.

Стоп-факторы для переноса убытков:

Как учесть убытки прошлых лет, обнаруженные в текущем периоде.

Согласно статье 265 НК РФ, если предприятие обнаружило убытки прошлых лет в текущем году, то может учесть их в составе внереализационных расходов этого года. В состав внереализационных расходов, не связанных с производством и реализацией, включаются обоснованные затраты на осуществление деятельности, непосредственно не связанной с производством и реализацией. Выявленный убыток прошлых лет нужно подтвердить документом.

Убытки прошлых налоговых периодов, обнаруженные в текущем отчетном периоде, отражают в декларации по налогу на прибыль в приложении № 2, по строкам 300 - 301. Также убыток учитывают в общей сумме внереализационных расходов в строке 040.

Не забывайте, для работы с электронной отчетностью нужна электронная подпись. В нашем аккредитованном Центре ЭЦП оперативно изготовят электронную подпись на сертифицированном носителе.

Подробнее о том, как автоматизировать свою работу с помощью СБИС, вам готовы рассказать наши специалисты!

Читайте также: