Налог на фуры как называется

Обновлено: 04.07.2024

Большинство жителей РФ обязаны оплачивать ежегодный транспортный налог, размер которого зависит от нескольких параметров, рассмотренных детально в данной статье. Ключевые вопросы данного обзора: суть расчёта налогообложения, порядок уплаты и льготные категории.

Нужно ли платить налог за грузовой автомобиль?Видео: Транспортный налог 2019Как рассчитывается транспортный налог в 2019 годуВидео: Как рассчитать налог на машинуvar index=document.getElementsByClassName('index-post');if (index.length>0)0)>>

Нужно ли платить налог за грузовой автомобиль?

Уплата налога совершается единожды в год в порядке и размере, установленном местными органами управления, и взимается со всех видов транспортных средств. Этот вид сбора как региональный в соответствии с налоговыми законами, действующими на территории РФ, и средства, полученные от его уплаты, должны направляться на ремонт и обслуживание дорог в данной административной единице.

Каждый регион устанавливает свою ставку для тех или иных видов ТС, в особенности это касается грузовых автомобилей. Для уточнения особых условий и тарифов налога необходимо рассматривать законодательство конкретного региона.

Грузовики принято классифицировать в соответствии с такими параметрами:

назначение;тип двигателя;количество колёсных пар и тип шасси;число осей;тип кузова;проходимость.

К грузовикам относят и тяжёлую технику, и автобусы, со вместимостью более 8 посадочных мест, автомобили с различной грузоподъёмностью.

Видео: Транспортный налог 2019

Как рассчитывается транспортный налог в 2019 году

С целью рассчитать сумму налогообложения, необходимо знать следующие параметры:

Видео: Как рассчитать налог на машину

Для грузовиков массой менее 12 тонн

Стоит отметить, что малогабаритный грузовой транспорт, масса которого не превышает 12 т, например, Газель, микроавтобусы-фургоны, пикапы, не облагается дополнительным налогом: их владельцам не требуется оплачивать коэффициент за преодолённый путь.

Также от его оплаты освобождаются юридические лица, осуществляющие:

доставку молочной продукции;перевозку домашнего скота;автомобили ветеринарной службы;сельхозтехника.

Рекомендуем для прочтения:

Транспортный налог на подержанные авто

Транспортный налог: амнистия

Налог на авто для многодетных семей

Транспортный налог на прицеп: нужно ли платить

Для грузовиков массой более 12 тонн

Повышенный налоговый сбор взимается с владельцев автомобилей, масса которых превышает показатель в 12 тонн. Платить требуется по ставке за каждый километр пути федеральными трассами, который преодолел грузовик. Это число добавляется к основной ставке ТН, затем вычисляется итоговая сумма. С января 2019 года произведена индексация размера дополнительной ставки.

В начале XX века в России, в Симбирске, был введен налог для велосипедистов, который взимался за право проезда по городским дорогам. Каждый владелец двухколёсного транспорта облагался данью в 50 копеек. Уплатив налог, он получал печатное издание с правилами дорожного движения (с указанием о запрете передвижения по тротуарам, парковым зонам и садам) и номерной знак.

Расчет суммы налога

Для физических лиц подсчётом сбора занимается представитель фискальной службы, после чего результат отправляют по почте в налоговом уведомлении владельцу машины. Юридические лица выполняют учёт самостоятельно.

Рассчитываться сумма налога должна по следующей схеме (необходимо перемножить такие показатели):

мощность двигателя (как для легковушки так и для грузовика);

ставку налогообложения, актуальную в регионе;длительность владения авто в текущем году (учитывается количество полных месяцев).

В отдельных случаях, расчёт величины транспортного налога для грузовиков может быть существенно снижен либо вовсе отменен, а также при его расчёте присутствуют определённые нюансы, которые касаются только большегрузного транспорта:

коэффициент повышения не применяется к грузовикам, вне зависимости от их стоимости. Для владельцев грузовых авто отсутствует ставка на роскошь, повышающая конечный результат налогообложения, поэтому стоимость большегрузных автомобилей не влияет на сумму налога;

ставка налога на грузовик отличается от ставки на легковой транспорт и зависит от мощности авто.

Важно! Согласно российской классификации авто класса D массой до 3,5 т не относятся к грузовым ТС. Их собственники уплачивают налог, как на легковые автомобили.

Правила и порядок уплаты транспортного налога

Процедура начисления и оплаты налога для юридических лиц осуществляется таким образом:

сумма рассчитывается организацией самостоятельно в установленном порядке;авансовый платёж должен быть внесён до конца месяца, который следует за истекшим отчётным периодом (1, 2, 3 кварталы);итоговая плата за год должна быть произведена до конца срока подачи налоговых деклараций либо в сроки, установленные региональным законодательством.

Для физических лиц процедура выглядит так:

оплата производится после получения налогового уведомления из налоговой инспекции, в котором все расчёты будут произведены представителями фискальных органов учитывая данные о регистрации авто в государственном реестре;оплата производится не позднее чем 1 декабря текущего года за предшествующий ему год. К примеру, налог на ТС за 2018 год необходимо оплатить до 1 декабря 2019 года;фискальное извещение отправляют в середине лета, и если оно отправлено почтой, его считают полученным по истечении 6-дневного срока. Если уведомление не пришло, то с размером налога можно ознакомиться на сайте ФНС РФ.

Физические лица обязуются оплачивать сбор после регистрации авто от своего имени. Оплата производится по месту регистрации владельца. Ставки налогообложения едины как для физических, так и для юридических лиц, а основное их отличие состоит в том, самостоятельно ли они вычисляют окончательную сумму налога и вносят авансовый платёж или получают письменное уведомление.

Важно! Уклонение или неосведомлённость о необходимости уплаты налога не освобождают от ответственности и влекут наложение штрафа.

Это система, разработанная для того, чтобы покрывать расходы на ремонтные работы дорожного покрытия. Она была создана для регистрации большегрузных автомобилей массой свыше 12 тонн, которые существенно деформируют дорожное покрытие федеральных дорог. Платон предполагает сбор определённой компенсации с каждого грузовика за пользование такой трассой.

В случае отсутствия данного приспособления водитель обязуется предоставить маршрутную карту, с указанием общего километража дорог федерального значения и описанием маршрутов с привязкой к федеральным дорогам. В документе должен быть указан срок и время его действия, также данные о его выдаче. Оформить маршрутную карту можно в специализированных центрах обслуживания Платон или в электронном виде на сайте системы.

На данный момент транспортный налог и Платон являются обязательными для оплаты владельцами большегрузного транспорта. Один из них взимается для поддержания оптимального состояния дорожного покрытия со всех транспортных средств, а специализированный сбор — исключительно с большегрузов за вред, который они наносят дорогам при передвижении по ним. Также стоит акцентировать внимание на том, что транспортный сбор является региональным, а Платон — федеральным.

Существуют некоторые льготы при взимании сбора в Платон, которые актуальны, в случае если сбор в Платон превышает транспортный сбор или равен ему. Тогда размер налога может быть снижен или ликвидирован. Для контроля большегрузных авто устанавливаются магнитные рамки, которые способны считывать номера грузовиков. Боковые камеры на них помогают определить габариты авто. В случае уклонения от уплаты дорожной пошлины автомобиль не допускается к передвижению по федеральным трассам.

Видео: Бортовое устройство Платон

Существуют категории лиц, которые производят уплату транспортного налога в уменьшенном размере либо освобождаются от него.

К таковым относятся:

юридические лица, ответственные за организацию и проведение крупных спортивных мероприятий на мировом уровне, к примеру, Олимпийских и Паралимпийских соревнований;владельцы автомобилей, реконструированных для эксплуатации инвалидами;физические лица, которые получили авто мощностью менее 100 л. с. от представителей соц. служб;участники, инвалиды и ветераны ВОВ, герои России и Советского Союза;ликвидаторы техногенных аварий на ЧАЭС, Маяк, а также лица, подвергшиеся облучению в ходе испытаний военной и космической техники; граждане, удостоенные ордена Славы;инвалиды 1 и 2 групп, их родители, опекуны, усыновители;один из родителей или опекунов в семье, имеющей статус многодетной;пенсионеры в некоторых регионах, где эта категория граждан относится к льготной.

Важно! В регионах перечень льготных категорий может быть изменён в законодательном порядке местными властями.

К грузовикам, с которых не собирают налоговую плату в соответствии с федеральными льготами, относят:

большегрузы для сельхозработ: трактора, комбайны;скотовозы, грузовики для перевоза птицы;грузовики для транспортировки минеральных удобрений;молоковозы;ТС для оказания ветеринарной помощи и технического обслуживания.

Для получения льгот необходимо самостоятельно обратиться в органы фискальной службы, чтобы проинформировать их о том, что вы являетесь представителем одной из льготных категорий и имеете право на снижение сбора либо на его полную отмену, иначе данное начисление будет производиться автоматически.

Процедура обращения в ФНС выглядит следующим образом:

Владельцу автотранспорта необходимо написать заявление на предоставление льготы.Нужно подать копии документов, которые гарантируют право на предоставление налоговой скидки (удостоверение инвалида или справка из социальной службы, подтверждающая статус владельца авто).Требуется переслать собранные документы в фискальную службу по месту жительства. Отправка может быть осуществлена налогоплательщиком персонально или его доверенным лицом, путём отправки заказного письма.

Знаете ли вы? В Византии представители закона взимали налог на воздух. Считалось, что этот природный ресурс принадлежит всем людям в равной степени. Богатые люди, жившие в роскошных особняках, занимавших большую площадь, определённым образом преграждали доступ к воздуху, наполнявшему их жилище, и за это на них налагалось обязательство платить сбор, размер которого вычислялся пропорционально масштабам их домов.

Заявление для предоставления льгот заполняется таким образом:

Важно! С 01.01.19 льготы на Платон для большегрузных авто отменены.

За 2018 год налог необходимо внести до начала декабря 2019 г. В случае отсутствия оплаты сбора с первого дня просрочки начинает начисляться пеня и владельцу авто потребуется компенсировать как размер транспортного налога, так и полную пеню.

Если налоговая служба не получила уведомления о погашении сбора и пени, она назначает штраф, который может предполагать:

наложение ареста на собственность владельца ТС;изъятие наличных средств в счёт уплаты долга;запрет пересечения государственной границы и выезда за рубеж;взыскание процента с заработной платы владельца авто в пользу погашения налоговой задолженности.

Штрафы не распространяются на иностранных владельцев грузовых авто, если большегрузы преодолели не более 50 км по дорогам, с которых взимается плата

Поскольку получение налогового извещения может произойти с некоторой задержкой, а автовладельцы рискуют при этом получить пеню за просрочку оплаты налогового сбора, целесообразно самостоятельно производить контроль начислений через интернет-ресурс ФНС либо путём обращения лично к налоговому инспектору.

Налоговые поступления, взносы при оплате пени от владельцев автотранспорта направляются на ремонтные работы по улучшению состояния дорожного покрытия и инфраструктуры.

Налог на любые транспортные средства, в том числе грузовые автомобили должны платить только владельцы автомобиля, а не водители.

Дальнобойщик Олег работает на МАЗе, массой 13 тонн и регулярно ездит в рейсы, владелец машины – Антон. Налог на грузовик будет платить Антон, потому что Олег всего лишь водитель. Если у Олега есть другая машина в собственности, транспортную пошлину он заплатит только за своё ТС.

В статье расскажем, что должны знать собственники грузовых автомобилей по уплате транспортного налога.

Базовые ставки

Размер налоговой ставки зависит от типа транспортного средства и мощности его двигателя.

Мощность двигателя измеряется в лошадиных силах. Она указана в технической документации. Если в документах на машину мощность указали только в киловаттах, придется самостоятельно перевести кВт в лошадиные силы.

Один киловатт = 1,35962 лошадиной силы.

Ставки различаются по регионам. Условие для местных значений – не увеличивать их больше. чем в 10 раз относительно базовых значений.

В статье 361 НК РФ можно посмотреть общероссийские налоговые ставки. Их применяют, если в регионах свои параметры не установлены. На сайте ФНС также есть справочная информация по каждому региону.

Определить налоговую ставку можно по таблице:

| мощность | ставка |

| до 100 л.с. | 2,5 |

| 100-150 л.с. | 4 |

| 150-200 л.с. | 5 |

| 200-250 л.с. | 6,5 |

| более 250 л.с. | 8,5 |

Для вас мы подготовили отдельный материал, в котором рассказывается о размере транспортного налога в зависимости от мощности и региона для любого вида транспорта.

Для грузовиков массой менее 12 тонн

К грузовикам менее 12 тонн относятся газели и небольшие грузовики серии:

- МАЗ 5337.

- VOLVO FH.

- MAN TGL и др.

Владельцы таких транспортных средств не платят коэффициент за пройденный путь. Их транпортный сбор – стандартный.

Для грузовиков массой более 12 тонн

За какое авто не нужно платить пошлину?

Налоги платят за все виды тяжёлых транспортных средств, которые перевозят грузы:

- самосвалы;

- фургоны;

- платформы;

- тягачи;

- многоосные грузовики;

- малотоннажные машины;

- пикапы.

Если транспорт используют в сельском хозяйстве, за него, согласно гл. 28 ст. 358 НК РФ, пошлину не платят. В список с/х транспорта входят:

- молоковозы;

- машины для перевозки удобрений, птицы, скота;

- спецтранспорт ветеринарной службы;

- самоходный транспорт;

- тракторы;

- комбайны и пр.

Как рассчитывают размер взноса в ФНС?

Транспортный налог для грузовиков рассчитывают по формуле:

- налоговая база – это мощность двигателя;

- ставка налога – стоимость одной единицы налоговой базы, т.е. одной лошадиной силы.

Пример:

Мощность МАЗа Антона – 310 л.с.

Ставка для таких автомобилей – 8,5.

Машина в собственности 3 года – 36 месяцев.

8,5 × 310 л.с.× (36/12) = 7 905 руб.

Владельцы легковых автомобилей дороже 3 млн руб. полученную сумму умножают на повышающий коэффициент (список таких автомобилей в 2019 году можно посмотреть здесь).

Рассчитать транспортный налог можно на официальном калькуляторе на сайте Федеральной налоговой службы или здесь: .

Льготы

Регионы вправе сами решать, кому предоставлять льготы по транспортному налогу. Чаще всего это ветераны, инвалиды или многодетные семьи. Узнать льготы в вашем регионе можно на сайте ФНС.

Порядок получения и коды

Для получения льготы нужно написать заявление формы по КНД 1150063. Его можно подать в налоговый орган следующими способами:

Юридическим лицам с 2020 года не нужно будет заполнять налоговую декларацию и указывать в ней коды налоговых льгот.

Соответствующие изменения в Налоговый кодекс РФ подписал президент страны (Федеральный закон от 15.04.2019 N 63-ФЗ, ст. 3). Приказ об утверждении формы налоговой декларации по транспортной пошлине утратил силу.

Порядок взыскания

Физические лица за грузовые машины по транспортному налогу расплачиваются до 1 декабря следующего года. В 2019 году день уплаты пошлины – воскресенье, поэтому его переносят на ближайший рабочий день — 2 декабря.

Собственники не рассчитывают суммы сами: размер пошлины приходит в налоговом уведомлении за месяц до срока уплаты.

Если у автовладельца есть личный кабинет на сайте Федарельной налоговой службы, уведомление придёт только туда. Если личного кабинета нет, уведомление отправляют по почте.

Юридические лица считают налог сами. Сроки уплаты для них могут различаться (в некоторых регионах устанавливают авансовые платежи). Также вы можете узнать об особенностях уплаты транспортного налога юридическими лицами на все виды транспорта.

Формула расчета для всех плательщиков едина.

Штрафы за неуплату

Пеню рассчитают по формуле:

Если транспортный налог – 6000 рублей, в месяц набежит около 50 руб. пени: 5000 руб. × 1/ 300 × 7,5% ×30 дней.

Штраф начисляют, когда неплательщик примет решение оплатить сумму ранее установленного налога и пени, которая была назначена. Штрафуют только владельцев ТС, а не водителей.

За первое нарушение сумма штрафа не превышает 5000 рублей, во второй раз с нарушителя могут взыскать до 10000 руб. Размер штрафа за неуплату налога зависит от статуса владельца (частный перевозчик или организация) и числа подобных нарушений.

Вопрос-ответ

Транспортный налог на грузовые автомобили рассчитывается несколько иначе, чем на легковые машины. При определенных условиях владелец транспортного средства и вовсе может быть освобожден от уплаты сбора или получить льготу.

Нужно ли платить за грузовой автомобиль?

Согласно ст. 358 НК РФ, автомобили (в том числе грузовые) подпадают под понятие объекта уплаты транспортного налога. Поэтому и платят такой сбор владельцы грузовых машин наравне со всеми. Однако в сравнении с транспортным налогом на легковые авто, здесь можно выделить ряд особенностей:

-

не применяется к грузовым машинам вне зависимости от их стоимости (налог на роскошь распространяется только на легковые авто);

- транспортный налог на грузовые автомобили свыше 12 тонн может не уплачиваться или быть уменьшен при участии транспортного средства в системе Платон;

- в зависимости от мощности налоговая ставка на грузовые авто может быть разной, но она отлична от показателей для легковушек.

Говорить о налоге на грузовые автомобили до 3.5 тонн нет смысла, так как российская классификация подразумевает, что вес грузовиков начинается как раз от 3,5 тонн. А вот легковые авто класса D с таким весом к числу грузовых не относятся, поэтому и налог по ним платить придется как за легковушку.

Льготы по уплате налога

П. 2 ст. 358 НК РФ содержит перечень транспортных средств, освобождаемых от уплаты этого вида налога. Прямо наименование грузовых автомобилей там не указано, однако в 5 подпункте говорится о специализированных машинах, задействованных в сельском хозяйстве. Примечательно, что в этом секторе грузовой транспорт используется куда чаще легкового. Содержится здесь и перечень такого специализированного транспорта. В него входят:

- молоковозы;

- скотовозы;

- спецмашины для транспортировки птицы, оказания ветеринарной помощи, перевозки минеральных удобрений, совершения технического обслуживания.

Если грузовик относится к числу таких транспортных средств, то и платить налог по нему не придется. Дополнительно в регионах могут устанавливаться свои льготы для собственников крупного транспорта.

Транспортный налог и Платон

Система Платон появилась не так давно. После ее внедрения были внесены изменения в налоговый кодекс. Так, ст. 361.1 НК РФ содержит сведения о возможности снижения транспортного налога или полного освобождения от него для машин, чья масса превышает 12 тонн. Речь идет о следующих льготах:

При этом право на эти льготы у грузовиков возникает, только если масса их превышает 12 тонн (на грузовые автомобили до 12 тонн не действует), машина включена в систему Платон, а ее владелец уплачивает соответствующие средства в казну. Тогда расчет льготы производится по следующей формуле:

Транспортный налог к уплате = Сумма начисленного транспортного налога – Суммы, внесенные через систему Платон

Примечательно, что вносимые суммы должны относиться к тому же налоговому периоду и касаться исключительно того же транспортного средства.

Если значение получается отрицательным, вернуть деньги не получится – просто вся сумма транспортного налога будет списана. Для получения такой льготы необходимо предъявить в ФНС документы, свидетельствующие об оплате взносов в системе Платон.

Порядок расчета

Физические лица за грузовые машины по транспортному налогу расплачиваются до 1 декабря следующего года, идущего за отчетным. Суммы сами они не рассчитывают – размеры сбора указываются в налоговом уведомлении. А вот юрлицам приходится считать транспортный налог самим, составляя еще и соответствующую декларацию. Причем и сроки уплаты для них могут разниться (законодательно во многих регионах устанавливаются и авансовые платежи). Формула же расчета для всех плательщиков едина. В случае с грузовиками она будет выглядеть так:

Транспортный налог = Налоговая база * Налоговая ставка * Период владения

Налоговая база исчисляется, исходя из мощности автомобиля. Этот параметр используют для расчета в лошадиных силах. Если в документах на машину они не указаны, то предварительно придется самостоятельно перевести кВт в л. с.

Размер налоговой ставки зависит также от мощности двигателя. Показатели устанавливаются в индивидуальном порядке в регионах при условии, что они не будут увеличены больше, чем в 10 раз, относительно базовых значений. В ст. 361 НК РФ приводятся общероссийские значения. Применять их можно, только если в регионах свои параметры не установлены. Определить налоговую ставку можно по таблице:

В связи с многочисленными обсуждениями темы финансового бремени, которое несут на себе владельцы большегрузных машин, начиная с ноября 2015 года, то и дело поднимаются вопросы, связанные с отменой либо изменением порядка начисления транспортного налога на грузовые автомобили.

Далее мы рассмотрим, как начисляется в 2022 году пошлина на грузовой транспорт и отменен ли транспортный налог для большегрузов.

Транспортный налог на грузовые автомобили в 2022 году

Транспортный налог уплачивается по правилам, установленным Налоговым кодексом РФ (гл. 28 ст. 356) на базе основной (государственной) ставки. При этом назначение платежа — пополнение региональных бюджетов. Следовательно, транспортный налог для каждого региона утверждается на законодательном уровне субъектов РФ и является обязательным платежом для каждого автовладельца (гл. 28 ст. 357 НК РФ). Налоговый период — отчетный год.

Налоговые ставки, определяемые законами на региональном уровне, могут быть увеличены или уменьшены по отношению к базовой (государственной) ставке. На их размер влияют:

- Мощность двигателя транспортного средства, измеряемая в лошадиных силах.

- Валовая вместимость.

- Категория ТС.

- Год выпуска автомобиля.

Более того, в каждом субъекте Российской Федерации и городах административного значения власти определяют, кто может пользоваться транспортными льготами.

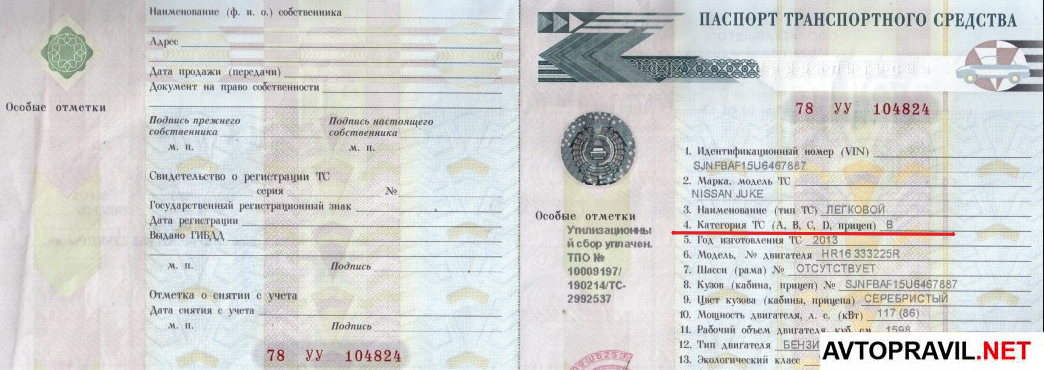

Транспортные средства относятся к разным группам в соответствии с категорией и типом (данная информация находится в техпаспорте).

Категории автомобилей подразделяются на пять групп:

Для каждой категории и типа ТС устанавливаются свои ставки. Тариф на грузовой и легковой транспорт могут отличаться в несколько раз.

Общероссийские базовые ставки для транспортного сбора на большегрузы

В 2022 году ставка транспортного налога остается неизменной. Отмена этой категории платежей не предусматривается, так как является одним из наиболее значимых источников поступления финансов в государственный бюджет.

В каждом субъекте РФ транспортный налог на грузовики рассчитывается самостоятельно, однако существуют общероссийские государственные ставки (базовые), которые опираются на мощность двигателя, которая измеряется лошадиными силами. При этом размер транспортного сбора, который начисляется в 2022 году в регионах, может отличаться от государственного уровня (в сторону увеличения или уменьшения) не более чем в 10 раз (гл. 28 ст. 361 НК РФ) в отношении различных категорий автомобилей, их возраста, экологического класса.

Для каждой лошадиной силы грузовых автомобилей установлена следующая базовая ставка, измеряемая в рублях (гл. 28 ст. 361 НК РФ):

Размер налога, установленный для каждого региона, можно посмотреть на официальном сайте Федеральной Налоговой Службы .

Для того чтобы сегодня узнать размер налога на грузовой транспорт, достаточно знать мощность двигателя, измеряемую в лошадиных силах.

Все ли виды грузового транспорта подлежат налогообложению

Транспортный сбор начисляется на все виды тяжелой техники, которая используется для перевозки груза: самосвалы, фургоны, платформы, тягачи, многоосные грузовики, малоразмерные средства и малотоннажные машины, пикапы.

Если транспорт используется для выполнения сельскохозяйственных или иных специализированных работ, то на них транспортный сбор не начисляется. К таким машинам относятся молоковозы, транспорт для перевозки удобрений, птицы, скота, спецтранспорт ветеринарной службы, самоходный транспорт, тракторы, комбайны и т.д. (гл. 28 ст. 358 НК РФ).

- максимальная масса автомобиля – не более 3,5 тонн;

- число пассажирских мест – не более 8.

Таким образом, можно сделать вывод:

В дальнейшем с целью уменьшения этой нагрузки Федеральным законом от 03.07.2016 № 249-ФЗ были внесены поправки во вторую часть Налогового Кодекса РФ. Поправки предусматривают корректировку системы налогообложения для владельцев грузового автотранспорта, имеющего разрешенную максимальную массу более 12 тонн.

Следует иметь в виду, что данная льгота предусматривается для правоотношений, установленных с 1 января 2016 года – для организаций, с 1 января 2015 года — для физических лиц. Закон распространяет свое действие вплоть до 1 января 2019 года.

Оставить заявку на предоставление льготы на транспортный налог можно одним из способов:

- Обратиться лично в налоговую инспекцию.

- Воспользоваться услугами почты России.

- Оставить заявку на сайте ФНС в личном кабинете налогоплательщика .

Правила и порядок уплаты транспортного налога

Плательщиком транспортного налога на грузовой транспорт, как и в случае с легковыми автомобилями, является собственник, на чьё имя произведена регистрация транспорта.

Грузовой автомобиль может быть оформлен на физическое лицо или компанию (организацию, учреждение).

Уплата транспортного налога производится автовладельцем после того, как будет получено соответствующее уведомление, направленное налоговой инспекцией за 30 дней до даты оплаты по адресу, который собственник автомобиля указал при регистрации транспортного средства.

Отсутствие почтового налогового уведомления не является основанием для освобождения от уплаты транспортного сбора. В случае отсутствия такого извещения следует обратиться в налоговую инспекцию для выяснения причин и получения налоговой квитанции лично.

Если оплата транспортного налога не произведена в установленные законом сроки, то это может рассматриваться как налоговое, административное правонарушение или даже уголовно наказуемое деяние. В случае уклонения от уплаты налога (в том числе транспортного) предусмотрены меры принудительного характера.

В соответствии со ст. 45 ч.2 НК РФ производится взыскание задолженности в порядке, который предусмотрен статьями 46,47,48 НК РФ:

- Автовладельцу-налогоплательщику направляется уведомление о необходимости уплаты задолженности и пени за каждый просроченный день.

- Налоговые органы подают иск в суд, который может принять решение о взыскании транспортного налога путем:

- списания денежных средств (электронных или со счетов в банке);

- ареста имущества.

Для физ. лиц взыскание налога может производиться путем удержания необходимой суммы из заработной платы. Кроме того, может быть ограничен выезд неплательщика за пределы РФ.

Статья 15.5 КоАП РФ предусматривает административное наказание за несвоевременное предоставление налоговой информации (декларации, расчетов по страховым взносам): предупреждение или штраф на должностных лиц.

Если автовладелец, уклоняясь от уплаты налога, не сообщил о приобретенном транспортном средстве в ФНС (скрыл налоговую информацию), то к нему могут быть применены меры, предусмотренные ст. 198 УК РФ: штраф, принудительные работы, арест, лишение свободы. Для организаций подобные меры предусмотрены ст. 199 УК РФ.

В связи с этим автовладельцы (физ. лицо, ИП или организация) должны быть лично заинтересованы в том, чтобы своевременно сообщать информацию о транспортном средстве в ФНС и производить уплату транспортного налога на автомобиль (в том числе грузовой) своевременно и в полном объёме.

Читайте также: