Может ли налогоплательщик отказаться от льготы использования на отдельный налоговый период

Обновлено: 08.05.2024

В отношении платных медицинских услуг действуют следующие налоговые льготы и преференции.

Налог на добавленную стоимость (НДС)

- услуги, предоставляемые в рамках обязательного медицинского страхования;

- сбор у населения крови (по договорам с медицинскими организациями, которые оказывают медпомощь в амбулаторных и стационарных условиях);

- услуги скорой медицинской помощи населению;

- дежурство медицинского персонала у постели больного;

- услуги патологоанатомические;

- услуги, оказываемые беременным женщинам, новорожденным, инвалидам и наркологическим больным;

- услуги, оказываемые населению, по диагностике, профилактике и лечению независимо от формы и источника их оплаты по Перечню, утвержденному постановлением Правительства РФ от 20 февраля 2001 г. № 132 ( далее Перечень)

В настоящей статье мы рассмотрим льготу только в отношении медицинских услуг, оказываемых населению, по диагностике, профилактике и лечению независимо от формы и источника их оплаты по Перечню, утверждаемому Правительством Российской Федерации (абз.3 пп.2 п.2 ст.149 НК РФ).

Налог на прибыль организаций

С 1 января 2011 года до 1 января 2020 года организации, осуществляющие медицинскую деятельность, имеют право применять налоговую ставку 0% на основании п.1.1. ст.284 НК РФ, в порядке, предусмотренном пп. ст. 284.1 НК РФ. Налог на доходы физических лиц (НДФЛ)

Лица, оплатившие свое лечение или лечение близких родственников, а также стоимость лекарственных препаратов для медицинского применения, имеют право на получение налогового вычета по налогу на доход физических лиц на основании пп.3 п.1 ст. 219 НК РФ и в порядке предусмотренном пп. 3 п. 1 и п. 2 ст. 219 НК РФ.

Региональные льготы. Налог на имущество

Порядок получения, применения льгот и последствия их утраты

Общим условием для применения льготы для всех налогов является наличие у медицинских организаций лицензии на осуществление медицинской деятельности. Очевидно, что, не подтвердив льготу, налогоплательщик должен будет пересчитать налоговую базу и ему придется оплатить штраф за занижение налоговой базы и пени за несвоевременную уплату налога, это касается НДС, налога на прибыль, налога на имущество.

Льготы по различным налогам отличаются не только порядком/правом использования, условиям применения, но, что важно, для каждого налога установлен свой предмет льготирования: по НДС это медицинские услуги, для Налога на прибыль это медицинская деятельность, для НДФЛ это расходы на лечение, для Налога на имущество это помещения, используемые для осуществления медицинской деятельности. Поэтому важно еще и разобраться, что понимается под каждым из этих терминов.

Таблица 1. Порядок получения, применения льгот и последствия их утраты.

- если организация имеет лицензию (лицензии) на осуществление медицинской деятельности, выданную (выданные) в соответствии с законодательством Российской Федерации;

- если доходы организации за налоговый период от осуществления медицинской деятельности, учитываемые при определении налоговой базы в соответствии с 25 главой НК РФ, составляют не менее 90 процентов ее доходов, учитываемых при определении налоговой базы в соответствии с главой 25 НК РФ, либо если организация за налоговый период не имеет доходов, учитываемых при определении налоговой базы в соответствии с главой 25 НК РФ

- если в штате организации, осуществляющей медицинскую деятельность, численность медицинского персонала, имеющего сертификат специалиста, в общей численности работников непрерывно в течение налогового периода составляет не менее 50 процентов;

- если в штате организации непрерывно в течение налогового периода числятся не менее 15 работников;

- если организация не совершает в налоговом периоде операций с векселями и финансовыми инструментами срочных сделок.

(п. 3 ст. 284.1 НК РФ)

- о доле доходов организации от осуществления медицинской деятельности

- о численности работников в штате организации.

- сведения о численности медицинского персонала, имеющего сертификат специалиста, в штате организации.

- плательщики НДФЛ - получатели доходов, облагаемых по ставке 13% (п.1. ст.219 НК РФ)

Проблемы и задачи, встающие перед бухгалтером для обеспечения права на применение льготы у коммерческой организации, оказывающей платные медицинские услуги

Перечни льготируемых услуг. Первой особенностью, которая создает проблему при обоснованности применения льгот, является отсутствие единой унифицированной терминологии для всех нормативных актов, касающихся медицины и налогообложения. Перечням льготируемых услуг, на которые ссылается Налоговый Кодекс, не хватает конкретики, чтобы достаточно легко и просто сопоставить с ним услуги любой медицинской организации, и разделить их на льготируемые и нельготируемые, медицинские и немедицинские. В Клиниках, оказывающих широкий спектр услуг, эта проблема встает очень остро. Компетенции бухгалтера здесь недостаточно, требуется оценка специалиста от медицины, причем достаточно широкого профиля и высокого уровня компетентности.

Второй особенностью является то, что Перечень льготируемых услуг свой для каждого из налогов НДС, НДФЛ, Налогу на прибыль. Следовательно, бухгалтер должен организовать несколько видов учета , чтобы обеспечить получение льготы по каждому из налогов.

Лицензирование. Как уже говорилось выше, общим условием для применения льготы является наличие лицензии на осуществление деятельности, лицензируемой в соответствии с законодательством Российской Федерации. Чтобы осуществить возможность применения льготы, необходимо всю номенклатуру услуг сопоставить с имеющейся у Клиники лицензией, выявить услуги, на которые у нее нет лицензионного разрешения и правильно организовать учет таких услуг. Клиники не всегда имеют лицензии на все виды лицензируемой медицинской деятельности и часто пользуются услугами подрядчиков, поэтому возникает вопрос в отношении применимости льгот к услугам, оказанным подрядчиками.

При большом объеме и номенклатуре оказываемых услуг и привлечении нескольких исполнителей с разными тарифами встает проблема расчета стоимости собственно медицинской части услуг - в пределах стоимости подрядчиков и дополнительного дохода - суммы превышающей стоимость подрядчика; а также правильного оформления договоров и документов.

Прочие критерии. Как видно из таблицы, набор критериев для применения льгот для каждого налога свой, поэтому контроль за соблюдением критериев и необходимые расчеты по ним должны обеспечиваться отдельно по каждому налогу. Для подтверждения права на льготу по НДС и снижения налоговой нагрузки необходимо ведение раздельного учета облагаемых и необлагаемых услуг. Для оценки доли медицинской деятельности в общей сумме доходов, учитываемых для налогообложения прибыли необходим раздельный учет услуг относящихся к медицинской деятельности. Для применения вычета по НДФЛ надо вести учет дорогостоящих и не дорогостоящих видов лечения.

Программное обеспечение. При большой номенклатуре услуг, которые исчисляются тысячами и объеме оказываемых услуг, количество которых исчисляются десятками тысяч, стандартного бухгалтерского программного обеспечения недостаточно, необходим качественный программный ресурс, который собственно сопровождает медицинскую деятельность (регистратура, расписание, история болезней) и позволяет вести персонифицированный учет оказываемых услуг, обеспечивая дифференциацию льготируемых и нельготируемых услуг и интеграцию этих данных в стандартные бухгалтерские программы для дальнейшего корректного формирования налоговых регистров.

Теперь, когда общий круг проблем обрисован, можно приступить ко второй части статьи и погрузиться в детали и реалии применения льгот, пройтись по ряду важных проблем их применения для каждого из налогов. Такая детализация может представлять интерес для бухгалтеров медицинских организаций, для методологов и аудиторов.

Что такое налоговые льготы? Налоговые льготы — это определенные преимущества одних налогоплательщиков перед другими. Предоставляются они на некоторых основаниях. Налоговые льготы предоставляются не всем категориям плательщиков. Льготы по федеральным налогам и сборам устанавливаются Налоговым кодексом РФ. Льготы по региональным налогам устанавливаются Налоговым кодексом РФ и (или) региональными законами (законами субъектов Российской Федерации о налогах). Льготы […]

Что такое налоговые льготы? Налоговые льготы — это определенные преимущества одних налогоплательщиков перед другими. Предоставляются они на некоторых основаниях. Налоговые льготы предоставляются не всем категориям плательщиков. Льготы по федеральным налогам и сборам устанавливаются Налоговым кодексом РФ. Льготы по региональным налогам устанавливаются Налоговым кодексом РФ и (или) региональными законами (законами субъектов Российской Федерации о налогах). Льготы […]

Что такое налоговые льготы?

Налоговые льготы — это определенные преимущества одних налогоплательщиков перед другими. Предоставляются они на некоторых основаниях. Налоговые льготы предоставляются не всем категориям плательщиков.

Льготы по федеральным налогам и сборам устанавливаются Налоговым кодексом РФ. Льготы по региональным налогам устанавливаются Налоговым кодексом РФ и (или) региональными законами (законами субъектов Российской Федерации о налогах). Льготы по местным налогам устанавливаются Налоговым кодексом РФ и (или) нормативными правовыми актами представительных органов муниципальных образований о налогах (законами городов федерального значения Москвы и Санкт-Петербурга о налогах) (пункт 2 статья 56 Налогового Кодекса РФ).

Какими бывают налоговые льготы?

- Снизить объем налогов;

- Отсрочить обязательный платеж;

- Получить рассрочку на платеж.

Существуют разные формы налоговых льгот:

- налоговые вычеты,

- пониженные ставки налогов,

- освобождение от уплаты налога отдельных категорий лиц,

- уменьшения суммы налога к уплате. Так владельцы грузовых автомобилей могут уменьшить сумму транспортного налога.

Налоговые льготы иногда заключаются в полном освобождении от определенных видов налогообложения:

- налоговые каникулы – освобождение налогоплательщика от уплаты налога на определенный период. Так, ИП, применяющие упрощенную систему налогообложения или патент, при соблюдении определенных условий могут получить данную льготу на два налоговых периода;

- налоговая амнистия – погашение налогоплательщиком просроченной задолженности без применения к нему санкций за просрочку;

- полное освобождение от уплаты налога – может предоставляться некоторым категориям на определенный срок или бессрочно (пенсионерам, ветеранам войны, людям с инвалидностью).

- изъятие – исключение из налоговой базы ее частей.

- пониженная ставка налога – позволяет некоторым категориям налогоплательщиков уплачивать налог по процентным ставкам более низким, чем общеустановленные ставки. По некоторым налогам льготные ставки могут снижаться до 0%.

Существуют и особые виды налоговых льгот — это вычеты.

- налоговые вычеты – исключение из налогооблагаемой базы определенной ее части, например, стандартные, социальные и имущественные вычеты по НДФЛ; Человек, который приобрел недвижимость на собственные средства может обратиться на следующий год после покупки за налоговым вычетом.

- необлагаемый минимум – минимальная сумма, не подлежащая налогообложению.

Информацию о налоговых льготах лучше уточнять в соответствующих государственных органах, так как некоторые из них могут появиться или, наоборот, утратить актуальность. Отменять налоговые льготы могут те же субъекты, которые вправе их устанавливать.

Льготы по федеральным налогам и сборам отменяются Налоговым кодексом РФ; льготы по региональным налогам отменяются Налоговым кодексом РФ и (или) законами субъектов Российской Федерации о налогах; льготы по местным налогам отменяются Налоговым кодексом РФ и (или) нормативными правовыми актами представительных органов муниципальных образований о налогах (законами городов федерального значения Москвы и Санкт-Петербурга о налогах) (статья 56 Налогового Кодекса РФ).

Кто имеет право на федеральные налоговые льготы?

Как получить налоговые льготы?

Обратиться в налоговый орган пос заявлением о предоставлении льготы (если ранее налоговая льгота не оформлялась) и документами, подтверждающими право налогоплательщика на налоговую льготу. Причем сделать это надо до 1 ноября текущего года, то есть до начала нового налогового периода.

Подать заявление о предоставлении налоговой льготы в налоговый орган можно любым удобным способом:

Заявление о предоставлении налоговой льготы рассматривается налоговым органом в течение 30 дней со дня его получения.

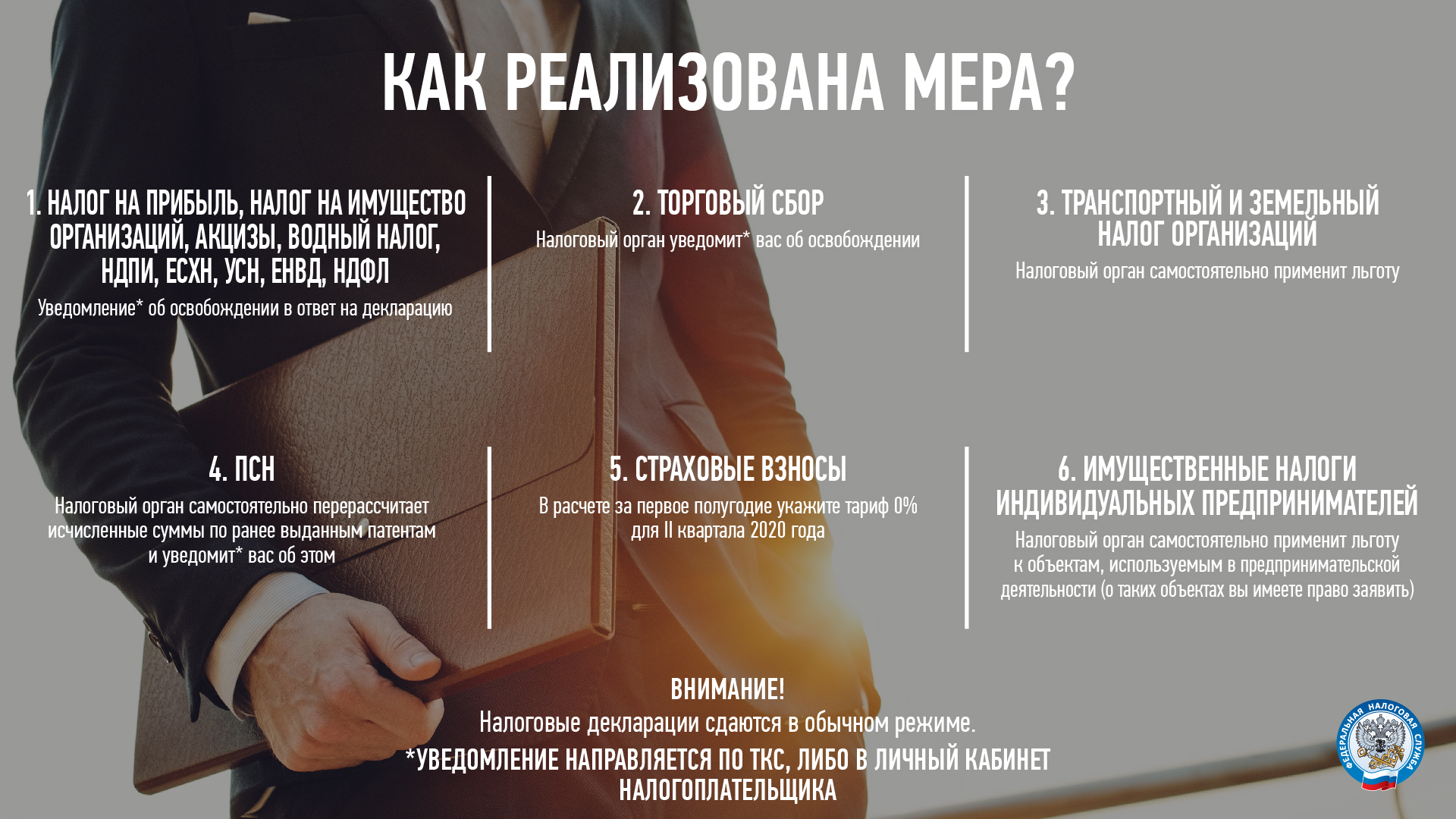

Для всех налогов, кроме ЕНВД и патента, действует общее правило: авансовые платежи засчитываются при дальнейшем расчёте суммы платежа и уплаты налога. Например, при расчёте авансового платежа по УСН за 9 месяцев сумму авансового платежа за полугодие нужно считать уплаченной и уменьшить на неё платёж за 9 месяцев.

Имущественные налоги

Освобождение от уплаты предусмотрено по налогам и авансовым платежам за период владения объектами налогообложения с 1 апреля по 30 июня 2020 года:

Налог на имущество организаций

Для всех объектов

Транспортный и земельный налоги

Для транспортных средств и земельных участков, которые используются или предназначены для использования в предпринимательской или уставной деятельности

Налог на имущество физлиц

Для недвижимости, используемой или предназначенной для использования в предпринимательской деятельности

Страховые взносы

На выплаты работникам за апрель, май и июнь 2020 года будет действовать нулевой тариф по страховым взносам на обязательное пенсионное страхование, обязательное медицинское страхование и на страхование на случай временной нетрудоспособности в связи с материнством. Единый тариф 0 % распространяется как на выплаты в рамках предельной базы, так и сверх неё.

Плательщики, представившие расчеты без применения пониженных тарифов, могут предоставить уточненные расчеты в отношении выплат и иных вознаграждений в пользу работников за апрель, май и июнь 2020 года.

Пострадавшие ИП не освобождаются от страховых взносов за себя, но их сумма снижена. Фиксированный платёж на обязательное пенсионное страхование за 2020 год составит 20 318 рублей вместо 32 448 рублей. Разница — 12 130 рублей, в размере одного МРОТ.

Прочие налоги

за апрель, май, июнь 2020 года

за II квартал 2020 года

за апрель, май, июнь 2020 года

за II квартал 2020 года

Если льгота на вас распространяется, не забудьте про НДС, налог на игорный бизнес и НДФЛ за сотрудников: эти налоги нужно уплатить в общем порядке.

Как проверить, спишут ли вам налоги?

Как списать налоги?

Для освобождения от уплаты налогов налогоплательщику делать ничего не нужно. Налоговый орган самостоятельно обнулит все исчисленные в представленных декларациях суммы, и в вашем состоянии расчетов с бюджетом данные отражаться не будут.

Наиболее часто задаваемые вопросы

Вопрос: Имеет ли значение ОКВЭД, при ведении деятельности по одной из имеющихся систем налогообложения, для права по освобождению от исполнения обязанности по уплате налогов, авансовых платежей по налогам, сборам и страховым взносам за отчетные (налоговые) периоды, относящиеся ко II кварталу 2020 года?

Ответ: Включение занятых в наиболее пострадавших отраслях экономической деятельности организаций – субъектов МСП и индивидуальных предпринимателей в перечень лиц, на которых распространяется мера поддержки в виде освобождения от исполнения обязанности по уплате налогов, авансовых платежей по налогам, сборам и страховым взносам за отчетные (налоговые) периоды, относящиеся ко II кварталу 2020 года, осуществляется по коду основного вида деятельности (ОКВЭД), информация о котором содержится в ЕГРИП либо в ЕГРЮЛ по состоянию на 1 марта 2020 года.

В случае включения плательщика в данный перечень мера поддержки распространяется на все применяемые плательщиком системы налогообложения, вне зависимости от кода вида деятельности по каждой из них.

Вопрос: Если я включен в перечень лиц, освобожденных от исполнения обязанности, возможно ли вернуть/зачесть уже уплаченные налоги (сборы), страховые взносы за отчетные (налоговые) периоды, относящиеся ко II кварталу 2020 года?

Ответ: Налогоплательщик, включенный в перечень и осуществивший уплату налогов (сборов), страховых взносов за отчетные (налоговые) периоды, относящиеся ко II кварталу 2020 года, имеет право на возврат/зачет денежных средств в порядке, установленном Налоговым кодексом Российской Федерации.

Кроме того, уплаченные суммы могут быть учтены налоговым органом самостоятельно (без дополнительных заявлений от налогоплательщика) в счёт погашения предстоящих начислений.

Вопрос: Необходимо представлять декларацию (расчёт) за отчетные (налоговые) периоды, относящиеся ко II кварталу 2020 года, в случае включения лица в перечень лиц, освобожденных от исполнения обязанности уплатить налоги, сборы и страховые взносы?

Ответ: Налогоплательщик, включенный в перечень лиц, освобожденных от исполнения обязанности уплатить налоги (сборы), не освобожден от представления налоговых деклараций с исчисленными суммами налогов, за исключением случаев, когда на налогоплательщика в соответствии с НК РФ не возложена обязанность по представлению налоговых деклараций за указанный период (например, индивидуальные предприниматели при налогообложении у них имущества всех видов).

Вопрос: Если я включен в перечень лиц, освобожденных от исполнения обязанности, как мне узнать сумму уменьшения ранее исчисленного патента?

Ответ: Для налогоплательщиков, применяющих патентную систему налогообложения предусмотрено, что налоговым органом самостоятельно при исчислении суммы налога, подлежащего уплате, из количества дней срока, на который выдается патент, исключаются календарные дни, приходящиеся на апрель, май и июнь 2020 года.

Вопрос: Если я включен в перечень лиц, освобожденных от исполнения обязанности уплатить налоги (сборы), необходимо ли мне уплачивать имущественные налоги?

Ответ: Освобождение от уплаты имущественных налогов предусмотрено по налогам и авансовым платежам за период владения объектами налогообложения с 1 апреля по 30 июня 2020 года по:

- налогу на имущество организаций – для всех объектов;

- транспортному и земельному налогам – для транспортных средств и земельных участков, которые используются или предназначены для использования в предпринимательской и (или) уставной деятельности;

- налогу на имущество физических лиц – для недвижимости, используемой или предназначенной для использования в предпринимательской деятельности.

В части транспортного и земельного налога освобождение налогоплательщиков-организаций за период владения объектами налогообложения с 1 апреля по 30 июня 2020 года осуществляется налоговым органом самостоятельно.

Для налогоплательщиков-индивидуальных предпринимателей по транспортному налогу, земельному налогу и налогу на имущество физических лиц освобождение от уплаты осуществляется налоговым органом самостоятельно по средствам применения соответствующей льготы, информация о которой будет отражена в налоговых уведомлениях. При этом, в случае отсутствия у налогового органа информации об использовании налогооблагаемого земельного участка и(или) иного объекта недвижимости в предпринимательской деятельности (например, садовый или огородный земельный участок, жилое помещение, гараж и т.п.), налоговая льгота за II квартал 2020 г. будет предоставляться на основании заявления налогоплательщика, оформленного в соответствии с приказом ФНС России от 14.11.2017 № ММВ-7-21/897@ и представленного в любой налоговый орган, а также документов, подтверждающих использование таких объектов (предназначение для использования) в предпринимательской деятельности.

Вопрос: Если я включен в перечень лиц, освобожденных от исполнения обязанности уплатить налоги (сборы), необходимо ли мне уплачивать страховые взносы?

Ответ: Для плательщиков страховых взносов, производящих выплаты и иные вознаграждения физическим лицам, в отношении выплат и иных вознаграждений в пользу физических лиц, начисленных за апрель, май, июнь 2020 года, в пределах установленной предельной величины базы для исчисления страховых взносов по соответствующему виду страхования и свыше установленной предельной величины базы для исчисления страховых взносов по соответствующему виду страхования установлены следующие пониженные тарифы страховых взносов:

- на обязательное пенсионное страхование - в размере 0,0 процента;

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством - в размере 0,0 процента;

- на обязательное медицинское страхование - в размере 0,0 процента.

Плательщики, представившие расчет по страховым взносам за отчетный период полугодие 2020 года без применения пониженных тарифов страховых взносов вправе представить уточненный расчет за указанный отчетный период, применив пониженный тариф в размере 0% в отношении сумм страховых взносов, исчисленных за последние три месяца отчетного периода.

Пострадавшим индивидуальным предпринимателям фиксированный платеж за 2020 год будет снижен на 12 130,00 руб. (размер одного МРОТ) и составит 20 318,00 рублей.

В чём заключаются льготы и где они действуют

Отпуск от налогообложения для предпринимателей – это один из видов государственной поддержки. На первых этапах ведения собственного малого бизнеса, когда еще не совсем понятно, пойдет ли все по плану и станет ли дело приносить прибыль, обязанность делать отчисления в госбюджет может оказаться губительной.

Чтобы помочь новоявленным бизнесменам, правительство разработало ряд законодательных актов, которые освобождают их от уплаты налогов на определенный промежуток времени. Однако, чтобы попасть под действие закона необходимо соблюсти ряд обязательных требований. Далее мы рассмотрим кому предоставляются налоговые каникулы, какие условия и льготный период налогообложения для вновь открывшихся ИП существует.

Отпуск перед ФНС – это не абсолютная отсрочка от всех платежных обязательств. Оплачивать не надо будет только основной налог по патенту или УСН. Другие расчеты предприниматель должен делать в штатном режиме. Сюда относят страховые взносы с заработной платы, НДФЛ, транспортную пошлину, сбор на имущество, согласно его кадастровой оценке и пр.

Начинающий предприниматель имеет гарантированное право пользоваться 0 ставкой только в ограниченные сроки – два налоговых периода со дня оформления. Продолжительность последних зависит от того, какую систему налогообложения он выбрал. Для упрощенной – это один год, для патентной – от 1 месяца до года.

Чтобы максимально освободиться от обязательных выплат в казну, необходимо оформлять ИП в первые недели января. Обратите внимание, что согласно недавним поправкам в НК РФ, отпуск будет действовать до конца 2023 г. Следовательно, чтобы получить наибольшую для себя выгоду, бизнесмен должен зарегистрировать свой бизнес не позже начала 2021 г.

Сама государственная программа была разработана с целью стимулировать предпринимательскую деятельность в России. Рассчитана она на период с 2015 по 2023 год, однако конкретный субъект имеет право работать с нулевой ставкой не более 2-х лет. Чтобы основной закон вступил в силу, каждый регион обязан установить льготы своим местным нормативно-правовом актом.

Чтобы получить отпуск от налогообложения, предприниматель должен выполнить следующие требования:

- Быть впервые оформленным ИП. Инспекторы ФНС легко вычисляют тех, кто уже занимался индивидуальным бизнесом (так как присвоенный физлицу ИНН не меняется на протяжении жизни), поэтому вариант сняться с учета, а затем перерегистрироваться здесь не пройдет.

- Освобождение распространяется на 2 налоговых периода, но это не означает, что оно действует два полных года.

- Оформить предпринимательскую деятельность нужно только после вступления в силу постановления местного госоргана. На сегодняшний день практически во всех регионах такие документы уже приняты. Если в Вашем субъекте РФ таких решений не принималось, это автоматически означает, что область не хочет воспользоваться правом снижения финансовой нагрузки для своих жителей.

- Отпуск действует исключительно в двух системах – упрощенной и патентной. Поэтому на финальных этапах регистрации, бизнесмен обязан подать прошение в ФНС о переходе на один из этих режимов. В противном случае он будет работать на основном налогообложении и платить взносы на общих условиях.

- Право на отмену платежей имею только физические лица работа которых связана с научной сферой, производством, предоставлением бытовых услуг, социальными программами или гостиничным бизнесом. Для торговли льготы не предусмотрены.

- Часть выручки по данным видам деятельности обязана быть более 2/3 от совокупных доходов.

- Решением региональных властей могут регламентироваться дополнительные поправки к основному закону. Например, местное руководство имеет право снизить годовой лимит доходов по упрощенной системе в десять и более раз (со 150 млн руб. до 15) и ограничить количество наемных работников.

- Независимо от наличия освобождения, физлицо в полном объеме обязано перечислять страховые взносы.

Уточнить информацию о региональных нормативно-правовых актах можно на официальном сайте ФНС, в местном отделении инспекции или городской администрации.

Читайте также: