Механизм разработки налоговых схем

Обновлено: 25.06.2024

Финансовая модель – представляет собой схему, показывающую экономическое состояние объекта или его элементы как по компании в целом, так и отдельно по отделам. Схема состоит из показателей на основании финансовых и нефинансовых данных. Главная цель финансовой модели – составлять прогноз состояния бизнеса и оценивать его изменения в пределах заданного периода.

Кроме финансовых, которые являются базовыми, схема может включать и натуральные показатели. Например, это могут быть объемы производства или реализации, нормы по расходованию полуфабрикатов и т.д.

Если ваш бизнес только в начале пути, то финансовое моделирование является важным инструментом планирования стартапа, позволяющим определить целесообразность запуска проекта и привлечения инвестиций, эффективность деятельности компании, правильность стратегии развития. Отсутствие экономической модели бизнеса чревато негативными последствиями разной степени тяжести — от неразумных и необоснованных затрат до полного провала идеи.

Финансовая модель демонстрирует текущее состояние компании и ожидаемый ход ее развития. Понятно, что будущее предсказать сложно. Но построение финансовой модели даст вам инструмент для понимания сильных и слабых сторон компании, способов оптимизации расходов и увеличения прибыли.

Функции финансовой модели

Главная функция финансовой модели – показывать максимально точные аналитические данные по различным ситуациям, которые так или иначе влияют на дальнейшее принятие управленческих решений.

Также к функциям финансовой модели можно отнести:

- Анализ финансовой модели предприятия, оценка настоящего и будущего финансового положения, сопоставление ожиданий и факта, возможность согласовать работу отделов для достижения зафиксированных целей;

- Анализ ситуации и определение возможностей более эффективного использования ресурсов, находящихся в распоряжении компании;

- Выявление критичных показателей, при которых экономические объекты или их элементы (компания или бизнес) находят или утрачивают экономический ценность (рентабельность, точки безубыточности и пр.);

- Оценка уровня рисков и выявление критичных показателей бизнеса для их контроля;

- Выявление направления оперативного реагирования на изменение внешних и внутрикорпоративных факторов;

- Анализ эффективности внедрения новых областей бизнеса и существенных инвестиционных кампаний (IRR, NPV, PB и т.д.);

- Понимание общей цены бизнеса.

Финансовые модели применяются:

- в проектном финансировании;

- в бюджетировании и менеджменте финансов;

- при венчурных сделках;

- в M&A и Private Equity;

- при управлении активами;

- при личных инвестициях;

- при аудите;

- в продажах(B2B);

- в маркетинге;

- в стратегическом менеджменте;

- в предпринимательстве.

Разберем основные цели, для которых потребуется применить построение финансовой модели:

- Обоснование концепта компании — модель наглядно демонстрирует источники доходов и затрат, объем рынка и другие показатели деятельности организации. Модель позволяет глубже понять внутренние и внешние бизнес-процессы.

- Привлечение инвестиций — на основании бизнес-плана и финансовой модели осуществляется оценка инвесторами стоимости компании, принимается решение о целесообразности и размере вложений.

- Разработка стратегии компании — макет показывает слабые и сильные стороны компании, основные экономические факторы, влияющие на рост бизнеса, фокусирует внимание на KPI. Аналитика позволяет оптимизировать и повысить эффективность деятельности, оперативно реагировать на изменения рынка.

- Бенчмаркинг — сопоставление результатов работы компании с показателями успешных организаций-конкурентов для улучшения собственной деятельности.

- Прогнозирование — анализ доходной и расходной части дает понимание, при каких объемах бизнес начнет приносить прибыль, то есть будет пройдена точка безубыточности. План показывает, как быстро предприятие тратит деньги, обоснованы ли эти затраты, когда понадобится проводить инвестиционный раунд.

Важно понимать, что финансовая модель не позволит вам угадать будущее вашей компании. Она позволит понять бизнес-процессы и факторы, влияющие на его рост. Поскольку модель строится на гипотезах, ее требуется регулярно обновлять (при появлении фактических показателей продаж, выручки, затрат и так далее).

Виды финансовых моделей

Вариантов построения финансовых моделей несколько. На их наполненность влияют следующие факторы:

- цели проекта;

- масштаб проекта;

- типы инвесторов;

- сферы деятельности;

- стадии проекта и т.д.

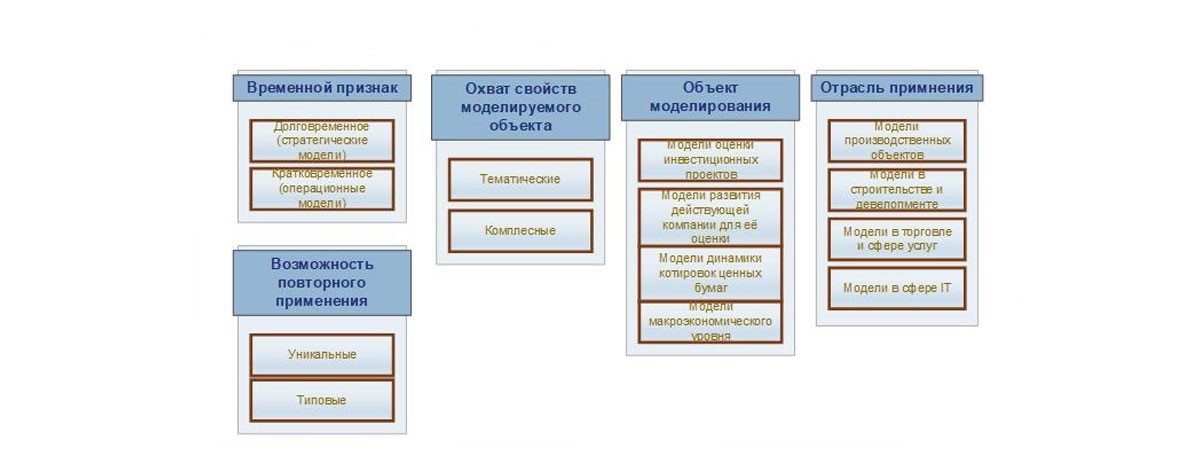

Большая часть может классифицироваться также на основании временных признаков, свойств моделируемых объектов, отраслей применения и т.п. Например, на рисунке ниже представлена классификация финансовых моделей, обусловленная назначением их использования.

Кроме этого группировка может опираться на метод финансового анализа. В этом случае для каждой группы характерны индивидуальные способы для анализа бизнес-процессов предприятия. Чаще всего используются нормативные, предикативные и дескриптивные модели. На рисунке представлена финансовая модель, сгруппированная по финансовому анализу.

Управленческий учет предприятия любого масштаба, на базе 1С:Предприятие 8

БИТ.ФИНАНС/Управленческий учет

- Контроль и согласование платежей

- Отчетность для собственника или инвестора (МФСО)

- Управленческий баланс

- Бюджетирование

Структура финансовой модели

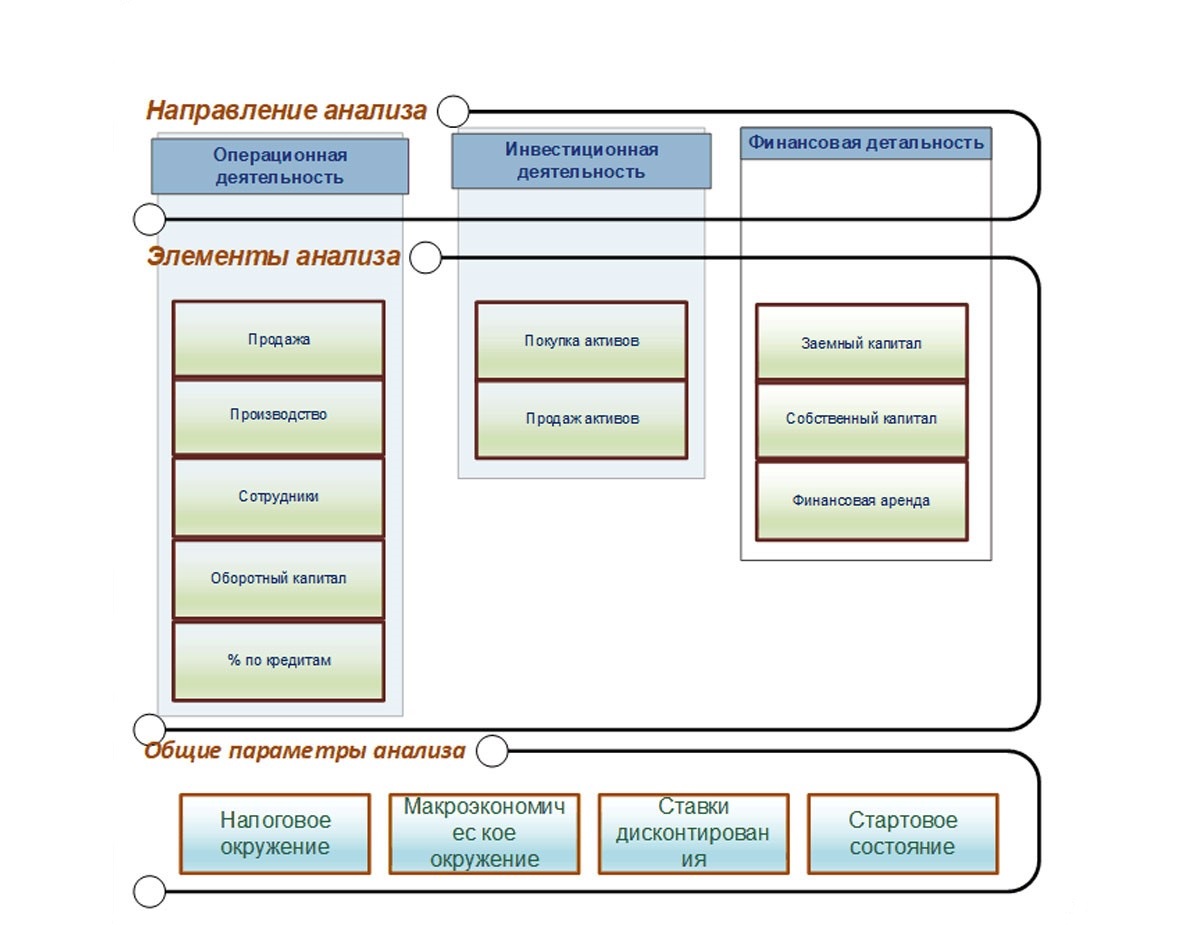

Непосредственный процесс анализа бизнеса при построении финансовой модели осуществляется по трем направлениям деятельности:

- операционной;

- инвестиционной;

- финансовой.

Каждое из них описывает свои объекты анализа. Дополнительно модель может описывать и внешнее окружение экономического проекта. В комплексе эти элементы четко показывает текущее положение финансово-хозяйственной деятельности предприятия.

На рисунке ниже представлена структура финансовой модели в укрупненном плане. Каждый элемент модели представлен набором объектов, являющихся предметом финансового анализа и моделирования.

Элементы и объекты финансового анализа мы рассмотрим в таблице.

Элемент финансовой модели

Объемы и цены продаж, номенклатура, акцизы, наличие (отсутствия) НДС, экспортных пошлин и прочих налогов с продаж

Штатная численность, размеры ФОТ, график работы, размеры налогов с ФОТ (мед. страхование, отчисление в ПФР и другие, если предусмотрено законодательством)

Нормативы дебиторской и кредиторской задолженности по поставщикам и покупателям, длительность производственного цикла (расчет незавершенного производства), объем оборотного капитала, необходимого для работы организации

Проценты по займам и кредитам

Проценты по полученным и выданным займам, которые отражаются в отчете о прибылях и убытках

Графики получения и возврата займов, как полученных, так и выданных; схемы финансирования деятельности (за счет собственного и заемного капитала или лизинга)

Общие параметры модели

Налоги, налоговые базы, ставки, способы распределения и получения налоговых платежей, например, региональный или федеральный бюджет (может понадобиться для подготовки бизнес-плана в государственные структуры, например, для получения субсидий)

Ставки инфляции, обменные курсы валют и прогноз их изменения

Расчеты стоимости денег во времени, используя ставки дисконтирования

Стартовое состояние бизнеса (баланс), если финансовая модель составляется для уже функционирующего бизнеса

Благодаря перечисленным функциям основных финансовых моделей можно выделить два направления работы с ними:

- Планирование финансовой и хозяйственной деятельности на разных уровнях.

- Сопоставление полученных данных с фактическими.

Модели этих двух плоскостей идентичны по структуре, отличаются лишь источниками получения информации.

Данные для построения: План продаж, План найма, План закупок, p&l, cf и пр.

Для рассмотрения плоскости планирования бизнес-процессов организации построение модели можно представить в виде взаимосвязи планов и бюджетов, которые описывают разные уровни планирования в зависимости от сроков. Каждый уровень имеет характерные особенности.

В таблице ниже показаны уровни планирования ФХД.

Отображение решений и инициатив предыдущего этапа в денежном и натуральном выражении. Укрупненный план без конкретики

Укрупненный план без конкретики с уточнением раз в год

Обеспечение ликвидности бизнеса.

План как четкий приказ к исполнению

План сводный, по продуктовым категориям с конкретизацией до номенклатуры

Квартал (иногда год)

Постановка четких задач сотрудникам

Четкие даты исполнения

Параметры выделения уровней:

- период планирования;

- степень конкретизации;

- цель составления модели.

В комплексной финансовой модели, которая представлена в виде иерархии уровней планирования, каждый сможет рассмотреть отдельную подсистему (модель).

В качестве инструментов для финансового моделирования можно использовать различные программные средства, которые используются для управленческой отчетности. Их также можно разделить на несколько уровней автоматизации. Это могут быть электронные таблицы или полноценные программные решения. Задача последних заключается в том, чтобы автоматизировать весь комплекс финансовых задач организации.

Программы для автоматизации построения финансовой модели

На сегодняшний день существует много программных продуктов, которые позволяют полностью автоматизировать процесс построения финансовых моделей. Они дают возможность формирования комплексных моделей, которые охватывают все уровни планирования, и позволяют гибко настраивать аналитические разрезы и степень детализации.

Помимо этого, они поддерживают механизмы сравнения плана и факта, обеспечивая балансировку бизнес-процессов для повышения их эффективности, а также позволяют производить оперативный контроль текущей ситуации посредством системы настраиваемых финансовых метрик, предоставляя данные для заинтересованных пользователей любого ранга.

Не подлежит автоматизации

Документы заказов клиента, поставщикам, производству, на перемещение, внутреннее потребление, сборку и разборку, а также ремонт

Кроме операций по оптовой, розничной и комиссионной торговле в типовой финансовой модели есть также учет:

- основных средств;

- нематериальных активов;

- кредитных операций;

- купли-продажи валюты;

- переоценка валютных средств;

- закрытие месяца с распределением затрат.

В программе также реализованы операции по начислению и выдаче заработной платы. Благодаря этому можно оперативно получить полновесный баланс активов и пассивов организации и другие финансовые отчеты. Например:

- отчет о прибылях и убытках;

- прирост капитала;

- отчет о движение денежных средств;

- анализ эффективности.

Как построить финансовую модель – пример

Для работы с финансовой моделью разработаны несколько методик. Их принципы построения различаются в зависимости от того, какое направление движения выбрано в той или иной иерархии уровней планирования. Чтобы получить комплексную модель потребуется разработка системы взаимосвязанных моделей для всех уровней планирования от стратегического до операционного или наоборот.

Выделяют три варианта процесса построения модели:

- Сверху-вниз (top-down);

- Снизу-вверх (botton-up);

- Встречное направление.

Каждый из этих подходов имеет свои достоинства и недостатки. Рассмотрим их в таблице:

От создания стратегии до создания операционных планов

- Полноценный учет стратегических целей.

- Уменьшение временных затрат на построение финансовой модели.

- Исключение проволочек при согласовании и сведении в одно разных моделей нижних уровней

Низкая мотивация управленцев низших и средних уровней по целям

От создания операционных планов к созданию стратегии

Хорошая мотивация управленцев низших и средних уровней по целям

- Зависание согласования разных уровней моделирования.

- Вероятность завышения прибыли и занижения трат плановых показателей для упрощения процесса работы.

Планирование одновременно и от создания стратегии и от операционных планах на местах

- Хорошая мотивация менеджеров всех уровней

- Оптимальные параметры планирования

Как мы видим, наиболее эффективным методом построения финансовой модели можно считать метод встречного направления. Этот метод более уравновешенный, при этом он исключает негативные стороны двух других. С его помощью можно получить рекомендации по части целей бизнеса и задать планируемые значения показателей.

Менеджеры нижнего и среднего звеньев составляют модели своих уровней, ориентируясь на цели, заданные топами. При этом подходе все уровни работают, исполнители понимают свои планы, поскольку участвуют в их составлении. Руководство понимает обоснованность всех показателей после итерации (снизу-вверх), и у него нет завышенных ожиданий.

Есть очень много людей, которые не хотят платить совсем. А если приходится платить, то совсем маленькую жменьку монеток. Они придумывают схемы, чтобы налоги платить как можно меньше. Налоговые схемы – это хождение по минному полю, когда оптимизация подразумевает исключительно легальные способы снижения налоговой нагрузки.

Есть очень много людей, которые платить не хотят вовсе. А если платить, то совсем маленькую жменьку монеток. Они придумывают схемы, чтобы налоги платить как можно меньше. Налоговые схемы – это хождение по минному полю, когда оптимизация подразумевает исключительно легальные способы снижения налоговой нагрузки.

После многих лет работы с налогами мы поняли, что налоговая схема и оптимизация – разные вещи. В этой статьей мы расскажем, что такое налоговые схемы и оптимизация налогообложения.

ОПТИМИЗАЦИЯ НАЛОГООБЛОЖЕНИЯ

Оптимизировать налогообложение, значит, не платить те налоги, которые Вы платить не обязаны. Это право налогоплательщика. Никого нельзя принуждать платить больше, чем предписано законом.

Самая большая налоговая нагрузка падает на плечи тех, кто применяет общую систему налогообложения. В самом Налоговом кодексе РФ общая система налогообложения не прописана, но используется в обиходе. Рассмотрим её на примере самых распространённых налогов. Общая система подразумевает уплату НДС, налог на прибыль организаций в размере 20%, налог на имущество организаций, акцизы и так далее.

Одновременно Налоговым кодексом РФ предусмотрены специальные режимы налогообложения: упрощённая двух видов, единый налог на вменённый доход, единый сельскохозяйственный налог, патентная система, система при выполнении соглашений о разделе продукции.

Если компания является собственником доли больше 25% в другой организации, то она обречена применять только общую систему налогообложения. Это касается и тех компаний, численность сотрудников которых больше 100 человек или они имеют филиалы.

Компания продаёт свою долю участия в другой организации, количество сотрудников меньше ста человек, но у неё есть филиал. Руководитель проконсультировался с юристами и решил закрыть филиал, а вместо него открыл представительство, чтобы перейти на упрощённую систему налогообложения и платить 15% от доходов за вычетом расходов. Или вовсе 6% от дохода. Плюс к этому приятному бонусу сумму рассчитанного налога можно уменьшить за счёт страховых взносов, которые уплачиваются за сотрудников. Это простой пример налоговой оптимизации. В реальности нюансов множество, все не опишешь.

НАЛОГОВЫЕ СХЕМЫ

Схемы – это действия, которые подразумевают создание фиктивных моделей для ухода от платы налогов. Применение схем очень опасно. Налоговая служба с ними сталкивается давно и хорошо их изучила. Схемы сопряжены с высокими налоговыми рисками и могут привести к уголовной ответственности.

Схемы – это действия, которые подразумевают создание фиктивных моделей для ухода от платы налогов. Применение схем очень опасно. Налоговая служба с ними сталкивается давно и хорошо их изучила. Схемы сопряжены с высокими налоговыми рисками и могут привести к уголовной ответственности.

Самой распространённой и очень опасной схемой является обналичивание денег участниками юридических лиц.

Все деньги, которые компания получает от бизнеса, принадлежат ей, а не руководителю или учредителям. Просто взять их для личных нужд они не могут. Поэтому прибегают к помощи посредников, которыми выступают индивидуальные предприниматели. Предприниматель в любой момент может распорядится выручкой по своему усмотрению.

Компания заключает с предпринимателем договор на оказание услуг. Рисуются документы об исполнении договора, деньги перечисляются предпринимателю. Предприниматель получает 5% от суммы, а остальное возращает руководителю компании наличными.

Это очень старая схема хорошо ответно налоговикам. За её применение можно получить реальный срок отбытия наказания тех местах, от которых чем дальше держишься, тем лучше. Да и гарантии того, что деньги вернут нет.

Читайте также: