Материальная помощь в рсв не облагаемая налогом

Обновлено: 10.05.2024

Облагается ли материальная помощь НДФЛ? Нет, если ее размер — не более 4000 рублей. Но и в том случае, если сумма превышает лимит, при налогообложении есть нюансы.

Налоговый кодекс устанавливает, что любое вознаграждение за труд гражданина обязательно облагается налогом, кроме особых выплат, указанных в ст. 217 НК РФ. Иными словами, с заработной платы, премий и прочих начислений удерживается налог на доходы физических лиц.

Работодатель, наряду с оплатой за труд, вправе оказать финансовую поддержку сотруднику. Материальной помощью признается единовременная денежная выплата физическому лицу в связи с трудной жизненной ситуацией или особыми обстоятельствами. Работник обязан подтвердить обстоятельства документально, если они связаны с частной жизнью, в ином случае полученные денежные средства признаются стимулирующими, то есть вознаграждением за работу. Как в этом случае: облагается ли налогом материальная помощь и как действовать бухгалтеру?

Особенности налогообложения матпомощи

Если размер матпомощи не превышает 4000 рублей в год по любым основаниям, НДФЛ с материальной помощи в 2020 году не удерживается. Но есть несколько особых случаев, рассмотрим которые подробно.

1. Полностью не облагаемая НДФЛ материальная помощь — это матпомощь, которая выдается в случае:

- смерти близкого родственника работника, смерти бывшего работника;

- чрезвычайных обстоятельств, в т. ч. стихийного бедствия;

- предупреждения, пресечения и прочих действий, пресекающих свершение террористического акта.

2. Не облагаемая в лимите 50 000 рублей:

- работникам при рождении (усыновлении, установлении опекунства) ребенка.

По п. 28 ст. 217 НК РФ, такая единовременная матпомощь исключается из налогооблагаемой базы для НДФЛ, в части страховых взносов позиция Минфина идентичная. Код материальной помощи в справке 2-НДФЛ до 4000 рублей указан в приказе ФНС № ММВ-7-11/387@ от 10.09.2015. К нему относится:

- код дохода 2760 (материалка работникам, бывшим работникам, уволившимся с выходом на пенсию);

- код дохода 2710 (прочие виды материальной помощи, не относящиеся к коду 2760).

Код вычета по любому коду дохода материалки зависит и от основания для начисления работнику.

Если материальная поддержка превышает лимит, то материальная помощь облагается НДФЛ только с суммы превышения.

Законодательством установлен ряд случаев, при которых материалка полностью исключается из базы для расчета налога, независимо от суммы:

- Единовременные выплаты пострадавшим или членам семьи погибших в результате стихийного бедствия или чрезвычайной ситуации (п. 8.3 ст. 217 НК РФ).

- Помощь гражданам, пострадавшим в результате теракта на территории Российской Федерации, и членам семьи погибших при указанных обстоятельствах (п. 8.4 ст. 217 НК РФ).

- Единовременная помощь работнику в связи со смертью члена его семьи. Выплата может быть произведена бывшему работнику, вышедшему на пенсию (п. 8 ст. 217 НК РФ).

- Материалка при рождении ребенка либо его усыновлении. Законодательством установлен лимит — не более 50 000 рублей на каждого ребенка, причем в расчете на каждого из родителей в год (п. 8 ст. 217 НК РФ). Такие разъяснения дали представители Минфина РФ в письме от 12.07.2017 № 03-04-06/44336. Чиновники отозвали предыдущие разъяснения, в которых требовалось предоставить справку 2-НДФЛ с места работы супруга для получения материалки.

- Разовая матпомощь сотруднику и вышедшему на пенсию на оплату медицинских услуг (п. 10 ст. 217 НК РФ). Чтобы налоговики признали эту выплату материальной помощью, нужно не только подтвердить обстоятельства документально, но и произвести выплату исключительно за счет чистой прибыли предприятия (письмо ФНС от 17.01.2012 № ЕД-3-3/75@).

Оформление матпомощи

Чтобы получить выплату работнику или бывшему работнику, следует написать заявление в произвольной форме. В текстовой части заявления максимально подробно описать сложившиеся обстоятельства. Приложить документы, подтверждающие жизненную ситуацию (справка от МЧС о стихийном бедствии, свидетельство о смерти родственника, свидетельство о рождении или усыновлении ребенка, выписка из истории болезни, заключение врача).

Руководитель, рассмотрев обращение работника, принимает решение о размере матпомощи, исходя из финансового положения и сложности жизненной ситуации работника.

Выплата матпомощи производится на основании приказа (распоряжения) руководителя. Материалку разрешается разбить на несколько частей и выплатить несколькими платежами, например, из-за финансовых трудностей в организации. Но приказ делается только один. В нем следует указать периодичность осуществления перечислений. Если создано несколько распоряжений по одному поводу, то налоговики признают матпомощью только выплату по первому приказу, а остальные признают вознаграждением за труд.

Отражение материальной помощи в налоговой отчетности

Рассмотрим ситуацию на примере.

Бухгалтер произвел начисление и перечислил, одновременно отразил матпомощь в налоговой отчетности.

Посмотрим, как отражается материальная помощь в 2-НДФЛ, на примере.

Отчет 6-НДФЛ за третий квартал (для наглядности заполнен только по примеру):

Фото Тимура Громова, Кублог

Оказание материальной помощи работникам - это право, а не обязанность работодателя. Суммы матпомощи ограничиваются только финансовыми ресурсами компании, Налогообложение зависит от конкретных ситуаций, которые далеко не всегда однозначны. Остановимся на этом подробнее.

Ситуация 1. Единовременная материальная помощь оказана работникам, которые оформили пеку над несовершеннолетними детьми. Бухгалтер затрудняется - освобождаются ли такие выплаты от страховых взносов.

Решение. Не облагаются страховыми взносами матпомощь, выплачиваемая в течение первого года после оформления опеки в сумме, не более 50 000 руб. на каждого ребенка. Работники-опекуны поименованы в подп. "в" п. 3 ч. 1 ст. 9 Федерального закона от 24.07.2009 № 212-ФЗ в числе лиц, которым может быть оказана материальная помощь, не облагаемая страховыми взносами. Однако норма закона предусматривает условия о периоде выплаты и размере материальной помощи для освобождения от начисления страховых взносов.

Работник должен подтвердить, что второй родитель не получил матпомощь (50 000 руб.) у своего работодателя. При этом НК РФ не обязывает работодателя требовать сведений по форме 2-НДФЛ с места работы другого родителя, а также иных документов, свидетельствующих о том, что другой родитель не получал помощи. Если сотрудник не представит сведений о том, что матпомощь получена (или не получена) другим родителем, то работодатель может запросить их самостоятельно (письмо ФНС России от 02.04.2013 № ЕД-17-3/36). Когда второй родитель не работает, можно взять копию его трудовой книжки, справку из службы занятости или просто заявление о том, что он такую помощь не получал (письмо Минфина России от 01.07.2013 № 03-04-06/24978).

Внимание!

Не облагается НДФЛ материальная помощь при рождении (усыновлении, опеке) ребенка, предоставленная в размере не более 50 000 руб. одному из родителей (по их выбору), либо каждому из родителей на общую сумму не более 50 000 руб. (п. 8 ст. 217 НК РФ).

Ситуация 2. Работница организации является матерью-одиночкой двойни (отец в свидетельстве о рождении не указан) и находится в отпуске по уходу за детьми до трех лет. В ноябре 2015 года ей начислили материальную помощь в связи с тяжелым материальным положением в размере 20 000 руб., что меньше ее оклада в два раза. Облагается ли НДФЛ указанная материальная помощь? Вправе ли работодатель предоставить стандартный налоговый вычет?

Решение. НДФЛ облагается сумма выплаты, превысившая 4 000 руб. (п. 28 ст. 217 НК РФ). Минфин допускает применение стандартных налоговых вычетов к суммам, превышающим этот порог - если только вычеты не были получены лицом по иным доходам (письмо Минфина России от 27.12.2010 № 03-04-05/9-753).

Стандартный вычет предоставляется за каждый месяц налогового периода, пока доход нарастающим итогом с начала периода не превысит 280 000 руб. (подп. 4 п. 1 ст. 218 НК РФ; 350 000 руб. – в 2016 году) (письмо Минфина России от 04.09.2014 №03-04-06/44338).

Если у ребенка один родитель (приемный родитель, усыновитель, опекун), вычет представляется в двойном размере (абз. 13 подп. 4 п. 1 ст. 218 НК РФ) до момента заключения брака.

Таким образом, в момент фактической выплаты материальной помощи удерживается налог в размере 1352 руб., то есть: ((20 000 (сумма выплаты) - 4000 (не облагаемая НДФЛ сумма) – 2800 (двойной вычет на первого ребенка) – 2800 (двойной вычет на второго ребенка)) x 13% = 1352 руб.

Внимание!

Материальная помощь физлицам в связи с одним и тем же событием, но оказанная на основании разных распоряжений организации, не рассматривается как единовременная выплата. Напротив, по единожды принятому организацией решению помощь может выплачиваться как разовым платежом, так и несколькими платежами. И при этом продолжает оставаться единовременной (письма Минфина России от 31.10.2013 № 03-04-06/46587, от 22.08.2013 № 03-04-06/34374, от 27.08.2012 № 03-04-05/6-1006).

Ситуация 3. Организация оказала материальную помощь родному дяде (единственному родственнику) бывшего работника в связи со смертью последнего, причем работник был уволен по сокращению штата. Облагается ли такая выплата НДФЛ и страховыми взносами?

Решение. Такая выплата будет облагаться НДФЛ по ставке 13%, а вот страховые взносы начисляться не должны. Поясним.

Среди доходов, не облагаемых НДФЛ (освобождаемых от налога) в п. 8 ст. 217 НК РФ названы единовременные выплаты (в том числе материальная помощь) от работодателей членам семьи умершего работника, бывшего работника, вышедшего на пенсию. Или самому работнику, бывшему работнику, вышедшему на пенсию, в связи со смертью члена (членов) его семьи. В нашем случае работника уволили по сокращению штата, поэтому действие нормы п. 8 ст. 217 на него не распространяется.

Кроме того, к членам семьи относятся лишь супруги, родители и дети (усыновители и усыновленные) (ст. 2 Семейного кодекса РФ; письмо Минфина России от 03.08.2006№03-05-01-04/234). Получается, что материальная помощь, выплаченная дяде работника, налогом облагается на общих основаниях. Правда, были случаи, когда членами семьи признавались братья, сестры, проживающих совместно с работником (письмо Минфина России от 14.11.2012 № 03-04-06/4-318); родители супруга (постановление ФАС Северо-Западного округа от 22.12.2010 № А56-14851/2010).

Страховыми взносами матпомощь не облагается, поскольку с лицом, которому она произведена, в организации не заключены ни трудовые, ни гражданско-правовые договоры (письмо Минздравсоцразвития России от 27.05.2010№1354-19).

Ситуация 4. Работникам организации в 2016 году выплачена материальная помощь для проведения профилактических мероприятий в связи с эпидемией гриппа. Возможно ли освобождение таких выплат от НДФЛ?

Ответ. Выплаты (в том числе материальная помощь) налогоплательщикам в связи со стихийным бедствием или другим чрезвычайным обстоятельством, не облагаются НДФЛ с 1 января 2015 года (п. 8.3 ст. 217 НК РФ). При этом налоговое законодательство не раскрывает понятия "чрезвычайное обстоятельство". Значит, нужно руководствоваться иными отраслями законодательства (п. 1 ст. 11 НК РФ).

Одним из чрезвычайных обстоятельств, препятствующих продолжению трудовых отношений, Трудовой кодекс называет эпидемию (п. 7 ч. 1 ст. 83 ТК РФ). Кроме того, эпидемия отнесена к биолого-социальным чрезвычайным ситуациям (п. 3.2.1 ГОСТ Р 22.0.04-95 "Безопасность в чрезвычайных ситуациях. Биолого-социальные чрезвычайные ситуации. Термины и определения", утв. постановлением Госстандарта России от 25.01.1995 № 16).

Значит, если материальная помощь выплачивается в связи с эпидемией гриппа, объявленной отделением Госсанэпиднадзора соответствующего населенного пункта либо на основании официальной информации органа государственной власти/местного самоуправления, то она не облагается НДФЛ (п. 8.3 ст. 217 НК РФ).

Кроме того, не облагаются НДФЛ суммы материальной помощи, выплаченные работнику в пределах 4000 руб. за налоговый период (п. 28 ст. 217 НК РФ).

Ситуация 5. В локальном акте организации определено, что к ежегодному оплачиваемому отпуску выплачивается материальная помощь. Однако в связи с плохим финансовым положением организация материальную помощь не выплатила, о чем и сообщила работнику. Работник подал жалобу в трудовую инспекцию и организацию привлекли к административной ответственности по ч. 1 ст. 5.27 КоАП РФ.

Решение. Организация привлечена к ответственности по ч. 1 ст. 5.27 КоАП РФ обоснованно. Если работодатель предусмотрел такую гарантию, и условия для ее назначения были соблюдены, уклоняться от выплаты он не вправе. Этот вывод подтверждается и судебной практикой. Такие выводы сделаны, например, в Апелляционном определении суда Ямало-Ненецкого АО от 31.08.2015 по делу №33-2218/2015. Если работодатель предусмотрел в локальном акте предоставление социальной гарантии в виде материальной помощи к ежегодному основному отпуску, такая выплата должна быть произведена. В случае спора организация должна доказать, что ее финансовое положение не позволяет исполнить данное обязательство.

Ситуация 6. Гражданин Украины, временно пребывающий на территории РФ, работает на основании патента и не является налоговым резидентом РФ. Он получил от работодателя материальную помощь в размере 6000 руб. в марте 2016 года, а также два подарка стоимостью 5000 руб. каждый в феврале и марте 2016. Нужно ли удерживать НДФЛ с материальной помощи и подарков?

Решение. Если иностранцы работают по патенту, их доходы от трудовой деятельности независимо от статуса облагаются по ставке 13% (абз. 3 п. 3 ст. 224 НК РФ). Подарки и материальная помощь, получение которых не обусловлено трудовым или коллективным договором, не являются доходом от трудовой деятельности. Если их получили нерезиденты, то налог уплачивается по ставке 30% (письмо ФНС России от 26.04.2011 № КЕ-4-3/6735).

Стоимость подарков, переданных за год одному лицу, не облагается НДФЛ в части, не превышающей 4000 руб. (включая НДС) (п. 28 ст. 217 НК РФ; письмо ФНС России от 02.07.2015 № БС-4-11/11559). Материальная помощь освобождается от НДФЛ в такой же сумме, не более 4000 руб. за календарный год (абз. 4 п. 28 ст. 217, ст. 216 НК РФ). Необлагаемая сумма 4000 руб. относится при этом к каждому виду доходов, перечисленному в п. 28 ст. 217 НК РФ. Статус налогового резидента при этом значения не имеет (письмо Минфина России от 16.09.2010 № 03-04-05/10-553).

Итак, при выплате материальной помощи гражданину Украины, не являющемуся налоговым резидентом РФ, организация - налоговый агент удержит НДФЛ с 2000 руб. (6000 руб. - 4000 руб.) по ставке 30%, с 4000 руб. налог не удерживается. При оказании работнику материальной помощи несколько раз за год, работодатель удержит налог уже со всей суммы. Со стоимости подарков в феврале работодатель должен удержать НДФЛ по ставке 30% с 1000 руб. (5000 руб. - 4000 руб.). А в марте налог придется удерживать с полной стоимости, то есть с 5000 руб.

Подарком могут стать вещи и деньги, и подарочные сертификаты. Исчисленный со стоимости подарка НДФЛ удерживается при выдаче подарка, когда подарены деньги. Когда подарена вещь, налог удерживается в ближайшую выплату денег одаряемому.

АКЦИЯ ПРОДЛЕНА

Разбираемся, как можно не облагать налогом и страховыми взносами зарплату за счет ковидных субсидий в 1С:ЗУП. Первый способ – показать сумму, которая не облагается, как вычет к налогооблагаемому доходу. Еще один — снизить месячный доход на необлагаемую сумму.

Предположим, компании, входящей в реестр малых и средних предприятий, полагается субсидия в ноябре 2021 года. Она решила, начисляя зарплату за этот месяц, освободить от налога по 12 792 руб. (минимальный размер оплаты труда) на каждого человека.

Рассмотрим, как происходит начисление по каждому работнику.

Сдавайте отчетность быстро, просто и вовремя во все контролирующие органы с сервисом 1С

1. Если решено показывать необлагаемую сумму как вычет к доходу в учете НДФЛ

2. Чтобы начислить деньги за нужный период

3. Прежде чем корректировать базу по налогу

Проверьте, что у всех плательщиков хватает для этого зарплаты. Иначе получится недопустимый отрицательный результат.

Обменивайтесь документами дистанционно

4. Для сокращения налогооблагаемой базы по НДФЛ на размер вычета

5. Прежде чем корректировать облагаемую базу

Проверьте, хватает ли доходов.

6. Рассчитайте начисленные раньше показатели за ноябрь

В данном случае сотрудник деньги еще не получал, поэтому рекомендуем второй вариант.

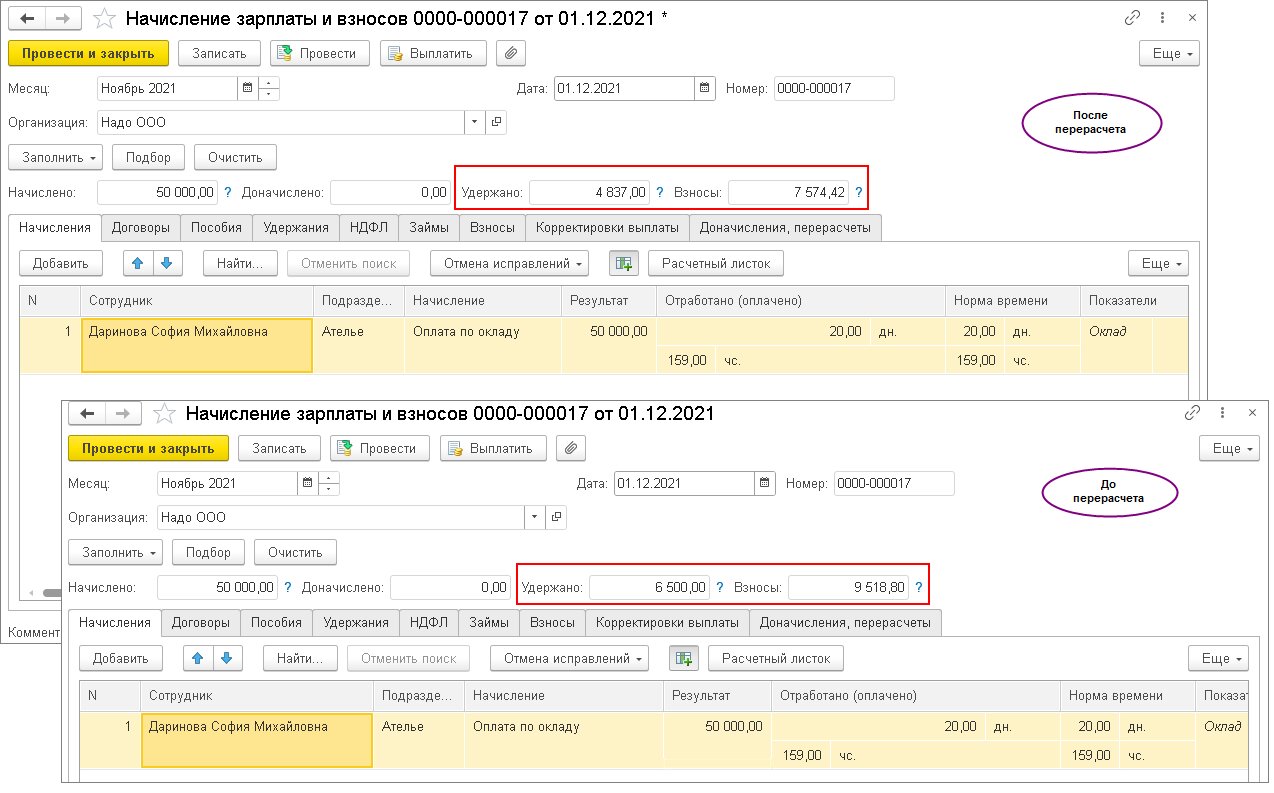

Формула такая: (50 тыс. руб. – 12 792 руб.) * 13 %. Таким образом налог составит 4837 руб., а не 6500.

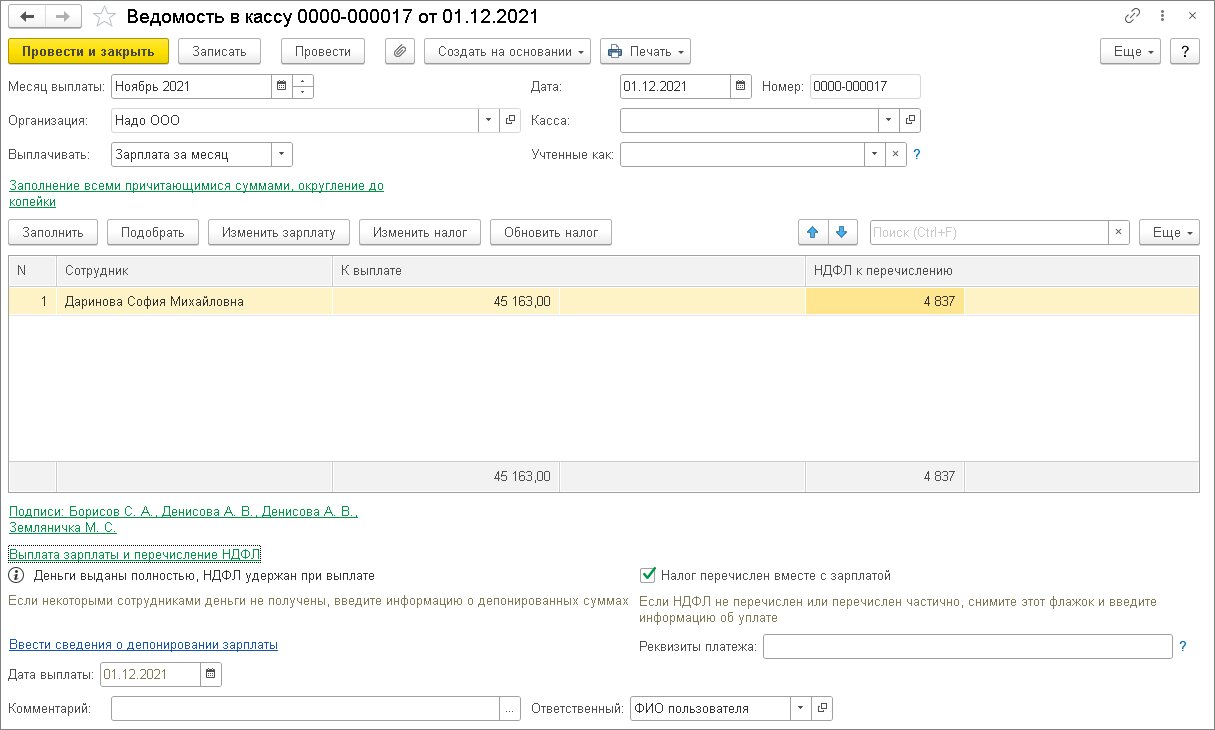

7. Переводим деньги за ноябрь

На карту будет начислено 45163 руб., то есть оклад за вычетом рассчитанного выше налога.

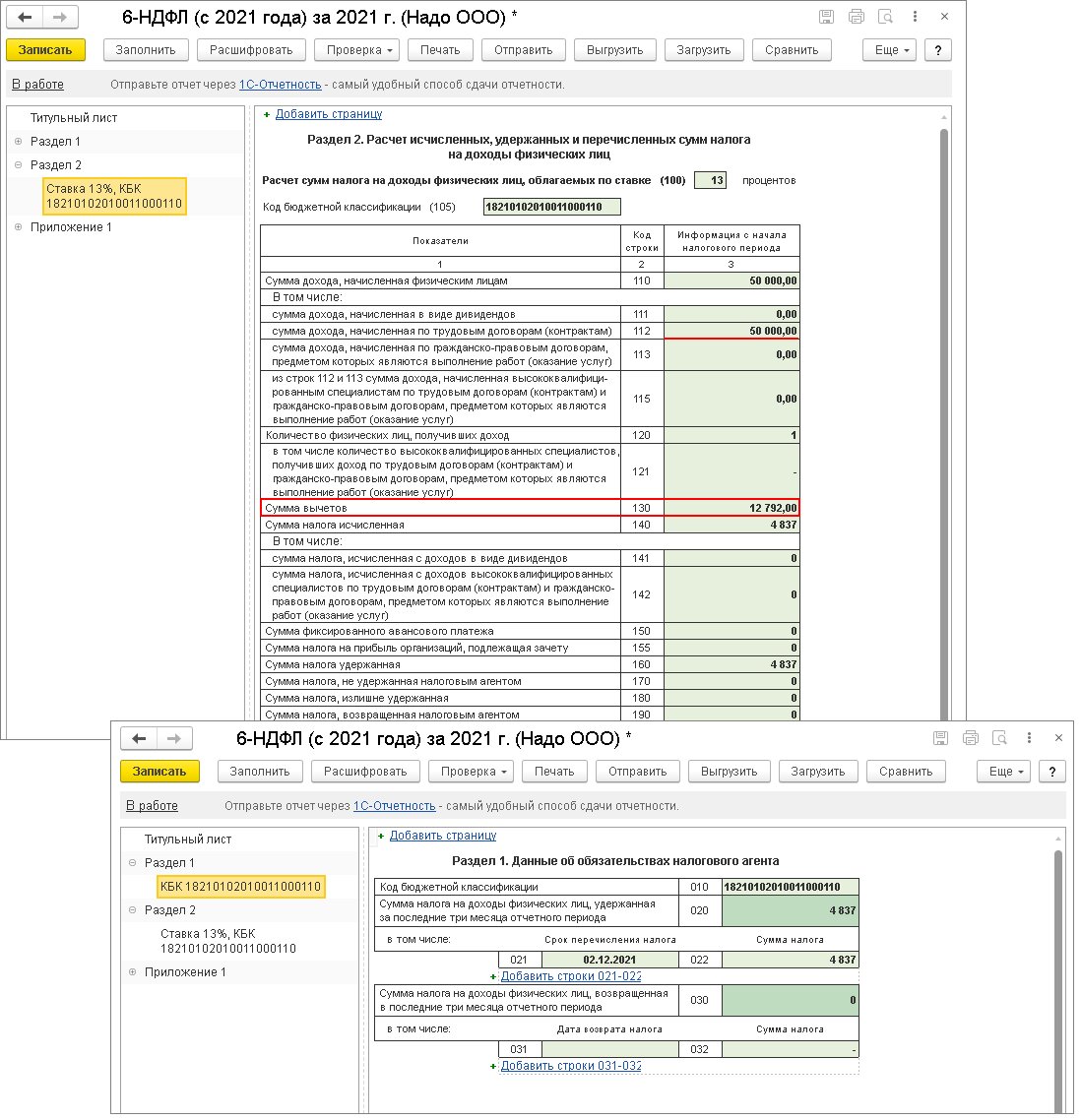

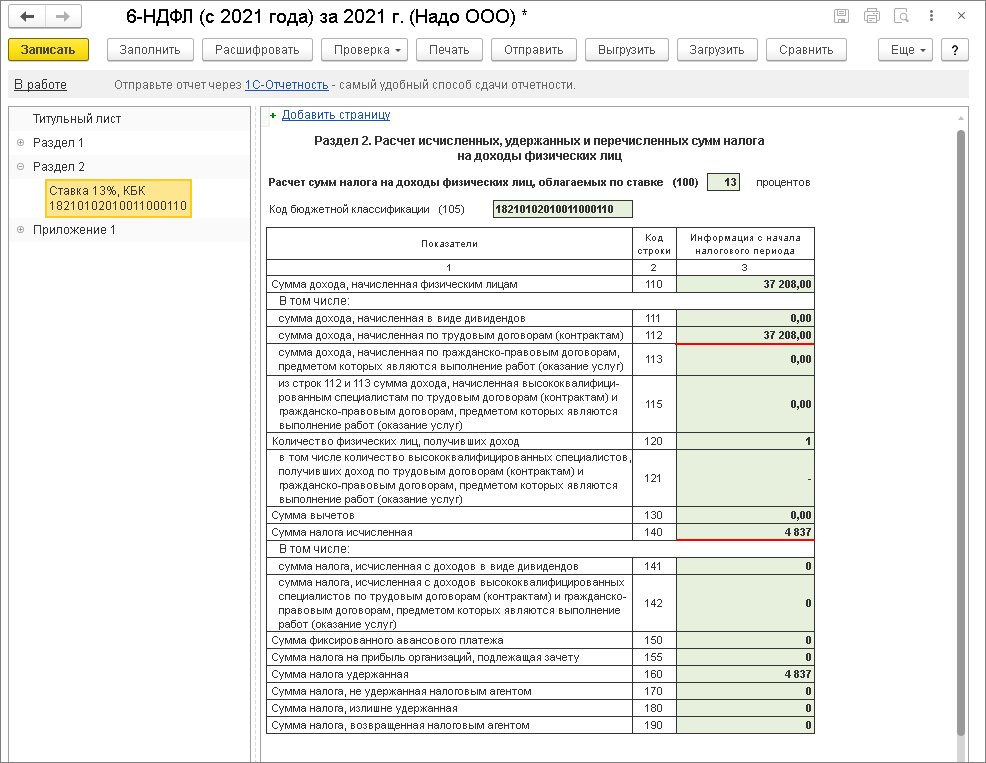

1. В годовом расчете 6-НДФЛ 12 792 руб. появятся в строчке 130 как вычет (см. иллюстрацию ниже). НДФЛ — 4837. Если налогооблагаемый доход за месяц был снижен на 12 792 руб., то в 6-НДФЛ по строке 112 отразится 37 208 руб. (зарплата за ноябрь минус 12 792).

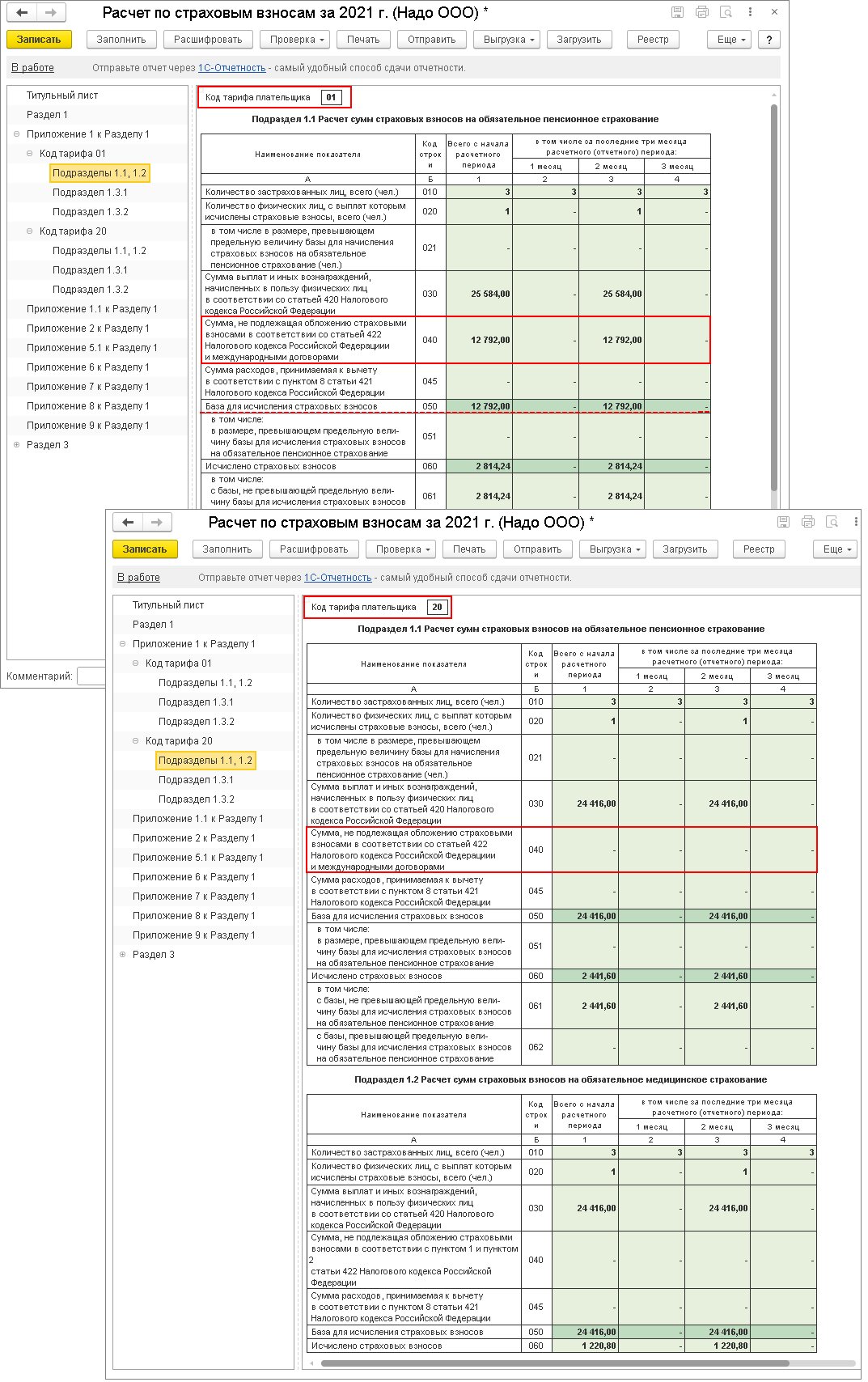

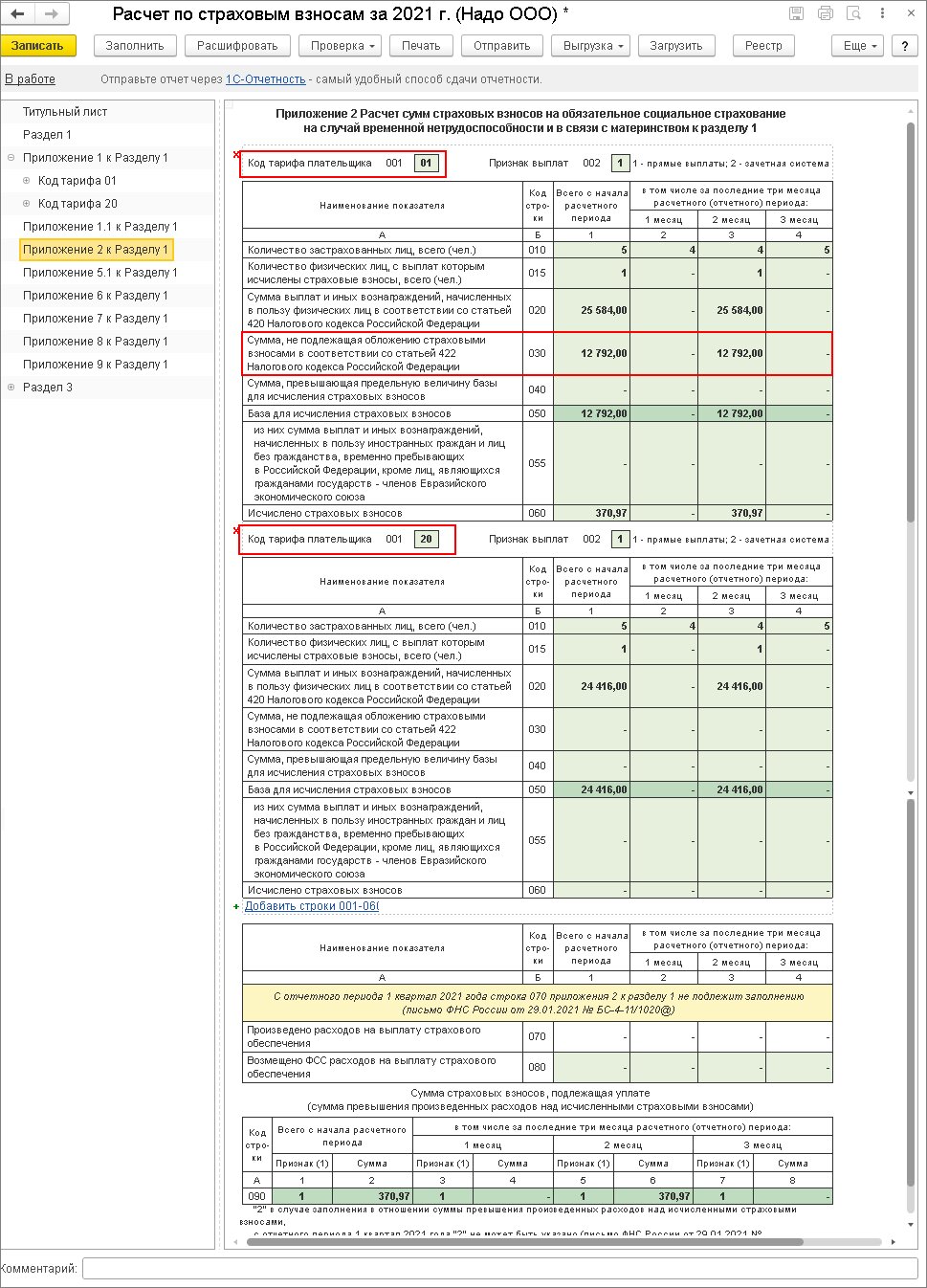

2. В расчете по взносам сумма, которая не облагается, отразится по строке 040 подраздела 1.1 и 1.2 приложения 1 и строке 030 приложения 2 к разделу 1 по коду тарифа "01.

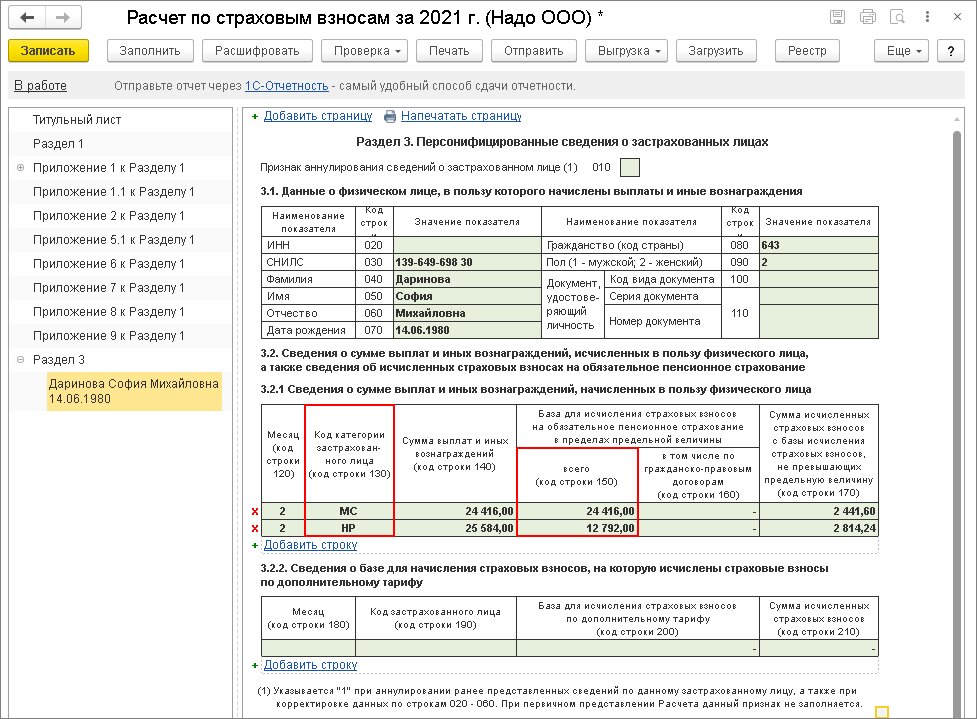

В разделе 3 данные по работнику за три месяца отразятся двумя категориями застрахованного лица (строка 130). С кодом категории "НР" демонстрируются начисления по общим тарифам. При этом по строке 150 подраздела указывается значение не больше МРОТ. С кодом категории "МС" отражаются начисления по сниженному тарифу в части больше МРОТ.

Возможны и другие способы решения вопроса. Но не отражение в программе расчета зарплаты вводом начислений с отрицательными суммами — оно чревато проблемами с перерасчетом начислений и его отражением в учете, а также оформлением корректирующих отчетов.

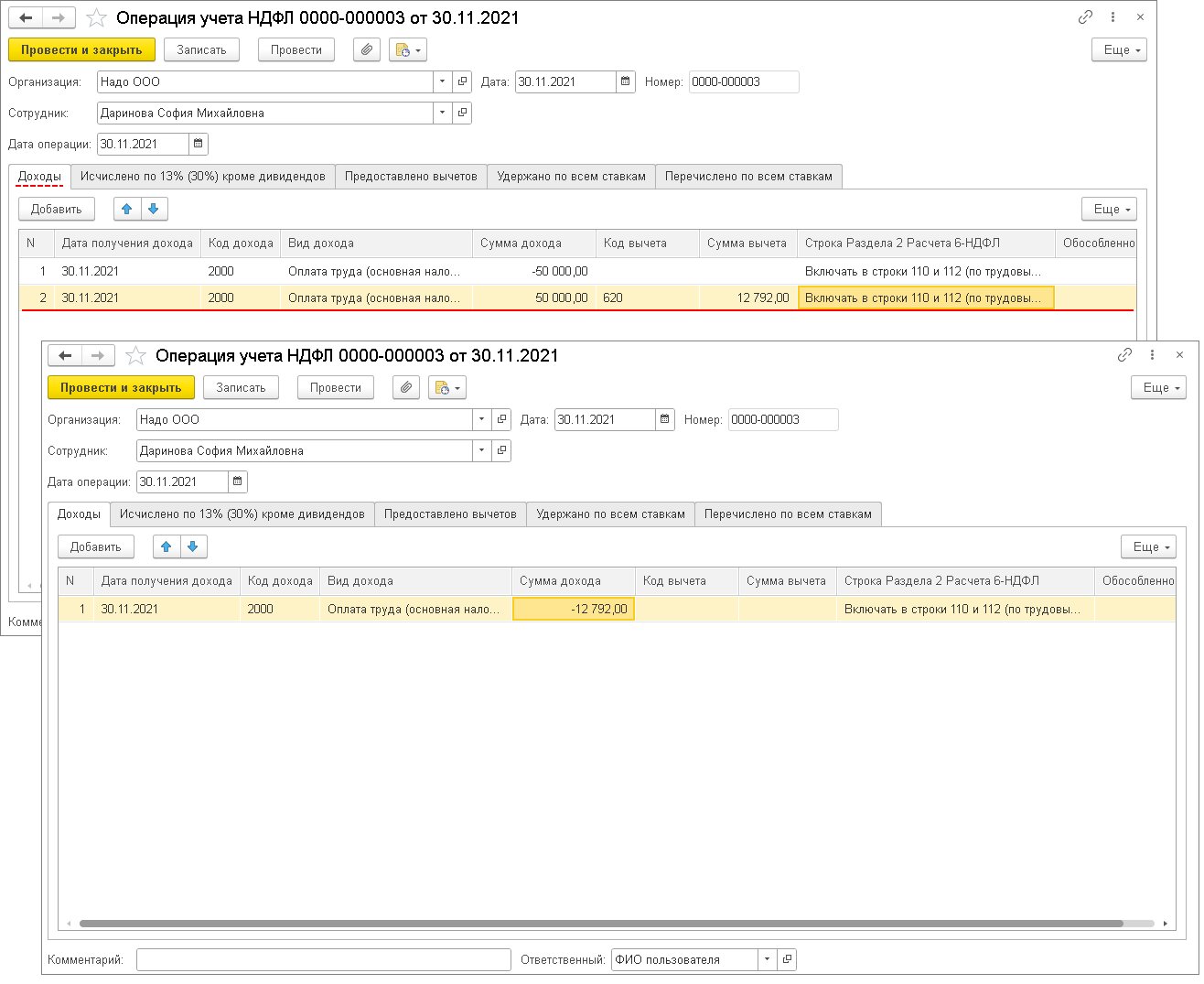

Первое, что необходимо сделать, это установить патч EF_60000765 в программе ЗУП 3.1, который позволит ввести вычет по НДФЛ с кодом 620 к доходам с кодом 2000. В этой инструкции подробно описано, как установить патч. Или обратитесь к специалистам.

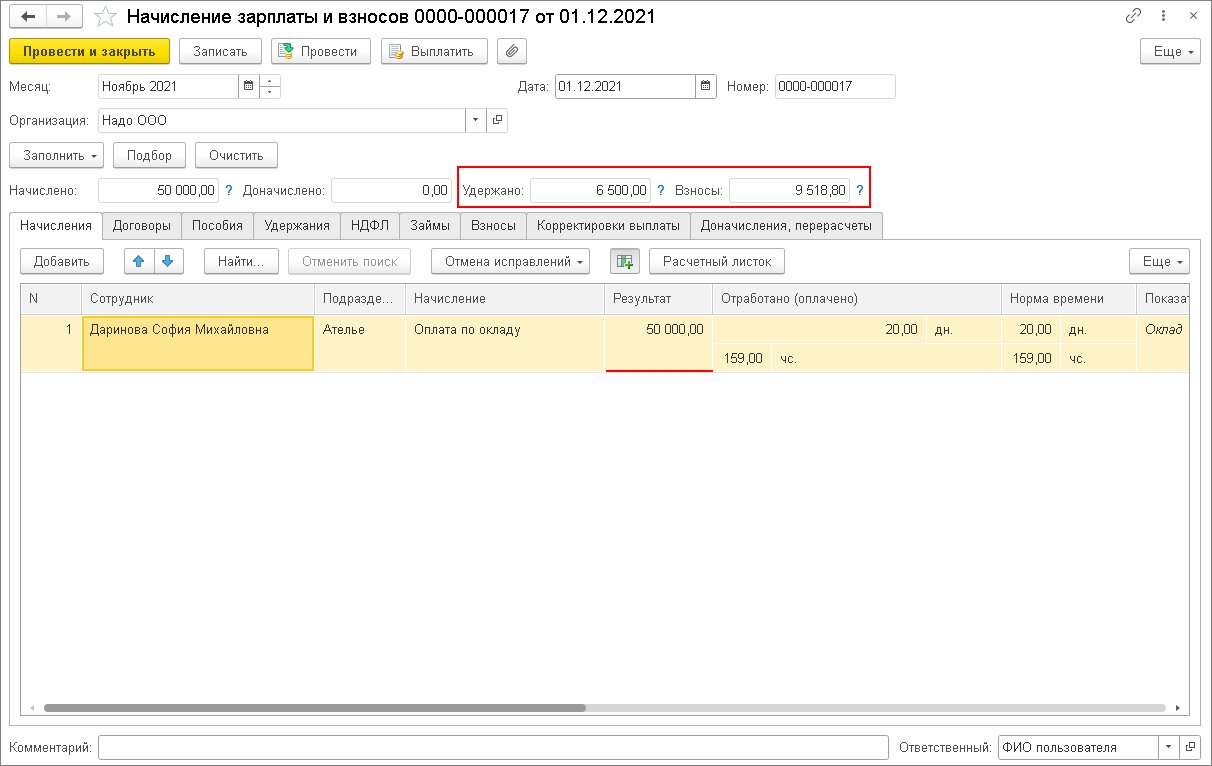

Рассмотрим пример: сотруднику начислена заработная плата за Ноябрь 2021 года, исчислен НДФЛ и страховые взносы с применением пониженного тарифа для субъектов малого и среднего предпринимательства:

Далее необходимо убедиться в том, что все налогоплательщики, облагаемую базу по НДФЛ для которых предполагается уменьшить, имеют достаточную для этого сумму доходов, чтобы облагаемая база не оказалась отрицательной. То же касается и страховых взносов.

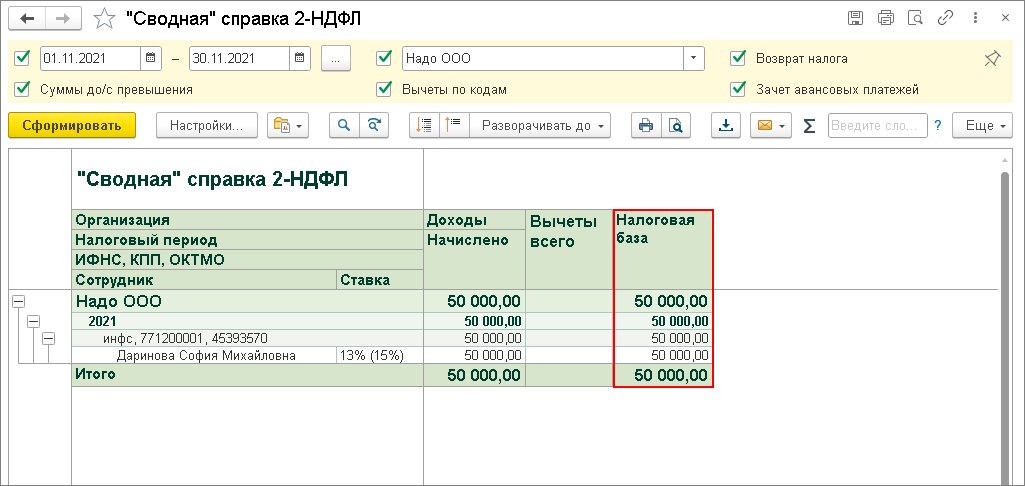

Для этого следует сформировать отчет "Сводная справка 2-НДФЛ", сформированный с такими настройками:

Также формируем отчет "Проверка расчета взносов" с такими настройками:

Для уменьшения облагаемой базы по НДФЛ вводится документ "Операция учета НДФЛ":

После проведения этого документа при формировании отчета "Сводная справка 2-НДФЛ" мы увидим уже уменьшенную на размер МРОТ налоговую базу:

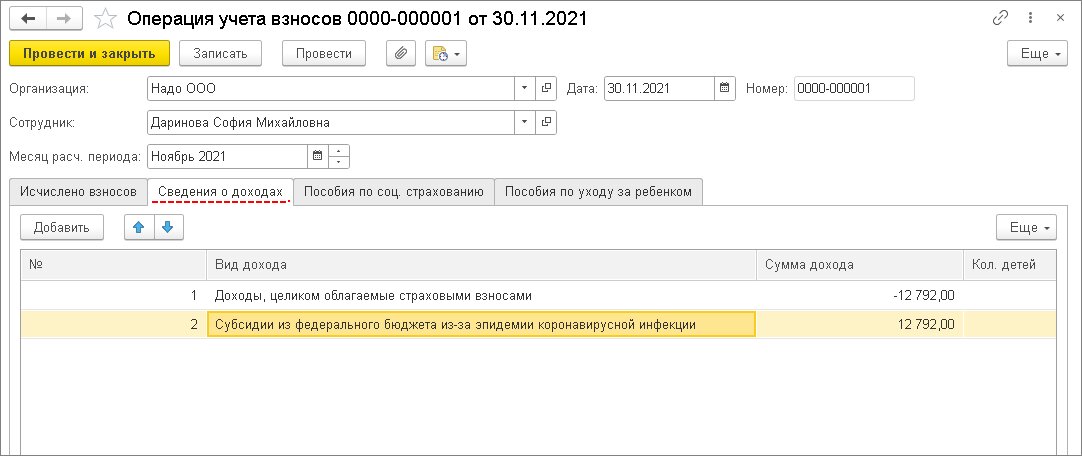

Для уменьшения облагаемой базы по страховым взносам вводится документ "Операция учета взносов":

После этого необходимо пересчитать рассчитанные ранее суммы НДФЛ и страховых взносов:

После выполнения синхронизации с программой бухгалтерского учета будут сформированы такие проводки (счет учета затрат может отличаться исходя из особенностей деятельности конкретной организации):

Если видится необходимым отразить получение субсидии с применением счета 86, могут быть введены такие документы:

Если требуется отразить корректировку расходов на оплату труда, в т.ч. и облагаемой базы по налогу на прибыль, на сумму субсидии могут быть введены такие бухгалтерские проводки (счет учета затрат может отличаться исходя из особенностей деятельности конкретной организации):

Предлагаемый вариант отражения этой ситуации не является единственным из возможных.

Тем не менее, не следует пытаться отразить ее в программе расчета заработной платы вводом начислений с отрицательными суммами! В этом случае станет проблематичным, а в ряде случаев и невозможным, корректный перерасчет начислений в случае возникновения такой необходимости, а также отражение такого перерасчета в учете НДФЛ и страховых взносов, составление корректирующей отчетности.

Статью подготовила Федорова Мария, специалист линии консультации франчайзинговой сети "ИнфоСофт".

Читайте также: