Квитанция на уплату минимального налога по усн

Обновлено: 04.07.2024

Таблица КБК, применяемых налогоплательщиками УСН в 2020 году

- 18210501021011000110 — налог;

- 18210501021012100110 — пени;

- 18210501021012200110 — проценты;

- 18210501021013000110 — штрафы.

- 18210501011011000110 — налог;

- 18210501011012100110 — пени;

- 18210501011012200110 — проценты;

- 18210501011013000110 — штрафы.

Минимальный налог рассчитывается по итогам года, по итогам квартала уплачиваются авансовые платежи по УСН.

Кода перечислять УСН в 2021 году

Приведем таблицу, в которой обобщены сроки перечисления авансовых платежей по УСН в 2021 году, а также указан срок уплату единого налога за 2021 год.

| Период уплаты | Срок |

| За 2021 год (уплачивают только организации) | Не позднее 31.03.2020 Перенос на 30.09.2020 |

| За 2021 год (уплачивают только ИП) | Не позднее 30.04.2020 Перенос на 30.10.2020 |

| За I квартал 2021 года | Не позднее 27.04.2020 Перенос на 26.10.2020 |

| За I полугодие 2021 года | Не позднее 27.07.2020 Перенос на 25.11.2020 |

| За 9 месяцев 2021 года | Не позднее 26.10.2020 |

ИМЕЙТЕ В ВИДУ

Федеральный закон от 08.06.2020 № 172-ФЗ для пострадавших от коронавируса упрощенцев списал налог по УСН за 2 квартал 2021. А именно – авансовый платеж за отчетный период полугодие 2021, уменьшенный на аванс за отчетный 1 квартал 2021. Подробнее об этом см. “Кому и какие спишут налоги за 2 квартал 2021: перечень“.

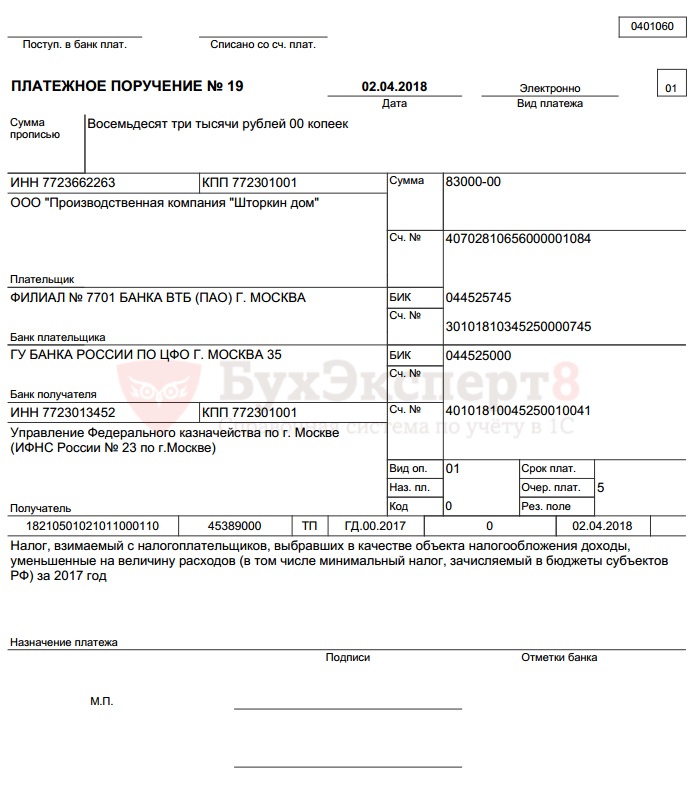

Образец платежного поручения на уплату минимального налога в 2020 для ИП

Поскольку минимальный налог уплачивается только по итогам года, то в поле 107 всегда должно стоять значение КВ.04.2019; для авансовых платежей используйте значение того квартала, за который осуществляется платеж.

Пример платежного поручения по УСН “доходы” в 2021 году

Платежные поручения на перечисление налога (авансовых платежей) оформляйте согласно Положению ЦБ от 19.06.2012 № 383-П и с учетом Правил, утвержденных приказом Минфина от 12.11.2013 № 107н.

Для ИП – это налоговая инспекция, где его поставили на учет по месту жительства.

Приведем образец платежного поручения по УСН “доходы” за 2019 год.

Общий порядок оформления налоговых платежных поручений

Приказ Минфина РФ от 12.11.2013 № 107н определяет обязательные реквизиты для уплаты налогов и страховых взносов:

- 101 — статус плательщика, оформившего платежный документ;

- 104 — двадцатизначный код бюджетной классификации, где первые три цифры соответствуют номеру налогового администратора;

- 105 — ОКАТО;

- 106 — основание платежа, состоит из двух букв (ТП, ЗД, АР);

- 107 — периодичность уплаты налога — месяц, квартал, полугодие, год;

- 108 — дата документа, заполняется в зависимости от показателя поля 106;

- 109 — номер документа, если погашается задолженность по требованию;

- 110 — тип платежа, сейчас не заполняется.

Квитанция УСН с помощью налоговой!

А вы знаете, что налоговая сделала для предпринимателей сервис, позволяющий заполнять квитанцию УСН? Обрадовались, что на ваши налоги сделали что-то полезное именно для предпринимателей? Давайте разберемся. На сайте налоговой можно заполнить квитанцию УСН, не важно уплата налога, пеней или чего-то ещё, как бы на все случае жизни. В простонародье такую форму называют “набивалкой”:

Указываете по очереди все реквизиты, данные из баз автоматически подставляются и в итоге у вас файл с заполненной квитанцией. Стоит ли спешить им пользоваться?

Разбираемся. Квитанция на оплату УСН будет заполнена, но… ваши реквизиты не сохранятся. И каждый раз придётся проходить все этапы заново, в том числе, если что-то захотите переделать. Сервис (хотя лучше назвать это “набивалкой” всё же?) не запомнит ни ваши реквизиты, ни ваши документы. Удивить тем, что подставляются коды из баз данных сайту налоговой не получится, во время автоматизации, интернета и многочисленных технологий, это всё просто делается. Но почему же останавливаться надо? Нельзя сделать так, чтобы реквизиты сохранялись?

Квитанции на оплату налога по усн для ип бланк

Паспортный стол (ФМС в категории паспортный стол собрана подробная информация по темам: Паспорт гражданина РФ: первичное получение в 14 и дальнейшая замена в 20 и 45 лет. Загранпаспорт РФ: как получить новый (биометрический) и старый заграничный паспорт лично и через интернет? Постоянная регистрация по месту жительству и временная прописка по месту пребывания. Разрешение на временное проживание в России 2021. Вид на жительство в России: как получить, срок действия, стоимость и необходимые документы. Как получить гражданство РФ? Российское гражданство, в общем, и упрощенном порядке. Нотариальная контора, в категории нотариальная контора вы найдёте ответы, на все основные вопросы, возникающие при обращении к.

При этом сумму авансовых платежей по налогу нельзя уменьшать более чем на 50. ИП применяющие УСН (доходы уменьшенные, на величину расходов уменьшать налог не могут, но вправе учесть платеж в составе расходов. Енвд (раз в квартал до 25 числа месяца следующего за отчетным кварталом) Декларация енвд (раз в квартал сдается до 20 числа месяца следующего за отчетным кварталом) Декларация по енвд. Xls Размер налога енвд, подлежащего к уплате, возможно уменьшить: из сумма исчисленного енвд можно вычесть фиксированный платёж в ПФР минус фомс, но при этом сумму единого налога нельзя уменьшена более чем на чем на 50. Также, все платежи в.

17 Июл 2021 stopurist 439

-

Похожие записи

- Правила дорожного движения полоса для общественного транспорта

- Если купил машину и сразу продал нужно ли платить налог

- Признание отцовства вне брака россия через суд матерью ребенка

- Акт на списание тмц в производство образец

Как платить налоги ИП по упрощенке: сроки и способы

Еще почитать: Смена фамилии через несколько лет после замужества

Выбирая такой организационно-правовой вид ведения деятельности, как ИП, многие предпочитают выплачивать налоговые обязательства по упрощенной системе. Это вид налогообложения, который призван уменьшить давление на малый бизнес. Начиная бизнес необходимо изучить, как платить налоги ИП по упрощенке, и какие сроки выплаты предусматриваются законодательством в текущем году.

Образец заполнения платежного поручения пени УСН доходы

Кроме изменений в КБК, при оплате пеней заполнение налоговых полей зависит от того, уплачиваете ли вы задолженность, рассчитанную самостоятельно, либо по требованию от ИФНС. Все различия мы отразили в таблицах. Смотрим образцы заполнения.

Добровольное перечисление пени по УСН доходы

Заполнение основных реквизитов на пени по УСН добровольно

Пени УСН доходы по требованию ИФНС

В требовании нет УИН

Образец платежки пени УСН доходы с УИН

Аналогично приведённому выше примеру заполняем платежное поручение на перечисление пени по налогу УСН доходы по требованию ИФНС, в котором указан код УИН. Его и проставляем в соответствующем поле. Можно в нескольких строках.

Образец платежного поручения на уплату штрафа по налогу УСН доходы

Штраф за неуплату или неполную уплату налога УСН с базой доходы, надо полагать, перечисляется исключительно при наличии требования налоговой инспекции. Конечно, редкие предприниматели, ещё не дожидаясь не только требования, но даже вступления в силу решения о привлечении их к ответственности за налоговое правонарушение спешат заплатить штраф. Но эти движения излишни. Спешка нужна сами знаете когда. Однако это не тот случай.

Штраф по налогу УСН доходы при наличии требования

Заполнение основных реквизитов на штраф по УСН доходы

В требовании на штраф нет УИН

Срок уплаты УСН за 2021 год

Срок уплаты упрощенного налога зависит от того, кто его перечисляет:

- до 31.03 — налог платят организации;

- до 30.04 — ИП.

Если крайний срок уплаты выпадает на праздничный или выходной день — он переносится на первый рабочий день (п. 7 ст. 6.1 НК РФ).

Срок оплаты упрощенного налога за 2021 год на праздники и выходные не выпадает и перечисляется в бюджет:

- до 31.03.2020 — компаниями;

- до 30.04.2020 — индивидуальными предпринимателями.

Код бюджетной классификации – обязательный реквизит платёжного документа. Периодически коды обновляются, поэтому важно следить за их актуальностью. В этой статье вы найдёте КБК УСН на 2021 год.

Нормативные акты

За формирование и применение кодов бюджетной классификации отвечает Министерство финансов. В 2021 году действуют два приказа ведомства:

- приказ от 06.06.2019 N 85н (в ред. от 10.03.2020);

- приказ от 29.11.2019 N 207н (в ред. от 10.03.2020).

В приказе N 85н приводится порядок формирования КБК, их структура и принципы назначения, а в приказе N 207н перечислены сами коды. Эти документы есть в свободном доступе, поэтому всегда можно убедиться в корректности указанных реквизитов в самом первоисточнике.

Обратите внимание: если указать в платёжном документе неверный код, то ИФНС не сможет правильно распределить поступление в бюджет и придётся уточнять платёж.

Какие КБК установлены для УСН в 2021 году

А вот от организационно-правовой формы или наличия работников КБК не зависят. Поэтому, например, коды для ИП без работников на УСН 6 процентов будут такими же, как и для ООО на этом варианте упрощёнки.

КБК УСН Доходы в 2021 году

| Назначение платежа | КБК платежа |

|---|---|

| Налог и авансовые платежи по налогу | 182 1 05 01011 01 1000 110 |

| Пени | 182 1 05 01011 01 2100 110 |

| Штрафы за несвоевременную уплату налога | 182 1 05 01011 01 3000 110 |

КБК УСН Доходы минус расходы в 2021 году

| Назначение платежа | КБК платежа |

|---|---|

| Налог и авансовые платежи по налогу | 182 1 05 01021 01 1000 110 |

| Пени | 182 1 05 01021 01 2100 110 |

| Штрафы за несвоевременную уплату налога | 182 1 05 01021 01 3000 110 |

*Минимальный налог с 2016 года зачисляется на тот же КБК, что и налог, исчисленный обычным образом

Какие КБК добавили новые приказы Минфина

Если вы уже несколько лет работаете на упрощённой системе налогообложения, то можете заметить, что КБК для УСН в 2021 году не отличаются от КБК прошлого года. Действительно, эти реквизиты платёжек остаются неизменными уже несколько лет.

Однако новые приказы Минфина добавили коды бюджетной классификации, которые раньше не применялись. В частности, речь идёт о санкциях за несвоевременную сдачу налоговой отчётности и расчётов, за нарушение правил налогового учёта, непредставление сведений и документов.

Эти КБК не зависят от выбранной системы налогообложения и отличаются только видом налогового правонарушения:

- 182 1 16 05160 01 0002 140 – непредставление налоговой отчётности;

- 182 1 16 05160 01 0003 140 – нарушение способа подачи деклараций и расчётов;

- 182 1 16 05160 01 0005 140 – грубое нарушение правил учёта;

- 182 1 16 05160 01 0007 140 – непредставление сведений для налогового контроля;

- 182 1 16 05160 01 0008 140 – представление налоговым агентом документов, содержащих недостоверные сведения.

Раньше все штрафы за эти правонарушения перечислялись на единый КБК (182 1 16 03010 01 6000 140), но в 2021 году этот код не применяется.

Как использовать коды для заполнения платёжных документов

Зная действующий КБК, вы можете легко и быстро подготовить документ для перечисления налога на сайте ФНС. Для этого код вводится без пробелов, например, так 18210501011011000110.

Как видим, введённый нами КБК действительно соответствует налоговому платежу для УСН Доходы 2021.

Налогоплательщики на УСН (Доходы-расходы) уплачивают:

- авансовые платежи (за 1 квартал, полугодие, 9 месяцев), срок уплаты – не позднее 25-го числа первого месяца, следующего за истекшим отчетным периодом (п. 7 ст. 346.21 НК РФ);

- налог за год, срок уплаты — не позднее сроков, установленных для подачи налоговой декларации, т.е. до 31 марта года, следующего за истекшим (п. 7 ст. 346.21, п. 1 ст. 346.23 НК РФ).

Организации уплачивают единый налог при УСН в ИФНС по месту нахождения.

ИП уплачивают налог за год по месту своей регистрации не позднее 30 апреля года, следующего за истекшим, авансовые платежи уплачивают в том же порядке, что и организации (п. 7 ст. 346.21, п. 2 ст. 346.23 НК РФ).

Налог рассчитывается нарастающим итогом с начала налогового периода (ст. 346.21 НК РФ).

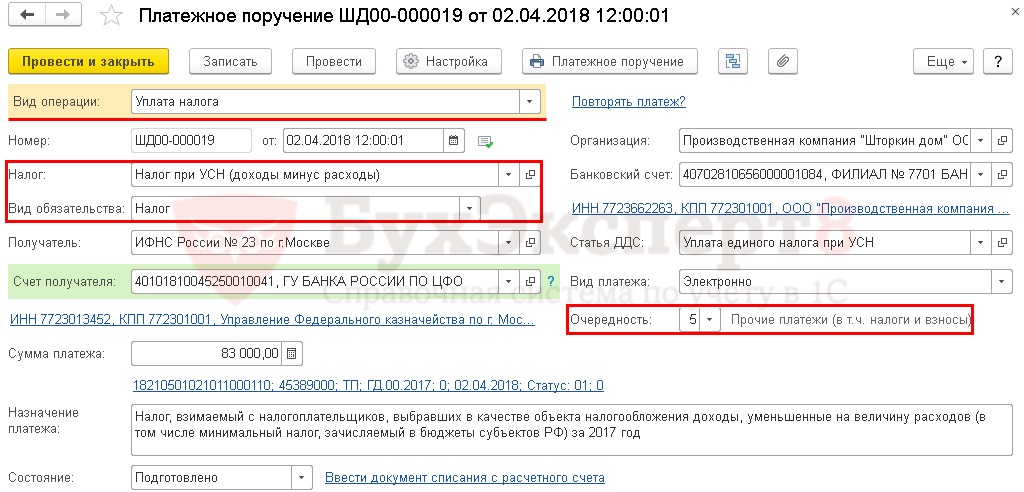

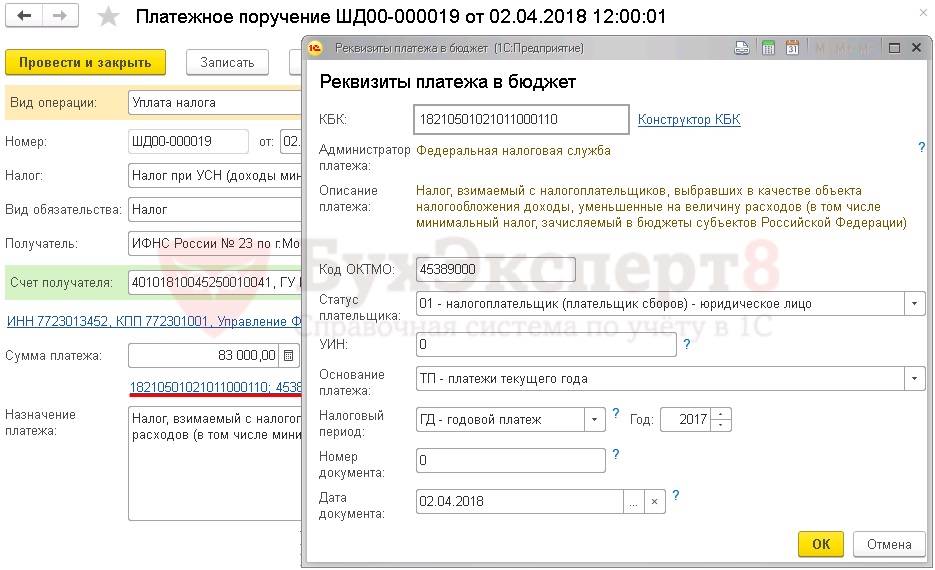

Рассмотрим подробнее порядок формирования платежного порученияи уплаты налога в программе.

У Организации на УСН (Доходы — расходы) сумма налога к уплате составила 83 000 руб.

02 апреля бухгалтер подготовил платежное поручение на уплату налога на сумму 83 000 руб. Уплата налога прошла в этот же день по банковской выписке.

Платежное поручение на уплату налога

Общие реквизиты

Платежное поручение на уплату налога при УСН (Доходы — расходы) в бюджет формируется с помощью документа Платежное поручение в разделе Банк и касса – Банк — Платежные поручения – кнопка Создать .

При этом необходимо правильно указать Вид операции — Уплата налога, тогда форма документа принимает вид для уплаты платежей в бюджетную систему РФ.

Быстрое формирование платежного поручения можно осуществить также с помощью Помощника уплаты налогов :

- через раздел Главное – Задачи – Список задач ;

- через раздел Банк и касса – Платежные поручения по кнопке Оплатить – Начисленные налоги и взносы .

Необходимо обратить внимание на заполнение полей:

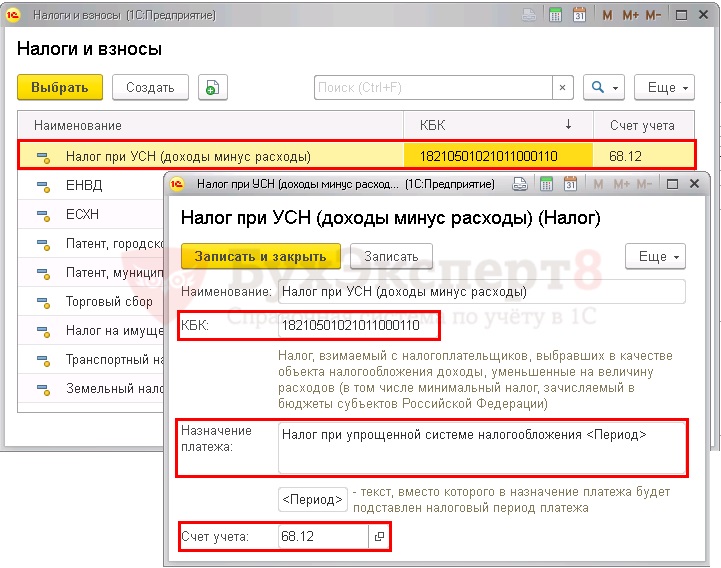

- Налог – Налог при УСН (доходы минус расходы), выбирается из справочника Налоги и взносы.

Налог при УСН (доходы минус расходы) предопределен в справочнике Налоги и взносы. Для него заданы параметры:

- соответствующий код КБК;

- шаблон текста, подставляемый в поле Назначение платежа ;

- счет учета налога.

Если элемент предопределен в справочнике, удалять его или менять его параметры не рекомендуется. В случае необходимости БухЭксперт8 советует создать новый элемент в справочнике Налоги и взносы , к которому следует указать свои настройки.

- Вид обязательства – Налог. Выбор вида обязательства влияет на КБК, который будет указан в платежном поручении;

- Очередность платежа – 5 Прочие платежи (в т.ч. налоги и взносы), заполняется автоматически, как и для всех налоговых платежей в бюджет, уплачиваемых по сроку (п. 2 ст. 855 ГК РФ).

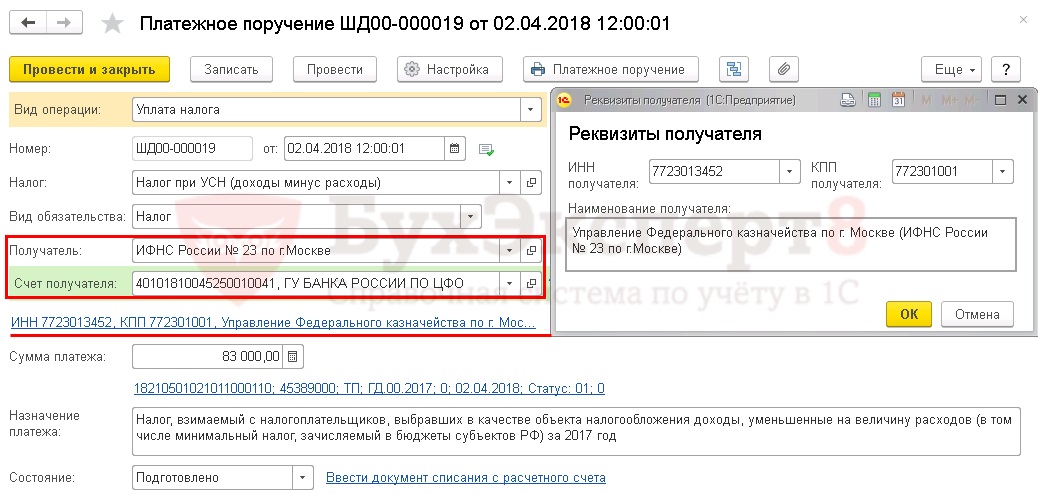

Реквизиты получателя – ИФНС

- Получатель – ИФНС, в которую платится налог, выбирается из справочника Контрагенты;

- Счет получателя – банковские реквизиты налогового органа, указанного в поле Получатель;

- Реквизиты получателя – ИНН, КПП и Наименование получателя, именно эти данные используются для печатной формы платежного поручения. При необходимости Реквизиты получателя можно отредактировать в открывающейся по ссылке форме.

В настоящее время в программе 1С имеется возможность воспользоваться сервисом 1С:Контрагент, который позволяет автоматически заполнять и контролировать актуальность реквизитов государственных органов.

Если реквизиты потеряли актуальность, сервис 1С:Контрагент предложит обновить их в справочнике Контрагенты прямо из формы платежного поручения. PDF

Реквизиты платежа в бюджет

Бухгалтеру необходимо контролировать данные, которые программа заполняет по ссылке Реквизиты платежа в бюджет .

В данной форме необходимо проверить заполнение полей:

Если для какого-либо платежа в бюджет КБК не известен, можно воспользоваться Конструктором КБК , пройдя по ссылке справа от поля КБК .

- Статус плательщика – 09-налогоплательщик (плательщик сборов, страховых взносов и иных платежей, администрируемых налоговыми органами)-индивидуальный предприниматель

- УИН — 0, т.к. УИН можно указать только из информации в налоговых уведомлениях или требованиях об уплате налога (пени, штрафа);

- Основание платежа – ТП – платежи текущего года, проставляется при уплате налога по сроку;

- Налоговый период – ГД – годовой платеж, так как налог уплачивается за налоговый период – год;

- Год – 2017, т.е. год, за который уплачивается налог;

- Номер документа – 0, т.к. документом, на основании которого производится платеж является декларация, а у нее отсутствует реквизит Номер;

- Дата документа – 02.04.2018, т.е. дата подписания декларации;

- Назначение платежа – заполняется автоматически по шаблону из справочника Налоги и взносы. При необходимости поле можно отредактировать.

Распечатать платежное поручение можно по кнопке Платежное поручение . PDF

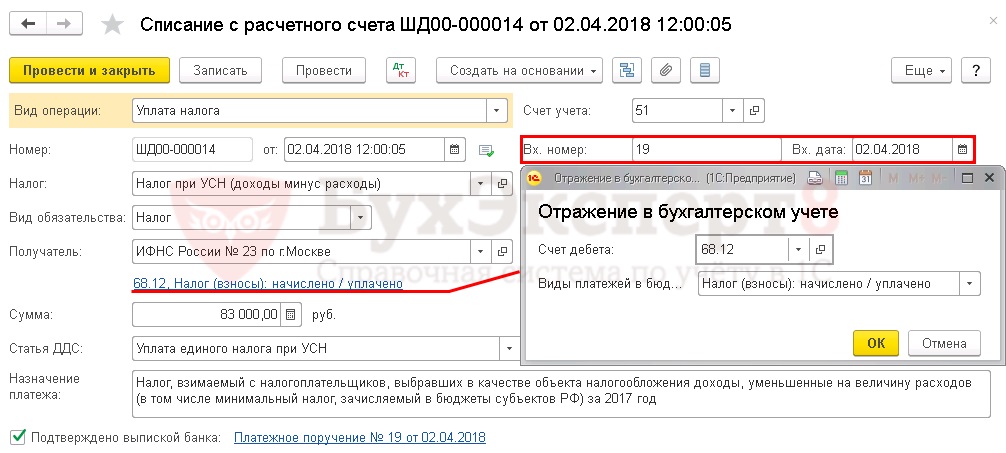

Уплата налога при УСН в бюджет

После уплаты налога при УСН (Доходы — расходы) в бюджет на основании выписки банка необходимо создать документ Списание с расчетного счета вид операции Уплата налога. Документ можно создать на основании Платежного поручения по ссылке Ввести документ списания с расчетного счета . PDF

Основные данные перенесутся из документа Платежное поручение .

Либо его можно загрузить из программы Клиент-банк или напрямую из банка, если подключен сервис 1С:ДиректБанк.

Необходимо обратить внимание на заполнение полей в документе:

Проводки по документу

Документ формирует проводку:

- Дт 68.12 Кт 51 – задолженность перед бюджетом по налогу при УСН (Доходы – расходы) погашена.

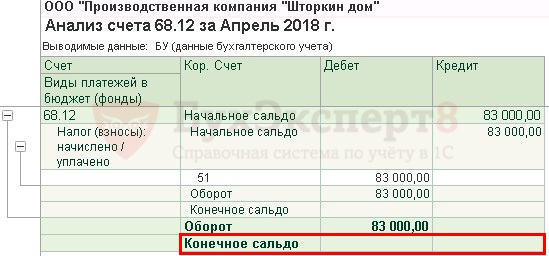

Проверка расчетов с бюджетом по налогу при УСН

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

В данной статье мы расскажем о том, как заполнять платежное.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.У вас нет доступа на просмотр Чтобы получить доступ:Оформите коммерческую.

Карточка публикации

(1 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>

Порядок исчисления минимального налога при УСН установлен ст. 346.18 НК РФ.

Обратите внимание:

Налогоплательщик имеет право в следующие налоговые периоды включить сумму разницы между суммой уплаченного минимального налога и суммой налога, исчисленной в общем порядке, в расходы при исчислении налоговой базы, в том числе увеличить сумму убытков, которые могут быть перенесены на будущее.

Напомним основные правила расчета минимального налога при УСН:

- минимальный налог исчисляется только за налоговый период, которым является календарный год;

- налоговая ставка – 1 %;

- налоговая база – доходы, определяемые в соответствии со ст. 346.15 НК РФ.

Из этого правила есть единственное исключение.

Названные налогоплательщики вправе применять налоговую ставку в размере 0 % со дня их государственной регистрации в качестве индивидуальных предпринимателей непрерывно в течение двух налоговых периодов. Минимальный налог, предусмотренный п. 6 ст. 346.18 НК РФ, в данном случае не уплачивается.

Поскольку в ряде субъектов РФ приняты соответствующие законы, индивидуальные предприниматели, удовлетворяющие заявленным требованиям, вправе не уплачивать минимальный налог при УСН по итогам налогового периода (письма Минфина России от 27.08.2015 № 03‑11‑11/49542, от 16.02.2016 № 03‑11‑11/8498).

Для организаций и индивидуальных предпринимателей, которые не подпадают под исключение, продолжим разговор о минимальном налоге.

Из приведенных выше норм явствует, что минимальный налог в 2016 году подлежит уплате по итогам налогового периода в следующих случаях:

- когда получен убыток, то есть налогооблагаемая база отсутствует – доходы, учитываемые при УСНО, меньше расходов, учитываемых при УСНО;

- когда нет ни прибыли, ни убытков, то есть налогооблагаемая база равна нулю – доходы равны расходам;

- когда есть налогооблагаемая база, но превышение доходов над расходами незначительно.

Проиллюстрируем сказанное конкретными примерами.

Доходы минус расходы - минимальный налог:

Пример 1.

- доходы – 5 500 000 руб.;

- расходы – 5 700 000 руб.

Налоговая ставка – 15 %.

Нужно ли в данном случае уплачивать минимальный налог при УСН?

Налог, рассчитанный в общем порядке, равен 0 руб., так как получен убыток.

Налоговая база отсутствует: (5 500 000 ‑ 5 700 000) руб.

Минимальный налог: 5 500 000 руб. х 1 % = 55 000 руб.

Уплате в бюджет подлежит минимальный налог в сумме 55 000 руб.

Доходы минус расходы - минимальный налог:

Пример 2.

- доходы – 5 500 000 руб.;

- расходы – 5 500 000 руб.

Налоговая ставка – 15 %.

Нужно ли в данном случае уплачивать минимальный налог?

Налог, рассчитанный в общем порядке: (5 500 000 ‑ 5 500 000) руб. х 15 % = 0 руб.

Минимальный налог: 5 500 000 руб. х 1 % = 55 000 руб.

Уплате в бюджет подлежит минимальный налог в сумме 55 000 руб.

Доходы минус расходы - минимальный налог:

Пример 3.

- доходы – 5 600 000 руб.;

- расходы – 5 500 000 руб.

Налоговая ставка – 15 %.

Нужно ли в данном случае уплачивать минимальный налог?

Налог, рассчитанный в общем порядке: (5 600 000 ‑ 5 500 000) руб. х 15 % = 15 000 руб.

Минимальный налог: 5 500 000 руб. х 1 % = 55 000 руб.

Уплате в бюджет подлежит минимальный налог в сумме 55 000 руб.

Из приведенных примеров видно, что сумма минимального налога фактически не зависит от полученных в результате предпринимательской деятельности финансовых результатов и носит фискальный характер.

Но Конституционный суд отказал заявителю, отметив, что оспариваемая норма НК РФ, будучи направленной на создание надлежащей нормативной основы для исполнения налогоплательщиками конституционной обязанности по уплате налога (в данном случае – минимального налога, взимаемого в связи с применением УСНО), сама по себе не может рассматриваться как нарушающая конституционные права заявителя.

Аналогичного мнения придерживаются представители ФНС в Письме от 24.12.2013 № СА-4-7/23263, напомнив, что переход на УСНО является для налогоплательщика добровольным.

Где и как рассчитывается минимальный налог?

Расчет минимального налога производится в декларации по налогу при УСНО, утвержденной Приказом ФНС России от 04.07.2014 № ММВ-7-3/352@. На момент подготовки данного материала в названную форму никаких изменений так и не внесено.

Заполнение налоговой декларации начинается с раздела 2.2.

Минимальный налог при УСН за налоговый период рассчитывается при заполнении данного раздела. Сумма исчисленного за налоговый период минимального налога указывается по коду строки 280.

После того, как заполнен разд. 2.2, переходим к заполнению разд. 1.2 Именно в этом разделе сумма налога, исчисленная в общем порядке, сравнивается с рассчитанным минимальным налогом.

Особое внимание надо уделить заполнению строк 100, 110 и 120:

Таким образом, при уплате минимального налога в бюджет авансовые платежи, уплаченные за девять месяцев налогового периода, уже зачтены при расчете суммы минимального налога к доплате (строка 120) или к уменьшению (строка 110).

Приведем примеры (цифры условные).

Доходы минус расходы - минимальный налог:

Пример 4.

- сумма налога за налоговый период – 60 000 руб.;

- сумма уплаченных авансовых платежей за девять месяцев – 50 000 руб.;

- сумма минимального налога – 45 000 руб.

Как заполнить строки 100, 110 и 120 разд. 1.2 в таком случае?

В данном примере подлежит уплате налог, исчисленный в общем порядке, так как он больше минимального налога: 60 000 руб. > 45 000 руб.

Доплате за налоговый период подлежит 10 000 руб. (60 000 ‑ 50 000).

По строке 100 разд. 1.2 указывается 10 000 руб.

Доходы минус расходы - минимальный налог:

Пример 5.

- сумма налога за налоговый период – 60 000 руб.;

- сумма уплаченных авансовых платежей за девять месяцев – 90 000 руб.;

- сумма минимального налога – 75 000 руб.

Как заполнить строки 100, 110 и 120 разд. 1.2 в этом случае?

В данном примере подлежит уплате минимальный налог: 75 000 руб. > 60 000 руб.

Поскольку сумма уплаченных авансовых платежей больше суммы минимального налога (90 000 руб. > 75 000 руб.), заполняется строка 110 разд. 1.2 – по ней указывается 15 000 руб. (90 000 ‑ 75 000).

В таком случае возникает переплата по налогу, уплачиваемому при УСНО, которую можно зачесть в счет уплаты будущих авансовых платежей или вернуть на расчетный счет.

Доходы минус расходы - минимальный налог:

Пример 6.

- сумма налога за налоговый период – 60 000 руб.;

- сумма уплаченных авансовых платежей за девять месяцев – 50 000 руб.;

- сумма минимального налога – 75 000 руб.

Как заполнить строки 100, 110 и 120 разд. 1.2 в данном случае?

В приведенном примере подлежит уплате минимальный налог: 75 000 руб. > 60 000 руб.

Поскольку сумма уплаченных авансовых платежей меньше суммы минимального налога (50 000 руб.

Доплате в бюджет подлежит минимальный налог в сумме 25 000 руб.

К сведению:

Доплата по налоговой декларации (в зависимости от того, какой налог уплачивается: при УСНО или минимальный) производится на следующие КБК:

- налог, взимаемый с налогоплательщиков, выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)), – 182 1 05 01021 01 1000 110;

- минимальный налог, зачисляемый в бюджеты субъектов РФ (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)), – 182 1 05 01050 01 1000 110.

Как учесть минимальный налог в бухгалтерском учете?

Основные проводки по учету налога, уплачиваемого при УСНО, приведены в таблице.

Начислен авансовый платеж по итогам I квартала (полугодия, девяти месяцев)

Сторно. Уменьшен авансовый платеж по итогам полугодия (девяти месяцев)

Начислен налог при УСНО по итогам налогового периода

Сторно. Уменьшен налог при УСНО по итогам налогового периода

Начислен минимальный налог

Уплачен налог (авансовый платеж, минимальный налог) при УСНО

При расчете налога к доплате в бюджет учитываются уплаченные авансовые платежи, в том числе при расчете минимального налога.

Непосредственно расчет минимального налога производится в декларации по налогу при УСНО, поэтому особое внимание следует уделить заполнению строк 100, 110 и 120 разд. 1.2.

Для целей бухгалтерского учета минимальный налог учитывается аналогично налогу при УСНО, исчисленному в общем порядке.

Н.А. Петрова

эксперт журнала

"Упрощенная система налогообложения: бухгалтерский учет и налогообложение", №4, апрель, 2016 г.

Квитанция на оплату налога по УСН для ИП 2019– платёжный документ, установленной формы, который был утверждён Федеральной налоговой службой. Квитанция –этоуниверсальный документ для уплатыне только всех государственных взносов и налогов, но и штрафов, пошлин для физических и юридических лиц. Он формируется и отправляетсяв электронном виде, через кассу банка либо Почтой России. Итак, какие налоги надо платить ИП на УСН в 2019 году?

Общие понятия об УСН

Индивидуальный предприниматель может выбрать себе наиболее подходящий режим налогообложения. Особое место занимает упрощённая система, которая составляет 6% от дохода или 15% от доходы минус расходы.

Это максимальный процент, установленный Налоговым Кодексом РФ. Он может снижаться на уровне местного самоуправления в различных регионах. Для работы на такой системе налогообложения есть ограничения.

Для работына УСН предпринимателям были установлены лимиты:

- годовой доход до 150 млн рублей;

- численность наёмных сотрудников до 100 человек.

Упрощённая система налогообложения(УСН) распространённый вариант, который используют предприниматели в своей деятельности. Отличается простотой в учёте и минимальным пакетом отчётности.

Сколько составят налоги ИП при УСН в этом году?Точной цифры неизвестно, однако фиксированный сбор составляет 6% от дохода или 15% от разницы доходов и расходов. Эта цифра может отличаться в зависимости от региональных коэффициентов. Но в то же время он не может быть менее 1% от полученного дохода. Если ИП платит за себя и за сотрудников, то дополнительно необходимо заплатить НДФЛ. Кроме этого, обязательным является платёж в пенсионный фонд и ФСС.

Согласно действующему законодательству, уплата налога по УСН без работников осуществляется до конца апреля. При этом необходимо сдать отчёт за прошедший год.

Сроки подачи отчётности и уплаты налога

Как осуществить платёж по УСН без работников верно? Оплата налога производится не с прибыли, полученной после всех вычетов, а с общего дохода. Это касается процентной ставки в 6%. Если ИП работает на УСН доходы минус расходы, то 15% берётся с чистой прибыли.

Сроки в 2019 году:

- До 3.05.2018оплачивается налог за 2017 год.

- Авансовые платежи осуществляются до 25 числа месяца, следующего за каждым кварталом.

- Декларация за 2017 год подаётся до 30.04.2018.

При наличии наёмных сотрудников увеличивается количество отчётности, в таком случае учёт практически не отличается от юридических лиц.

Как заплатить налог по УСН без сотрудников?

Действующее законодательство разрешило оплачивать налоги тремя способами:

- по квитанции в отделении банка;

- платёжнымпоручением с расчётного счёта ИП;

- через онлайн-ресурсы.

Пошаговая инструкция по оплате находится на официальном сайте налоговой службы. Здесь же можно найти реквизиты для уплаты налога.

Для оплатыналога УСН следует:

- взять бланк в отделении банка или скачать его на сайте;

- узнать реквизиты для заполнения бланка;

- заполнить все поля в соответствии с правилами;

- заполненный документ отдаётся сотруднику банка;

- после оплаты налогоплательщику отдаётся квитанция или чек(доказательство совершения операции).

Образец заполнения предоставляют работники банка.

Обычно квитанция содержит такие реквизиты:

- ФИО и код индивидуального предпринимателя.

- Наименование получателя и его банковские реквизиты.

- Назначение платежа.

ИП обязательно подписывает документ, подготовленный к оплате. Полученные от кассира чеки нужно хранить. В случае каких-либо недоразумений с контролирующими органами, всегда можно подтвердить факт оплаты.

Для уплаты налога свыше 15000 рублей, необходимо подтверждение личности. Граждане России предъявляют паспорт, а для иностранных вместе с паспортом следует предоставить регистрационный документ.Этот метод занимает много времени, которое затрачивается на поход в банк, самостоятельное заполнение бланка об уплате, поиск реквизитов.

Проще оплачивать налоги онлайн на официальном сайте налоговой инспекции или с расчётного счёта через клиент-банк.

Каждый индивидуальный предприниматель должен сдавать годовой отчёт в налоговую службу. Кроме этого, ИП должен проводить авансовый платёж, пошаговая инструкция которого описана выше.Не рекомендуется затягивать со сдачей отчётов, так как предусмотрен штраф, который колеблется от 15 до 40% от суммы неоплаченного платежа.

Читайте также: