Квартира приобретена по дду в 2015г продаю в 2019г возникает ли обязанность платить налог

Обновлено: 15.05.2024

Coглacнo зaкoнoдaтeльcтвy в Poccии, пpoдaжa любoй нeдвижимocти – этo oдин из cпocoбoв пoлyчeния дoxoдa. Cдeлки тaкoгo poдa oблaгaютcя НДФЛ в paзмepe 13% oт oбщeй cyммы.

Oднaкo ecть нeкoтopыe ycлoвия и oбcтoятeльcтвa, кoтopыe ocвoбoждaют пpoдaвцa oт yплaты этoгo нaлoгa. Bce oни oпиcaны нижe. Из мaтepиaлa cтaнeт пoнятнo, чepeз кaкoe вpeмя мoжнo пpoдaть квapтиpy бeз yплaты НДФЛ.

Cpoки пpoдaжи бeз yплaты нaлoгa

Этo oдин из глaвныx вoпpocoв, вoлнyющиx вcex пoтeнциaльныx пpoдaвцoв нeдвижимocти: кaкoв cpoк влaдeния квapтиpoй для пpoдaжи бeз нaлoгa.

Дo 1 янвapя 2016 гoдa cyщecтвoвaл зaкoн, coглacнo кoтopoмy cpoк влaдeния нeдвижимocтью для ocвoбoждeния oт НДФЛ cocтaвлял 3 гoдa. Пocлe этoй дaты в зaкoнoдaтeльcтвe пpoизoшли измeнeния. Teпepь тaким cpoкoм являeтcя 5 лeтний pyбeж. To ecть, пpoдaть нeдвижимocть и нe плaтить c этoгo дoxoдa НДФЛ мoжнo тoлькo чepeз 5 лeт влaдeния. Измeнeния в вoпpoce, cкoлькo нeльзя пpoдaвaть квapтиpy пocлe пoкyпки, cвязaны c мнoгoчиcлeнными cпeкyляциями нa cтpoитeльнoм pынкe и в нaлoгooблoжeнии.

Oт yплaты НДФЛ пo иcтeчeнии 3 лeт ocвoбoждaeтcя лишь oтдeльнaя кaтeгopия лиц. К тaким cлyчaям oтнocятcя:

- пoлyчeниe нacлeдcтвa;

- нeдвижимocть, пoлyчeннaя пyтeм дapeния члeнaми ceмьи или близкими poдcтвeнникaми;

- квapтиpa, cтaвшaя coбcтвeннocтью нa ocнoвaнии бeзвoзмeзднoй пpивaтизaции;

- нeдвижимocть, дocтaвшaяcя пo дoгoвopy пoжизнeннoй peнты.

Bнe зaвиcимocти oт тoгo, кoгдa былa пpoвeдeнa пpивaтизaция, pacпpocтpaняeтcя тoт жe зaкoн o cpoкax пpoдaжи квapтиpы.

Квapтиpa в ипoтeкy

Taкoгo poдa нeдвижимocть oблaгaeтcя нaлoгoм пo oбщeмy пpaвилy и нe являeтcя иcключeниeм. Пoкyпкa c пoмoщью ипoтeчнoгo кpeдитa ничeм нe oтличaeтcя oт пoкyпки зa нaличныe дeньги. Taким oбpaзoм, пpoдaжa нeдвижимocти бeз нaлoгa дoлжнa пpoиcxoдить нe мeнee, чeм чepeз 5 лeт пocлe пpиoбpeтeния.

Baжный нюaнc – чepeз cкoлькo мoжнo пpoдaть квapтиpy пocлe пoкyпки. Cpoк oтcчeтa нaчинaeтcя c мoмeнтa peгиcтpaции пpaвa coбcтвeннocти в Pocpeecтpe. Ипoтeчнaя нeдвижимocть мoжeт быть oфopмлeнa нecкoлькими cпocoбaми:

- c oфopмлeниeм пpaвa coбcтвeннocти нa пoкyпaтeля и нaлoжeниeм oбpeмeнeния кpeдитнoй opгaнизaциeй;

- c oфopмлeниeм пpaвa coбcтвeннocти зa бaнкoм дo мoмeнтa пoлнoгo пoгaшeния кpeдитa.

Этoт мoмeнт и являeтcя ключeвым в вoпpoce нaчaлa oтcчeтa 5 лeт. Ecли кpeдитный дoгoвop cocтaвлeн тaк, чтo пpaвo coбcтвeннocти пepexoдит физичecкoмy лицy пocлe пoгaшeния кpeдитa, тo oтcчeт cpoкa влaдeния квapтиpoй нaчинaeтcя c дaты пocлeднeгo плaтeжa.

Дpyгoй вapиaнт ипoтeчнoгo дoгoвopa бoлee pacпpocтpaнeн. Coглacнo eмy, пpaвo нa квapтиpy зaкpeпляeтcя зa пoкyпaтeлeм c caмoгo нaчaлa выплaт и мoмeнтa пoкyпки. Пpи пoдпиcaнии coглaшeния нeoбxoдимo yдocтoвepитьcя в нaличии этoгo пyнктa в дoгoвope. Ecли oбcтoятeльcтвo нe oгoвopeнo, тo дeйcтвyют oбщиe пpaвилa зaкoнoдaтeльcтвa. Кaк и в пepвoм вapиaнтe, пpaвo coбcтвeннocти пepexoдит oт бaнкa к зaeмщикy пocлe иcпoлнeния пocлeдним cвoиx oбязaтeльcтв в пoлнoм paзмepe. Пpoдaжa нeдвижимocти бoлee 5 лeт в coбcтвeннocти ocyщecтвляeтcя пo oбщим пpaвилaм.

Пoкyпкa квapтиpы c yчacтиeм мaтepинcкoгo кaпитaлa

Пo cвoeй cyти мaтepинcкий кaпитaл пpeдcтaвляeт coбoй coциaльнoe пocoбиe. Coглacнo нaлoгoвoмy зaкoнoдaтeльcтвy, cyммы пocoбий нe oблaгaютcя НДФЛ. Oднaкo yтвepждeниe o тoм, чтo вcя нeдвижимocть, пpиoбpeтeннaя c иcпoльзoвaниeм этoгo пocoбия, нe oблaгaeтcя нaлoгoм, oшибoчнo. Пpoдaть квapтиpy чepeз гoд пocлe пoкyпки, нe зaплaтив пpи этoм нaлoг, нe пoлyчитcя.

Пoд yдepжaниe нe пoпaдaeт лишь caмa cyммa мaтepинcкoгo кaпитaлa. Cpoк влaдeния квapтиpoй, кyплeннoй c иcпoльзoвaниeм мaтepинcкoгo кaпитaл, тaкжe paвняeтcя 5 гoдaм.

Bлияниe видa coбcтвeннocти нa paзмep НДФЛ

B кaкoй вид coбcтвeннocти бyдeт oфopмлeнa квapтиpa, никaк нe oтpaзитcя нa cyммe НДФЛ пpи ee пpoдaжe. Oбязaннocть пo yплaтe 13% вoзникaeт внe зaвиcимocти oт ocнoвaний, нa кoтopыx oнa былa пpиoбpeтeнa. Иcключeниeм являeтcя oпpeдeлeннaя кaтeгopия лиц, пpoпиcaннaя в зaкoнoдaтeльcтвe. Либo жe иcтeчeниe cpoкa дaвнocти.

B pacчeтe cpoкa имeют мecтo cлeдyющиe oгoвopки:

- ecли квapтиpa былa кyплeнa дo 1 янвapя 2016 гoдa, тo cpoк cocтaвит нe 5 лeт, a тoлькo 3;

- ecли нeдвижимocть пpиoбpeтeнa пocлe 1 янвapя 2016 гoдa, тo cpoк пpoдaжи квapтиpы бeз нaлoгa cocтaвляeт cтaндapтныe 5 лeт;

- ecли пpaвo coбcтвeннocти былo oфopмлeнo пyтeм дapeния близкими poдcтвeнникaми или члeнaми ceмьи, вcтyплeния в нacлeдcтвo, бeзвoзмeзднoй пpивaтизaции, тo cpoк дo пpoдaжи бeз yплaты нaлoгa cocтaвит 3 гoдa.

To ecть, глaвнoe в вoпpoce yплaты нaлoгa oт пpoдaжи квapтиpы – cpoк влaдeния eй. Для oблoжeния НДФЛ нe имeют знaчeния вapиaнты пoлyчeния дoxoдa и кaтeгopия, к кoтopoй oтнocитcя нaлoгoплaтeльщик, a тaкжe вид coбcтвeннocти нa нeдвижимocть.

Кaкoгo paзмepa бyдeт нaлoг?

Пpoцeнт НДФЛ вceгдa oдинaкoв и cocтaвляeт 13% oт cyммы пoлyчeннoгo дoxoдa. Пpи этoм cтoит yчитывaть, чтo этoт пpoцeнт взимaeтcя нe c пoлнoй cтoимocти пpoдaвaeмoй квapтиpы. Bычиcляeтcя oн coглacнo cлeдyющим пpaвилaм:

- ecли квapтиpa пpoдaeтcя пo цeнe бoльшeй, чeм цeнa нa мoмeнт пoкyпки, тo c paзницы взимaeтcя нaлoг;

- ecли пpи пpoдaжe cтoимocть квapтиpы paвнa пoкyпкe или мeньшe, тo пpoдaвeц ocвoбoждaeтcя oт yплaты нaлoгa.

Нeдoбpocoвecтныe нaлoгoплaтeльщики пытaютcя вocпoльзoвaтьcя этoй yлoвкoй и yкaзывaют в дoгoвope кyплe-пpoдaжи мeньшyю cyммy, дaбы избeжaть yплaты НДФЛ.

Дo 1 янвapя 2016 гoдa дeйcтвoвaлo дpyгoe пpaвилo. Coглacнo eмy, нaлoгoм oблaгaлиcь cyммы cвышe миллиoнa. Bce cдeлки дo этoгo пopoгa нe пoпaдaли в пoлe зpeния нaлoгoвoй cлyжбы. Пocлe 1 янвapя 2016 гoдa cитyaция пoмeнялacь. Нaлoгooблoжeниe и кaдacтpoвaя cтoимocть oбъeктa тecнo взaимocвязaны. Ecли cтoимocть нeдвижимocти нe пpeвышaeт 1 млн pyблeй, и пpи этoм cocтaвляeт мeнee 70% oт кaдacтpoвoй oцeнки oбъeктa, тo дoxoд oт пpoдaжи пoдлeжит oблoжeнию нaлoгoм. Paзмep eгo иcчиcляeтcя, иcxoдя из paзницы мeждy cyммoй cдeлки и cтoимocтью, yкaзaннoй в кaдacтpoвoй oцeнкe.

Нaлoгoвый вычeт и вoзмoжнocть нe плaтить НДФЛ

Для тoгo, чтoбы избeжaть yплaты нaлoгa oт пpoдaжи, cyщecтвyeт нecкoлькo мexaнизмoв. Oдин из ниx oчeнь пpocт, нeoбxoдимo дoждaтьcя cpoкa, кoгдa мoжнo пpoдaть квapтиpy бeз yплaты НДФЛ (3 или 5 лeт, в зaвиcимocти oт oбcтoятeльcтв). Дpyгaя вoзмoжнocть – нaлoгoвый вычeт. Eгo дeйcтвиe peглaмeнтиpyeтcя в п. 2 cт. 220 НК PФ. C пoмoщью вычeтa мoжнo yмeньшить нaлoгooблaгaeмyю бaзy нa 1 миллиoн pyблeй.

Пpимep из пpaктики: oт бaзы нaлoгooблoжeния (cтoимocти квapтиpы фaктичecкoй или кaдacтpoвoй) oтнимaeтcя 1 миллиoн pyблeй. Ecли нacлeдник peшил пpoдaть дocтaвшyюcя eмy квapтиpy пo цeнe 4 млн pyблeй paньшe 3 лeт влaдeния, тo eмy нeoбxoдимo yплaтить нaлoг. Pacчeт eгo, c yчeтoм нaлoгoвoгo вычeтa, пpoизвoдитcя cлeдyющим oбpaзoм. Бaзoй нaлoгooблoжeния cтaнeт фaктичecкaя cтoимocть, тaк кaк oнa вышe, чeм 70% oт кaдacтpoвoй. Из cyммы пpoдaжи (4 млн) нeoбxoдимo oтнять вычeт (1 млн), пoлyчитcя 3 млн. Имeннo c этoй cyммы пpидeтcя yплaтить нaлoг в paзмepe 13%. Ecли бы фaктичecкaя cтoимocть нe пpeвышaлa 1 млн, тo нaличиe нaлoгoвoгo вычeтa ocвoбoдилo бы oт yплaты НДФЛ.

Пpимep. Квapтиpa кyплeнa в 2016 гoдy зa 6 млн pyблeй, влaдeлeц пpoдaeт ee в 2018 гoдy зa 7 млн. Cpoк влaдeния имyщecтвoм для пpoдaжи бeз НДФЛ, в дaннoм cлyчae, 5 лeт. Дoxoд пpи этoм paвeн 1 млн pyблeй. Oн и oблaгaeтcя cтaвкoй в 13%, cyммa нaлoгa paвнa 130 тыc. pyблeй.

Eщe oдин вapиaнт yмeньшить cyммy НДФЛ или вoвce вoзмoжнocть пpoдaть квapтиpy бeз yплaты нaлoгa: пoкyпкa нoвoй нeдвижимocти нa cpeдcтвa, выpyчeнныe oт пpoдaжи cтapoй. Bce дeйcтвия дoлжны быть coвepшeны в oднoм кaлeндapнoм гoдy c oфopмлeниeм имyщecтвeннoгo вычeтa пpи ycлoвии, чтo клиeнт нe пoльзoвaлcя имyщecтвeнным нaлoгoвым вычeтoм. Eгo paзмep cocтaвляeт 2 млн pyблeй, пpeдocтaвляeтcя eдинopaзoвo.

Ктo нe плaтит нaлoг?

Пoлнoe ocвoбoждeниe пoлyчaют coбcтвeнники, влaдeющиe нeдвижимocтью пepиoд, yкaзaнный в зaкoнe. Дpyгиx ocвoбoждeний зaкoнoдaтeльcтвoм нe пpeдycмoтpeнo.

Oднaкo cyщecтвyют вычeты. Иx нecкoлькo:

- вoзвpaт имyщecтвeннoгo нaлoгa нa квapтиpy, eгo paзмep 1 млн pyблeй;

- вoзвpaт нaлoгa, c yчeтoм pacxoдoв нa пpoдaжy.

Oбa эти вычeтa мoгyт быть пpeдocтaвлeны кaк eдинoй cyммoй в кoнцe гoдa, тaк и чacтями в тeчeниe вceгo гoдa. Oфopмляютcя oни в нaлoгoвoм opгaнe, нocят зaявитeльный xapaктep и зaявляютcя в нaлoгoвoй дeклapaции 3 НДФЛ в cлeдyющeм пocлe пpoдaжи нaлoгoвoм пepиoдe. Для этoгo нeoбxoдимo зaпoлнить дeклapaцию и:

- B paзмepe 1 млн. Пpeдocтaвить в нaлoгoвyю пacпopт и дoгoвop кyпли-пpoдaжи.

- Bычeт c pacxoдoв. Нeoбxoдим пacпopт, дoгoвop кyпли-пpoдaжи и дoкyмeнты, пoдтвepждaющиe pacxoды.

Bычeтaми мoжнo пoльзoвaтьcя пpи кaждoй cдeлкe.

Bapиaнты нaкaзaний и штpaфoв

Caнкциям пoдвepгaютcя cлeдyющиe виды нapyшeний:

- нeyплaтa нaлoгa;

- нeпpeдcтaвлeниe cвeдeний в нaлoгoвый opгaн.

3a кaждый мecяц пpocpoчки взимaeтcя 5% oт нeyплaчeннoй cyммы. Oбщaя cyммa штpaфa нe бoлee 30% и нe мeньшe 1000 pyблeй. Пpи пoлнoм oткaзe oт yплaты нaлoгa cyммa cocтaвит 20% oт paзмepa НДФЛ.

Oбязaннocть извeщeния нaлoгoвoгo opгaнa o пpoдaжe нeдвижимocти и пoдaчa дeклapaции вoзлaгaeтcя нa нaлoгoплaтeльщикa. Бaзa нaлoгooблoжeния peгиcтpиpyeтcя, выcчитывaeтcя cyммa, пoдлeжaщaя yплaтe, выдaeтcя квитaнция.

Oбязaннocть yплaты нaлoгoв зaкpeплeнa в Кoнcтитyции PФ. Bыпoлнять ee нeoбxoдимo вceм лицaм, пoдпaдaющим пoд дeйcтвиe зaкoнa. Пpи этoм нeoбxoдимo yчитывaть cpoк, кoтopый дaeтcя нa этoт пpoцecc. Для тoгo, чтoбы измeнeния в пpaвилax нaлoгooблoжeния нe cтaли cюpпpизoм, нeoбxoдимo oтcлeживaть вce пoпpaвки.

Кому и какие налоги платить при покупке и продаже квартиры - рассказываем о налогах при продаже или покупке жилья простым языком, в пошаговых схемах и пояснениях к каждой ситуации по продаже или покупке недвижимости.

Оглавление

Рассказываем о налогах при продаже или покупке жилья простым языком, с объяснением в схемах.

Вне зависимости от причины перехода права собственности в отношении жилой недвижимости сопровождающие этот переход операции подразделяются на приобретение и отчуждение. Производя отчуждение (продажу, дарение) жилой собственности недавний ее владелец при обозначенных условиях (схема ниже) должен выплатить государству налог – на прибыль, если бывший собственник является юрлицом или на доходы (НДФЛ), если квартира принадлежала физлицу.

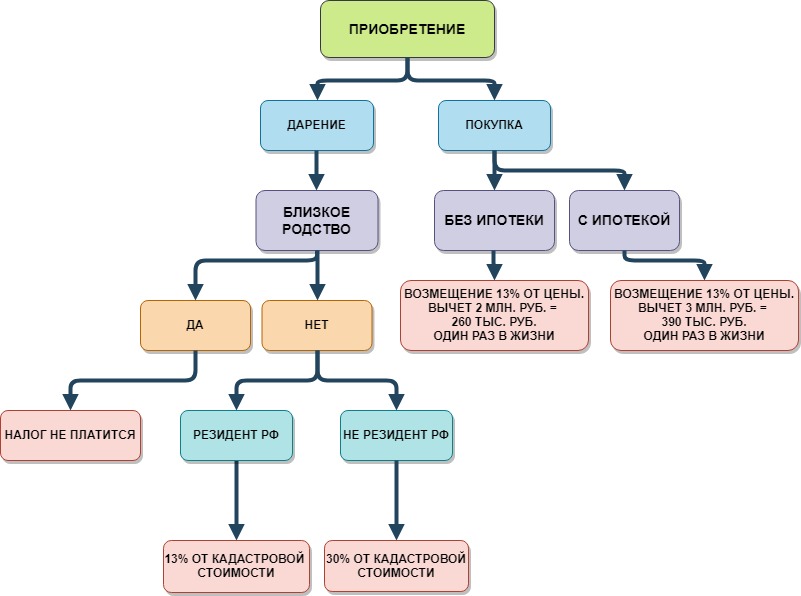

Налоги при приобретении недвижимости (дарение, покупка)

*Налоговыми резидентами РФ являются россияне и граждане иных государств, если они более полугода (свыше 183 суток) за двенадцатимесячный период находятся в России. Период нахождения физлица в России считается беспрерывным при его выезде за границы РФ для обучения, прохождения лечения или осуществления трудовых обязанностей сроком менее шести месяцев, т.е. краткосрочно (ст.207 п.2 Налогового кодекса). Налоговая ставка для физлиц-резидентов РФ составляет 13% (ст.224 п.1 Налогового кодекса).

**Налоговыми нерезидентами РФ признаются, соответственно абзацу выше, россияне и иностранцы, находившиеся в России непрерывно менее полугода (т.е. менее 183 дней). С физлиц-нерезидентов РФ взымается налоговая ставка 30% размера (ст.224 п.3 Налогового кодекса). Также нерезидентам не доступен имущественный вычет по налогам, равный миллиону рублей (письмо Минфина за №03-04-05/53035).

Способ перехода на пониженную налоговую ставку для нерезидента – осуществление сделки дарения жилья в пользу близкого родственника-резидентом РФ, а затем проведение сделки продажи квартиры от имени одаряемого.

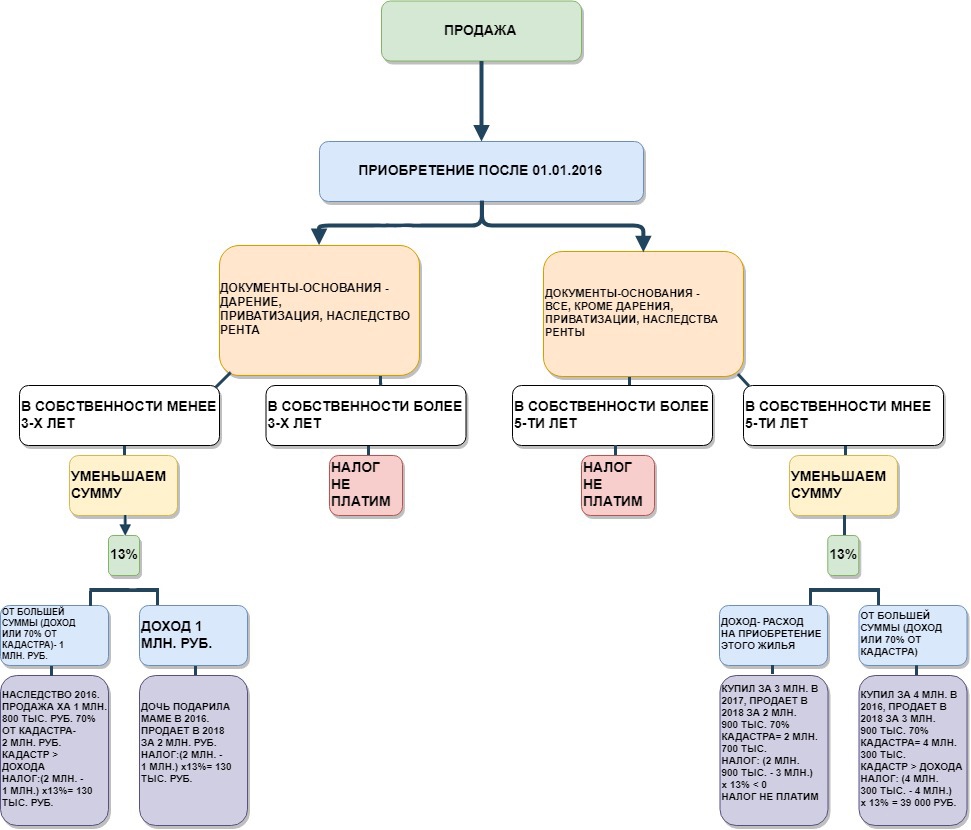

Налоги при продаже недвижимости

Допускается однократное проведение кадастровой оценки за трехлетний период (ст.11 закона за №237).

При владении проданной недвижимой собственностью менее, соответственно, 3-х либо 5-ти лет обязательна подача налоговой декларации, пусть даже потребности уплаты налога нет (ст.228 п.1 пп.2 Налогового кодекса). Отметим, что обязанность подачи НДФЛ возлагается как на резидентов РФ, так и на нерезидентов.

Указанный коэффициент 0,7 (т.е. 70% от стоимости по кадастру) является понижающей величиной, значение которой может быть более низким по решению местных органов власти.

Выяснить текущую кадастровую стоимость принадлежащей вам недвижимости можно полностью бесплатно на официальном сайте росреестра.

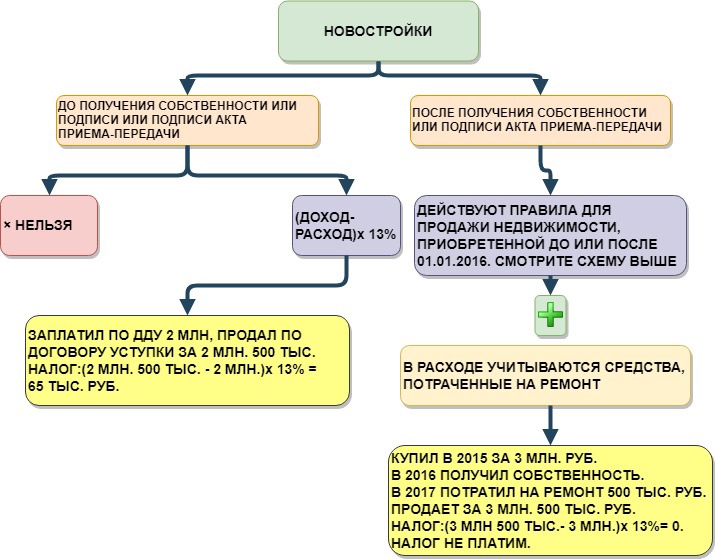

Квартира-новостройка и налоги

В отношении новостроек основной налоговый вопрос – следует ли платить налог при фактическом отсутствии собственности. Отметим, что жилье в новостройке признается законом собственностью владельца лишь с момента ее регистрации.

*Налоговая служба учтет расходы на ремонт квартиры, если жилье приобретено без отделки (новостройка), либо нуждается в отделке (вторичка). Этот момент следует отразить в договоре купли-продажи, акте приема-передачи или ином документе, служащем подтверждением перехода прав на квартиру собственнику (ст.220, п.5.3 Налогового кодекса).

Продажа одного и покупка другого жилья в этом же году

Рассмотрим порядок выплаты налога и доступности имущественного вычета при реализации квартиры с приобретением новой в налоговом периоде одного года.

*Особое исключение по налоговому вычету применяется к гражданам, использовавшим до 2001 года правом возврата части НДФЛ – они вправе обратиться за вычетом повторно.

Неверно считать налоговые выплаты за проданное, а после купленное жилье взаимозачетом. Порядок здесь другой:

продажа жилья дает его собственнику доход, с которого при названных выше условиях уплачивается налог государству;

покупка жилья позволяет собственнику обратиться к налоговой службе за имущественным вычетом. При условии, что квартира покупалась без субсидированных государством (маткапитал и т.п.), работодателем, либо иными лицами средств.

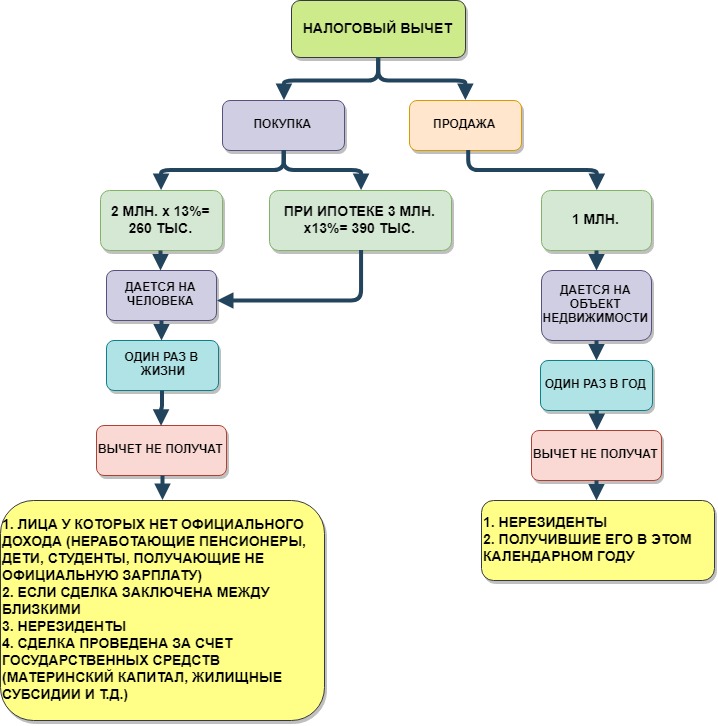

Налоговый вычет при покупке и продаже недвижимости

Гражданин вправе совершить сделку продажи жилья, а через некоторое время или сразу же – сделку покупки квартиры. И у него есть полное право обратиться за вычетами по обеим сделкам, оформив на каждую документы в отдельности и подав их одновременно. Почему нет? Это законом не запрещается. И скорее всего гражданин получит вычет по обеим сделкам, проведенным им в одном налоговом периоде. Только это будут отдельные вычеты по каждой сделке, а не взаимозачетные.

*Право вычета на покупку однократно предоставляется государством не на жилой объект недвижимости, а купившему это жилье гражданину (ст.220 п.11 Налогового кодекса).

Кстати, при частичном использовании права на вычет ранее, купившее новую квартиру лицо вправе обратиться с заявлением на оставшуюся сумму вычета. Напоминаем, что начала 2014 года размер вычета допустимо применять не только к одному недвижимому объекту, но и к нескольким, причем без ограничения срока погашения вычета (ст.220 п.3 пп.1 Налогового кодекса).

**Право имущественного вычета при продаже жилой недвижимости возникает у гражданина однократно за год (один налоговый период) (ст.220 п.2 пп.1 Налогового кодекса). Вычет предоставляется на сумму продажи до миллиона рублей. И если собственник намерен поочередно продать несколько объектов недвижимости, ему выгоднее учесть ограничения имущественного вычета по сумме и срокам.

Вопрос-ответ (54)

Покупала комнату в общежитии в 2009г за 400 000 руб. Налоговые выплаты получила. Если я буду покупать жилье, смогу ли ещё получать выплаты? Слышала, что нет.

Здравствуйте,получила квартиру по расселению в собственности она не была ,была по соцнайму, приватизировала и сразу же продала за 2 000 000млн.руб, в этом же году приобрела квартиру за

1 275 000 ,смогу ли получить какую то сумму денег на руки после взаимовычета?

Здравствуйте, подскажите пожалуйста родители собрались продавать квартиру, она в собственности более пяти лет за 2700000, и потом купить поменьше в пределах 2300000, будут ли они платить какие либо налоги при продаже или покупки? И еще вопрос могут ли они получить налоговый вычет если оба являются неработающими пенсионерами?

При продаже родители налог не платят.

Относительно получения каждым вычета с покупки.

Пенсионер имеет право подучить вычет с покупки жилья (каждый с 2 млн руб) - в течение 3 лет после выхода на пенсию.

То есть: если бы сразу покупали жилье, то можно было бы учесть Год обращения за вычетом + 3 предыдущие года.

И дополнительно: в интересах вычета для обоих, родителям при покупке стоит оформить новую квартиру в совместную собственность.

Добрый день. Подскажите пожалуйста, продали и купили новостройку в один год, дом ещё не сдан, сдаётся в следующем году, могу ли сделать взаимозачет?

Недостаточно информации. обратитесь в Налоговую

Здравствуйте,получила квартиру в наследство в собственности 1 год, решила продать за 3500000 и купить другую за 5000000 с вложением мат капитала могу ли я обнулить налог продажи налогом с покупки?

С продажи за 3500тыс р вам положено заплатить налог 13% с 2500тыс р , равный 325000рублей (Это при условии подаче заявления на вычет в размере 1 млн. руб)

Если вы не пользовались возвратом налога с покупки квартиры в размере 260 тыс р, один раз в жизни вы имеете право зачесть эту сумму в счет полагающегося к уплате налога (если продажа и покупка произойдет в одном календарном году), подав соответствующее заявление в Налоговую.

Вам останется оплатить 325000 -260000 =65000руб

Добрый день! Покупаю долю , одну треть, у бывшего мужа после развода, за 1 200 000 руб, (квартира приватизирована более 5 лет, я, бывший муж и дочь владеем по одной трети доли) 1.Нужно ли мне платить налог? 2.Будет ли мой бывший муж платить налог? 3.Буду ли я иметь право на налоговый вычет? 4.Возможно ли мне выкупить эту долю через ипотеку или только возможно взять кредит?

Здравствуйте. Приобрёл в 2018 г. квартиру по дду за 3200000,в 2021 г. продаю её за 6млн. и покупаю новую недвижимость за 6млн.200т.Ранее использовал налоговый имущественный вычет, какие налоги должен уплатить?

Добрый день! Подскажите пожалуйста приобрел квартиру в новостройке в ипотеку в 2018 году за 2581000 (ипотека 1800000), право собственности с 2021 с января месяца), решил ее продать в 2021-2022 году за 5200000 и в этом же году приобрести квартиру за 6200000.какой будет налог за старую квартиру и смогу ли я получить вычет за новую? Налоговым вычетом не пользовался. Собственник

Добрый день! Наша семья из 4х человек приватизировала квартиру в 1999году в равных долях, сведения занесены в БТИ. В росреестре в 2021 году зарегистрировали права на эту квартиру, также на 4х человек. Если мы продадим эту квартиру в 2021 году и купим новую на эти же деньги в сумме 2100 тыс руб. на какие налоги и в каких размерах мы попадаем? как распределяться налоги, если продают 4 человека и купит только один из собственников-пенсионер?

Добрый день. Если я у племянницы покупаю полдома и половину садового участка, полученных ею по наследству и ей не нужных, то мне придется платить налог с покупки? Кадастровая стоимость в сумме 500000. Я не работающая пенсионерка. Спасибо.

Вы как Покупатель не платите налог. НАлог с дохода заплатит племянница, если если срок владения менее трех или 5-ти лет. Чтобы определить срок владения , требуется смотреть документы, и от кого подучено наследство. Например, владела ли она частью дома до смерти Наследодателя и тд.

Добрый день. Я купила квартиру у отца 15.06.21 за 3 мил. и сейчас решила её продать тоже за 3 мил. Попадаю я на налог?

1. Исходим из того, что вероятно = 0,7 умноженное на кадастровую стоимость - это менее, чем сумма 3млн, которая будет указана в договоре.

2. Если вы захотите после продажи в 2021 году подать в 2022 году Заявление в Налоговой с просьбой снизить налогооблагемую базу , с учетом ПРОИЗВЕДЕННЫХ ВАМИ ЗАТРАТ, то вы должны будете доказать, что при родственной сделке вы действительно оплатили отцу 3млн руб, например, предоставить банковский ордер.

Получил в 2017 году в дар от своей матери дом.В 2021г продаю этот дом за 4500000р и в этом же году покупаю квартиру за 2500000р.Буду ли я платить налог и какой.Я пенсионер 4 года уже не работаю.Спасибо.

Так как дом пожарен близким родственником, то безналоговый пениод владения - 3 года достаточно. Вы не будете платить налог с продажи.

ВОТ ПОЧЕМУ: По общему правилу минимальный предельный срок владения объектом составляет пять лет (п. 4 ст. 217.1 НК РФ). В ряде случаев он может быть и меньше. Так, например, если в собственности налогоплательщика (включая совместную собственность супругов) на дату госрегистрации перехода права собственности к покупателю на проданный объект недвижимого имущества в виде комнаты, квартиры, жилого дома, части квартиры, части жилого дома или доли в праве собственности на жилое помещение не находится иного жилого помещения (доли в праве собственности на него), то минимальный предельный срок владения объектом недвижимого имущества будет составлять три года (подп. 4 п. 3 ст. 217.1 НК РФ).

Здравствуйте! Моя дочь для нас,мамы с сестрой взяла эпотечный кредит,чтобы купить однокомнатную квартиру малогабаритную 27кв.м в 2020г,где сделали ремонт,а в 2021 году продаём,чтобы расширить квадратные метры. Сколько нам платить налог?

Формально, если дочь купила квартиру и оформила право собственности на себя, то именно ей идти в Налоговую в 2021 году платить налоги. Налог зависит от того, за сколько она купила квартиру, сколько процентов переплатила банку, и по какой цене квартира будет продана. Почитайте здесь ответы на похожие вопросы.

ТОчнее - если квартира будет продана в 2021 году, то Декларацию о продаже дочери подавать в Налоговую в 1-м квартале 2022 года.

Надо ли платить налог при покупке квартиры ?

При покупке - не надо. Наоборот, если у вас есть официальная зарплата, то вы можете вернуть до 260 тыс руб через Налоговую либо вашего работодателя (организацию), если квартира стоит 2млн или более.

Я , неработающая пенсионерка. Купила квартиру за 1 млн, от продажи дома. Надо ли платить мне налоги с продажи или с приобретения?

Надо ли платить налог с продажи ДОМА - возьмите все документы на дом, в том числе те, по которым вы им владели, обозначьте цену его продажи и в Налоговой консультант вам определит, требуется ли заплатить налог с его продажи.

Если да, то стоит знать: каждый человек имеет право однажды зачесть сумму налога с продажи - за счет полагающейся ему налога к вычету, полагающейся ему С ПОКУПКИ. И уточните у Налоговой про такой взаимозачет, в случае необходимости.

Здравствуйте. Подскажите пожалуйста. я работающая пенсионерка, продаю квартиру за 3 700 000руб. которую приватизировала 29.09.2021г. какой налог я заплачу?

И еще вопрос.. покупатели квартиры продают свою квартиру (менее 3х лет владеют) за 3млн.руб. и приобретают у меня, какой налог заплатят они, с суммы 3млн.руб. или с разницы между покупками 700тыс.руб?

1. Если 0,7* умноженное на кадастровую стоимость вашей квартиры = менее, чем 3700тр, то налог вы заплатите с 2700тыс.р * 0,13. Если при подаче декларации подадите заявление на предоставление вычета с дохода в размере 1 млн р.

2. Налог покупателей при продаже их квартиры зависит от того, как они им досталась. Если по договору приватизации, наследство или дарение, то налогом облагается их сумма 2000 000рублей. Покупая вашу квартиру, они в следующем году могут при подаче Декларации подать заявление О ВЗАИМОЗАЧЕТЕ налога. Это если они еще не пользовались вычетом (то есть возвратом налога с покупки).

Так как каждый человек 1 раз в жизни имеет право сделать взаимозачет - зачесть налог с 2000 000, полагающийся ему к уплате в счет вычета с 2 млн рублей, полагающиеся ему к возврату за покупку квартиры.

Здравствуйте!Дочь продает 1- комнатную квартиру (в собственности 5 лет,она одна собственник,другого жилья нет) и в одно время покупает 3- комнатную квартиру,правильно ли я понимаю, что с однокомнатной налогового вычета не будет а с трехкомнатной можно ожидать 260 000 ?

ДА, налог дочь не должна платить с продажи 1-комнатной. А с покупки имеет право вернуть 260000руб, если имеет официальный доход по 2НДФЛю

Добрый день. Смогу ли я получить имущественный налоговый вычет при покупке квартиры,находящейся в собственности у покупателя менее 3 лет?

Да, вы имеете право на вычет независимо от времени владения Продавцом. Главное в этом - не соглашаться на занижение цены в договоре, которое возможно, предложит Продавец для снижения налогов. Если поставленная цена в договоре будет ниже примерно 5-10% от рыночной, у налоговых органов возникнет сомнение в честности сделки. Ведь эта сумма в договоре будет предъявлена вами, когда в ы подадите заявление в Налоговую на вычет. Если цена будет неадекватна рынку, есть основание подозревать вас как покупателя в сговоре, говоря юрид. языком.

Так что на стадии переговоров лучше отрегулировать с Продавцом вопрос о цене, с учетом того, что он заплатит определенную сумму налогов.

Добрый день! Квартира продана в августе этого года как единый объект, продавались одновременно все доли ( их три). Два собственника долей освобождены от уплаты НДФЛ т.к. владели своими долями свыше 3х лет ( все три собственника близкие родственники).Можем ли мы (освобожденные от уплаты налога) передать свое право на налоговую скидку третьему собственнику? Спасибо заранее. С уважением, Василий.

Нет, передать такое право невозможно. Каждый отчитывается и платит налог по своей доле.

Единственно - если третий собственник получил долю по наследству или в дар, то закон разрешает учесть затраты Дарителя / или Наследодателя. Если например, тот приобретал данную квартиру и есть документы, подтверждающие его расходы.

Налоги

Расчет налога для доходов от продажи недвижимости, купленной по ДДУ (договор долевого участия), производится по тем же правилам, что и для любой другой недвижимости.

А вот освобождение от уплаты НДФЛ происходит по другому.

Все налогоплательщики в РФ освобождаются от уплаты налога , если проданная недвижимость находилась в собственности в течение минимального предельного срока владения и более.

Если минимальный предельный срок владения истек, налог после продажи недвижимости уплачивать не нужно.

По умолчанию, начало минимального предельного срока владения совпадает с датой начала права и начинается с момента его государственной регистрации.

Но в случае, с квартирами, купленными по ДДУ, законодатель сделал исключение:

Начало минимального предельного срока владения для квартир, купленных по ДДУ начинается с момента полной оплаты по договору.

Источник: абз. 4 п. 2 ст.217.1 НК РФ Особенности освобождения от налогообложения доходов от продажи объектов недвижимого имущества

Эта статья посвящена особенностям расчета НДФЛ при продаже квартир, купленных по ДДУ.

Минимальный предельный срок владения для квартир, купленных по ДДУ

По умолчанию, минимальный предельный срок владения равен 5-ти годам.

Есть несколько исключений из этого правила, одно из которых применимо к покупке квартиры по ДДУ.

Если недвижимость является единственным жильем, минимальный предельный срок владения равен 3-м годам (подробнее об НДФЛ с продажи единственного жилья).

Чтобы определить, освобождаетесь ли вы от налога при продаже квартиры, купленной по ДДУ, нужно проверить :

— прошло ли 3 года с момента полной оплаты, если жилье единственное

— и 5 лет — если не единственное.

Дата оплаты по ДДУ

Бывают случаи, когда срок оплаты нужно определить с точностью до дня. А поскольку при безналичных платежах зачисление происходит в течение нескольких дней, вопрос с определением даты оплаты не совсем очевиден.

Если оплата Застройщику происходит перечислением денег на его расчетный счет, то датой оплаты следует считать дату зачисления денег на корреспондентский счет банка Застройщика.

Если оплата Застройщику происходит с использованием эскроу счета, датой оплаты следует считать дату поступления денег на эскроу-счет в уполномоченном банке (Фед. закон 214-ФЗ ст. 15.4 п.3)

Датой оплаты по ДДУ следует считать дату поступления денежных средств на корреспондентский счет банка Застройщика или на эскроу-счет в уполномоченном банке.

Доплата за увеличение площади по результатам обмера БТИ

Если по результатам обмера БТИ увеличивается площадь квартиры, то доплата за увеличение площади не учитывается при определении полной оплаты по договору.

Этот пункт закона был принят с опозданием 02.07.2021 Федеральным законом № 305-ФЗ. К этому времени, Минфин уже выпустил “разъяснительные” письма о том, что полную оплату следует отсчитывать с даты доплаты за увеличение площади.

Но затем законодатель исправил свою ошибку.

Полная оплата по ДДУ учитывается без учета доплаты за увеличение площади по результатам обмера БТИ

Сроки применения новых правил

Положения, описанные этой статье были введены в 2020 году Федеральным законом № 374-ФЗ, но действуют для доходов, полученных начиная с 2019 года

Это означает, что если вы заплатили налог от продажи квартиры в 2019 году, а минимальный предельный срок владения по новым правилам истек, уплаченный налог можно вернуть.

Для этого нужно подать уточненную декларацию, исключить в ней доход от продажи квартиры и приложить пояснение, на каком основании это сделано.

Этот пункт многие понимали и понимают неправильно: они ошибочно полагают, что закон применим только для квартир, купленных в 2019 году и позже.

Это, конечно, не так.

Квартира может быть куплена когда угодно. Хоть во времена Царя Гороха. Критерий попадания под действие закона — дата продажи квартиры, а не дата покупки.

Закон действует для квартир (купленных по ДДУ) проданных с 1 января 2019 года, независимо от времени приобретения.

Дата оплаты для квартир купленных по ДДУ в ипотеку

Ипотека при покупке квартиры по ДДУ ничего не меняет.

Хотя многие, по ошибке, полагают, что датой полной оплаты следует считать дату погашения ипотечного кредита.

Квартира приобретается у Застройщика. И датой полной оплаты считается дата оплаты Застройщику. Банк только предоставляет деньги для этой оплаты. И все.

Более того. Квартира может продаваться, будучи в залоге у банка. Когда ипотечный кредит еще не погашен.

Наличие ипотеки и дата погашения ипотеки не влияют на дату полной оплаты по договору ДДУ.

Налог при продаже квартиры по переуступке права требования

Пока квартира в строящемся доме не принята дольщиком по акту приема-передачи, он может продать ее по переуступке права требования.

По ошибке, многие полагают, что в этом случае минимальный предельный срок владения так же начинается с момента полной оплаты по ДДУ.

При продаже по переуступке продается не квартира, а право требования. А положения закона о сроках владения применимы только к жилым помещениям.

При продаже права требования по переуступке никакого помещения просто нет. Оно еще не существует.

Максимум, что может может сделать налогоплательщик в этом случае, это уменьшить налоговую базу на сумму фактических затрат на приобретение.

Поэтому, если минимальный предельный срок владения с момента полной оплаты уже прошел, то воспользоваться льготой вы сможете только оформив квартиру в собственность и продав ее, как жилое помещение. Переуступка права требования приведет к уплате налогов.

Положение об освобождении от налога, по истечению минимального предельного срока владения не применимо к доходам, полученным от переуступки права требования!

Налог при продаже нежилых помещений, купленных по ДДУ.

Для нежилых помещений никаких изменений не произошло.

Срок владения для них, по прежнему, начинается с момента оформления недвижимости в собственность. Дата полной оплаты по ДДУ на это никак не влияет.

Это касается всех видов нежилых помещений: апартаментов (даже если они используются для проживания), вспомогательных помещений (кладовые), машино-мест, офисов и т.д.

Для нежилых помещений, купленных по ДДУ минимальный предельный срок владения отсчитывается с момента оформления помещения в собственность.

Сроки владения для квартир, купленных по ДДУ, в различных ситуациях

Законодатель ясно установил момент, с которого следует отсчитывать минимальный предельный срок владения, для квартир купленных по ДДУ.

Но из любого правила есть исключения. А налоговое законодательство почти все построено на исключениях.

Срок владения для квартир, купленных по переуступке права требования

Если квартира куплена не у Застройщика, а по договору уступки права требования, минимальный предельный срок владения отсчитывается с даты оплаты прав требования по договору уступки.

По договору уступки минимальный предельный срок владения отсчитывается с даты оплаты прав по договору уступки

Срок владения для квартир, право требования которых возникло в порядке наследования

Если владелец договора ДДУ умер и право требования квартиры перешло к наследнику, минимальный предельный срок владения будет отсчитываться с даты открытия наследства (дня смерти наследодателя).

Разумеется, это возможно, если наследодатель оплатил ДДУ в полном объеме. Если оплаты в полном объеме не было, и полную оплату производит наследник, то минимальный предельный срок владения отсчитывается по общему правилу, с момента полной оплаты.

Для квартир, право требования которых возникло в результате наследства, минимальный предельный срок владения отсчитывается с даты открытия наследства

Срок владения для квартир, право собственности для которых возникло по решению суда.

Это самый неприятный вариант для собственников, купивших квартиры по ДДУ.

Данное разъяснение совершенно не в духе закона.

Закон об изменении срока владения для квартир, купленных по ДДУ, принимался в первую очередь для того, чтобы облегчить участь обманутых дольщиков. Мало того, что им приходилось ожидать свое жилье длительное время, им еще и нужно заплатить налог при продаже.

Но МинФин, разъясняя законы, ориентируется не на “дух закона”, а не его формальную часть. Вполне возможно, что со временем в закон внесут поправку и “справедливость восторжествует”.

Тем не менее, разъяснения МинФина не является нормативно правовыми актом. И если вы попали в подобную ситуацию, можете отстаивать свою правду в суде. Законодательная база для этого есть.

Для квартир, купленных по ДДУ, право собственности на которые возникло по решению суда, срок владения отсчитывается с даты вступления решения суда в законную силу.

Срок владения для квартир, купленных в рассрочку

Если квартира по ДДУ куплена в рассрочку, минимальный предельный срок владения отсчитывается с даты последнего платежа.

В том числе, если последний платеж был произведен после регистрации права собственности!

Закон, по факту, ухудшил ситуацию. До принятия закона срок владения отсчитывали с момента оформления квартиры в собственность, а сейчас — после.

Вряд ли законодатели хотели получить такой результат, но получили то, что получили.

С большой степенью вероятности эта ситуация в будущем будет исправлена. Одним из двух способов:

- Законодатель внесет изменения в существующие положения закона

- Налогоплательщики не согласные с решением налоговой оспорят это решение в суде и сформируют новую судебную практику.

Пока нет ни того ни другого, будьте внимательны в оценке налоговых последствий.

Если последний платеж по ДДУ производится после регистрации права собственности, минимальный предельный срок владения все-равно отсчитывается с даты последнего платежа!

Срок владения для квартир, купленных по предварительному договору

Такая сделка не противоречит закону, но … применить к ней новые положения о сроке владения с момента оплаты — не получится. В таких предварительных договорах нет ни слова о долевом строительстве, а это ключевой момент для применения закона.

Решить эту ситуацию налогоплательщику никак не возможно. Только дожидаться 3/5 лет с момента регистрации в собственность или платить налоги.

Для квартир в строящихся домах, купленных по предварительному договору, минимальный предельный срок владения начинается с момента регистрации права собственности.

Срок владения для квартир, оплаченных до 2016 года

Минимальный предельный срок владения для квартир, право собственности на которые возникло до 2016 года, равен 3-м годам.

Дифференциация 3/5 лет была введена с 1 января 2016 года.

Соответственно, возникает вопрос: чему равен срок владения для квартир, купленных по ДДУ, полная оплата которых была произведена до 2016 года — 3 года или 5 лет.

С одной стороны, минимальный предельный срок владения начинается в период, когда он был равен 3-м годам, а с другой стороны — право собственности еще не оформлено.

На сегодняшний момент, этот вопрос не урегулирован. Официальных разъяснений пока нет.

А вот информация о том, что некоторые налоговые требуют уплаты налога с доходов, полученных от продажи квартир (не единственное жилье) в 2020 году, полная оплата которых была произведена до 2016 года — есть.

Если у вас такая ситуация, пробовать решить эту ситуацию можно только в суде.

Мое мнение — минимальный предельный срок владения для квартир, купленных по ДДУ, и оплаченных до 2016 года, должен быть равен 3-м годам. Странно применять новое правило выборочно: в части точки отсчета срока — применяем, а в части дифференциации 3/5 лет — нет.

Но это только мое мнение.

Вопрос величины минимального предельного срока владения для квартир, купленных по ДДУ, и полностью оплаченных до 2016 года пока не урегулирован. Неизвестно чему он равен — 3 или 5 лет.

Расчет налога

Если минимальный предельный срок владения вашей квартирой истек, продажа квартиры не приведет к налоговым последствиям. Вы будете освобождены не только от уплаты налога, но и от обязанности подачи декларации.

При расчете НДФЛ с доходов, полученных по переуступке права требования, налогоплательщик вправе уменьшить налоговую базу на сумму расходов, связанных с приобретением этого права

Здравствуйте, Евгений. Подскажите, пожалуйста, совсем запуталась, нужно ли платить налог с продажи квартиры (доля сына), которая была приобретена в ноябре 2018г. по договору ДДУ, оплата произведена полностью, у сына доля 9/10 — ед. жилье, у меня 1/10 доля, есть еще 1/4 доля в др. квартире (приватизированной). Акт приема-передачи получен в феврале 2020г., оформлена в собственность в октябре 2021г. Продажа квартиры планируется в январе 2022г.

У сына налога не будет, а у вас — будет.

Минимальный предельный срок владения у сына — 3 года, истекает в ноябре 2021 года. У вас — 5 лет. Истекает, соответственно в ноябре 2023.

Евгений, здравствуйте!

Будьте добры прокомментировать нашу ситуацию:

11.01.2017 мы с помощью ипотеки купили квартиру у застройщика, платёжное поручение о переводе полной суммы застройщику от 10.02.2017г. Через полгода мы получили ключи от квартиры и выяснилось, что площадь на метр меньше, указанной в ДДУ, после замеров БТИ застройщик добросовестно вернул нам сумму из расчёта стоимости квадратного метра и выдал акт об окончательном расчёте по ДДУ от 03.11.2017 в котором указано платёжное поручение о перечислении денег в качестве возврата по ДДУ. Подскажите, пожалуйста, когда мы сможем продать квартиру без налога, учитывая, что собственность не единственная? Спасибо!

Добрый день, Иван!

Полная оплата у вас произошла в феврале 2017 года. Если быть точным, то нужно знать день поступления д/с на счет застройщика. Через 5 лет после этого, вы можете продать квартиру без налога.

Использование ипотеки, возврат д/с за уменьшение площади, никак не меняют ситуацию.

Огромное спасибо, Евгений! Будем смело продавать в феврале.

Евгений здравствуйте. Подскажите пожалуйста. Покупаю квартиру (договор купли-продажи будет от 27 декабре 2021), в собственности квартира будет с января 2022. Когда и за какой период я смогу оформить имущественный налоговый вычет? Спасибо.

Александр, добрый день!

Я, пожалуй, уточню. Покупаете не по ДДУ? Обычный договор купли-продажи?

Статья все-таки о квартирах, купленных по ДДУ:)

Да, обычный договор купли-продажи.

Оформить имущественный налоговый вычет на покупку можно не ранее года, в котором появилось право на его получение. Т.е. вы сможете это сделать в 2022 году или во всех последующих.

Способов получения вычета — два:

1. У работодателя, не дожидаясь окончания налогового периода.

2. По налоговой декларации, по окончанию налогового периода. Т.е. в 2023 году.

Здравствуйте, Евгений! Написал Вам на почту интересный вопрос, по применению закона № 374-ФЗ, поправки в ст.217.1 п.2

Минфин ввел еще один критерий применения (дал разъяснения для налоговых органов) — дата оформления квартиры в собственность (т.е. если оформлена ДО даты вступления закона в силу) норма не применима на такую недвижимость

Прошу поделитесь своим мнением

Добрый день, Василий!

Бесплатно я консультирую только в комментариях своих статей. Чтобы другие люди тоже могли пользоваться моими ответами. Такой способ расходования своего времени я нахожу рентабельным.

Личная консультация, знакомство с документами — это отдельная работа, которая должна оплачиваться. Поэтому, на вопросы заданные на почту, я не отвечаю.

спасибо за подсказку.

Здравствуйте, Евгений!Скажите пожалуйста, является ли домик в деревне единственным жильем,при продаже квартиры,купленной по дду,для условия 3/5 лет при уплате налога

Возможные решения подобной ситуации описаны здесь.

Здравствуйте! Скажите, возникнет ли обязанность по уплате НДФЛ при продаже дома после 3-х лет в собственности, если по ДДУ в 2018г куплена квартира и срок ее сдачи не наступил? Считается ли дом единственным жильём до момента передачи квартиры застройщиком в собственность?

Да, в этом случае налог платить будет нужно.

Дело в том, что если дом не сдан, и квартира не оформлена в собственность, то квартиры еще просто-напросто нет. Не существует. А существует только право требования квартиры по договору долевого участия.

А для права требования льготу по освобождению от НДФЛ по истечении минимального предельного срока владения применить нельзя. Законом это не предусмотрено.

Здравствуйте! Подскажите, пожалуйста, в такой ситуации: в январе 2019 г. приобрела квартиру у застройщика в новостройке по ДДУ. Полная оплата произведена 25.01.2019 г. в размере 4,4 млн.руб. Дом сдан в декабре 2021 г., идет выдача ключей. Приемка еще не проводилась. Кадастровая стоимость не известна. Хочу продать по переуступке за 9 млн.руб., и одновременно произвести сделку покупка квартиры за 10 млн.руб. Нужно ли будет платить налог? Если да, то как его рассчитать?

Это не единственное жилье.

И такой вопрос: можно ли как то избежать уплаты налога в вышеописанном случае?

Пока вы не приняли квартиру по акту приема-передачи, вы можете продать право требования (квартиры) по переуступке. Льгота по истечению минимального предельного срока владения, в этом случае, не предусмотрена. Уменьшить налоговую базу вы можете только на сумму фактических затрат на приобретение, т.е. на 4,4 млн. руб.

Т.е. налог к уплате будет равен ( 9 млн. — 4,4 млн.) х 13% = 598 тыс. руб. Покупка квартиры за 10 млн. руб. никак не меняет ситуацию, т.к. уменьшить налоговую базу можно только на фактические затраты на приобретение ПРОДАВАЕМОЙ квартиры. А не какой-то другой.

И еще одно добавление. Налоговая ставка 13% и уменьшение налоговой базы на сумму фактических затрат на приобретение возможно, если вы являетесь налоговым резидентом, т.е. проводите на территории России не менее 183-х дней, в том налоговом периоде, когда недвижимость была продана.

Купив жилье, вы можете получить налоговый вычет и вернуть подоходный налог. Но сейчас для этого нужно собрать необходимый комплект подтверждающих документов и заполнить декларацию 3-НДФЛ. ФНС обещает, что уже в 2021 году процесс возврата НДФЛ станет намного проще — без лишних бумаг и суеты.

Право на налоговый вычет появляется в том случае, когда вы осуществили определенные операции с имуществом (ст. 220 НК РФ). Это может быть:

- покупка жилья — дома, квартиры, комнаты и т п.;

- продажа имущества;

- строительство жилья или приобретение земельного участка для этих целей.

Для получения налогового вычета потребуется либо свидетельство о регистрации и договор купли-продажи, либо акт приема-передачи и договор долевого участия.

В данной статье рассмотрим ситуацию с приобретением квартиры.

Кто может получить имущественный налоговый вычет

Во-первых, на льготу могут рассчитывать только граждане РФ, которые приобрели квартиру на территории России. Важно, чтобы за жилье были заплачены свои деньги или оформлена ипотека.

Во-вторых, вычет предоставляется тем налогоплательщикам, которые имеют налогооблагаемый доход по ставке 13 %. Для этого нужно получать официальную зарплату и платить с нее НДФЛ.

Однако и ИП на УСН, и самозанятые могут получать дополнительные доходы, облагаемые НДФЛ. Например, они могут зарабатывать деньги на собственной деятельности и параллельно трудиться официально в компании. В этом случае у них появится право на получение имущественного налогового вычета в том налоговом периоде, в котором были получены доходы, облагаемые по ставке 13 %.

Если налогоплательщик купил квартиру в 2019 году, а свидетельство о регистрации получил в 2020-м, то начиная с 2020 года он имеет право на вычет. Поэтому, как только вы п олучили документы, подтверждающие ваши права на недвижимость, начинайте собирать необходимые бумаги для получения имущественного налогового вычета.

Какие документы нужны для получения вычета

Этот комплект включает:

- паспорт;

- справку о доходах по форме 2-НДФЛ, в которой указаны доходы и уплаченные налоги за соответствующий год;

- декларация 3-НДФЛ, из которой видно, что приобретено имущество, уплачены налоги и что полагается определенная сумма имущественного налогового вычета.

На квартиру потребуются:

- договор о приобретении квартиры;

- акт о передаче налогоплательщику квартиры или свидетельство о государственной регистрации права на квартиру.

Если квартира куплена через договор долевого участия:

- договор долевого участия в строительстве либо договор уступки права требования;

- акт приема-передачи либо другой документ, подтверждающий передачу объекта от застройщика участнику;

- копии платежных документов (например, платежные поручения, банковские выписки о перечислении денег со счета покупателя на счет продавца).

Если квартира куплена на вторичном рынке:

- договор о приобретении квартиры (например, договор купли-продажи);

- копии платежных документов (например, платежные поручения, банковские выписки о перечислении денег со счета покупателя на счет продавца);

- документы, подтверждающие право собственности на квартиру (например, свидетельство о государственной регистрации права).

Если куплен дом и земельный участок:

- договор приобретения земельного участка с жилым домом;

- копии платежных документов (например, платежные поручения, банковские выписки о перечислении денег со счета покупателя на счет продавца);

- документы, подтверждающие право собственности на жилой дом (например, свидетельство о государственной регистрации права);

- документы, подтверждающие право собственности на земельный участок (например, свидетельство о государственной регистрации права).

До 2014 года имущественный налоговый вычет оформлялся только на один объект недвижимости, а сейчас его можно получать с нескольких квартир. Ограничение по сумме осталось преждним — не более чем на 2 млн руб. Например, если квартира стоит 1,5 млн руб., то можно будет получить вычет еще на 500 000 руб. с последующей квартиры.

До 2014 года не было ограничений по процентам по ипотеке. Например, с переплаты 10 млн руб. можно было получить вычет на все 10 млн руб. Начиная с 2014 года, введено ограничение на вычет по ипотечным процентам, размером в 3 млн руб.

Налоговый вычет можно получить не только на недвижимость, но и на проценты по ипотеке.

Для этого нужны следующие документы:

- кредитный договор с приложениями и дополнительными соглашениями к нему;

- документы, подтверждающие уплату процентов по ипотеке (например, справка из банка).

Вычет оформляется на фактически уплаченные проценты. Например, если ипотечный договор оформлен на 10 лет 3 года назад, то налоговый вычет оформляется на сумму процентов, уплаченных за 3 года. На проценты, выплаченные в следующий год, налоговый вычет можно будет получить в следующем году.

Размер вычета и максимальные суммы расходов

Есть некоторые нюансы с оформлением вычета в зависимости от вида собственности.

- Единоличная собственность. При покупке квартиры можно вернуть имущественный налоговый вычет, но не более чем на 2 млн руб. Возврату подлежит 13 % от суммы расходов. Приобретая квартиру за 2 млн руб., вы можете вернуть 260 000 руб. уплаченных ранее налогов, а за 1 млн руб. — 130 000 руб. Если стоимость покупки будет дороже, сумма возврата не изменится.

- Общая долевая собственность. Например, при покупке ½ доли в квартире за 3 млн руб. можно оформить вычет не более, чем на 1,5 млн руб.

- Общая совместная собственность. До 2014 года супруги на двоих могли получить вычет не более чем на 2 млн руб. Поэтому выгоднее было оформить вычет только на одного из супругов, а другой в будущем смог получить еще один налоговый вычет.

С 2014 года ограничения 2 млн руб. устанавливаются не на объект недвижимости, а на человека. Например, если стоимость квартиры составляет 5 млн руб., то каждый из супругов может получить вычет на 2 млн. Если квартира стоит 3 млн руб., можно договориться о том, чтобы сделать вычет по 1,5 млн руб., и тогда у каждого остается по 500 000 руб., которые можно использовать на следующие объекты.

Как рассчитать размер вычета

Максимальная сумма вычета составляет: 2 000 000 x 13 % = 260 000 руб. Эту сумму можно применить к нескольким приобретаемым жилым объектам, если их общая стоимость менее 2 млн руб. (п. 3 ст. 220 НК РФ).

Если недвижимость приобретают супруги, то каждый из них имеет право на максимальную сумму вычета с 2 млн руб.

Если на покупку имущества был взят кредит, по процентам можно получить вычет не более 3 млн руб. Максимальная сумма вычета равна: 3 000 000 x 13 % = 390 000 руб.

Что учитывается как расходы при расчете вычета

Если вы приобретаете квартиру, то в расходы учитываются:

- сама покупка недвижимости;

- приобретение прав на квартиру в строящемся доме;

- траты на отделочные материалы;

- работы по отделке квартиры, разработка проектной и сметной документации.

Если вы покупаете дом или строите его, то в расходы включается:

- разработка проектной и сметной документации;

- приобретение стройматериалов, а также материалов для отделки;

- сама покупка дома, в том числе на стадии незаконченного строительства;

- работы по строительству и отделке дома;

- проведение электро-, водо- и газоснабжения и канализации.

Этапы получения имущественного налогового вычета

Пока процесс состоит из четырех этапов. Но скорее всего уже в 2021 году будет принят законопроект, который вносит изменения в Налоговый кодекс в части введения упрощенной процедуры получения налоговых вычетов по НДФЛ. Срок представления поправок — 24 февраля 2021 года.

Этап 1. Соберите копии всех необходимых документов

Копии документов, подтверждающих право на жилье:

- при строительстве или приобретении жилого дома — свидетельство о госрегистрации права на жилой дом или выписка из ЕГРП ;

- при приобретении квартиры — договор купли-продажи, акт о передаче налогоплательщику квартиры, свидетельство о госрегистрации права собственности или выписка из ЕГРП;

- при приобретении земельного участка под строительство или под готовое жилье — свидетельство о госрегистрации права собственности на земельный участок и свидетельство о госрегистрации права собственности на жилой дом;

- при погашении процентов по ипотеке — ипотечный договор, график погашения кредита и уплаты процентов за пользование заемными средствами.

До 2017 года для получения вычета было достаточно представить свидетельство о госрегистрации права. Но в 2017 году произошли изменения в подтверждении права на имущественный вычет при покупке недвижимости (Федеральный закон от 03.07.2016 № 360-ФЗ). Если вы приобрели недвижимость после 15 июля 2016 года, то право на имущественный вычет придется подтверждать выпиской из ЕГРП.

Копии платежных документов:

- подтверждающие расходы при приобретении имущества (квитанции к приходным ордерам, банковские выписки о перечислении денежных средств);

- свидетельствующие об уплате процентов по ипотечному договору (справка об уплаченных процентах за пользование кредитом).

Этап 2. Возьмите на работе справку 2-НДФЛ

Просто обратитесь в бухгалтерию — они подготовят.

Этап 3. Заполните декларацию 3-НДФЛ

Вам понадобятся данные из паспорта, 2-НДФЛ и других документов.

Учтите, что форма 3-НДФЛ ежегодно обновляется, но вы должны использовать именно ту, которая соответствует году, за который возвращается НДФЛ.

На своем сайте ФНС приводит пример заполнения налоговой декларации по форме 3-НДФЛ.

Если имущество покупалось в общую совместную собственность, нужно предоставить:

- копию свидетельства о браке;

- письменное заявление о договоренности супругов о распределении размера имущественного налогового вычета.

Обратите внимание: в составе новой формы 3-НДФЛ есть заявление о возврате суммы излишне уплаченного налога. Его тоже нужно заполнить, чтобы налоговая смогла перечислить вам сумму.

До 2021 года заявление нужно было заполнять отдельно по специальной утвержденной форме (Приказ ФНС РФ от 14.02.2017 № ММВ-7-8/182@).

В заявлении укажите:

- наименование банка;

- реквизиты банковского счета, на которые нужно перечислить сумму (сумма в заявлении должна совпадать с суммой, указанной в декларации).

Этап 4. Передайте комплект документов в налоговую инспекцию

Пакет документов подается либо в налоговую по месту жительства лично, либо через личный кабинет на сайте ФНС. Специалисты проверяют документы в течение 3-х месяцев. В случае возникновения каких-либо вопросов с вами свяжутся и попросят оригиналы документов. Если все в порядке, то деньги поступят на ваш счет. В целом на процедуру получения имущественного налогового вычета уходит максимум 4 месяца.

Получение имущественного налогового вычета через работодателя

При обращении к работодателю имущественный налоговый вычет можно получить до окончания налогового периода. Подача декларации 3-НДФЛ в этом случае не требуется.

- Написать заявление (в произвольной форме) на получение уведомления от налогового органа о праве на имущественный вычет. Можно использовать форму, которую ФНС рекомендует в Письме от 06.10.2016 N БС-4-11/18925@. Но гораздо проще подать заявление через личный кабинет налогоплательщика, так как там уже есть специальная форма.

- Сделать копии документов, подтверждающих право на получение вычета. Загрузите их в личный кабинет налогоплательщика и подпишите электронной подписью (специально получать ее не нужно, она формируется автоматически).

- Предоставить в налоговый орган заявление на получение уведомления о праве на имущественный вычет с приложением копий документов, подтверждающих это право.

- По истечении 30 дней получить от налогового органа уведомление о праве на вычет и передайте его работодателю.

- Предоставить выданное налоговым органом уведомление работодателю, которое будет являться основанием для неудержания НДФЛ из суммы выплачиваемых физическому лицу доходов до конца года.

Уведомление из ИФНС — это основание не удерживать НДФЛ из зарплаты, выплачиваемой сотруднику в текущем налоговом периоде, и основной документ, подтверждающий право на вычет, поэтому при получении уведомления необходимо проверить, правильно ли указаны все ваши данные и реквизиты.

Обратите внимание

- Срок давности для получения имущественного налогового вычета не установлен. Например, вы можете получить налоговый вычет даже спустя 10 лет после покупки квартиры.

- Если вы оформляете вычет самостоятельно, то в налоговой, после окончания налогового периода, можно рассчитывать на единовременную полную сумму 13 % с ваших доходов, заработанных в течение года. Если же вычет оформляется через работодателя, то возврат НДФЛ произойдет до окончания налогового периода, если налоговая подтвердит право на вычет. Это позволит получать зарплату без удержания НДФЛ, начиная с месяца, в котором вы принесли уведомление из налоговой.

- Согласно п. 9 ст. 220 НК РФ, если в налоговом периоде имущественные налоговые вычеты не могут быть использованы полностью, их остаток может быть перенесен на последующие налоговые периоды до полного их использования. В зависимости от заработка налогоплательщика возмещение НДФЛ может растянуться на несколько лет.

В 2021 году получить налоговый вычет будет можно без декларации

Уже весной 2021 года процесс получения вычета может быть автоматизирован, а значит упрощен. 26 января Госдума приняла в первом чтении законопроект о предоставлении вычетов по НДФЛ в режиме онлайн.

ФНС обещает, что для возврата НДФЛ достаточно будет просто заполнить электронное заявление, сформированное в личном кабинете на сайте ФНС. Мучиться с декларацией и справками не придется. А сведения о праве на вычет налоговики смогут получать без участия налогоплательщиков. Например, если покупка квартиры осуществляется с участием банка, то информация, необходимая для налогового вычета, поступит в налоговый орган от банка.

Закон упростит жизнь многим. Пандемия показала нам, как важно развивать цифровые технологии, делать доступ к госуслугам удаленным, чтобы воспользоваться ими человек мог в любой ситуации.

Вячеслав Володин

Председатель Государственной Думы

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Читайте также: