Корректировка прибыли для целей налогообложения

Обновлено: 02.05.2024

Корректировка бухгалтерской отчетности за прошлый период — это исправление ошибки в балансе или приложениях к нему после сдачи в ИФНС или уполномоченные органы. Для разных ситуаций алгоритм отличается.

Правила и сроки утверждения финансовых отчетов

В соответствии с законом №402-ФЗ, бухотчетность подписывается главным бухгалтером и руководителем компании. Также свою подпись ставит руководитель экономической службы, если в отчетах присутствуют аналогичные сведения. Затем отчеты утверждаются владельцами (собственниками, учредителями, акционерами) фирмы.

Напомним, что обычный срок сдачи финотчетов в ФНС — до 31 марта года, следующего за отчетным. Аналогичный срок установлен и для иных контролирующих госорганов, например, Минюста. Для утверждения финотчетов установлены иные даты. Так, например, учредители ООО должны провести утверждение в марте или апреле года, следующего за отчетным. А вот собственники акционерных обществ вправе провести данную процедуру еще позже — с марта по июнь включительно.

Следовательно, в большинстве случаев в ФНС предоставляются сведения, которые еще не прошли процедуру утверждения, регламентированную в законе №402-ФЗ. Таким образом, становится закономерным вопрос, можно ли сдать корректирующую бухгалтерскую отчетность за 2020 год, если обнаружена существенная погрешность в учете, — это зависит от того, утвержден баланс и остальные формы или еще нет. После того как бухотчетность утверждена владельцами компании, вносить исправления нельзя. Разрешается сдать заново только бухгалтерскую отчетность, которая еще не прошла утверждение.

Актуальные бланки всех отчетов найдете в КонсультантПлюс. Используйте бесплатный доступ, чтобы скачать нужные и правильно их заполнить.

Степень существенности ошибок

Все ситуации, когда вносятся исправления, касаются только существенных ошибкок. Если бухгалтер нашел незначительную помарку или неточность, то, независимо от срока выявления, исправительные записи вносятся текущим периодом. То есть отчетный прошлый период не затрагивается и новые исправительные финотчеты не составляются.

Следовательно, можно ли подать корректировку годовой бухгалтерской отчетности при незначительной помарке? Нет, нельзя. Исправления вносятся только по существенным ошибкам.

В ПБУ 22/2010 сказано, что существенной признается ошибка, которая в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период. Существенность ошибки определяется организацией самостоятельно с учетом ее величины и характера соответствующей статьи (статей) бухгалтерской отчетности.

Порядок определения существенности закрепляют в учетной политике:

Чтобы внести корректировку в учетные данные, применяется ретроспективный метод пересчета. Иными словами, все показатели финотчетов подлежат пересчету с условием, как если бы выявленная ошибка никогда бы не совершалась. Субъекты, ведущие упрощенный бухучет, вправе не применять ретроспективный метод пересчета.

Корректировка после сдачи отчета

Порядок внесения изменений в уже сданный годовой финансовый отчет регламентирован на законодательном уровне, в принципе, как и правила составления бухотчетности. Приказ Минфина от 28.06.2010 №63н, или ПБУ 22/2010 устанавливает ключевые правила корректировки бухотчетности после отчетной даты.

Алгоритм действия зависит от даты выявления ошибки, от степени ее существенности, значительности и от того, была утверждена финотчетность владельцами компании или нет. Отметим, что корректировка бухгалтерской отчетности проводится по аналогии.

Дата выявления ошибки

Ситуация №1. Нашли ошибку до или во время составления финотчетности

В таком случае бухгалтер вносит корректирующие записи в отчетном периоде. Иными словами, если ошибка найдена в момент составления бухгалтерской отчетности, то неверная запись (операция, проводка) исправляется. Следовательно, в отчет войдут корректные данные, и корректировка бухгалтерской отчетности после сдачи в налоговую не потребуется.

Ситуация №2. Неточность выявлена до сдачи финансовой отчетности в ФНС

Ситуация № 3. Корректировка бухгалтерской отчетности после направления в ИФНС

Порядок внесения изменений и предоставления исправляющей финотчетности зависит от конечного получателя, то есть от того, кому адресован исправленный экземпляр отчета.

Если отчитываемся в ФНС, то действуйте в соответствии с установленными алгоритмами заполнения отчетных форм. Иными словами, при подготовке корректирующего финотчета используйте тот же бланк и те же правила заполнения, что и при первичной отправке информации в ФНС.

Если сдана некорректная бухгалтерская отчетность, сопроводите ее пояснительной запиской. В документе раскройте следующую информацию:

- характер выявленной ошибки;

- сумму отклонений в денежном выражении, а при необходимости и в количественном выражении;

- способ исправления.

Информацию раскройте по каждой статье бухучета, в которой были выявлены значительные неточности. Такую пояснительную записку направляют в ФНС вместе с корректировками.

12 апреля Судебная коллегия по экономическим спорам Верховного Суда вынесла Определение № 306-ЭС20-20307 по делу № А72-18565/2019, в котором прояснила вопрос корректировки налоговой базы по налогу на прибыль на выявленные ошибки прошлых налоговых периодов.

По результатам камеральной проверки уточненной налоговой декларации ИФНС России по Засвияжскому району г. Ульяновска отказалась привлекать общество к ответственности за совершение налогового правонарушения, доначислив ему недоимку по налогу на прибыль почти на 20 тыс. руб. Основанием для отказа в признании рассматриваемой суммы затрат в 2018 г. и доначисления налога послужил вывод налогового органа о том, что безнадежную к взысканию задолженность следовало списать еще в 2016 г. при ликвидации контрагента и учесть ее в том же налоговом периоде для целей налогообложения. Поэтому, заключили налоговики, неправомерно отражение этой суммы в налоговой декларации за 2018 г. Впоследствии региональное УФНС России поддержало решение инспекции.

Налогоплательщик оспорил решение ИФНС в арбитражном суде, который удовлетворил его заявление. Первая инстанция сочла, что в силу п. 1 ст. 54 НК РФ общество было вправе учесть в 2018 г. расходы, относящиеся по периоду своего возникновения к 2016 г., поскольку допущенная ошибка (искажение) в определении периода учета расходов не привела к неуплате налога и не имела негативных последствий для казны.

В дальнейшем апелляция отменила это решение и отказала в удовлетворении требований общества. Вторая инстанция указала на отсутствие всей совокупности условий, предусмотренных п. 1 ст. 54 НК, при которой расходы, не учтенные в предыдущих налоговых периодах, могут быть учтены при исчислении налога на прибыль за текущий период. По мнению апелляционного суда, в рассматриваемом случае не было выполнено условие об излишней уплате налога за 2016 г., поскольку в указанном налоговом периоде общество понесло убыток свыше 20 млн руб. и не уплачивало в бюджет налог в связи с отсутствием прибыли. Окружной суд поддержал постановление апелляции.

В кассационной жалобе в Верховный Суд общество сослалось на существенные нарушения норм материального права судами апелляционной и кассационной инстанций.

Судебная коллегия по экономическим спорам ВС напомнила, что по общему правилу, установленному в абз. 2 п. 1 ст. 54 НК, ошибки (искажения) в исчислении налоговой базы, относящиеся к прошлым налоговым (отчетным) периодам, исправляются за период, в котором они были совершены. Согласно п. 1 ст. 81 НК при обнаружении налогоплательщиком в поданной им в инспекцию декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы уплачиваемого налога, он вправе внести необходимые изменения в данный документ и представить уточненную налоговую декларацию.

С 1 января 2009 г., отметил Суд, в абз. 3 п. 1 ст. 54 НК РФ закреплено право налогоплательщика произвести перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором ошибки (искажения) были выявлены, если они привели к излишней уплате налога. Из содержания пояснительной записки к проекту этих поправок следовало, что они направлены на совершенствование регулирования отдельных вопросов налогового администрирования касательно регламентации контрольных полномочий налоговых органов. Соответственно, пояснил ВС, правила перерасчета налоговой базы в периоде выявления ошибки (искажения) должны толковаться и применяться таким образом, чтобы исключать формальное возникновение недоимок при отсутствии неблагоприятных материальных последствий для государства в результате допущенных при исчислении налогов ошибок.

Они также должны обеспечить уменьшение административного бремени, возлагаемого на налогоплательщиков в связи с устранением таких ошибок (искажений), и эффективность работы налоговых органов, поскольку необходимость подачи уточненных деклараций по каждому факту исправления в соответствии с ранее действовавшим регулированием влекла бы за собой проведение отдельных камеральных налоговых проверок в каждом из этих случаев. При этом судебная практика исходит из правомерности перерасчета в текущем налоговом периоде налоговой базы, если ранее допущенные ошибки не имеют негативных последствий для казны. Исправление их не посредством подачи уточненной декларации за предыдущий налоговый период, а путем отражения исправленных сведений в текущей налоговой декларации также допускается судами.

Верховный Суд добавил, что вопреки выводам апелляции и кассации возможность перерасчета налоговой базы не ограничивается только случаями получения налогоплательщиком положительного финансового результата в периоде возникновения ошибки и не обусловливается излишней уплатой налога исключительно в этот период, поскольку такие ограничения не вытекают ни из буквального содержания абз. 3 п. 1 ст. 54 НК, ни из телеологического толкования этой нормы.

Со ссылкой на Постановление Президиума ВАС РФ от 16 ноября 2004 г. № 6045/04 Суд пояснил, что невключение расходов в налогооблагаемую базу в периоде, в котором они возникли, могло привести в этом периоде либо к завышению налогооблагаемой прибыли и переплате налога на прибыль, либо к занижению убытка. В первом случае неправильный учет повлек бы излишнюю уплату налога, что компенсирует занижение налога в следующем периоде, во втором – увеличилась бы сумма убытка, на которую в силу права налогоплательщиков на перенос накопленного убытка уменьшалась бы налогооблагаемая прибыль последующих налоговых периодов.

Экономколлегия добавила, что налоговым органом в нарушение ч. 5 ст. 200 АПК РФ не доказано наличие у общества по итогам 2016–2017 гг. неуплаченных сумм налога на прибыль. В ходе судопроизводства по делу ИФНС также не оспаривалось соблюдение обществом положений п. 2.1 ст. 283 Налогового кодекса, ограничивающих с 1 января 2017 г. по 31 декабря 2021 г. предельный объем переносимого убытка (не более 50% налоговой базы). Доказательства, которые бы позволяли утверждать о нарушении нормы в связи с включением в налоговую базу 2018 г. расходов, ошибочно неучтенных в предшествующих налоговых периодах, в материалах дела также отсутствуют. Таким образом, ВС отменил судебные акты апелляции и кассации, оставив в силе решение первой инстанции.

Кроме того, по словам Романа Речкина, позиция ВС РФ значима еще и потому, что Судебная коллегия подтвердила право налогоплательщика выбрать способ исправления ошибок (искажений) либо посредством подачи уточненной декларации за предыдущий налоговый период (с последствием в виде повторной камеральной проверки), либо путем отражения исправленных сведений в текущей налоговой декларации.

Ручная корректировка проводок и дат повлияет на возникновение остатков по счетам расходов (доходов). В результате придется повторить процедуру Закрытие месяца для уже закрытого периода I квартала. Но тогда:

- все расходы в НУ в I квартале будут разнесены верно;

- налог на прибыль будет пересчитан автоматически;

- уточненная Декларация по налогу на прибыль за I квартал будет автоматически заполнена программой.

Данный способ не рекомендуется к использованию, если за период, в котором обнаружена ошибка, уже утверждена бухгалтерская отчетность. Т. е. вариант № 1 подходит только для исправлений в течение года.

Также вы узнаете:

- каким образом в 1С доначислить налог на прибыль, отразить уплату пеней и недоимки в бюджет;

- как заполнить уточненную декларацию по налогу на прибыль.

Пошаговая инструкция

31 марта 2018 (I квартал) Организацией были учтены расходы по оказанным услугам на сумму 120 000 руб. (в т.ч. НДС 18%). Поставщик выставил акт и счет-фактуру, НДС был принят Организацией к вычету.

26 июля 2018 (III квартал) оказалось, что при выписке первичных документов и счета-фактуры бухгалтер допустил ошибку и завысил сумму оказанных услуг на 5 000 руб.

Первичные документы и счет-фактура были исправлены поставщиком. В результате он выставил исправленные документы и исправленный счет-фактуру на сумму 135 700 руб., в т. ч. НДС 18%.

В этот же день бухгалтер отразил исправления в учете, рассчитал и уплатил в бюджет пени и налог на прибыль.

Организация осуществляет ежеквартальную уплату авансовых платежей по налогу на прибыль.

Рассмотрим пошаговую инструкцию оформления примера PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Исправление суммы приобретенных услуг за I квартал в периоде обнаружения ошибки (в III квартале) | |||||||

| 26 июля | 60.02 | 60.01 | 5 900 | 5 900 | 5 900 | Выделен аванс поставщику | Корректировка поступления — Исправление в первичных документах |

| 19.04 | 60.01 | -900 | -900 | Исправление суммы предъявленного НДС | |||

| 68.02 | 19.04 | -21 600 | Сторнирование суммы НДС, ранее принятого к вычету | ||||

| 26 | 60.01 | -5 000 | Исправление суммы расходов БУ | ||||

| 31 марта | 26 | 60.01 | -5 000 | -5 000 | Исправление суммы расходов НУ (Ручная корректировка даты) | ||

| Повторное закрытие прошлого периода (I квартал) | |||||||

| 26 июля | 90.08.1 | 26 | 120 000 | 115 000 | 115 000 | Списание общехозяйственных затрат на управленческие (косвенные) расходы | Закрытие месяца — Закрытие счетов 20, 23, 25, 26 |

| 99.01.1 | 68.04.1 | 113 000 | Перерасчет налога на прибыль за I квартал | Закрытие месяца — Расчет налога на прибыль | |||

| Уплата задолженности по налогу на прибыль в бюджет | |||||||

| 26 июля | 68.04.1 | 51 | 150 | Уплата налога на прибыль в федеральный бюджет за I квартал | Списание с расчетного счета — Уплата налога | ||

| 68.04.1 | 51 | 850 | Уплата налога на прибыль в региональный бюджет за I квартал | Списание с расчетного счета — Уплата налога | |||

| Начисление и уплата пеней по налогу на прибыль в бюджет | |||||||

| 26 июля | 99.01.1 | 68.02 | 5,29 | Начисление пеней по налогу на прибыль в федеральный бюджет | Операция, введенная вручную — Операция | ||

| 99.01.1 | 68.02 | 29,99 | Начисление пеней по налогу на прибыль в региональный бюджет | ||||

| 68.04.1 | 51 | 5,29 | Уплата в федеральный бюджет пеней по налогу на прибыль | Списание с расчетного счета — Уплата налога | |||

| 68.04.1 | 51 | 29,99 | Уплата в региональный бюджет пеней по налогу на прибыль | Списание с расчетного счета — Уплата налога | |||

| Представление уточненной Декларации по налогу на прибыль за I кв. в ФНС | |||||||

| 26 июля | — | — | 115 000 | Отражение исправленной суммы косвенных расходов | Регламентиро- ванный отчет Декларация по налогу на прибыль Лист 02 Прил. 2 стр. 040 | ||

Исправление суммы приобретенных услуг за I квартал в периоде обнаружения ошибки (в III квартале)

Нормативное регулирование

Если ошибка привела к занижению налога, то корректировки по налогу на прибыль вносят в тот период, когда ошибка была фактически допущена (п. 1 ст. 54 НК РФ).

Также налогоплательщик обязан подать уточненную декларацию по налогу на прибыль за период, в котором была допущена ошибка, приведшая к занижению сумм налога (п. 1 ст. 81 НК РФ).

Учет в 1С

Исправление ошибки в части налога на прибыль осуществляется с помощью документа Корректировка поступления . Узнать подробнее о его заполнении по примеру.

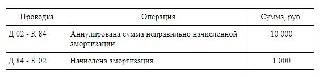

Проводки по документу

- установить флажок Ручная корректировка ;

- на вкладке Бухгалтерский и налоговый учет :

- удалить суммы по налоговому учету в графах Сумма НУ Дт и Сумма НУ Кт из проводки Дт 26 Кт 60.01storno, сформированной программой по дате исправления ошибки;

- добавить проводку Дт 26 Кт 60.01storno только по налоговому учету, установив дату проводки 31.03.2018, т. е. I квартала.

![]()

Документ формирует проводки:

- Дт 26 Кт 60.01storno — уменьшение суммы затрат:

- БУ — в месяце обнаружения ошибки, т. е. датой исправления;

- НУ — в месяце возникновения ошибки, т. е. когда услуги были учтены.

Повторное закрытие прошлого периода (I квартал)

Исправление суммы косвенных расходов по НУ

![]()

Поэтому необходимо заново выполнить регламентную операцию Закрытие счетов 20, 23, 25, 26 в процедуре Закрытие месяца в разделе Операции — Закрытие периода — Закрытие месяца .

В нашем примере исправление вносилось датой 31.03.2018, поэтому закрытие месяца необходимо выполнить начиная с Марта.

![]()

Документ формирует проводки:

- Дт 90.08.1 Кт 26 — отражение в составе косвенных расходов общехозяйственных затрат. По НУ сумма расходов учтена с учетом внесенных исправлений.

После повторного закрытия прошлого периода, в который вносились исправления, сумма косвенных расходов в НУ сформировалась верно.

![]()

Перерасчет налога на прибыль за I кв.

Перерасчет налога за I квартал осуществляется автоматически в момент повторного выполнения процедуры Закрытие месяца с помощью регламентной операции Расчет налога на прибыль.

При выполнении операции Расчет налога на прибыль осуществляется именно перерасчет налога, а не его доначисление. См. первичный расчет налога. PDF

Обращаем внимание, что будет изменена проводка по начислению налога на прибыль в бухгалтерском учете, поэтому если изменения в налоговый учет необходимо внести за период, в котором уже утверждена бухгалтерская отчетность, то лучше воспользоваться Вариантом №2 для исправления данных в налоговом учете.

Проверка

Сумма затрат на аренду помещения была уменьшена на 5 000 руб., следовательно, налоговая база за I квартал была занижена на 5 000 руб.

Проверим расчет недоимки по налогу на прибыль по следующей формуле:

![]()

Недоплата по налогу на прибыль за I квартал составила:

- Федеральный бюджет — 5 000 * 3% = 150 руб.

- Региональный бюджет — 5 000 * 17% = 850 руб.

Проверить сумму задолженности по налогу на прибыль можно сформировав отчет Оборотно-сальдовая ведомость по счету 68.04.1 в разделе Отчеты — Стандартные отчеты — Оборотно-сальдовая ведомость по счету .

![]()

Уплата задолженности по налогу на прибыль в бюджет

Уплата задолженности по налогу на прибыль в бюджет отражается документом Списание с расчетного счета вид операции Уплата налога в разделе Банк и касса — Банк — Банковские выписки — кнопка Списание .

Рассмотрим на примере уплату задолженности по налогу в региональный бюджет. Уплата задолженности в федеральный бюджет оформляется аналогично. PDF

![]()

Проводки по документу

![]()

Документ формирует проводки:

- Дт 68.04.1 Кт 51 — доплата налога на прибыль в региональный бюджет за I квартал.

Начисление и уплата пеней в бюджет

Расчет пеней

В нашем примере доплата налога на прибыль за I квартал произведена только 26 июля, следовательно пени необходимо исчислить за период с 29 апреля по 25 июля.

![]()

![]()

Начисление пеней

Начисление пеней оформляется документом Операция, введенная вручную вид операции Операция в разделе Операции — Бухгалтерский учет — Операции, введенные вручную .

![]()

Уплата пеней в бюджет

В нашей статье рассмотрим пример по уплате пеней по налогу на прибыль в региональный бюджет. Уплата пеней в федеральный бюджет оформляется аналогично. PDF

Уплата пеней отражается документом Списание с расчетного счета вид операции Уплата налога в разделе Банк и касса — Банк — Банковские выписки — кнопка Списание .

![]()

Проводки по документу

![]()

Документ формирует проводки:

- Дт 68.04.1 Кт 51 — уплата пеней по налогу на прибыль в региональный бюджет.

Представление уточненной Декларации по налогу на прибыль за I кв. в ФНС

Налогоплательщик обязан подать уточненную декларацию за период, в котором производилось исправление ошибки, приведшей к занижению сумм налога (п. 1 ст. 81 НК РФ). В нашем примере за I квартал.

Прежде, чем подавать уточненную декларацию, необходимо доплатить налог в бюджет, а также начислить и уплатить пени, иначе Организацию будет ожидать штраф в размере 20% от неуплаченной суммы налога (п. 4 ст. 81 НК РФ, п. 1 ст. 122 НК РФ).

Отчетность

При исправлении суммовой ошибки по налогу на прибыль необходимо представить уточненную декларацию за период возникновения ошибки:

На титульном листе: PDF

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

В данной статье рассмотрим, как отразить исправление суммовой ошибки в.В данной статье рассмотрим, как отразить исправление суммовой ошибки в.В данной статье рассмотрим, как отразить в учете покупателя исправление.Ошибки в учете не редкость, в т.ч. при регистрации первичных.

Карточка публикации

(1 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>Все комментарии (1)

ВСЕ НАСТОЛЬКО РАЗЖЕВАНО — ЧТО ОДНО СЛОВО БРАВО

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме "Задать вопрос" возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку "Задать вопрос", я соглашаюсь с

регламентом БухЭксперт8.ру >>Как не попасть в ловушку, работая с контрагентами из ЕАЭС

Изменения в 2021-2022 году, о которых нужно знать бухгалтеру

Практический переход на ФСБУ 6 и ФСБУ 26 в 1С

Первоочередные дела по годовой отчетности 2021 в 1С:Бухгалтерия

Практический переход на ФСБУ 25 в 1С - Часть 1

Читайте также: