Код тарифа плательщика 10 в рсв 2020 при усн

Обновлено: 17.05.2024

Плательщик осуществляет обмен документами в электронном виде с применением ЭЦП и при наличии необходимых аппаратных средств, а также соответствующего программного обеспечения.

Какие ставить коды отчетного и расчетного периодов

С 1 января 2020 года ряд налогоплательщиков утратил право применения пониженных ставок по страховым взносам.

Теперь на общих основаниях платят взносы:

А вот перечень лиц, которые сохранили или даже приобрели право на пониженные ставки:

Логичным следствием таких изменений стала бы корректировка отчетных форм. Но на сегодняшний день ее не появилось.

Или заполните онлайн в программе “Бухсофт”.

Заполнить РСВ онлайн

Теперь рассмотрим, какие же коды применимы в строке 001 приложения 1 раздела 1 расчета по страховым взносам в 2019 году.

Приложение к письму ФНС № БС-4-11/25633 содержит очень подробную таблицу с соответствием плательщика взносов и кода.

Посмотрите информацию, собранную из данной таблицы.

В зависимости от применяемой системы налогообложения компании и ИП проставляют в расчете по страховым взносам в 2020 год следующие коды плательщика страховых взносов:

- 01 – общая система налогообложения (ОСНО);

- 02 –УСН;

- 03 –ЕНВД.

Общие тарифы

В 2020 году, в общем случае, совокупная основная ставка взносов 30%. Из них:

- 22% – пенсионные взносы;

- 5,1% – медицинские взносы;

- 2,9% – взносы на случай болезни и материнства (1,8% – для временно пребывающих в РФ иностранцев и лиц без гражданства).

Пониженные тарифы

Заметим, что в целях применения пониженных тарифов компании и ИП на УСН должны соблюдать условие: их общая сумма годовых доходов должны быть не больше 79 млн. руб. А доходы от льготного бизнеса должны составлять не меньше 70% в общем объеме (подп. 3 п. 2 ст. 427 НК РФ).

Также платить взносы в 2020 году по пониженным тарифам еще вправе ИП на патенте и страхователи на ЕНВД, имеющие лицензию на фармацевтическую деятельность. Льготники на ЕНВД указывают код тарифа 09. А ИП на патенте, которые платят взносы по тарифу 20%, ставят код 12.

Дополнительные тарифы страховых взносов прописаны в статье 428 НК РФ. И в зависимости от применяемого тарифа, в расчете по страховым взносам ставят соответствующий код.

Например, для компаний, в которых есть рабочие места с вредными условиями труда, код 21, а с тяжелыми условиями труда – код 22.

Не путайте коды тарифов с кодами застрахованных лиц. Так среди последний частым можно выделить один код – “НР”. Его проставляют по лицам, на которых распространяется обязательное пенсионное страхование, включая лиц, занятых на рабочем месте с особыми (тяжелыми и вредными) условиями труда, за которых уплачиваются страховые взносы.

Далее приведем единую таблицу с кодами тарифов плательщиков страховых взносов на 2020 год с расшифровкой.

Контроль информации по отчетности

Обязанности плательщиков взносов по данным на застрахованное лицо

К обязанностям плательщика относится также и представление точной и документально подтвержденной информации по лицам, в чью пользу осуществляется страхование.

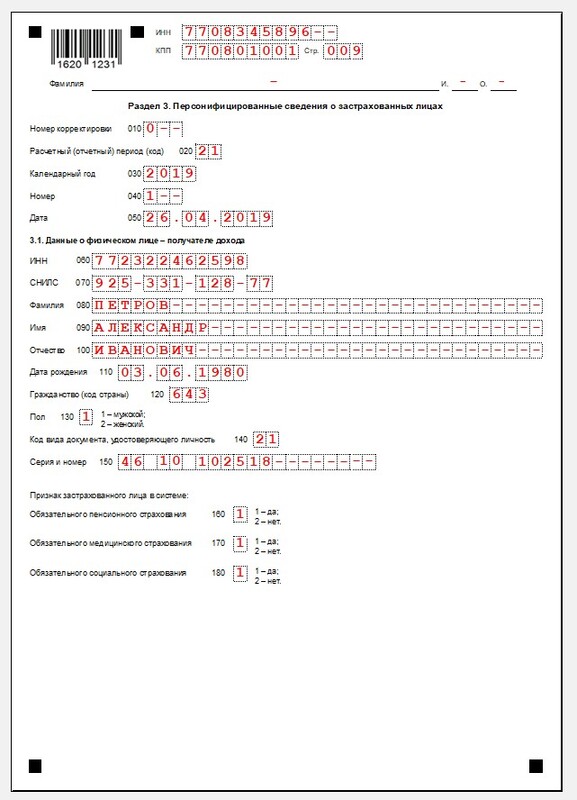

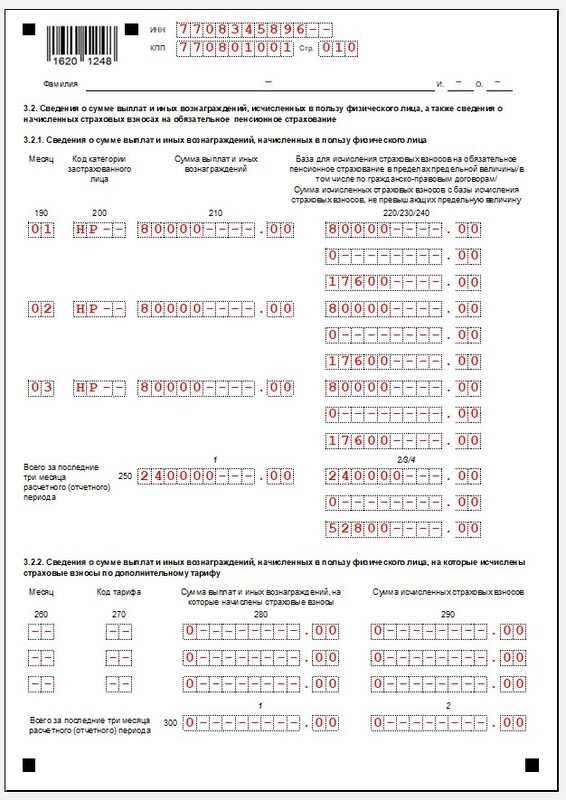

Так, раздел 3 РСВ должен быть заполнен плательщиком на всех застрахованных лиц, в чью пользу начислялись средства по трудовым и по гражданско-правовым договорам. На каждое лицо заполняется отдельно информация о его персонифицированных данных и суммах вознаграждений.

Что обозначает код

Код тарифа представляет собой сочетание двух цифр. Выбирая данный показатель в специальной программе для заполнения, составителю предлагается перечень имеющихся кодов. Какой из них выбрать при заполнении расчета, будет зависеть от того, какую систему налогообложения использует компания и от кода тарифа, в соответствии с которым начисляются взносы на ОПС и ОМС.

Любая компания, осуществляющая определенный вид деятельности, находит на той или иной системе налогообложения:

- ОСН, подразумевающий общий режим налогообложения (код тарифа 01);

- УСН, или упрощенная система налогообложения (код тарифа 02);

- ЕНВД, или единый налог на вмененный доход (код тарифа 03).

Нами перечислены только наиболее распространенные коды. Однако, многие компании должны отчитываться одновременно по нескольким кодам, так как они осуществляют такие виды деятельности, которые соответствуют разным системам налогообложения. Поэтому по сотрудникам указываются отдельные коды, в зависимости от того, к какому виду деятельности относится сотрудник.

Общая ставка для начисления и уплаты взносов равна 30%, из которых:

- 22% составляют пенсионные взносы;

- 5,1% – медицинские взносы;

- 2,9% – взносы на случай временной нетрудоспособности и материнства.

Сроки сдачи РСВ

За 3 квартал 2020 г. РСВ должен быть сдан не позднее 30 октября, в другом случае на организацию или ИП может быть наложен штраф, а также ФНС может заблокировать счета, если в течение 10 дней после 30 октября РСВ не представлен.

Если выплаты в пользу работников не производились, то нужно сдавать нулевой РСВ в установленные сроки. При несдаче РСВ налагается минимальный штраф 1000 руб. даже при условии, что взносов не должно было быть.

Коды тарифа плательщика, которые нельзя использовать в 2020 году

Это как раз те плательщики, которые утратили право применения пониженных тарифов.

Общий порядок заполнения раздела 3 РСВ

При получении уведомления ФНС для представления уточнений или пояснений по персональным данным идентификации застрахованных физических лиц (ошибка с кодом – 0400500003), которые отражены в разделе 3 РСВ, его нужно откорректировать таким образом:

- на каждое застрахованное лицо с выявленными несоответствиями в строках подраздела 3.1 отражаются персональные данные из предыдущего расчета, а в строках 190-300 подраздела 3.2 проставляется 0

- также по этому застрахованному лицу в подразделе 3.1 отражаются правильные данные и строки 190-300 подраздела 3.2 при необходимости вносятся корректные показатели

- при необходимости вносятся корректировки информации раздела 1 РСВ

Пример при смене работником ФИО

Если после внесения корректив в РСВ снова получен отказ с тем же кодом ошибки 0400500003, можно самостоятельно проверить:

Если работник поменял персональные данные, и работодателю вернули РСВ с кодом ошибки 0400500003, то можно предложить работнику отправится в ФНС для сверки и актуализации данных. При этом нужно учесть, что это не является недоработкой физлица поэтому для того, чтобы ФНС не предъявила взысканий, нужно еще приложить к исправленному отчету копии документов работника, у которого сменились данные.

В ситуации, если сотрудник уволился и ФНС вернула расчет в отношении этого работника актуализировать сведения и представить копии документов в ФНС должен работодатель.

Ошибка при внесении исправлений

В целях поддержки бизнеса для ряда плательщиков были установлены пониженные тарифы по страховым взносам. В статье Оксаны Смолановой читайте об особенностях, возникающих при заполнении расчёта по страховым взносам за полугодие 2020 года.

Как изменится порядок заполнения расчёта для разных организаций

Форма [1] расчёта по страховым взносам, которая применяется начиная с представления расчёта по страховым взносам за первый расчётный (отчётный) период 2020 года, а также порядок [2] заполнения формы расчёта по страховым взносам утверждены Приказом ФНС России от 18.09.2019 № ММВ-7-11/470@ (далее ‒ Порядок заполнения расчёта) ( п. 3 указанного приказа[3]).

Расчёт по страховым взносам за полугодие для СМП, применяющих пониженные тарифы в соответствии со статьёй 6 Федерального закона от 01.04.2020 № 102-ФЗ

С 01.04.2020 для плательщиков страховых взносов, признаваемых субъектами малого или среднего предпринимательства (далее ‒ субъекты МСП), установлены дифференцированные тарифы страховых взносов (ст. 6 Федерального закона от 01.04.2020 № 102-ФЗ[4]).

Поскольку тарифы снижены частично и понижение распространяется не на все месяцы 2020 года, страховые взносы рассчитываются с применением сразу нескольких тарифов. По каждому из них взносы надо считать отдельно (Письмо ФНС России от 29.04.2020 № БС-4-11/7300@[6]).

Поэтому при заполнении расчёта по страховым взносам, начиная с отчётности за полугодие 2020 года, субъектам МСП необходимо обратить внимание на особенности заполнения приложений 1 и 2 к разделу 1, а также раздела 3 расчёта указанной категорией плательщиков. Иные приложения и разделы расчёта заполняются МСП в общеустановленном порядке.

Приложение 1 к разделу 1 расчёта по страховым взносам. Если вы применяете несколько тарифов в течение расчётного (отчётного) периода (например, пониженный и обычный), то приложение 1 (его отдельные подразделы) нужно заполнить отдельно по каждому из них (п. п. 5.4, 10.1 Порядка заполнения расчёта[7]).

Так, субъект МСП, производящий выплаты, облагаемые страховыми взносами, физическому лицу в размерах, превышающих на конец календарного месяца МРОТ, должен включить в состав расчёта два приложения 1[8].

В строке 001 приложения 1 нужно указать:

При этом подраздел 1.3, в котором производится расчёт сумм страховых взносов на ОПС по дополнительным тарифам, дважды заполнять не нужно.

В остальном подразделы 1.1 и 1.2 приложения 1 к разделу 1 заполняются в обычном порядке.

Приложение 2 к разделу 1 расчёта по страховым взносам заполняется в обычном порядке. В нём отражаются сведения и о тех застрахованных лицах, за которых взносы уплачиваются по ставке 0 %.

В подразделе 3.2 раздела 3 укажите сведения о суммах начисленных выплат и исчисленных с них взносах на ОПС. В подразделе 3.2.1 в графах 130 отразите код категории застрахованного лица из Письма ФНС России от 07.04.2020 № БС-4-11/5850@[14]:

- ВЖМС ‒ иностранцы (лица без гражданства), временно проживающие на территории РФ, а также временно пребывающие на территории РФ иностранцы (лица без гражданства), которым предоставлено временное убежище;

- ВПМС ‒ иностранцы и лица без гражданства, временно пребывающие на территории РФ (кроме высококвалифицированных специалистов);

- МС ‒ иные физлица.

В этом случае помимо подраздела 3.2.1 раздела 3 со специальным кодом категории застрахованного лица МС (ВЖМС, ВПМС) из указанного письма в расчёте должен быть подраздел 3.2.1 раздела 3 с кодом НР (ВЖНР, ВПНР) (см. Приложение к Письму ФНС России от 29.05.2020 № БС-4-11/8821@[15]).

Правильность расчёта страховых взносов вы можете проверить, воспользовавшись формулами, которые приведены в Приложении к Письму ФНС России от 29.04.2020 № БС-4-11/7300@[16]. Для этого надо:

- сложить суммы страховых взносов на ОПС, ОМС и по ВНиМ, которые вы исчислили по итогам месяца;

- рассчитать общую сумму взносов по формуле, приведённой в названном приложении, для соответствующего месяца;

- сравнить результаты. Если они равны, значит, взносы рассчитаны правильно.

Расчёт по страховым взносам за полугодие для организаций, которые имеют право на нулевые тарифы

Для ряда страхователей установлены нулевые тарифы взносов на ОПС, ОМС и ВНиМ в отношении выплат физлицам за апрель ‒ июнь 2020 года (ст. 3 Федерального закона от 08.06.2020 № 172-ФЗ[17]).

К страхователям, имеющим право на нулевые тарифы, относятся (ст. 2 Федерального закона от 08.06.2020 № 172-ФЗ[18]):

- ИП и организации, включённые в единый реестр СМСП на основании налоговой отчётности за 2018 год. Льгота действует при условии, что они ведут деятельность в отраслях экономики, наиболее пострадавших от коронавируса;

- некоторые религиозные организации;

- социально ориентированные НКО, включённые в соответствующий реестр, которые получают субсидии, гранты, являются исполнителями общественно полезных услуг, поставщиками социальных услуг;

- иные некоммерческие организации, включённые в реестр НКО, наиболее пострадавших от коронавируса.

Нулевые тарифы применяются ко всей сумме выплаты физлицу, которые были начислены за апрель ‒ июнь 2020 года, независимо от того, меньше она предельной величины базы для исчисления страховых взносов или больше неё.

В раздел 1 расчёта по страховым взносам в строках 031, 032, 033, 051, 052, 053, 111, 112, 113 должны быть нулевые показатели, так как взносы за апрель, май, июнь рассчитываются по нулевому тарифу.

В строках 060, 061, 062 подраздела 1.1, строке 060 подраздела 1.2 этого приложения приведите (п. п. 6.10 ‒ 6.12, 7.8 Порядка заполнения расчёта по страховым взносам[20]):

- в первой графе ‒ сумму страховых взносов, исчисленную с начала года.

Поскольку к выплатам за апрель, май, июнь 2020 года применяется тариф 0 %, полагаем, значение этой графы должно равняться показателю аналогичной графы расчёта за первый квартал 2020 года;

- во второй, третьей и четвёртой графах ‒ нулевой показатель.

В остальном приложение 1 к разделу 1 заполняется как обычно.

В приложении 2 к разделу 1 в строке 060 приведите (п. 10.11 Порядка заполнения расчёта по страховым взносам[21]):

- в первой графе ‒ сумму взносов, исчисленную с начала года. Полагаем, она должна равняться показателю той же графы расчёта за первый квартал 2020 года;

- во второй, третьей и четвертой графах ‒ нулевые показатели, так как взносы за апрель, май, июнь 2020 года рассчитываются по тарифу 0 %.

В остальном заполняйте приложение 2 к разделу 1 как обычно.

Коды категорий застрахованных лиц, отражаемые в подразделе 3.2.1 раздела 3 расчёта, выберите из числа приведенных в Письме ФНС России от 09.06.2020 № БС-4-11/9528@[22]:

В графе 170 приведите нулевые показатели. В остальном раздел 3 заполняется как обычно.

Расчёт по страховым взносам за полугодие для организаций, применяющих пониженные тарифы

Закон № 102-ФЗ не предусматривает особых правил для использования новых пониженных тарифов страховых взносов субъектами МСП, которые и до 1 апреля относились к категориям плательщиков, имеющих право на льготные тарифы, установленные статьёй 427 НК РФ[23].

Для организаций сферы информационных технологий до 2023 года действуют льготные тарифы ‒ 8,0 % на ОПС, 2,0 % на ОСС, 4,0 % на ОМС. Таким образом, если субъект МСП относится к сфере IT, то льготные тарифы взносов по ОПС и ОМС (как в пределах МРОТ, так и при превышении) для него ниже, чем предусмотренные в Законе № 102-ФЗ. Вместе с тем тариф по ОСС (2 %) такие лица применяют ко всей зарплате, тогда как Закон № 102-ФЗ с выплат, превышающих МРОТ, от этой части от взноса освобождает.

В Письме ФНС России от 07.04.2020 № БС-4-11/5850@[24] разъяснено, что в отношении части выплат в пользу физического лица, определяемой по итогам каждого календарного месяца, в размере, не превышающем или равном величине МРОТ, страховые взносы субъектами МСП исчисляются по применяемым тарифам, размер которых установлен статьёй 425 либо пунктом 2 статьи 427 НК РФ, то есть с учётом иных льгот по взносам, на которые плательщик имеет право. Таким образом, считаем, что субъекты МСП вправе применять льготные тарифы, используемые ими ранее, если они ниже установленных Законом № 102-ФЗ.

Если вы применяете пониженные тарифы, то независимо от вида деятельности в расчёте вам нужно заполнить (п. п. 2.1, 2.2 Порядка заполнения расчёта по страховым взносам)[25]: титульный лист; раздел 1; подразделы 1.1 и 1.2 приложения 1 к разделу 1; приложение 2 к разделу 1; раздел 3.

Наряду с этим, в зависимости от основания, по которому применяются пониженные тарифы, отдельным плательщикам нужно заполнить:

- приложение 5 к разделу 1 ‒ IT-организациям, указанным в подпункте 3 пункта 1 статьи 427 НК РФ[26];

- приложение 6 к разделу 1 ‒ некоммерческим организациям на УСН (кроме государственных и муниципальных учреждений), осуществляющим виды деятельности, перечисленные в подпункте 7 пункта 1 статьи 427 НК РФ[27];

- приложение 7 к разделу 1 ‒ российским организациям, которые производят и реализуют собственную анимационную аудиовизуальную продукцию и (или) оказывают услуги (выполняют работы) по её созданию.

Таким образом, порядок заполнения расчёта по страховым взносам за полугодие 2020 года имеет свои особенности, которые зависят от того, какие именно льготы по тарифам на страховые взносы вправе применить плательщики.

- Отчетность 4-ФСС за IV квартал 2021 года до 20.01.2022

- Отчет в СЗВ-ТД за август 2021 года до 15.09.2021

- Отчет РСВ за III квартал 2021 года до 30.10.2021

- Когда и как сдавать расчет по страховым взносам

- Расчет по страховым взносам 2019 года – инструкция по заполнению

- Титульный лист

- Раздел 1

- Приложение 1 к разделу 1

- Приложение 2 к разделу 1

- Приложение 3 к разделу 1

- Раздел 3

Когда и как сдавать расчет по страховым взносам

В 2019 году за плательщиками страховых взносов, у которых среднесписочная численность сотрудников (застрахованных лиц) за предыдущий отчетный (расчетный) период не превысила 25 человек, ФНС сохранила право сдавать отчет в бумажном варианте. Все остальные организации и ИП обязаны представлять электронную версию расчета по страховым взносам через телекоммуникационные каналы связи.

Начиная с отчетности за 2020 год, подавать РСВ на бумаге смогут только те, у кого отчетном или налоговом периоде не более 10 работников (п. 10 ст. 431 НК РФ).

Срок сдачи – 30 дней по окончании отчетного периода, то есть отчет за квартал нужно передать в налоговую не позднее 30 числа следующего месяца. Если последний день сдачи приходится на выходной, крайний срок переносится на следующий рабочий день.

Расчет по страховым взносам 2019 года – инструкция по заполнению

ФНС в письме № БС-4-11/6940@ от 12 апреля 2017 г. перечислила разделы отчета, обязательные для заполнения:

- титульный лист;

- раздел 1 – сводные данные по взносам;

- подразделы 1.1 и 1.2 приложения 1 к разделу 1 – расчет сумм всех взносов;

- приложение 2 к разделу 1 – расчет взносов по соцстраху на случай временной нетрудоспособности и в связи с материнством;

- раздел 3 – индивидуальные сведения по сотрудникам.

Их сдают, даже когда организация или ИП не вели деятельность и не делали никаких начислений работникам в отчетном периоде. Если показатели отсутствуют, то в ячейках, где должны быть суммы или количество, проставляют нули, а в остальных – прочерки.

Другие подразделы и приложения отчета нужно сдавать в случае, если есть данные для внесения.

Все заполненные листы нумеруют сквозным методом, суммы произведенных выплат и начисленных взносов указывают без округления, в рублях и копейках.

Порядок заполнения регламентирует Приказ ФНС № ММВ-7-11/551 от 10 октября 2016 года. Этим же документом закреплена форма отчета, действующая в 2019 году.

Начиная с отчетности за 1 квартал 2020 года Расчет по страховым взносам нужно сдавать по новой форме, так как вступает в силу Приказ ФНС от 18.09.2019 № ММВ-7-11/470@.

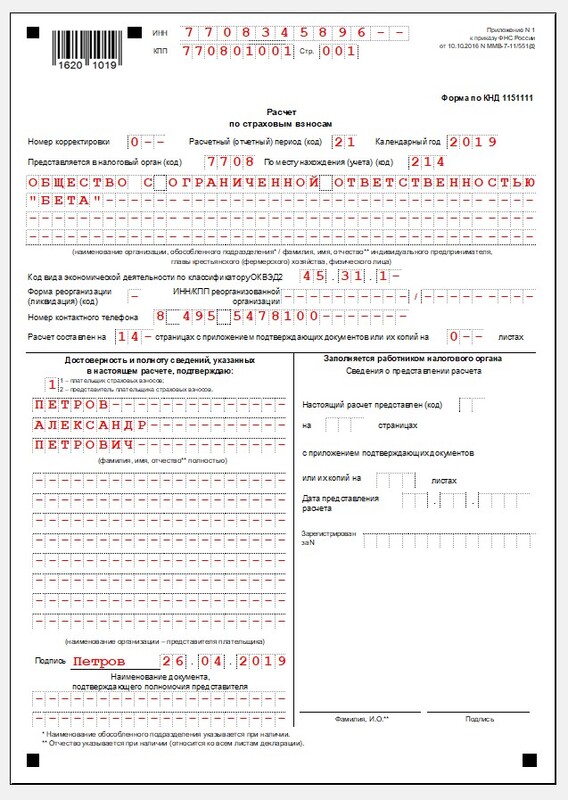

Титульный лист

ИНН организации (так как он десятизначный, в двух последних ячейках ставят прочерки) или предпринимателя (12 знаков) и КПП – только для юрлиц.

Номер корректировки

Как и в стандартном для налоговых деклараций формате, в Расчете много информации представлено в виде кодов. Они приведены в приложениях к Порядку заполнения.

Расчетный (отчетный) период Код Код В общем случае При реорганизации (ликвидации) организации 1 квартал 21 51 полугодие 31 52 9 месяцев 33 53 год 34 90 Представляется в налоговый орган – код ИФНС, в которую вы должны сдавать отчет. Уточнить его можно на сайте налоговой.

Далее организации вписывают свое полное наименование (как в учредительных документах), а предприниматели – фамилию, имя и отчество без сокращений (как в паспорте).

Затем надо указать код вида экономической деятельности по классификатору ОКВЭД 2, утвержденному Приказом Росстандарта от 31.01.2014 № 14-ст.

Если организацию не реорганизовывают и не ликвидируют, в следующих двух полях ставят прочерки.

Указывают количество листов, на которых составлен сам отчет, и, если есть, количество приложений в виде подтверждающих документов. Например, когда отчет сдает представитель плательщика, он приложит копию доверенности, подтверждающую его полномочия.

Предприниматель должен поставить только подпись и дату, а организациям нужно еще заполнить ФИО руководителя (полностью).

Когда расчет подписывает представитель плательщика страховых взносов, есть два варианта:

- если это физлицо, указывают его ФИО;

- если юридическое лицо, то заполняют ФИО его руководителя и наименование организации, представляющей интересы компании или ИП.

Последний блок титульного листа – это наименование и реквизиты документа, подтверждающего полномочия представителя (доверенность).

![Титульный лист]()

Титульный лист

Сведения о физическом лице, не являющемся индивидуальным предпринимателем

Начиная с отчета за 1 квартал 2020 года, эта страница исключена.

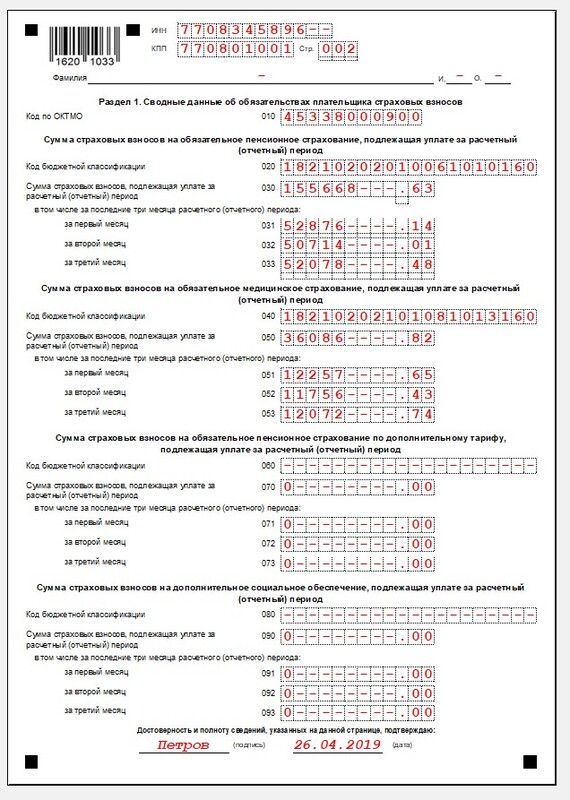

Раздел 1

В первом разделе отражают суммарные данные по каждому из фондов – социальному, пенсионному, медицинскому, – с указанием кодов бюджетной классификации.

Строки 020, 040, 060, 080 и 100 – коды бюджетной классификации, на которые перечисляют страховые взносы на:

- обязательное пенсионное страхование (ОПС);

- обязательное медстрахование (ОМС);

- ОПС по доптарифам;

- дополнительное соцобеспечение;

- обязательное соцстрахование на случай временной нетрудоспособности и в связи с материнством (ОСС ВНиМ).

По каждому из пяти видов страхового обеспечения заполняют итоговые суммы, подлежащие уплате, с начала года (строки 030, 050, 070, 090 и 110) с разбивкой по месяцам последнего квартала. Так, при формировании расчета за 9 месяцев надо указать величину начисленных взносов с января по сентябрь текущего года и суммы за июль, август и сентябрь.

А вот следующий блок этого раздела заполняют только в случае превышения социальных расходов над рассчитанными страховыми взносами.

Строка 120 – сумма превышения расходов на выплату пособий над суммой взносов на ВНиМ (нарастающим итогом с начала года).

Строки 121 – 123 суммы превышения конкретно за последние три месяца.

При этом не могут быть одновременно заполнены строки:

- 110 и 120;

- 111 и 121;

- 112 и 122;

- 113 и 123.

Строки 120-123 не заполняют работодатели из субъектов РФ, в которых действует Пилотный проект по прямым выплатам из ФСС.

![Раздел 1]()

Раздел 1

![Раздел 1 (окончание)]()

Раздел 1 (окончание)

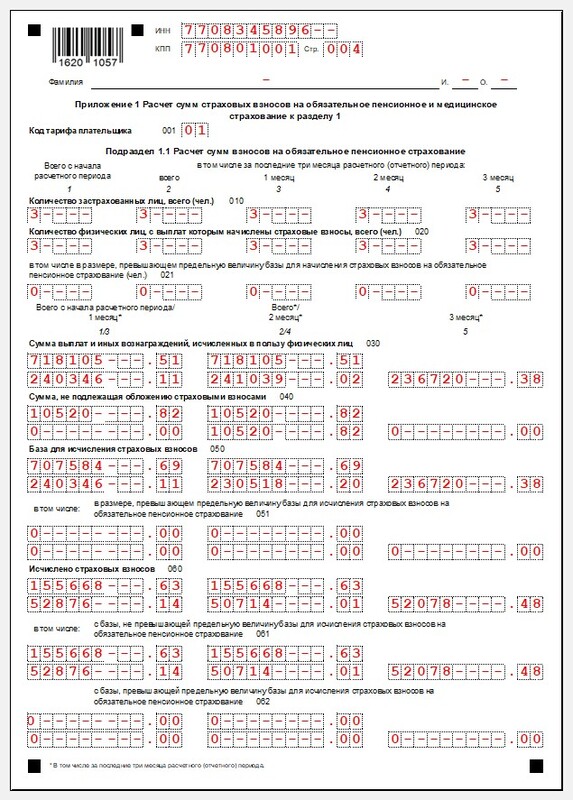

Приложение 1 к разделу 1

Состоит из четырех подразделов, в которых приведен расчет положенных к перечислению в бюджет страховых платежей с указанием налоговой базы.

Подраздел 1.1 Приложения 1

Предназначен для информации о взносах в ПФР.

Код тарифа плательщика в строке 001 указывает на систему налогообложения, которую вы применяете. Например, для плательщиков на основном тарифе (22%) предусмотрены коды 01, 02 или 03 – это ОСНО, УСН или ЕНВД соответственно.

Их берут из таблицы Приложения № 5 к Порядку заполнения, но с учетом письма ФНС № БС-4-11/25633 от 26 декабря 2018г.

Например, коды 08, 09 и 12 не применяют в связи с тем, что с 2019 года для большинства плательщиков отменили пониженные тарифы страховых взносов.

Количество застрахованных лиц в строке 010 – сколько всего числится работников.

020 – это количество тех, кому были начислены зарплата и иные вознаграждения, облагаемые взносами на ОПС.

В следующих строках (с 030 по 062) данные нужно показать:

- нарастающим итогом с начала года;

- суммарно за последние 3 месяца;

- отдельно по каждому из трех месяцев.

В бланке отчета, действующем с 2020 года, показатели за последние три месяца суммировать не придется.

040 – доходы, не подлежащие обложению страховыми взносами на ОПС. Перечень необлагаемых выплат вы найдете в ст. 422 НК РФ. К ним, например, относятся:

- пособия по временной нетрудоспособности (при этом больничный лист должен быть принят ФСС);

- суммы единовременной матпомощи сотруднику в связи со смертью члена его семьи;

- компенсационные выплаты при увольнении (кроме компенсации за неиспользованный отпуск) и др.

050 – база для начисления взносов на ОПС в соответствии со ст. 421 НК РФ. Сюда попадут облагаемые суммы выплат и вознаграждений в пользу физлиц. По сути это разница между строками 030 и 040.

060 – начисленные страховые взносы (равна строке 050, умноженной на тариф).

Отдельно надо указать данные по тем работникам, у кого итоговые доходы превысили предельную базу на ОПС, установленную Правительством РФ. Она ежегодно индексируется и на 2019 год составляет 1 150 000 руб.

Когда начисления у какого-либо сотрудника нарастающим итогом с начала года превысят этот лимит, взносы на ту часть, которая выше этой величины:

- рассчитывают по ставке 10% вместо 22%, если юрлицо или ИП применяют основной тариф;

- не исчисляют, если у организации или предпринимателя пониженные тарифы (письмо Минфина № 03-15-06/61097 от 13.08.2019).

021 – количество сотрудников, чей доход больше предельной базы;

051 – облагаемые выплаты, превысившие лимит;

061 – взносы с части, не превышающей базу;

062 – взносы, исчисленные с превышения.

![Подраздел 1.1 Приложения 1]()

Подраздел 1.1 Приложения 1

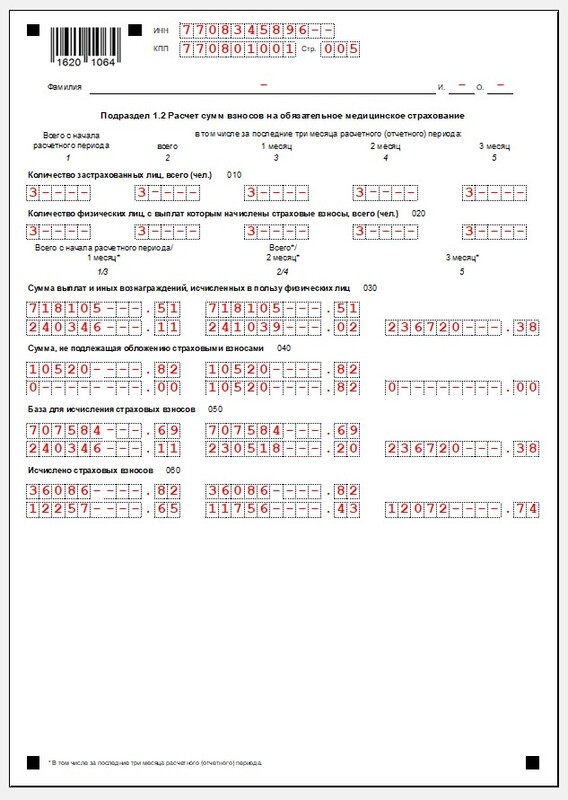

Подраздел 1.2 Приложения 1

Содержит информацию о взносах в ОМС. Заполняют по аналогии с предыдущим разделом, за исключением того, что по медицинскому страхованию не установлена предельная величина начислений.

![Подраздел 1.2 Приложения 1]()

Подраздел 1.2 Приложения 1

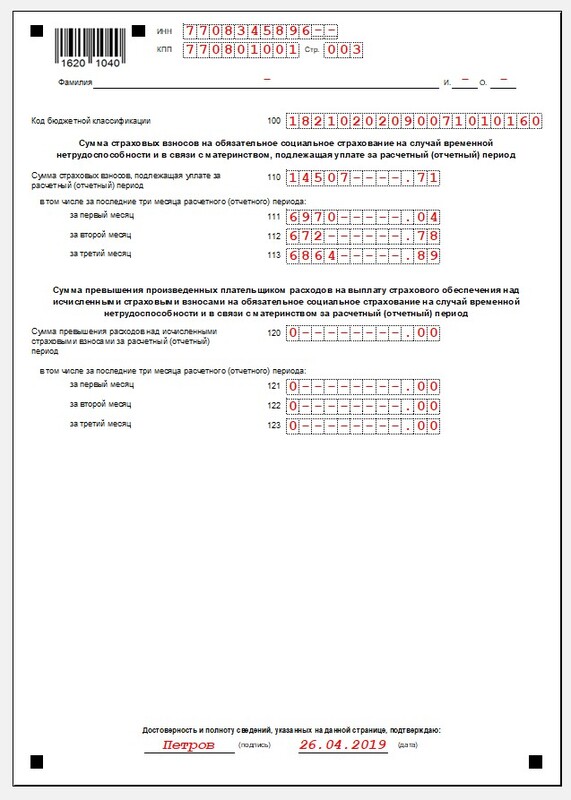

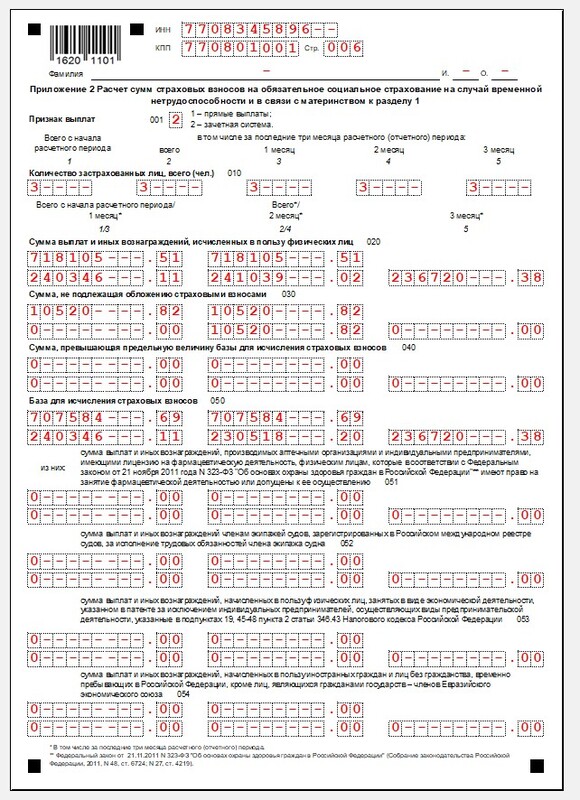

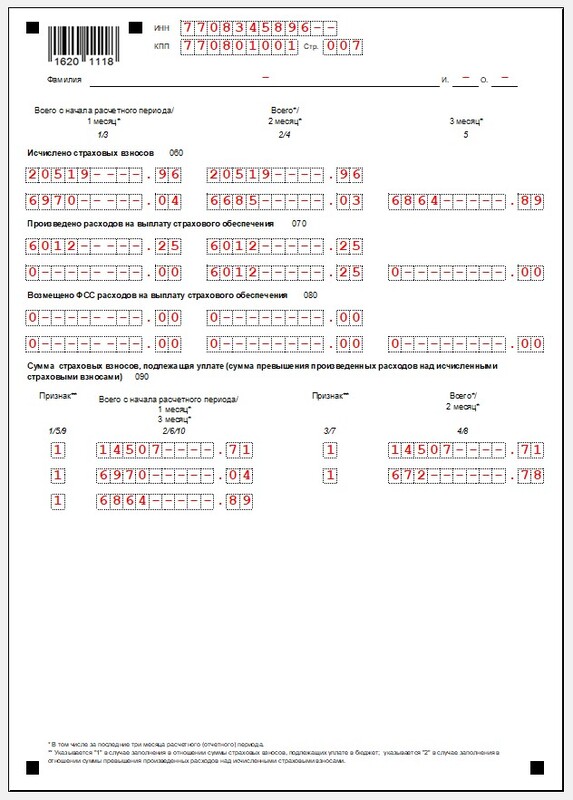

Приложение 2 к разделу 1

Посвящено суммам взносов на ВНиМ. Не заполняется в отношении физлиц, работающих по договору подряда, так как они не считаются застрахованными в рамках ОСС по ВНиМ (Письмо ФНС № БС-4-11/14783 от 31 июля 2018 г.).

С 2020 года здесь также нужно указать код тарифа плательщика.

Признак выплат 001 – прямые (1) или зачетные (2). Цифра 1 проставляется при действии на территории региона Пилотного проекта. Это означает, что пособия по материнству, больничные и другие социальные выплаты ФСС выплачивает напрямую, минуя работодателя.

Если же их перечисляет организация или ИП, а затем возмещает из ФСС, то в отчете ставят код 2, так как действует зачетная система.

010 – количество застрахованных физлиц.

020 – суммы, выплаченные с начала года с расшифровкой по трем последним месяцам отчетного квартала. Здесь указывают все начисления в пользу работников, указанные в п. 1 и п. 2 ст. 420 НК РФ.

030 – необлагаемые выплаты. С перечнем можно ознакомиться в ст. 422 НК РФ. Если не облагаемые взносами выплаты там не упомянуты, в расчет их не включают. К таким, например, относится плата сотруднику за арендованный у него автомобиль.

040 – заполняют, когда начисления физлица превышают предельно допустимую базу. В 2019 году для ФСС она составляет 865 000 руб. Все, что выше лимита, взносами на ВНиМ не облагается.

050 – база для расчета отчислений на социальное страхование. При ее отражении руководствуются ст. 421 НК РФ. Если в отчетном периоде не было необлагаемых выплат, показатель будет равен строке 020.

060 – размер отчислений на соцстрахование с разбивкой на 3 последних месяца.

070 – отражают только пособия за счет ФСС, то есть платежи по больничным листам, начиная с 4-го дня болезни (письмо ФНС № ПА-4-11/25227@ от 28.12.2016).

080 – суммы, которые территориальный ФСС возместил работодателю.

090 – это разность строк 060 и 070. Здесь может быть две ситуации:

Данные показывают нарастающим итогом с начала года, суммарно за три отчетных месяца и за каждый месяц отчетного периода.

![Приложение 2 к разделу 1]()

Приложение 2 к разделу 1

![Приложение 2 к разделу 1 (окончание)]()

Приложение 2 к разделу 1 (окончание)

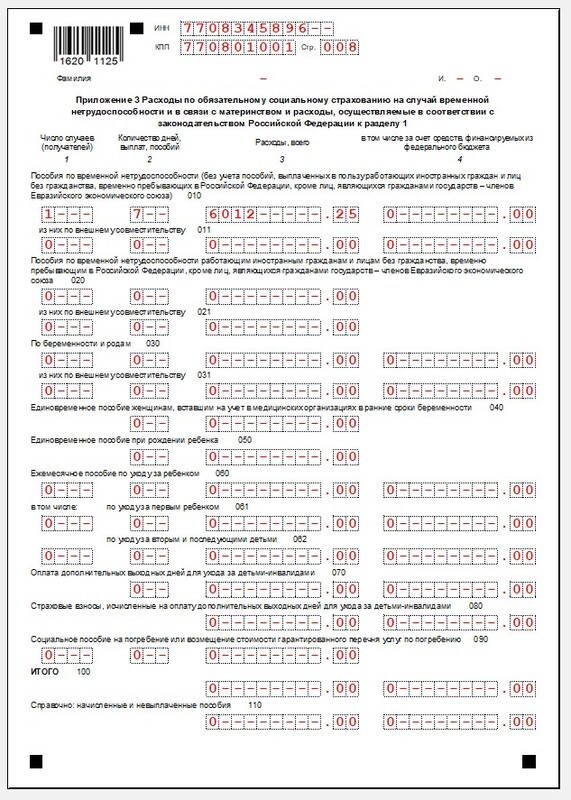

Приложение 3 к разделу 1

Предназначено для расшифровки пособий за счет ФСС России. Работодатели – участники Пилотного проекта его не заполняют.

![Приложение 3 к разделу 1]()

Приложение 3 к разделу 1

Раздел 3

Содержит подробные сведения по каждому из сотрудников за последние три месяца расчетного (отчетного) периода. Количество разделов будет столько же, сколько и застрахованных лиц.

Состоит из двух частей:

- 3.1 – персонифицированные сведения о получателе дохода (ФИО, паспортные данные и т. д.);

- 3.2 – произведенные за отчетный период начисления и рассчитанные страховые взносы.

В строке 200 подраздела 3.2.1 нужно указать код категории застрахованного лица, который берут из приложения № 8 к Порядку заполнения (опять же, учитывая пояснения ФНС в письме № БС-4-11/25633 от 26 декабря 2018 г.). Так, если плательщик страховых взносов применяет 01 код тарифа (строка 001 приложения 1 раздела 1), ему нужно выбрать НР, ВЖНР или ВПНР.

Перед тем, как заполнить расчет по пенсионным, социальным и медицинским страховым взносам, убедитесь, что все работники предоставили персональные данные:

При отсутствии хотя бы одного из идентификаторов налоговая инспекция отчет не примет.

Пенсионные взносы по каждому сотруднику в сумме должны совпадать с итоговой величиной взносов в ПФР. В противном случае отчет будет считаться непредставленным.

![Раздел 3]()

Раздел 3

![Раздел 3 (окончание)]()

Раздел 3 (окончание)

Разделы отчета, которые заполняют в отдельных случаях

Наименование Кто сдает Подраздел 1.3 приложения №1 к разделу 1 Организации и ИП, которые уплачивают взносы на ОПС по доптарифам с начислений работникам, занятым во вредных и тяжелых условиях труда. Подраздел 1.4 приложения №1 к разделу 1 Те, кто перечисляет взносы на дополнительное соцобеспечение членов летных экипажей и работников угольной промышленности. Приложение №4 Работодатели, которые выплачивают работникам соцстраховские пособия, финансируемые из федерального бюджета. Штрафные санкции

Ответственность по ст. 119 НК РФ может наступить, даже если расчет сдать в положенные сроки, но при этом допустить в нем ошибки или предоставить недостоверные сведения.

Если вы обнаружите их самостоятельно, можно сдать уточненный вариант.

Нужно ли сдавать нулевой расчет по страховым взносам

Да, нужно. Неосуществление деятельности не освобождает от обязанности сдавать расчет. Подтверждение в Письме ФНС № БС-4-11/6174 от 03 апреля 2017г.

Вы также сможете подготовить налоговые декларации и другие отчеты, обязательные для работодателей.

kody_v_novoy_forme_rsv_-_raschete_po_strahovym_vznosam.jpg

![]()

Похожие публикации

Значения для титульного листа РСВ

Большинство кодов приведено в соответствующих приложениях к Порядку заполнения формы, утв. Приказом № ММВ-7-11/470@ (далее - Порядок). На титульном листе отчета зашифрованных полей больше всего. ИНН и КПП плательщика указываются на каждом листе бланка, листы нумеруются по порядку.

Рассмотрим коды, которые заполняет страхователь.

Номер корректировки

Поле показывает число корректирующих отчетов, поданных страхователем.

Коды периодов для РСВ 2020

Обязательным показателем в РСВ является расчетный период. Код зависит:

от периода времени, за который составлен отчет;

от того, кто предоставляет форму.

Для удобства отразим возможные значения (утв. в Приложении 3 к Порядку) в таблице ниже.

Таблица 1. Значение расчетного периода

Период, за который заполнен расчет

При снятии с учета ИП, главы КФХ

При ликвидации (реорганизации) компании

Для всех прочих страхователей

Ошибка в РСВ по коду периода может привести к блокировке счетов плательщика. Такая ситуация может возникнуть, если налоговики в связи с неверно указанным кодом посчитают, что за отчетный период расчет компания не направила.

Код года в РСВ

Код налогового органа

Каждой ИФНС присвоен свой номер. Найти его можно с помощью ]]> сервиса на сайте ФНС ]]> - по адресу регистрации плательщика, или обратившись лично в налоговую инспекцию по месту жительства.

Кодировка по месту представления Расчета

Этот показатель введен для того, чтобы сразу распознать вид страхователя, подающего РСВ. Возможные значения кодировки (утв. в Приложении 4 к Порядку) отразим в таблице 2.

Таблица 2. Коды места представления

По месту жительства физического лица (не ИП), иного частнопрактикующего лица

По месту жительства ИП

По месту жительства адвоката

По месту жительства нотариуса

По месту жительства члена (главы) КФХ

По месту нахождения российской организации

По месту учета правопреемника российской организации

По месту нахождения обособленного подразделения российской организации

По месту нахождения юридического лица - (главы) КФХ

По месту нахождения обособленного подразделения иностранной организации в РФ

По месту учета международной организации в РФ

Выбранный вариант дает понять, кто сдает отчет - компания, ИП, КФХ или иное лицо.

Код вида экономической деятельности

Компания заявляет о выбранных видах деятельности в момент регистрации, выбирая значения из классификатора ОКВЭД2. Проверить присвоенные коды можно по выписке из ЕГРЮЛ или ЕГРИП. При желании компания имеет право изменить их. На титульном листе РСВ код ОКВЭД2 указывается по основному направлению ведения деятельности.

Коды при реорганизации/ликвидации

Для компаний, подавших документы о реорганизации или на снятие с учета, отведена специальная строка. Числовое значение в ней отражает форму реорганизации или показывает, что закрылось – обособленное подразделение или сама компания. В РСВ код ликвидации/ реорганизации может принимать значения, приведенные в таблице 3 (из Приложения 2 к Порядку).

Таблица 3. Кодировка формы реорганизации, при ликвидации, лишении полномочий, закрытии

Разделение с одновременным присоединением

Выделение с одновременным присоединением

Лишение полномочий (закрытие) обособленного подразделения

Коды для разделов РСВ

В остальных разделах указываемые коды относятся не к общей информации, а связаны с платежами по взносам.

Коды бюджетной классификации страхователь проставляет в соответствии с приказом Минфина от 12.05.2020 N 86н. В 2020 году по взносам применяются те же 20-тизначные коды, что и в 2019 г. Эти же значения компания указывает в поле 104 платежных документов. О КБК на 2020 год мы рассказывали в этой статье.

ОКТМО

ОКТМО присваивается территории. Фактически это привязка к муниципальному образованию – городу, поселку и т.д., где расположена компания. Уточнить ОКТМО своей компании можно в своей ИФНС или при помощи ]]> сервиса ФНС ]]> .

Тип плательщика

раздела 1 без приложений;

Работодатели, рассчитывавшиеся в течение отчетного периода с сотрудниками, представляют отчетность в полном варианте.

Код тарифа в РСВ

Определенному кругу плательщиков государство предоставило льготы в виде пониженного тарифа взносов (ст. 427 НК РФ). Код плательщика в РСВ показывает, пользуется компания правом на пониженные взносы или нет. Некоторые льготы в 2020 году уже отменены и не действуют, поэтому коды тарифа в РСВ за 2020 г. были пересмотрены.

Все утвержденные значения указаны в таблице 4.

Таблица 4. Код тарифа

Плательщики страховых взносов

Применяющие основной тариф страховых взносов

Осуществляющие деятельность в области информационных технологий

НКО (за исключением государственных (муниципальных) учреждений), применяющие УСН и осуществляющие в соответствии с учредительными документами деятельность в области социального обслуживания населения, научных исследований и разработок, образования, здравоохранения, культуры и искусства (деятельность театров, библиотек, музеев и архивов) и массового спорта (за исключением профессионального)

Резиденты территории опережающего социально-экономического развития в соответствии с законом от 29.12.2014 № 473-ФЗ

Резиденты свободного порта Владивосток в соответствии с законом от 13.07.2015 № 212-ФЗ

Организации- резиденты Особой экономической зоны в Калининградской области в соответствии с законом от 10.01.2006 № 16-ФЗ

Российские организации, осуществляющие производство и реализацию произведенной ими анимационной аудиовизуальной продукции независимо от вида договора и (или) оказание услуг (выполнение работ) по созданию анимационной аудиовизуальной продукции

Если в расчетном периоде тарифов у плательщика было более одного, то он должен заполнить столько приложений 1 к разделу 1 Расчета, сколько у него применено тарифов (п. 5.4 Порядка).

Ошибка в кодировке может привести к тому, что ИФНС запросит пояснения – компания обязана подтвердить свое право на применение льготных тарифов.

Код тарифа в РСВ 2020 при УСН

Коды в подразделах 1.3.1, 1.3.2, 1.1 связаны со спецоценкой и условиями труда, признанными вредными или тяжелыми. Значения показателей приведены на самой форме, поэтому в дополнительной расшифровке они не нуждаются.

Код вида документа

Код указывается для идентификации гражданина и применяется для проверки данных по физлицу. Принимаемые значения отражены в таблице 5.

Читайте также: