Код 618 по какой строке в декларации 3 ндфл отражается

Обновлено: 02.07.2024

Физическое лицо (налоговый резидент РФ) осуществляет операции по приобретению и погашению ценных бумаг на иностранных площадках через брокера (резидент государства Белиз). Имеется отчет брокера за 2020 год. При составлении формы 3-НДФЛ за 2020 год какие разделы нужно заполнить? Как определить курс валюты по строке 050 Приложения 2 формы 3-НДФЛ, если было операций много?

По данному вопросу мы придерживаемся следующей позиции:

В данном случае физическое лицо - налоговый резидент РФ (далее - ФЛ) может получить два вида доходов: в виде дивидендов или процентов (купонов), а также в виде положительного финансового результата от сделок купли-продажи или погашения ценных бумаг.

Иностранный брокер не признается налоговым агентом по НДФЛ, поэтому физлицо как налоговый резидент РФ (далее - ФЛ) должен самостоятельно декларировать свой доход, полученный в налоговом периоде по операциям с ценными бумагами. Для этого не позднее 30 апреля года, следующего за отчетным, подается налоговая декларация по форме 3-НДФЛ.

1) для отражения информации о дивидендах заполняется отдельное Приложение 2 с кодом вида дохода "Дивиденды";

2) для отражения информации о доходах, полученных за пределами РФ по операциям с ценными бумагами, необходимо заполнить, по нашему мнению:

Приложение 2 (код вида дохода "Доходы от отчуждения имущества"), который заполняется на каждую сделку реализации (погашения) ценных бумаг с указанием курса валюты на дату продажи (погашения). Совокупность доходов, пересчитанных в рубли на каждую дату продажи (погашения ценных бумаг), отраженных в строках 070 Приложения 2, переносится в строку 010 Раздела 2;

Приложение 8, в котором определяется сумма расходов в рублях, которые в соответствии с положениями ст. 214.1 НК РФ уменьшают сумму доходов, отраженных в Приложении 2. Далее сумма расходов, пересчитанная в рубли по курсу на дату их совершения, из строк 040 Приложения 8 переносится в строку 050 Раздела 2.

Подробнее порядок заполнения данных приложений описан ниже. Отметим, что каких-либо разъяснений по заполнению декларации 3-НДФЛ в ситуации совершения операций с ценными бумагами за пределами РФ через иностранных брокеров (которые не признаются налоговыми агентами), не обнаружено. Поэтому предлагаемый порядок заполнения Приложений 8 и 2 для данных операций является нашим экспертным мнением, основанном на правилах расчета финансового результата от операций с ценными бумагами, установленными статьей 214.1 НК РФ.

Обоснование позиции:

На основании ст. 209 НК РФ для физических лиц, являющихся налоговыми резидентами РФ, объектом налогообложения НДФЛ признается доход, полученный ими как от источников в РФ, так и от источников за пределами РФ.

К доходам, полученным от источников за пределами РФ, относятся (п. 3 ст. 208 НК РФ):

дивиденды и проценты, полученные от иностранной организации (подп. 1 п. 3 ст. 208 НК РФ);

доходы от реализации за пределами РФ акций или иных ценных бумаг, а также долей участия в уставных капиталах иностранных организаций (подп. 5 п. 3 ст. 208 НК РФ) (рассматриваются как доходы по операциям с ценными бумагами).

Физическому лицу - получателю рассматриваемых доходов от источников за пределами РФ исчисление и уплату НДФЛ с него следует произвести самостоятельно (подп. 3 п. 1 ст. 228 НК РФ, смотрите письма Минфина России от 13.12.2010 N 03-04-06/2-299, от 24.08.2009 N 03-04-05-01/658, УФНС России по г. Москве от 27.08.2010 N 20-14/3/090413@).

Налогоплательщиком должны рассчитываться отдельно:

1) налоговая база по доходам от долевого участия (в том числе по доходам в виде дивидендов, выплаченных иностранной организации по акциям (долям) российской организации, признанных отраженными налогоплательщиком в налоговой декларации в составе доходов);

2) налоговая база по доходам по операциям с ценными бумагами и по операциям с производными финансовыми инструментами.

К этим налоговым базам применяется налоговая ставка, предусмотренная п. 1 ст. 224 НК РФ - 13% (для доходов, полученных до 01.01.2021). Для доходов, полученных после 01.01.2021, применяется прогрессивная ставка НДФЛ.

Доходы (расходы, принимаемые к вычету в соответствии со ст. 214.1 НК РФ) налогоплательщика, выраженные (номинированные) в иностранной валюте, пересчитываются в рубли по официальному курсу ЦБ РФ, установленному на дату фактического получения указанных доходов (дату фактического осуществления расходов), если иное не предусмотрено главой 23 НК Ф (п. 5 ст. 210 НК РФ).

Датой фактического получения доходов в денежной форме является день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц (подп. 1 п. 1 ст. 223 НК РФ). Поэтому пересчет дохода в рубли осуществляется на каждую дату его фактического получения.

Доходы в виде процентов (купонов) и дивидендов

Сумма налога в отношении дивидендов, полученных от источников за пределами РФ, определяется применительно к каждой сумме полученных дивидендов. При этом сумму НДФЛ, исчисленную на сумму дивидендов, полученных от источников за пределами РФ, можно уменьшить на сумму иностранного налога, исчисленного и уплаченного по месту нахождения источника дохода. Но только в том случае, если источник дохода (по нашему мнению, источником дохода признается эмитент ценных бумаг, а не брокер) находится в иностранном государстве, с которым заключен договор (соглашение) об избежании двойного налогообложения (далее - СОИДН) (п. 2 ст. 214 НК РФ)*(2).

Если сумма налога, уплаченная по месту нахождения источника дохода, превышает сумму налога в РФ, полученная разница не подлежит возврату из бюджета (п. 2 ст. 214 НК РФ).

В декларации по форме 3-НДФЛ информация о доходах, полученных за пределами РФ, в виде дивидендов отражается путем заполнения Приложения 2 "Доходы от источников за пределами Российской Федерации, облагаемые налогом по ставке (001) __%", в котором указываются суммы доходов по виду доходов "Дивиденды" в строке 031.

В Приложении 2 указываются следующие показатели (применительно к рассматриваемой ситуации) отдельно по каждому источнику выплаты дохода (по нашему мнению, источником выплаты доходов в рассматриваемом случае будет эмитент ценных бумаг, а не брокер):

в строке 010 - код страны эмитента ценных бумаг;

в строке 020 - наименование эмитента ценных бумаг (на основании информации, указанной в отчете брокера). В случае если на основании имеющихся в распоряжении налогоплательщика документов невозможно сделать вывод о наименовании источника выплаты дохода, в строке 020 допускается указать вид совершенной налогоплательщиком операции;

в строке 030 - код валюты, в которой был получен доход;

в строках 040 и 050 - дата получения дохода (дата получения дивидендов) и курс иностранной валюты на дату получения дохода (если от одного и того же источника выплаты доход был получен неоднократно в течение года, то суммы дохода, уплаченные суммы налога и курсы валют указываются отдельно на каждую дату получения дохода и уплаты налога);

в строке 060 - сумма дивидендов в валюте;

в строке 070 - сумма дохода в пересчете в рубли (строка 060 х строка 050);

в строках 080 и 090 - дата уплаты налога в иностранном государстве и курс валюты на эту дату;

в строке 100 - сумма налога, уплаченная в иностранном государстве в иностранной валюте - на основании документа о полученном доходе и об уплате налога за пределами РФ, подтвержденная налоговым (финансовым) органом соответствующего иностранного государства, с которым подписано СОИДН. Если со страной эмитента нет такого соглашения, то сумма иностранного налога не уменьшает сумму НДФЛ, подлежащую уплате в РФ;

в строке 110 - сумма иностранного налога в рублях (строка 100 х строка 090);

в строке 120 - расчетная сумма НДФЛ (строка 070 х ставка НДФЛ), с учетом предусмотренных НК РФ вычетов*(1);

в строке 130 - расчетная сумма налога, подлежащая зачету (уменьшению) в РФ - указывается суммы налога, уплаченного (удержанного) за рубежом (в размере не превышающем показатель строки 120 (при условии наличия СОИДН и подтверждающих уплату налога документов).

Совокупность значений строк 070 Приложения 2 переносится в строка 010 Раздела 2 (с кодом 01, указанным в поле показателя 002 Раздела 2 "Вид дохода"). А совокупность значений строк 130 Приложения 2 переносится в строку 130 Раздела 2 (с кодом 01, указанным в поле показателя 002 Раздела 2 "Вид дохода").

Финансовый результат по операциям с ценными бумагами

Налоговой базой по операциям с ценными бумагами признается положительный финансовый результат по совокупности операций, исчисленный за налоговый период в соответствии с пп. 6-13.2 ст. 214.1 НК РФ.

Налоговая база по операциям с ценными бумагами, обращающимися на организованном рынке, определяется отдельно от операций с иными видами ценных бумаг, указанных в подпунктах 2-4 п. 1 ст. 214.1 НК РФ (п. 14 ст. 214.1 НК РФ). Например, финансовый результат определяется по каждой операции с ценными бумагами, обращающимися на организованном рынке ценных бумаг, и по каждой совокупности операций с ценными бумагами, обращающимися на организованном рынке ценных бумаг (абзац 3 п. 12 ст. 214.1 НК РФ).

Финансовый результат определяется как доходы от продажи (погашения) ценных бумаг за вычетом расходов, связанных с приобретением и обращением ценных бумаг (п. 12 ст. 214.1 НК РФ).

Таким образом, налоговой базой является положительный финансовый результат по совокупности операций с ценными бумагами, указанных в подпунктах 1-5 пункта 1 ст. 214.1 НК РФ (например, положительный финансовый результат по операциям с ценными бумагами, обращающимися на организованном рынке, совершенным за налоговый период).

Доходами по операциям с ценными бумагами признаются доходы от реализации (погашения) ценных бумаг, полученные в налоговом периоде.

Расходами по операциям с ценными бумагами признаются документально подтвержденные и фактически осуществленные налогоплательщиком расходы, связанные с приобретением, реализацией, хранением и погашением ценных бумаг, с исполнением и прекращением обязательств по таким сделкам. Перечень расходов приведен в п. 10 ст. 214.1 НК РФ и является открытым - к расходам относятся любые связанные с приобретением и продажей ценных бумаг расходы.

К расходам, непосредственно связанным с операциями с ценными бумагами, относятся расходы по оплате услуг, без которых такие операции не могут быть осуществлены (письмо Минфина России от 29.07.2019 N 03-04-05/56516).

При реализации ценных бумаг расходы в виде стоимости приобретения ценных бумаг признаются по стоимости первых по времени приобретений (ФИФО).

Абзацем вторым пункта 12 статьи 214.1 НК РФ предусмотрено, что расходы, которые не могут быть непосредственно отнесены на уменьшение дохода по операциям с ценными бумагами либо на уменьшение соответствующего вида дохода, распределяются пропорционально доле каждого вида дохода и включаются в расходы при определении финансового результата по окончании налогового периода.

В качестве документального подтверждения соответствующих расходов физическим лицом должны быть представлены оригиналы или надлежащим образом заверенные копии документов, на основании которых это физическое лицо произвело соответствующие расходы, брокерские отчеты, документы, подтверждающие факт перехода налогоплательщику прав по соответствующим ценным бумагам, факт и сумму оплаты соответствующих расходов. В случае представления физическим лицом оригиналов документов налоговый агент обязан изготовить заверенные копии таких документов и хранить их в течение пяти лет.

Кроме этого, информация, указанная в документах, должна позволять идентифицировать платежи с конкретными ценными бумагами (определение Московского городского суда от 14 июля 2017 г. N 4га-6915/17, в котором суд признал недостаточным наличие только отчета о купле-продаже ценных бумаг без банковской выписки, подписанной уполномоченными лицами банка).

Заполнение декларации

Каких-либо разъяснений по заполнению налоговой декларации в ситуации совершения операций с ценными бумагами за пределами РФ через иностранных лиц (которые не признаются налоговыми агентами), не обнаружено.

По нашему мнению, в декларации по форме 3-НДФЛ информация о доходах, полученных за пределами РФ по операциям с ценными бумагами, отражается путем заполнения:

отдельного Приложения 2 (код вида дохода "Доходы от отчуждения имущества"), который заполняется на каждую сделку реализации (погашения) ценных бумаг с указанием курса валюты на дату продажи (погашения). Совокупность доходов, пересчитанных в рубли на каждую дату продажи (погашения ценных бумаг), отраженных в строках 070 Приложения 2, переносится в строку 010 Раздела 2 и

Приложения 8, в котором определяется сумма расходов в рублях, уменьшающих в соответствии с положениями ст. 214.1 НК РФ сумму доходов, отраженных в Приложении 2. Далее сумма расходов, пересчитанная в рубли по курсу на дату их совершения, из строк 040 Приложения 8 переносится в строку 050 Раздела 2.

Рекомендуем перед заполнением Приложения 2 и Приложения 8 на основании отчета брокера оформить самостоятельный расчет финансового результата от каждой операции с ценными бумагами (далее - Расчет) (отдельно по видам ценных бумаг, указанных в Приложении 8 "Код вида операции" к Порядку заполнения формы 3-НДФЛ), в котором указываются следующие данные:

дата совершения каждой операции по продаже ценной бумаги (пакета ценных бумаг) и курс валюты на эту дату;

стоимость, по которой ценная бумага была продана (погашена), в валюте;

стоимость, по которой ценная бумага была продана (погашена), в рублях;

сумма расходов, понесенных при приобретении проданной ценной бумаги (пакета) (по методу ФИФО), в валюте (с указанием курса валюты, действующего на дату совершения расходов). Также целесообразно указывать срок владения ценной бумагой в целях определения права на инвестиционный вычет и заполнения строки 060 Приложения 8*(1);

сумма расходов, понесенных при приобретении проданной ценной бумаги (пакета) (по методу ФИФО), в рублях;

общая сумма расходов, понесенных за период, связанная с куплей и продажей ценных бумаг, и иных расходов (например, комиссия брокера), в рублях (по курсу на дату совершения каждого расхода), приходящаяся на операции с ценными бумагами, совершенными за период;

финансовый результат в рублях (доходы минус расходы). Отрицательный результат отражается в отдельной строке (например, "Убытки, подлежащие учету в будущих периодах");

указывается убыток, полученный в прошлых налоговых периодах, по операциям с ценными бумагами, обращающимися на организованных рынках, которым налогоплательщик планирует уменьшить положительный финансовый результат, полученных по операциям с ценными бумагами в текущем налоговом периоде в соответствии со ст. 220.1 НК РФ. Информация используется для заполнения строк 051 и 052 Приложения 8.

Также в Расчете подсчитываются итоговые суммы по каждому числовому показателю в рублях.

1. В Приложении 8 в строке 010 указывается код вида операции в соответствии с приложением N 8 (например, "01" - Операции с ценными бумагами, обращающимися на организованном рынке ценных бумаг, не учитываемые на индивидуальном инвестиционном счете).

На основании Расчета, составленного налогоплательщиком самостоятельно (скан-копию расчета можно приложить к декларации вместе с подтверждающими доходы и расходы документами) указывается:

в строке 020 - общая сумма дохода в рублях, полученная по совокупности совершенных операций по коду, указанному в строке 010 (берется итоговая информация из Расчета);

в строке 030 - общая сумма расходов, связанная с приобретением, реализацией, хранением и погашением ценных бумаг;

в строке 040 - общая сумма расходов, принимаемая в уменьшение доходов по совокупности совершенных операций (т.е. указывается сумма расходов, не превышающая сумму доходов, указанную в строке 020).

Значение строки 040 Приложения 8 (вместе с убытком прошлых лет, учтенным в строке 052 Приложения 8) включается в строку 050 Раздела 2 (п. 6.8 Порядка).

2. В Приложении 2 указываются следующие показатели (применительно к каждой операции реализации (погашения) ценных бумаг):

в строке 010 - код страны источника выплаты дохода (брокера или иностранной площадки, если есть данные о том, что иностранный налог был удержан площадкой);

в строке 020 - наименование источника доходов. В случае если на основании имеющихся в распоряжении налогоплательщика документов невозможно сделать вывод о наименовании источника выплаты дохода, в строке 020 допускается указать вид совершенной налогоплательщиком операции;

в строке 030 - код валюты, в которой получен доход;

в строках 040 и 050 - дата получения дохода (дата продажи или погашения ценных бумаг) и курс иностранной валюты на дату получения дохода;

в строке 060 - сумма дохода, полученного от реализации ценных бумаг в валюте;

в строке 070 - сумма дохода в пересчете в рубли (строка 060 х строка 050).

Совокупность значений строк 070 Приложения 2 переносится в строку 010 Раздела 2 (с кодом 3 в поле показателя 002 Раздела 2 "Вид дохода") (п. 6.3 Порядка).

10 марта 2021 г.

в размере положительного финансового результата, полученного налогоплательщиком в налоговом периоде от реализации (погашения) ценных бумаг, допущенных к торгам российского организатора торговли на рынке ценных бумаг, в том числе на фондовой бирже, а также от реализации инвестиционных паев открытых ПИФов, управление которыми осуществляют российские управляющие компании - находившихся в собственности налогоплательщика более трех лет;

в размере убытка прошлых лет, право на зачет (перенос на будущее) которого установлено ст. 220.1 НК РФ.

Смотрите подробнее в Энциклопедии решений. Инвестиционные вычеты по НДФЛ. Вычет при реализации (погашении) ценных бумаг.

*(2) Для применения данной нормы, по нашему мнению, значение имеет резидентство брокера, если налог фактически удерживается им в целях зачисления в бюджет Белиза. Если в соответствии с иностранным законодательством налог удерживается в другом государстве, в котором имеет постоянное местонахождение эмитент ценных бумаг или иное лицо (организатор торговли, финансовая площадка и т.п.), и между РФ и этим государством заключен СОИДН, то налогоплательщик может зачесть сумму налога, уплаченного за рубежом при получении дохода по ценным бумагам.

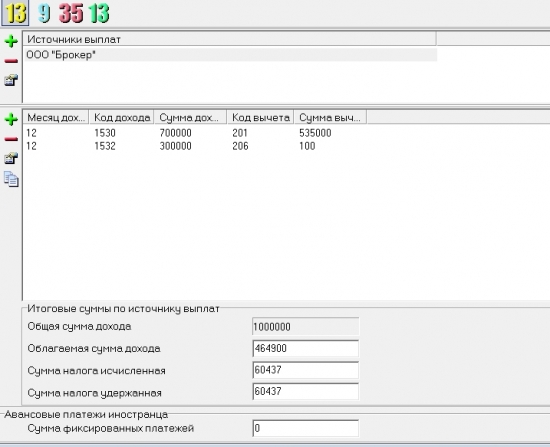

Сегодня статья посвящена порядку не просто заполнения самой декларации, а как грамотно отметить в декларации полученные убытки в 2017 году, чтобы грамотно их сальдировать.

Разберем пример, в котором гражданин торговал через двух российских брокеров – у одного в 2017 году получен убыток, а у второго получена прибыль и с нее удержан был уже НДФЛ.

Можно ли в таком случае зачесть убыток и прибыль, если брокеры абсолютно разные? Конечно, можно. И я сейчас покажу, как правильно это сделать. Это совершенно не сложно.

Надо у прибыльного брокера запросить справку 2-НДФЛ. У убыточного брокера следует запросить справку об убытках (или налоговый регистр, в котором будет выделен убыток). И заодно я покажу, почему от убыточного брокера не хватит справки 2-НДФЛ, почему нужна справка об убытках.

Я буду показывать, как заполнить декларацию на программном обеспечении Федеральной налоговой службы, которую можно скачать с официального сайта ФНС России.

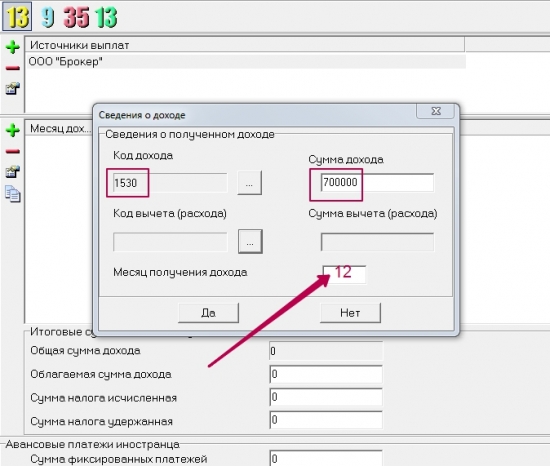

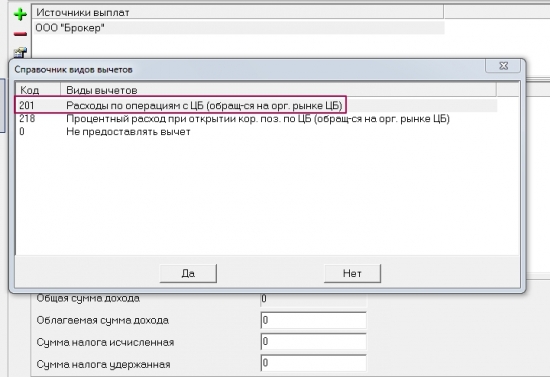

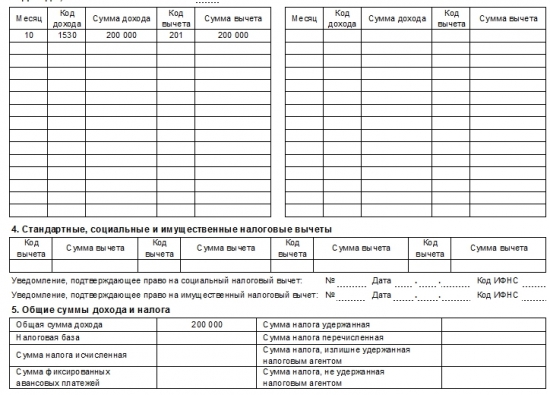

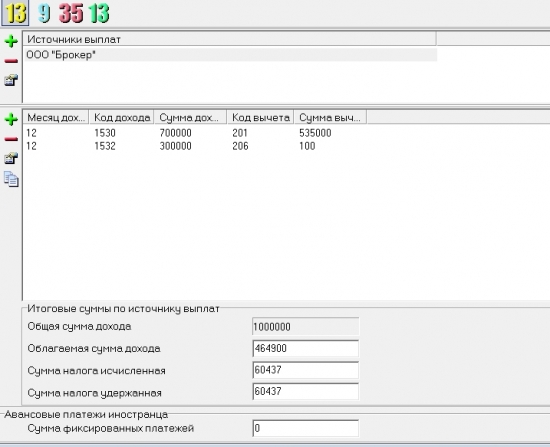

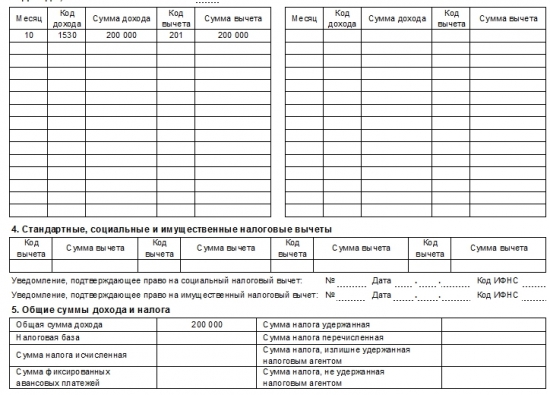

Когда вы получили на руки все нужные справки, то начинать работу следует со справки 2-НДФЛ, чтобы ввести данные по прибыльному брокеру. И вот тут, как показывает практика, возникают часто вопросы. Посмотрите на пример справки 2-НДФЛ: на картинке видно, что были операции с ценными бумагами и ФИССами.

Вот, как выглядит ввод данных со справки 2-НДФЛ. Мы ввели данные с первого брокера.

Переходим ко второму брокеру.

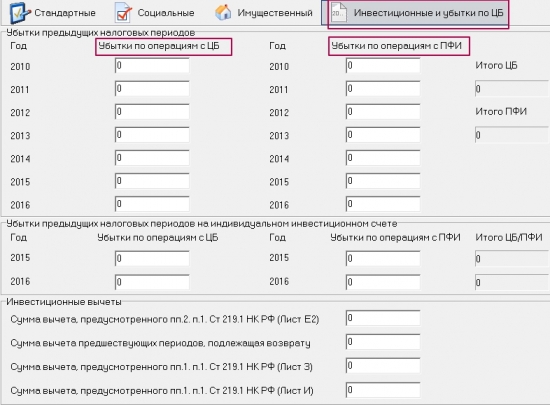

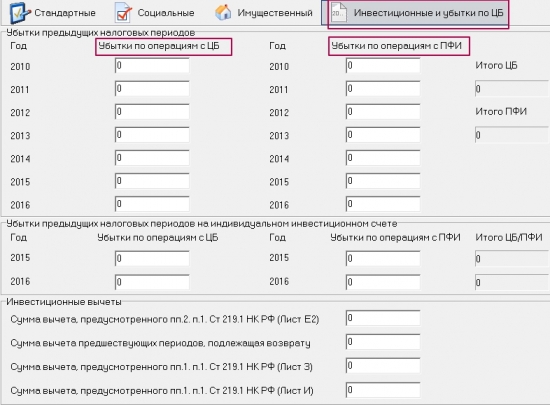

Так как убытки были получены в этом же году, а не ранее, тогда мы заполняем данные аналогично первому брокеру! Это важно. Есть в программе отдельный раздел и многие и вас могли его видеть –

Но это все убытки прошлых лет, а не убытки того года, за который подается декларация.

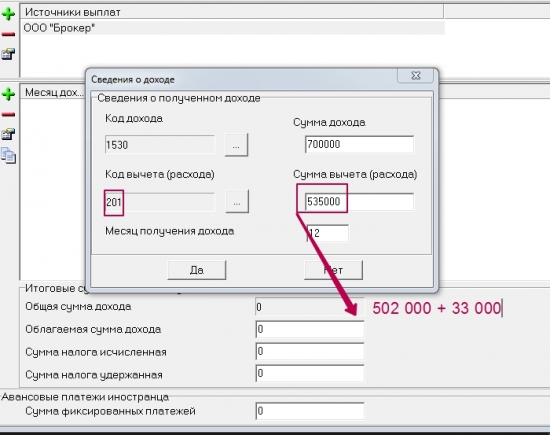

Мы берем в руки справку об убытках и смотрим там сумму убытка. Если выдана отдельная справка на одном листе, тогда выписываем себе сумму убытка, например, по ценным бумагам в размере 600 000 рублей. И смотрим теперь справку 2-НДФЛ, а вот в ней будет представлена ситуация таким образом:

Вы можете увидеть, что сумма дохода будет равна сумме расходов (вычета). А где же убыток?

Он в справке 2-НДФЛ не отражается.

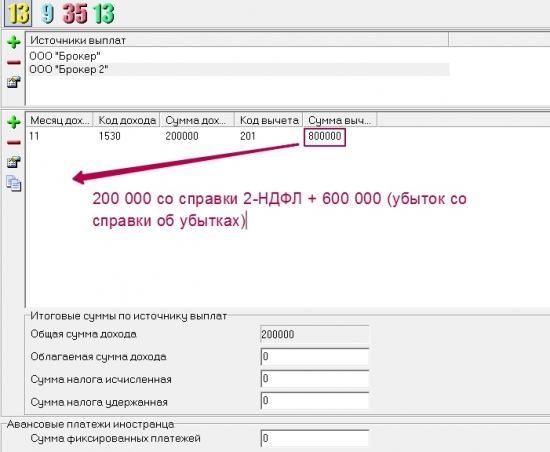

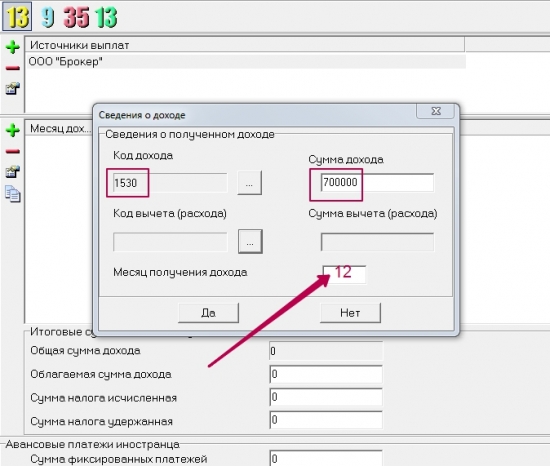

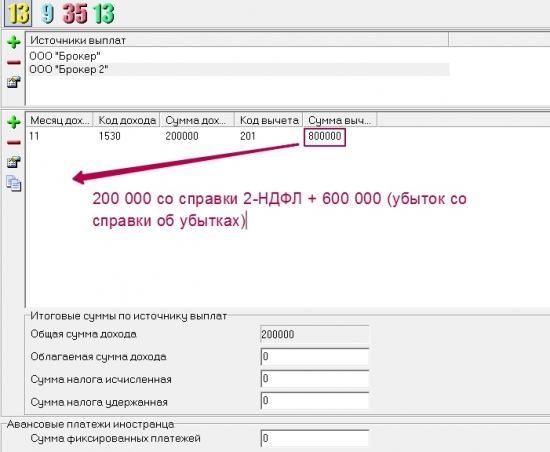

Поэтому, мы, чтобы ввести данные в декларацию, прибавляем нашу сумму убытка (которую мы себе выписали) к сумме расходов и получаем, что доходы были 200 000, а полная сумма расходов была 800 000 рублей. Эти данные мы и вносим в декларацию. Смотрим на картинку….

Если у вас есть брокер, у которого получен убыток в прошлые годы, до 2017 года, тогда мы будем уже заполнять тот самый раздел, о котором я выше говорила…

Декларация 3-НДФЛ заполняется по форме, которая действовала в том периоде, когда был получен доход или заявлены налоговые вычеты. В частности, отчитываясь за 2015 год, используйте бланк, утвержденный приказом ФНС России от 24 декабря 2014 г. № ММВ-7-11/671 .

Порядок заполнения

В состав декларации обязательно включайте:

Остальные разделы и листы включайте в состав декларации по необходимости. То есть только при наличии доходов и расходов, отражаемых в этих разделах (листах), или права на получение налоговых вычетов. Об этом сказано в пункте 2.1 Порядка, утвержденного приказом ФНС России от 24 декабря 2014 г. № ММВ-7-11/671.

ИНН

В верхней части формы укажите ИНН. Для индивидуального предпринимателя его можно найти в уведомлении о постановке на учет в качестве предпринимателя, выданном ИФНС России при регистрации. Граждане могут посмотреть ИНН в свидетельстве о постановке на учет физического лица.

Номер корректировки

Налоговый период

Представляется в налоговый орган

Также код ИФНС России можно определить по адресу регистрации предпринимателя с помощью интернет-сервиса на официальном сайте ФНС России .

Код страны

Код категории налогоплательщика

Ф.И.О. и персональные данные

Фамилию, имя, отчество укажите полностью, без сокращений, как в паспорте. Писать латинскими буквами допускается только для иностранцев (подп. 6 п. 3.2 Порядка, утвержденного приказом ФНС России от 24 декабря 2014 г. № ММВ-7-11/671).

В верхней части каждой заполняемой страницы укажите ИНН, а также фамилию и инициалы. ИНН обязательно заполнить, если декларацию подает предприниматель. Физические лица могут не заполнять это поле, тогда придется указать паспортные данные (п. 1.10 и подп. 7 п. 3.2 Порядка, утвержденного приказом ФНС России от 24 декабря 2014 г. № ММВ-7-11/671).

Статус налогоплательщика

В этом поле нужно указать, является ли гражданин резидентом или нерезидентом Российской Федерации.

Если гражданин находился на территории России больше 183 календарных дней за последние 12 месяцев, то он является резидентом. В этом случае укажите цифру 1. Если же меньше – цифру 2. Прочтите в статье, к ак узнать резидент или нерезидент физическое лицо.

Местожительство

Укажите индекс, район, город, населенный пункт, улицу, номер дома, строения и квартиры на основании записи в паспорте или свидетельстве о регистрации по местожительству. При отсутствии местожительства укажите адрес регистрации по местопребыванию. Возьмите его из свидетельства о регистрации по местопребыванию.

Такие правила установлены подпунктом 9 пункта 3.2 Порядка, утвержденного приказом ФНС России от 24 декабря 2014 г. № ММВ-7-11/671.

Номер контактного телефона

Номер контактного телефона напишите полностью, с кодом города. Это может быть как стационарный, так и мобильный номер. В номере телефона не должно быть пробелов или прочерков, но можно использовать скобки и знак + для указания кода (подп. 11 п. 3.2 Порядка, утвержденного приказом ФНС России от 24 декабря 2014 г. № ММВ-7-11/671).

Лист А

Суммовые показатели начните заполнять с листа А, в котором указываются доходы, полученные от источников в России. При этом доходы от предпринимательской и адвокатской деятельности, а также от частной практики в листе А не указывайте, такие доходы отражаются в листе В.

Показатели на листе А заполняйте отдельно по каждому источнику выплаты дохода и по каждой налоговой ставке. Для доходов по трудовому или гражданско-правовому договору возьмите их из справки по форме 2-НДФЛ.

По строке 010 укажите ставку налога, по которой облагался доход.

По строке 030 укажите ИНН организации, которая выплатила доход. При получении дохода от предпринимателя внесите его ИНН.

По строке 040 укажите КПП организации, которая выплатила доход. При получении дохода от предпринимателя поставьте прочерки.

По строке 050 укажите ОКТМО организации, от которой получен доход.

По строке 060 укажите наименование организации, которая выплатила доход. Если вы получили доход от физического лица, то впишите его фамилию, имя, отчество и ИНН (если есть).

По строке 070 отразите сумму дохода, полученного в том году, за который заполняете декларацию.

По строке 080 укажите сумму дохода, с которой нужно заплатить налог (налоговую базу).

По строке 090 отразите сумму исчисленного налога. Ее вы получите, умножив налоговую базу (строка 080) на ставку налога , указанную выше в строке 010.

Если все источники доходов не помещаются на одной странице, то заполните столько листов А, сколько вам необходимо (п. 6.2 Порядка, утвержденного приказом ФНС России от 24 декабря 2014 г. № ММВ-7-11/671).

Лист Б

На листе Б отразите доходы, полученные от источников за пределами России . Заполнять этот лист нужно только гражданам, которые являются налоговыми резидентами России.

Если вы получали доходы, которые облагаются по разным ставкам , то заполните несколько листов Б. То есть на одном листе укажите доходы, которые облагаются по одной ставке.

Если все источники выплаты доходов, которые облагаются по одной ставке, не помещаются на одной странице, то заполните столько листов Б, сколько вам необходимо. Итоговые результаты в этом случае отразите только на последней странице.

По строке 010 укажите цифровой код страны, от источника в которой был получен доход, согласно ОКСМ.

По строке 020 укажите наименование организации, которая выплатила доход. При заполнении данной строки можно использовать буквы латинского алфавита.

По строке 030 укажите код валюты согласно Общероссийскому классификатору валют.

По строке 031 укажите код вида дохода:

- 1 - прибыль контролируемой иностранной компании;

- 2 - иные доходы.

По строке 040 укажите дату получения дохода . Дату укажите цифрами: день, месяц, год в формате ДДММГГГГ.

По строке 050 укажите курс иностранной валюты к рублю, установленный Банком России на дату получения дохода.

По строке 060 укажите сумму дохода в иностранной валюте.

По строке 070 укажите сумму дохода в пересчете на рубли.

По строке 080 укажите дату уплаты налога.

По строке 090 укажите курс иностранной валюты к рублю, установленный Банком России на дату уплаты налога.

По строке 100 укажите сумму налога, уплаченную в иностранном государстве в иностранной валюте. Основанием является документ о полученном доходе и об уплате налога за пределами России.

По строке 110 укажите сумму налога, уплаченную в иностранном государстве, в пересчете на рубли.

По строке 120 укажите сумму налога, рассчитанную в России по соответствующей ставке.

По строке 130 укажите сумму налога, подлежащую зачету в России. Она равна показателю строки 110, но не может превышать суммы налога:

- рассчитанной исходя из ставок, предусмотренных соглашением об избежании двойного налогообложения;

- отраженной по строке 120.

Такие правила установлены в главе VII Порядка, утвержденного приказом ФНС России от 24 декабря 2014 г. № ММВ-7-11/671.

Пример оформления декларации по форме 3-НДФЛ при получении дивидендов от источников за пределами России

А.С. Кондратьев (резидент) 15 октября 2015 года получил дивиденды в размере 625 долл. США от иностранной организации HOLDING LIMITED, которая находится в США. При выплате дивидендов иностранная организация одновременно удержала и налог с них по ставке 10 процентов в соответствии с Договором между Российской Федерацией и Соединенными Штатами Америки об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и капитал от 17 июня 1992 г .

Курс Банка России для доллара США на дату выплаты дивидендов и налога составил 40,5304 руб./USD (условно).

В России в 2015 году такой доход облагался НДФЛ по ставке 9 процентов (п. 4 ст. 224 НК РФ). Не позднее 30 апреля 2016 года Кондратьев должен подать в налоговую инспекцию по своему местожительству декларацию по форме 3-НДФЛ (подп. 3 п. 1 ст. 228, п. 1 ст. 229 НК РФ).

Организация, в которой работает Кондратьев, всю сумму НДФЛ с его зарплаты удержала и перечислила в бюджет полностью. Поэтому он решил эти доходы в виде зарплаты в декларации не указывать. Такое право ему дает пункт 4 статьи 229 Налогового кодекса РФ.

При заполнении листа Б декларации Кондратьев указал:

– по строке 010 – код страны – 840 согласно ОКСМ;

– по строке 020 – наименование организации, используя буквы латинского алфавита, – HOLDING LIMITED;

– по строке 030 – код валюты – 840 согласно Общероссийскому классификатору валют;

– по строке 040 – дату получения дохода – 15.10.2015;

– по строке 050 – курс доллара США к рублю, установленный Банком России на 15 октября 2015 года, – 40,5304 руб./USD;

– по строке 060 – сумму дохода в долларах США – 625 долл. США;

– по строке 070 – сумму дохода в пересчете на рубли – 25 331,5 руб. (625 USD × 40,5304 руб./USD);

– по строке 080 – дату уплаты налога – 15.10.2015;

– по строке 090 – курс доллара США к рублю, установленный Банком России на 15 октября 2015 года, – 40,5304 руб./USD;

– по строке 100 – сумму налога, уплаченную в долларах США, – 62,5 долл. США (625 USD × 10%);

– по строке 110 – сумму налога, уплаченную в США, в пересчете на рубли – 2533 руб. (62,5 USD × 40,5304 руб./USD);

– по строке 120 – сумму налога, начисленную в России по ставке 9 процентов,– 2280 руб. (25 331,5 руб. × 9%);

– по строке 130 – сумму налога к зачету – 2280 руб. (2280 руб.

12 февраля 2015 года Кондратьев представил в инспекцию по местожительству декларацию по форме 3-НДФЛ .

Вместе с декларацией Кондратьев передал в инспекцию документ о полученном доходе и об уплате им налога за пределами России, подтвержденный налоговым органом США.

Лист В

Лист В заполните только в случае, если вы являетесь предпринимателем, адвокатом, нотариусом, арбитражным управляющим или главой крестьянского (фермерского) хозяйства.

По каждому виду деятельности заполните отдельный лист В.

В пункте 1 по строке 010 выберите вид деятельности. Если гражданин осуществляет сразу несколько видов деятельности (например, одновременно является арбитражным управляющим и индивидуальным предпринимателем), то такие доходы надо отразить обособленно. То есть по каждому виду деятельности заполните отдельный лист В.

По строке 020 укажите код вида предпринимательской деятельности предпринимателя. Этот код можно посмотреть в выписке из ЕГРИП, которую выдает ИФНС России, при ее отсутствии можно определить код самостоятельно с помощью постановления Госстандарта России от 6 ноября 2001 г. № 454-ст. Адвокаты, нотариусы и арбитражные управляющие в этом поле проставляют прочерки

В пункте 2 по строкам 030–060 укажите суммы доходов и расходов на основании первичных документов или книги учета доходов и расходов, утвержденной приказом от 13 августа 2002 г. Минфина России № 86н и МНС России № БГ-3-04/430.

По строкам 070–080 приведите суммы, выплаченные физическим лицам на основании трудовых договоров, которые действовали в отчетном году.

Строку 100 заполните только в том случае, если нет документально подтвержденных расходов. Укажите сумму расходов, которая учитывается по нормативу. Для этого общую сумму дохода (строка 030) нужно умножить на 20 процентов (п. 8.3 Порядка, утвержденного приказом ФНС России от 24 декабря 2014 г. № ММВ-7-11/671).

В пункте 3 по строке 110 укажите общую сумму дохода. Для этого нужно сложить показатели всех строк 030 по одному виду деятельности.

По строке 120 отразите сумму профессионального налогового вычета. Для этого сложите показатели строк 040 по указанному виду деятельности.

По строке 140 укажите сумму осуществленных авансовых платежей. Посмотреть такую сумму можно в платежном поручении (п. 8.4 Порядка, утвержденного приказом ФНС России от 24 декабря 2014 г. № ММВ-7-11/671) .

Если заполнено несколько листов В, итоговые данные рассчитайте на последнем из них. Такие правила установлены в пункте 8.1 Порядка, утвержденного приказом ФНС России от 24 декабря 2014 г. № ММВ-7-11/671.

Строки 150–160 заполняются исключительно главами крестьянских (фермерских) хозяйств.

Пункт 5 заполняют только предприниматели, которые участвовали в контролируемых сделках, самостоятельно скорректировали налоговую базу и хотят доплатить налог (п. 6 ст. 105.3 НК РФ).

Лист E1

В листе Е1 рассчитайте сумму стандартных и социальных вычетов, которые могут быть предоставлены в соответствии со статьями 218 и 219 Налогового кодекса РФ.

По строке 010 укажите сумму стандартных вычетов, установленных подпунктом 1 пункта 1 статьи 218 Налогового кодекса РФ (3000 руб. в месяц).

По строке 020 укажите сумму стандартных вычетов, установленных подпунктом 2 пункта 1 статьи 218 Налогового кодекса РФ (500 руб. в месяц).

По строке 030 отметьте, сколько месяцев доход гражданина не превышал 280 000 руб. Этот показатель важен для расчета вычета на детей, так как он предоставляется до месяца, в котором доход превысит эту сумму.

По строкам 040–070 отразите суммы стандартных вычетов на детей, предоставленных по различным основаниям.

По строке 080 рассчитайте итоговую сумму стандартных вычетов (сумма строк 010–070).

По строке 090 укажите сумму пожертвований. Такая сумма не должна превышать 25 процентов от общей суммы дохода. Подтвердить этот расход можно на основании договора с организацией, которая получает пожертвования, платежных поручений и иных документов.

По строке 100 вы можете отразить сумму, выплаченную за обучение, но не более 50 000 руб. за год. Плату за обучение можно определить на основании договора с учебным учреждением и платежных документов.

По строке 110 укажите сумму расходов, потраченных на лечение. Подтвердить такие расходы вы можете на основании договора с учреждением, справки об оплате услуг и других платежных документов. При этом общий размер социального налогового вычета за год на образование, лечение, негосударственное пенсионное обеспечение, накопительную часть трудовой пенсии и добровольное страхование жизни не должен превышать 120 000 руб.

По строке 120 укажите общую сумму расходов, для этого сложите строки 090–110.

По строке 130 укажите расходы гражданин а на:

- собственное обучение;

- обучение по очной форме его брата или сестры до 24 лет.

По строке 140 отразите расходы на лечение и приобретение медикаментов.

По строке 150 укажите расходы на добровольное страхование жизни (при учете, что договор заключен на срок не мене пяти лет).

По строке 160 укажите расходы на добровольное пенсионное страхование (негосударственное пенсионное обеспечение).

Строка 170 – итоговая по пункту 3 листа Е1. В ней укажите сумму социальных вычетов по строкам 130–160.

По строке 171 – укажите общую сумму социальных налоговых вычетов, предоставленных в налоговом периоде налоговыми агентами.

По строке 180 – укажите общую сумму социальных налоговых вычетов. Ее определите путем вычитания значения по строке 171 листа Е1 из сумм значений строк 120 и 170 листа Е1.

По строке 190 укажите общую сумму всех стандартных и социальных вычетов по декларации. Определите путем суммирования значений строк 080 и 180 листа Е1.

Сегодня статья посвящена порядку не просто заполнения самой декларации, а как грамотно отметить в декларации полученные убытки в 2017 году, чтобы грамотно их сальдировать.

Разберем пример, в котором гражданин торговал через двух российских брокеров – у одного в 2017 году получен убыток, а у второго получена прибыль и с нее удержан был уже НДФЛ.

Можно ли в таком случае зачесть убыток и прибыль, если брокеры абсолютно разные? Конечно, можно. И я сейчас покажу, как правильно это сделать. Это совершенно не сложно.

Надо у прибыльного брокера запросить справку 2-НДФЛ. У убыточного брокера следует запросить справку об убытках (или налоговый регистр, в котором будет выделен убыток). И заодно я покажу, почему от убыточного брокера не хватит справки 2-НДФЛ, почему нужна справка об убытках.

Я буду показывать, как заполнить декларацию на программном обеспечении Федеральной налоговой службы, которую можно скачать с официального сайта ФНС России.

Когда вы получили на руки все нужные справки, то начинать работу следует со справки 2-НДФЛ, чтобы ввести данные по прибыльному брокеру. И вот тут, как показывает практика, возникают часто вопросы. Посмотрите на пример справки 2-НДФЛ: на картинке видно, что были операции с ценными бумагами и ФИССами.

Вот, как выглядит ввод данных со справки 2-НДФЛ. Мы ввели данные с первого брокера.

Переходим ко второму брокеру.

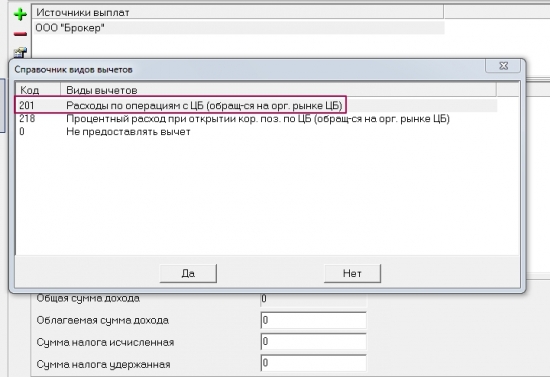

Так как убытки были получены в этом же году, а не ранее, тогда мы заполняем данные аналогично первому брокеру! Это важно. Есть в программе отдельный раздел и многие и вас могли его видеть –

Но это все убытки прошлых лет, а не убытки того года, за который подается декларация.

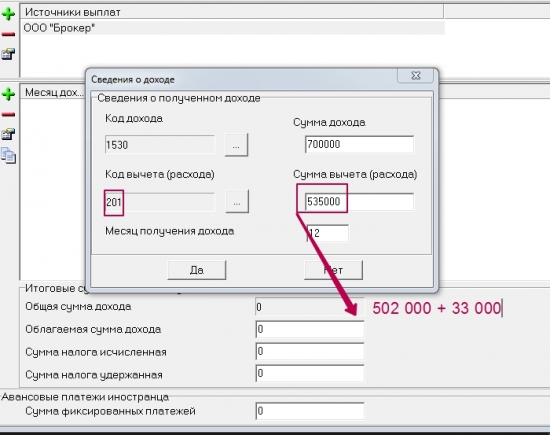

Мы берем в руки справку об убытках и смотрим там сумму убытка. Если выдана отдельная справка на одном листе, тогда выписываем себе сумму убытка, например, по ценным бумагам в размере 600 000 рублей. И смотрим теперь справку 2-НДФЛ, а вот в ней будет представлена ситуация таким образом:

Вы можете увидеть, что сумма дохода будет равна сумме расходов (вычета). А где же убыток?

Он в справке 2-НДФЛ не отражается.

Поэтому, мы, чтобы ввести данные в декларацию, прибавляем нашу сумму убытка (которую мы себе выписали) к сумме расходов и получаем, что доходы были 200 000, а полная сумма расходов была 800 000 рублей. Эти данные мы и вносим в декларацию. Смотрим на картинку….

Если у вас есть брокер, у которого получен убыток в прошлые годы, до 2017 года, тогда мы будем уже заполнять тот самый раздел, о котором я выше говорила…

Читайте также: