Кбк налог на прибыль 2021 для юридических лиц

Обновлено: 17.05.2024

Правильное указание КБК в платежных документах – залог успешного исполнения обязательств перед бюджетом и отсутствия вопросов со стороны контролеров. Налоги и взносы с зарплаты – самые регулярные отчисления плательщиков. В статье приведем актуальные КБК для их уплаты в 2021 году.

КБК 2021 по страховым взносам

В 2021 году взносы с выплат в пользу работников уплачиваются по КБК, которые действовали в 2020 году:

| Вид страховых взносов | КБК | ||

| взносы | пени | штрафы | |

| На ОПС (основной тариф) | 182 1 02 02010 06 1010 160 | 182 1 02 02010 06 2110 160 | 182 1 02 02010 06 3010 160 |

| На ОСС на случай ВНиМ | 182 1 02 02090 07 1010 160 | 182 1 02 02090 07 2110 160 | 182 1 02 02090 07 3010 160 |

| На ОМС | 182 1 02 02101 08 1013 160 | 182 1 02 02101 08 2013 160 | 182 1 02 02101 08 3013 160 |

| На ОСС (травматизм, профзаболевания) | 393 1 02 02050 07 1000 160 | 393 1 02 02050 07 2100 160 | 393 1 02 02050 07 3000 160 |

О новых реквизитах для уплаты налогов и взносов вы узнаете в материале.

КБК 2021 по НДФЛ

В отношении подоходного налога с 01.01.2021 произошли некоторые изменения:

Подробнее об изменениях НДФЛ с 2021 года читайте статью.

С учетом всех изменений, введенных Приказом Минфина от 12.10.2020 № 236н, таблица КБК 2021 года для НДФЛ выглядит так:

КБК 2021 по доптарифам в ПФР

Профессии с вредными и опасными условиями труда дают право на досрочную или повышенную пенсию. Перечни таких профессий введены Постановлением Кабмина СССР от 26.01.1991 № 10:

- работы с особо опасными и тяжелыми условиями труда относятся к списку 1;

- работы с менее опасными и тяжелыми условиями составляют список 2;

- по профессиям, относящимся одновременно к обоим спискам, степень вредного влияния на работника определяется по результатам СОУТ.

КБК взносов по доптарифам в связи с опасными и тяжелыми условиями труда в 2021 году не изменились:

| Вид взноса | КБК | ||

| взносы | пени | штрафы | |

| По доптарифам вне зависимости от результатов СОУТ (список 1) | 182 1 02 02131 06 1010 160 | 182 1 02 02131 06 2110 160 | 182 1 02 02131 06 3010 160 |

| По доптарифам вне зависимости от результатов СОУТ (список 2) | 182 1 02 02132 06 1010 160 | 182 1 02 02132 06 2110 160 | 182 1 02 02132 06 3010 160 |

| По доптарифам согласно результатам СОУТ (список 1) | 182 1 02 02131 06 1020 160 | 182 1 02 02131 06 2100 160 | 182 1 02 02131 06 3000 160 |

| По доптарифам согласно результатам СОУТ (список 2) | 182 1 02 02132 06 1020 160 | 182 1 02 02132 06 2100 160 | 182 1 02 02132 06 3000 160 |

О правилах проведения СОУТ читайте здесь.

КБК 2021 для самозанятых

Физлица, в т. ч. ИП, перешедшие на уплату НПД, в 2021 году используют для уплаты налога такие КБК:

- 182 1 05 06000 01 1000 110 — сам НПД;

- 182 1 05 06000 01 2100 110 — пени;

- 182 1 05 06000 01 4000 110 — штраф.

О том, как рассчитать и уплатить НПД, мы рассказали в материале.

Что делать, если допущена ошибка в КБК

Ошибка в КБК приведет к тому, что платеж окажется невыясненным. С 01.01.2019 налоговые инспекторы вправе уточнять такие платежи самостоятельно. Если ИФНС с задачей не справится, она направит плательщику запрос на уточнение реквизитов перечисления.

- вида платежа и периода, за который он был перечислен;

- ошибочного КБК и нового, исправленного.

К заявлению прилагается копия документа, по которому средства были перечислены.

Код бюджетной классификации (КБК) – важный реквизит налоговой платежки – может принести много проблем, если бухгалтер допустит ошибку. Какие это проблемы и как их избежать – читайте в нашей статье.

Кто платит налог на прибыль

Конечно, быть налогоплательщиком – не означает, что компания обязательно перечисляет налог на прибыль. Есть компании, которые:

Налог на прибыль, в отличие от НДС, не нужно рассчитывать, если компания в отчетном периоде получала только авансы. Все остальные должны пополнять бюджет этим налогом и при этом не допускать ошибки в КБК, чтобы не тратить много времени на дополнительное взаимодействие с налоговой по вопросам:

- уточнения платежа;

- возврата и зачета переплаты.

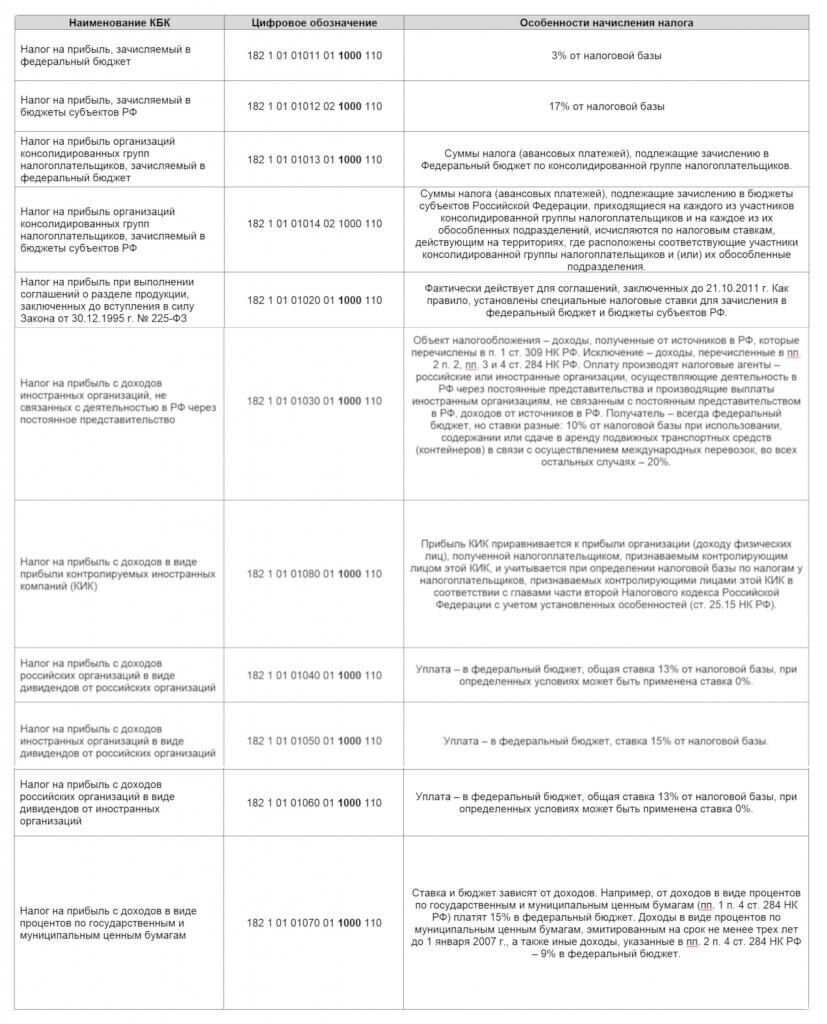

КБК для уплаты налога на прибыль организации

Для уплаты налога установлены 11 различных КБК. Мы объединили информацию по ним в единую таблицу, которая поможет вам избежать ошибок.

Таблица 1. КБК по налогу на прибыль – 2019

Отметим, что КБК зависит от того, куда вы перечисляете налог: в федеральный бюджет или региональный.

КБК для уплаты штрафов и пени

- имеет определенную структуру;

- цифры правильнее называть разрядами.

Для того, чтобы определить правильный КБК для уплаты штрафов и пени, вы вполне можете использовать Таблицу 1, изменив в представленных там годах группу подвида доходов бюджетов (14 - 17 разряды кода). Для вашего удобства мы выделили эту группу жирным начертанием.

- 2100 (для уплаты пени);

- 3000 (для уплаты штрафов).

Хотя эти значения указаны нами в разрезе налога на прибыль, по ряду других налогов разрядность для уплаты налога, пеней и штрафов такая же.

Особенности расчета и уплаты налога на прибыль

Особенности подсчетов по налогу на прибыль, которые можно назвать нетипичными, рассмотрены нами в Таблице 1. Однако даже стандартный случай (первые две строки таблицы 1) имеет и другие особенности, кроме распределения по бюджетам.

Особенностей настолько много, что возникает необходимость максимально детализировать учетную политику по этому налогу. Именно в учетной политике должны быть детализированы:

- определение налоговой базы по налогу на прибыль;

- формирование налоговых обязательств перед бюджетом.

Это дает шанс даже вновь принятому бухгалтеру правильно определить КБК, поняв, с какими фактами хозяйственной жизни компании он столкнется на практике. Однако рекомендуем в случае, если вы лишились бухгалтера, не искать нового. Без помощи коллеги даже высококвалифицированный бухгалтер будет долго вникать в суть.

Пример расчета налога

Как посчитать налог на прибыль и распределить его по нужным КБК, лучше всего иллюстрирует числовой пример.

Предположим, что за полугодие 2019 года компания имеет следующие показатели (тыс. руб.):

- 1500 – выручка;

- 950 – себестоимость;

- 15 – внереализационные доходы;

- 35 – внереализационные расходы.

Соответственно налоговая база составит 530 тыс. руб. (1500 + 15 – 950 – 35).

Общая сумма налога за полугодие составляет 106 тыс. руб. (530 х 20%), в том числе:

- 15,9 тыс. руб. (530 х 3%) – федеральный бюджет;

- 90,1 тыс. руб. (530 х 17%) – региональный бюджет.

Если компания уплачивала авансовые платежи, то их нужно вычесть и оплатить в бюджеты с соответствующими КБК. Лучший способ уберечь компанию от проблем из-за неверно перечисленных налогов – комплексный бухгалтерский аутсорсинг в 1С-WiseAdvice.

Гарантируем, что у вас никогда не возникнет:

- ошибок в КБК;

- необходимости обращений в ИФНС для возврата переплаты, уточнения платежа и прочих временно лишающих оборотных средств моментов, связанных с неправильным КБК в платежке.

У нас формирование налоговых платежек проходит многосторонний контроль, в том числе при помощи использования специальных программ.

Рассмотрим, какие изменения в кодах бюджетной классификации, в применении КОСГУ, КВР и КВД, а также в бюджетном плане счетов произошли с 1 января 2021 г.

Новые КБК.

С 01.01.2021 года введен в действие ряд новых кодов бюджетной классификации. Не забудьте указать в платежках новые КБК по налогам, сборам и страховым сборам, утвержденные приказами Минфина России от 08.06.2020 № 99н и от 29.11.2019 № 207н.

Утвержден новый КБК 182 1 01 02080 01 1000 110 – налог на доходы физических лиц части суммы налога, превышающей 650 000 руб., относящейся к части налоговой базы, превышающей 5 млн руб., то есть это КБК для 15% НДФЛ, введенного для исчисления с доходов, превышающих 5 млн руб. согласно Федеральному закону от 23.11.2020 года № 372-ФЗ.

Земельный налог.

Введен КБК для уплаты земельного налога организациями, имеющими земельные участки, расположенные в границах муниципальных округов. Его необходимо перечислять на КБК 182 1 06 06032 14 1000 110.

Утвержден КБК для уплаты налога, взимаемого в связи с применением ПСН (патентная система налогообложения), зачисляемого в бюджеты муниципальных округов — 182 1 05 04060 02 1000 110.

Введен КБК для уплаты НДПИ при добыче прочих полезных ископаемых, в отношении которых при налогообложении установлен рентный коэффициент, отличный от 1, — 182 1 07 01080 01 1000 110.

КБК по основным налогам и взносам остались прежними. Если вы допустили ошибку в КБК при перечислении, не переживайте – ничего страшного в этом нет. Вам необходимо будет уточнить свой платеж.

Произошло дополнение новыми направлениями расходов за счет резервного фонда Правительства РФ. Например, на такие расходы, как субсидии на софинансирование капитальных вложений в объекты госсобственности, специальную социальную выплату медицинским и иным работникам медицинских организаций, оказывающим медпомощь по диагностике и лечению COVID -19, обустройство контейнерных площадок для раздельного накопления твердых коммунальных отходов и т. д.

Таблица 1. Важные изменения в порядке применения КВР и КВД

Вид поступлений, выбытий

Было в 2020 году

Стало в 2021 году

Начисление налога на прибыль

Прямая норма об отнесении на АнКВД 180 и уплаты, и начисления налога на прибыль

Гранты в форме субсидий от сектора госуправления

Вопрос прямо НЕ урегулирован. Однако и целевые субсидии, и гранты отражаются по АнКВД 150

Прямая норма об отнесении грантов в форме субсидий на АнКВД 150

Расходы на реализацию мероприятий по созданию, развитию, эксплуатации государственных информационных систем

Расходы на оплату потребленных энергетических и (или) коммунальных ресурсов в рамках договоров поставки электроэнергии, газа, теплоснабжения

Следует отметить, что на КВР 247 относятся не все коммунальные расходы, КВР 247 применяется только для тех расходов, которые перечислены в его назначении.

В 2021 г. отражение коммунальных расходов будет распределяться как в таблице 2.

Таблица 2. Распределение расходов на коммунальные услуги в 2021 г.

КВР 244

КВР 247

Закупка угля, мазута, торфа для печного отопления

Изменения в Едином плане счетов бухгалтерского учета

Ряд счетов претерпел изменение в наименовании, а также появился ряд новых счетов – см. таблицу 3.

Таблица 3. Новые счета в 2021 году

Наименование счета

Комментарий

Было

Стало

Балансовые счета

Скорректировано название счета

105.01 «Медикаменты и перевязочные средства

Такая формулировка приближена к описанию подстатьи 341 КОСГУ и в большей мере соответствует назначению данного счета

Появилась самостоятельная группа счетов для учета вложений в нефинансовые активы, составляющие казну. Новые счета для учета вложений в имущество казны предусмотрены в п. 127 Инструкции № 157н в новой редакции, согласно абз. 1 п. 2 Приказа № 198н нововведение следует применять уже в 2020 году. Но, в ЕПСБУ новые счета введены начиная с 2021 года.

Дату начала применения счетов следует согласовать с финорганом.

В отношении счета 106.50 финансовым ведомством высказана следующая позиция. Данный счет применяется начиная с 2021 года при формировании вложений в имущество казны:

при создании имущества в целях пополнения казны без определения конкретного выгодополучателя, в пользу которого осуществляются инвестиции (например, создание имущества в рамках межстрановых соглашений, которое принимается на учет в казну). Но если вложения осуществляются в отношении конкретного выгодоприобретателя, который в дальнейшем будет владеть этим имуществом на праве оперативного управления или хозяйственного ведения, т.е. определен дальнейший балансодержатель такого имущества, то учет вложений, как и прежде, ведется с применением счетов 106.10, 106.20, 106.30.

Внесены изменения в аналитические коды вида синтетического счета объекта учета.

Следует обратить внимание на то, что новые счета для учета вложений в имущество концедента предусмотрены в п. 127 Инструкции № 157н в новой редакции, согласно абз.1 п.2 Приказа № 198н нововведение следует применять уже в 2020 году.

Но в ЕПСБУ новые счета введены начиная с 2021 года. Дату начала применения счетов следует согласовать с финорганом.

В настоящее время отражение показателей обособленно по таким счетам не предусмотрено порядком формирования Сведений (ф. 0503168, ф. 0503768)

Скорректировано название счета

Скорректировано название счета

Скорректировано название счета

Скорректировано название счета

Добавление счетов в соответствии с корректировками кода группы синтетического учета и аналитического кода вида синтетического счета

Добавлена возможность осуществлять безвозмездные перечисления в адрес бюджетов международных организаций и правительствам иностранных государств через подотчетных лиц

Скорректировано название счета

302.81 «Расчеты по безвозмездным перечислениям капитального характера государственным (муниципальным) бюджетным и автономным учреждениям

Скорректировано название счета

Теперь доходы будущих периодов следует отражать на аналитических счетах обособленно исходя из года их признания в доходах текущего или последующих годов.

Но, применение указанных счетов аналитического учета осуществляется в соответствии с положениями учетной политики с учетом требований субъекта консолидированной отчетности.

Забалансовые счета

Обратите внимание, что несмотря введение счета в Единый план счетов в 2020 году отражение хозяйственных операций на счете согласно абз. 1 п. 2 Приказа № 198н следует осуществлять только с 2021 года.

объемы выполненных работ по долгосрочному договору строительного подряда;

себестоимость выполненных работ по долгосрочному договору строительного подряда;

расходы, понесенные сверх сводного сметного расчета и не включенные в себестоимость выполненных работ по долгосрочному договору строительного подряда.

Код бюджетной классификации – обязательный реквизит платёжного документа. Периодически коды обновляются, поэтому важно следить за их актуальностью. В этой статье вы найдёте КБК УСН на 2021 год.

Нормативные акты

За формирование и применение кодов бюджетной классификации отвечает Министерство финансов. В 2021 году действуют два приказа ведомства:

- приказ от 06.06.2019 N 85н (в ред. от 10.03.2020);

- приказ от 29.11.2019 N 207н (в ред. от 10.03.2020).

В приказе N 85н приводится порядок формирования КБК, их структура и принципы назначения, а в приказе N 207н перечислены сами коды. Эти документы есть в свободном доступе, поэтому всегда можно убедиться в корректности указанных реквизитов в самом первоисточнике.

Обратите внимание: если указать в платёжном документе неверный код, то ИФНС не сможет правильно распределить поступление в бюджет и придётся уточнять платёж.

Какие КБК установлены для УСН в 2021 году

А вот от организационно-правовой формы или наличия работников КБК не зависят. Поэтому, например, коды для ИП без работников на УСН 6 процентов будут такими же, как и для ООО на этом варианте упрощёнки.

КБК УСН Доходы в 2021 году

| Назначение платежа | КБК платежа |

|---|---|

| Налог и авансовые платежи по налогу | 182 1 05 01011 01 1000 110 |

| Пени | 182 1 05 01011 01 2100 110 |

| Штрафы за несвоевременную уплату налога | 182 1 05 01011 01 3000 110 |

КБК УСН Доходы минус расходы в 2021 году

| Назначение платежа | КБК платежа |

|---|---|

| Налог и авансовые платежи по налогу | 182 1 05 01021 01 1000 110 |

| Пени | 182 1 05 01021 01 2100 110 |

| Штрафы за несвоевременную уплату налога | 182 1 05 01021 01 3000 110 |

*Минимальный налог с 2016 года зачисляется на тот же КБК, что и налог, исчисленный обычным образом

Какие КБК добавили новые приказы Минфина

Если вы уже несколько лет работаете на упрощённой системе налогообложения, то можете заметить, что КБК для УСН в 2021 году не отличаются от КБК прошлого года. Действительно, эти реквизиты платёжек остаются неизменными уже несколько лет.

Однако новые приказы Минфина добавили коды бюджетной классификации, которые раньше не применялись. В частности, речь идёт о санкциях за несвоевременную сдачу налоговой отчётности и расчётов, за нарушение правил налогового учёта, непредставление сведений и документов.

Эти КБК не зависят от выбранной системы налогообложения и отличаются только видом налогового правонарушения:

- 182 1 16 05160 01 0002 140 – непредставление налоговой отчётности;

- 182 1 16 05160 01 0003 140 – нарушение способа подачи деклараций и расчётов;

- 182 1 16 05160 01 0005 140 – грубое нарушение правил учёта;

- 182 1 16 05160 01 0007 140 – непредставление сведений для налогового контроля;

- 182 1 16 05160 01 0008 140 – представление налоговым агентом документов, содержащих недостоверные сведения.

Раньше все штрафы за эти правонарушения перечислялись на единый КБК (182 1 16 03010 01 6000 140), но в 2021 году этот код не применяется.

Как использовать коды для заполнения платёжных документов

Зная действующий КБК, вы можете легко и быстро подготовить документ для перечисления налога на сайте ФНС. Для этого код вводится без пробелов, например, так 18210501011011000110.

Как видим, введённый нами КБК действительно соответствует налоговому платежу для УСН Доходы 2021.

Читайте также: