Какую информацию 1с бухгалтерия выдает при проверке формы 6 ндфл по контрольным соотношениям

Обновлено: 13.05.2024

Все налоговые агенты обязаны предоставлять в ФНС две ключевые формы отчетности по подоходному налогу:

Отдельные показатели 6-НДФЛ и 2-НДФЛ должны сходиться по нормативам ФНС. Федеральная инспекция утвердила внутриформенные сверки и междокументарные контроли, то есть проводимые между разными формами отчетности. Разберем подробнее новые правила сверок.

Важное о сроках и правилах заполнения

В формах следует указывать все виды доходов, начисленных в пользу физических лиц по трудовым и гражданско-правовым договорам. Также отразите доходы по срочным и сезонным договорам.

С 2020 года изменены сроки сдачи годовых отчетов по подоходному налогу. Готовую форму 2-НДФЛ следует предоставить в ФНС не позднее 1 марта года, следующего за отчетным. Сведения за 2020-й сдавайте до 01.03.2021. За 2021-й отчитывайтесь до 01.03.2022, но уже по форме расчета 6-НДФЛ, в котором справка 2-НДФЛ подается как Приложение №1 к расчету.

Ежеквартальный отчет 6-НДФЛ — до 30 числа первого месяца, следующего за отчетным кварталом. Если последний срок предоставления выпадает на выходной или праздничный нерабочий день, то срок переносится на первый рабочий день ( статья 6.1 НК РФ ).

С 2021 года изменилась форма расчета по подоходному налогу. Теперь налогоплательщики отправляют сведения о доходах в составе отчета 6-НДФЛ (Приказ ФНС №ЕД-7-11/753@ от 15.10.2020). Отчитываться по-новому придется только за 2021 год. Отчетность по итогам 2020-го подается по старым формам — из приказов ФНС № ММВ-7-11/450@ от 14.10.2015 и № ММВ-7-11/566@ от 02.10.2018 . Расчет 6-НДФЛ за 1-й квартал 2021 года отправляйте уже на новом бланке.

Общие правила сверок

Федеральная служба разработала для своих территориальных отделений регламент, какие показатели 2-НДФЛ и 6-НДФЛ должны совпадать в отчетных формах. То есть единые рекомендации предназначены для выявления ошибок инспекторами при проведении выверки предоставленной отчетности. Но пользоваться рекомендациями вправе не только контролеры.

Все налогоплательщики вправе проверить отчетные формы на соответствие контрольным соотношениям. Такой подход к формированию отчетности позволит избежать ошибок. Вся информация была представлена в виде отдельного письма ФНС России №БС-4-11/3852@ от 10.03.2016 , которое применяется к отчетности за 2020 год, а с 2021-го утрачивает силу.

Показатели для проверки за 2020 год

Собрали в таблице правила, как сверить показатели 2-НДФЛ и 6-НДФЛ за 2020 год. Используйте рекомендации ФНС для выверки и исключения ошибок:

Что проверять (тип соотношения)

Что нарушили (ссылка на НПА)

Что за ошибка (формулировка)

Что делать (действия контролера)

Статьи 126.1 , 226 , 226.1 , 230 , 23 , 24 НК РФ

Занижен либо завышен доход.

Если пояснения или корректировки не были предоставлены налоговым агентом, а по показателям отчетности выявлен факт нарушения фискального законодательства, то контролер обязан составить акт проверки (статья 100 НК РФ)

Строка 025 расчета и сумма доходов с кодом 1010 (дивиденды) по всем налогоплательщикам (признак 1) из справки равны

Начисленный доход в виде дивидендов занижен или завышен. Определяется при расхождении этих показателей

Исчисленный налог занижен или завышен.

Показатель из справки определяется как сумма указанных строк по всем налогоплательщикам с признаком 1 по соответствующей ставке подоходного налога

Действует требование о расхождении в 6-НДФЛ и 2-НДФЛ суммы налога неудержанного: при выявлении расхождения по этому показателю инспектор делает вывод, что размер налога, не удержанный налоговым агентом, занижен или завышен.

Показатель из справки определяется суммированием по всем налогоплательщикам с учетом признака 1 по соответствующей ставке налога

Значение строки 060 расчета равно общему количеству справок

Статьи 126.1, 230, 23, 24 НК РФ

Не соответствует количество физических лиц — получателей дохода.

Количество годовых справок учитывайте по всем налогоплательщикам с признаком 1

Некоторые исполнители ошибочно полагают, что сумма налога, удержанная в 2-НДФЛ и 6-НДФЛ, должны совпадать: это не так. Налоговики не сверяют строку 070 раздела 1 расчета и раздела 5 справки. У многих налоговых агентов показатели не сходятся на величину подоходного налога с зарплаты за декабрь, которую выплатили в январе.

Показатели для проверки за 2021 год

С 2021 года действует новый регламент — Письмо ФНС №БС-4-11/3759@ от 23.03.2021 . В нем приведены контрольные соотношения по новым формам отчета из Приказа №ЕД-7-11/753@.

Порядок сверки вынесен в отдельное приложение к этому письму. Сведения представлены в виде таблицы, которая содержит:

- тип контрольного соотношения;

- ссылку на нормы фискального законодательства, которое, возможно, нарушено;

- развернутую формулировку ошибки, нарушения или расхождения;

- рекомендации для проверяющего (какие действия предпринять в отношении налогоплательщика).

Применение контрольных соотношений для проверки отчетных форм не обязательно для налоговых агентов. Но сверка отдельных показателей позволит избежать претензий от контролеров.

Таблица контрольных соотношений по отчету за 2021 год:

Что проверять (тип соотношения)

Что за ошибка (формулировка)

Стр. 110 равна или больше 130

Если доход, начисленный физлицам, меньше суммарного значения вычетов, то вычеты завышены

Инспектор направляет налоговому агенту требование о представлении в течение пяти рабочих дней пояснений или корректировке показателей (п. 3 ст. 88 НК РФ). Если после полученных пояснений или при отсутствии пояснений от налогового агента установлен факт нарушения законодательства о налогах и сборах, специалист ИФНС составляет акт проверки ( ст. 100 НК РФ )

(стр. 110 — стр. 130) / 100 * стр. 100 = стр. 140 (с учетом соотношения строк 110 и 130)

Если разница стр. 110 и стр. 130 / 100 * стр. 100 больше или меньше 140, то завышен или занижен исчисленный подоходный налог. Допустимая погрешность в обе стороны рассчитывается так: стр. 120 * 1 руб. * количество строк 021 (п. 6 ст. 52 НК РФ )

Показатели 140 больше или равны стр. 150

Статьи 126.1, 227.1, 23, 24 НК РФ

Если 140 меньше 150, то налоговый агент завысил фиксированный авансовый платеж

Если стр. 110 меньше или больше указанных показателей, то в отчете занижен или завышен размер начисленного подоходного налога

Стр. 111 равна суммарному доходу в виде дивидендов (код 1010) в приложениях №1 к расчету, представленных по всем налогоплательщикам. Это соотношение применяется к расчету за год

Если равенство не выполняется, то занижен или завышен доход в виде дивидендов

Если равенство не выполняется, то занижен или завышен налог, не удержанный налоговым агентом

По аналогии проводим контроль и для других ставок НДФЛ

Если равенство не выполняется, то налоговая база не соответствует расчетному значению: она завышена или занижена

Если результат действия больше 1 рубля, исчисленный НДФЛ не соответствует расчетному значению

Если результат действия больше 1 рубля, неудержанный НДФЛ не соответствует расчетному значению

Если общий доход не равен суммарной величине всех доходов, то этот результат не соответствует расчетному значению

Если доход, по которому не удержан НДФЛ, превышает общий доход, этот показатель не соответствует расчетному значению

Количество физлиц с доходом по конкретной ставке равно количеству разделов 2 приложений №1

Если равенство не достигается, то завышено или занижено количество физических лиц

Если общий размер вычетов не равен суммарной величине всех вычетов, то показатель не соответствует расчетному значению

Если суммарный размер фиксированных авансовых платежей не равен сумме всех фиксированных авансовых платежей, то показатель не соответствует расчетному значению

Что делать при расхождении

Проводим проверку самостоятельно. Допустим, бухгалтер обнаружил несоответствия. Следуйте инструкции:

- Проверьте, правильно ли внесены данные в отчетную форму. Возможно, допущена опечатка.

- Выявите, какое из значений верное. То есть определите, где была допущена ошибка (в какой форме).

- Исправьте ошибку в отчете. Подготовьте корректирующую отчетность за предшествующие периоды, если ошибка допущена в квартальной форме расчета.

- Внесите исправления в бухгалтерском учете при необходимости.

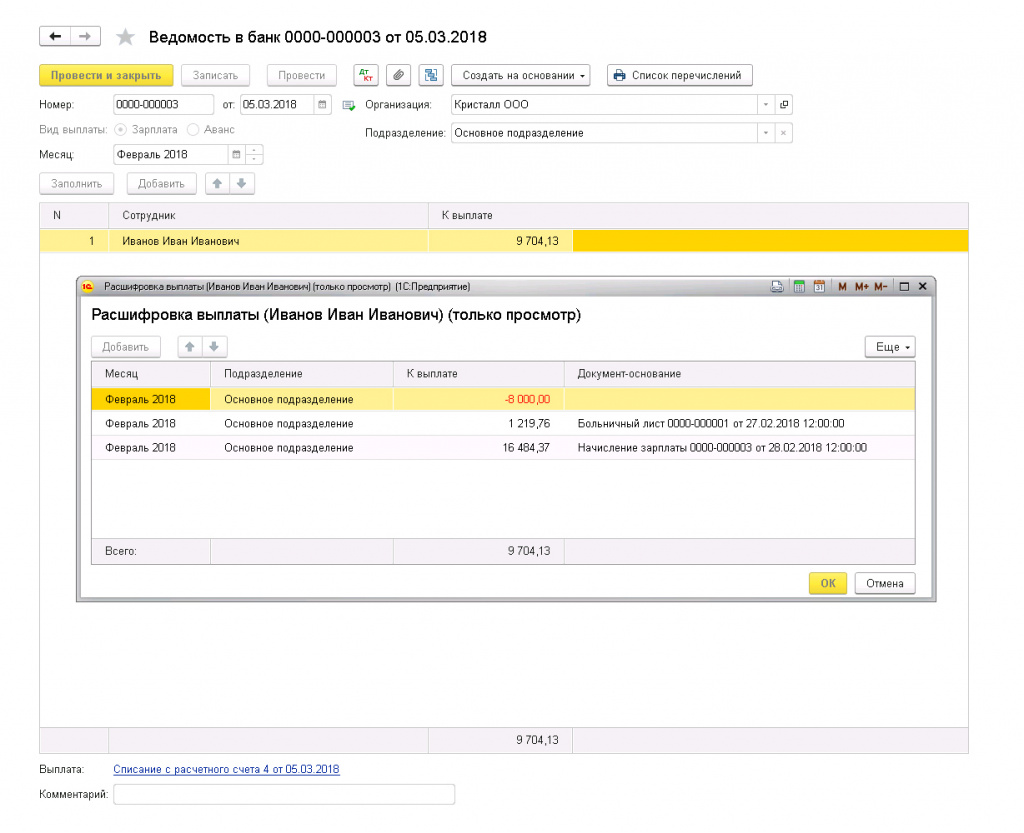

ВАЖНО! соблюдать хронологию и автозаполнение документов.

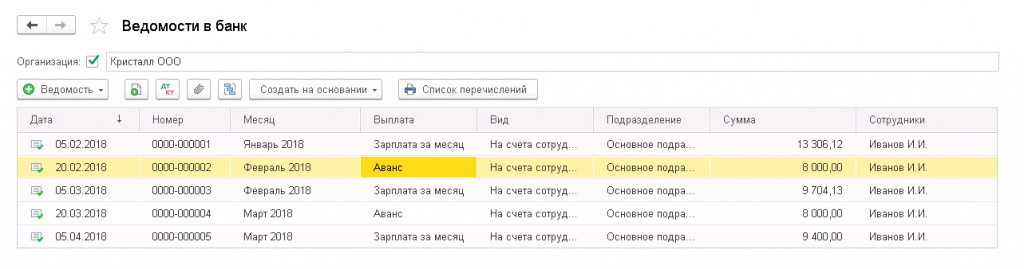

При создании документов следующая последовательность:

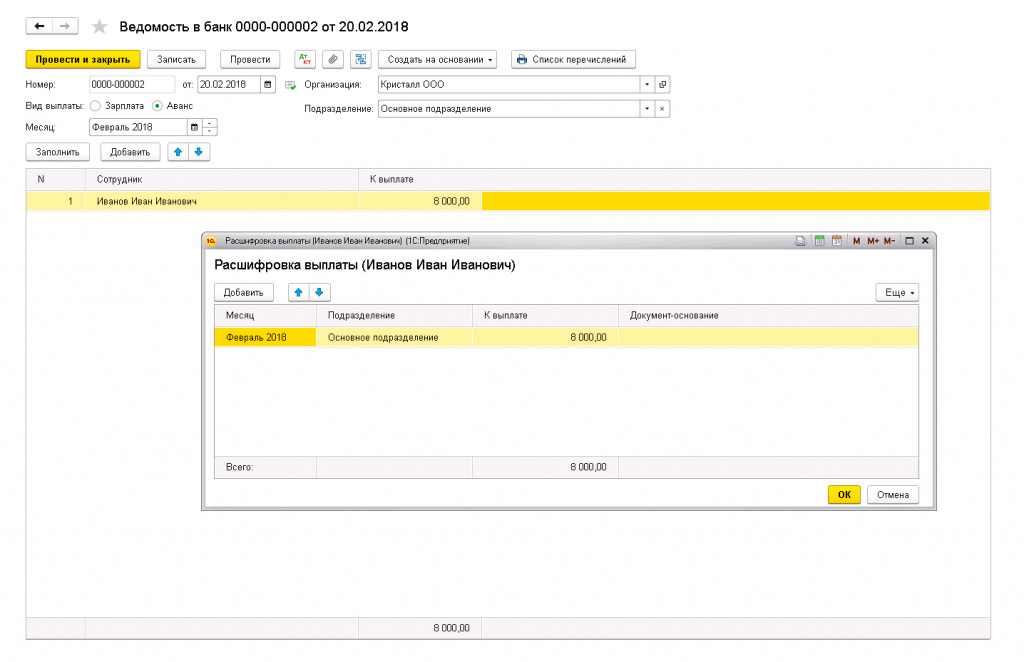

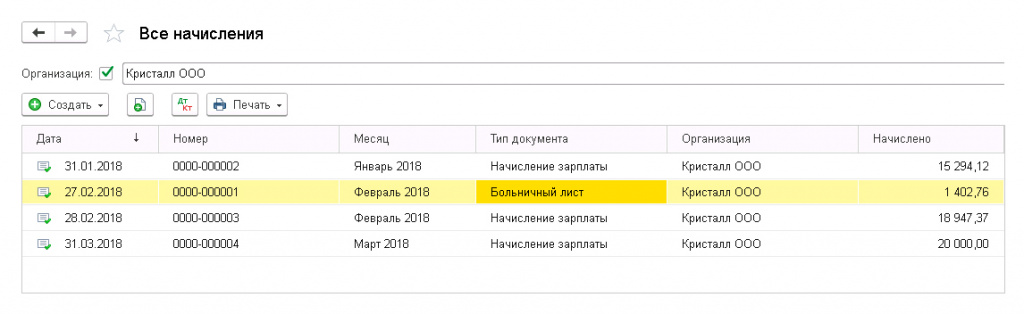

Ведомость на Аванс, если есть, Отпуск, Больничный.

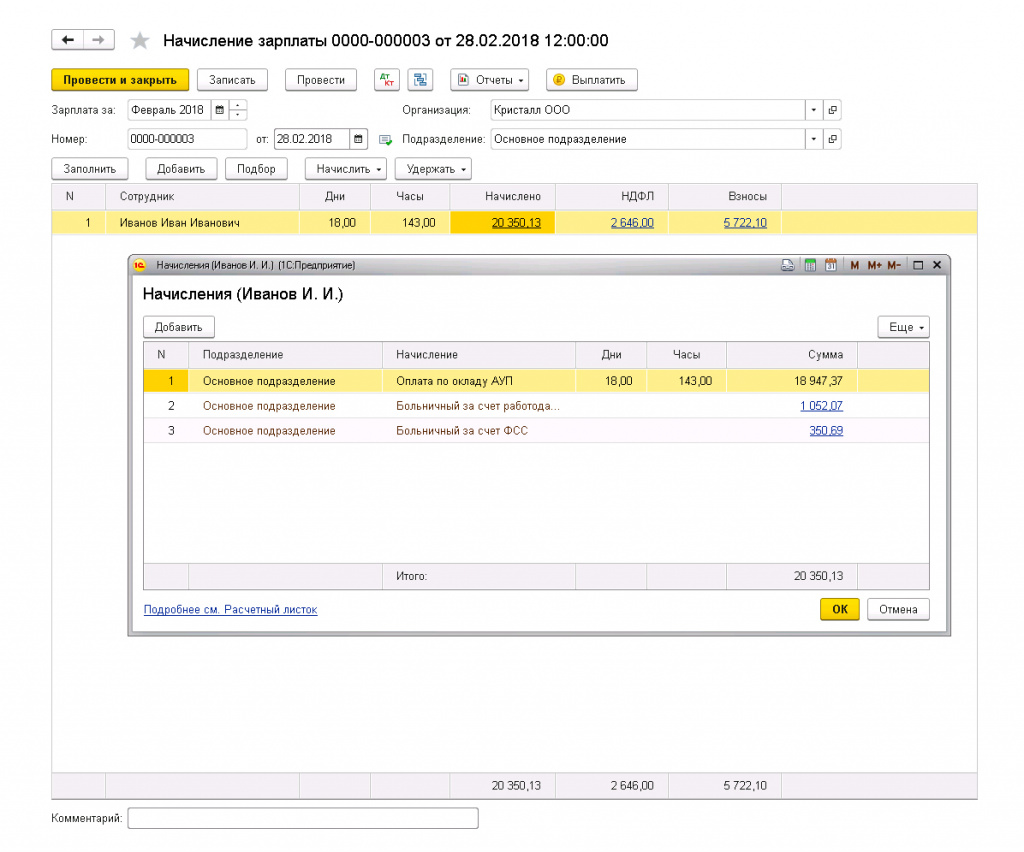

Начисление зарплаты создаем в последнюю очередь для корректного расчета НДФЛ и взносов

Ведомость на выплату с типом Зарплата за месяц (Месяц документа выплаты = Месяц начисления)

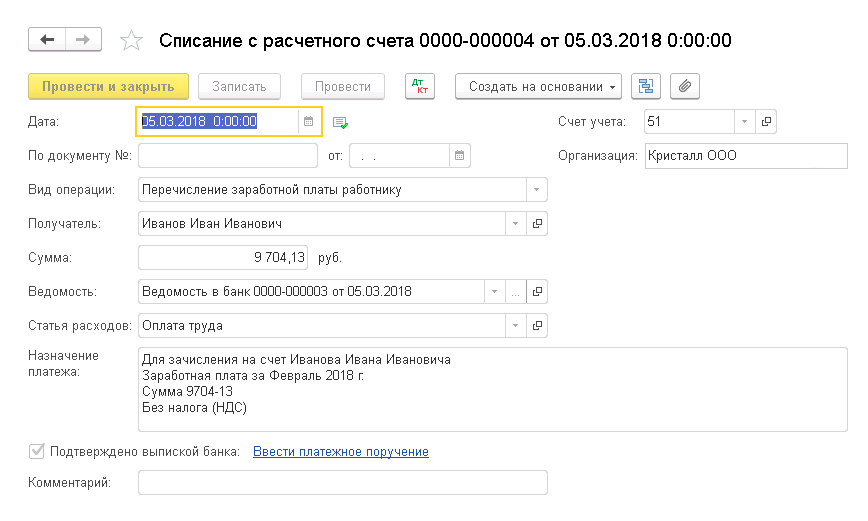

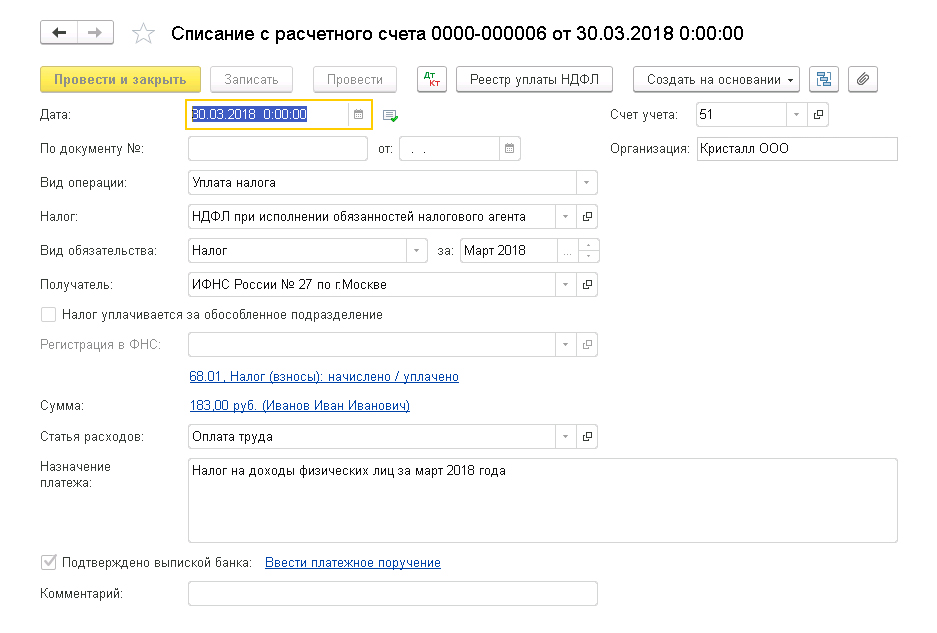

Списания с р/с или РКО

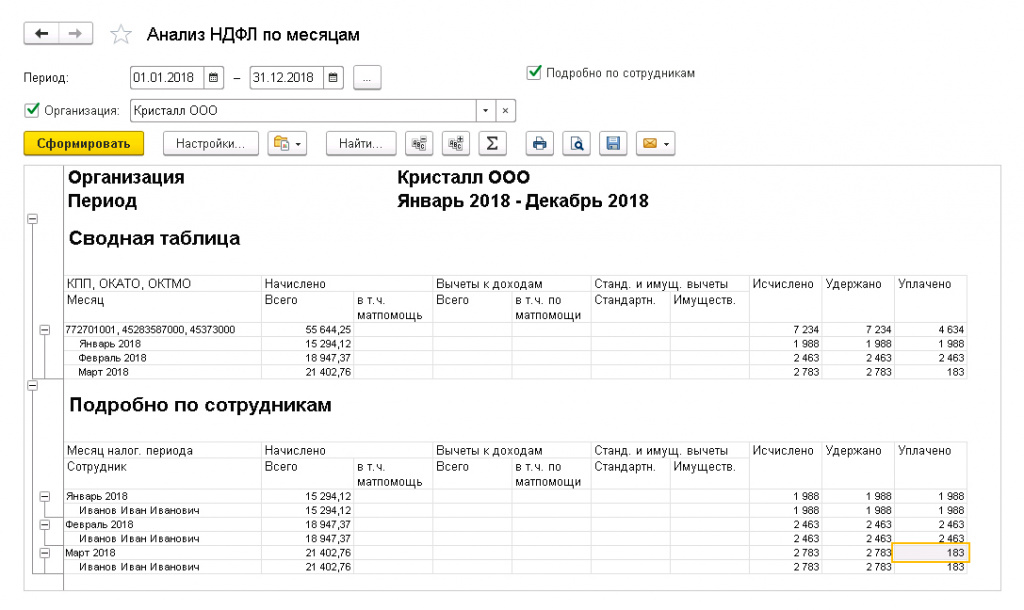

Для проверки корректности учета НДФЛ пользуйтесь отчетом Анализ НДФЛ по месяцам (ЗУП 3.1: Налоги и взносы - Отчеты по налогам и взносам, БП 3.0: Зарплата и кадры - Отчеты по зарплате)

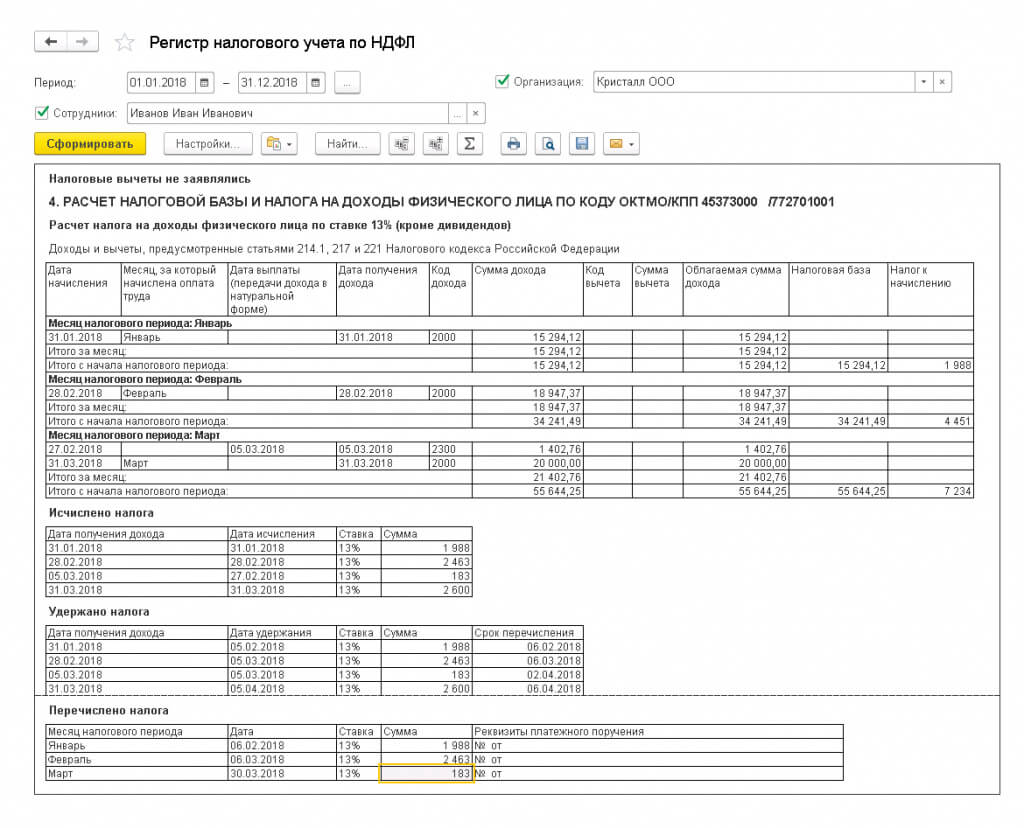

Анализ НДФЛ по месяцам и Регистр налогового учета по НДФЛ:

Исчислено - по документам начисления

Удержано - по документам факта дохода Списание с р/с(РКО)

Уплачено (Перечислено) - по документу Списание с р/с с видом операции: Уплата налога

Обратите внимание! В том случае, когда Ваш отчет 6-НДФЛ заполняется НЕКОРРЕКТНО, то лучше сделать копию базы и затем проделать следующие действия:

Отменить проведение всех начислений, выплат и уплат

Соблюдать хронологию и автозаполнение документов.

При создании документов следующая последовательность:

Ведомость - Аванс, если есть

Начисление зарплаты - в последнюю очередь

Ведомость на выплату - Зарплата за месяц (Месяц документа выплаты = Месяц начисления)

Списания с р/с или РКО (дата документа отражается в строке 110 6-НДФЛ)

Списания с р/с – Уплата налога

Далее сформировать отчет 6-НДФЛ или Проверка 2 разд 6-НДФЛ - для контроля

Раздел 2 заполняется по сроку перечисления налога: на какой отчетный квартал приходится срок перечисления удержанного налога (строка 120), в расчет за такой период и должна включиться операция.

Например, заработная плата за март 2018 года выплачена в последний рабочий день месяца (30.03.2018), срок перечисления налога с заработной платы – следующий рабочий день после удержания налога, в нашем случае – 02.04.2018 (так как 31 марта и 1 апреля – выходные дни). В такой ситуации заработная плата за март будет отражена в разделе 1 расчета за 1-й квартал 2018 года и в разделе 2 расчета за полугодие 2018 года. В раздел 2 расчета за 1-й квартал 2018 года зарплата не попадет, так как срок перечисления налога приходится на другой отчетный период (письма ФНС от 09.08.2016 № ГД-4-11/14507, от 24.10.2016 № БС-4-11/20120).

Или, например, пособие по временной нетрудоспособности начислено в феврале 2018 года и выплачено вместе с зарплатой за февраль 05.03.2018. Срок перечисления НДФЛ с суммы пособия - последний день месяца, в котором произведена выплата, т.е. 31.03.2018. Так как это выходной день, то срок перечисления переносится на 02.04.2018. Следовательно, эта операция не отражается в разделе 2 расчета за 1-й квартал 2018 года. Она будет отражена в разделе 2 за полугодие 2018 года. Однако, так как дата получения дохода по этой операции - 05.03.2018, то она попадет в раздел 1 расчета за 1-й квартал 2018 года.

Форму 6-НДФЛ за 2021 год нужно оформлять по обновленным правилам и на измененном бланке. Как заполнить годовой расчет, какие дополнительные сведения в него включить, когда и куда представить, узнайте из нашего материала. Здесь же вы найдете готовый образец 6-НДФЛ за 2021 год.

Новшества-2022: три подсказки по 6-НДФЛ

Подсказка 1. 6-НДФЛ за 2021 год нужно представить на обновленном бланке и по дополненным правилам (Приказ ФНС России от 15.10.2020 № ЕД-7-11/753@ в ред. от 28.09.2021).

Подсказка 2. В составе 6-НДФЛ за 2021 год впервые нужно представить сведения о доходах физических лиц (Федеральный закон от 29.09.2019 № 325-ФЗ). Образец заполнения сведений о доходах физлиц вы найдете в этом материале.

Срок сдачи 6-НДФЛ за 2021 год

По общему правилу 6-НДФЛ за год нужно представить в ИФНС не позднее 1 марта года, следующего за истекшим налоговым периодом (п. 2 ст. 230 НК РФ).

6-НДФЛ за 2021 год нужно сдать не позднее 01.03.2022.

Это рабочий день, поэтому никаких переносов этой отчетной даты не будет.

За опоздание с представлением 6-НДФЛ могут оштрафовать на 1 000 руб. за каждый полный и неполный месяц со дня, установленного для подачи этого отчета, и до дня, когда он был сдан (п. 1.2 ст. 126 НК РФ). Работника, ответственного за представление 6-НДФЛ могут наказать административным штрафом от 300 до 500 руб. (ч. 1 ст. 15.6 КоАП РФ).

Кроме того, налоговики имеют право заблокировать банковские счета, если 6-НДФЛ не будет представлен в течение 20 рабочих дней по истечении установленного срока (п. 6 ст. 6.1, п. 3.2 ст. 76 НК РФ).

Кто должен сдать 6-НДФЛ за 2021 год

Обязанность по представлению 6-НДФЛ лежит на налоговых агентах ─ компаниях и ИП, которые начисляют и выплачивают сотрудникам и другим физлицам доходы, с которых нужно перечислять налог в бюджет (п. 2 ст. 230 НК РФ).

Если такие доходы в отчетном периоде не выплачивались и/или у вас нет работников, представлять нулевой 6-НДФЛ не требуется. Просто нужно сообщить налоговикам о том, что вы не собираетесь сдавать 6-НДФЛ, чтобы избежать штрафов и блокировки счетов (п. 3.2 ст. 76, п. 1.2 ст. 126 НК РФ, Письмо ФНС от 01.08.2016 № БС-4-11/13984@).

Способ подачи 6-НДФЛ

Как представлять 6-НДФЛ: на бумаге или в электронной форме, зависит от того, сколько физлиц в отчетном периоде получали от вас облагаемые НДФЛ доходы (п. 2 ст. 230 НК РФ).

Если при численности 11 и более физлиц вы сдадите бумажный 6-НДФЛ вместо электронного, штраф составит 200 руб. (ст. 119.1 НК РФ).

Куда представить 6-НДФЛ за 2021 год

Кто сдает 6-НДФЛ

Куда сдает

- работников такого подразделения;

- физлиц по договорам ГПХ, заключенным с этим ОП

- по месту нахождения головной компании или выбранного ею подразделения — если ОП и головная компания находятся в одном муниципальном образовании (МО);

- по месту нахождения ОП — если подразделения расположены в одном МО, а головная компания в другом.

Как заполнить 6-НДФЛ

6-НДФЛ за 2021 год следует заполнить в соответствии с Порядком, утв. Приказом ФНС от 15.10.2020 № ЕД-7-11/753@.

Заполнение титульного листа

Остальные поля титульного листа заполните в прежнем порядке:

Поле титульного листа

Порядок заполнения

- 214 — по месту учета российской компании;

- 215 — по месту нахождения правопреемника российской компании;

- 220 — по месту нахождения ОП российской компании;

- 120 — по месту жительства ИП;

- 320 — по месту деятельности ИП;

- 335 — по месту нахождения ОП иностранной компании в РФ;

- 121 — по месту жительства адвоката;

- 122 — по месту жительства нотариуса

- сокращенное наименование компании;

- полное наименование компании, если нет сокращенного;

- ФИО ИП, адвоката, нотариуса без сокращений

- компания;

- ОП компании;

- выбранное ОП;

- место жительства ИП, адвоката, нотариуса;

- место деятельности ИП на патентной системе

В первой графе укажите количество страниц расчета 6-НДФЛ за 2021 год.

- 1 — если 6-НДФЛ представляет налоговый агент;

- 2 — если расчет представляет представитель

- ФИО руководителя, если 6-НДФЛ представляет компания;

- ФИО уполномоченного физлица, если расчет представляется по доверенности

Заполнение Раздела 1 «Данные об обязательствах налогового агента

В Разделе 1 расчета 6-НДФЛ за 2021 год отразите налог, удержанный в последние 3 месяца отчетного года — в октябре, ноябре и декабре 2021 года, сроки его перечисления, а также налог, возвращенный за эти 3 месяца, и даты возврата. Этот раздел отдельно заполните для доходов физлиц, облагаемых по прогрессивной ставке.

И. И. Греченко

автор статьи, консультант Аскон по бухгалтерскому учету и налогообложению

Представленный в налоговый орган расчет 6-НДФЛ автоматически проверяется по контрольным соотношениям (Письмо ФНС России от 16.07.2013 № АС-4-2/12705 (пп. 1, 2 п. 2.4)). Поэтому перед направлением расчета в налоговый орган следует проверить его самостоятельно.

Если вы правильно заполнили расчет 6-НДФЛ, у вас не вправе потребовать какие-либо дополнительные документы (п. 7 ст. 88 НК РФ). В этом случае налоговый орган проводит проверку на основании тех документов, которыми он располагает, и акт камеральной проверки не составляется (п. 5 ст. 88 НК РФ). Проверка считается оконченной по истечении трех месяцев.

При осуществлении проверки контрольных соотношений 6-НДФЛ и 2-НДФЛ самое главное – это сверка соотношения данных в самих формах и налога, определенного расчетным путем.

Как проверить 6-НДФЛ и 2-НДФЛ?

Контрольные соотношения за год проверяются по таким пунктам:

Если условие не соблюдается, проверьте, все ли доходы по каждой ставке НДФЛ вы отразили в трех отчетах. Добавьте пропущенное, удалите лишнее или подайте уточненную отчетность с исправлением ошибки при необходимости.

сумме дивидендов в разд. 3 по коду дохода 1010 справок 2-НДФЛ либо

для АО – сумме дивидендов по коду дохода 1010 Приложений 2 к декларации по налогу на прибыль.

Если равенство нарушено, проверьте, все ли выплаченные дивиденды вы отразили в отчетности, нет ли пропуска.

Если равенство нарушено, проверьте, верно ли начислили сумму НДФЛ по конкретной ставке, со всех ли доходов начислили НДФЛ, исправьте ошибки в доходах, вычетах, в том числе арифметические.

количество справок 2-НДФЛ с признаком 1 + количество Приложений 2 к декларации по налогу на прибыль.

Проверьте, верно ли посчитали граждан во всех отчетах, нет ли пропусков или дублей.

Проверьте, верно ли рассчитали в отчетах сумму НДФЛ, которую правомерно не удержали.

Если у вас не выполняются данные контрольные соотношения, то в случае получения запроса от налогового органа о представлении пояснений необходимо выяснить причину расхождений:

К примеру, самая распространенная ситуация, когда заработная плата начислена в декабре 2017 года, а фактически выдана в январе 2018 года. Соответственно НДФЛ удержан тоже в январе.

С 2-НДФЛ немного иная ситуация. В справке необходимо отразить удержанный НДФЛ за тот налоговый период, за который исчислен налог. Т. е. в 2-НДФЛ за 2017 год попадет и налог, удержанный с начисленного в декабре дохода. Кстати, если налоговый агент удержал НДФЛ после окончания налогового периода (года) и после представления справок 2-НДФЛ в ИФНС, то ему придется сдать корректировки.

В итоге мы видим, что суммы налога, отражаемые в годовых отчетах 6-НДФЛ и 2-НДФЛ, разнятся. И это не является ошибкой.

Возникает вопрос: возможен ли отказ налогового органа в приеме отчета по форме 6-НДФЛ в связи с невыполнением контрольных соотношений?

Для ответа на него обратимся к положениям налогового законодательства, которые налоговики обязаны неукоснительно соблюдать.

Положения п. 4 ст. 80, ст. 230 НК РФ, предписывают обязательное соблюдение формы (формата) и порядка представления расчета сумм НДФЛ. Отказ в приеме расчета сумм НДФЛ возможен в случаях:

- несоблюдения установленной формы (установленного формата) расчета сумм НДФЛ;

- представления налоговым агентом расчета сумм НДФЛ в налоговый орган не по месту учета.

Также основания для отказа в приеме налогового расчета поименованы в п. 28 Административного регламента Федеральной налоговой службы, утвержденного Приказом Минфина России от 02.07.2012 № 99н:

- отсутствие документов, удостоверяющих личность физического лица, или отказ физического лица предъявить должностному лицу, предоставляющему государственную услугу, такие документы в случае представления налоговой декларации (расчета) непосредственно этим лицом;

- отсутствие документов, подтверждающих полномочия физического лица – уполномоченного представителя заявителя на представление декларации (расчета) или подтверждение достоверности и полноты сведений, указанных в декларации (расчете), либо отказ указанного лица предъявить должностному лицу такие документы;

- представление декларации (расчета) не по установленной форме (установленному формату);

- отсутствие в декларации (расчете), представленной на бумажном носителе, подписи руководителя (иного представителя – физического лица) организации-заявителя (физического лица – заявителя или его представителя), уполномоченного подтверждать достоверность и полноту сведений, указанных в декларации (расчете), печати организации;

- отсутствие усиленной квалифицированной электронной подписи руководителя (иного представителя – физического лица) организации-заявителя (физического лица – заявителя или его представителя) или несоответствие данных владельца квалифицированного сертификата данным руководителя (иного представителя – физического лица) организации-заявителя (физического лица – заявителя или его представителя) в декларации (расчете) в случае ее представления в электронной форме по ТКС;

- представление декларации (расчета) в ИФНС, в компетенцию которой не входит прием этой налоговой декларации (расчета).

Как мы видим, налоговые органы не вправе отказать в приеме отчетности по основанию несоблюдения контрольных соотношений.

Выводы:

Еще по теме

Актуальную информацию по НДФЛ вы найдете в Путеводителе Как сдать отчетность по НДФЛ налоговому агенту

Основным критерием при составлении отчета 6-НДФЛ должна быть уверенность в том, что указанные сведения о суммах НДФЛ, начисленных и удержанных предприятием, достоверны, поскольку любая ошибка в расчете может повлечь весьма ощутимые штрафы. Для того, чтобы свести к минимуму возможные ошибки и увязать форму построчно и с другими отчетными документами обратимся к письмам, регулирующим проверку внесенных значений с контрольными соотношениями формы 6-НДФЛ – формулами, аналогичность которым позволит точно и достоверно заполнить отчет, попутно увязав информацию в нем с другими отчетными формами. Разберемся, как, опираясь на разработанные налоговиками ориентиры, проверить лояльность внесенных в отчет сведений.

Что такое отчет 6-НДФЛ

Отметим нюансы этой формы, отличающие ее от других:

- Оформляется поквартально;

- Сведения в ней формируются по нарастающей с начала года;

- Создается отдельно по всем подразделениям компании;

- Содержит консолидированную (сводную) информацию о доходах, налоговых вычетах, начисленных и удержанных суммах НДФЛ контингента подразделения.

Характерной чертой отчета является наличие сумм, переносимых в следующий период, поскольку выплата зарплаты происходит по закрытии месяца, за который она выдается, а также сроки начисления налога и его удержания не всегда совпадают. Форма 6-НДФЛ в 2018 году претерпела изменения, поэтому отчет за 2017 году придется сдавать по новой форме. Подробности, бланк и порядок заполнения новой формы вы найдете здесь.

Все данные, содержащиеся в форме должны быть сопоставимы с показателями других форм отчетности, поэтому так важны контрольные соотношения для проверки формы 6-НДФЛ. Узнаем об их практическом применении.

6-НДФЛ: контрольные соотношения 2018

Найти контрольные соотношения расчета 6-НДФЛ, действующие в 2018 году несложно — они есть в письмах ФНС от 10.03.2016 № БС-4-11/3852@ и № БС-4-11/4371от 13.03.2017. Для проверки данных ФНС предлагает 4 группы соотношений – внутренние и междокументные.

Увязка значений строк внутри формы

Проверка контрольного соотношения 6-НДФЛ начинается с увязки строк по предложенным формулам.

Например, верным считается соотношение, когда стр.020 ≥ стр. 030. Если неравенство не выдерживается, значит, имеется ошибка, поскольку суммированный налоговый вычет (030) не должен превышать величины начисленного дохода (020).

Контрольные соотношения 6-НДФЛ строки 040 выражены в формуле:

- стр. 040 = (стр. 020 – стр. 030) х стр. 010, т.е. сумма начисленного налога соответствует произведению начисленного дохода (за минусом вычетов) на действующую ставку. Если уравнение не выдерживается, следовательно, сумма начисленного налога некорректна (занижена или, наоборот, завышена). В этом расчете приемлема незначительная погрешность за счет округления, рассчитываемая умножением стр. 060 (численность работников) на 1 руб. и число строк 100 (дата получения дохода).

- стр. 040 ≥ стр. 050. Если значение стр. 040 меньше значения стр. 050, то, скорее всего, сумма фиксированного авансового платежа завышена.

6-НДФЛ: строки 060, 070 контрольные соотношения во взаимоувязке сведений из разных отчетных форм

Закончив сопоставление и увязывание показателей строк внутри отчета, можно переходить к соизмерению показателей 6-НДФЛ с иными отчетами и регистрами.

К примеру, показатель в стр. 060 должен быть равен числу справок 2-НДФЛ, т. е. численности работающих на предприятии.

Контрольные соотношения 6-НДФЛ в 2018 по строке 070 выражаются формулой:

- стр. 070 – стр. 090 = КРСБ, т. е. сумма удержанного НДФЛ (и уменьшенного на величину возвращенного) должна соотноситься с данными карточки расчетов с бюджетом предприятия, где фиксируется сумма уплаты НДФЛ с начала года. Если значение по 6-НДФЛ выше данных КРСБ, то, вероятнее всего часть налога не была перечислена в бюджет.

6-НДФЛ: контрольные соотношения строка 140

В строке 140 отчета 6-НДФЛ записывается сумма удержанного налога. Здесь необходимо проверить контрольные соотношения 6-НДФЛ на адекватность срокам перечисления налога (стр. 120). Дата, зафиксированная в стр. 120 не должна быть позднее даты перечисления НДФЛ по информации КРСБ. Отметим, что ИФНС не только отслеживает увязку всех перечисленных показателей, но и может сопоставлять сведения 6-НДФЛ с данными справок 2-НДФЛ и декларации по налогу на прибыль.

Таким образом проводится проверка 6-НДФЛ. Узнав, как применять контрольные соотношения, поговорим о нововведениях в форме, которые, сразу отметим, не коснулись алгоритма действия формул-ориентиров.

Последние изменения отчета 6-НДФЛ

Налоговиками разработана новая форма отчета, а также формат для сдачи его в электронном виде. Отчитываться за 2017 год придется по новой форме. Сдать ее нужно не позднее 02.04.2018.

Изменения в отчете коснулись оформления, титульного листа, введения нового штрих-кода, прибавления кодов форм реорганизации компаний, введения нового порядка оформления при реорганизации и новых кодов мест представления расчета.

Состав формы, ее расчетная часть и алгоритм проверки на сопоставимость с данными строк внутри отчета и со сведениями перекликающихся форм остались без изменений.

Итак, осуществив небольшие корректировки формы отчета, ФНС не затронула разделов, где рассчитываются основные значения и не отменила применения контрольных соотношений, следовательно, расчет сумм налога необходимо проводить, ориентируясь на прежние законодательные акты и применяя перечисленные выше проверочные формулы.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Читайте также: