Какую часть бюджета рф составляют налоги граждан

Обновлено: 19.05.2024

Налоговые поступления за восемь месяцев 2020 года сократились на 12% до 13,2 трлн рублей. Об этом стало известно на заседании расширенной коллегии Федеральной налоговой службы (ФНС).

За восемь месяцев этого года поступления администрируемых службой доходов в консолидированный бюджет за восемь месяцев 2020 года составили: налог на прибыль - 2,7 трлн рублей, НДС - 2,6 трлн рублей, НДФЛ - 2,5 трлн рублей, НДПИ - 2,6 трлн рублей. При этом поступления по ненефтегазовым доходам за этот период снизились на 2,6%. По НДС они сохраняются почти на уровне прошлого года - поступило 2,6 трлн рублей, что на 1,4% меньше.

Открывая заседание, глава ФНС России Даниил Егоров отметил, что за этот период из-за пандемии и введенных в связи с ней ограничений сильно изменилась среда, в которой работает ведомство, но служба адаптировалась к новым условиям и в полной мере осуществляет свои функции. "Несмотря на ряд ограничений в администрировании по контрольной и судебной работе, задолженности, динамика поступлений налогов сохранилась на соответствующем уровне", - сообщил он.

Одновременно с постепенной отменой ограничительных мер и восстановлением бизнес-активности начал постепенно сокращаться разрыв между динамикой поступлений текущего и прошлого годов. По итогам января-августа поступления снизились на 12% и составили 13,2 трлн рублей, тогда как в июне и августе - на 17 и 14% соответственно. Поступления в федеральный бюджет составили 5,36 трлн рублей.

Несмотря на непростую экономическую ситуацию, страховые взносы демонстрируют положительную динамику - поступило 4,56 трлн рублей - на 2% больше, чем в прошлом году, а по НДФЛ - 2,5 трлн рублей с 2,6% роста. При этом поступления НДФЛ отражают постепенное восстановление уровня доходов граждан. Так, в апреле и мае они снизились на 19% и 14%. С июня же фиксируется рост поступлений: в июне - на 2,8%, в июле - на 6,1%, в августе - на 14,5%.

О восстановлении деловой активности также свидетельствуют данные АСК ККТ. Начала восстанавливаться выручка: в июле + 3,7% по сравнению с мартом, а в августе + 4%.

С учетом моратория на проведение проверок во II квартале 2020 года за I полугодие 2020 года их количество снизилось на 65%: с 4,9 до 1,7 тыс. Сумма поступлений по контрольно-аналитической работе снизилась на 15% - до 135 млрд рублей. При этом поступления по аналитической работе выросли на 4,5% - до 64 млрд рублей. 48% от них были уплачены вне рамок налоговых проверок - плательщики уточнились добровольно.

В связи с пандемией было приостановлено взыскание задолженности, что сказалось на росте долга на сумму более 300 млрд рублей. Показатель DTI незначительно вырос, по сравнению с 6,1% на 1 января 2020 года, составив 7,5% на 1 августа. "За счет этой меры удалось обеспечить почти полностью бесконфликтные отношения с налогоплательщиками в период активной фазы ограничений деловой активности. Приоритет был отдан мягким мерам урегулирования долга", - подчеркнул Даниил Егоров.

Руководитель ФНС России также рассказал о других мерах поддержки, которые были оказаны налогоплательщикам в связи с пандемией. Так, 2,2 млн компаний с 7,5 млн работников получили субсидии на сохранение численности работающего персонала - 90,9 млрд рублей. 293 тыс. компаний с 1 млн сотрудников получили 11,6 млрд рублей субсидий на дезинфекцию и профилактику. 2 млн субъектов МСП из пострадавших отраслей и социально ориентированных некоммерческих организаций были освобождены от уплаты налогов и взносов за II квартал 2020 года - на 75 млрд рублей по уже поданным декларациям. Компаниям были предоставлены отсрочки на 30 млрд рублей, а рассрочки - на сумму более 25 млрд рублей.

Для оперативного взаимодействия с бизнесом, мониторинга экономики и доходов бюджета были созданы ситуационные центры. В них поступило более 20 тыс. обращений. Эта информация позволила правительству выработать необходимые решения по поддержке налогоплательщиков.

Урегулировать вопросы о предоставлении рассрочек и отсрочек помогли долговые центры. Адресно взаимодействуя с налогоплательщиками, попавшими в сложную финансовую ситуацию, специалисты помогают им урегулировать задолженность и уплатить налоги по согласованному графику. С апреля 2019 года долговые центры работают в Волгоградской, Вологодской, Калининградской, Мурманской, Саратовской, Ульяновской областях, Республике Башкортостан, Удмуртской Республике и Приморском крае. Даниил Егоров сообщил, что после 1 октября 2020 года такие центры будут созданы еще в девяти регионах.

В условиях режима ограничений количество рассмотренных жалоб по налоговым спорам снизилось на 17,2%. При этом была организована система ежедневного сбора информации о любых обращениях, связанных с вопросами предоставления мер государственной поддержки. "Полученная информация использовалась для решения вопросов об изменении отдельных параметров и правил мер поддержки в режиме онлайн. В дальнейшем мы используем этот опыт при решении ключевой задачи досудебного блока - развитии обратной связи с источником возникновения спора", - отметил глава ФНС.

В завершение Даниил Егоров напомнил, что ЕНВД прекращает действовать с 1 января 2021 года. Подавать заявление о прекращении применения этого режима не нужно - плательщики будут автоматически сняты с учета. Однако до конца 2020 года им следует выбрать альтернативный налоговый режим. Если организация или предприниматель не сделают этого самостоятельно, то будут переведены на общий режим налогообложения. Выбрать наиболее подходящий режим поможет специальный сервис на сайте ФНС России.

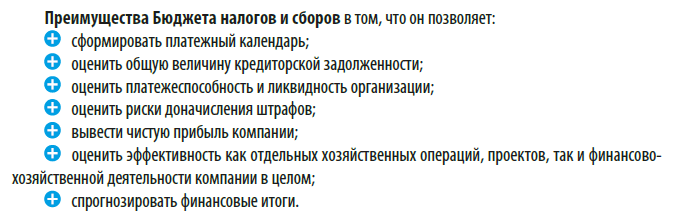

Растут налоговые обязательства, ужесточается процесс налогового администрирования, и все больше компаний составляют Бюджет налогов и сборов. Без рассчитанной обоснованной величины налоговых обязательств невозможно вывести корректный финансовый результат, посчитать кредиторскую нагрузку, оценить платежеспособность предприятия. Как и всякий финансовый отчет, Бюджет налогов и сборов имеет свои особенности формирования. Рассмотрим их.

Что такое бюджет налогов и сборов

Бюджет налогов и сборов в разных источниках называют по-разному — налоговый бюджет, бюджет налоговых обязательств, бюджет налоговой нагрузки и т. п.

Степень детализации этих бюджетов, количество оцененных налогов, методики расчета зависят от требований руководства, специфики деятельности, но по факту можно говорить о тождестве названный финансовых форм, отражающих и оценивающих одни и те же финансовые показатели.

Бюджет налогов и сборов — это финансовый отчет, по данным которого можно оценить эффект от схем налоговой оптимизации, а также величину налоговых обязательств компании и сроки их погашения.

Особенности бюджета налогов и сборов:

• налоговые обязательства компании можно выводить как в целом по предприятию, так и по видам деятельности, по подразделениям, региональному признаку и т. п.;

• этот бюджет может быть как самостоятельной финансовой формой, так и итоговой формой, результирующей иные бюджеты;

• значительная часть итоговых данных бюджета налогов и сборов — регулируемые, т. е. они меняются в зависимости от исходных данных;

• данные бюджета налогов и сборов — основа для формирования других бюджетов. Например, рассчитанные налоговые обязательства должны быть обязательно включены в бюджет движения денежных средств, бюджет доходов и расходов (если источником их формирования будет являться себестоимость продукции, в частности, транспортный налог, или внереализационные расходы в отношении налога на имущество), в бюджет дебиторской, если есть переплата, и кредиторской задолженности и другие связанные бюджеты.

В бюджет налогов и сборов предприятия включили:

• расчет земельного налога;

• расчет страховых взносов с сумм заработной платы.

Расчет земельного налога не зависит от других бюджетов (если речь не идет об инвестиционном проекте), он рассчитывается на основе кадастровой стоимости земли и величины налоговой ставки.

Если не учитывать какую-то специфику момента (например, переоценку кадастровой стоимости), то по общему правилу эти данные Бюджета налогов и сборов не будут зависеть от неких финансовых параметров, генерируемых компанией.

А чтобы рассчитать величину страховых взносов, необходимо обратиться к Бюджету расходов по оплате труда. То есть Бюджет налогов и сборов будет являться в этом случае результирующим, а также регулируемым. Величина налоговых обязательств предприятия будет меняться в зависимости от запланированной суммы оплаты труда. Например, планы по повышению оплаты труда, выплате премий будут прямо влиять и на величину страховых взносов.

На основе бюджета продаж и бюджетов расходов компании была рассчитана прогнозная прибыль организации на будущий финансовый год — 5 550 250 руб. Соответственно, прогнозная величина налоговых обязательств по налогу на прибыль составит:

5 550 350 руб. × 20 % = 1 110 050 руб.

При этом в отдаленных планах руководства (после прогнозного периода) — ремонт производственного здания компании, стоимость которого — не менее 5 млн руб.

У компании есть деньги, чтобы сделать ремонт и раньше. Но с учетом того, что расходы на ремонт могут существенно снизить обязательства по налогу на прибыль, а в последующих периодах они сформируют убыток, который принимается в особом порядке (не более 50 % налогооблагаемой базы), то выгоднее провести ремонт в прогнозном периоде и сэкономить на налоге на прибыль.

Что нужно знать, чтобы сформировать корректный бюджет налогов и сборов

Чтобы сформировать корректный и полноценный бюджет налогов и сборов, необходимо в первую очередь знать налоговое законодательство применительно к конкретным налогам и сборам.

В частности, при расчете налога на имущество надо понимать, что является объектом налогообложения, как производить расчет, какие ставки применять и многое другое.

При этом теоретических знаний мало, важен практический опыт расчета налогов.

К примеру, чтобы рассчитать НДС, мало понимать общую методику действий. Надо знать, какие требования налоговики предъявляют к оформлению документов, какие претензии возникают к поставщикам, какие препоны чинят при возмещении НДС из бюджета.

Бюджет налогов и сборов нужно формировать не в отрыве от других прогнозных показателей, а в непосредственной взаимосвязи и на их основе. А насколько точными будут исходные данные для бюджета, зависит от того, насколько корректны базовые показатели и насколько активно участвуют в формировании бюджетов работников профильных служб.

В результате возникновения конфликтной ситуации и при попустительстве руководства работники коммерческой службы дистанцировались от представления данных для формирования бюджетов продаж. Финансовой службе пришлось делать все прогнозы самостоятельно. Для этого за основу были взяты данные прошлых лет.

В итоге некорректным оказался как сформированный бюджет продаж, так и построенный на его основе бюджет обязательств по НДС и налогу на прибыль.

В рамках применяемой системы налогообложения нужна информация, необходимая для расчета конкретных налогов. По разным налогам набор таких данных разный.

Например, чтобы рассчитать НДФЛ, надо знать:

• размер прогнозируемых выплат работникам;

• есть ли право на налоговые вычеты;

• какие выплаты не облагаются НДФЛ и т. п.

Для расчета НДС необходимы данные:

• о прогнозируемых объемах реализации;

• видах продукции в разрезах разных ставок НДС;

• объемах вычетов и т. п.

Формируемый бюджет налогов и сборов должен не просто статистически отображать величину налоговых обязательств компании, а быть инструментом налогового планирования в составе финансового планирования.

В ходе формирования бюджета налогов и сборов нужно учесть все факторы, которые на законном основании способствуют уменьшению налоговых обязательств компании — убытки, льготы, различные законные приемы и способы, позволяющие избежать или уменьшить налоговые выплаты компании в бюджет.

В группу компаний входит организация, оборот которой в квартал не превышает 2 млн руб. Ранее в ходе анализа было принято предварительное решение реализовать право на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, на основании ст. 145 Налогового кодекса РФ (далее — НК РФ).

Соответственно, при формировании бюджета налогов и сборов, расчетах налоговых обязательств отдельно по организации и в целом по группе компаний не учитывался НДС. Зато была выведена прогнозная сумма экономии на налогах на основе сопоставления плановых данных и фактических данных прошлых периодов.

В сформированном полноценном бюджете налогов и сборов обязательно должна быть следующая информация:

• суммы начисленных налогов по видам налогов в привязке к данным других бюджетов;

• суммы возмещения НДС, если хозяйствующий субъект — плательщик НДС;

• конечные суммы налоговых обязательств, подлежащие уплате в бюджет или возмещению;

• сроки уплаты налогов и сборов;

• планируемые съемы налоговой оптимизации и экономических эффект от их применения;

• оценка рисков возникновения конфликтов с налоговыми органами в отношении планируемых оптимизационных действий;

• итоговая сумма совокупных налоговых обязательств;

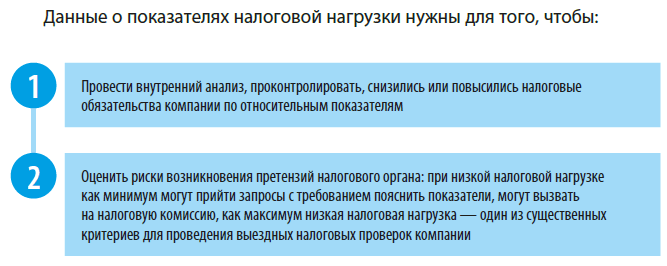

• показатель налоговой нагрузки компании.

Суммовая налоговая нагрузка рассчитывается по следующей формуле:

где ∑N — величина налоговых обязательств предприятия, возникающих в процессе его функционирования;

К сведению

Относительная налоговая нагрузка рассчитывается как соотношение суммы уплаченных налогов по данным отчетности налоговых органов и оборота (выручки) организаций по данным Федеральной службы государственной статистики (Росстата)[1].

Ряд предприятий, в первую очередь небольших, отдельный самостоятельный бюджет налогов и сборов не формирует. В таком случае данные о налогах и сборах являются составной частью одних связанных бюджетов и базовыми показателями для других связанных бюджетов.

Как сформировать бюджет налогов и сборов

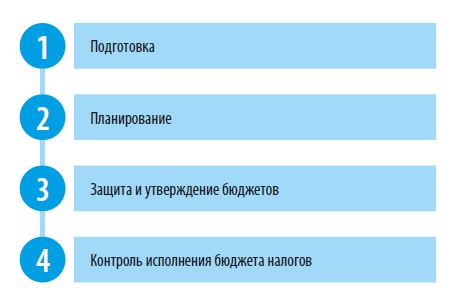

В ходе формирования бюджета налогов и сборов можно выделить несколько этапов:

Этап 1. Подготовка

Что надо сделать на этом этапе:

• проанализировать применяемую систему налогообложения, происшедшие в ней существенные изменения, налоги и сборы, которые должна платить компания;

• определить ставки налогов;

• выяснить, какие есть льготы;

• разработать предварительные налоговые схемы для расчетов, влияющие на величину налоговых обязательств;

• собрать предварительные данные, необходимые для расчета налогов и сборов. Например, паспорт транспортного средства (ПТС) для расчета транспортного налога, выписка из Единого государственного реестра недвижимости или другие документы, в которых указывается актуальная кадастровая стоимость земли.

Д. В. Кислов,

канд. экон. наук

Нередко приходится слышать о том, что власти нас обкрадывают. Что доходы от нефти и газа получают только олигархи, а население и мелкий бизнес душат налогам. Конечно, олигархи живут безбедно, некоторые даже может не совсем заслуженно.

Нефть

В России нефти в день добывается приблизительно 10 млн баррелей. В год это составляет 3650 млн на каждого россиянина приходится… 24 барреля! или 2 барреля в месяц! При цене 60 долларов за баррель, получается всего 120 долларов в месяц! Сделает ли это цифра из нас арабских шейхов или хотя бы жителей Норвегии? При этом, около 20 долларов из этой цены являются себестоимостью (добыча, транспортировка, амортизация, освоение новых месторождений). Останется всего 80!

Стоимость передвижения по дорогам

Так как это вся добыча нефти, то и бензин на заправках будет стоить из расчёта $60 за баррель. То есть $60/166 (литров в барреле и с учётом 10% затрат на переработку и логистику) = $0,24. около 27 рублей без единого рубля налогов!

Из акцизов на топливо у нас частично финансируется автодороги. Частично, для всех или для некоторых категорий машин, дороги становятся платными.

Но если нет налогов на бензин, то все дороги становятся платными! Всё! Даже от дома до магазина или школы. Стоимость проезда обычно около $1 за 10 километров.

Например, на трассе М-11 стоимость составляет около 20 рублей ($0,3) за 10 километров. Но это государственно-частное партнёрство (это когда государство тоже что-то вкладывает и благодаря этому снижается стоимость). В Европе стоимость составляет около указанного $1 за 10 километров.

Можете сами посчитать, сколько вы наматываете в месяц. При этом надо учитывать, что:

- Строительство дорог в городе обходится дороже.

- С пешеходов надо тоже брать какую-то сумму. Тротуары тоже стоят каких-то денег!

Но если ваше авто потребляет 10 литров на 100 километров, или 1 литр на 10 километров, то получается к 24 центам надо прибавить ещё $0,3-1. Итого себестоимость поездки ( бензин + платная дорога) будет, в пересчёте на литр, =0,54-1,24 за литр бензина = 40-90 рублей!

Для арабских шейхов или норвежцев такая цена не является чем-то критичным. Но как было показано выше, из-за $80 в месяц дополнительного дохода ни тем ни другим не станешь!

Также надо учитывать, что всё подорожает приблизительно на уровень подорожания перевозки, так как наша цивилизация — это цивилизации энергии.

Если же оставить без изменения цены и объёмы бензина внутри России, а учитывать только то, что экспортируется, то объём уменьшается в 2 раза до одного барреля в месяц на каждого россиянина и, соответственно, до $40 в месяц на каждого.

Газа добывается около 730 млрд кубометров в год, из них около 200 млрд экспортируются.

Если продавать весь газ по мировым ценам ($8 за млн БТЕ ~ $260 за 1000 кубометров), то каждый россиянин получит по 100 долларов в месяц, и это без учёта себестоимости добычи и транспортировки. При этом внутренняя цена газа вырастет почти в 3 раза до 17 рублей за кубометр, а значит в 2 раза вырастет стоимость электричества, отопления и удобрений!

Если второе, то доход за газ уменьшается до $30 в месяц на каждого россиянина, без учёта себестоимости добычи и транспортировки.

Если принять что себестоимость равна цене газа для населения (зависит от зоны — расстояния от месторождения) и равна 6 рублей за кубометр ~ $100 за 1000 кубометров, то величина выплаты составит всего $18 в месяц на человека.

Налоги

Резервные фонды

В этом бюджете уже учтены все нефтегазовые доходы, кроме резервных фондов. Резервные фонды пополняются с цены нефти выше $42 за баррель с экспортных объёмов. В текущей ситуации это около $20 с 1 барреля в месяц, который приходится на каждого россиянина.

Итоги

Если всю проданную нефть и газ, а также все налоги раздать россиянам, то получится сумма около $200 в месяц или 14 000 рублей!

Как тут не вспомнить шутку:

Вчера погулял — 100 баксов налево, 100 баксов направо. А утром — где мои 200 баксов?!

- Цена бензина остаётся прежней, но дороги становятся платными (это +$0,3-1 к цене бензина).

- Школы становятся платные (обучение в частной школе от 25 000 рублей в месяц).

- Выезд пожарных становится платным. Только кто будет платить? Погорельцы? Или МЧС ликвидировать — гори оно все синим пламенем!?

- Полиция будет защищать только тех, кто заплатил.

- Армия, пограничники и ФСБ… Я не знаю, что в этом варианте с ними делать.

- Чиновники. Кто будет их оплачивать? Они не нужны? А как вести строительство? Все строят что хотят и где хотят? Или сам бизнес пусть их оплачивает? Ну тогда точно лучше пусть сразу строят что хотят, где хотят. Хоть дешевле будет (не будет затрат на чиновников).

- А сколько будет стоить ЖКХ? Ведь ограничивать аппетиты управляющих компаний будет некому!

Какие ещё есть резервы?

- 20% к зарплате и не будет пенсии. Никакой.

- 6% -к зарплате и нет больничных и какой-никакой, но всё же бесплатной медицины. Выезд скорой, визит к терапевту, даже справка в бассейн платно!

И кто бы ни пришёл в руководство страны — новый Путин, Навальный, Ходорковский или Зеленский — законы экономики не обойдёшь. Так работает любое государство. А наш уровень жизни определяется нашими богатствами (доступными!), нашим населением и производительностью труда.

Более того, новая инфраструктура вообще не будет появляться (если всё раздать). Мы тут не можем одним домом договориться по улучшению нашей территории, не то, чтобы мост построить или АЭС!

Бесплатные услуги от государства

Возьмите просто и посчитайте, сколько бесплатного вы получаете от государства. Визиты к врачу, школа, детский сад, бюджетные места ВУЗов, охрана и безопасность, уборка, ремонт и строительство улиц.

Понятно, что только часть этих услуг можно посчитать непосредственно, например, визиты к врачу. Какие-то можно посчитать косвенно, по аналогии в мире или даже в России (затраты на проезд по дорогам), какие-то трудно оценить — например, расходы на армию. Такие можно только взять и разделить на общее количество людей в стране. Весь силовой блок (армия, ФБС, МВД и МЧС) в стране стоит 2 000 млрд рублей и обходится каждому гражданину в 1100 рублей в месяц.

И завязывайте с разговорами, что государство вам должно! Государство — это мы с вами. Я вам что-то должен или вы мне что-то должны? Сколько мы вложим в государство, столько оно нам и вернёт, за вычетом накладных расходов!

© 2019 — 2022, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.

Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

Федеральные налоги как источник формирования бюджета РФ

Рожнова Татьяна Валентиновна, студент

Тольяттинский государственный университет

Данная работа содержит информацию о федеральных налогах и сборах, описывается и поясняется федеральное налогообложение, проблемы данного налогообложения и пути его совершенствования.

Ключевые слова:федеральные налоги и сборы, налогообложение РФ, налоговая система, консолидированные бюджеты РФ, налоговая ставка, налоговая база.

Одну из главных ролей в построении и развитии экономической структуры любого общества на современном этапе играет государственное регулирование, которое осуществляется в рамках выбранной властью экономической политики всего государства. Один из самых важных механизмов, который позволяет государству проводить экономическое, а так же социальное регулирование, это налоговая система.

Налоговая система — это один из наиболее важных институтов любого государства. Чтобы обеспечить государственным и территориальным органам власти выполнение их функции, на протяжении многих лет существования государств, финансовые ресурсы мобилизуются в бюджет. Налоговая система помогает осуществлять множество социальных и экономических процессов в интересах общества в целом.

Возможность политической власти влиять на экономику, выделять денежные средства на обеспечение ее структурной перестройки, на стимулирование развития отдельных секторов экономики которые в данный период времени находятся в приоритете, на обеспечение социальных программ, поддерживающих наименее защищенные слоя населения, дает государственный бюджет, так как является главным средством мобилизующим расходы ресурсов. Путем развития основ налогообложения, а так же установления наиболее четких условий взимания налогов и других обязательных платежей, реализации деятельности налогово-бюджетной политики достигается оптимизация механизма правового регулирования налогообложения в условиях современной рыночной экономики.

Налоги — это необходимый предмет экономических отношений любого современного общества. Они как обособленная форма финансовых отношений, позволяющие обеспечивать формирование прибыльной (положительной) части бюджетов на всех уровнях, так же являются действенным инструментом государственное регулирования экономических и социальных отношений. Вся суть налогообложения заключается в том, что государством изымается часть денежной массы, для формирования бюджета государства (финансовых ресурсов), для распределения их в наиболее важные политические, экономические и социальны программы на благо общества.

Из истории развития государства можно сделать вывод что, состояние государственных бюджетов оказывает прямое влияние на развитие налогообложения в стране. А так же можно сделать вывод, что связь между налогами и государственным бюджетом имеет, двухсторонний и неразрывный характер. Налоги как наиболее значимый инструмент доходов в бюджете обеспечивают эффективное финансирование всей структуры его расходных статей. В бюджетной политики, главными являются расходные статьи, размер которых предопределяет величину дохода.

Роль налогов в формировании прибыльной части государственного бюджета велика, ее можно посмотреть по таким показателям удельных весов:

- величина налоговых поступление в общей сумме доходов;

- величина отдельных групп налогов в общей сумме доходов;

- величина отдельного налога в общей сумме доходов;

- величина отдельных групп налогов в общей сумме налоговых поступлений;

- величина конкретного налога в общей сумме налоговых поступлений.

Данные показатели удельных весов с разной степенью дают характеристику значимости налогов в общих доходах государственного бюджета, а так же в налоговых поступлениях.

Существенными условиями взимания налогов, отражающими налоговую систему в целом, являются:

- принципы взимания налогов;

- порядок установления налогов;

- система налогов в целом;

- распределение налоговых поступлений в отдельные части бюджетов всех уровней;

- действующие права, а так же обязанности всех участников налоговых отношений;

- формы и методы установленные, для обеспечения контроля;

- ответственность, которую несут все участники налоговых отношений;

- способы защиты прав всех участников налоговых отношений.

В пункте 1 ст. 12 НК РФ определяется структура системы налогов и сборов, установленных в Р. Ф.

Существуют 3 вида взимаемых налогов и сборов, а именно:

- Федеральные налоги и сборы;

- Региональные налоги и сборы;

- Местные налоги и сборы.

Разделение на три уровня системы налогов и сборов в РФ позволяет четко расставить полномочия представительных органов всех уровней в действии с конкретными видами налогов и сборов.

Под федеральными налогами и сборами понимаются налоги и сборы, которые отвечают сразу непосредственно двум условиям:

- устанавливаются Налоговым кодексом РФ;

- обязательны к уплате на всей территории Российской Федерации.

При формировании бюджетов всех уровней, налогов методом строго соблюдается правило начисления и зачета налогов в строго назначенные уровни бюджета в соответствии с их бюджетной классификацией. Если налог является федеральным, то это означает, что он регулируется федеральным законодательством, но он так же может распространяться между бюджетами разных уровней, одним из примеров является налог на прибыль. Ежегодно при формировании бюджета на следующий год осуществляется разбрасывание этого налога по 3 уровням бюджета: федеральный, региональный и местный. Все остальные налоги и сборы, обычно, регулируются законодательством на том уровне бюджета, к которому принадлежат.

Федеральные законы устанавливают федеральные налоги, которые подлежат обязательному взиманию на всей территории входящей в состав Российской Федерации. Льготы по федеральным налогам могут закрепляться только федеральными законами, но законодательные (представительные) органы государственной власти могут ввести доп. льготы. Ставки федеральных налогов определяются Федеральным Собранием Российской Федерации, исключением могут являться ставки налогов на отдельные виды природных ресурсов, минерального сырья, таможенных пошлин и акцизов, которые устанавливаются Правительством Российской Федерации.

Федеральными налогами являются:

- Налог на добавленную стоимость (НДС) регулируется главой 21 Налогового Кодекса РФ.

- Акцизы регулируются главой 22 Налогового Кодекса РФ.

- Налог на доходы физических лиц (НДФЛ) регулируется главой 23 Налогового Кодекса РФ.

- Единый социальный налог (отменен с 2010 года).

- Налог на прибыль организации регулируется главой 25 Налогового Кодекса РФ.

- Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов регулируются главой 25.1 Налогового Кодекса РФ.

- Водный налог регулируется главой 25.2 Налогового Кодекса РФ.

- Государственная пошлина регулируется главой 25.3 Налогового Кодекса РФ.

- Налог на добычу полезных ископаемых регулируется главой 26 Налогового Кодекса РФ.

Государственный бюджет — это основной финансовый план Российской Федерации, обеспечивающий образование, рациональное распределение и использование созданного фонда денежных средств, а так же является обязательным условием функционирования любого современного государства.

Доходы бюджетов Российской Федерации состоят из налоговых доходов и неналоговых доходов, а так же безвозмездных перечислений.

В условиях современной экономики правительство РФ стремится защитить бюджет от воздействий рыночной конъектуры, создать достаточный запас ресурсов для обеспечения произвольного маневра в течение всего года.

В настоящее время формирование доходной части федерального бюджета происходит за счет налоговых поступлений. Создавая запас финансовыми ресурсами, государство создает положительные условия для развития экономики, и распределяет данные финансовые ресурсы в виде дотаций субъектам, которые нуждаются в финансовой помощи.

Налоги и сборы призваны сглаживать негативность кризисных явлений в экономике страны, а так же создавать стимулы, для повышения эффективности производства являясь обязательными эквивалентами платежей физ. и юр. лиц, которые собираются с целью обеспечения расширенного воспроизводства.

Федеральные налоги являются обязательными к уплате платежам устанавливающимися высшим органом законодательной власти Российской Федерации. Доходы от федеральных налогов поступают в федеральный бюджет или распределяются между ним и бюджетами субъектом Российской Федерации. Состав, налоговая ставка, налоговая база и режим уплаты определяется высшим законодательным органом Российской Федерации.

Устройство бюджетной системы Российской Федерации предусматривает, что региональные как и местные налоги, служат всего лишь дополнением в доходной части соответствующих бюджетов, в то время как отчисление от федеральных налогов являются главной составляющей. Во многих развитых странах доля местных налогов в доходах бюджетов составляет около 80 %, в РФ этот показатель варьируется от 0.7 до 17 %.

В настоящее время необходимым условием для функционирования налоговой системы является рациональная система налогового администрирования. Ее значимость вытекает из того, что она имеет наибольшую долю в составной части процесса управления. Управление в совокупности с мониторингом доходов от поступления налогов влияет на размер доходов бюджетов всех уровней бюджетной системы Российской Федерации.

Основные термины (генерируются автоматически): налог, Российская Федерация, Налоговый Кодекс РФ, налоговая система, сбор, государственный бюджет, глава, общая сумма доходов, РФ, бюджетная система.

Читайте также: