Какие активы не налогом облагаются

Обновлено: 13.05.2024

Если у вас есть заработок, он облагается налогом на доходы физических лиц (НДФЛ). В пользу государства отчисляется 13% от полученных средств.

Налоговый кодекс признаёт доходом НК РФ Статья 41. Принципы определения доходов поступления в денежной или материальной форме, которые принесли вам выгоду. Иными словами, не все деньги и подарки, которыми вы обзавелись, считаются заработком с точки зрения ФНС. За некоторые вещи платить государству не нужно НК РФ Статья 217. Доходы, не подлежащие налогообложению .

1. Возврат долга

Здесь нет выгоды, вы просто получаете своё. Так что можно не ставить об этом в известность налоговую. Неважно, возвращают вам деньги наличными или переводят на карту, это не доход.

2. Подарок от родственника

Квартиры, машины, заводы, пароходы — пока всё это циркулирует внутри семьи, доходом оно не считается. Имейте в виду, что близкие родственники — это родители, бабушки, дедушки, внуки, братья и сёстры.

3. Деньги в подарок

Получать деньги в подарок без уплаты налогов можно уже не только от близких родственников, но и от людей разной степени знакомства. Но будьте осторожнее, если вы чиновник: презент могут счесть взяткой.

Принимать подарки в натуральной форме тоже можно, если это не квартира, машина, акции или паи. Если что-то из перечисленного вам дарит не близкий родственник, придётся заплатить НДФЛ.

Денежный перевод на карту, если это подарок, налогом также не облагается.

4. Кешбэк

Банк ежемесячно переводит деньги на вашу карту, но это не доход Письмо от 21 октября 2016 г. N БС-4-11/19982 . Суть кешбэка в том, что вам возвращают часть потраченных денег. Это бонус за участие в акции финансового учреждения, для получения которого вы должны потратить свои деньги.

5. Пособия, единовременные выплаты и компенсации

Сюда включаются пособия по безработице, беременности и родам, ежемесячные выплаты в связи с рождением или усыновлением ребёнка и многие другие виды поддержки и компенсаций. Есть нюансы, поэтому в каждом отдельном случае лучше свериться НК РФ Статья 217. Доходы, не подлежащие налогообложению с Налоговым кодексом.

6. Доход по вкладам с невысокой ставкой

НДФЛ придётся платить Налоговый кодекс Российской Федерации часть 2 , если процентная ставка по рублёвому вкладу на пять пунктов превысит ставку Ставка рефинансирования Центрального банка Российской Федерации рефинансирования Центробанка — сейчас это 12,5%. Для валютного вклада цифра фиксированная — 9%.

Но вкладов с такой ставкой вы просто не найдёте Процентные ставки по кредитам и депозитам и структура кредитов и депозитов по срочности , так что о налоге можно не беспокоиться.

7. Наследство

Имущество и деньги, которые достались вам по печальному поводу, не облагаются НДФЛ. Но государство возьмёт с вас деньги другим путём — в виде госпошлины.

8. Доходы от продажи некоторых видов продукции

Если вы выращиваете на приусадебном участке овощи и фрукты, продаёте мясо, молоко, яйца, то можете не платить налог. Но только при соблюдении этих условий:

Если вы продаёте собранные в лесу дикорастущие плоды, ягоды, орехи, грибы, налог тоже можно не платить.

9. Доходы от продажи жилья, которым вы владели более 5 лет

Если этот срок не истёк, НДФЛ придётся платить, но есть исключения Налоговый кодекс Российской Федерации часть 2 (НК РФ ч.2) . Достаточно владеть жильём три года, чтобы уйти от налога, если:

- вы получили недвижимость по наследству или в подарок от близкого родственника;

- вы приватизировали квартиру;

- вы получили жильё по договору пожизненного содержания с иждивением.

10. Пенсии и стипендии

Налогом на доход не облагаются. Поэтому и налоговый вычет по ним не получить.

11. Оплата некоторых услуг

Налог не платится, если вы получаете вознаграждение за:

- присмотр за детьми, больными и людьми старше 80 лет;

- репетиторство;

- уборку и ведение домашнего хозяйства.

12. Выигрыш до 4 тысяч рублей

Если за год вы выиграли в лотерею менее 4 тысяч рублей, то налог платить не нужно. Это же правило распространяется на рекламные акции и конкурсы. Если сумма больше, организатор обычно сам платит налог. Но лучше за этим проследить, чтобы не остаться в долгу у налоговой.

Пишу для Лайфхакера о деньгах, праве и правах, вещах, которые помогают жить проще, лучше и веселее. И конечно, проверяю советы на себе: получаю налоговые вычеты, подаю декларации онлайн, а ещё досрочно выплатила ипотеку и вынудила почту найти мою посылку.

С 1 января 2021 года для россиян вступил в силу новый закон о налогообложении процентов по банковским вкладам. Поправки внесли во вторую часть Налогового кодекса России [1].

Однако налоговая база начала формироваться только в этом году, так что если вы получали проценты в 2020 году и раньше, то они учитываться не будут. Впервые такой налог нужно будет заплатить в 2022 году — до 1 декабря. За текущий год налоги оплачиваются в следующем.

В этом тексте вы узнаете:

Каким был налог на вклады раньше

Налоговый резидент — тот, кто платит налоги в бюджет той или иной страны. В России это люди, которые находились на территории страны 183 дня в течение года.

Какой налог на вклады действует сейчас

На вклады в рублях

Для процентных доходов от вкладов государство ввело необлагаемую сумму дохода. Все, что окажется выше этой суммы, облагается налогом. Вот как рассчитывается необлагаемая сумма: ключевая ставка ЦБ на 1 января умножается на сумму в ₽1 млн.

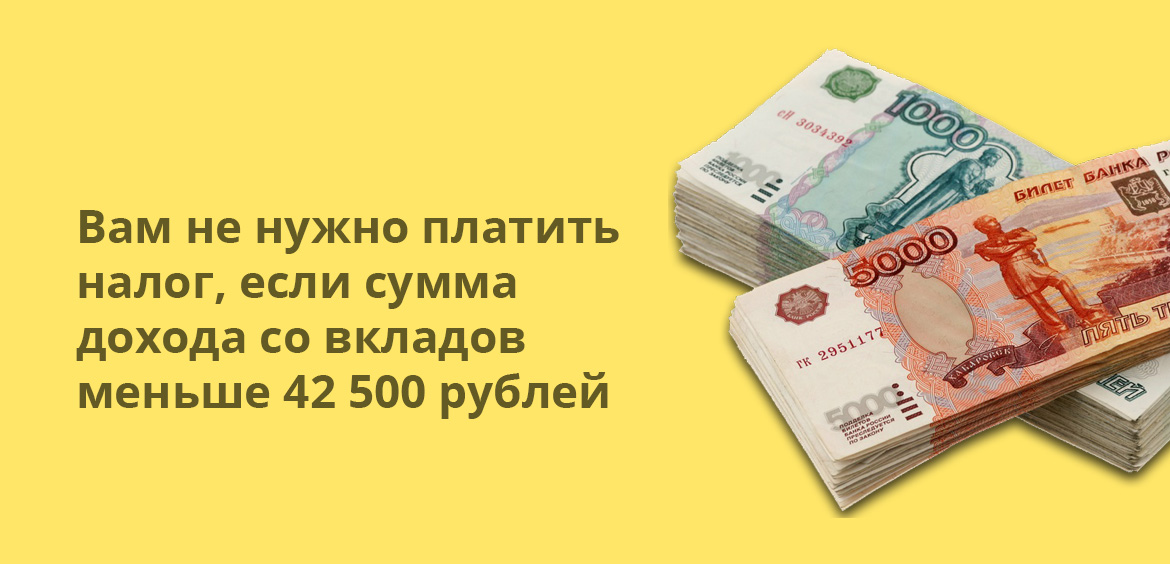

К примеру, ключевая ставка ЦБ на 1 января 2021 года составляла 4,25%. В этом случае налогообложению будет подлежать весь процентный доход, превышающий ₽42,5 тыс. Сколько у вас вкладов и на какую сумму — не имеет значения. Важно, превышает ли общая сумма полученных вами процентов необлагаемый минимум. Если да, то налог придется заплатить.

Если ваша общая сумма вкладов меньше или равна ₽1 млн, еще не значит, что налог платить не придется. Когда банки предлагают вклады с процентной ставкой, превышающей ключевую ставку ЦБ, доход по таким вкладам может превысить необлагаемую сумму.

На валютные вклады

Если у вас есть банковские вклады в иностранной валюте, то по ним тоже нужно будет платить налоги по новой схеме независимо от размера ставки. Доходы по ним будут пересчитываться в рубли по курсу Банка России, который действовал на дату выплаты процентов.

Например, вы открыли годовой долларовый вклад со ставкой 0,7%, проценты по которому выплачиваются в конце срока на отдельный счет. Его сумма — $10 тыс. Тогда проценты составят $70.

Допустим, что срок депозита закончился 15 ноября. Курс доллара ЦБ на эту дату был около ₽71,8. Переведем проценты из долларов в рубли — они составят ₽5026.

Эта сумма слишком мала, чтобы платить за нее налог, однако ее добавят к доходам по другим вкладам, если они у вас есть. При этом в Минфине объяснили [2], что доход от изменения курсов валют не учитывается. Сумма вклада — это имущество, а не доход, так что он в принципе не может подлежать налогообложению.

На вклады для пенсионеров

Сейчас у пенсионеров нет особых условий и льгот по новому закону о налогах на вклады. В 2021 году депутаты предложили законопроект [3], который освободил бы неработающих пенсионеров от выплаты таких налогов. Однако его так и не приняли, так что пенсионерам тоже нужно платить налоги.

Депутаты отмечали, что этот законопроект должен поддержать слабо защищенные группы населения. Многие россияне пытаются накопить средства на пенсию, пока работают, чтобы не бедствовать в старости, говорили законодатели. Когда пенсионер уже не работает, то у него нет зарплаты, а потеря нескольких тысяч рублей в виде налогов может стать существенной, считают депутаты.

В законопроекте они предложили освободить неработающих пенсионеров от налогов с доходов по вкладам. Условие — эти доходы за год не должны превышать прожиточный минимум пенсионеров в целом по России, умноженный на 12. То есть если минимум составляет ₽10 тыс., то годовые доходы от вклада не должны превышать ₽120 тыс.

Налог на вклады по наследству

Согласно Налоговому кодексу, с дохода в виде процентов по банковским вкладам и остаткам на счетах, выплаченного в порядке наследования, не нужно платить налоги. Поэтому и под новый закон они тоже не подпадают, пояснили в Минфине [4]. Но если вы получили вклад не в порядке наследования, то налоги придется платить.

Если вы не знаете, были ли вклады и счета у вашего родственника, то нужно обратиться к нотариусу, который ведет наследственное дело. Он собирает информацию об имуществе.

Когда можно не платить налог по вкладам

- Доходы по вкладам, процентная ставка по которым не более 1% годовых.

- Доходы по счетам эскроу — это специальный счет в банке, который используют в сделках, чтобы снизить риски.

Как рассчитать налог по вкладам

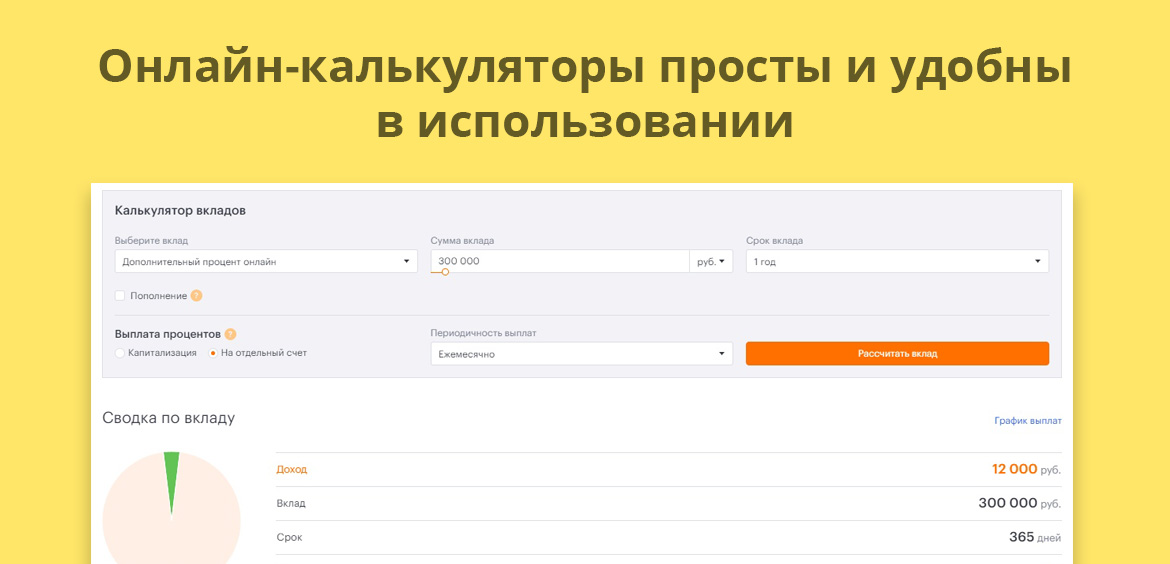

Представим, что на вашем банковском депозите лежит ₽900 тыс. по ставке 5,5% годовых. А ключевая ставка ЦБ на начало налогового периода (в нашем случае — на 1 января 2021 года) составляла 4,25%.

Используем следующую формулу

(Ваш доход по вкладу — Необлагаемая сумма) * 13% = Налог на доход от вклада

Считаем сумму, с которой будет взиматься налог

₽900 тыс. * 5,5% (ставка по вкладу) — ₽1 млн * 4,25% (ставка ЦБ) =

₽49 500 — ₽42 500 = ₽7000

Считаем налог с получившейся суммы

Итого: налог на вклад ₽900 тыс. под 5,5% при ключевой ставке ЦБ 4,25% на начало налогового периода составит ₽910.

В это уравнение можно подставить свои значения и понять, сколько вам нужно будет заплатить налогов по вкладам в 2021 году. Важный момент, который следует учесть: если вы открыли вклад в 2020 году, а закончится он в 2021 году, то стоит проверить, как выплачиваются проценты — по истечению срока вклада, ежеквартально или ежемесячно.

Когда и как платить налог по вкладам

Платить налог по вкладам нужно самостоятельно. Но подавать декларацию не придется. Банки сами направят информацию о ваших вкладах и доходах в Федеральную налоговую службу. Они должны отчитаться до 1 февраля следующего года.

Если ваши доходы превысят необлагаемую базу, ФНС пришлет вам уведомление. Налоги за 2021 год нужно будет заплатить до 1 декабря 2022 года.

Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается.

Делиться прибылью с государством — удовольствие сомнительное, но неизбежное. Какие налоги и когда платит инвестор, кто выступает налоговым агентом, разбираемся в очередном выпуске нашего подкаста и подробнее в этой статье.

Что влияет на налоговые ставки и облагаемые доходы?

В большинстве стран (кроме США) налоговые последствия инвестиций определяются резидентством, например, как в России.

Кто считается налоговым резидентом РФ? Физическое лицо признается налоговым резидентом Российской Федерации, если оно находится на территории РФ не менее 183 дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в РФ не прерывается на периоды его выезда за пределы РФ для краткосрочного (менее шести месяцев) лечения или обучения. В 2020 году, правда, правительство РФ согласовало, что вы можете себя признать налоговым резидентом РФ, даже если пробыли тут всего 90 дней, для этого вам потребуется подать уведомление в налоговую.

Резидентством определяются следующие два момента:

- вы платите в РФ налоги как с доходов, полученных от источников в России, так и от источников за рубежом;.

- к большинству ваших доходов применяется ставка 13% (в противном случае для большинства доходов — 30%, для дивидендов от российских компаний — 15%).

С 2021 года с доходов, превышающих 5 млн рублей за год, будет взиматься налог по ставке 15%, кроме:

- доходов от продажи имущества, КРОМЕ ценных бумаг;

- доходов в виде дарения;

- доходов в виде страховых выплат и выплат по пенсионным программам.

В отношении этих групп будет применяться привычная ставка 13%, сколько бы они ни составили.

В части зарубежных доходов есть тонкость: если с них за рубежом взимались налоги, то вам, если вы резидент, нужно проверить, заключила ли Россия с этой страной соглашение об избежании налогообложения. Если заключила (а у России такие соглашения есть с большинством стран), вы можете зачесть уплаченный за рубежом налог в счет уплаты НДФЛ в России. Например, если в США с вас сняли налог 10%, то в РФ вам нужно будет заплатить лишь 3% (до ставки 13%; либо до ставки 15%, если ваш доход превышает 5 млн рублей за год). Если с вас за рубежом сняли больше, чем вы должны заплатить в РФ, то в России ничего доплачивать не нужно, останется только подать декларацию.

И еще одна тонкость. Если вы инвестируете в инструменты не в рублях, а в валюте, то налог с финансового результата будет считаться в пересчете на рубли. Скажем, если вы купили акцию за 100 долларов и в день покупки 1 доллар стоил 30 рублей, а потом вы продали ее за те же 100 долларов, а доллар в день продажи стоил 70 рублей, то вы столкнетесь с налогом: 13% с разницы 70*100 – 30*100. Налогообложение любых инструментов в иностранной валюте в части разницы между ценой покупки и продажи будет происходить через пересчет в рубли. Исключение: вклады в валюте и суверенные еврооблигации РФ, то есть государственные облигации РФ в иностранной валюте.

А теперь — к налогам для разных вариантов капиталовложений.

Вклады

Налогообложение доходов в виде процентов по банковским картам, накопительным счетам и по вкладам до 1 января 2021 года привязано к ключевой ставке ЦБ РФ (для рублей) и к ставке 9% (для валюты), а налоговым агентом, который считал и платил налог в бюджет, был банк.

- Вклады, счета и доходные карты в рублях облагались по ставке 35% с превышения ключевой ставки плюс 5 процентных пунктов. Например, если ключевая ставка составляла 4%, то налогом облагался только доход с вклада со ставкой свыше 9% годовых, причем только в части, превышающей 9% годовых, — и это превышение облагалось по ставке 35%.

- Вклады в валюте: если ставка по вкладу в валюте была выше 9%, то до 1 января 2021 года с превышения банк брал налог по ставке 35%.

С 2021 года все меняется. Вот как будет облагаться налогом процентный доход по банковским вкладам, накопительным счетам, картам и проч.: сперва надо посчитать неналогооблагаемый лимит процентов по всем банковским вкладам, картам, счетам на год. Умножаем 1 млн рублей на ключевую ставку ЦБ РФ на 1 января года, по которому мы хотим посчитать лимит. Если на 2021 год, то умножаем ключевую ставку по состоянию на на 1 января 2021 года на 1 млн рублей. Допустим, ключевая ставка будет 4%. Значит, необлагаемый налогом лимит процентного дохода по всем вашим вкладам, счетам, картам на 2021 год — 40 тыс. рублей. Все, что вы получите в качестве процентов по всем вкладам, счетам, картам в 2021-м свыше этой суммы, будет облагаться по ставке 13%. Эскроу-счета и рублевые вклады со ставкой не выше 1% годовых (весь год) в расчете не участвуют.

Считать налог по процентному доходу будет уже не банк, как это было до 2021 года, а налоговая: начиная с 2022-го она будет в начале года получать от банков данные о том, кто кому какой процентный доход выплатил, и в конце 2022 года все физлица, у кого получилось превышение неналогооблагаемого лимита, получат от налоговой уведомление об уплате налога по ставке 13% с превышения. Заплатить его нужно будет самостоятельно, но сумму за вас посчитает налоговая.

Слитки, монеты, ОМС

Налогообложение по слиткам, монетам и обезличенным металлическим счетам.

- Слитки и монеты: 13% с положительной разницы между ценой покупки и продажи. Декларацию подаете вы сами, налог считаете и платите вы сами. Но если вы владели ими три года и более, то к вам применяется имущественный налоговый вычет, вы не подаете декларацию и не платите налог.

- Обезличенный металлический счет: 13% с процентов, если банк вам начисляет проценты по такому счету. Этот налог банк сам посчитает и заплатит за вас. И 13% с положительной разницы между продажей обезличенных граммов металла и покупкой, но в этом случае уже вы сами подаете декларацию и платите налог. Если владели этими обезличенными граммами три года и более, то не подаете декларацию и не платите налог, поскольку к вам применяется имущественный вычет.

Финансовые рынки

Напомним, разница между ценой покупки и продажи для инструментов в валюте считается в пересчете на курс рубля на день продажи и день покупки (кроме суверенных еврооблигаций РФ).

Если вы инвестируете через иностранную финансовую организацию, то она не является налоговым агентом в РФ, так что расчет налогов и уплата их, как и подача декларации, ляжет на вас.

Теперь подробнее о том, какие налоги нужно платить с доходов от инвестиционных инструментов.

Инвестиционные фонды (ПИФы и ETF)

Налог уплачивается при продаже паев фонда с полученной прибыли (разницы между ценой продажи и ценой покупки пая), взимается налог по ставке 13%, налоговый агент — управляющая компания (если это не биржевой фонд) или брокер/банк/УК, если это биржевой фонд, который вы купили на брокерский счет. Если фонд распределяет прибыль между пайщиками (это характерно для ЗПИФов недвижимости, так как на российском рынке фонды акций и облигаций не делают выплат), то с выплачиваемой пайщикам суммы управляющая компания взимает 13%.

Облигации

С положительной разницы между ценой продажи и покупки брокер/банк/УК взимает налог 13%.

Купонный доход облагается налогом по следующей схеме:

- до 1 января 2021 года:

- государственные (ОФЗ — облигации федерального займа) и муниципальные облигации, включая суверенные еврооблигации РФ — 0% с купона, 13% с разницы цены покупки и продажи;

- еврооблигации любых эмитентов, кроме суверенных еврооблигаций РФ, — 13% с купонного дохода и 13% с разницы цены покупки и продажи;

- рублевые корпоративные облигации российских компаний на нашем российском рынке, 2016 года выпуска и ранее — 13% с купонного дохода и 13% с разницы цены покупки и продажи;

- рублевые корпоративные облигации российских компаний на нашем российском рынке, 2017 года выпуска и позже — 13% с разницы цены покупки и продажи, купонный же доход облагается так: с превышения ключевой ставки + 5%;

- с 1 января 2021 года: купонный доход по всем облигациям будет облагаться по ставке 13%. От суммы, вложенной в облигации, ставка не зависит.

Акции

Налог 13% с положительной разницы между ценой продажи и покупки взимает брокер/банк/УК. Дивиденды облагаются налогом следующим образом.

Структурные продукты

Взимается налог 13% с выплат (если это продукт с регулярными выплатами) и 13% с прибыли как разница между суммой вложений и финальной полученной суммой.

Фьючерсы, опционы

Брокер удержит с нас 13% от прибыли.

Льготы по инвестиционным инструментам

Если вы приобретаете инвестиционные инструменты на ИИС с вычетом типа Б, то вы избегаете НДФЛ по ставке 13% со всех доходов, кроме дивидендов.

Если вы приобретаете паи открытых ПИФов под управлением российских УК либо покупаете ценные бумаги, допущенные к торгам на российском организованном рынке ценных бумаг, и держите их три года и более (можно отдавать в заем и РЕПО), то вы имеете право на льготу долгосрочного владения: вы сможете уменьшить прибыль на сумму инвестиционного вычета (3 млн за каждый год владения). Неважно, покупали вы бумаги на российском рынке или нет. Главное, чтобы вы купили бумаги, которые были допущены к торгам на российском рынке. Например, если вы купите акции AT&T на NYSE и продержите три года, то льгота будет действовать, так как эти акции допущены к торгам на российском рынке.

Есть еще специфические льготы.

- Ценные бумаги высокотехнологичного (инновационного) сектора экономики из реестра Мосбиржи имеют льготное налогообложение: прибыль от продажи таких бумаг не будет облагаться налогом, если ценные бумаги были у инвестора в собственности больше года и проданы до 1 января 2023 года. Либо если они были в собственности более пяти лет и проданы после 1 января 2023 года.

- Необращающиеся ценные бумаги. Если инвестор к моменту продажи в течение пяти лет непрерывно владел акциями и они все это время были необращающимися, НДФЛ платить не нужно.

Страховые и пенсионные программы

Налогообложение по страхованию жизни и программам НПФ схожи.

- Выплаты по пенсионным программам страхования жизни и НПФ, заключенным в свою пользу, не облагаются налогом, то есть вся заработанная страховой и НПФ прибыль достается вам без НДФЛ. Но если это программа в пользу третьих лиц, то вся выплата, а не только полученная за период программы прибыль, облагается по ставке 13%. Налоговый агент — страховая компания и НПФ.

- Выплата по накопительному, инвестиционному страхованию в свою пользу и в пользу близких родственников облагается по ставке 13%, но только с дохода, превышающего ключевую ставку за период программы. Кто такие близкие родственники? Согласно Семейному кодексу РФ, это супруги, родители и дети, в том числе усыновители и усыновленные, дедушка, бабушка и внуки, полнородные и неполнородные (имеющие общих отца или мать) братья и сестры. Скажем, если вы вложили в инвестиционное страхование жизни 300 тыс. рублей и доходность программы составила за первый год 3,9%, за второй — 4%, за третий — 4%, а ключевая ставка все это время была 4%, то с вас не удержат налог, поскольку прибыль никогда не превышала ключевую ставку. Налоговый агент — страховая компания и НПФ.

- Досрочное изъятие из страховки и НПФ облагается по ставке 13% с разницы полученной суммы и взносов. Допустим, вы внесли в инвестиционное страхование жизни 300 тыс., а через год передумали и попросили вернуть взносы. Скорее всего, вам вернут меньше 300 тыс. И тогда у вас не будет налога, так как вам вернули меньше, чем вы внесли. А вот в НПФ, скорее всего, вы изымете больше, чем вложили, так что с прироста у вас удержат 13%. Даже если налог и возникнет, то его считают страховая и НПФ, вам не требуется ни декларацию заполнять, ни налог платить.

\n \n\t\t\t \n\t\t\t \n\t\t \n\t","content":"\t\t

\n\t\t\t\u0412\u044b \u043d\u0435 \u0430\u0432\u0442\u043e\u0440\u0438\u0437\u043e\u0432\u0430\u043d\u044b \u043d\u0430 \u0441\u0430\u0439\u0442\u0435.\n\t\t \n\t\t

Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. -->

- Высшее экономическое образование.

- 15 лет работы в банке.

- Независимый эксперт.

- Финансовый аналитик.

- Обладает сертификатами от ЦБ РФ. . Facebook. .

С 2021 года с дохода от вкладов ФНС будет взимать налог. Эта новость стала одной из причин массового оттока денежных средств с банковских счетов россиян. Не все поняли информацию правильно. И даже объяснения сотрудников банка не смогли переубедить некоторых граждан в их уверенности, что теперь все сбережения, которые хранятся в банках, подлежат налогообложению. Как оформить вклад и не заплатить налог, с каких сумм удержат НДФЛ и сколько, разобрался специалист Бробанка.

- Что облагают налогом

- Как проводят переоценку доходов по валютным вкладам

- Какие проценты по депозиту подлежат налогообложению

- Кто и когда удержит налог с вклада

- Все законные способы не платить налог с дохода от вклада

- Проценты вперед

- Вклады на членов семьи

- Закрыть вклады

- Перейти на фондовый рынок

- Можно ли снизить налог с дохода от инвестирования и вклада

Что облагают налогом

Налогу с вкладов, оформленных в 2021 году, подлежат только проценты, которые превысят установленный лимит. Для подсчета лимита применяют такую формулу:

1 000 000 рублей * Ключевая ставка ЦБ РФ на 1 января текущего года

На начало декабря 2020 года ключевая ставка установлена на уровне 4,25. Пока нет никаких предпосылок к ее резкому росту к началу 2021 года. При этом какой она будет к 1 января 2022 года, никто даже не сможет предположить. Поэтому для удобства расчетов предположим, что на 1 января 2021 года она сохранится на уровне 4,25. Это значит, лимит установится на уровне:

1 000 000 рублей * 4,25 = 42 500 рублей

Если доходы с вкладов не превысят 42 500 рублей, платить налог не придется. Всё, что превзойдет установленный лимит, подлежит налогообложению.

Если сумма полученных процентов превысит 42 500 рублей и резиденты, и нерезиденты уплатят 13% НДФЛ со всей суммы превышения. Процентная ставка увеличится до 15%, если общий доход превысит 5 млн рублей. До 2021 года проценты налога от доходов по вкладам для резидентов и нерезидентов были разными.

Чтобы разобраться, какую сумму налога потребуется заплатить, предположим, что вкладчику начислено 50 000 рублей процентами:

50 000 – 42 500 = 7 500 * 13% = 975 рублей налог на доход с вкладов

Налог не касается денег, которые хранятся на картах, счетах или вкладах без процентов. ФНС выставит уведомления только об оплате налога с полученных процентов. То есть при расчете налогооблагаемой базы не учитывают проценты по всем рублевым счетам и вкладам с доходностью ниже 1% годовых и эскроу-счетам. А доходы по всем остальным депозитным счетам и накопительным картам на имя одного физлица, ставка по которым превышает 1%, подлежат налогообложению.

Как проводят переоценку доходов по валютным вкладам

Переоценку доходности по валютным вкладам проводят на дату получения процентов. Например, банк начислит вкладчику проценты 31 марта 2021 года в размере 118 евро. Полученную сумму пересчитают по официальному курсу евро ЦБ РФ на день получения дохода – 31.03.2021 года. Налог платить не придется, если эквивалент не выходит за рамки общего годового лимита 42 500 рублей. При этом совершенно не важно, по какому курсу куплены евро и в каком году открыт вклад.

На расчет влияет только сумма всех процентов по вкладам и курс Центробанка при пересчете дохода по валютным вкладам.

Таким способом подсчитывают проценты по всем вкладам: валютным и рублевым, открытым в одном банке или нескольких. Налог потребуется заплатить в рублях только после исчерпания лимита с суммы превышения.

К примеру, налог не придется платить, если сумма вкладов в пересчете на рубли не превышает 850 000 рублей под 5% годовых в 2021 году. Такую ставку по валютным вкладам найти почти нереально. Поэтому и доходы от них окажутся незначительны. Если сумма вклада больше эквивалента 0,85 млн рублей, проценты капитализируются или ставка выше, проценты превысят установленный лимит. Значит вкладчик обязан заплатить 13% НДФЛ.

Какие проценты по депозиту подлежат налогообложению

Размер налогооблагаемой прибыли по вкладам зависит в первую очередь от варианты начисления процентов:

- раз в день, месяц, квартал или год;

- в начале или в конце срока;

- с капитализацией или нет.

От варианты выплаты процентов напрямую зависит ежегодная прибыль по вкладу. Если в 2021 году наступит срок выплаты по крупному долгосрочному вкладу, сумма процентов превысит установленный лимит, налог обязателен. Вкладчик обязан оплатить НДФЛ со всей суммы превышения, даже если пролонгирует вклад.

Для упрощения подсчета можно воспользоваться онлайн-калькулятором вкладов. Но если на банковских вкладах хранятся значительные суммы, неудобно отслеживать превышает сумма процентов установленный лимит или нет.

Кто и когда удержит налог с вклада

Банки не будут удерживать налог с прибыли, которую получит вкладчик. Задача банка – передать информацию о полученных процентах в налоговую службу до 1 февраля следующего года. После этого ФНС соберет всю информацию о каждом вкладчике, проконтролирует превышение лимита и вышлет гражданину уведомление об уплате НДФЛ.

Оплата налога на полученные по вкладу проценты происходит в следующем отчетном периоде. То есть 13% налога при превышении лимита в 2021 году, вкладчик обязан внести до 1 декабря 2022 года.

Так как все банки обязаны передавать сведения по вкладчикам в ФНС, нет смысла открывать несколько мелких вкладов в разных банках. Попытка уйти от налогообложения окажется провальной. Даже если открывать счета в разных регионах, все суммы по одному физлицу суммируют. Налог начислят, если неналогооблагаемый лимит исчерпан.

Все законные способы не платить налог с дохода от вклада

Чтобы не платить налог с процентов, которые начислены по вкладу, можно воспользоваться одним из вариантов:

- получить проценты сразу при выдаче вклада, если успеть его оформить до наступления 2021 года;

- открыть вклады детям или другим близким родственникам;

- закрыть вклады и не получать прибыль по банковским счетам.

Все три способа можно совместить, а можно выбрать какую-то одну стратегию.

Наиболее логичный вариант на депозитах оставить только те деньги, которые предназначены для подушки безопасности. Остальные накопления перевести в другие активы. Однако такой совет подойдет далеко не всем гражданам. Особенно сложно принять решение тем, кто плохо знаком с финансовым планированием и разработкой стратегии накопления капитала.

Проценты вперед

В конце 2020 года особенную популярность завоевывают вклады с выплатой процентов в момент оформлении вклада. Новые правила налогообложения заставляют россиян искать варианты, как достичь одновременно двух целей:

- Сохранить деньги на депозите, чтобы защитить их от инфляции и дополнительных угроз, которые касаются деятельности банка. По российскому законодательству деньги на счетах и вкладах до суммы 1,4 млн рублей защищены. Вкладчик при любых обстоятельствах может их получить, даже если банк обанкротится.

- Получить процент от банка за оформление вклада. Цель любого вкладчика не только сохранить, но и преумножить накопления. Чем больше банк готов заплатить за размещение вклада, тем выше спрос на его предложение.

При выборе вклада с предварительной выплатой процентов важны несколько пунктов:

- По таким программам ставка ниже. Банки таким образом страхуют свои риски, если вдруг упадет ключевая ставка и депозит станет невыгодным.

- Могут быть установлены ограничения по пополнению или частичному снятию сумм. Хотя и для других типов вкладов возможны ограничения. Чаще всего срабатывает такое правило, чем больше свобод у вкладчика, тем ниже процент.

- При досрочном расторжении договора придется компенсировать банку все проценты, которые были выплачены при его заключении.

Оформление вклада до 31.12.2020 года позволит сэкономить на налоге. Но при этом все описанные моменты снизят его выгоду для вкладчика. Поэтому важно заранее сравнить:

- насколько отличается ставка по вкладу с предварительной выплатой процентов от самых выгодных предложений рынка;

- подсчитать возможную разницу по депозитам с учетом размера налога;

- какая сумма будет размещена на вкладах, если она не превышает 500-800 тыс. рублей лучше выбирать программы с ежемесячной или ежегодной выплатой процентов и даже с учетом капитализации.

Если вклады уже открыты и по ним начисляют проценты, при подсчетах следует сравнить и учесть условия по действующим договорам и тем, которые только будут открыты.

Вклады на членов семьи

Наиболее логичный способ диверсификации – открыть вклады на каждого члена семьи или близкого родственника. В этом случае банки передадут в налоговую отчеты по доходам, поступившим на разных граждан. Поэтому налогооблагаемая база у каждого вкладчика окажется меньше чем, если заключать договор на одно лицо.

На текущий момент в РФ нет закона, обязывающего учитывать доходы домохозяйств, поэтому стратегия может оказаться альтернативой для вкладчиков с большими капиталами.

Однако при выборе такого пути уменьшения налога на доходы от вкладов возникает несколько нюансов:

- при оформлении вклада на супруга, детей, зятя или тестя деньги становятся их собственностью;

- в случае смерти вкладчика можно получить деньги только по наследству, и не факт, что у тети нет своих детей, которые входят в первую очередь наследников, или что супруга не напишет завещание или завещательное распоряжение на другое лицо;

- процент по вкладам с большими суммами выше, поэтому может оказаться выгоднее оформить такой депозит и уплатить налог, чем разбивать сумму на несколько мелких.

Способ работающий. Если удастся обойти все подводные камни, можно открыть несколько вкладов на родню и ничего не заплатить государству со своих накоплений, которые хранятся на банковских вкладах.

Закрыть вклады

Самый радикальный способ избежать налогообложения – закрыть все банковские вклады. Однако в большинстве случаев это приведет к финансовым потерям, если не истек срок действия депозитного договора. Банки пересчитают начисленный процент по минимально возможной ставке около 0,01% годовых.

Не обязательно действовать настолько радикально, можно просто контролировать суммы, которые хранятся на накопительных картах и счетах. Самый разумный вариант держать на них от 6 до 12 среднемесячных сумм, которых хватит для нужд всей семьи.

Перейти на фондовый рынок

Нередко вкладчики после закрытия вкладов перемещаются с деньгами на фондовые рынки. При этом они могут не учесть серьезную разницу между этими двумя типами вложений:

| Вклад | Инвестирование |

| При соблюдении условий по договору вклада банк гарантированно выплачивает процент, который указан в соглашении | Ни один инвестор не вправе давать никаких гарантий доходности. Если в рекламе или договоре указан гарантированный доход, то речь, скорее всего, о мошенничестве |

| Сумма на вкладе до 1,4 млн рублей застрахована государством. При банкротстве банка вкладчик может вернуть суммы в пределах застрахованного лимита. Чтобы сохранить суммы больше 1,4 млн рублей можно открыть несколько вкладов в разных банках, которые сотрудничают с АСВ | Никакие активы на фондовом рынке не застрахованы государством. Также не застрахованы деньги на брокерских счетах или ИИС. Поэтому в случае банкротства или каких-либо других непредвиденных обстоятельств государство не обязано возвращать суммы, которые находились в активах |

| Ничего не надо изучать и пересчитывать. Достаточно разобраться с тем, в каком виде банк начислит проценты и можно ничего не контролировать | Чтобы начать инвестирование необходимо тщательно изучить тему. Но те, кому это сложно, могут воспользоваться услугами Управляющей компании. Большинство брокеров предоставляют такую услугу владельцам брокерских счетов и ИИС |

| Размер налога с процентов по вкладу не надо считать самому, уведомление от налоговой придет по почте | Если от инвестиций получена прибыль потребуется платить налог на доход физических лиц. В основном НДФЛ удерживает брокер, поэтому самостоятельные расчеты и уплата налогов мало кому потребуется |

Не все бывшие вкладчики смогут стать успешными инвесторами, даже если будут вкладывать деньги только в облигации. Тем более, что на доходы с облигаций также предусмотрен налог.

Можно ли снизить налог с дохода от инвестирования и вклада

Возможны два варианта экономии при уплате налогов с доходов от инвестиций, по сравнению с доходами по вкладам:

- При оформлении ИИС инвестор может получить налоговый вычет и таким образом сэкономит на налоговых платежах. Возможны два варианта ИИС типа А с налоговой льготой при взносе средств на счет и ИИС типа В с освобождением дохода от налога.

- Для владельцев брокерских счетов предусмотрена трехлетняя льгота или по-другому ее называют вычет по сроку владения. Если инвестор покупает ценную бумагу и владеет ею больше 3 лет, с него не высчитают налог на доходы при ее продаже.

Владельцы банковских вкладов не смогут избежать налогообложения с процентного дохода, если он превысит установленный лимит.

Читайте также: