Как сдать баланс за 2020 год в налоговую без электронной подписи

Обновлено: 25.04.2024

Государство следит за всеми, у кого есть деньги: оно хочет знать, сколько вы заработали и сколько потратили. Для этого оно смотрит ваши отчеты и присылает проверки. Чтобы вызывать у госорганов меньше вопросов (а значит — избежать лишних проверок), вы должны вовремя и полностью отчитываться перед контролирующими органами.

Список госорганов, перед которыми вы отчитываетесь, зависит от системы налогообложения и вида деятельности. В любом случае их не меньше трех: налоговая, Пенсионный фонд и Фонд соцстрахования. Если вы не любите очереди и бумажные документы, отправляйте отчеты через интернет. Рассказываем, какие электронные сервисы существуют и как выбрать удобный для себя.

Зачем отчитываться через интернет

Вы можете подать отчет на бумаге или через интернет — с точки зрения государства разницы нет. Но через интернет удобнее: не нужно печатать бумажки, ехать в отделение по месту регистрации и стоять в очереди. А еще на подготовку электронной отчетности у вас больше времени: если бумажные отчеты необходимо подать до 15 числа, то электронные — до 20.

В некоторых случаях вы обязаны подавать электронные отчеты; каждый госорган сам определяет такие условия. Например, налоговая принимает только в электронном виде отчет об НДС и все отчеты от организаций, в которых больше 100 сотрудников. А Пенсионный фонд и соцстрах отказываются принимать бумажные отчеты компаний, в которых больше 25 человек. Чтобы правильно оформить отчет, читайте правила на сайтах госорганов, в которые подаетесь.

Как подать электронный отчет

Подавать отчетность в электронном виде можно через личный кабинет на сайте госоргана или через оператора электронного документооборота — ЭДО. В первом случае вам нужна только электронная подпись, во втором — подпись и программа оператора.

Все отчеты, которые вы сдаете в госорганы, должны быть подписаны. Бумажные отчеты вы подписываете ручкой, электронные — электронной подписью. Чтобы отправлять отчеты через интернет, вам нужно купить электронную подпись.

Через личный кабинет

На сайтах всех контролирующих органов можно завести личный кабинет. Это ваш персональный раздел на сайте, где вы видите взносы, долги и переплаты. Через личный кабинет можно подавать отчеты: здесь есть нужные формы и правила заполнения.

Электронную отчетность в налоговую, соцстрах и пенсионный фонд можно подать через личный кабинет налоговой. Если вы подаете отчеты в другие госорганы, придется регистрироваться на каждом сайте — единого окна нет.

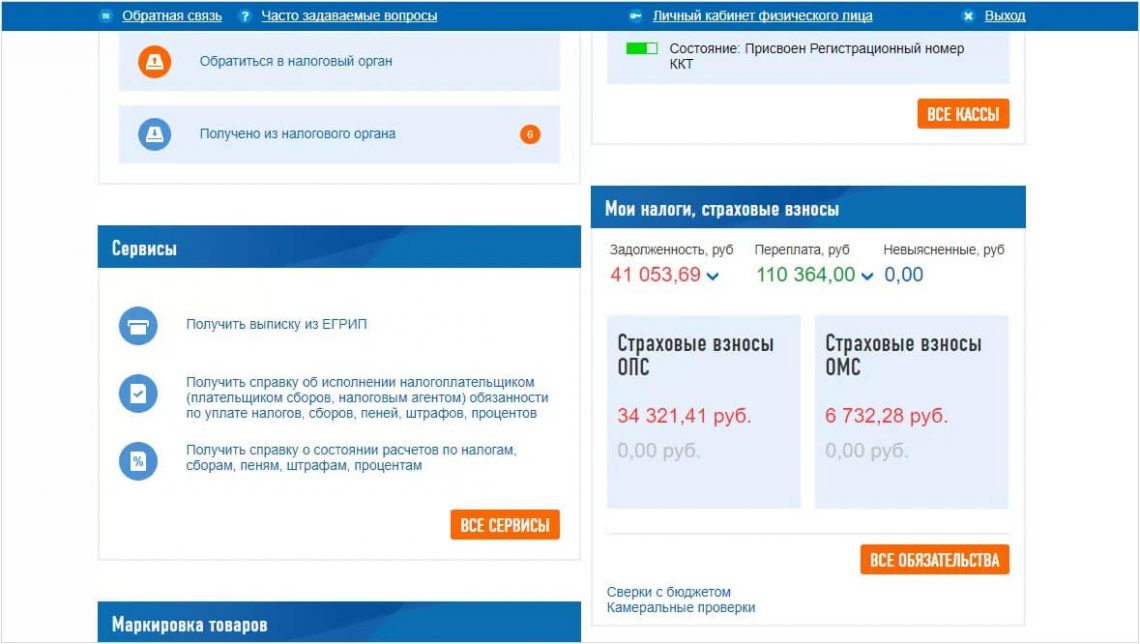

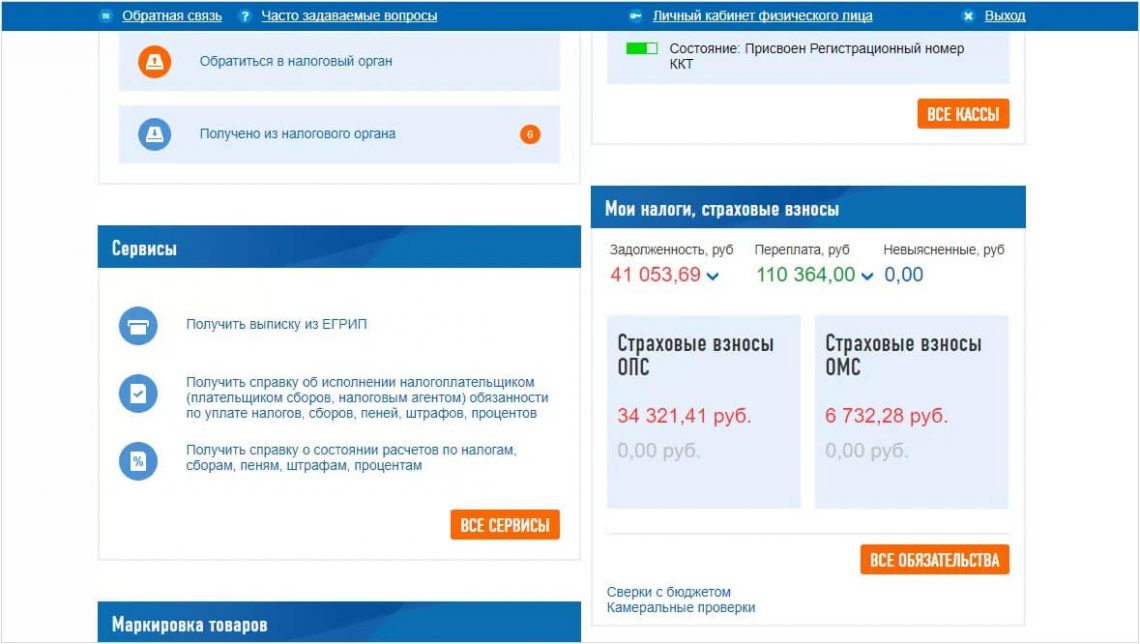

В личном кабинете на сайте налоговой видны ваши взносы, задолженности и переплаты

В личном кабинете на сайте налоговой видны ваши взносы, задолженности и переплаты

Для некоторых госорганов вам придется купить еще одну электронную подпись. Например, для ЕГАИС не подойдет та электронная подпись, которую вы используете на сайте налоговой. Больше подписей — больше расходов. Кроме того придется самостоятельно составлять график и следить за календарем отчетности.

30% от суммы составляет штраф за неуплаченный вовремя налог. НК РФ Статья 119

Отчитываться через личный кабинет — хороший вариант для ИП и небольших компаний, которые подают минимальное количество отчетов. Если вы отчитываетесь в несколько ведомств с разными электронными подписями, можно доверить это оператору.

Через оператора электронного документооборота

Оператор ЭДО — это организация, которая настраивает документооборот между компаниями или между компаниями и государством. Документы, которые вы отправляете через оператора ЭДО, имеют юридическую силу: на них стоит ваша электронная подпись. Операторы ЭДО используют криптозащиту, чтобы передавать документы безопасно. Государство проверяет, что всё надежно, и выдает разрешение на работу.

Операторы ЭДО продают программы для подачи отчетов. В этих программах отчеты собраны в одном окне: вам не нужно регистрироваться в личных кабинетах всех госорганов. Как правило, в стандартные функции входят шаблоны отчетов, проверка ошибок заполнения и календарь бухгалтера — график-напоминалка о сроках сдачи. Подписать все отчеты вы можете одной КЭП. Такие программы подходят тем, кто сдает много отчетов в разные контролирующие органы.

Цена программы зависит от количества подключенных госорганов и набора функций.

120 операторов ЭДО входят в государственный реестр. Им можно доверять.

Как выбрать программу электронной отчетности

Программы нужны, чтобы вам было удобно подавать отчетность. Основные критерии — связь с нужными госорганами, напоминания об отчетах, проверка на ошибки и интеграция с вашей системой бухучета.

Количество направлений

Переписка с госорганами

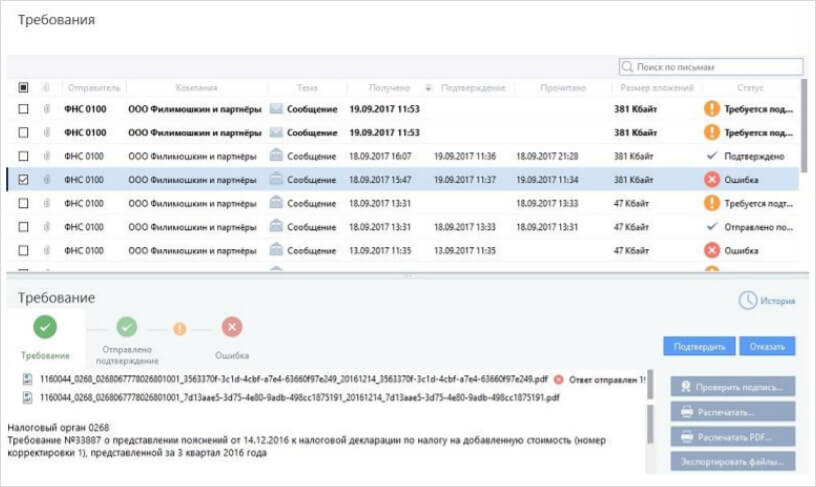

Переписка с госорганами — это ваш канал связи. Часто, изучив отчет, госорган хочет каких-то пояснений и высылает вам письмо с требованием. Если в программе нет переписки, вы не увидите требование и не сможете ответить. Если игнорировать письма госорганов, вас могут оштрафовать. Чтобы точно получать все уведомления, выбирайте программы с перепиской.

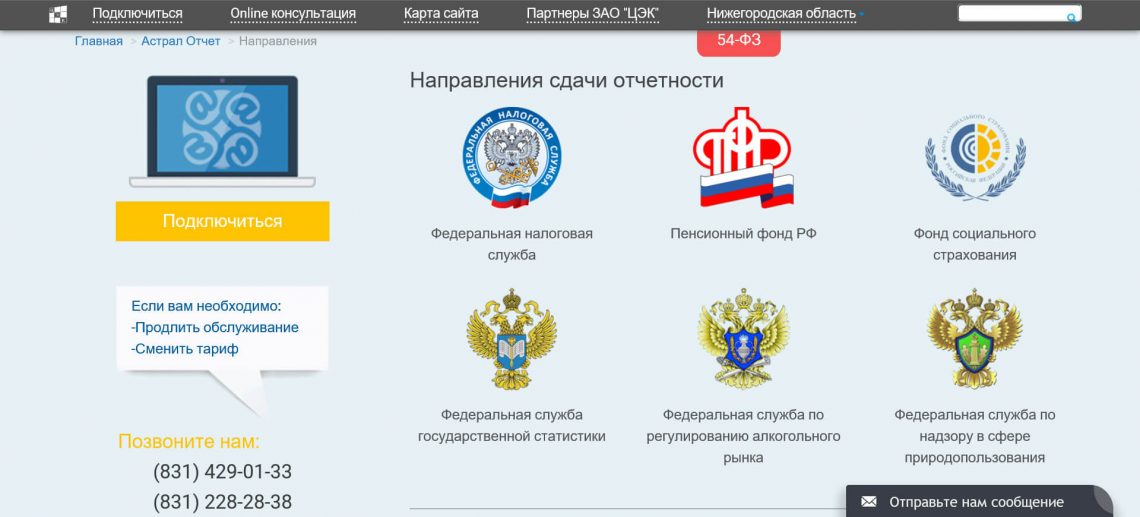

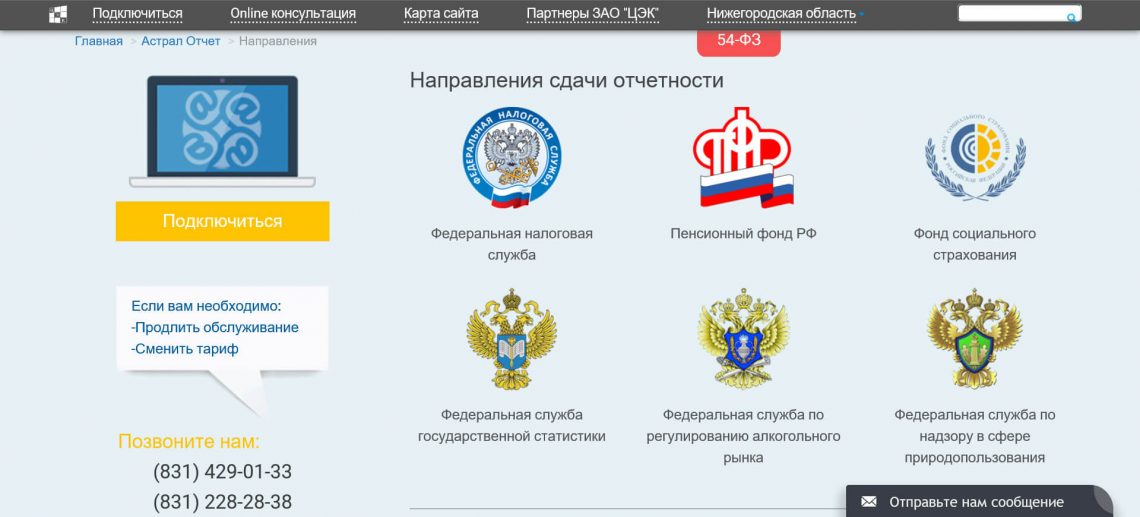

Ищите программу, в которую включена переписка с госорганами. Источник: ViPNet ЭДО Отчет

Ищите программу, в которую включена переписка с госорганами. Источник: ViPNet ЭДО Отчет

Календарь бухгалтера

Календарь нужен, чтобы напоминать об отчетном периоде. Виды отчетов и периодичность подачи зависят от системы налогообложения. Календарь настраивается под вашу и включает Список госорганов, которым вы должны сдать отчетность. Так вы ни о ком не забудете.

Сверка

Сверка — это функция, которая предупреждает вас, что введенные данные не сходятся. Она защищает от досадных ошибок вроде лишнего нуля в сумме. При прочих равных выбирайте программу со сверкой — перестраховаться еще никому не мешало.

Интеграция с системами бухучета

Способ установки

Программы документооборота делятся на офлайн и онлайн-сервисы. Офлайн-программы устанавливаются на компьютер и хранят данные там же — работать с документами вы можете только с одного компьютера. Онлайн-сервисы хранят информацию в облаке, то есть в интернет-хранилище — у вас есть доступ с любого компьютера, ноутбука, планшета или телефона

Необязательно, но приятно, если у программы есть мобильное приложение. Конечно, заполнять формы со смартфона вы не будете, но зато сможете проверить статус отчета, пока стоите в пробке.

1. Определитесь, как вы будете подавать отчеты: на бумаге или через интернет. Помните, что некоторые отчеты, например, отчет об НДС, можно подать только в электронном виде.

2. Если решили подавать через интернет, подсчитайте, скольким госорганам вы должны отчет. Если органов мало, купите квалифицированную электронную подпись и подавайте отчетность через личные кабинеты. Подача — бесплатная.

3. Если вы подаете много отчетов, купите программу подачи отчетов. Эти программы платные, но отчеты во все госорганы собраны в одном окне, встроен календарь бухгалтера и автоматическая проверка ошибок. Выйдет дешевле, чем платить штраф.

4. Программы электронной отчетности могут производить только сертифицированные компании. Выбирайте оператора ЭДО из государственного реестра.

5. В программе электронной отчетности обратите внимание на количество включенных госорганов — не платите за лишние направления.

6. Удобно, если в функции программы входит переписка с госорганами, сверка и интеграция с системами бухучета.

7. Решите, как вам приятнее работать: офлайн или онлайн. В онлайн-сервисах можно отправлять документы с любого компьютера.

С 2021 года все налогоплательщики будут сдавать бухотчётность только в электронном формате. Рассказываем, в каких ещё случаях отчитаться можно только в электронном виде, а когда пока еще можно сдавать отчёты на бумаге.

Бухгалтерская отчётность

Бухгалтерскую отчётность с 2021 года все без исключения организации сдают только в электронном виде. В 2020 году малый бизнес ещё мог отчитываться на бумаге, с 2021 года электронная бухотчётность становится обязательной для всех.

Для сдачи бухгалтерской отчетности и аудиторского заключения налогоплательщик обязан использовать электронные файлы, утвержденные:

-

,— для всех организаций, кроме реорганизованных и ликвидированных; , — для реорганизованных и ликвидированных организаций, включая тех, кто сдает упрощённую бухотчётность.

Датой сдачи бухгалтерской отчётности и аудиторского заключения считается дата, указанная в квитанции о приёме. Эту квитанцию налоговая инспекция направит организации в течение одного рабочего дня после получения отчётности.

Налоговая инспекция откажет в приёме документов если:

- файлы представлены не по форматам, которые утверждены налоговой службой;

- они не подписаны усиленной квалифицированной подписью;

- бухотчётность ошибочно послана в другую налоговую инспекцию, а не в ту, где организация состоит на учёте.

Отчёты создаются автоматически на основе введённых вами данных. Вы получаете готовые документы без опечаток, неточностей и ошибок, которые часто бывают при ручном заполнении бланков.

Налоговая отчётность

Налоговую отчётность в электронном виде согласно статье 80 НК РФ сдают все налогоплательщики, у которых среднесписочная численность превышает 100 человек. Крупнейшие налогоплательщики тоже отчитываются только по ТКС.

Есть исключения, когда отчитываться нужно в электронном виде и тем, у кого численность менее 100 сотрудников.

Декларации по НДС. Её всегда сдают только в электронном виде, в том числе уточненные декларации. Из этого правила есть исключения. Подавать декларации на бумаге могут:

- налоговые агенты, которые не являются плательщиками НДС и не ведут посреднической деятельности с оформлением счетов-фактур от своего имени (п. 5 ст. 174 и п. 3 ст. 80 НК). Налоговые агенты – покупатели вторсырья под это исключение не подпадают. Они сдают декларации в электронном виде;

- правопреемники организаций, работающие на спецрежиме;

- иностранные организации, которые оказывают в России электронные услуги, и иностранные налоговые агенты.

Формы 2-НДФЛ, 6-НДФЛ и расчёт по страховым взносам. Сдать эти отчёты на бумаге можно только если в отчётном периоде тех, кому начисляли выплаты, было до 10 человек. Все остальные работодатели должны сдавать эти отчёты в электронном виде (абз. 6 п. 2 ст. 230, п. 10 ст. 431 НК РФ).

Обратите внимание! С 2021 года форму 2-НДФЛ объединяют с 6-НДФЛ. При сдаче отчётности за 2020 год нужно подать как обычно две формы: 2-НДФЛ и 6-НДФЛ, а уже с отчёта за 2021 год нужно будет сдавать только 6-НДФЛ.

Формы 4-ФСС, СЗВ-СТАЖ, СЗВ-М, СЗВ-ТД. Если эти отчёты предоставляют на 25 и более человек, их нужно сдавать строго в электронном виде. Возможно, что в 2021 году это правило изменится. Минтруд подготовил законопроект, в котором предлагает обязать работодателей сдавать электронные отчёты, если сотрудников больше 10.

Статотчётность

Организации и ИП пока ещё могут сами выбирать способ отправки статотчётности — на бумаге или в электронном виде. Однако, если примут законопроект № 1024255-7 всем, кто не относится к малому бизнсу, придётся сдавать отчёты в Росстат исключительно в электронной форме. Малый бизнес в 2021 году ещё сможет отчитаться в органы статистики на бумаге, но с 2022 года электронная статотчётность станет обязательной для всех.

Что будет, если нарушить способ сдачи отчётности

Налоговая отчётность. За бумажный отчёт вместо электронного в статье 119.1 НК РФ предусмотрен штраф в 200 рублей за каждый документ.

Но этот штраф не распространяется на форму 2-НДФЛ. Дело в том, что штраф в 200 рублей предусмотрен для деклараций или расчётов, а 2-НДФЛ не является ни тем, ни другим, и штрафовать по статье 119.1 НК РФ за неё не могут (письмо ФНС России от 16.03.2020 № БС-4-11/4531). А вот отказать в приёме декларации налоговики не смогут, даже если вы отчитались на бумаге, хотя должны в электронном виде. Ваша отчётность всё равно будет считаться сданной.

Исключение — декларация НДС. На основании п. абз. 4 п. 5 ст. 174 НК РФ, если вы сдадите декларацию на бумаге, хотя должны в электронном виде, она будет считаться непредставленной. И штрафовать за это будут как за непредставление отчёта по статье 119 НК РФ.

Если вы сдадите декларацию (кроме НДС) в бумажном виде, вместо электронного, и при этом позже положенного срока, налоговики оштрафуют вас одновременно по двум статьям 119 и 119.1. Тогда придётся заплатить два штрафа:

- 200 рублей за нарушения способа сдачи;

- 5% от неуплаченной суммы налога, подлежащей к уплате на основании этой декларации, за каждый месяц просрочки, но не более 30% и не менее 1 000 рублей.

Пенсионный фонд. За форму СЗВ-ТД в 2020 году штрафы отсутствуют. За неверный формат СЗВ-М и СЗВ-СТАЖ компания заплатит штраф в 1 000 рублей. Это следует из абз. 3 п. 2 статьи 8 Закона от 01.04.1996 № 27-ФЗ и из Федерального закона от 29.12.2015 N 385-ФЗ.

ФСС. За несоблюдение порядка представления расчёта по форме 4-ФСС в электронном виде страхователь может быть привлечен к ответственности в виде штрафа в размере 200 руб. (п. 2 ст. 26.30 Федерального закона № 125-ФЗ от 24 июля 1998 г.)

Бухгалтерскую отчётность в бумажном виде в налоговой не примут. А вот штрафы за неверный формат отчётов по статистике и бухотчётности пока не установлены.

Бухгалтерия, кадры, отчетность, справки с ФНС, сверки с ПФР - все в одном месте, у пользователей сервиса 1С-Отчетность.

Все направления отчетности

Сервис напомнит о сроках сдачи отчётности, поможет быстро подготовить документы и проверит их перед отправкой.

Обычно обязанность сдавать отчёты в электронном формате зависит от численности сотрудников — общей или среднесписочной. С 2020 года действуют новые критерии, согласно которым ИП и организации должны отчитываться в контролирующие органы по телекоммуникационным каналам связи — ТКС.

Кто сдаёт электронную отчётность в 2020 году

Отчётность в электронном виде обязаны сдавать следующие категории налогоплательщиков:

- Организации и ИП, у которых среднесписочная численность сотрудников за 2019 год составила более 100 человек;

- Новые или реорганизованные компании, в которых число сотрудников превышает 100 человек;

- Крупнейшие налогоплательщики, за исключением информации, которая относится к государственной тайне.

Все остальные налогоплательщики могут выбрать удобный для себя формат сдачи отчётности — электронный или на бумаге. Но некоторые декларации по закону нужно сдавать онлайн — например, декларацию по НДС.

Электронная отчётность в ФНС

Налоговая принимает исключительно в электронном виде следующие документы:

Декларацию по НДС

Налогоплательщики на ОСНО должны отчитываться по НДС за каждый квартал. Кроме них декларацию подают спецрежимники, которые выделяют НДС в счетах-фактурах, а также налоговые агенты. При этом организационно-правовая форма налогоплательщика и численность сотрудников не имеют значения.

Бухгалтерскую отчётность сдают в электронном виде с 1 января 2020 года все предприятия. Исключение составляют только малые предприятия, у которых:

- Среднесписочное число сотрудников за 2019 год — менее 100 человек;

- Выручка за 2019 год — менее 800 млн рублей.

С 2021 года малые предприятия также будут обязаны сдавать электронную бухгалтерскую отчётность.

Важно: бухгалтерскую отчётность в Росстат больше не сдают.

Установлены новые правила отчётности по НДФЛ. Расчёт 6-НДФЛ и справки 2-НДФЛ необходимо сдавать в электронном виде, если число сотрудников, которые получили доход, более 10 человек.

Расчёт по страховым взносам также сдаётся по ТКС при соблюдении следующих условий:

число сотрудников, получивших доходы — более 10 человек;

при расчёте сотрудников учитываются также внешние совместители и лица, работающие по договору ГПХ;

число сотрудников учитывается за текущий период, а не за предыдущий.

Те налогоплательщики и страхователи, у которых численность сотрудников не превышает установленные пределы, могут отчитываться в налоговую на бумаге.

Электронная отчётность в ПФР

Обязанность работодателя сдавать отчёты в Пенсионный фонд по ТКС также зависит от численности сотрудников: если в компании работает 25 человек и более, необходимо отчитываться в электронном виде. Этот критерий действует для всех форм отчётности.

Важно: чтобы отправлять электронные отчёты, нужно стать участником электронного документооборота с ПФР. Для этого необходимо подписать соглашение с отделением ПФР об обмене документами в системе ЭДО Пенсионного фонда.

Электронная отчётность в ФСС

Все остальные страхователи могут сдавать 4-ФСС на бумаге до 20 числа месяца, следующего за отчётным периодом.

Штрафы

За несоблюдение обязательной электронной формы отчётности предусмотрены штрафы. ФНС и ФСС налагают штраф в размере 200 рублей, а ПФР — 1000 рублей.

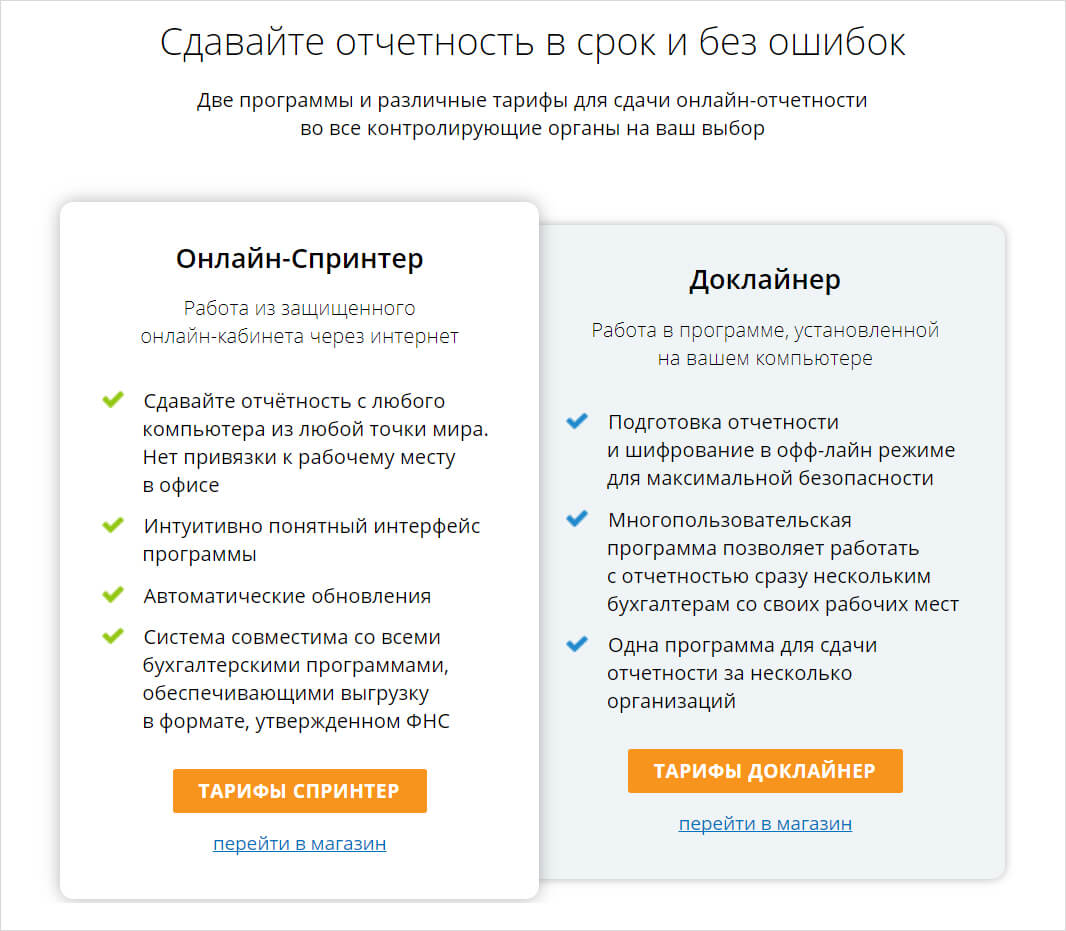

Продукты по направлению

Сервис передачи отчетности в контролирующие органы из программ "1С:Предприятие"

Программа для отправки отчетности и организации документооборота с контрагентами

Юридически значимый электронный документооборот невозможен без электронной подписи. Применение ЭП регулируется Федеральным законом от 6 апреля 2011 года № 63-ФЗ. В нём содержится определение ЭП, а также её виды, требования к удостоверяющим центрам, их функции и другие разделы. С 2022 года вступят в силу поправки в 63-ФЗ, которые значительно изменят правила работы с электронной подписью.

Сроки изменений в 63-ФЗ

Реформа правил получения и применения ЭП происходит в несколько этапов.

Получение ЭП в 2022 году

До конца 2021 года электронную подпись можно получить в любом аккредитованном УЦ. Но с 2022 года правила оформления ЭЦП изменятся. Куда именно обращаться за новой ЭП, будет зависеть от того, кто получает подпись — руководитель компании или работник.

Руководителям компаний, ИП и нотариусам подписи будет выдавать ФНС. Обратиться за подписью можно в отделение ИФНС или в офис доверенного лица налоговой.

Руководители ЮЛ, ИП, нотариусы

Для получения подписи в ФНС необходимо подать заявление на выдачу сертификата. Это можно сделать, посетив ИФНС лично, или заполнив форму на сайте налоговой.

Затем следует выбрать носитель, на который ФНС запишет электронную подпись. Требуется токен, сертифицированный ФСБ или ФСТЭК России.

Далее руководитель должен посетить инспекцию, чтобы подтвердить свою личность. С собой потребуется паспорт, СНИЛС, носитель-токен и сертификат соответствия на токен (поставляется в комплекте с токеном).

В завершении процесса необходимо подготовить рабочее место: приобрести средство криптозащиты КриптоПро CSP, установить его на компьютер, а затем загрузить сертификат ЭП.

Электронную подпись ФНС выдаёт бесплатно. Но это относится только к файлам ЭП, которые запишут на токен. Отдельно нужно купить токен и лицензию на КриптоПро CSP.

Сотрудники и уполномоченные лица

Также с 1 января 2022 года сотрудники, бухгалтерия и другие уполномоченные лица – все, кто подписывает документы компании — должны пользоваться своей ЭП. За её получением можно будет обратиться в УЦ, прошедшие переаккредитацию (АУЦ). Также потребуется личный визит, предъявление паспорта и СНИЛС.

В файле подписи будут указаны только ФИО физлица. Чтобы доказать правомочность своих действий от имени компании, нужна электронная доверенность (она же — машиночитаемая доверенность, МЧД).

Кто ещё будет выдавать ЭП

Функцию выдачи подписи сохраняют УЦ Банка России и УЦ Федерального казначейства.

УЦ Федерального казначейства будет выдавать ЭП лицам, замещающим государственные должности РФ, государственные должности субъектов РФ, должностным лицам госорганов, органов местного самоуправления, должностным лицам их подведомственных учреждений и организаций.

Что делать с действующей ЭП

Если в 2022 году у вас останется действующий сертификат ЭЦП от Удостоверяющего центра, получившего аккредитацию по новым правилам 63-ФЗ, то им можно продолжать пользоваться до конца срока действия. Экстренно обращаться в ФНС или УЦ 1 января 2022 года за новой подписью не нужно. Перевыпустить подпись можно, когда срок действия текущей ЭП от аккредитованного УЦ будет подходить к концу.

Электронная подпись и машиночитаемая доверенность

Это доверенность от имени руководителя организации на имя уполномоченного лица, созданная в электронном виде и имеющая машиночитаемый формат, который обеспечивает возможность декодирования информации компьютером.

Машиночитаемая доверенность не требует нотариального заверения. Её подписывают с помощью ЭП доверителя и отправляют в ИФНС прежде, чем уполномоченный представитель начнёт сдавать электронную отчётность или подписывать ею другие документы.

Составить доверенность может как руководитель, так и доверенное лицо. Доверенность необходима для налоговых агентов, плательщиков страховых взносов и сборов.

Уполномоченным представителем может быть директор, ответственный сотрудник или бухгалтер компании, а также наёмный работник сторонней организации. С последним заключают договор на оказание услуг по сдаче отчётности.

Формат представления сведений и единые требования к машиночитаемым формам документов о полномочиях опубликованы на Федеральном портале НПА. Согласно документам, МЧД должна отвечать следующим требованиям:

- формат XML;

- формат pdf, если автоматизированная обработка и визуализация данных документа отсутствует в информационной системе;

- подтверждение доверенности УКЭП доверителя;

- подписание документа УКЭП, с поддержкой формата XMLDSIG или иного формата, который утверждает приказ Минцифры № 472.

ЭП и электронная отчётность в 2022 году

Раньше большинство бухгалтеров хранили подпись руководителя на компьютере и подписывали с её помощью отчётность.

С 2022 года ФНС будет выдавать подписи руководителям организаций, ИП и нотариусам. Эти подписи являются неизвлекаемыми — они записаны на физический носитель (токен). Для того чтобы подписать отчётность, необходимо будет подключить токен к компьютеру. Это не проблема для небольшой компании или ИП, где предприниматель сам составляет и сдаёт отчётность. Но если в компании есть бухгалтер или уполномоченное лицо, которое этим занимается, ему потребуется собственная подпись и машиночитаемая доверенность (МЧД).

Всем, кто сдаёт отчётность, нужно обратить внимание на срок действия сертификата электронной подписи.

Если удостоверяющий центр, который выдал ЭП, получил аккредитацию по новым правилам, то сертификатом можно пользоваться в 2022 году до окончания срока действия. Если УЦ не получил аккредитацию, то с 1 января 2022 года сертификат станет недействительным. Поэтому следует заранее позаботиться о перевыпуске.

Любая компания отражает свою деятельность в бухучете. Годовая бухгалтерская отчетность — это основной источник информации как для внутренних пользователей (учредители, руководители), так и для внешних пользователей (кредиторы, инвесторы, госорганы).

Что входит в годовую бухгалтерскую отчетность?

Состав бухотчетности установлен ст. 14 Закона от 06.12.2011 г. № 402-ФЗ. В нее входят — баланс, отчет о финансовых результатах и приложения к ним. В качестве приложений регламентированы согласно п. 2, 4 Приказа Минфина от 02.07.2010 г. № 66н такие отчеты:

- об изменениях капитала;

- о движении денежных средств;

- о целевом использовании средств (для НКО);

- иные приложения (пояснения).

В этом же приказе Минфина закреплены формы бухотчетности — как для обычных организаций, так и для тех, которые используют упрощенные способы ведения бухучета и формирования упрощенной бухотчетности.

Упрощенный бухучет и отчетность утверждены Законом № 402-ФЗ. В п. 4 ст. 6 этого закона указаны, субъекты, которые вправе вести упрощенный учет и формировать упрощенную бухотчетность:

Субъектами МСП считаются компании, имеющие среднесписочную численность сотрудников до 100 чел. и доход до 800 млн. руб. Кроме того, условием ограничения является доля участия в уставном капитале этих субъектов.

Для субъектов МСП есть некоторое снижение требований — в формах отчетность разрешено указывать показатели укрупненно, объединяя их в группы. Это можно делать при заполнении бухбаланса, а также отчетов о финансовых результатах и о целевом использовании средств.

Субъекты МСП имеют право самостоятельно выбирать — заполнять отчеты упрощенно или в обычном виде.

Проверка базы 1С на ошибки. Для корректной сдачи отчетности, расчета НДС, закрытия периода без ошибок.

Предоставим письменный отчет по ошибкам. Анализируем более 30 параметров

Изменения в 2021 году при формировании годовой бухгалтерской отчетности

С 2020 г. действует Закон от 28.11.2018 г. № 444-ФЗ, согласно которому отменили обязанность направлять отчетность в статорганы.

С 2021 г. все хозяйствующие субъекты должны направлять отчетность за 2020 г. только электронно по ТКС через оператора ЭДО. Годовая отчетность размещается на сайте ФСН и находится в общем бесплатном доступе.

Бухотчетность должна обладать одной из главных характеристик — достоверность сведений. При некоторых обстоятельствах для такой отчетности нее предполагается проведение обязательного аудита.

Согласно принятым корректировкам обязательный аудит бухотчетности проводится, если исполняется хотя бы одно из условий:

- выручка от предпринимательства за год до отчетного — больше 800 млн. руб.;

- размер активов баланса на конец года до отчетного — больше 400 млн. руб.

До внесения изменений эти показатели были 400 млн. руб. по выручке и 60 млн. руб. по активам.

В какие сроки направлять бухотчетность за 2020 год

Сроки подачи годовой отчетности соблюдаются всеми хозяйствующими субъектами, ведущими бухучет (ч. 1 ст. 6 Закона от 06.12.2011 г. № 402-ФЗ). При этом не учитывается ни правовая форма хозяйствования субъекта, ни применяемый режим налогообложения.

Некоторые ИП и отделения иностранных компаний не обязаны осуществлять бухучет. И, соответственно, они не должны подавать бухотчетность.

Годовая отчетность представляется в ИФНС по месту нахождения компании. На основании представленных сведений ФНС формирует государственный информационный ресурс бухгалтерской отчетности — ГИР БО.

Внимание! Отчетность некоторых субъектов не включается в ГИР БО, а потому они по-прежнему должны отчитываться в органы статистики.

В законодательстве не установлены сроки сдачи промежуточной бухотчетности. Ее не требуется подавать в ИФНС.

Если компания исправляла ошибки в бухотчетности, то ее нужно подать в ИФНС при условии, если она включается в ГИР БО. Срок отправки скорректированной отчетности — не позже 10-ти рабочих дней со дня, следующего за днем внесения изменений.

Вносить изменения в уже утвержденную бухотчетность нельзя.

Отдельные сроки сдачи бухотчетности за 2020 год

Компаниям нужно учитывать особые сроки сдачи бухотчетности за 2020 г. в некоторых ситуациях:

- если компания создана в 2020 г., она должна сдать годовой отчет. Срок может быть как общий для всех, так и перенесенный на 2022 г.

- если компания ликвидирована, то отчетность формируется за период с 1 января до даты внесения в ЕГРЮЛ информации о ликвидации. Эта отчетность не включается в систему ГИР БО. Законодательством не установлен срок сдачи бухотчетности ликвидированной компании, а потому ее подают вместе с документацией на ликвидацию компании;

- если компания реорганизована, то для нее последний отчетный период — с 1 января по дату реорганизации, т.е. дату регистрации последнего из возникших юрлиц. При этом исключением является ситуация по реорганизации в форме присоединения — отчетным периодом является срок с 1 января по дату внесения информации в ЕГРЮЛ о прекращении деятельности присоединенной компании. Эта отчетность не включается в систему ГИР БО.

Компания, которая образовалась по итогам реорганизации, всегда сдает бухотчетность в установленные сроки — до 31 марта года, следующего за отчетным. И при этом отчетным периодом является срок от даты регистрации образованной в результате реорганизации компании до 31 декабря отчетного года.

Ответственность за нарушения сроков сдачи годовой отчетности

За нарушение сроков сдачи годовой отчетности предусмотрена административная ответственность.

Согласно ст. 15.11 КоАП РФ налоговики вправе привлечь должностных лиц налогоплательщика к ответственности за грубое нарушение требований к бухучету, в т.ч. и к бухгалтерской (финансовой) отчетности. Штраф в этом случае составляет 5 000 — 10 000 руб. При повторном нарушении ответственность ужесточается, и штраф составляет 10 000 — 20 000 руб., а также может быть дисквалификация на срок 1-2 года.

Грубое нарушение требований к бухучету и бухотчетности предполагают:

- занижение размера налогов и сборов не меньше чем на 10% из-за искажения информации;

- искажение любого показателя бухотчетности не менее чем на 10%;

- регистрация в бухучете факта хозяйственной деятельности, которого не было, а также мнимого или притворного объекта бухучета;

- формирование отчетности не на основе информации из регистров бухучета;

- отсутствие первичных учетных документов или регистров бухучета;

- отсутствие аудиторского заключения (если оно обязательно для компании) в течение регламентированных сроков его хранения.

Кроме того, предусмотрена ответственность за несдачу в зависимости от того, включается ли бухотчетность в ГИР БО или нет.

Если бухотчетность не входит в ГИР БО, то ответственность применяется на основании ст. 126 НК РФ. Штраф составляет 200 руб. за каждый непредставленный документ в составе бухгалтерской (финансовой) отчетности.

При определении размера штрафа налоговики руководствуются перечнем отчетов, которые должна сдать компания. Если она обязана представить баланс, отчеты о финансовых результатах, об изменении капитала, о движении денежных средств и пояснения, то штраф за 5 документов составит 1 000 руб.

Если бухотчетность входит в ГИР БО, то ответственность на основании ст. 126 НК РФ налоговики применить не вправе. Этот момент основан на том, что по указанной статье применяется ответственность за несдачу отчетности, установленной Налоговым кодексом. А обязанность сдавать бухотчетность в ГИР БО устанавливается на основании Закона № 402-ФЗ.

В данный момент в Кодексе об административных правонарушениях нет конкретной статьи, по которой устанавливается ответственность за несдачу отчетов в ГИР БО. Есть такая статья в новой редакции кодекса, но она еще не принята.

В такой ситуации налоговики выписывают штраф на основании ст. 19.7 КоАП РФ. Его размер составляет 3 000 — 5 000 руб.

Читайте также: