Как рассчитать постоянное налоговое обязательство формула

Обновлено: 18.05.2024

Мы подготовили удобный самоучитель, который объяснит:

- что такое ПБУ 18/02 в 1C 8.3 Бухгалтерия простыми словами;

- кто обязан применять ПБУ 18/02 в 2021 году, а кто нет;

- как сделать настройку ПБУ 18/02 в 1C 8.3 Бухгалтерия.

Как работать с самоучителем

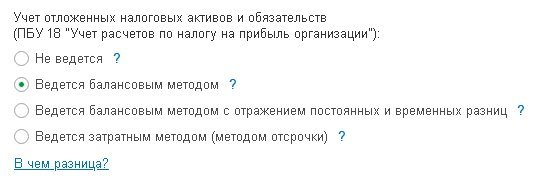

БухЭксперт8 рекомендует выбирать в настройках учетной политики в 1С вариант — Ведется балансовым методом .

Чтобы освоить работу с ПБУ 18/02 в 1С, изучите материалы по ссылкам в хронологической последовательности. Для удобства — скачайте памятку с наглядными материалами по ведению ПБУ 18/02 балансовым методом.

Схемы в путеводителе помогут вам сориентироваться в понятиях и применении ПБУ 18/02 в 1С.

Словарик сокращений позволит разобраться в терминах этого стандарта.

Приятный бонус — разбор примера по отражению налогового убытка в 1С. А также рассказ о том, как начислять в программе налоговые пени при ПБУ 18/02.

Все материалы по теме можно найти в рубрике ПБУ 18/02.

Кто и зачем применяет ПБУ 18/02

Настройка ПБУ 18/02 в 1С: Бухгалтерия 8.3:

Главное — Учетная политика :

Как отказаться от применения ПБУ 18/02 в 1С

Если вы относитесь к тем, кто может не применять ПБУ 18/02 в 2021 году, откажитесь от его ведения, чтобы не усложнять учет.

Настройки Главное — Учетная политика :

Балансовый метод ведения ПБУ 18/02

В программе 1С Бухгалтерия 8 учет постоянных и временных разниц ПБУ 18/02 ведется балансовым методом.

Разница, возникающая между балансовой стоимостью актива (обязательства) и его налоговой величиной, — временная (п. 8 ПБУ 18/02).

При балансовом методе временные разницы определяются на отчетную дату, в 1С — на последний день месяца.

Основные понятия ПБУ 18/02

Временная разница — разница в БУ и НУ, возникающая в оценке активов или обязательств (на балансовых счетах).

Как определить тип временной разницы.

Регистр временных разниц

Регистр учета временных разниц — бухгалтерский регистр для определения временных разниц и отложенного налога (ОНА, ОНО) по ним.

Формируется по активам и обязательствам и соответствующим им счетам.

Регистр заполняется с учетом правил:

Постоянная разница

Постоянные разницы — это доходы и расходы:

- формирующие бухгалтерскую прибыль (убыток), но НИКОГДА не учитываемые при определении налоговой базы,

и наоборот: - формирующие (уменьшающие) налоговую базу, но не влияющие на бухгалтерскую прибыль (убыток).

Расход по налогу на прибыль

Расход (доход) по налогу на прибыль (РНП) — сумма налога на прибыль, уменьшающая (увеличивающая) прибыль (убыток) до налогообложения.

Порядок определения временных разниц на примерах в 1С

Изучите практические примеры применения ПБУ 18/02 в 1С. Рассмотрите ситуацию, в которой возникают комплексные разницы.

Признание ОНА и ОНО

- Приобретение имущества с разным сроком полезного использования в БУ и НУ. Признание ОНА.

- Резервы по сомнительным долгам различаются в БУ и НУ. Признание ОНА.

- Резерв на ремонт основных средств в НУ. Признание ОНО.

- Амортизационная премия по основным средствам. Признание ОНО.

Комплексные разницы

Отражение отложенного налога в БФО

Изучите, как безошибочно раскрывать показатели ПБУ 18/02 в бухгалтерской отчетности: ведь цель ПБУ 18/02 — показать пользователям бухгалтерской отчетности, как текущие операции с разницами между БУ и НУ повлияют на налог на прибыль в будущем.

Переход на балансовый метод ведения ПБУ 18/02 в 1С

Почему лучший выбор в 1С — балансовый метод?

- не нужно квалифицировать разницу: ПР или ВР;

- не применяется правило БУ = НУ + ПР + ВР;

- это единственный вариант, полностью автоматически формирующий отложенный налог в соответствии с ПБУ 18/02;

- учет по ПБУ 18/02 максимально прост и лаконичен;

- остальные варианты требуют анализа всех операций и корректировок в ручном режиме, что трудоемко, с высокой вероятностью ошибок.

Балансовый метод с отражением ПР и ВР в 1С

Посмотрите материалы по ведению ПБУ 18/02 балансовым методом с отражением постоянных и временных разниц.

Начисление пеней по налогу на прибыль при ПБУ 18/02

Изучите, как начислить пени по налогу на прибыль и другим налогам при ПБУ 18/02, если оно ведется в 1С балансовым методом или балансовым с ПР и ВР.

Налог на прибыль: перенос убытков прошлых лет при ПБУ 18/02

Словарик сокращений по ПБУ 18/02

Словарик сокращений — позволит вам разобраться в терминах этого стандарта:

-

;

- БС — балансовая стоимость;

- БУ — бухгалтерский учет;

- БФО — бухгалтерская финансовая отчетность;

- ВВР — вычитаемая временная разница;

- ВР — временная разница;

- НВР — налогооблагаемая временная разница;

- НП — налог на прибыль;

- НС — налоговая стоимость;

- НУ — налоговый учет;

- ОНА — отложенный налоговый актив;

- ОНО — отложенное налоговое обязательство;

- ОСНО — основная система налогообложения;

- ОФР — отчет о финансовых результатах;

- ОНП — отложенный налог на прибыль;

- ПБУ — положение по бухгалтерскому учету;

- ПНД — постоянный налоговый доход;

- ПНР — постоянный налоговый расход;

- ПР — постоянная разница;

- РНП — расход по налогу на прибыль;

- ТНП — текущий налог на прибыль;

- УД — условный доход;

- УР — условный расход.

См. также:

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(2 оценок, среднее: 5,00 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>

Все комментарии (6)

Разве это верно на третьей картинке:

Временная разница (ВР) = Налоговая стоимость актива/обязательства (НС) — (минус) Балансовая стоимость актива/обязательства (БС)

?

Ведь БУ = НУ + ПР + ВР, отсюда следует, что ВР = БУ — НУ.

Правильно должно быть так:

Временная разница (ВР) = Балансовая стоимость актива/обязательства (БС) — (минус) Налоговая стоимость актива/обязательства (НС)

Или я не права?

Нет времени читать? Шпаргалка по содержанию статьи:

О ПБУ 18/02

Основное предназначение Положения по бухгалтерскому учету 18/02 – учет расхождения между бухгалтерской прибылью (убытком) и прибылью, исчисленной в соответствии с требованиями гл. 25 НК РФ (утверждено Приказом Минфина от 19.11.2002 № 114н).

Поэтому мы рекомендуем все-таки не бояться и применять ПБУ 18/02.

Ключевые понятия:

ПР – постоянные разницы

ВР – временные разницы

ПНА – постоянные налоговые активы

ПНО – постоянные налоговые обязательства

ОНА – отложенные налоговые активы

ОНО – отложенные налоговые обязательства

Текущий НП – текущий налог на прибыль

Условный расход по НП

Условный доход по НП

Постоянные разницы

Постоянные разницы (ПР) – это доходы (расходы), которые влияют на формирование бухгалтерской прибыли (убытка), но не учитываются при определении налоговой базы по налогу на прибыль (НП) как отчетного, так и последующих отчетных периодов. Сюда относятся всевозможные добровольные отчисления в различные фонды, пожертвования, подарки.

Также это доходы (расходы), которые учитываются при определении налоговой базы по НП отчетного периода, но не признаются для целей бухучета доходами (расходами), как отчетного, так и последующих отчетных периодов.

В рамках трансфертного ценообразования налогоплательщик доначисляет какие-то доходы или расходы до рыночных цен. Его контрагент является взаимозависимым лицом, причем в бухучете все остается без всяких корректировок на основании первичных документов.

Помимо этого, ПР – это расходы, которые учитываются при формировании финансового результата в БУ в полном объеме, а для целей НУ нормируются: расходы на рекламу, представительские расходы, расходы на добровольное медицинское страхование.

В том отчетном периоде, когда возникают постоянные разницы, формируются постоянные налоговые активы (ПНА) и постоянные налоговые обязательства (ПНО).

ПНО и ПНА исчисляются как произведение постоянных разниц и ставки налога на прибыль, действующей на отчетную дату.

ПНО – это сумма налога, которая приводит к увеличению платежей по налогу на прибыль в отчетном периоде. Проводка, позволяющая начислить ПНО: Д 99.02.3 К 68.04.2.

Обратной проводкой начисляется ПНА: Д 68.04.2 К 99.02.3. Это сумма налога, уменьшающая налог на прибыль.

Временные разницы

Временные разницы (ВР) – это доходы и расходы, формирующие бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налоговую базу по НП в другом или других отчетных периодах.

В отчетном периоде, когда возникают ВР между данными БУ и НУ, формируются отложенные налоговые активы (ОНА) и отложенные налоговые обязательства (ОНО).

Временные разницы подразделяются на вычитаемые (ВВР) и налогооблагаемые (НВР).

Вычитаемые временные разницы образуются, если какие-либо расходы в БУ уменьшают бухгалтерскую прибыль в отчетном периоде, а в НУ будут приняты только в следующих отчетных (налоговых) периодах.

Малые предприятия вправе единовременно амортизировать основное средство (ОС), которое относится к хозяйственному инвентарю, а в НУ, если такое ОС удовлетворяет условиям амортизируемого имущества, оно будет амортизироваться в течение срока полезного использования. Таким образом, будет образована ВВР.

И в том отчетным периоде, когда возникают ВВР, формируются отложенный налоговый актив, который также исчисляется как произведение этой разницы на текущую ставку налога на прибыль.

Начисляется ОНА по дебету счета 09, погашается – по кредиту счета 09 в корреспонденции со счетом 68.04.2.

Налогооблагаемые ВР образуются, если в отчетном периоде налоговая база по НП уменьшается, а бухгалтерская прибыль будет уменьшена на эту сумму в следующих отчетных (налоговых) периодах.

Если приобретено ОС, стоимость которого 60 000 руб., то в НУ оно амортизироваться не будет, а его стоимость будет сразу учтена в расходах текущего периода, а в БУ стоимость будет погашаться посредством амортизации в течение срока полезного использования.

В том отчетном периоде, когда возникает НВР, признаются отложенные налоговые обязательства.

Изменение величины ОНО рассчитывается как произведение НВР на ставку налога на прибыль, действующую на отчетную дату. Начисляется ОНО по дебету счета 77, погашается – обратной проводкой по кредиту счета 77 в корреспонденции со счетом 68.04.2.

Условные доходы и расходы

Условный расход (условный доход) по налогу на прибыль (УН) – это сумма, рассчитанная как произведение финансового результата по данным БУ и ставки налога на прибыль. Фактически, это налог на прибыль, исчисленный исходя из данных БУ.

Д 99.02.1 К 68.04.2 – начислен условный расход по налогу на прибыль.

Д 68.04.2 К 99.02.1 – начислен условный доход по налогу на прибыль.

Текущий налог на прибыль (Нпр) представляет из себя сумму условного дохода (расхода) по налогу на прибыль, скорректированную на суммы ПНО, ПНА, ОНО, ОНА:

Нпр = +/–УН + ПНО – ПНА +/– ОНА +/– ОНО

Согласно п. 22 ПБУ 18/02 организация имеет право определять величину текущего налога на прибыль одним из двух способов: либо на основе данных, сформированных в БУ, в соответствии с п. 20 и п. 21 ПБУ 18/02, либо на основе налоговой декларации по налогу на прибыль.

Но в любом случае, независимо применятся ли ПБУ 18/02, должно соблюдаться правило:

Сумма текущего налога на прибыль должна быть равна сумме налога на прибыль, рассчитанного по данным налогового учета.

Непосредственно в отчете о финансовых результатах и в налоговой декларации отражается одна и та же сумма текущего налога на прибыль.

В программе сформируем Декларацию по налогу на прибыль. Мы увидим, что суммы налога на прибыль, исчисленные по ставкам, отличающихся от ставки 20%, отражаются в листе 04. При этом в стр. 010 Налоговая база – 2 000 000 руб., ставка налога 13%, по стр. 040 отражена сумма налога на прибыль 260 000 руб.

Доходы и расходы от обычных видов деятельности указываются в листе 02. Поскольку доход от дивидендов отражен во внереализационных доходах, то мы исключаем эти дивиденды из прибыли по стр. 070, чтобы избежать двойного налогообложения. Таким образом очищенная от дивидендов налоговая база умножается на ставку 20%, и исчисляется налог в размере 300 000 руб.

В БУ программа покажет исчисленный налог в размере 700 000 руб.

В то время как исходя из декларации по налогу на прибыль по стр. 040 листа 04 у нас 260 000 руб., и по стр. 180 листа 02 – 300 000 руб.

Получается расхождение между данными БУ и НУ, чего быть не должно. Где же ошибка?

Рекомендуем корректировать в БУ исчисление УН, ПНО, ПНА, ОНО, ОНА, если вы имеете доход, который облагается по ставке отличных от ставок, указанных в п. 1 ст. 284 НК РФ.

Учет разниц в оценке активов и обязательств

Для того чтобы отражать в БУ и отчетности ПНО, ПНА, ОНО, ОНА, рассчитать текущий налога на прибыль в соответствии с нормами ПБУ 18/02, необходимо определить величину ПР и ВР. Мы знаем, что ПР и ВР могут возникать при признании доходов и расходов, но это не всегда так.

Что такое виды активов и обязательств в ПБУ 18/02 вы не найдете, но в терминах программы каждому виду актива или обязательства соответствует один или несколько счетов, в проводках, по которым отражаются ВР в оценке активов и обязательств. Причем есть такие виды активов и обязательств, по которым суммовая оценка определяется по нескольким счетам, например, ОС, НМА.

Каким образом регистрируется разница в оценке стоимости активов и обязательств?

Причем для НУ не всегда может выполняться правило двойной записи, поскольку не на всех счетах поддерживается НУ. И суммовые показатели могут определяться как автоматически при проведении документов, так и могут указываться в операциях, введенные вручную.

Выручка от реализации для целей НУ

Напомним об особенностях учета для выручки от реализации для целей НУ.

Выручка от реализации для целей налогообложения учитывается без НДС и акцизов. Поэтому в НУ не отражаются суммы налогов, пошлин, акцизов, учтенных в БУ на счетах 90.03, 90.04, 90.05.

В БУ доход отражается с учетом НДС, а НДС учитывается на отдельных счетах. Но в свернутом виде все равно выручка указывается в нетто-оценке. А в НУ она сразу очищается от НДС и указывается в нетто-оценке без пошлин, акцизов и НДС. Поэтому визуально разница есть, но на деле ее не возникает.

Доходы по кредиту счета 90.01 учитываются в нетто-оценке.

Обратите внимание, что не возникает постоянных и временных разниц!

Чтобы проанализировать данные по ПР и ВР, во всех стандартных отчетах есть настройки, где можно включить соответствующие флаги и проанализировать ПР, ВР, скомбинировать различны показатели, чтобы просмотреть данные БУ, НУ.

Для суммовых показателей проводок должно соблюдаться следующее правило:

БУ = НУ + ПР + ВР

То есть оценка стоимости актива или обязательства в БУ должна равняться оценке стоимости актива или обязательства в НУ с учетом постоянных и временных разниц.

Где БУ и НУ – оценка стоимости актива или обязательства в БУ и НУ.

ПР и ВР – сумма постоянных и временных разниц в стоимости актива или обязательства.

Для тех счетов, где поддерживается НУ, должно соблюдаться ключевое правило соотношения сумм проводки: БУ = НУ + ПР + ВР, особенно для операций, введенных вручную!

Также стоит не забывать, что в оборотах счетов 68.04 и 99.09 может быть погрешность за счет округления налогов, но не более чем на 3-4 руб. за год.

Рекомендуем проверять обороты счета 68.04 в корреспонденции со счетом 99.09.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Новая редакция ПБУ 18/02

Новая редакция ПБУ 18/02 дополнена Приложением, содержащим практический пример определения расхода (дохода) по налогу на прибыль и связанных с ним показателей, в том числе величины чистой прибыли за отчетный период. Для наглядности расчет выполнен двумя способами:

- путем уменьшения прибыли до налогообложения на величину расхода по налогу на прибыль (так называемый балансовый метод);

- путем уменьшения прибыли до налогообложения на величину условного расхода, скорректированную на суммы постоянного налогового расхода, увеличения отложенного налогового актива и отложенного налогового обязательства отчетного периода (так называемый метод отсрочки или затратный метод).

Рис. 1. Варианты расчетов по ПБУ 18/02

В таблице 3 поименованы основные критерии, по которым отличаются данные варианты.

Рассмотрим, как в программе отражаются расчеты по налогу на прибыль в зависимости от вариантов применения положений ПБУ 18/02.

Вариант 1: ПБУ 18/02 не применяется

Пример 1

- ПБУ 18/02 не применяет;

- формирует отчет о финансовых результатах за 2019 год в редакции Приказа № 61н.

В декабре 2019 года в учете организации отражаются следующие хозяйственные операции:

Поступление оборудования, требующего включения дополнительных расходов в первоначальную стоимость, отражается в программе стандартным документом Поступление (акт, накладная) с видом операции Оборудование (раздел ОС и НМА). При проведении документа сформируются бухгалтерские проводки:

Дебет 08.04.1 Кредит 60.01 - на стоимость поступившего оборудования (200 000 руб.);

Дебет 19.01 Кредит 60.01 - на сумму НДС (40 000 руб.).

Для целей налогового учета (НУ) соответствующие суммы отражаются в специальных полях регистра бухгалтерии (для тех счетов, где поддерживается налоговый учет):

Сумма Дт НУ: 08.04.1 и Сумма Кт НУ: 60.01.

Для целей налогообложения прибыли расходами признаются понесенные налогоплательщиком обоснованные и документально подтвержденные затраты (п. 1 ст. 252 НК РФ). Соответственно, стоимость монтажа и пусконаладки не может включаться в налоговую стоимость ОС.

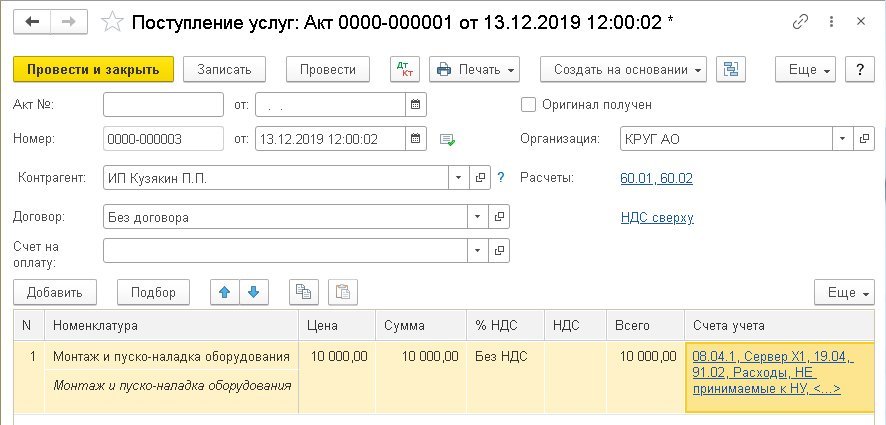

Поскольку порядок учета стоимости работ исполнителя в бухгалтерском и налоговом учете различается, документ Поступление доп. расходов не применяется. Данную ситуацию можно отразить документом Поступление (акт, накладная) с видом операции Услуги (раздел Покупки), рис. 2.

Рис. 2. Поступление услуг

В табличной части документа указывается стоимость монтажа и пусконаладочных работ в соответствии со счетом исполнителя и понесенными затратами. Из поля Счета учета по соответствующей гиперссылке осуществляется переход в форму Счета учета, которую нужно заполнить следующим образом:

При проведении документа сформируется бухгалтерская проводка:

Дебет 08.04.1 Кредит 60.01 - на стоимость пусконаладки, увеличивающей первоначальную стоимость сервера в бухгалтерском учете (БУ) (10 000 руб.);

В налоговом учете стоимость пусконаладки учитывается только по кредиту счета 60.01, то есть в специальном поле регистра бухгалтерии:

Сумма Кт НУ: 60.01.

Принятие к учету и ввод в эксплуатацию сервера регистрируются документом Принятие к учету ОС из раздела ОС и НМА.

При проведении документа формируется запись регистра бухгалтерии:

Дебет 01.01 Кредит 08.04.1 - на первоначальную стоимость объекта ОС (210 000 руб.).

При этом заполняются специальные поля регистра бухгалтерии:

Сумма Дт НУ: 01.01 и Сумма Кт НУ: 08.04.1 - на налоговую стоимость сервера (200 000 руб.).

Рассчитаем налоговую базу за 2019 год:

- выручка от реализации - 200 000 руб.;

- расходы на аренду - 100 000 руб.;

- налоговая база - 100 000 руб. (200 000 руб. - 100 000 руб.).

В декабре 2019 года при выполнении регламентной операции Расчет налога на прибыль, входящей в обработку Закрытие месяца (раздел Операции), сформируются бухгалтерские проводки с одновременным распределением по бюджетам:

Дебет 99.01.1 Кредит 68.04.1 - на сумму текущего налога на прибыль, рассчитанного по данным налогового учета (100 000 руб. х 20 % = 20 000 руб.).

Расчет налога на прибыль подтверждается одноименной справкой-расчетом.

Сформируем отчет о финансовых результатах за 2019 год в редакции Приказа № 61н. Для этого в едином рабочем месте 1С-Отчетность (раздел Отчеты - Регламентированные отчеты) следует создать новый отчет Бухгалтерская отчетность (с 2011 года). В стартовой форме отчета следует указать период (Январь - Декабрь 2019 г.), выбрать редакцию формы (от 19.04.2019 № 61н (за 2020 год)) и нажать на кнопку Создать. Отчет заполняется автоматически по кнопке Заполнить. Результат заполнения представлен в таблице 1.

Таблица 1. Показатели отчета о финансовых результатах, если ПБУ 18/02 не применяется

Наименование показателя

Код строки

Значение

(тыс. руб.)

Прибыль (убыток) от продаж

Прибыль (убыток) до налогообложения

Налог на прибыль

текущий налог на прибыль

отложенный налог на прибыль

Чистая прибыль (убыток)

Поскольку ПБУ 18/02 не применяется, отложенный налог не рассчитывается. Соответственно, расход по налогу на прибыль будет равен текущему налогу на прибыль.

В январе 2020 года сервер начинает амортизироваться в бухгалтерском и налоговом учете. Сумма амортизации сервера составит:

- 8 400 руб. - в бухгалтерском учете (210 000 руб. / 25 мес.);

- 8 000 руб. - в налоговом учете (200 000 руб. / 25 мес.).

Если организация примет решение с 2020 года применять ПБУ 18/02, то ей придется принять еще одно решение: отражать ли в учете ПР и ВР при применении балансового метода.

Вариант 2: ПБУ 18/02 применяется балансовым методом без отражения в учете ВР и ПР

Также для расчета суммы постоянного налогового расхода (дохода) требовалось вести учет постоянных разниц в стоимости активов и обязательств с прослеживанием их до счетов финансового результата.

Практический пример, приведенный в Приложении к новой редакции ПБУ 18/02, наглядно демонстрирует, что, зная только суммы БУ и НУ в оценке активов и обязательств, можно получить все показатели, необходимые для выполнения требований стандарта.

Счета 99.02.Т и 99.02.О соответствуют показателям, раскрывающим величину налога на прибыль в отчете о финансовых результатах в редакции Приказа № 61н:

При выполнении регламентной операции Расчет отложенного налога по ПБУ 18 по каждому виду активов и обязательств определяются временные разницы - как разницы между балансовой и налоговой стоимостью актива (обязательства) на отчетную дату.

Затем рассчитываются суммы отложенного налога. Отложенный налог на отчетную дату рассчитывается как произведение сальдо временных разниц по виду актива (обязательства) и текущей ставки налога. При этом проводки формируются исходя из сравнения отложенного налога, рассчитанного на отчетную дату, и отложенного налога, рассчитанного на начало года.

Рассмотрим применение этого варианта на примере.

Пример 2

Но при выполнении регламентной операции Расчет налога на прибыль в декабре 2019 года корреспонденция счетов будет иной:

Дебет 99.02.Т Кредит 68.04.1 - на сумму текущего налога (20 000 руб.). При этом сумма налога распределяется по бюджетам.

Расчет текущего налога на прибыль подтверждается справкой-расчетом, форма которой не зависит от варианта применения ПБУ 18/02.

На конец 2019 года балансовая стоимость сервера превышает его налоговую стоимость на 10 000 руб. (210 000 руб. - 200 000 руб.). Соответственно, разница по виду актива Основные средства составляет 10 000 руб. и является налогооблагаемой временной разницей.

Обратите внимание, при применении балансового метода (без отражения в учете ПР и ВР) показатели ПР и ВР в стандартных отчетах недоступны.

При выполнении регламентной операции Расчет отложенного налога по ПБУ 18 в декабре 2019 года по виду актива Основные средства признается отложенное налоговое обязательство:

Дебет 99.02.О Кредит 77 - на сумму 2 000 руб. (10 000 руб. х 20 %).

Детальный расчет ОНА и ОНО приводится в Справке-расчете отложенного налога на прибыль (рис. 3). При применении балансового метода справка дополнена показателями балансовой и налоговой стоимости активов и обязательств на отчетную дату.

Рис. 3. Справка-расчет отложенного налога за 2019 год

Для расшифровки показателей отчета о финансовых результатах в программе предусмотрена новая справка-расчет Расход по налогу на прибыль (рис. 4). Структура справки-расчета соответствует Приложению к ПБУ 18/02.

Как видим, сумма постоянного налогового расхода (2 000 руб.) определилась расчетным путем без выявления и отражения в учете ПР.

Рис. 4. Справка-расчет расхода по налогу на прибыль за 2019 год

Поэтому у пользователя могут возникнуть вопросы:

- Почему один факт хозяйственной жизни (осуществление затрат на монтаж и пусконаладку оборудования, не подтвержденных документально и не признанных для целей налогового учета) привел к формированию и ПНР, и ОНО в одном отчетном периоде?

- Правомерно ли считать постоянной разницу, которая в текущем периоде не формирует бухгалтерскую прибыль (убыток) и не учитывается для целей налогообложения прибыли, то есть не соответствует условиям возникновения ПР, изложенным в пункте 4 ПБУ 18?

- Правомерно ли признание ПНР в текущем периоде, если осуществленные затраты будут формировать бухгалтерскую прибыль (убыток) только в последующих отчетных периодах и никогда не будут учтены для целей налогообложения прибыли?

При этом в отношении выявленных временных разниц организация должна признавать ОНА или ОНО в соответствии с общими требованиями ПБУ 18/02.

Теперь разберемся, почему признается постоянный налоговый расход.

По нашему мнению, постоянными разницами, возникающими в текущем периоде, следует считать в том числе и те разницы, которые в текущем периоде не формируют бухгалтерскую прибыль (убыток) и не учитываются для целей налогообложения прибыли, но:

- приведут к формированию бухгалтерской прибыли (убытка) в последующих отчетных периодах и никогда не будут учтены для целей налогообложения прибыли;

- будут учтены для целей налогообложения прибыли в последующих отчетных периодах и никогда не приведут к формированию бухгалтерской прибыли (убытка).

Иными словами, считаем, что периодом возникновения постоянной разницы и, соответственно, признания постоянного налогового расхода (дохода) является тот период, в котором произошли события, обусловившие ее возникновение. По условиям Примера 2 это декабрь 2019 года, когда были выявлены факты, не позволяющие признать затраты (10 000 руб.) в составе налогооблагаемой базы в будущем (а не тот период, в котором фактически наступают последствия этих фактов, повлиявшие на показатели декларации по налогу на прибыль).

С экономической точки зрения признание ПНР - это результат событий в жизни предприятия, которые привели к дополнительному расходу по налогу. Первый абзац пункта 7 ПБУ 18/02 как раз описывает взаимосвязь между суммой постоянного налогового расхода, расхода по налогу и текущего налога: ПНР - это превышение налоговых платежей (над условным расходом).

В силу третьего абзаца пункта 7 ПБУ 18/02 и по условиям Примера 2: ПНР = 2 000 руб. (10 000 руб. х 20 %). Но тот же самый результат можно получить, не высчитывая постоянные разницы, как и продемонстрировано справкой-расчетом Расход по налогу на прибыль.

Сформируем отчет о финансовых результатах за 2019 год в редакции Приказа № 61н. Результат заполнения представлен в таблице 2.

Таблица 2. Показатели отчета о финансовых результатах, если ПБУ 18/02 ведется балансовым методом

Данная статья представляет собой инструкцию для бухгалтеров, которым нужно быстро изучить или освежить в памяти ключевые вопросы, связанные ПБУ 18/02 — с учетом налога на прибыль, формированием постоянных и временных разниц, а также постоянных налоговых доходов и расходов, отложенных налоговых обязательств и активов. Инструкция составлена в соответствии с последней редакцией ПБУ 18/02 (утв. приказом Минфина России от 20.11.18 № 236н ), применять которую в обязательном порядке нужно с 2020 года. В 2019 году использовать данную редакцию ПБУ 18/02 можно было в добровольном порядке. Материал будет обновляться каждый раз после внесения изменений в законодательство, поэтому обращать внимание на дату размещения статьи не нужно — шпаргалка будет актуальной всегда.

Кто применяет

Компании, которые являются плательщиками налога на прибыль (кроме кредитных организаций, а также государственных (муниципальных) учреждений).

Цель применения

Так, некоторые затраты в БУ отражаются в полной сумме, а в НУ — в пределах лимита (например, представительские расходы). Есть затраты, которые показываются только в бухгалтерском учете, а в налоговом учете отсутствуют (например, премии к празднику). Наконец, момент учета доходов и расходов в БУ может отличаться от момента учета доходов и расходов в НУ (в частности, у тех, кто использует кассовый метод). И это далеко не все случаи, когда показатели налогового учета и бухгалтерского учета расходятся.

Основные показатели

Усл овный расход (доход) по налогу на прибыль

Условный расход по налогу на прибыль — это прибыль по данным бухгалтерского учета, умноженная на налоговую ставку. Он отражается проводкой:

ДЕБЕТ 99 КРЕДИТ 68

Условный доход по налогу на прибыль — это убыток по данным бухгалтерского учета, умноженный на налоговую ставку. Он отражается проводкой:

ДЕБЕТ 68 КРЕДИТ 99

Текущий налог на прибыль

Текущий налог на прибыль — это прибыль по данным налогового учета, умноженная на налоговую ставку. Проще говоря, это налог к уплате, который организация отражает в декларации по прибыли.

В пункте 22 ПБУ 18/02 сказано, что существует два способа определения величины текущего налога на прибыль: на основании данных бухучета и на основании налоговой декларации. Каждая организация вправе выбрать любой из способов и закрепить его в учетной политике.

Отметим, что в настоящей статье используется способ определения текущего налога на прибыль на основании данных БУ. Мы остановились на нем, поскольку именно этот способ соответствует правилам, которые приведены в инструкции по применению плана счетов (утв. приказом Минфина России от 31.10.2000 № 94н). Данный способ подразумевает, что никакой отдельной проводки на сумму текущего налога на прибыль делать не надо.

Разницы между данными НУ и БУ

Каждый раз, когда одна и та же операция отражается в налоговом учете иначе, чем и бухгалтерском, возникает так называемая разница. Существует два вида разниц: временные и постоянные.

Когда появляются временные разницы

Временные разницы — это доходы и расходы, которые в БУ отражаются в одном отчетном периоде, а в НУ — в другом периоде. Отличительная черта временной разницы заключается в том, что рано или поздно наступит момент, когда расхождение между налоговым учетом и бухгалтерским учетом будет сведено к нулю.

Компания ввела в эксплуатацию объект основных средств. Его первоначальная стоимость равна 120 000 руб., срок полезного использования составляет пять лет.

В учетной политике закреплено, что для целей НУ используется линейный метод амортизации, а для целей БУ — способ списания стоимости пропорционально объему продукции. Из-за этого сумма ежемесячных амортизационных отчислений по данным налогового учета отличатся от суммы отчислений по данным бухучета. Как следствие, каждый месяц возникает разница.

По окончании срока полезного использования первоначальная стоимость будет полностью списана как в бухгалтерском, так и в налоговом учете. При этом общая сумма амортизации, начисленной в течение пяти лет, и в НУ и в БУ составит 120 000 руб. Значит, расхождение между налоговым учетом и бухучетом будет сведено к нулю.

Следовательно, разница, возникающая из-за несовпадения ежемесячной суммы амортизации, является временной.

Организация по-разному отражает отпускные в БУ и в НУ.

В налоговом учете отпускные включаются в состав расходов того месяца, на который приходится отпуск.

Таким образом, ежемесячно возникает разница в виде сумм, списанных на расходы в бухгалтерском учете.

После того, как сотрудник использует отпуск, в налоговом учете будут сформированы затраты на полную величину отпускных. При этом итоговая сумма отпускных по данным НУ совпадет с суммой, которая в течение предыдущих месяцев была отнесена в резерв по данным БУ. Значит, расхождение между налоговым учетом и бухучетом будет сведено к нулю.

Следовательно, разница, возникающая из-за ежемесячного отражения затрат в бухгалтерском учете, является временной.

Кроме того, к временным разницам относятся результаты операций, не включаемые в бухгалтерскую прибыль или убыток, но формирующие налоговую базу по прибыли в других периодах.

Добавим, что временные разницы надо учитывать по каждому виду активов и обязательств. Это означает, что необходимо организовать аналитический учет временных разниц в разрезе основных средств, резервов и проч.

Как отразить временную разницу

Временная разница показывается в бухучете один раз в год — по состоянию на последнее число отчетного года. Чтобы ее отразить, нужно сделать следующие шаги.

1. Найти четыре величины по состоянию на конец отчетного года:

- первая — балансовая (то есть остаточная) стоимость всех активов:

- вторая — стоимость тех же самых активов, принятая для целей налогового учета;

- третья — балансовая стоимость всех обязательств;

- четвертая — стоимость тех же самых обязательств, принятая для целей налогового учета.

Далее найти разницу между первой и второй величинами. Полученная цифра — это временная разница.

Также нужно найти разницу между третьей и четвертой величинами. Полученная цифра — тоже временная разница.

Таким образом, по состоянию на конец отчетного года получатся две временные разницы. Одна возникла из-за различий в стоимости активов. Вторая возникла из-за различий в стоимости обязательств.

Пример 3

У организации есть основное средство первоначальной стоимостью 120 000 руб., других активов нет.

Установлено, что в БУ срок полезного использования этого основного средства составляет 4 года, а в НУ — 3 года. За весь период вплоть до конца отчетного года начислена амортизация: в БУ — 30 000 руб., в НУ — 40 000 руб.

Бухгалтер посчитал, что по состоянию на конец отчетного года балансовая стоимость ОС равна 90 000 руб. (120 000 руб. – 30 000 руб.), а стоимость для целей налогового учета — 80 000 руб. (120 000 руб. – 40 000 руб.).

К тому же организация создала резерв предстоящих расходов по отпускам, отразив его по кредиту счета 96. Других обязательств нет. На конец года остаток резерва составил 70 000 руб. В налоговом учете аналогичный резерв отсутствует, и его величина равна нулю.

Таким образом, по состоянию на конец отчетного года у организации две временные разницы. Первая возникла из-за различий в стоимости активов, ее величина — 10 000 руб. (90 000 руб. – 80 000 руб.). Вторая возникла из-за различий в стоимости обязательств, ее величина — 70 000 руб. (70 000 руб. – 0 руб.).

Таблица 1

Как определить налогооблагаемую и вычитаемую разницу

АКТИВЫ

НАЛОГООБЛАГАЕМАЯ временная разница

ВЫЧИТАЕМАЯ временная разница

ОБЯЗАТЕЛЬСТВА

ВЫЧИТАЕМАЯ временная разница

НАЛОГООБЛАГАЕМАЯ временная разница

Таким образом, по состоянию на конец отчетного года получится одна временная разница — либо налогооблагаемая, либо вычитаемая.

В случае, когда все указанные действия уже были проделаны годом ранее (то есть при подведении итогов и составлении отчетности за предыдущий год), нужно просто взять прошлогодние данные.

5. Сравнить временную разницу на конец предыдущего года и временную разницу на конец отчетного года. Далее действовать по следующему алгоритму:

6. Создать необходимые проводки (см. табл. 2):

Таблица 2

Какие проводки создать при отражении и погашении ОНА и ОНО

Название операции

Проводка

Сумма проводки

ДЕБЕТ 09 КРЕДИТ 68

вычитаемая разница, умноженная на ставку налога на прибыль

ДЕБЕТ 68 КРЕДИТ 77

налогооблагаемая разница, умноженная на ставку налога на прибыль

ДЕБЕТ 68 КРЕДИТ 09

вычитаемая разница, умноженная на ставку налога на прибыль

ДЕБЕТ 77 КРЕДИТ 68

налогооблагаемая разница, умноженная на ставку налога на прибыль

Пример 5

На конец предыдущего года у организации образовалась налогооблагаемая временная разница в сумме 60 000 руб. На конец отчетного года у организации образовалась вычитаемая временная разница в сумме 65 000 руб.

Бухгалтер создал проводки:

ДЕБЕТ 77 КРЕДИТ 68

- 12 000 руб. (60 000 руб. × 20%) — погашено ОНО;ДЕБЕТ 09 КРЕДИТ 68

- 13 000 руб. (65 000 руб. × 20%) — отражен ОНА.Отложенный налог на прибыль равен 25 000 руб.(12 000 руб. + 13 000 руб.).

Подготовить, проверить и сдать бухгалтерскую отчетность в ИФНС через интернет Сдать бесплатно

Когда появляются постоянные разницы

Постоянные разницы — это доходы и расходы, которые отражаются только в одном учете: либо в налоговом, либо в бухгалтерском. Отличительная черта постоянной разницы в том, что расхождение между НУ и БУ никогда не будет аннулировано.

Пример 6

Компания потратила на рекламу 200 000 руб. В бухгалтерском учете данные затраты списаны в полном объеме. Для целей налогообложения расходы списаны в пределах 1% выручки от реализации, что составило 50 000 руб. В итоге образовалась разница, равная 150 000 руб. (200 00 руб. – 50 000 руб.).

Ни в текущем, ни в последующих периодах часть рекламных затрат в размере 150 000 руб. не будет признана в НУ. Значит, разница является постоянной.

Как отразить постоянную разницу

Постоянная разница отражается в бухучете один раз в год — по состоянию на последнее число отчетного года. Постоянная разница порождает либо постоянный налоговый расход (ПНР), либо постоянный налоговый доход (ПНД). Чтобы создать соответствующую проводку, нужно сделать следующие шаги.

1. Найти сумму текущего налога на прибыль и отложенного налога на прибыль, и от полученного значения отнять условный расход (доход) по налогу на прибыль. При этом следует придерживаться правил:

- текущий налог на прибыль участвует в вычислениях со знаком (-);

- условный расход по налогу на прибыль участвует в вычислениях со знаком (-);

- условный доход по налогу на прибыль участвует в вычислениях со знаком (+).

2. Если получилась цифра со знаком (-), то это ПНР. Его отражают проводкой:

ДЕБЕТ 99 КРЕДИТ 68

Если получилась цифра со знаком (+), то это ПНД. Его отражают проводкой:

ДЕБЕТ 68 КРЕДИТ 99

Пример 7

По итогам отчетного года налоговая база по налогу на прибыль составила 280 000 руб., прибыль по данным бухучета — 150 000 руб., отложенный налог на прибыль — 25 000 руб.

Бухгалтер рассчитал, что текущий налог на прибыль равен 56 000 руб. (280 000 руб. х 20%). Условный расход по налогу на прибыль равен 30 000 руб. (150 000 руб. × 20%).

Далее бухгалтер произвел следующие вычисления: (- 56 000 руб.) + 25 000 руб. – (- 30 000 руб.) = (- 1 000 руб.).

Значит, полученная величина — это ПНР. В бухучете создана проводка:

ДЕБЕТ 99 КРЕДИТ 68- 1 000 руб. — отражен ПНР.

Как разницы влияют на налог на прибыль

Заполнить и сдать через интернет актуальную на сегодня декларацию по налогу на прибыль Сдать бесплатно

Что отразить в бухгалтерской отчетности

В балансе бухгалтер должен показать отложенные налоговые активы и обязательства: ОНА — в составе внеоборотных активов, ОНО — в составе долгосрочных обязательств. Что касается постоянных налоговых доходов и расходов, то они в балансе не отражаются.

В отчете о финансовых результатах (его форма утв. приказом Минфина от 02.07.10 № 66н в редакции приказа Минфина от 19.04.19 № 61н) нужно отразить следующие показатели:

Пример 9

По итогам 2019 года облагаемая база по налогу на прибыль составила 280 000 руб., прибыль по данным бухучета — 50 000 руб.; отложенный налог на прибыль — 25 000 руб.

Бухгалтер рассчитал, что текущий налог на прибыль равен 56 000 руб.(280 000 руб. х 20%).

Отчет о финансовых результатах заполнен так, как показано в таблице 3.

Таблица 3

Пример заполнения отдельных строк отчета о финансовых результатах

Читайте также: