Как обновить справку 2 ндфл в 1с

Обновлено: 17.05.2024

В справке 2-НДФЛ отражаются доходы, полученные работником за определенный период, а также сведения о налоге с доходов, исчисленном и удержанном в этом периоде. Справка может понадобиться как работнику для передачи в различные инстанции (например, для получения кредита или оформления возврата по декларации 3-НДФЛ), так и для отчетности перед налоговым органом.

Прочитав статью, вы узнаете, как сделать 2 НДФЛ в 1С:Бухгалтерия предприятия 3.0:

Действия перед формированием справки

Чтобы справка 2-НДФЛ в 1С была оформлена корректно, проверьте, что в программе:

- отражены все доходы работника за период;

- введены данные о вычетах, на которые у работника есть право, и отражены суммы фактических вычетов;

- налог исчислен, удержан и перечислен в налоговую.

Как сделать справку 2 НДФЛ в 1С для сотрудника

Все справки 2-НФДЛ в 1С для сотрудников доступны в меню Зарплата и кадры — Справки о доходах (2-НДФЛ) для сотрудников .

Создайте новую справку по сотруднику по кнопке Создать .

Открывается пустой документ. Для формирования справки заполните основные поля:

- Год — год, за который необходимо сделать справку;

- Организация — работодатель, если в базе ведется несколько организаций;

- Сотрудник — работник, которому необходима справка;

- ОКТМО/КПП и ИФНС заполняются автоматически из данных по организации;

- Формировать — вариант формирования справки Сводно или В разрезе кодов ОКТМО/КПП и ставок налога (по умолчанию установлено Сводно).

После выбора данных форма заполнится автоматически. При необходимости повторного заполнения документа нажмите кнопку Заполнить . Например, если изначально выбрали неверную организацию, выберите верную и перезаполните документ.

В справке отражаются все доходы, полученные сотрудником в отчетном периоде, которому, в зависимости от вида, присваивается код.

В нашем примере в июле 2020 сотруднику выдана премия, а в сентябре он был в отпуске.

В правой части документа отображаются вычеты, если они предоставлены сотруднику в указанном периоде.

В нижней части документа в разделе Суммы дохода заполняются:

- Общая — общая сумма дохода за период;

- Облагаемая — в т. ч. налоговая база.

В разделе Суммы налога указываются суммы исчисленного налога, зачтенных авансовых платежей, а также удержанный, перечисленный, не удержанный или излишне удержанный налог.

Для проверки правильности заполнения справки по суммам используйте специальные отчеты — такие, как Сводная справка 2-НДФЛ , Подробный анализ НДФЛ по сотруднику с выбором необходимого сотрудника. Они доступны в меню Зарплата и кадры — Зарплата — Отчеты по зарплате .

Например, сформируем отчет Подробный анализ НДФЛ по сотруднику с отбором по Петрову Алексею Сергеевичу.

Здесь сверяются суммы в справке:

- Общая в справке сверьте с колонкой Начислено ;

- Облагаемая — с колонкой Налоговая база ;

- Исчислено , Удержано , Перечислено — с соответствующими колонками отчета;

- Зачтено ав. платежей — с колонкой Зачтено аванса ;

- Не удержано или Излишне удержано показываются в колонке Осталось удержать с плюсом или минусом соответственно.

Если все данные в справке заполнены верно, сохраните сведения и распечатайте сотруднику справку по кнопке Справка о доходах (2-НДФЛ) .

Внизу справки выводится ФИО руководителя. 2-НДФЛ нужно подписать. Печать ставить по законодательству не требуется. При этом если сотрудник попросит, поставьте печать — это не запрещено.

Как сделать справку 2 НДФЛ для ИФНС

Данная форма передается в налоговые органы налоговыми агентами по физическим лицам, у которых был доход. Перед составлением справки 2-НДФЛ в 1С для передачи налоговикам убедитесь, что установлен последний релиз программы: часто в форматы вносятся изменения.

Откройте и создайте справку в разделе Зарплата и кадры .

- Укажите год, организацию и дату создания отчета.

- Выберите вид справки:

- Ежегодная отчетность — для подачи ежегодной отчетности, используется чаще всего. В отчете проставляется признак 1.

- О невозможности удержания НДФЛ — используется, если в конце года у работодателя нет возможности удержать налог с доходов работника. Отчет формируется с признаком 2.

- Ежегодная отчетность за реорганизованную организацию, закрытое ОП и О невозможности удержания, за реорганизованную организацию, закрытое ОП — используется, если ведется учет зарплаты и НДФЛ по обособленным подразделениям, и одно из них или несколько закрываются. В отчете выводятся признаки 3 и 4 соответственно.

В программе расчет зарплаты обособленных подразделений включается в разделе Зарплата и кадры – Справочники и настройки – Настройки зарплаты , флажок Расчет зарплаты по обособленным подразделениям .

Эта функция доступна, если в базе ведется учет до 60 сотрудников

Укажите тип справки:

- Исходная — если справку подаете впервые.

- Корректирующая — если вносите изменения в отправленную ранее справку.

- Аннулирующая — если хотите отменить справку.

Заполните справку всеми сотрудниками по кнопке Заполнить или выберите сотрудников по кнопке Подбор . Затем проверьте суммы. При необходимости для проверки используйте отчеты по зарплате, описанные в разделе >>

По ссылке Подписи укажите ответственного сотрудника, его должность и телефон.

![image011]()

Если какие-то данные некорректны в справке, отредактируйте сведения. Например, код дохода, сумму. Для этого щелкните 2 раза мышкой по строке с сотрудником.

Если данные в справке верны, сохраните документ.

Затем передайте справку в налоговую одним из способов:

При обращении в ИФНС для сдачи справок 2-НДФЛ на бумажном или электронном носителе приложите Реестр справок . Реестр доступен по кнопке Печать .

![Анна Викулина]()

Протестируйте качество нашей работы - первая консультация бесплатно!

![Автоматизация расчета зарплаты]()

Система не только для расчета зарплаты: анализ ФОТ, расчет KPI, исчисления налогов и взносов, сдача регламентированной отчетности.

![Личный кабинет сотрудника]()

Сервис для самообслуживания сотрудников: зарплата, справки, отпуска, отсутствия, профиль и т.д. Легко интегрируется с 1С:ЗУП!

Согласно законодательству, работодатель является налоговым агентом и обязан предоставлять в ИФНС данные по исчисленному, удержанному и уплаченному налогу на доходы физических лиц (НДФЛ) по всем физическим лицам, которым выплачивалось денежное, материальное вознаграждение или предоставлялась иная форма финансовой выгоды.

*Если вы используете программу на платформе 8.2, стоит помнить, что она не имеет всех возможностей новейшей версии.

Подготовка и проверка

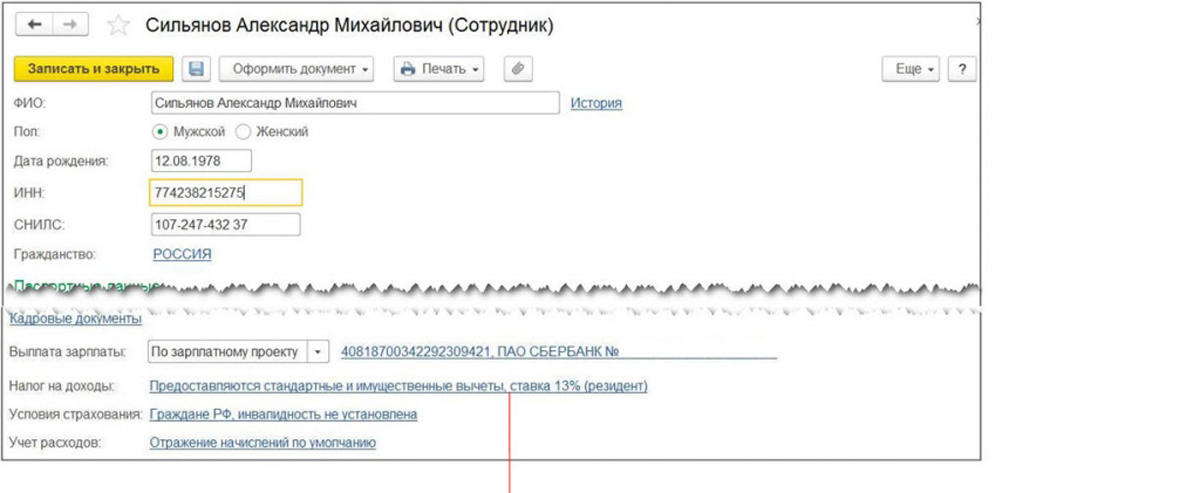

Для правильного расчета НДФЛ должны быть введены все необходимые данные по сотрудникам:

- Зарплата, отпуска и больничные;

- Стандартные, личные, социальные, профессиональные вычеты;

- Все прочие доходы и удержания с них.

![Рис.1 Все начисления]()

Рис.1 Все начисления

![Рис.2 Все документы по НДФЛ]()

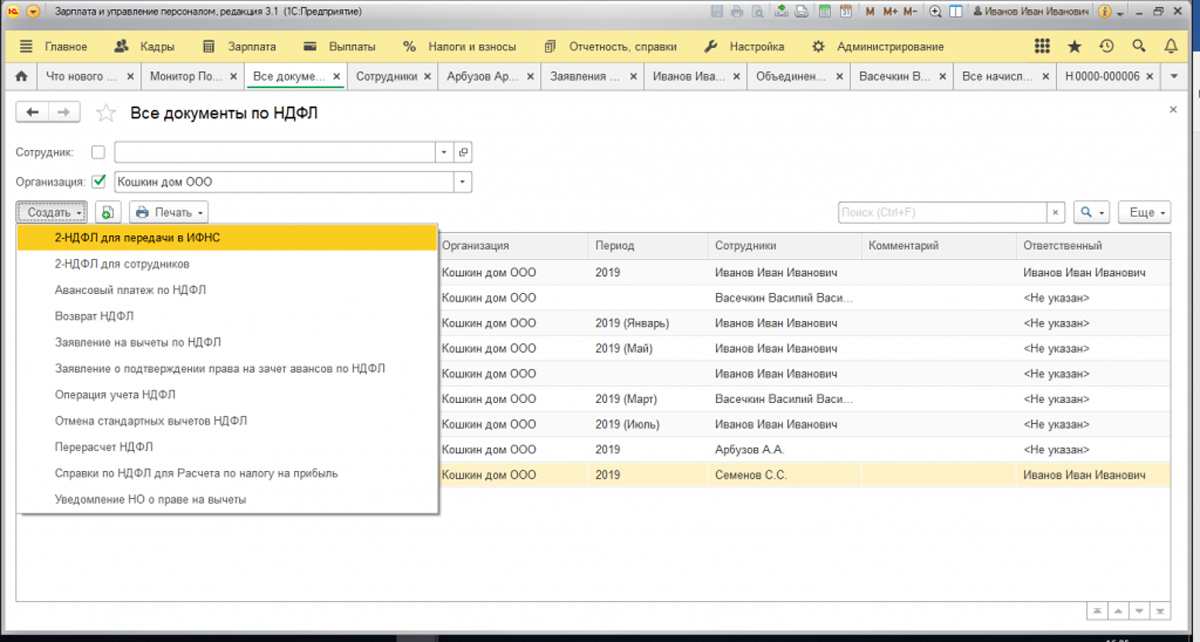

Рис.2 Все документы по НДФЛ

Здесь же можно формировать справки 2-НДФЛ. Рассмотрим некоторые часто используемые виды документов.

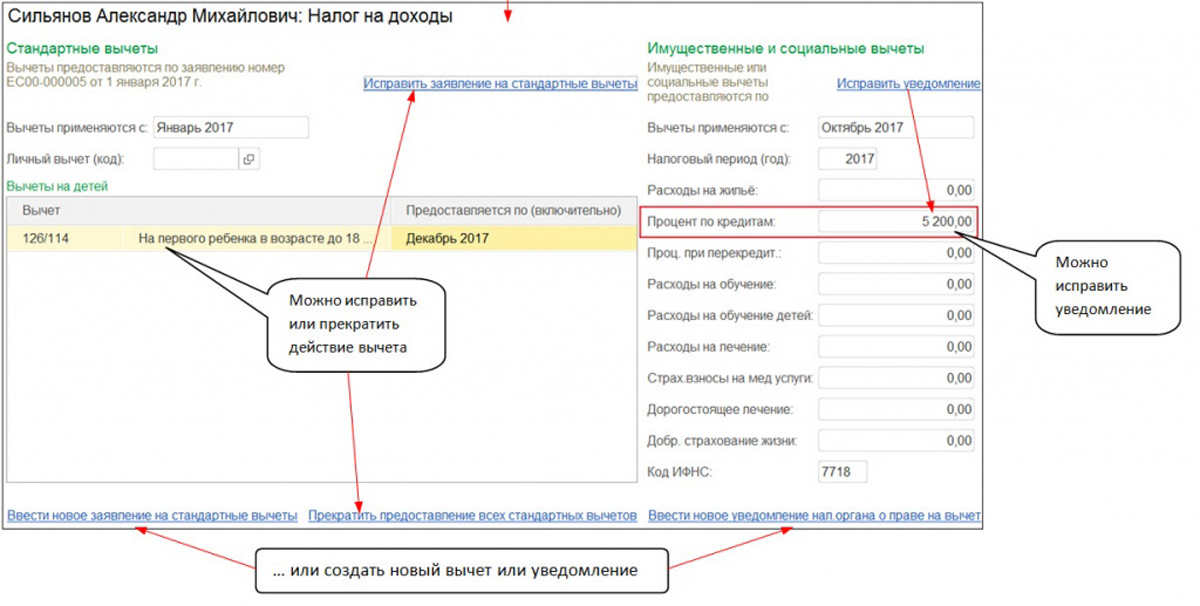

Заявление на вычеты по НДФЛ – в документе указываются стандартные Вычеты на детей и личные вычеты. Для стандартных вычетов указывается период действия: в шапке документа общий реквизит – месяц начала действия вычетов, а в таблице – месяц окончания действия по каждому вычету.

![Рис.3 Заявление на вычеты по НДФЛ]()

Рис.3 Заявление на вычеты по НДФЛ

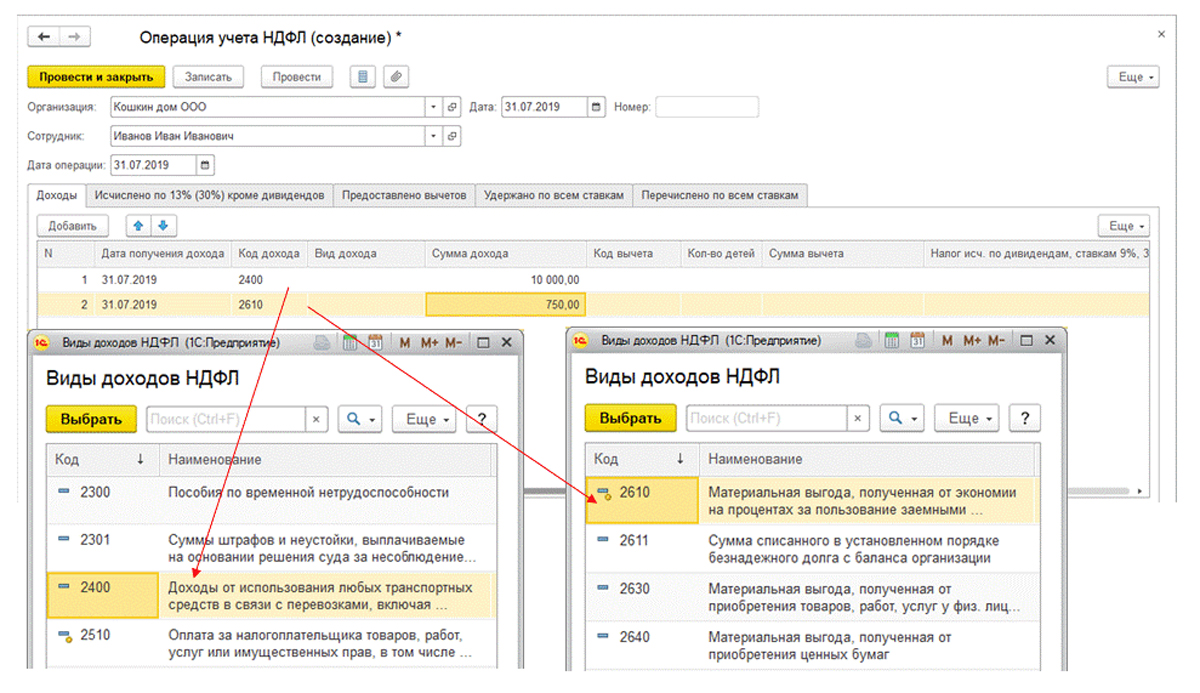

Операция учета НДФЛ – в документе учитываются все другие полученные доходы, не учтенные в программе, а также которые необходимо зарегистрировать вручную, начисления, удержания и перечисления НДФЛ и некоторые виды вычетов. Все операции фиксируются на конкретную дату.

![Рис.4 Операция учета НДФЛ]()

Рис.4 Операция учета НДФЛ

Уведомление НО о праве на вычеты – документ используется для расчета и начисления имущественных и социальных вычетов. Период действия задается в шапке документа.

![Рис.5 Уведомление НО о праве на вычеты]()

Рис.5 Уведомление НО о праве на вычеты

Заполнение справки 2-НДФЛ для передачи в ИФНС

![Рис.6 Заполнение справки 2-НДФЛ для передачи в ИФНС]()

Рис.6 Заполнение справки 2-НДФЛ для передачи в ИФНС

![]()

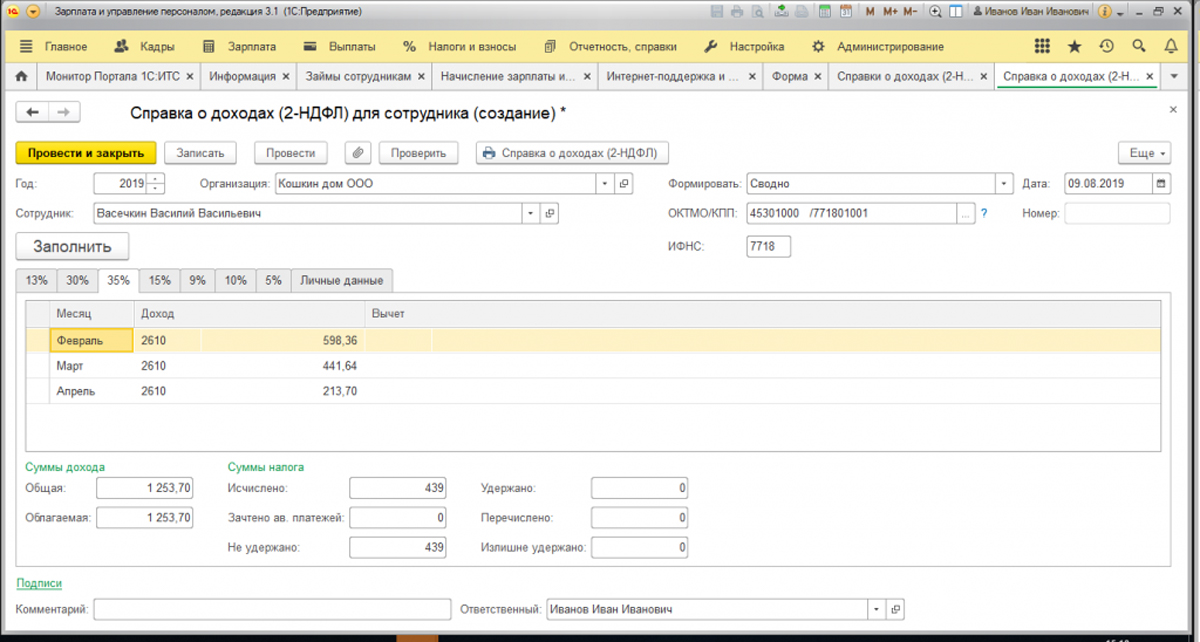

Заполнение справки 2-НДФЛ для сотрудника

![Рис.7 Заполнение справки 2-НДФЛ для сотрудника]()

Рис.7 Заполнение справки 2-НДФЛ для сотрудника

![Рис.8 Возможности формы 2-НДФЛ]()

Рис.8 Возможности формы 2-НДФЛ

![Рис.9 Пример начисления НДФЛ по двум ставкам – 13 и 35%.]()

Рис.9 Пример начисления НДФЛ по двум ставкам – 13 и 35%.

НДФЛ по ставке 35% применяется в случаях получения дохода от вкладов при процентной ставке выше ставки рефинансирования ЦБ или получения займа по процентам ниже этой ставки, от полученных подарков, выигрышей в лотерею и др.

![Рис.10 НДФЛ по двум ставкам – 13 и 35%.]()

Рис.10 НДФЛ по двум ставкам – 13 и 35%.

В данном примере сотрудник получил беспроцентный займ от организации в сумме 150 тыс. рублей на период с 1 февраля по 30 апреля 2019 года.

Материальная выгода за февраль, полученная сотрудником, была рассчитана следующим образом:

150 000руб.* (2/3 *(7,75% - 0%)) *28/365 = 598, 36

150 000 руб. – сумма займа.

2/3 *(7,75% - 0%) – В указанный период ставка рефинансирования была равна 7,75%. Если процентная ставка займа ниже ставки ЦБ, то согласно законодательству, налогообложению подлежит 2/3 от разницы этих процентных ставок.

28 – количество календарных дней в феврале.

365 – количество календарных дней в году.

В других месяцах размер материальной выгоды рассчитан аналогичным способом, с учетом уменьшения основного долга займа и количества календарных дней в соответствующем месяце.

С суммы материальной выгоды будет взиматься НДФЛ по ставке 35%.

Мы рассмотрели основные действия при формировании справок НДФЛ. Если у вас возникли сложности при работе с ним или вам необходимо получить консультации по программам 1С, обращайтесь к нашим специалистам по телефону, а также оставляйте заявки на нашем сайте. Мы свяжемся с вами в кратчайшие сроки.

Одним из регистров налогового учета по налогу на доходы физических лиц является справка по форме 2-НДФЛ. Она формируется для представления в ИФНС для проверки правильности исчисления налога и формирования отчетной информации по нему. Кроме того, справка создается по просьбе сотрудников для ее представления в иные организации в качестве подтверждения официального источника дохода.

Что такое - справка 2-НДФЛ

Организации и ИП, имеющие наемных сотрудников, являются налоговыми агентами по исчислению и удержанию налога на доходы физических лиц. Кроме необходимости удержания и перечисления НДФЛ в бюджет государства у них так же есть и обязанность - отчитываться перед налоговой инспекцией.

Одной из форм отчетности является справка 2-НДФЛ, бланк которой утвержден Приказом ФНС РФ от 02.10.2018 г. № ММВ-7-11/566@. Он является обязательным к использованию, а нарушение законодательства по вопросу заполнения или представления справок на проверку влечет за собой наложение административной ответственности.

Зачем нужна справка 2-НДФЛ

Справка по форме 2-НДФЛ нужна для того, чтобы работодатели могли отчитаться перед налоговой инспекцией о тех суммах доходов, которые были выплачены физическим лицам. При этом нет разницы, какой именно договор заключен - трудовой или ГПХ, по каждому из них есть виды доходов, облагаемых НДФЛ. Соответственно, такие справки оформляется вне зависимости от того, работает человек по трудовому или ГПХ договору.

Справка 2-НДФЛ оформляется за календарный год и включает в себя информацию по доходам и удержанному налогу именно за этот период. В соответствии с этим по справке 2-НДФЛ налоговые инспекторы проверяют, какие именно выплаты были у конкретного сотрудника.

Также в справке указывается информация об общей сумме дохода, подлежащей обложению сумме дохода, размере начисленного и удержанного налога. Эти сведения помогают налоговикам понять, есть ли у компании нарушения в плане исчисления и уплаты налога или нет.

Кроме того, справка 2-НДФЛ подготавливается и по просьбе сотрудников, когда она необходима им для подтверждения официального дохода. Как правило, ее представляют в банк для оформления кредита или в соцслужбу для получения пособия.

Важно! Справка 2-НДФЛ оформляется на одном из двух бланков в зависимости от того, для кого она предназначается. Для ИФНС информация в документе расширенная, а для работника - в более сжатом виде.

Сроки сдачи справок 2-НДФЛ в 2020

Ранее сроки сдачи справок по форме 2-НДФЛ зависели от того, какой признак в них указан:

- если "1" или "3", то справку нужно было сдать не позднее 1 апреля года, следующего за отчетным. Данный признак указывает на то, что НДФЛ удержан и перечислен в бюджет государства в полном размере;

- если "2" или "4", то справку нужно было сдать не позднее 1 марта года, следующего за отчетным. Данный признак указывает на то, что НДФЛ не получилось удержать и, соответственно, перечислить в полном объеме.

Важно! С 2020 г. вне зависимости от того, какой признак указывается в справках 2-НДФЛ, документы нужно передавать не позднее 1 марта (Федеральный закон от 29.09.2019 г. № 325-ФЗ). Поскольку в 2020 г. этот день выпадает на воскресенье, срок переносится на 2 марта 2020 г.

Если налоговый агент не сдаст справки 2-НДФЛ в установленные сроки, ему грозит административная ответственность в виде штрафа согласно п. 1 ст. 126 НК РФ. Его размер составляет 200 руб. за каждый не представленный документ. Например, если компания не подала сведения по 100 сотрудникам, то штраф будет равен 20 000 руб.

Кроме того, если налоговая инспекция обнаружит в справке 2-НДФЛ недостоверные сведения, то штраф будет наложен по п. 1 ст. 126.1 НК РФ. Согласно этой норме он составит 500 руб. за каждый документ, в котором содержится неверная информация. Однако штрафа можно избежать, если налоговый агент самостоятельно обнаружит ошибку и подаст корректировочную справку 2-НДФЛ до того, как налоговая сама выявит нарушение.

Информация в справке 2-НДФЛ

В справке 2-НДФЛ, предназначенной для передачи в налоговые органы, содержится следующая информация:

Титульный лист

В нем содержатся:

- основная информация - номер справки, отчетный год, признак, номер корректировки, код ИФНС, наименование организации, код по ОКТМО, номер телефона, а также информация по реорганизованной компании;

- раздел 1 - сведения о физическом лице (ИНН, ФИО, статус налогоплательщика, дата рождения, гражданство, код удостоверения личности, серия и номер документа);

- раздел 2 - информация об общей и налогооблагаемой суммах дохода, а также сумме НДФЛ (исчисленного, удержанного и перечисленного);

- раздел 3 - сведения по стандартным, социальным и имущественным вычетам (коды вычетов и суммы, а также код, номер и дата уведомления из налоговой инспекции);

- дополнительная информация - кто именно подтверждает достоверность и полноту сведений, а также дата формирования документа;

Приложение, необходимое для указания доходов и вычетов с разбивкой по месяцам

В приложении указываются:

- номер справки;

- отчетный год;

- ставка НДФЛ;

- месяц;

- код дохода или вычета;

- сумма дохода или вычета;

- дата формирования документа.

Важно! Если справка формируется для сотрудника, то в ней нет приложения для разбивки по месяцам информации по доходам и вычетам. Остальная информация заполняется аналогичным образом, как и в справке 2-НДФЛ для налоговой инспекции.

Как сформировать справку 2-НДФЛ в 1С для ИФНС

Для правильного формирования справки 2-НДФЛ в 1С:ЗУП необходимо, чтобы в программу были внесены все необходимые сведения, а именно зарплата и иные выплаты, больничные, вычеты, прочие удержания. Изначально необходимо произвести начисление зарплаты документом "Начисление зарплаты и взносов". При проведении этого документа НДФЛ рассчитается в автоматическом режиме, а потому останется проверить только корректность проведенных операций.

После этого можно переходить к формированию справок по форме 2-НДФЛ для налоговой инспекции. Они создаются во вкладке "Налоги и взносы-2-НДФЛ для передачи в ИФНС" или же через вкладку "Налоги и взносы-Все документы по НДФЛ". Справка формируется обычным способом, то есть нажатием кнопки "Создать" и заполнением первоначальных данных (год, ОКТМО, код ИФНС, признак).

Заполнение информации по сотрудникам в автоматическом режиме производится нажатием кнопки "Заполнить". Кроме того, сотрудников можно вводить и вручную кнопкой "Подбор", для чего пригодится кнопка "Пронумеровать".

Проверка базы 1С на ошибки со скидкой 50%

Как сформировать справку 2-НДФЛ в 1С для сотрудника

Перед формированием справки для сотрудника также нужно убедиться, что вся необходимая информация внесена в программу 1С:ЗУП. Формирование документа производится аналогичным образом, как и для налоговой инспекции. При этом нужно зайти во вкладку "Зарплата и кадры-НДФЛ-2-НДФЛ для сотрудников" или в разделе "Зарплата и кадры-НДФЛ-Все документы по НДФЛ" и нажать на кнопку "Создать".

Затем внести первоначальную информацию, а именно - год, ФИО сотрудника, код ИФНС, ОКТМО, выбрать "сводно" (если сотрудник работал в разных филиалах или подразделениях). После этого нажать на кнопку "Заполнить". Через кнопку "Справка о доходах (2-НДФЛ)" документ можно вывести на печать.

Справка по форме 2-НДФЛ - важный документ, необходимый как для проверки налоговиками, так и для представления сотрудниками в иные организации. Для верного заполнения документов целесообразно использовать программу 1С, и тогда компания сможет минимизировать риски возникновения каких-либо ошибок или неточностей в справках.

Отвечая на вопросы наших пользователей и клиентов, сегодня мы рассмотрим процесс правильного заполнения и формирования такого достаточно распространенного документа, как справка 2-НДФЛ.

Рассматривать процесс будем в конфигурации 1С Бухгалтерия Предприятия версии 8.3. Точно те же действия для формирования справки 2-НДФЛ нужно выполнить и в Зарплата и Управление Персоналом 3.0 .

Будет показана процедура формирования справки 2-НДФЛ для налоговой и отдельно процедура формирования справки 2-НДФЛ для сотрудников. Исходим из того, что база данных нашего предприятия наполнена данными и в ней приняты на работу сотрудники и им начислена зарплата.

Заполнение справки 2-НДФЛ для налоговой (ИФНС)

![Переход меню]()

Здесь и становится доступным выбор возможным выбор вариантов формирования справки 2-НДФЛ. Т.е. для налоговой или для сотрудников.

![Выбор справок 2-НДФЛ]()

![Журнал справок 2-НДФЛ]()

![Создать справку 2-НДФЛ]()

![Новый документ 2-НДФЛ]()

Заполняем нужные реквизиты. Выбираем год и указываем организацию. Некоторые обязательные реквизиты программа подставит самостоятельно на основании этих данных. Такое возможно при корректном заполнении справочника организаций и карточки выбранной организации.

![Заполнение реквизитов документа]()

Указываем вариант, определяющий вид справки. дату и номер программа подставит автоматически, при необходимости их можно редактировать.

![Вид справки 2-НДФЛ]()

Если учет настроен и ведется верно, то в результате, в табличной части будет сформирован список. Этот реестр сотрудников и нужен для отправки в налоговый орган. В случае попытки формирования отчета по организации или периоду, в котором не было исходных данных программа продемонстрирует предупреждение.

![Предупреждение]()

![Выгрузить справку 2-НДФЛ]()

Также, при наличии подключения к соответствующим сервисам, можно воспользоваться возможностью проверки и отсылки реестра справок 2-НДФЛ в ИФНС через сеть Интернет.

![Отправка 2-НДФЛ через интернет]()

И, наконец, можно сформированные данные вывести на печать. Для этого нужно кликнуть одноименную кнопку интерфейса.

![Печать справки 2-НДФЛ]()

Выберем нужный нам вариант печатной формы и программа сформирует печатный документ. В нашем случае, если выбрать печать справки, то система сгенерирует справки для каждого сотрудника из списка.

![]()

Заполнение справки 2-НДФЛ для сотрудника

![2-НДФЛ для сотрудников]()

Теперь открылся созданный новый документ.

![Новая 2-НДФЛ для сотрудников]()

Вводим организацию, поля ОКТМО и ИФНС заполнятся автоматически. Произойдет это, естественно, при условии полного и правильного заполнения учетной карточки организации. Далее выбираем сотрудника.

![Заполнение шапки справки 2-НДФЛ для сотрудников]()

![Вариант формирования справки 2-НДФЛ]()

После формирования справки выполняем проверку, нажав на соответствующей кнопке. Если в данных будут неточности, то программа сообщит об ошибке. затем, в случае необходимости, печатаем справку 2-НДФЛ для сотрудника.

![Проверка и печать 2-НДФЛ для сотрудника]()

Печатаем документ. Стоит отметить, что если справка будет сформирована за предыдущие периоды, то ее печатная форма будет соответствовать той форме, которая действовала на момент, указанный в периоде формирования.

![Печатная форма справки 2-НДФЛ]()

![Печатная форма справки 2-НДФЛ]()

Так формируются справки 2-НДФЛ в программе 1С Бухгалтерия Предприятия 8.3 и 1C Зарплата и Управление 3.0 Персоналом 8.3 .

Если у Вас появились вопросы по статье или остались нерешенные проблемы обсудить их Вы можете на Форуме 1С Вопросы и ответы

![Справка 2-НДФЛ в 1С]()

1С Предприятие 8.3 дает возможность формировать справки 2-НДФЛ как для передачи в налоговую, так и для выдачи сотрудникам по запросу. Напоминаем, что с 2021 года справки 2-НДФЛ для налоговой входят в состав расчета по форме 6-НДФЛ и не формируются отдельными документами.

Справки 2-НДФЛ для сотрудников по-прежнему сохранили свою актуальность. А в связи с тем, что последнее время количество обращений за справками возросло (например, для новых госпособий), то и потребность в формировании 2-НДФЛ также возросла. С выдачей справки не сталкивается редкий бухгалтер. Правда, справка 2-НДФЛ для сотрудника уже давно так не называется, но суть от этого не меняется.

Предупреждаем, что эта справка относится к документам, формирующимся на основании ранее внесенных в программу данных, поэтому если начисления и прочие сведения о физлице были внесены в программу неверно, то и справка может получиться неверной.

![Справка 2-НДФЛ в 1С]()

![Справки о доходах (2-НДФЛ) для сотрудников]()

![2-НДФЛ для сотрудников]()

Попадаем в форму создания справки. Необходимо внести год, за который заполняем справку. Это должен быть именно календарный год. Если необходимо составить справку за период, включающий в себя несколько календарных лет (например, с июля 2020 года по июнь 2021 года), необходимо делать несколько справок (в нашем примере – две, за 2020 и за 2021 год).

![год, за который заполняем справку]()

Важные элементы справки: ОКТМО, КПП и способ формирования – сводно или с разделением по ОКТМО и КПП. Это имеет значение при наличии обособленных подразделений, от того, в какую налоговую уплачивается НДФЛ по сотруднику. Можно сделать как общую справку по всем выплатам, так и с разделением по ОКТМО. Например, это может быть актуальным, если работник собирается использовать справку для подачи на возврат НДФЛ.

![ОКТМО, КПП]()

![Показать все]()

![Чек-листы и памятки для бухгалтера - бесплатно]()

![Заполнить]()

![Налог на доходы]()

Если что-то отображено в справке о доходах неверно, то допускается ручная корректировка данных. Нажимаем на левую кнопку мыши и вносим верные данные. Однако лучше наладить работу программы так, чтобы ручных корректировок было минимальное количество.

![ручная корректировка данных]()

В закладках есть все возможные ставки НДФЛ, также можно проверить и скорректировать личные данные в последней закладке.

![ставки НДФЛ]()

![логический контроль]()

![Справка о доходах (2-НДФЛ)]()

![Печать]()

Читайте также: