Характеристика оффшорных зон налоговые режимы

Обновлено: 02.07.2024

Офшор – это государство, в котором налогообложения либо нет вообще, либо налогообложение осуществляется по минимальным ставкам.

Можно сказать, что офшор – это понятие, тесно связанное со стремлением избежать налоговых выплат.

Офшорные компании характеризуются тем, что:

они освобождены от уплаты налогов в стране регистрации;

от них не требуется подавать сведения о своём финансовом состоянии в какие-либо государственные органы;

обеспечивается высокий уровень конфиденциальности, так как информация о внутренней структуре компаний (кто является директорами, акционерами и т.п. информация) в государственные органы не представляется.

Российское законодательство не запрещает российским гражданам учреждать компании за рубежом и становиться тем самым акционерами иностранных юридических лиц.

Точно так же российским юридическим лицам не запрещается участвовать в гражданских правоотношениях с участием иностранных компаний.

Преимущества офшора

Преимущества офшоров заключаются в следующем:

возможность упростить систему налоговых вычетов для своего предприятия или вовсе уйти от этого;

конфиденциальность данных о владельце бизнеса;

чтобы зарегистрировать фирму в офшоре не требуется много платить;

процесс оформления займет всего день;

регистрация в офшорах для российских предпринимателей дает возможность получить имидж иностранной фирмы.

Налоговый режим в стране регистрации

Условия налогообложения зависят от конкретной юрисдикции.

Классические офшорные юрисдикции (Панама, Британские Виргинские Острова, Сейшельские острова, Белиз и другие) предусматривают освобождение от налогов или устанавливают нулевое налогообложение для компаний.

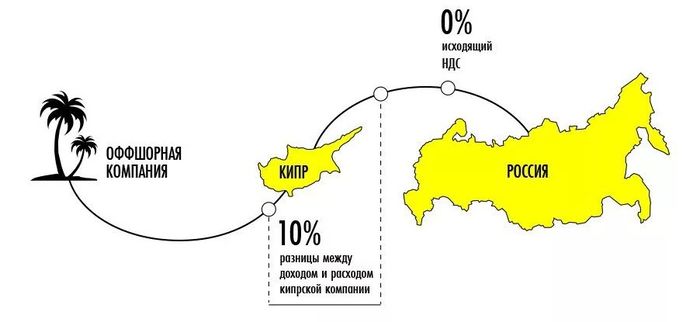

В остальных государствах предусматривается налог на прибыль компаний: Кипр (10%), Великобритания (от 20 до 30%), Новая Зеландия (33%).

Список легальных в РФ офшоров

В настоящее время утвержден список офшорных зон.

В списки государств, которые признаются офшорами, внесено 109 государств и 19 территорий.

Самые известные их них: Британские Виргинские Острова, Панама, Белиз, Сейшельские острова, Невис, Багамские острова, Доминика, Бразилия, Лихтеншейн, Эквадор и другие.

При этом Великобритания, Швейцария, Австрия, Кипр, Люксембург и Нидерланды признаны прозрачными юрисдикциями, а значит, предприниматели, которые ведут бизнес в этих странах, смогут уплачивать налоги по прежним правилам.

Какие-либо нормативно закрепленные списки офшорных зон и юрисдикций в России отсутствуют.

При этом можно выделить список офшорных зон (25 территорий).

Среди них: Андорра, Багамские острова, Бермудские острова, Британские Виргинские острова, Вануату, Гернси о., Гибралтар, Гренада, Джерси о, Доминика, Кайман о-ва, Канарские острова, Лихтенштейн, Мальдивские острова, Маршалловы острова, Монако, Мэн о., Науру, Ниуэ о. (южная часть Тихого океана), Панама, Сан-Марино, Сейшельские Острова, Сент-Винсент, Сент-Люсия, Туркс и Кейкос острова.

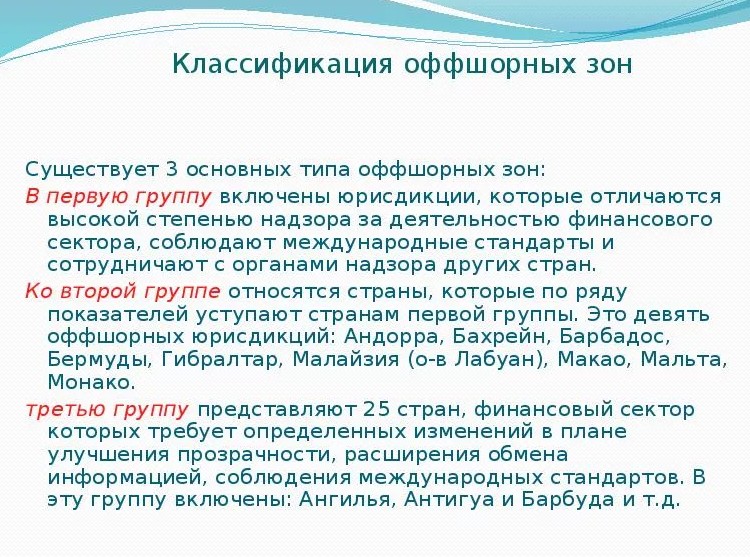

На практике все офшорные зоны можно разделить на 3 категории:

первая категория – наиболее респектабельные юрисдикции. К ним отнесены: Нормандские острова (Гернси, Джерси, Сарк), Остров Мэн, Кипр, Мальта, Гонконг, Люксембург, Швейцария, Сингапур, Ирландия;

третья категория – наиболее рискованные офшорные юрисдикции. К ним относятся Андорра, Анжуан, Аруба, Вануату, Либерия, Лихтенштейн, Маршалловы острова, Науру, Черногория.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме.

. . Это требование коснулось таких популярных офшоров, как Британские Виргинские острова, Каймановы .

. перерегистрировать контролируемые компании в российских офшорах. Другой правительственный законопроект, привлекший внимание .

В 2021 году налоговое законодательство для малого бизнеса претерпело ряд серьёзных изменений. В первую очередь - это отмена ЕНВД. По задумке законодателя, альтернативой этому налоговому режиму должен был стать патент, однако ограничения для применения ПСН не позволяют использовать его также массово. Второй вариант - УСН. На текущий момент законодатель поднял лимиты по выручке и количеству персонала, что даёт бизнесу дополнительные возможности для экономии на налогах, однако мы бы хотели обратить .

. предоставлением ряда льгот называют российскими офшорами. Об этом со ссылкой на . компаниям формировать реальное присутствие в офшорах — это вложение не менее .

. компаний за вывод дивидендов в офшоры анонсировал Путин, а депутаты уже . налогообложении прибыли, которая выводится в офшоры. «Чем больше средств выводится .

. административные районы (САР) — российские офшоры на островах Русский в Приморье . , который разрешает переезжать в эти офшоры компаниям из стран, не входящих . Абрамов. Первая попытка запустить российские офшоры оказалась неудачной, считает партнер практики . работать. «Но новые требования офшоров по реальному присутствию и занятию . реальной деятельностью на территории офшоров (BVI,Бермудские, Каймановы и Сейшельские .

. одобрили решение расширить черный список офшоров, добавив туда десять государств и . ; разъяснила ЕК. Расширение черного списка офшоров, не раскрывающих бенефициаров либо утаивающих . и территории из черного списка офшоров подвергаются более строгому контролю за . , сказано в заявлении. Черный список офшоров создан на основании 4-й .

Оффшор (от английского offshore – "вне берега", "вне границ") – это один из самых известных и эффективных методов налогового планирования. Основой этого метода являются законодательства многих стран, частично или полностью освобождающие от налогообложения компании, принадлежащие иностранным лицам.

Оффшор (от английского offshore – "вне берега", "вне границ") – это один из самых известных и эффективных методов налогового планирования. Основой этого метода являются законодательства многих стран, частично или полностью освобождающие от налогообложения компании, принадлежащие иностранным лицам.

Оффшорные зоны – города, районы и страны, в которых иностранные (нерезидентные) кредитные учреждения и иные компании осуществляют операции с нерезидентами (иностранными физическими и юридическими лицами) в иностранной для данной страны валюте при отсутствии вмешательства или минимальном вмешательстве со стороны государства, создавшего оффшорную зону.

Оффшорная компания – это компания, которая не ведет хозяйственной деятельности в стране своей регистрации, а владельцы этих компаний – нерезиденты этих стран. Таково требование тех стран, где разрешена регистрация таких компаний.

Термин "оффшор" впервые появился в одной из газет на восточном побережье США в конце 1950‑х годов. Речь шла о финансовой организации, избежавшей правительственного контроля путем географической избирательности: компания переместила деятельность, которую правительство США желало контролировать и регулировать, на территорию с благоприятным налоговым климатом.

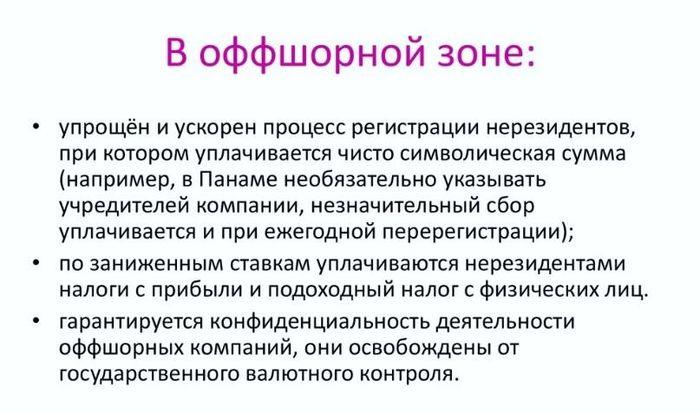

Оффшорную зону отличают следующие признаки: налоговые льготы; анонимность осуществления бизнеса; отсутствие валютного контроля; минимальные требования относительно существования компании (проведение собраний акционеров, простота финансовой отчетности и др.; возможность ведения операций в любой валюте; иные льготы.

Условно страны, где регистрируют оффшорные компании, можно разделить на две категории:

1. Небольшие государства, острова с невысоким уровнем развития собственной экономики, но с достаточно высокой политической стабильностью (Белиз, Багамские острова, Британские Виргинские острова, Вануату, Каймановы острова и т. д.).

Как правило, эти государства не предъявляют никаких требований к отчетности, единственное требование ‑ это внести ежегодный фиксированный сбор в казну. Обычно в таких странах не ведется реестр акционеров и директоров, конфиденциальность обладания такой компанией очень высокая.

2. Оффшорные зоны повышенной респектабельности.

В таких зонах от оффшорных компаний требуют финансовую отчетность и предоставляют им ощутимые налоговые льготы. Со стороны правительства этих государств контроль более жесткий, чем в странах первого типа, ведется реестр директоров и акционеров, но и престиж компаний гораздо выше. Это – Кипр, Гонконг, Люксембург, Швейцария и др.

Понятие "оффшорная зона" следует отличать от понятия "свободная экономическая зона". Если оффшорная зона предполагает ведение компанией деятельности вне ее территории, то в свободной экономической зоне льготы как раз и предоставляются потому, что компании ведут там свою деятельность.

Единого списка оффшорных зон не существует, работу по контролю над оффшорными зонами ведут как Международный валютный фонд (МВФ), так и центральные банки различных стран мира.

К числу самых известных оффшорных зон относятся Панама, Гибралтар, Кипр, Багамские острова, Ирландия, Лихтенштейн, американский штат Делавэр.

В России список государств и территорий, предоставляющих льготный налоговый режим и (или) не предусматривающих раскрытие и предоставление информации при проведении финансовых операций (оффшорные зоны) утверждается Министерством финансов.

Приказом Минфина от 13 ноября 2007 года (в редакции от 2 февраля 2009 года) установлены следующие оффшорные зоны: Ангилья; княжество Андорра; Антигуа и Барбуда; Аруба; Содружество Багамы; королевство Бахрейн; Белиз; Бермуды; Бруней-Даруссалам; республика Вануату; Британские Виргинские острова; Гибралтар; Гренада; Содружество Доминики; республика Кипр; Китайская Народная Республика: специальный административный район Гонконг (Сянган), специальный административный район Макао (Аомынь);Союз Коморы: остров Анжуан; республика Либерия; княжество Лихтенштейн; республика Маврикий; Малайзия: остров Лабуан; Мальдивская республика; республика Мальта; республика Маршалловы Острова; княжество Монако; Монтсеррат; республика Науру; Нидерландские Антилы; республика Ниуэ; Объединенные Арабские Эмираты; острова Кайман; острова Кука; острова Теркс и Кайкос; республика Палау; республика Панама; республика Самоа; республика Сан-Марино; Сент‑Винсент и Гренадины; Сент‑Китс и Невис; Сент‑Люсия; Отдельные административные единицы Соединенного Королевства Великобритании и Северной Ирландии: остров Мэн и Нормандские острова (острова Гернси, Джерси, Сарк, Олдерни); Республика Сейшельские Острова.

Оффшоры в России представляют собой свободные или экономические зоны. Используют их предприниматели и бизнесмены реже, чем за границей. Это обусловлено слабой экономикой страны, нестабильным законодательством.

Конфиденциальность является еще одним преимуществом оффшора, который привлекает множество деловых людей. Владельцам таких предприятий предоставляется гарантия конфиденциальности на законодательном уровне. Открытие счета в оффшорном банке поможет вам скрыть деньги от посторонних глаз и злоумышленников, поскольку эти банки строго соблюдают условия неразглашения информации о вкладчиках.

Внимание! Рекомендуется различать офшор и свободную экономическую зону. В первом случае это иная территория; во втором случае – территория страны нахождения.

Главные отличия оффшорных зон

Назначение оффшорных зон

Назначение подобных территорий заключается в заниженных налогах (Кипр, Шотландия, Великобритания), применении высоких технологий (Китай и Сингапур), использовании любыми компаниями (Багамские острова, Белиз и другие). Выделяют несколько видов оффшорных территорий. У каждого из них специфические особенности.

Такая зона может стать инструментом для любой компании для привлечения дополнительных инвестиций, потому что многие партнеры получают больше прибыли при виртуальном ведении бизнеса, используя оффшор в качестве буфера. Кроме того, подобная компания помогает стабилизировать платежи и поставки продукции на внутренний рынок. Оффшор используется как инструмент при покупке недвижимости за рубежом, способствует регулированию цен на экспорт и импорт продукции.

Принцип работы оффшорной компании

Виды оффшоров

Виды имеют свои преимущества и недостатки. Каждый имеет особые критерии, которые определяют конкретную зону.

Группы оффшорных зон

Классический оффшор

Подобные зоны часто включают в себя небольшие государства: Багамские Острова, Британские Виргинские острова, Сейшельские Острова, остров Гернси, остров Джерси, Белиз, Гибралтар, Андорру, Ангилью, Антигуа и Барбуда, остров Мэн, Барбадос, Бермудские острова, Гренаду, Каймановы острова, Сент-Винсент и Гренадины, Сент-Китс и Невис, острова Теркс и Кайкос, Маршалловы Острова, Маврикий, Панама, Доминика, Самоа и некоторые другие.

Оффшор с низким налогообложением

Юрисдикции с низкими налоговыми ставками включают следующие страны: Кипр, Мальта, Болгария, Эстония, Латвия, Венгрия, Объединенные Арабские Эмираты, Гонконг, Сингапур, Новая Зеландия и ряд других.

Административно-территориальные образования

Устанавливается нефизическим актом, таким как закон, приказ, указ, для выполнения административных задач. Может включать в себя политические образования со своим правительством, а также статистические регионы или резервы:

- Континентальный союз.

- Страна (в смысле суверенного государства – государства-члена ООН, или государства с ограниченным признанием).

- Страна-подразделение.

- Административные округи.

- Избирательные округа.

- Статистическая область.

- Полицейский участок.

- Школьный округ.

- Приграничный регион (еврорегион, еврорайон).

- Нейтральная зона, не принадлежащая ни к какой стране, или право собственности является общей.

- Другой.

Оффшорные территории имеются во многих странах мира

Можно ли россиянам использовать оффшоры?

Оффшоры в России пользуются популярностью, но не так, как за границей. Российские организации имеют права наравне с иностранными бизнесменами по участию в такой деятельности и использовании оффшорных зон. Такая процедура не нарушает правовые нормы.

Порядок регистрации организации в оффшоре

Оффшорная компания – это юридическое лицо, созданное за пределами конкретной юрисдикции, в которой осуществляется деятельность компании. Говоря простыми словами, оффшор означает расположенный за пределами национальных границ.

Самый дешевый оффшорный сервис по регистрации компаний – Law and Trust International – обеспечивает регистрацию оффшорных компаний по всему миру. Law and Trust – международная юридическая фирма с офисами в Москве, Санкт-Петербурге, Казани, Киеве, Лондоне, Нью-Йорке и Никосии с представительствами в 64 странах, успешно работающая в более чем 135 юрисдикциях, сотрудничающая с более чем 150 банками и предоставляющая услуги более 3000 компаний по всему миру. Процесс создания оффшорной компании будет зависеть от юрисдикции, в которой компания регистрируется, процесса регистрации, требований, затрат и услуг в целом.

Оффшорные зоны мира

Инструкция по созданию организации в специальной зоне:

- Шаг 1. Посредник работает с клиентом, чтобы получить название компании и разрешение на деятельность в Реестре компаний этой юрисдикции.

- Шаг 2. Посредник подает необходимый документ от имени клиента и в соответствующий орган этой юрисдикции.

- Шаг 3. Посредник работает над обеспечением безопасности помещений и договора аренды (минимум 12 месяцев) для компании клиента.

- Шаг 4. Посредник работает над открытием корпоративного банковского счета.

- Шаг 5. Партнеры получают проект Меморандума об ассоциации (MOA).

- Шаг 6. Посредник представляет MOA заявку на лицензию, договор аренды и другие необходимые документы в Реестр компаний этой юрисдикции для утверждения.

Наиболее востребованные оффшорные зоны мира

Оффшорная компания может быть успешно учреждена без контроля налоговых органов, если она отвечает требованиям и юридически объединяется с необходимыми оффшорными компаниями по формированию этой юрисдикции.

Преимущества регистрации через посредника:

На сегодня таких посредников насчитывают более 100.

Понадобится следующая документация:

- Документы, удостоверяющие личность.

- Правоустанавливающие документы на ведение коммерческой деятельности.

- Заявка (заявление), которую можно подавать в письменном или электронном виде.

- ИНН.

- ОКПО.

- Коды ОКВЭД.

- Соглашение об утверждении фирмы.

- Квитанция об оплате сбора.

- Оплата дополнительных услуг (чек, квитанция).

- Копии документов и договор, заверенный нотариусом.

В каждой стране перечень бумаг может варьироваться.

Преимущества работы в оффшоре

Среди них можно выделить:

- Сниженные тарифные налоговые ставки или их отсутствие.

- Достаточно высокий уровень конфиденциальности.

- Достаточно быстрая и простая регистрация.

- Возможность открытия личного иностранного счета.

- Упрощенная отчетность или ее отсутствие.

Это самые привлекательные критерии для использования подобных территорий.

Недостатки работы в оффшоре

Среди них можно выделить:

Это самые распространенные недостатки, выделяемые специалистами.

Преимущества и недостатки оффшорных зон

Оффшорные зоны в России

Оффшорные зоны в России делятся на САР и ОЭЗ. Каждая территориальная зона имеет свои преимущества и недостатки, а также специфические особенности, регулируемые норами права.

Внимание! Не рекомендуется принимать ОЭЗ и САР за оффшоры. Это похожие элементы экономической системы страны, но действующие на основании иных критериев. Все выгоды действительны исключительно в рамках страны.

Виды оффшорных зон в России

Оффшорные зоны в современной России делятся на:

- ОЭЗ (особая экономическая зона).

- САР (специальный административный район).

Особая экономическая зона (ОЭЗ) – это территория в стране, которая ослабила финансовые и экономические законы. Законы изменены с целью привлечения иностранных инвесторов, которые могут быть заинтересованы в ведении бизнеса в той области, где они получают благоприятные условия. Одним из примеров особой экономической зоны является зона свободной торговли, хотя они представляют собой множество других типов особых экономических зон.

Иногда национальное правительство возглавляет развитие особой экономической зоны, в то время как в других случаях это может быть местное правительство с целью оживления местной экономики. Такие зоны часто создаются в сотрудничестве с крупными иностранными инвесторами, такими как корпорации, которые хотели бы разместить фабрики в зоне.

В пределах зоны налоги снижаются и могут быть сокращены полностью, предприятия платят более низкие тарифы, а другие финансовые правила смягчаются. Особая экономическая зона может также сократить экологические нормы.

Идея создания особой экономической зоны заключается в том, что она будет стимулировать быстрый экономический рост. Привлекая иностранных инвесторов, страны могут использовать богатства других стран для улучшения своей экономики и условий жизни. Такие зоны могут развиваться очень быстро, привлекая работников со всей области, а также могут предоставлять возможности для продвижения людей, работающих в сфере управления. Местные предприниматели также могут воспользоваться условиями в особых экономических зонах.

Формирование таких зон подвергается критике с разных точек зрения. Существует некоторая обеспокоенность тем, что создание ОЭЗ может потенциально вытеснить коренное население, которое может не получить справедливой компенсации за потерю земли, и специальные экономические зоны могут создать беженцев. Ослабление законов об охране окружающей среды и гигиене труда, и технике безопасности также подверглось критике, поскольку оно может угрожать окружающей среде и населению. Когда компании концентрируют загрязняющие фабрики и отрасли в зонах с ослабленными экологическими стандартами, странам трудно устанавливать и применять законы, предназначенные для защиты окружающей среды.

Оффшорные зоны России

Организация особых административных регионов в России в значительной степени стала ответом на новый пакет санкций, разработанный США и поддержанный американскими партнерами.

Российские САР на самом деле не являются офшорными районами, поскольку они не предоставляют каких-либо существенных налоговых льгот (применительно к доходам и дивидендам) или облегчают финансовую отчетность (сама процедура повторной юридической или личной юрисдикции юридического лица действительно упрощена, тогда как дальнейшие упрощения не установлены в прямой форме). Еще одной особенностью оффшорных компаний является защита информации о корпоративных и имущественных правах.

Для российских компаний это не является единственным вариантом регулирования информации о международных компаниях. В некоторых аспектах, таких как владение судами, информация должна быть представлена в Российский открытый реестр судов.

Льготы оффшорных зон России

К таким льготам относятся:

- Для тех организаций, которые имеют регистрацию на особых территориях.

- Преференции, которые относятся к используемому транспорту.

- Освобождение от налогов для инвесторов до 15 лет.

- Освобождение от налогов на имущество организации (если оно используется на особой территории, используется для осуществления деятельности на особой территории или применяется для производственной деятельности).

Также законодательством регулируются специализированные льготы. К ним относятся ускоренная амортизация и пониженные коэффициенты на уплату страховых взносов.

Недостатки оффшорных зон России

Можно выделить несколько недостатков:

- Сроки регистрации организаций больше.

- Размещение денежных средств может осуществляться только в российских банках без исключений.

- Пользоваться международными счетами весьма проблематично, а иногда и вовсе невозможно.

- Тарифная налоговая ставка варьируется в зависимости от платежей.

- Нет преимуществ в подаче отчетности.

- Обслуживание намного ниже уровнем эффективности, чем за границей.

- Коммерческую деятельность можно вести исключительно по месту регистрации организации во избежание притязаний со стороны налоговых служб России.

Данное направление только недавно начало свое развитие. Для организаций-новичков с большими объемами разница уплаты налогов и сборов государственный бюджет будет весомой (довольно низкой).

Условия работы с оффшорными зонами России

В России имеются налоговые ограничения по работе с организациями:

- Имеются нормы права о контролируемых иностранных компаниях (КИК).

- Номы права о взаимозависимых лицах и контролируемых сделках.

- Нормы права о дивидендах (пониженных и нулевых ставках).

- Нормы права, регулирующие прибыль от деятельности подобных организаций.

- Условия освобождения от налогов и сборов.

Условия работы также регулируются такими законами, как ЗК РФ, Федеральными законами №325-ФЗ, №7-ФЗ, №311-ФЗ, №57-ФЗ, №44-ФЗ.

Связь оффшорных территорий с Россией

Полный список особых экономических зон в России

В данный перечень входят:

- Территории, регулируемые Федеральным законом №116-ФЗ (промышленно-производственные, технико-внедренческие, туристско-рекреационные, портовые). Это Алабуга, Липецк, Титановая долина, Тольятти, Моглино, Дубна, Томск, Зеленоград, Санкт-Петербург, Иннополис, Мурманск, Ульяновск, Хабаровск и еще 12 территорий.

- Территории, регулируемые иными федеральными нормами права (ОЭЗ Магаданской области, Калининградской области, республики Крым и города Севастополя).

- Прекратившие свое существование.

Сведений про иные особые зоны в российском праве не имеется.

Специалисты указывают на то обстоятельство, что российские законные оффшоры нуждаются в развитии. При внесении поправок в законодательную базу России можно избежать проблемы с привлечением организаций-партнеров, а также повысить эффективность налоговой политики.

Читайте также:

- Налоговое заявление о проведении документальной проверки в связи с ликвидацией

- Налог на офшоры путин

- Какой отчет 1с поможет проверить состояние налогового учета перед составлением декларации по ндс

- Заявление на земельный налог многодетным семьям

- Производство искусственного камня система налогообложения