Годовая премия начислена в декабре а выплачена в январе 2 ндфл

Обновлено: 10.05.2024

Вводная информация

С 2016 года о суммах НДФЛ, удержанных из доходов физлиц, перед ИФНС требуется отчитываться ежеквартально. В этих целях формируют форму расчета 6-НДФЛ, утвержденную приказом ФНС России от 14.10.2015 № ММВ-7-11/450.

В расчете 6-НДФЛ следует показывать все доходы, при выплате которых организация или ИП признаются налоговыми агентами. Это зарплата, вознаграждения по гражданско-правовым договорам и другие доходы. В частности, в 6-НДФЛ обязательно нужно отражать выплаченные премии.

Выплаченные премии при заполнении сначала следует отразить в разделе 2 6-НДФЛ, а потом обобщить показатели в разделе 1. Поясним, как правильно заполнить 6-НДФЛ при выплате премий.

Отражаем премии в разделе 2

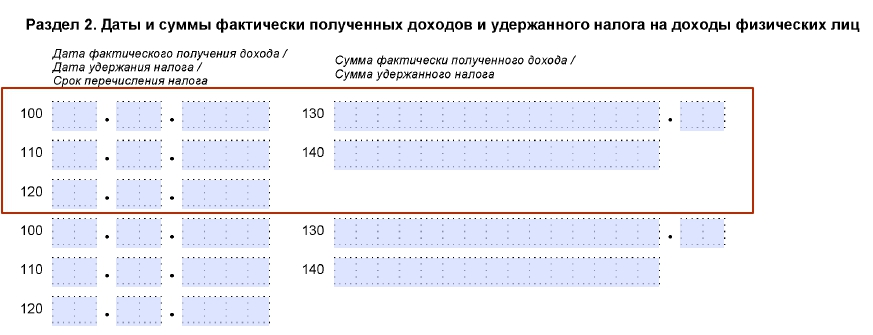

В разделе 2 6-НДФЛ нужно показывать даты получения и удержания налога, предельный срок, установленный для перечисления налога в бюджет, а также суммы фактически полученных доходов и удержанного НДФЛ.

По строкам раздела 2 доходы физлиц нужно группировать:

- по датам, когда они были фактически выплачены

- по срокам, когда удержанные из этих доходов суммы НДФЛ должны быть перечислены в бюджет.

Каждую такая группировка отражается в самостоятельном блоке:

Для каждой строки указанного блока определены правила заполнения, в частности:

Однако в отношении премиальных выплат строки раздела 2 следует заполнять с учетом определенных особенностей. Поясним их.

Пункт 2 статьи 223 НК РФ говорит о том, что датой получения заработка является последний день месяца. Однако при выплате премий этот пункт не учитывайте.

Кроме того, пункт 4 статьи 226 НК РФ обязывает налоговых агентов удержать начисленную сумму НДФЛ при фактической выплате дохода. А перечислить налог в бюджет следует не позднее дня, следующего за днем выплаты дохода (п. 6 ст.226 НК РФ). Поэтому удержать НДФЛ нужно при фактической выдаче премии работнику. Ждать окончания месяца не нужно (письмо Минфина России от 27.03.15 № 03-04-07/17028).

- по строке 100 – дату выплаты премии;

- по строке 110 – ту же дату, что и по строке 100;

- по строке 120 – следующий день после того, который указан по строке 110;

- по строке 130 – сумму премии;

- по строке 140 – сумму НДФЛ.

Разовая премия в середине месяца

Премия выплачена вместе с зарплатой

Но как поступать, если премия выплачена вместе с зарплатой? Как показывать ее в разделе 2 расчета 6-НДФЛ?

В такой ситуации премию в разделе 2 тоже нужно выделить отдельным блоком.

Вывод: разовые премии показывают в 6-НДФЛ на дату, когда премия выдана. Последним днем месяца датируют зарплату, но не премии.

Группировка премий в один блок

Вышеописанный порядок отражения премий в строках 100, 110, 120, 130 и 140 раздела 2 распространяется на все виды премий стимулирующего характера. Указанным образом в расчете 6-НДФЛ показываете ежемесячные, квартальные и годовые премии: выделяйте их отдельно от зарплаты и датой фактического получения дохода отмечайте день выплаты (п. 1 ст.223 НК РФ). Таким же образом показывайте и премии в натуральной форме (подп. 2 п. 1 ст. 223 НК РФ).

При этом учтите, что все премии в разделе 2 можно сгруппировать вместе (в один блок), если они имеют одинаковую дату фактического получения дохода. То есть, если, к примеру, 5 октября 2016 года работникам выплачены и ежемесячная премия за сентябрь и квартальная премия за 3 квартал, то обе эти выплаты можно объединить в одном блоке раздела 2.

Если ежемесячная премия – это оплата труда

В таком случае работодатель обязан каждый месяц выдавать работнику премию или бонус, несмотря на результаты работы. И такая выплата уже является оплатой труда, а не стимулирующей выплатой. А для доходов в виде оплаты труда дата фактического получения дохода – это последний день месяца, за который начислили зарплату (п.2 ст. 223 НК РФ). Поэтому ежемесячные премии, являющиеся оплатой труда, отдельно выделять в разделе 2 не нужно.

Но будьте внимательны: это правило не касается квартальных и годовых премий. Их в разделе 2 всегда пишите отдельно, поскольку к месячной зарплате они отношения не имеют.

Отражаем премии в разделе 1

В разделе 1 6-НДФЛ показывают общую сумму начисленных доходов, вычетов, а также общие суммы начисленного и удержанного налога.

Раздел 1 нужно заполнять нарастающим итогом за I квартал, полугодие, девять месяцев и год (письмо ФНС России от 18.02.2016 № БС-3-11/650). В разделе 1 включайте доходы (вычеты, суммы налога) по операциям, совершенным в течение отчетного периода. Например, в разделе 1 расчета за 9 месяцев 2016 года должны быть отражены показатели за период с 1 января по 30 сентября включительно. Так, в частности, в разделе 1 нужно показать:

- по строке 020 – весь доход работников нарастающим итогом с начала года.

- по строке 040 – сумму исчисленного налога нарастающим итогом с начала года.

Предположим, что в период с 1 января по 30 сентября 2016 года работникам выплачена заработная плата в сумме 985 000 рублей. В эту сумму уже входят выплаченные за 9 месяцев премии в размере 140 000 рублей. Всю сумму заработка, включая премии, нужно показать по строке 020. А исчисленный со всей этой суммы налог переносится в строку 040 расчета за 9 месяцев 2016 года. Сумма налога – 128 050 рублей (985 000 × 13 %).

Проще говоря, премии отражайте в разделе 1 в общей сумме дохода и исчисленного налога. Выделять премии отдельно в этом разделе уже не нужно.

Годовые и квартальные премии: особый подход

Датой дохода считайте день, когда выплатили такую премию. Поэтому производственные годовые, полугодовые и квартальные премии включите в налоговую базу по НДФЛ того месяца, в котором их выплатили (подп. 1 п. 1 ст. 223 НК РФ). Об этом сказано в письмах Минфина России от 29 сентября 2017 № 03-04-07/63400, ФНС России от 5 октября 2017 № ГД-4-11/20102.

Ранее сотрудники ФНС России разъясняли, что датой дохода следует считать последний день месяца, которым датирован приказ о выплате премии (письмо от 24 января 2017 № БС-4-11/1139).

Премии отразили вместе с зарплатой: что делать

Стоит признать, что ситуация с отражением премий в 6-НДФЛ довольно запутанная. Поэтому, не исключаем, что некоторые бухгалтеры могли допустить ошибку и показать выплаченные премии вместе с зарплатой. То есть, не выделять в разделе 2 премии в отдельный блок, а сгруппировать премиальные вместе с зарплатой и указать дату получения дохода – последний день месяца.

В такой ситуации расчет 6-НДФЛ имеет смысл уточнить, поскольку неправильная дата получения дохода в виде премии влечет за собой неверную дату строка уплаты налога (строка 120 в разделе 2). Если неточность в разделе 2 найдут налоговики, то налогового агента оштрафуют на 500 рублей – за недостоверные сведения (ст. 126.1 НК РФ). Этого штрафа можно избежать, если вы успеете обнаружить неточность и подать уточненный расчет до того, как ошибку нашли инспекторы. Более того, подача уточненки позволит избежать путаницы в учете.

Если решите уточнить премии в расчете 6-НДФЛ, то укажите в корректирующем расчете показатели из исходного отчета, но уже исправленные.

Всем доброго дня!

Конфигурация ЗУП 3.1.12.142, платформа 8.3.16.1148

Проблема заключается в следующем:

При формировании справки 2-НДФЛ за 2019 год по любому из сотрудников не отображается премия сотрудника за октябрь (премия за сентябрь отображается в октябре, за ноябрь - в ноябре). Код дохода 2002, документы премии за сентябрь/октябрь/ноябрь сравнивал - принцип одинаковый.

Проблема со всеми сотрудниками. Если делать "Анализ зарплаты по сотрудникам" за период - там все верно.

Просьба подсказать, в чем может быть причина.

(1)

В том периоде ( когда начисляли и выплачивали премию ) игрались с настройками этого вида начисления.

Смотрите дату получения дохода ( в регистрах) когда выплачивали эту премию . Что на тот момент поставила программа.

НДФЛ не проверяют по анализу . В ЗУП 3 достаточно отчетов по НДФЛ.

(2) Сверяли записи регистров по премии за сентябрь/октябрь/ноябрь - логика везде одна и та же. Премия выплачивается в следующем месяце вместе с ЗП

(3) нужно проверить в документах начисления премии вид премии и период начисления премии.

Судя по тому, что у вас премия за сентябрь отображается в октябре, а за ноябрь - в ноябре, это либо разные виды премий, либо октябрь/ноябрь сгруппировались в одну премию. Смотрите не регистры, смотрите непосредственно документы, которыми начислялась премия, и проверяйте вид премии.

ибо разные виды премий, либо октябрь/ноябрь сгруппировались в одну премию. Смотрите не регистры, смотрите

Видимо мы нашли, в чем проблема. Прошу прощения, сразу не заметили: премия за сентябрь отображается в октябре, за октябрь в ноябре и т.д.

Насколько я понимаю, что премия отображалась в месяце, в котором она была начислена, то в категории дохода 2002 нужно выставить "Оплата труда", а не "Прочие доходы от труда", как сейчас.

Только вот вопрос, потом все последующие доки начислений распровести, обновить налог по каждому сотруднику и провести все заново?

(6) подскажите, а "сильно" ли неправильно будет, если изменить категорию дохода и выполнить перепроведение с января 2020, а 2019 оставить как есть?

(7) вопрос, какими документами у вас в организации конкретно эта премия установлена, чтобы понимать, насколько некорректным был такой вид расчета - может он как раз соответствовал?))

(7) кстати, не нужно менять этот вид начисления, если вы не хотите перепроводить 2019 год. Оставьте старое начисление как есть, отмените его начисление (если оно как постоянное заведено) с 01.01.20, заведите новое (нужное вам) и назначте его постоянным с 01.01.20

(6) подскажите, а "сильно" ли неправильно будет, если изменить категорию дохода и выполнить перепроведение с января 2020, а 2019 оставить как есть?

(9)

(10) ну, на предприятии обычно составляются "Положение о премировании" или "Положение об оплате труда", где прописываются виды оплат труда и прочих вероятных расчетов.. Если такой документ есть - читайте его, что в нем про премии и их виды прописано. Если документа нет - пишите!)) На 2019 год пропишите премию, начисляемую в следующем месяце за предыдущий (и перерасчеты делать не нужно), а в 2020-м внесите изменения в это Положение, пропишите ежемесячную премию, начисляемую одновременно с з/пл, после этого 2020-й считайте в программе так, как и требуется.

(15)ваша премия в справке будет отражаться в том месяце, в котором она выплачена. Например, выплатили зарплату и премию за октябрь 10 ноября, тогда в справке 2ндфл сумма зарплаты за октябрь будет отражена в справке 2ндфл за октябрь, а премия за октябрь в справке попадет в месяц ноябрь. За исключением ситуации, когда вы в настройке начисления на закладке "Налоги, взносы, бухучет" для вида дохода (кода дохода) = 2002, не проставите галочку "Соответствует оплате труда"

Что значит как как удобнее. Нужно отражать так как этого требует ФНС,

Код дохода у них правильный - 2002 и так как премия не ежемесячная, а разовая, то у них настроено все правильно.

Странно, что вопрос возник только по 2-НДФЛ, а 6-НДФЛ никого не проверял ?

(19) вы невнимательно читаете. код дохода менять я не предлагала (1). Но написала, что вид премии они могут выбрать такой, как им удобнее (ежемесячный с з/пл или в след.за предыдущий - от их выбора и зависит настройка учета в программе)(2).

Кстати, требовать ФНС может много чего, но правила учета-начисления устанавливают не они, они только контролируют)

Но написала, что вид премии они могут выбрать такой, как им удобнее (ежемесячный с з/пл или в след.за предыдущий - от их выбора и зависит настройка учета в программе)(2)

Еще раз - НЕТ. Удобно нам что-то делать или нет - ФНС не интересует.

У премии дата получения дохода или последний день месяца или дата выплаты.

И устанавливается это не из-за того, что нам так удобнее.

(22) ФНС не может диктовать предприятиям, какие именно виды премий будут выплачиваться, а предприятие выбирает тот вид, который ему удобнее (нравится, хочется). Наличие выбора (а он есть в законодательстве) дает предприятию такую возможность - выбирать) Не нужно пытаться искать в словах оппонента "соломенную чучелку", а потом ее оспаривать

(23)

А никто и говорил что ФНС диктует какие виды премий организация может выплачивать.

Может ( раз вы считаете что у организации есть в этом выбор) покажите примеры (варианты) настройки для разовой премии

Не всякую премию можно считать частью оплаты труда, и поэтому есть особенности в их отражению в расчёте 6-НДФЛ. Рассмотрим порядок внесения данных по разовым, регулярным и непроизводственным премиям.

Виды премий в отчёте 6-НДФЛ

Работодатель может выплачивать сотрудникам как разовые, так и систематические премии. Разовые премии, как правило, привязываются к наступающему событию (праздник, юбилей), либо даются в качестве поощрения за единичный достигнутый результат. Регулярные премии (месячные, квартальные, годовые) платят за выполнение или перевыполнение производственного плана за период.

Вид премии влияет на способ её отражения в расчёте 6-НДФЛ.

Сервис напомнит о сроках сдачи, учтёт все нюансы заполнения, сформирует, проверит и отправит отчётность

Премии в 6-НДФЛ: пример заполнения

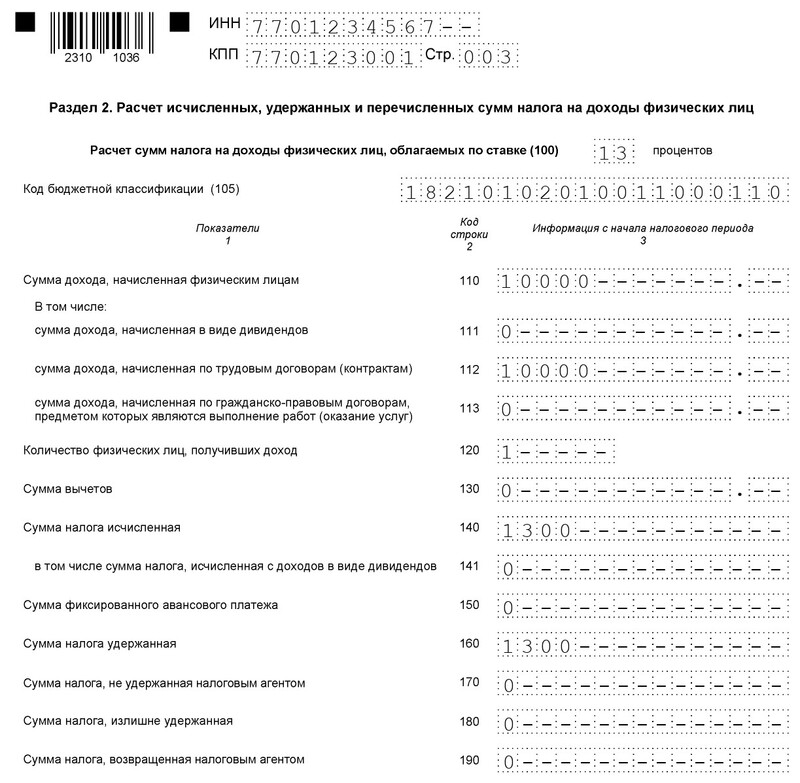

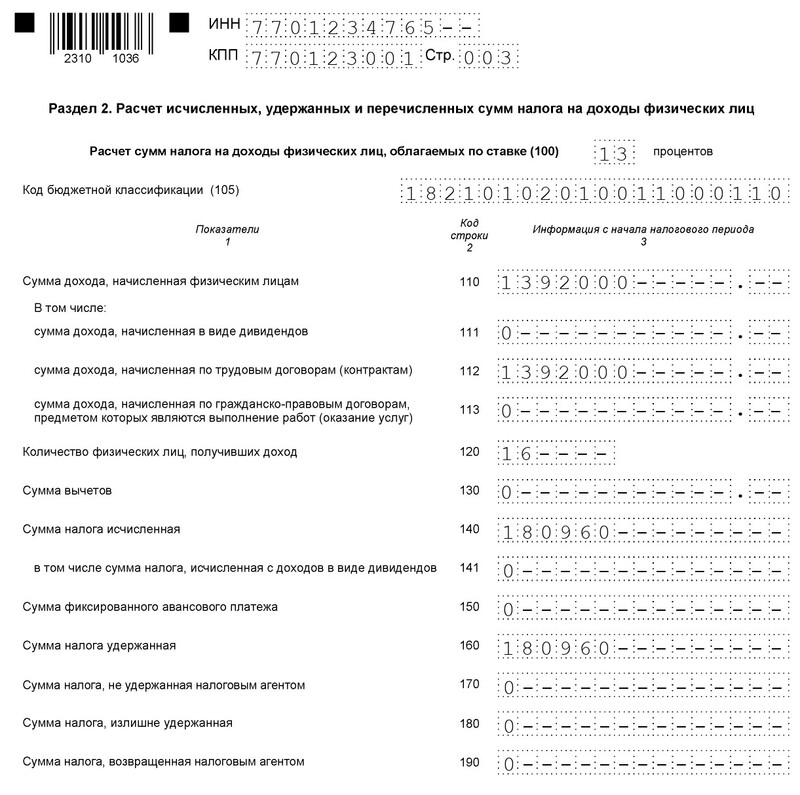

С 2021 года бланк расчёта 6-НДФЛ изменился. Его объединили с 2-НДФЛ и создали общую форму в соответствии с приказом ФНС России от 15.10.2020 г. №ЕД-7-11/753@. Отчёт за 2020 год нужно сдавать по старой форме.

Примеры расчётов по премиям мы будем показыватьь в новой форме 6-НДФЛ.

Разовая

Разовые премии не относятся к оплате труда, так как даются не за результаты работы, с привязкой к событию — ко дню рождения, юбилею, к профессиональному празднику, и т.д. Поэтому датой полумчения дохода будет считаться день выдачи такой премии (подпункт 1 пункта 1 статьи 223 НК РФ).

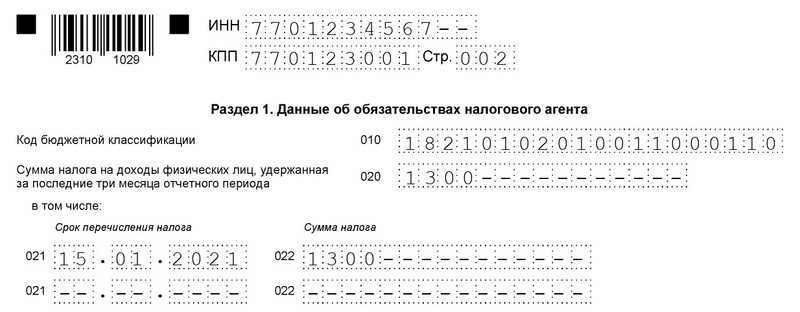

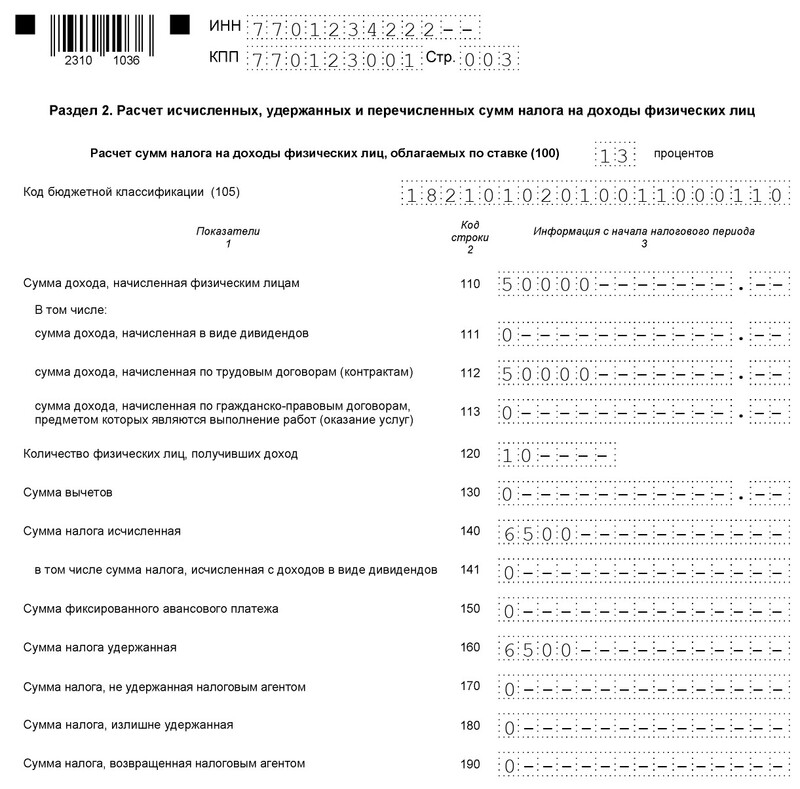

В новой форме отчёта появились новая строка для заполнения — код бюджетной классификации (КБК). Для НДФЛ с доходов, источником которых является налоговый агент, номер КБК — 18210102010011000110. В отчёте не нужно больше указывать даты фактического получения дохода, даты удержания налога и суммы полученного дохода.

Покажем на примере, как отразить выдачу разовой премии.

НДФЛ к удержанию — 1,3 тысяч рублей, его перечислили 15 января 2021 года.

Остальные доходы за отчётный период не учитываем.

Пример 1

Пример 1.1

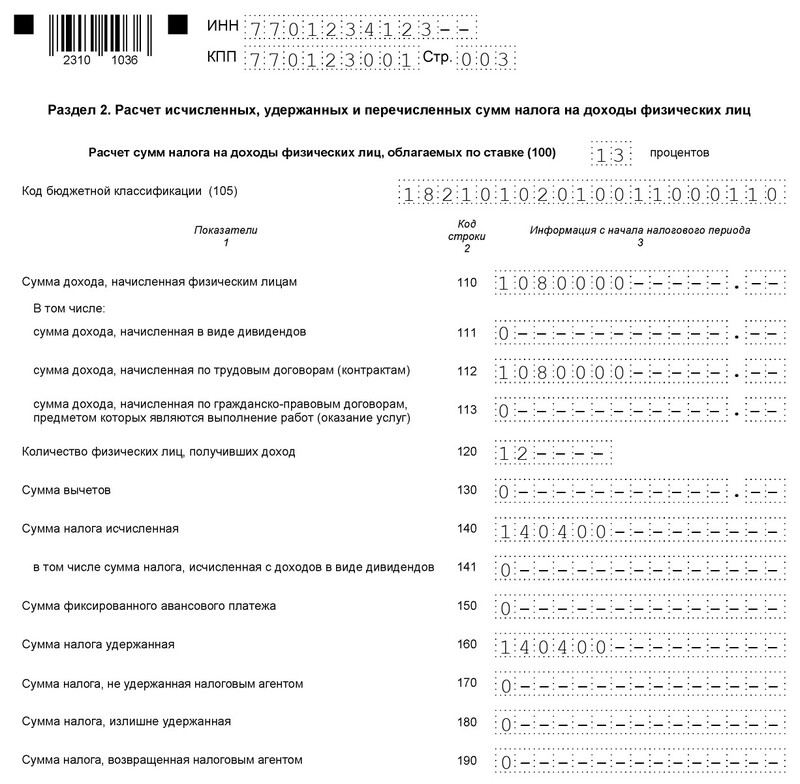

Ежемесячная премия

Премия, которую работодатель выплачивает по результатам трудовой деятельности работников за месяц считается частью оплаты труда, если это прописано в трудовом договоре. В соответствии с письмом Минфина РФ от 29.09.2017 №03-04-07/63400, дата получения дохода по такой ежемесячной премии — это последний день месяца, за который её начислили.

И премию по итогам работы за январь — 522 тысячи рублей (НДФЛ — 67,86 тысяч рублей).

Удержанный НДФЛ перечислили 9 февраля 2021 года.

Пример 2

Пример 2.1

Если премия выплачивается строго по показателям эффективности производственной деятельности за месяц Такая премия рассматривается как отдельный доход, и не привязывается к оплате труда. Датой получения дохода будет считаться день выплаты премии.

15 февраля, согласно внутреннему приказу №17 от 12.02.2021 года, им выдали премию за перевыполнение производственного плана за январь — 405 тысяч рублей (НДФЛ — 52,65 тысяч рублей, перечислили 16.02.2021 года).

Остальные доходы за отчётный период не учитываем.

Пример 3

Пример 3.1

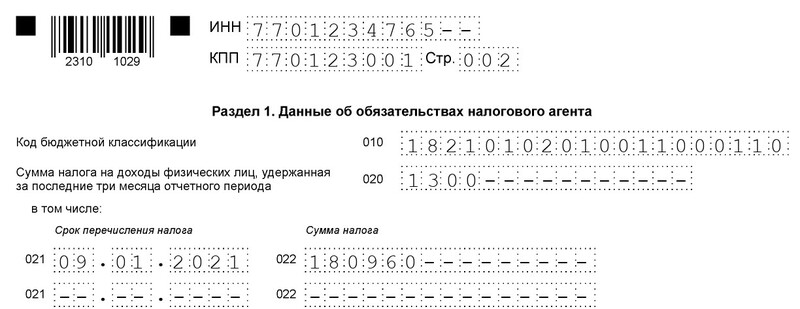

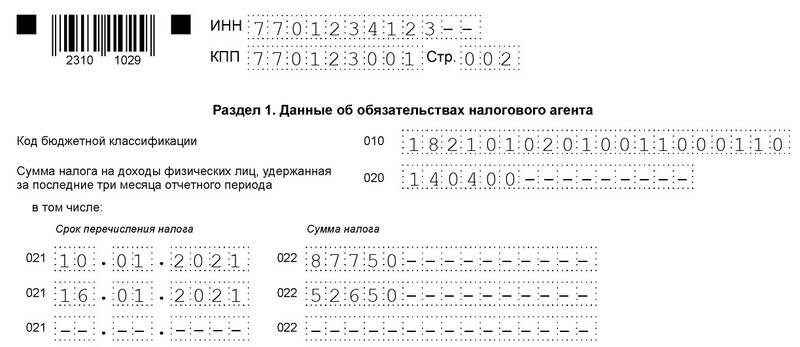

Квартальная

Квартальную премию выплачивают по результатам производственной деятельности за три отчётных месяца года. Датой возникновения дохода по квартальной премии определён день её выплаты.

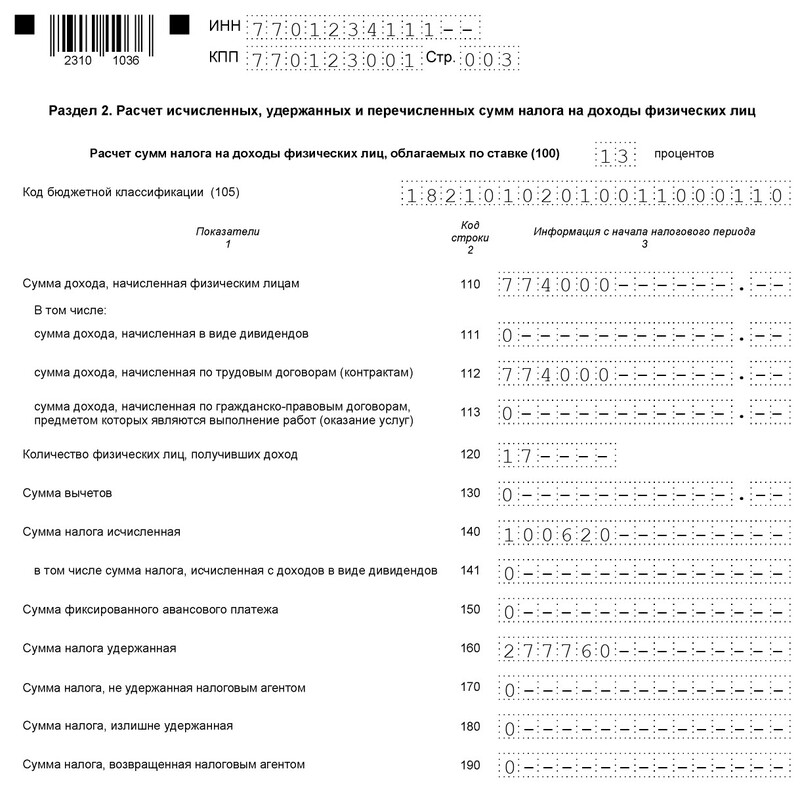

19 января уплатили НДФЛ — 100,62 тысяч рублей. До этого, 11 января они получили заработную плату за декабрь 200 года — 978 тысяч рублей.

12 января 2021 года был перечислен удержанный НДФЛ —127,14 тысяч рублей.

Остальные доходы за отчётный период не учитываем.

Пример 4

Пример 4.1

Обратите внимание, что в этом примере мы не включаем сумму заработной платы за декабрь в раздел 2 отчёта, потому что она была начислена 31 декабря 2020 года и попала в расчёт 6-НДФЛ за 2020 год.

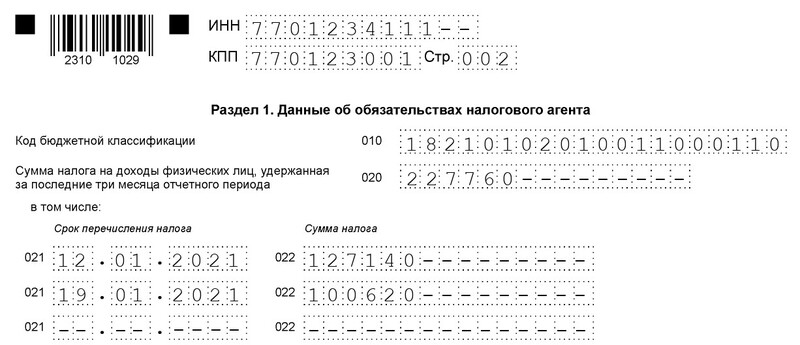

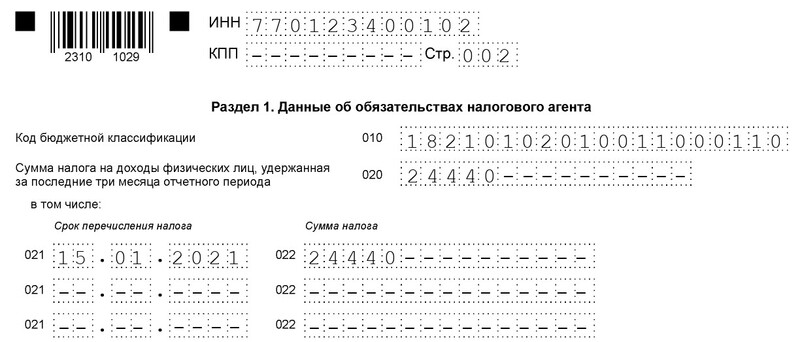

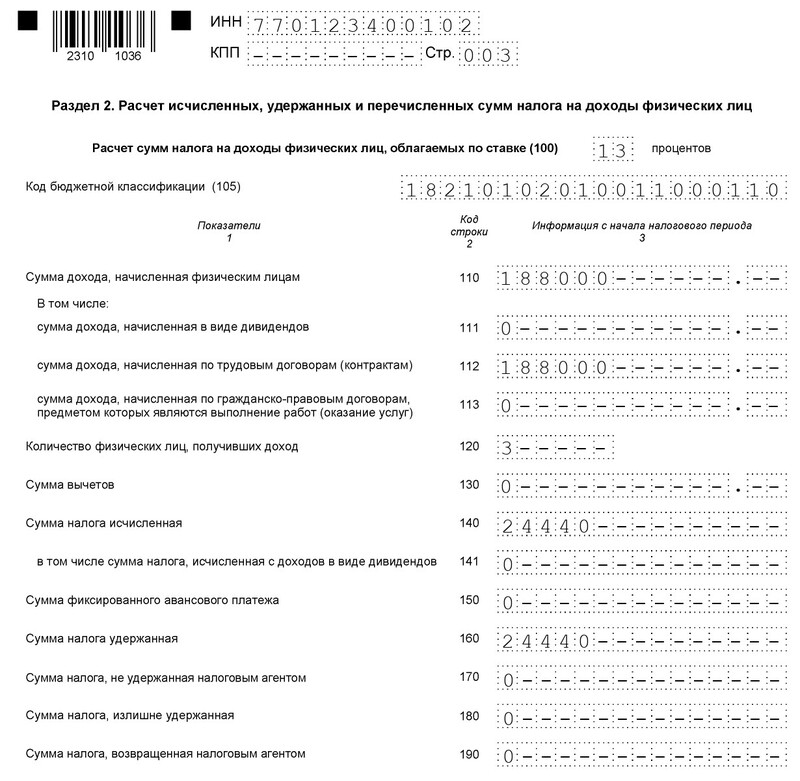

Годовая

Порядок внесения данных для премии по итогам года тот же самый, что и для квартальной премии. Дата получения дохода — день перечисления премиальной выплаты.

По итогам деятельности за 2020 год согласно приказу №14 от 13.01.21, 14 января 2021 года всем трём работникам ИП Кузнецова Н.Н. выплатили годовую премию в размере среднемесячного оклада.

Общая сумма премии — 188 тысяч рублей, НДФЛ удержан в размере 24,44 тысяч рублей и перечислен 15 января 2021 года.

Остальные доходы за отчётный период не учитываем.

Пример 5

Пример 5.1

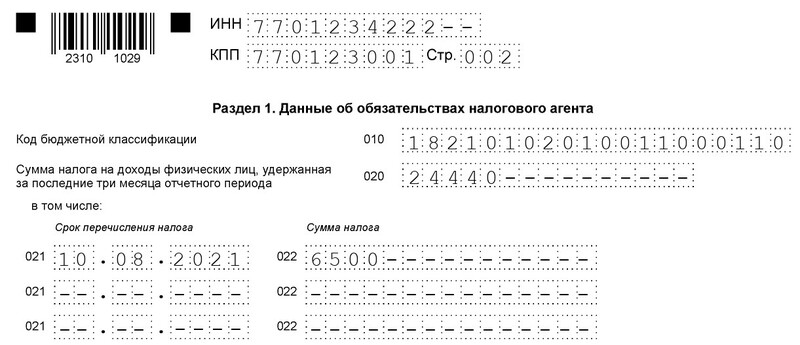

Непроизводственные премии

Любая премия, не связанная с производственной деятельностью, которая выплачивается к праздникам, дням рождения, юбилеям должна отражаться по дате её перечисления или выдачи из кассы.

Выплаты произвели 9 августа 2021 года, НДФЛ (6500 рублей) удержали в тот же день, а перечислили 10 августа 2021 года.

Остальные доходы за отчётный период не учитываем.

Пример 6

Пример 6.1

Несмотря на множество видов премиальных выплат, в расчёте 6-НДФЛ они отражаются в зависимости от даты фактического полученного дохода:

- в последний день отчётного месяца, вместе с заработной платой — премии по итогам месяца, не привязанные к фактическим показателям деятельности;

- в день перечисления на карту или выдачи из кассы — все остальные виды премий.

В раздел 1 суммы удержанного и даты перечисленного налога нужно вносить за три последних отчётных месяца, а в раздел 2 вся информация по доходам и НДФЛ включается накопительным итогом с начала года.

Содержание

- Годовая премия при увольнении по собственному желанию

- Учет годовой премии в среднем заработке

- Пример. Доначисление компенсации отпуска при увольнении

- Премия за год при увольнении по соглашению сторон

- Как оформляется премирование?

- Порядок получения премии за год

- Пример. Годовая премия в пропорции к отработанному времени

- Годовое премирование и налоги

- Ошибки при начислении годовой премии

- Ответы на частые вопросы годовую премию

Системы оплаты труда (СОТ), доплат, надбавок, премирования устанавливаются в колдоговорах и трудовых, локальных нормативных актах (ЛНА) организации согласно законодательству о труде. В ТК РФ нет ограничений и разъяснений по вопросу премирования увольняющегося сотрудника, так как годовая премия при увольнении выплачивается по приказу руководителя. Если годовая премия предусмотрена СОТ, то работодатель обязан ее выплатить, а сотрудник при выполнении всех условий и обязанностей вправе требовать этого.

Многие работодатели выплачивают сотрудникам поощрение по результатам работы за год. Такой метод вознаграждения называется годовой премией. Она назначается за хорошее исполнение служебных функций и иные положительные заслуги в трудовом процессе.

Самый действенный способ повысить заинтересованность персонала в труде — это материальное поощрение. Оно повышает продуктивность труда и общие нормативные показатели работы компании. Каждый работник знает, что добросовестное исполнение своих функций в итоге приведет к росту годового дохода.

Годовая премия при увольнении по собственному желанию

Данная выплата работнику полагается независимо от даты прекращения трудовой деятельности. Главным критерием является соблюдение сотрудником всех требования, дающих право на ее получение. Годовое поощрение назначается по итогам работы фирмы за истекший период. Соответственно уволенный в отчетном году человек получит причитающуюся сумму в сроки, установленные ЛНА фирмы.

Лишение уволенного персонала вознаграждения за труд в течение года незаконно. При обращении сотрудника в суд, последний принимает сторону заявителя.

Учет годовой премии в среднем заработке

При расчете компенсации при увольнении в средний заработок входит годовая премия за год, предшествующий выплате при увольнении (п. 15 Положения, утв. Постановлением об особенностях исчисления среднего заработка № 922 от 24.12.2007). Дата начисления премии не имеет значения, т. е. если компенсация выплачена, а премия за прошедший год начислена позже, то компенсацию отпуска нужно пересчитать.

Пример. Доначисление компенсации отпуска при увольнении

Сотрудник уволился с работы 15 февраля 2016 года. Он не использовал 32 дня отпуска. Расчетный период для исчисления среднего заработка с 1 февраля 2015 г. по 31 января 2016 г. За это время оклад сотрудника составлял 27 500 р. в месяц. Других начислений не производилось. Период отработан полностью.

Бухгалтер рассчитал компенсацию за неиспользованный отпуск:

27 500 * 12 = 330 000 р. — доход за период;

330 000 / 12 / 29,3 = 938,57 р. — средний заработок за день;

938,57 * 32 = 30 034,24 р. — компенсация отпуска при увольнении.

Сотруднику начислили годовую премию за 2015 год 20 февраля 2016 г. в сумме 14 000 р. В связи с этим бухгалтер скорректировал расчет компенсации при увольнении:

330 000 + 14 000 = 344 000 р.;

344 000 / 12 / 29,3 = 978,38 р.;

978,38 * 32 = 31 308,16 р. — компенсация отпуска с учетов годовой премии;

31 308,16 – 30 034,24 = 1 273,92 — доначисленная сумма компенсации.

Не придется делать пересчет, если начислить годовое поощрение 31 декабря текущего года.

Премия за год при увольнении по соглашению сторон

Данный вид увольнения предполагает заключение соглашения между работодателем и сотрудником. В нем можно отразить порядок получения поощрения за год, если сотрудник увольняется раньше даты его начисления. Имеет смысл указать в документе реквизиты для перечисления средств работнику.

Как оформляется премирование?

Порядок и условия получения премии за год не прописаны в ТК РФ. Работодатель на свое усмотрение фиксирует положения об их назначении в ЛНА фирмы. Составление ЛНА по премированию представлено в таблице.

| Пункт ЛНА | Варианты отражения в локальных нормативных актах | |||

| Основание для начисления | Распоряжение руководителя | |||

| Характер премирования | Регулярные выплаты | Несистематические | ||

| Установление размера премии | Фиксированная сумма | В зависимости от стажа и дохода за год | Кратно окладу | |

| Правило начисления | Пропорционально отработанному времени | Время работы не учитывается | ||

| Период работы для начисления | Отработан полностью | Увольнение или прием в течение года | ||

| Срок выплаты | Количество дней с даты подписания приказа на премирование | |||

| Условия выплаты | Достижение определенных показателей труда | Выполнение установленного объема работ | ||

| Причины лишения премии | Перечень производственных упущений, утвержденный директором | |||

Вознаграждения, не прописанные в трудовых соглашениях, не уменьшают базу для исчисления налога на прибыль (п. 21 ст. 270 НК РФ).

Информацию о премировании директор вправе отразить в следующих локальных нормативных актах:

- В распоряжении о назначении вознаграждения отдельным работникам;

- В Положении об ОТ;

- В коллективном и трудовом соглашениях.

Для сотрудника и руководителя лучшим вариантом будет являться отражение порядка премирования в трудовом соглашении, а подробных условий — в колдоговоре или положении по ОТ. В положении о премиях должно прописываться, положено ли поощрение за год работнику, уволенному до 31 декабря.

В документе можно отразить, что получателями признается любой сотрудник, работавший по трудовому договору в данный период, включая принятых и уволенных в течение года. Следует установить и порядок расчета вознаграждения, например, в пропорции к отработанному времени. Годовое поощрение можно и не выплачивать уволенным. Тогда в ЛНА фиксируют, что подобная выплата не является гарантированной. Формулировка выплаты премии в локальных нормативных актах организации указана в таблице.

| Формулировка | Право работодателя | Обязанность работодателя |

| Основной текст | Согласно правилам внутреннего распорядка, положения об оплате труда и о премировании персонала работодатель… | |

| Особенность | вправе стимулировать коллектив выплатой премий. | должен стимулировать персонал выплатой премий. |

Дисциплинарные провинности работника не могут служить основанием для его депремирования. Подобные действия руководства незаконны и могут обжаловаться в суде.

Порядок получения премии за год

Алгоритм получения годовой премии аналогичен иным поощрительным выплатам:

Если в локальных нормативных актах компании предусмотрено получение премии за год уволенными лицами, то получить вознаграждение они смогут по двум сценариям. Это зависит от даты начисления премии.

Вариант 1. Премия начислена до даты увольнения сотрудника.

При этом сумма премии входит в расчет средней зарплаты для начисления работнику выплат при увольнении. Таким образом, сотрудник получает полный расчет полностью в последний рабочий день.

Вариант 2. Премия начислена после увольнения.

При этом гражданин получит в день увольнения все полагающиеся ему выплаты без учета годового вознаграждения. В день издания приказа о годовом премировании бухгалтер добавит соответствующую сумму в средний заработок работника и скорректирует начисления. Изменится размер компенсации неиспользованного отпуска при увольнении. На следующий после издания приказа день организация выплатит уволенному премию и доначисленную сумму компенсации.

Пример. Годовая премия в пропорции к отработанному времени

Сотрудник с окладом 38 тыс. р. вышел на пенсию в 2015, не доработав до конца года 33 дня. На основании положения о премиях его включили в приказ на выплату поощрения в размере 60% от оклада. По данным производственного календаря в 2015 году 247 трудовых дней, сотрудник отработал 214 из них (247-33). В локальных нормативных актах организации определено, что уволенным и принятым в течение года работникам годовая премия выплачивается в пропорции к отработанному ими времени.

Бухгалтер рассчитал выплату так:

38 000 * 60% = 22 800 р. — премия за полностью отработанный год;

22 800 / 247 * 214 = 19 753,85 р. — премия вышедшему на пенсию работнику с учетом фактически отработанных им дней.

Выплата сотрудникам производится после их ознакомления с соответствующим распоряжением. Если сотрудник не согласен с тем, что премия за год после увольнения ему не выплачена, сначала нужно попробовать урегулировать ситуацию в добровольном порядке. Пишется соответствующее заявление на имя руководителя. Если ответа не последует, работнику следует обратиться в суд.

Годовое премирование и налоги

Годовые премии будут уменьшать базу для обложения налогом на прибыль, если их выплата прописана в трудовом соглашении. Премии облагаются взносами во внебюджетные фонды. Процент отчислений будет зависеть от даты начисления годового вознаграждения и величины налогооблагаемой базы. Взносы в фонды с годовых премий указаны в таблице.

| Фонд | Предельная облагаемая база | % отчислений в зависимости от даты начисления | |

| По 31 декабря текущего года (налоговая база превышена) | Следующий год (в рамках налогооблагаемой суммы) | ||

| ФСС | 718 000 | 0 | 2,9% |

| ПФР | 796 000 | 10% | 22% |

| ФФОМС | 0 | 5,1% | 5,1% |

| Итого | Х | 15,1% | 32% |

Из таблицы видно, что начислять премию концом года экономнее, чем в следующем году при условии, что имеет место превышение налогооблагаемой базы.

Ошибки при начислении годовой премии

Ошибка №1. Неверный расчет среднего заработка.

Самой распространенной ошибкой при начислении годовой премии при увольнении является не включение ее в заработок того периода, к которому она относится. Бухгалтер начисляет вознаграждение в текущем году, но учесть данную сумму он должен при расчете средней зарплаты прошлого года.

Результатом такой ошибки является недополучение уволенным сотрудником компенсации отпуска при увольнении.

Неверным является включение в сумму заработка двух премий. Это возможно в случае, когда в текущем году начислены вознаграждения за два предыдущих года одновременно. Бухгалтер должен прибавить к среднему заработку только одну премию, относящуюся к периоду расчета.

Ошибка №2. Уменьшение налогооблагаемой базы.

Ошибка состоит в том, что не прописанная в трудовом соглашении годовая премия не уменьшает базу для расчета налога на прибыль. Т. е. в этом случае суммы вознаграждений на затраты списать нельзя.

Ответы на частые вопросы годовую премию

Вопрос №1. Облагается ли годовая премия НДФЛ?

Вопрос №2. В какие сроки сотрудник может написать заявление в суд по вопросу невыплаты ему годовой премии?

Подать в суд работник может в течение трех месяцев с момента, когда ему стало известно о нарушении его прав.

Вопрос №3. С какими документами нужно ознакомиться сотруднику, чтобы разобраться в порядке выплаты годового вознаграждения на предприятии?

Вся информация о премиях содержится в следующих бумагах:

- В коллективном и трудовом соглашениях;

- В положении по ОТ;

- В правилах трудового распорядка;

- В приказе о премировании за год;

- В приказах на прием и увольнение.

Вопрос №4. Как в случае возникновения спора по вопросу выплаты годового поощрения сотруднику получить для ознакомления документы работодателя?

Нужно написать заявление на выдачу в течение трех рабочих дней заверенных копий документов (ст. 62 ТК РФ). Перечислить их. Документ подается секретарю в двух экземплярах, один из которых с отметкой в получении сотрудник забирает себе. Если руководство отказалось предоставить копии бумаг, нужно указать это при обращении в суд.

Вопрос №5. Существуют ли определенные сроки выплаты годовых премий в связи с новыми положениями ст. 136 ТК РФ?

Итак, работнику следует внимательно прочитать коллективный и трудовой договор, положение о премировании в организации, чтобы в случае увольнения знать, на что рассчитывать и как вести себя в спорной ситуации.

Читайте также: