Эксперт по налоговой отчетности

Обновлено: 15.06.2024

Знания, связанные с налогами и налогообложением, актуальны не только для профессиональных бухгалтеров, но и в целом для современных деловых людей, которым важно иметь информацию, как жить и действовать в соответствии с законом. Ниже представлена подборка курсов по налогам и налогообложению, актуальных в настоящее время. Стоимость курсов от 7 тысяч до 40 тысяч рублей, длительность — от 18 часов до 4 месяцев (один из курсов исчисляет время в 34 уроках).

Представлены курсы от школ HEDU, ведущего онлайн-университета Skillbox, но большинство курсов на бухгалтерскую тему от Контур. Школы.

Начиная с основ (активы и пассивы, планы счетов, первичный оборот документов), человек постепенно получает навыки высокого уровня. Разумеется, в зависимости от конкретного курса они несколько различаются (направления указаны в описании), но в конечном итоге уровень образования значительно повысится, в перспективе до уровня главного бухгалтера.

- Онлайн-курс налоговых консультантов

- Курс Бухучет и налоги

- Обучение для профбухгалтера: новое в бухгалтерском учете и налогообложении государственных (муниципальных) учреждений

- Обучение для профбухгалтера: новое в нормативном регулировании и актуальные проблемы практики налогообложения

- Курс Налоговые проверки для ОСНО и УСН

- Онлайн-курс для бухгалтера и главбуха (ОСНО): налог на прибыль

- Онлайн-курс НДС для бухгалтера и главбуха (ОСНО)

- Онлайн-обучение для главного бухгалтера (УСН): бухгалтерский и налоговый учет, финансовая отчетность и планирование

- Онлайн-обучение для главного бухгалтера (ОСНО): бухгалтерский и налоговый учет, отчетность, налоговое планирование

- Онлайн-обучение для главного бухгалтера (ОСНО): бухгалтерский и налоговый учет, отчетность

- Онлайн-курс Отчетность, налоговый учет и налоговое планирование при ОСНО

1. Онлайн-курс налоговых консультантов

Длительность курса: 18 часов

Уровень сложности: Начальный

Курс налоговых консультантов: познакомитесь с налоговым законодательством, научитесь консультировать компании, работать с рисками, НДС, страховыми взносами и пошлинами и так далее. Курс подходит для юристов, бухгалтеров, предпринимателей и всех, кто интересуется налогообложением.

Можно получить сертификат

Пример сертификата от школы HEDU, который можно использовать при устройстве на работу. Получить можно после обучения на этом курсе и прохождения сертификации.

Можно получить сертификат

Кто проводит

Онлайн-школа, где можно пройти любой курс по маркетингу, фотографии, дизайну…

2. Курс Бухучет и налоги

Длительность курса: 4 месяца

Уровень сложности: Начальный

Этот курс подойдет начинающим бухгалтерам и предпринимателям, которые хотят сами вести учет. Помощники руководителей и экономисты тоже найдут для себя много полезного. Студенты начнут с основ: активы и пассивы, план счетов, двойная запись, проводки, первичный документооборот.

Можно получить сертификат

Пример сертификата от школы Skillbox, который можно использовать при устройстве на работу. Получить можно после обучения на этом курсе и прохождения сертификации.

Можно получить сертификат

Кто проводит

Один из ведущих онлайн-университетов востребованных digital-профессий…

3. Обучение для профбухгалтера: новое в бухгалтерском учете и налогообложении государственных (муниципальных) учреждений

Длительность курса: 2 месяца

Уровень сложности: Средний

Даже если вы профессиональный бухгалтер и признанный специалист в своей области, необходимо время от времени актуализировать свои знания, чтобы всегда оставаться в курсе всего происходящего в профессии — а перемены происходят достаточно часто ввиду меняющегося законодательства.

Можно получить сертификат

Пример сертификата от Контур.Школы, который повышает шансы устройства на работу. Получить можно после обучения на этом курсе и прохождения сертификации.

Можно получить сертификат

Кто проводит

Образовательный проект для бухгалтеров и специалистов по госзакупкам, а также…

4. Обучение для профбухгалтера: новое в нормативном регулировании и актуальные проблемы практики налогообложения

Длительность курса: 2 месяца

Уровень сложности: Средний

Эта учебная программа будет полезной для каждого, кто интересуется бухгалтерским делом. Однако наиболее она подойдет обычному бухгалтеру, главному бухгалтеру коммерческой компании либо его заместителю, а также всем действующим членам ИПБ России.

Можно получить сертификат

Пример сертификата от Контур.Школы, который повышает шансы устройства на работу. Получить можно после обучения на этом курсе и прохождения сертификации.

Можно получить сертификат

Кто проводит

Образовательный проект для бухгалтеров и специалистов по госзакупкам, а также…

5. Курс Налоговые проверки для ОСНО и УСН

Длительность курса: 1 месяц

Уровень сложности: Начальный

Финансовую и бухгалтерскую деятельность довольно часто проверяют представители налоговой службы. У бухгалтеров возникают вопросы — какие требования сотрудников налоговой правомерные, а какие нет, как реагировать на такие требования, в какие сроки.

Можно получить сертификат

Пример сертификата от Контур.Школы, который повышает шансы устройства на работу. Получить можно после обучения на этом курсе и прохождения сертификации.

Можно получить сертификат

Кто проводит

Образовательный проект для бухгалтеров и специалистов по госзакупкам, а также…

6. Онлайн-курс для бухгалтера и главбуха (ОСНО): налог на прибыль

Длительность курса: 1 месяц

Уровень сложности: Средний

Работа бухгалтера предполагает глубокие профессиональные знания в законодательстве, которое часто меняется, дополняется новыми нормами, вносятся правки. Онлайн-курсы для бухгалтеров помогают максимально быстро и комфортно разобраться в нововведениях и повысить свой профессиональный уровень.

Можно получить сертификат

Пример сертификата от Контур.Школы, который повышает шансы устройства на работу. Получить можно после обучения на этом курсе и прохождения сертификации.

Можно получить сертификат

Кто проводит

Образовательный проект для бухгалтеров и специалистов по госзакупкам, а также…

7. Онлайн-курс НДС для бухгалтера и главбуха (ОСНО)

Длительность курса: 1 месяц

Уровень сложности: Средний

Онлайн обучение для бухгалтеров сегодня востребовано и пользуется большой популярностью, так как квалифицированному специалисту важно всегда быть в курсе любых изменений, ведь речь идет о финансах и серьезной ответственности.

Можно получить сертификат

Пример сертификата от Контур.Школы, который повышает шансы устройства на работу. Получить можно после обучения на этом курсе и прохождения сертификации.

Можно получить сертификат

Кто проводит

Образовательный проект для бухгалтеров и специалистов по госзакупкам, а также…

8. Онлайн-обучение для главного бухгалтера (УСН): бухгалтерский и налоговый учет, финансовая отчетность и планирование

Длительность курса: 2 месяца

Уровень сложности: Средний

Для субъектов малого и среднего бизнеса в России разработана упрощенная система налогообложения. Это специальный налоговый режим, который предполагает особый порядок уплаты налогов. Несмотря на то, что режим упрощенный, важно регулярно проходить курсы профессиональной переподготовки, знакомиться с изменениями и систематизировать знания.

Можно получить сертификат

Пример сертификата от Контур.Школы, который повышает шансы устройства на работу. Получить можно после обучения на этом курсе и прохождения сертификации.

Можно получить сертификат

Кто проводит

Образовательный проект для бухгалтеров и специалистов по госзакупкам, а также…

9. Онлайн-обучение для главного бухгалтера (ОСНО): бухгалтерский и налоговый учет, отчетность, налоговое планирование

Длительность курса: 34 урока

Уровень сложности: Средний

Курс рассчитан на практикующих бухгалтеров. Главному бухгалтеру он поможет сориентироваться в изменениях: на занятиях рассматриваются поправки 2021 года. Бухгалтер на участке сможет актуализировать свои знания и заполнить пробелы.

Можно получить сертификат

Пример сертификата от Контур.Школы, который повышает шансы устройства на работу. Получить можно после обучения на этом курсе и прохождения сертификации.

Можно получить сертификат

Кто проводит

Образовательный проект для бухгалтеров и специалистов по госзакупкам, а также…

10. Онлайн-обучение для главного бухгалтера (ОСНО): бухгалтерский и налоговый учет, отчетность

Длительность курса: 2 месяца

Уровень сложности: Средний

Этот курс отлично подойдет как главному бухгалтеру, который планирует правильно составлять всю отчетность, так и заместителю главного бухгалтера, который хочет разобраться в различных изменениях в учете.

Можно получить сертификат

Пример сертификата от Контур.Школы, который повышает шансы устройства на работу. Получить можно после обучения на этом курсе и прохождения сертификации.

Можно получить сертификат

Кто проводит

Образовательный проект для бухгалтеров и специалистов по госзакупкам, а также…

11. Онлайн-курс Отчетность, налоговый учет и налоговое планирование при ОСНО

Длительность курса: 1 месяц

Уровень сложности: Средний

Поскольку законодательные акты, регламентирующие бухгалтерскую деятельность, часто меняются, онлайн-курс по актуализации знаний в данной сфере пользуется большим спросом. Программа ориентирована на повышение квалификации главных бухгалтеров, бухгалтеров на участке и бухгалтеров в единственном лице, которые работают на основной системе налогообложения.

Можно получить сертификат

Пример сертификата от Контур.Школы, который повышает шансы устройства на работу. Получить можно после обучения на этом курсе и прохождения сертификации.

Можно получить сертификат

Кто проводит

Образовательный проект для бухгалтеров и специалистов по госзакупкам, а также…

Выводы о профессии

Конечная цель прохождения предлагаемых курсов — получение профессиональных навыков, связанных с бухгалтерией. Полноценное знакомство с соответствующими законами, приобретение навыков налогового консультанта, работы со страховыми взносами.

Курсы прекрасно подойдут не только бухгалтерам, но и предпринимателям, юристам, экономистам, помощникам руководителей, специалистам по государственным закупкам. Как практикующим, так и тем, кто планирует начать освоение профессии с этих курсов. Высокий уровень доверия к организаторам гарантируют доверенность и полезность предоставляемой информации, вложенные средства в ближайшее время окупятся с лихвой.

После завершения определённых курсов выдаются сертификаты, которые отлично помогут в дальнейшем трудоустройстве. Да и в целом финансовая грамотность — абсолютно необходимый навык XXI века, с которым человек сможет значительно поднять свой уровень жизни, самооценку, заслужить уважение других людей.

Любую организацию или индивидуального предпринимателя интересует, насколько велика вероятность налоговой проверки, когда его бизнес подвергнется столь серьезному испытанию. Практика показывает, что по результатам таких проверок, как правило, доначисляются недоимки по налоговым платежам, штрафы и пени в значительном размере и лишь 7 % налогоплательщиков избегают доначислений.

Расскажем, по каким критериям обычно составляется план налоговых выездных проверок, у каких организаций имеются риски попасть в этот план.

План налоговой проверки готовится на основе предпроверочного анализа деятельности организации и утверждается управлением ФНС. Такой анализ проводят аналитики. Это могут быть отделы или специально созданные группы в налоговой инспекции.

Как проводят предпроверочный анализ?

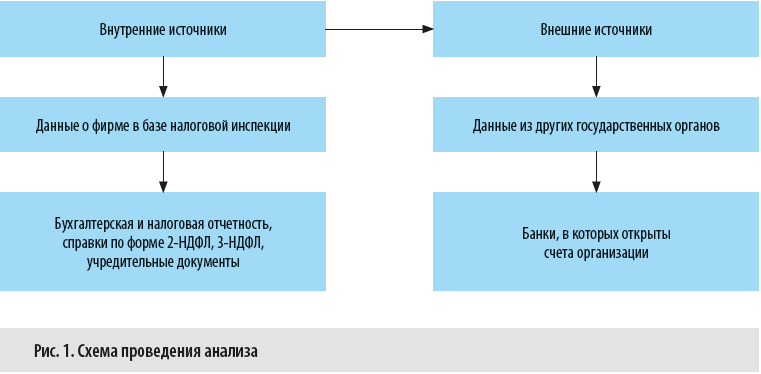

В рамках предпроверочного анализа аналитики изучают информацию о компании, полученной как из внешних, так и внутренних источников. Схема проведения анализа представлена на рис. 1.

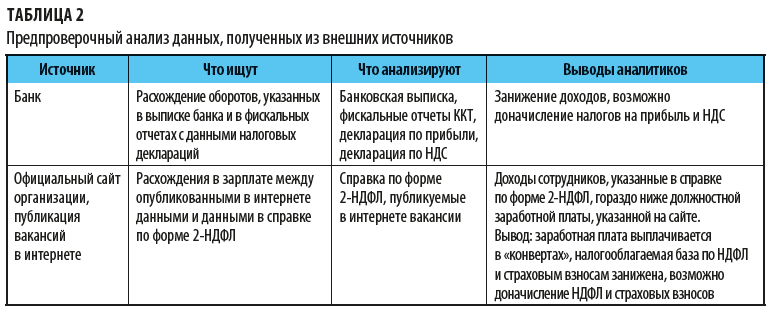

У банка, в котором открыты счета организации, запрашивается расширенная выписка за проверяемый период, внимательно изучаются контрагенты компании — претендента на проверку. Кроме этого, инспекторы изучают общедоступную информацию, размещенную на интернет-ресурсах или в средствах массовой информации, на официальном сайте компании.

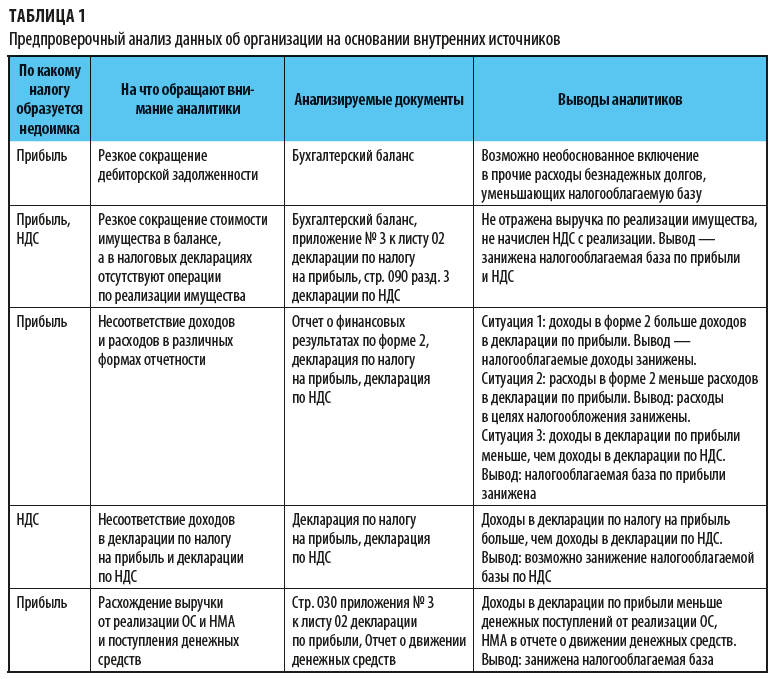

Предпроверочный анализ данных об организации на основании внутренних источников представлен в табл. 1, из внешних — в табл. 2.

После проведенного анализа составляется заключение. Заключение аналитиков содержит рекомендации по выездным проверкам и предполагаемые суммы доначислений по результатам проверок.

Расчет суммы предполагаемых доначислений

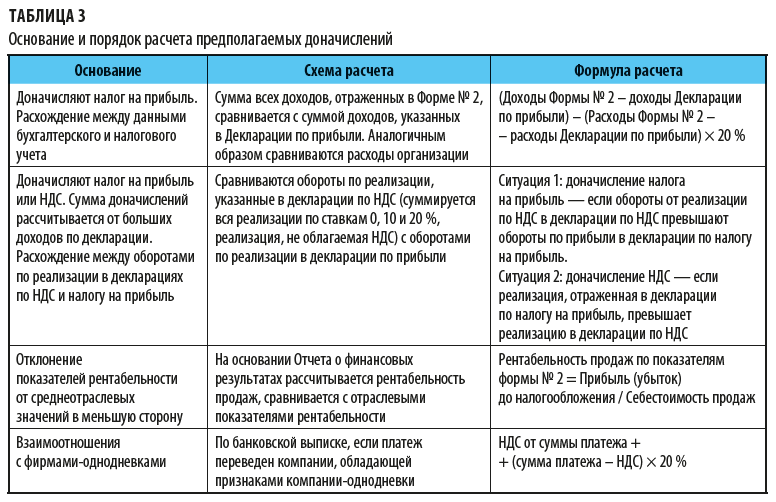

Суммы предполагаемых доначислений по результатам проведенного анализа могут быть рассчитаны по следующим основаниям (табл. 3).

Для наглядности приведем примеры ситуаций, которые могут заинтересовать налоговых инспекторов.

Пример 1

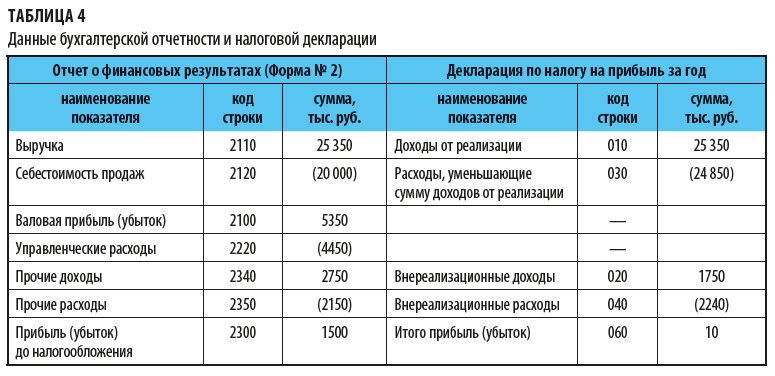

Данные организации по Отчету о финансовых результатах и декларации по налогу прибыль приведены в табл. 4. Сравним их и оценим риски.

Как видим, доход в декларации по прибыли меньше дохода, отраженного в Отчете о финансовых результатах, а расходы в декларации превышают расходы в бухгалтерской отчетности. Прибыль в бухгалтерском учете составляет 1500 тыс. руб., а в налоговом — всего 10 тыс. руб.

По такой отчетности налоговые аналитики могут доначислить налог на прибыль следующим образом:

1. Рассчитаем разницу между суммой доходов и суммой расходов в бухгалтерской отчетности и налоговой декларации по формуле:

(стр. 010 формы № 2 + стр. 2340 формы № 2 – стр. 010 декларации – стр. 020 декларации) – (стр. 2120 формы № 2 + стр. 2350 формы № 2 + стр. 2150 формы № 2 – стр. 030 декларации – стр. 040 декларации) = (25 350 + 2750 – 25 350 – 1750) – (20 000 + 4450 + 2150 – 24 850 – 2240) = 1000 – (–490) = 1490.

2. Умножим полученную разницу на ставку налога на прибыль:

1490 тыс. руб. × 20 % = 298 тыс. руб.

Доначисления по налогу на прибыль составят 298 000 руб.

Обязаны ли налоговики предупреждать о налоговых проверках?

План налоговых проверок составляется исключительно для личного пользования. Узнать, на законных основаниях включена организация в него или нет, нельзя, так как план является конфиденциальным документом. Даже для самих сотрудников доступ к сведениям, содержащимся в плане, ограничен и строго регламентирован.

Как узнать о готовящейся выездной проверке?

Бывают ситуации, когда налоговики сами сообщают о своих планах. Например, если руководство компании своевременно сможет подготовить необходимые документы к проверке, то в ходе самой налоговой проверки не нужно будет тратить время на их сбор.

Предупредить о грозящей проверке могут контрагенты компании — поставщики (или покупатели), сообщив о том, что у них в числе прочих запрашивают документы в отношении сделок с вашей компанией.

Сведений о проверке могут поступить из банка — сотрудники банка могут сообщить, что инспектор интересуется движением денежных средств на счетах вашей компании, в частности основаниями поступления денег на расчетный и/или валютный счет и куда списываются деньги с данного счета.

Все это может стать сигналом для компании, так как на этапе предпроверочного анализа налоговики исследуют все связи налогоплательщика на наличие в них схем уклонения от налогообложения, мнимых или притворных сделок.

А. Анисимова,

эксперт

Налоговая отчетность – длинный перечень документов.

Согласно статье 23 НК РФ об обязанностях налогоплательщика, законопослушные граждане, ИП и организации обязаны представлять в налоговые органы по месту учета заполненные декларации (расчеты) - по тем налогам, которые им нужно уплачивать. Статья 80 НК РФ детально описывает понятие этого ключевого инструмента налоговой отчетности.

Налоговая декларация - это заявление налогоплательщика об объектах налогообложения, о полученных доходах и произведенных расходах, об источниках доходов, о налоговой базе, налоговых льготах, об исчисленной сумме налога и о других данных, служащих основанием для исчисления и уплаты налога. Налоговая декларация предоставляется по каждому налогу, подлежащему уплате конкретным налогоплательщиком.

Под налоговой отчетностью же принято понимать весь перечень документов, предоставляемых в ИФНС в обязательном порядке, в которых содержатся данные об обязательствах налогоплательщика перед государством в вопросе расчетов по налогам, сборам, страховым взносам и другим фискальным платежам.

4 ключевых фактора, влияющие на состав отчетности:

- Система налогообложения.

- Вид деятельности.

- Вид производимой и реализуемой продукции.

- Наличие в штате наемных работников.

Налоговая декларация и другие виды налоговой отчетности.

7 главных характеристик отчетного документа:

Важные нововведения с 2022 года:

С отчетности за 2021 год 2-НДФЛ будет входить в состав 6-НДФЛ.

Сроки сдачи налоговой отчетности.

Шагом сдачи отчетности являются месяц, квартал, полугодие, год. Запомнить все крайние сроки по сдаче отчетности под силу разве что очень опытному главбуху. Потому что для каждой формы отчетности своя периодичность сдачи и свой крайний срок. Причем, по некоторым видам отчетности шаг может быть как месяцем, так и кварталом, например, для отчетности по налогу на прибыль.

В СБИС Электронная отчетность календарь отчетности всегда под рукой! Узнайте, как получить скидку на отчетсноть в 50%

Пока на 2022 год сроки сдачи отчетности не менялись, однако надо помнить о таком нюансе - дедлайн по сдаче отчета может быть сдвинут по причине попадания крайнего срока сдачи на нерабочий, выходной или праздничный день на следующий за ним рабочий день.

Отчетной датой для налоговой бухгалтерской отчетности в ФНС - 31 марта года, следующего за отчетным. В 2022 году эта дата не выпадает на выходной и, следовательно, не сдвигается.

В 2021 году собираемость налогов в стране выросла.

Поступления по уровням бюджета за 1 полугодие 2020-2021 гг. Данные ФНС России.

1 полугодие, млрд. руб.

Консолидированный бюджет РФ

Консолидированные бюджеты субъектов РФ

Способы сдачи отчетности. Государство в смартфоне.

Пока же предоставить отчетную информацию в ИФНС возможно следующими способами:

- при помощи личного визита в свое отделение налоговой инспекции,

- при помощи почтовой услуги - заказным письмом с описью вложений,

- электронным способом. Отправка налоговой отчетности через защищенные телекоммуникационные каналы связи уже сейчас является наиболее распространенным способом передачи данных в ИФНС.

В СБИС отчетность будет отправлена через интернет, что крайне важно в свете глобальной цифровой трансформации, которую активно ведет государство.

СБИС Электронная отчетность подходит для предприятий любых размеров и форм собственности. Ответив на несколько коротких вопросов: об организационной форме предприятия, системе налогообложения, числе сотрудников, виде деятельности и т.п., вам будет предложен оптимальный именно для вас пакет услуг.

Также немаловажно, что все пользователи СБИС получают техническую поддержку в режиме 24/7. В сложной ситуации всегда можно получить консультацию эксперта.

ЭЦП для отчетности является неотъемлемой частью цифрового государства. Получить электронную подпись на сертифицированном носителе можно в нашем центре.

Подробнее о том, как подключиться к сервисам СБИС, вам готовы рассказать наши специалисты.

Любой экономический субъект, который ведет деятельность на территории Российской Федерации, обязан периодически сдавать налоговую отчетность, то есть сообщать ФНС о результатах своей деятельности. Периодичность таких отчетов, их состав и порядок представления в контролирующие инстанции различен.

Основные факторы, определяющие порядок сдачи отчетности – это организационно-правовая форма организации, выбранная система налогообложения, наличие или отсутствие экономической деятельности в отчетный период.

Основные особенности, определяющие порядок сдачи отчетности

Согласно Статье 313 НК РФ, режим представления налоговой отчетности определяется каждым субъектом экономической деятельности, исходя из удобной налоговой политики, целей и специфики ведения экономической деятельности. Однако это не значит, что каждая организация может отчитываться в ФНС так, как удобно именно ей. Необходимо соблюдать определенные требования, а именно обеспечить контролирующим инстанциям возможность:

- Хронологического отображения бухгалтерских сведений, беспрерывного и полного;

- Определения всех существенных фактов хозяйственной деятельности экономического субъекта;

- Систематизации и анализа данных бухгалтерской отчетности;

- Адекватной оценки доходов и расходов субъекта экономической деятельности;

- Рассчитать сумму налога на прибыль хозяйствующего субъекта.

Организация системы налогового учета изначально является независимой, так как не подчиняется таким же жестким правилам и требованиям, как система бухгалтерского учета. Так, контролирующие инстанции не требуют от предприятий представления налоговой отчетности по каким-либо унифицированным формам и стандартам.

Таким образом, юридические лица и индивидуальные предприниматели могут организовать налоговый учет следующими способами:

-

Автономный метод налогового учета.

Эта система никак не связана с бухгалтерским учетом. Все существенные хозяйственные операции отображаются в регистрах налогового учета.

Для многих предприятий такой метод является более целесообразным, поскольку полностью соответствует требованиям Статьи 313 НК РФ, а также занимает существенно меньшее время со стороны бухгалтеров.

Статья 313 определяет налогооблагаемую базу именно на основе данных налогового учета. При этом Глава 25 НК четко разделяет понятие бухгалтерского и налогового учета, определяя для последнего особый порядок систематизации данных и хозяйственных операций.

Если правила ведения налогового и бухгалтерского учета в пределах одного хозяйствующего субъекта совпадают, налогооблагаемая база определяется именно на основе данных БУ. При этом необходимо:

- Четко определить объекты налогового учета по данным НУ и БУ. Разграничить объекты, по которым правила учета по обеим системам различаются;

- Определить порядок использования информации для расчета налогооблагаемой базы из данных БУ;

- Определить формы аналитических регистров для каждого из объектов налогового учета;

- Определить объекты раздельного НУ при применении каких-либо специальных систем налогообложения.

Если бухгалтер или иной специалист организации смог правильно организовать систему налогового учета, это на порядок упростит процесс формирования и сдачи налоговой отчетности в ФНС.

Не нашли что искали?

Уверенны что сможет Вам помочь, заполните данные ниже и получите ответы на все ваши вопросы.

Что такое налоговая отчетность?

По существу, это комплект документов, который каждое предприятие периодически представляет в ФНС по месту регистрации. В подобный комплект входит информация о налоговой базе предприятия, а также данные, необходимые доя расчета и оплаты предусмотренных законодательством налогов и сборов.

По периодичности представления:

- Годовая. Представляется в ФНС по окончании отчетного года;

- Текущая (внутригодовая). Может быть ежемесячной, квартальной, полугодовой, за 9 месяцев.

По способу подачи:

- На физических бумажных носителях;

- В электронно-цифровом формате.

По этапам экономической деятельности хозяйствующего субъекта:

- Первоначальная. Это первая отчетность юридического лица или ИП, которая сдается после регистрации;

- Очередная. Подается за каждый отчетный период, определяемый выбранной системой налогообложения;

- Дополнительная. Подается, если ранее в ФНС была предоставлена недостоверная или неполная информация о деятельности хозяйствующего субъекта;

- Ликвидационная. Сдается, если деятельность налогового агента прекращается добровольно или принудительно.

По характеру обобщения информации:

- Индивидуальная;

- Консолидированная. Применяется в случае, если несколько субъектов экономической деятельности имеют сходные факторы налогообложения, поэтому объединяются в единую группу. Отчетность при этом представляется в ФНС субъектом, который владеет не менее чем 90% уставного капитала в каждой организации.

В состав налоговой отчетности входит:

- Декларации по налогам, предусмотренным режимом налогообложения;

- Отчеты по налогам и сборам;

- Расчеты по налогам и сборам;

- Среднесписочная численность работников предприятия;

- Другие обязательные документы, предусмотренные выбранным режимом налогообложения.

Вся суть налоговой отчетности состоит в том, что любое предприятие должно проинформировать контролирующие органы о том, какие доходы оно получило в отчетный период, какие расходы понесло, какие у него имеются налоговые льготы, а также основные источники получения прибыли.

Эта информация представляется в ФНС в формате установленных форм деклараций. Она необходима для того, чтобы корректно рассчитать сумму обязательных налогов и сборов, подлежащую выплате юридическим лицом или ИП. Согласно Статье 80 НК, декларация представляет собой форму заявления экономического субъекта, по которой контролирующие органы могут определить налогооблагаемую базу и сумму сборов к оплате. Для каждого из видов налогов организации необходимо формировать и подавать в ФНС отдельную декларацию по установленной форме.

Кто должен представлять декларации?

Налоговую отчетность сдают все юридические лица и индивидуальные предприниматели, которые осуществляют экономическую деятельность, предполагающую оборот денежных средств.

Перечень подлежащих уплате налогов и, соответственно, подготавливаемых деклараций, разнится в зависимости от организационно-правовой формы предприятия и выбранного режима налогообложения. Так, индивидуальные предприниматели могут выбрать 3 режима: основной, упрощенный, единый налог на вмененный доход.

Обратите внимание: индивидуальные предприниматели должны подавать отчетность не только в ФНС, но также во внебюджетные фонды – ПФР, ФСС. В последние инстанции декларации необходимо сдавать ежеквартально, в налоговую службу (по упрощенной системе налогообложения) – ежегодно. Каждый год также необходимо подавать сведения о работниках ИП.

Юридические лица, использующие для расчетов с бюджетом ОСНО, каждый квартал должны представлять расширенный пакет отчетных документов:

- Бухгалтерская отчетность по 6 установленным формам;

- Пояснительная записка к БО;

- Декларации по НДС, налогу на доход физических лиц и другие;

- Отчеты в ФСС, ПФР, Росстат.

При использовании организацией упрощенной системы налогообложения 6 форм БО подавать не нужно. Вместо деклараций по НДС и другим налогам ежегодно подается только одна – по УСН.

Микропредприятия, среднесписочная численность сотрудников которых не превышает 15 человек, не обязаны вносить авансовые платежи по налогу на прибыль. Также подобные организации планируется освободить от обязанности подавать в контролирующие органы бухгалтерскую отчетность.

Налоговый Кодекс

Глава 6.13 НК регламентирует порядок представления и утверждает формы налоговой отчетности для субъектов экономической деятельности РФ.

В Статье 53 НК приводится определение налоговой базы как прибыли экономического субъекта, полученной по результатам его хозяйственной деятельности.

Министерство финансов РФ разрабатывает и утверждает формы деклараций по каждому налогу, а также инструкции по их заполнению и подаче.

Часть 2 НК определяет сроки представления отчетности и уплаты соответствующих налогов.

Как можно сдавать отчетность?

Статьей 80 НК определяются 4 способа подачи деклараций и других отчетных документов:

- Лично представителем организации;

- Через уполномоченное лицо;

- По почте на бумажных носителях;

- По электронным каналам связи.

При этом предприятия, среднесписочная численность сотрудников которых превышает 100 человек, могут отчитываться только в электронном виде. При применении УСН организация может сдавать декларации любым удобным способом.

Личное посещение ФНС

Сдать налоговую отчетность может руководитель организации, главный бухгалтер, индивидуальный предприниматель или уполномоченный представитель, имеющий соответствующую доверенность. Этот способ отнимает достаточно много времени, но его преимуществом можно считать то, что специалист ФНС может сразу проверить документы и указать на возможные ошибки.

Лично налоговую службу посещать не нужно, благодаря чему бухгалтер может сэкономить немало времени, особенно в период сдачи годовых отчетов. К письму обязательно нужно приложить опись вложенных документов, а также сохранить чек о приеме отправления. Он может понадобиться при возникновении споров о соблюдении сроков подачи деклараций. Датой представления отчетности считается дата приема письма почтовым отделением.

В электронном виде

Это самый удобный, быстрый и надежный способ. Организации необходимо иметь специальное программное обеспечение, которое позволит формировать декларации и направлять их в ФНС по защищенным каналам связи. При этом статус отчетности можно отследить на любом этапе, вплоть до ее регистрации специалистом ФНС.

Возможные ошибки

Даже малейшие ошибки при заполнении утвержденных форм налоговой отчетности недопустимы. При их большом количестве или несвоевременном исправлении на организацию или конкретное должностное лицо будет наложен штраф.

Бухгалтерская отчетность – это структурированная информация о результатах экономической деятельности организации в отчетный период. Она представляет собой свод таблиц с данными финансового и оперативного учета экономического субъекта. А именно — отчета о прибыли убытках, об изменении капитала, для некоторых организаций — о целевом использовании средств, о движении средств.

Будучи итогом экономической деятельности, налоговая отчетность должна отвечать ряду критериев:

- Содержать достоверную и полную информацию о финансовом положении налогового агента;

- Все существенные показатели, которые оказывают прямое влияние на оценку финансовых результатов деятельности организации, должны быть отражены в отчетности отдельными строками;

- Данные, содержащиеся в отчетности, не должны касаться каких-либо интересов третьих лиц и организаций;

- Вся информация должна быть приведена в соответствии с утвержденными стандартами, а также быть сопоставимой по времени.

Коды налоговых периодов

Любая декларация обязательно содержит коды, которые указывают на отчетный период и вид налогов. Например, для 2019 года установлены следующие коды:

- При расчете налогов с нарастающим итогом: 21 – квартал, 31 – 1 полугодие, 33 – 9 месяцев, 34 – календарный год;

- Для ежемесячных деклараций: коды с 35 по 46 с января по декабрь соответственно;

- Для консолидированных групп налоговых агентов: с 13 по 16, ежемесячная отчетность начинается кодом 57 и заканчивается 68;

- При ликвидации организации: 50;

- Для имущественного налога: 21 – первый квартал, 17 – полугодие, 18 – 9 месяцев, 51 – первый квартал при реорганизации предприятия, 47 – полугодие при реорганизации предприятия, 48 – 9 месяцев при реорганизации предприятия;

- При упрощенной системе налогообложения: 34 – календарный год, 95 – последний отчетный период при смене системы налогообложения;

- При едином налоге на вмененный доход: 21 или 51 – первый квартал (и первый квартал при ликвидации), 22 и 54 – второй квартал, 23 и 55 – третий квартал, 24 и 56 – четвертый квартал;

Как упростить процесс сдачи отчетов?

Наиболее простой способ представить отчетность – сдать ее в электронном виде. Сделать это можно несколькими способами:

- Через личный кабинет налогоплательщика на сайте ФНС. Основной минус этого способа в том, что все данные в декларации придется вносить вручную. Это не только занимает много времени, но и увеличивает риск допущения технических ошибок;

- Через программное обеспечение, предоставляемое спецоператорами. К примеру, Контур Экстерн. Этот сервис позволяет выгружать данные бухгалтерского учета непосредственно из 1С, быстро формировать декларации в соответствии с используемой системой налогообложения и организационно-правовой формой, отправлять их в инспекцию и отслеживать статус. Немаловажным плюсом является автоматическая проверка отчетных документов на предмет ошибок, поэтому бухгалтер может быть уверен в их приеме ФНС с первого раза.

Все субъекты экономической деятельности должны строго соблюдать установленные сроки сдачи налоговой отчетности, вне зависимости от способа ее представления.

Читайте также: