Декларация по транспортному налогу 2015 сроки сдачи

Обновлено: 17.05.2024

Декларация по транспортному налогу — это форма, которую заполняют организации, имеющие на балансе ТС. С 2021 года отчет упраздняется.

Кто обязан сдавать декларацию

В 2020-м и ранее документ заполняли организации — владельцы транспортных средств, которые должны перечислять этот сбор в соответствии с главой 28 НК РФ и законами субъектов Федерации.

Отчетная декларация по транспортному налогу за 2020 год для юридических лиц не сдается. С 1 января 2021 года транспортный отчет в ФНС отменяется (п. 9 ст. 3 63-ФЗ от 15.04.2019). Это значит, что налогоплательщики не представляют декларацию с отчетности за 2020 год. Если компания реорганизована в 2020-м, инспектор примет только уточненную форму, поданную в течение 2020 года.

По действующим в 2020 году правилам налоговая декларация по транспортному налогу представляется в налоговый орган по месту нахождения транспортных средств (в соответствии с п. 1 ст. 363.1 НК РФ) или по месту постановки на учет крупнейшего налогоплательщика (в соответствии с пунктом 4 той же статьи).

Сбор региональный, поэтому ставки в городах России различаются.

Срок сдачи

Ранее предельные сроки сдачи декларации по транспортному налогу были не позднее 1 февраля следующего года. При совпадении с выходным срок переносился на первый последующий рабочий день. Но в 2021-м форма отменяется: отчитываться в феврале за 2020 год не требуется.

Важные изменения 2020 года

Декларация по транспорту за 2020 год — это последний отчет, который придется сдать налогоплательщикам. В 2021 году декларация по транспортному налогу за 2020 для физических лиц, ведущих предпринимательскую деятельность, и юридических лиц не подается в ФНС. Нововведения закреплены в п. 17 ст. 1, ч. 3, 9 ст. 3 Федерального закона №63-ФЗ от 15.04.2019.

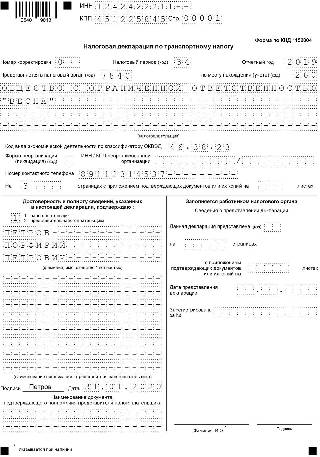

Форма декларации

Форма документа, формат в электронном виде и порядок заполнения утверждены приказом ФНС России №ММВ-7-21/668@ от 05.12.2016. В 2021 году заполнение налоговых деклараций по транспортному налогу отменяется и приказ ФНС №ММВ-7-21/668@ признается недействительным.

Штраф за непредоставление декларации

Юридические лица, которые платят транспортный налог, сдавали отчеты до 1 февраля года, следующего за отчетным. Штраф составлял 5% не уплаченной в срок налоговой суммы за каждый полный или неполный месяц просрочки представления декларации.

Действовали такие штрафы:

- не больше 30% неуплаченной в срок суммы, подлежащей уплате по опоздавшей декларации;

- не меньше 1000 рублей (п. 1 ст. 119 НК РФ, письмо Минфина №03-02-08/47033 от 14.08.2015).

Заполнение декларации по транспортному налогу в 2020 году: общие правила

Удобнее сначала оформить титульный лист, затем второй раздел по каждому автомобилю, а уже потом суммировать итоговую сумму в первом разделе.

Заполнение декларации: пошаговая инструкция

Разберем на конкретном примере порядок заполнения декларации по транспортному налогу, действовавший до 2020 года включительно.

Шаг 1. Титульный лист

- вверху страницы укажем ИНН и КПП компании, затем они автоматически дублируются на каждом листе декларации;

- номер корректировки при сдаче декларации впервые — 000;

- код налогового периода для календарного года — 34. Для последнего налогового периода при ликвидации — 50;

- год отчета — 2019;

- налоговая инспекция, в которую предоставляется декларация, имеет уникальный четырехзначный код, узнайте его, обратившись в ИФНС, или на сайте ФНС: первые 2 цифры — код региона, вторые 2 цифры — код самой инспекции. Декларация сдается в ИФНС по месту нахождения автомобилей, которые организация обычно регистрирует по месту своего нахождения. Либо по месту нахождения обособленного подразделения — при регистрации транспортных средств (ТС) подразделением. На примере — код ИФНС №9 Центрального района СПб;

- налогоплательщик проставляет код по месту учета, который зависит от его статуса. Коды — в приложении №3 к порядку заполнения:

По месту учета организации — крупнейшего налогоплательщика

По месту учета правопреемника крупнейшего налогоплательщика

По месту нахождения транспортного средства

Шаг 2. Раздел 2 по каждому транспортному средству отдельно

Наименование транспортного средства

Водные транспортные средства

Суда морские и внутреннего плавания

суда пассажирские и грузовые морские и речные самоходные (кроме включенных по коду 421 00)

суда грузовые морские и речные самоходные (кроме включенных по коду 421 00)

суда спортивные, туристские и прогулочные

спортивные, туристские и прогулочные суда самоходные (кроме включенных по кодам 422 00, 423 00–426 00)

Наземные транспортные средства

автомобили грузовые (кроме включенных по коду 570 00)

Тракторы, комбайны и специальные автомашины

- 040 — VIN — идентификационный номер машины;

- 050 — марка — указываем Scania R420;

- 060 — государственный регистрационный номер, присвоенный машине;

- 070 — поле предназначено для указания даты регистрации ТС по документам;

- 080 — строка заполняется в случае снятия с учета. Важно пользоваться регистрационными документами;

- 090 — налоговая база для транспортного налога. Определите ее следующим образом:

- если ТС с двигателем, то указать мощность в лошадиных силах. В нашем примере как раз используется этот показатель, а в самом образце декларации указано 420 л. с.;

- при заполнении отчета на воздушное ТС вписывают паспортную статическую тягу реактивного двигателя (суммарную тягу всех двигателей) на взлетном режиме в килограммах силы либо мощность двигателя транспортного средства в л. с. Владельцы водных несамоходных (буксируемых) ТС указывают валовую вместимость в регистровых тоннах, а самоходных — мощность двигателя в л. с.;

- если речь идет о водных и воздушных ТС, не указанных в подпунктах 1, 1.1 и 2 п. 1 ст. 359 НК РФ, налоговая база определяется как единица ТС, и в строке 090 ставят 1;

![]()

- 170 — налоговая ставка, определяемая на уровне субъекта Федерации. Для определения региональных ставок воспользуйтесь сервисом ФНС. В СПб ставка на грузовые автомобили мощностью более 250 л. с., с года выпуска которых прошло более 5 лет, составляет 85 рублей (см. ст. 2 Закона Санкт-Петербурга №487-53 от 04.11.2002 в ред. от 21.06.2016);

- 180 — повышающий коэффициент Кп указывается при владении легковым автомобилем средней стоимостью от 3 000 000 рублей и зависит от его года выпуска (коэффициент варьируется от 1,1 до 3). Такие машины вынесены в особый перечень (информация Минпромторга России от 26.02.2016). В остальных случаях поставьте прочерки;

- 190 — сумма исчисленного за грузовой автомобиль налога. Формула для расчета:

![]()

Строка 190 = стр. 090 × стр. 170 × стр. 150 × стр. 160 × стр. 180.

Рассчитаем сумму налога для нашего примера:

![]()

Льготы по транспортному налогу, устанавливаемые законами субъектов РФ, из них:

- льготы в виде освобождения от налогообложения

Льготы (освобождения) по транспортному налогу, предусмотренные международными договорами РФ

Если организация владеет легковым автомобилем, декларацию надо заполнять аналогичным образом, но с небольшими отличиями. Обратите внимание:

- код вида транспортного средства — легковой автомобиль — 51000;

- количество лет, прошедших с года выпуска, заполнять не нужно, поскольку ставки для легковых автомобилей в Санкт-Петербурге не дифференцируются в зависимости от возраста машины.

Шаг 3. Раздел 1

Заполнение 1-го раздела декларации по транспортному налогу за 2020-й происходит в последнюю очередь. В бланке предусмотрены 3 блока строк (с 020 по 040) для отражения записей по разным ОКТМО. Если организация платит налог со всех машин по одному и тому же ОКТМО, заполняется только один такой блок.

- 010 — КБК для уплаты транспортного налога. Актуальные коды здесь;

- 020 — код ОКТМО, по которому уплачивается налог;

- 021 — сумма транспортного налога. Ее берут из строки 300 раздела 2. Если транспортных средств несколько, в поле 021 надо вписать общую сумму налога к уплате;

- 023, 025 и 027 — поля для указания квартальных авансовых платежей. Расчет авансовых платежей производится по формуле:

![]()

В строке 030 — сумма к уплате в бюджет по итогам 2020-го. Рассчитывается по формуле:

![]()

В нашем случае сумма дублируется из строки 021 раздела 1 и строки 300 раздела 2.

Обратите внимание: отрицательное значение вписывают в строку 040 (без минуса). В этом случае налог по итогам года не платится, но декларация предоставляется.

Читайте также:

- Образец приказа о вводе в эксплуатацию ос на усн

- Источником уплаты налога на прибыль в открытом акционерном обществе может являться

- Если не уплачен транспортный налог можно ли переоформить машину

- Корреспондентский счет и расчетный счет отличие налоговой

- Упаковка багажа командировочные расходы налоговый учет