Бк налоговая декларация 2021

Обновлено: 05.07.2024

Описание программы

В деятельности государственных служащих есть одно существенное отличие, например, от работников офисного сегмента: заработная плата, которую они получают, не перечисляется из заработанных организацией средств. Финансовое обеспечение оплаты труда идет из федерального либо регионального бюджета. Чтобы не допустить злоупотребления чиновниками предоставленными полномочиями и предотвратить использование государственных средств, было принято решение об усилении контроля над уровнем дохода. Согласно действующему законодательству госслужащие в обязательном порядке должны отчитываться перед государством о доходах и расходах.

- создавать печатные формы;

- вносить требуемые налоговыми органами данные;

- контролировать корректность вводимой информации.

Пользователи отмечают множество достоинств, присущих этой программе:

- простота в использовании;

- доступность;

- экономия временного ресурса.

К тому же она выявляет неточности при заполнении справки.

На этой странице предоставлена детальная информация, разъясняющая законодательный механизм борьбы с коррупцией и применении профилактических мер, в число которых входит предоставление информации о доходах и расходах субъектов, занимающих государственные должности.

После ознакомления с этими материалами можно приступать к работе с приложением, которое можно запускается при нажатии на ссылку, размещенную в нижнем углу правой части страницы. В новом окне предоставляется возможность увидеть:

- ссылку на скачивание последней версии и ее описание;

- разъяснения по заполнению декларации;

- перечисление требований к процедуре предоставления документа.

Справка разделена на 6 частей, занимающих 10 страниц. Если у сотрудника есть супруг, супруга или несовершеннолетние дети, он обязан предоставить сведения об их доходах в отдельных документах.

Существенный бонус этой программы: если во время заполнения справок от руки постоянно возникала необходимость вписывать личную информацию в каждую справку, оформленную на родственника, то при использовании программы этот процесс происходит автоматически.

Дата заполнения выставляется по умолчанию в соответствии с текущей датой, однако при необходимости в последнем разделе документа можно прописать необходимое число. В этом же разделе можно поменять шрифт текста.

Подготовка к работе с СПО

В первую очередь следует проинспектировать инструмент работы на предмет совместимости с программой. Компьютер или ноутбук должны обладать следующими характеристиками:

- Windows XP или Windows 7;

- 1 Гб свободной памяти.

Помимо этого необходим лазерный принтер для печати заполненной справки. Перед началом работы необходимо установить программу, скачав ее с официального сайта либо запустив с диска установочный файл. Если приложение не запускается в Windows XP или Windows 7 следует запустить приложение на другом компьютере или запустить обновления для используемых системных программ.

Для старта СПО следует щелкнуть 2 раза на ярлыке левой клавишей мыши

Правила заполнения

Ознакомиться с полной инструкцией, посвященной описанию порядка заполнения справки с использованием этого СПО, можно перейдя по следующей ссылке.

Общие правила внесения сведений:

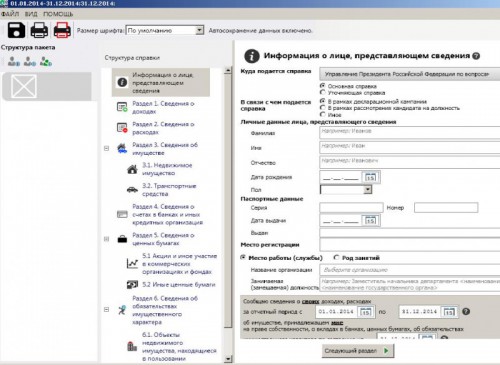

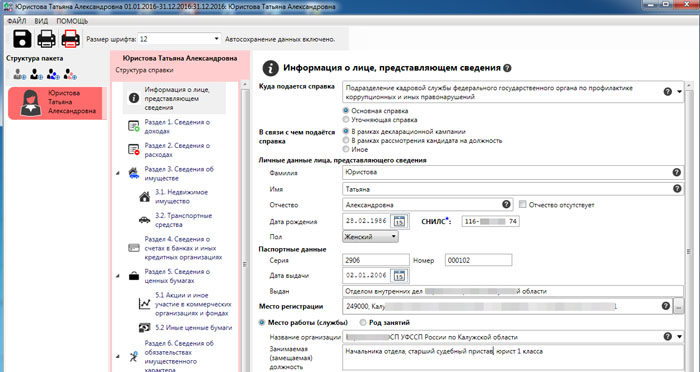

СПО оснащено достаточно удобным для работы интерфейсом

На каждой странице, за исключением последней, в правом нижнем углу следует поставить подпись. Необходимо проследить, чтобы она не занимала пространство, отведенное под штрих коды.

Пошаговая инструкция по заполнению

Для начала работы с программой необходимо выполнить одно из перечисленных действий:

Далее нужно вносить данные, руководствуясь приведенной инструкцией.

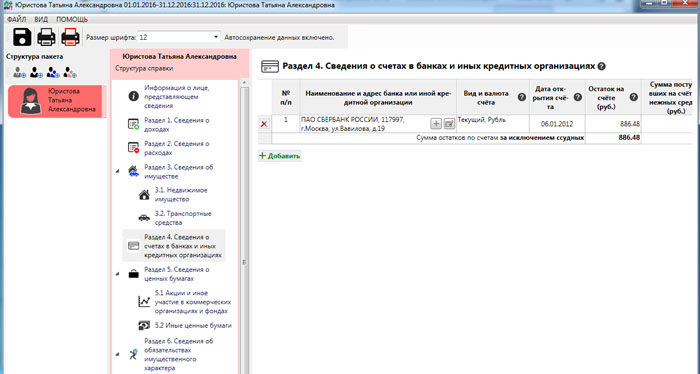

Таблица 1. Инструкция по заполнению

Сведения о заявителе

Данные о прибыли

Сведения об имуществе

Сведения о счетах в банках

Как правильно указывать информацию о доходах и расходах

Под прибылью подразумевают финансовые вливания в наличной и безналичной форме, полученные на протяжении отчетного периода. В этой части справки необходимо указывать суммы до удержания налога или прочих сборов.

Прибыль в иностранной валюте вносится в рублевом эквиваленте по курсу Банка РФ, актуального на дату ее получения

Нет необходимости отражать следующие выплаты:

- компенсация командировочных затрат;

- возмещение стоимости проезда к месту проведения отпуска;

- бонусные средства на дисконтных карточках, предоставляемые магазинами.

В неукоснительном порядке следует указывать следующие источники доходов:

Данные о налоговых вычетах не указывают, поскольку возврат налога считается налоговой льготой и не относится к прибыли.

Помимо перечисления данных о прибыли, заявитель должен предоставить данные о личных тратах себя и своей семьи. Подлежат обязательному внесению любые сделки, связанные с куплей-продажей следующих объектов:

- участков земли;

- недвижимости;

- транспортных средств;

- акций.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Это быстро и бесплатно!

Понравилась статья?

Сохраните, чтобы не потерять!

Заявление о возврате госпошлины в налоговую: образец

Некоторых игроков букмекерских контор тревожит не сам факт уплаты налога с выигрыша, а его неочевидная процедура. Например, когда и куда нужно подавать налоговую декларацию по выигрышам в букмекерской конторе? Где ее брать и как правильно заполнять? Уклониться от уплаты налога с выигрышей не получится. У налоговой уже есть вся информация на игроков, которые делают ставки в букмекерских конторах России.

Когда и куда подавать налоговую декларацию?

С 1 января 2022 г. в РФ стартует декларационная кампания, которая растянется на 4 месяца по 30 апреля. Не позднее этой даты игрок обязан задекларировать (предоставить информацию налоговому органу) свои доходы за 2021 г., связанные с выигрышем в букмекерской конторе.

Крайняя дата по уплате налога – 15.07.2022 г.

Отдельно поясним, что когда речь заходит про налоги с выигрыша, то под выигрышем подразумевается не сумма победной ставки, а .

Подача декларации должна осуществляться в тот налоговый орган, к которому относится адрес регистрации беттора. Тут важно уточнить, что под адресом регистрации подразумевается его прописка (отметка в паспорте), а не место жительства. Например, игрок может долгое время проживать в Москве, но при этом он может быть прописан во Владивостоке. Это значит, что беттору предстоит заниматься своими налоговыми вопросами именно во Владивостоке.

когда подавать налоговую декларацию на выигрыши в БК в 2022

Как узнать адрес вашей инспекции?

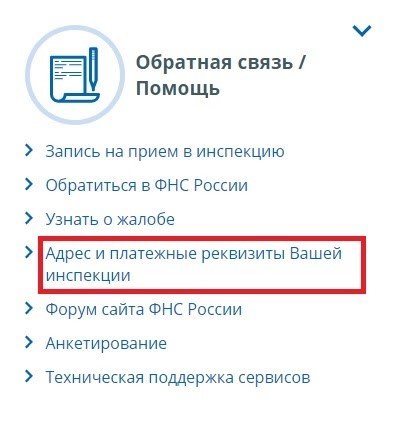

как подавать декларацию по выигрышам в букмекерской конторе

Откроется страница, где необходимо ввести адрес вашей регистрации. Например, мы выбираем г. Санкт-Петербург, ул. Боровая, дом 6. После ввода всех данных нажимаем “Ок”. После этого отобразится название налоговой инспекции, которая относится к вашему адресу регистрации.

Декларация в налоговую по выигрышам в букмекерских конторах

Чтобы получить более детальную информацию про налоговую (телефон, адрес, график работы, платёжные реквизиты) жмём кнопку “Далее”.

Как подать декларацию на выигрыш в БК?

Выигрыш (вывод денег со счёта) в букмекерской конторе относится к доходам, которые необходимо задекларировать.

Декларация подаётся по форме 3-НДФЛ.

Перечислим три распространённых способа заполнения 3-НДФЛ.

Когда игрок самостоятельно платит налог?

Если говорить о легальных российских БК, то бетторы должны лично заниматься уплатой налогов в том случае, если . Налоговая ставка – 13 %. Если игрок снимает 15000 руб. и более, то все бюрократические процедуры по уплате налога по этой транзакции ложатся на плечи букмекера. Выходит, что беттор может не опасаться получить “письмо счастья” от налоговой только тогда, когда он в течение года ни разу не выводил сумму более 15000 руб.

На эту тему мы уже писали ранее. Совет всем игрокам по налогам от Дмитрия Сергеева (СЕО Париматч СНГ).

Если игрок снимает выигрыши через зарубежные БК, то по закону он должен самостоятельно заниматься уплатой налога. Ставка такая же: 13 % с каждого вывода.

Если не подавать декларацию по выигрышам. Может пронести?

Часть игроков убеждены, что букмекеры всегда занимаются всеми их налоговыми вопросами. То есть бетторы даже не в курсе, что часто у них возникают определённые налоговые обязательства. Другие игроки знают об этом, но надеются, что у ФНС нет на них никаких данных. Нужно понимать, что букмекеры ежегодно отчитываются перед ФНС о своей деятельности. Каждая ставка и транзакция проходит через ЦУПИС. А это означает, что . Бетторам нужно обязательно это учитывать, чтобы впоследствии “письмо счастья” от налоговой не стало для них сюрпризом.

Часть игроков предпочитает не связываться с российскими легальными операторами ставок из-за нежелания платить 13 % с выигрышей. Поэтому они выбирают для игры офшорные беттинговые компании. Но и тут нет никаких гарантий, что в один прекрасный день налоговая не постучит к вам в дверь. Сейчас транзакции с большинства платёжных методов фиксируются налоговой. Поэтому вопрос времени, когда на вас обратят внимание.

На сайте ФНС по адресу вашей регистрации (прописки) в паспорте. Как это сделать, мы подробно показываем в нашей статье.

Декларация заполняется по форме 3-НДФЛ через программу "Декларация", в личном кабинете на сайте ФНС или от руки в вашей налоговой.

Будет штраф за уклонение от уплаты налогов. Возможно, арест на имущество. Букмекеры отчитываются перед ФНС о своей деятельности, каждая ставка и выплата выигрыша фиксируется в ЦУПИС. У налоговой есть все данные на вас.

Читайте также:

- Договор безвозмездного оказания услуг с физическим лицом налоги

- Что из перечисленного относится к источникам финансирования бизнеса налоговые отчисления

- Диагностический центр справка в налоговую

- Как рассчитать чистую прибыль по сделке за вычетом ндс и налогов

- Ндфл договор подряда обособленное подразделение