Анализ учета по налогу на прибыль не выполняется правило

Обновлено: 18.05.2024

В английском языке у налога на прибыль много вариантов названия: Corporate Tax, Corporation Tax. В отчетах, где из контекста ясно, что речь идет именно о корпоративном налоге, он может также называться Income Tax, но не следует путать это название с налогом на доходы физических лиц.

Налог на прибыль — один из основных в работе любой компании, а в финансовых моделях часто оказывается единственным налогом , который в явном виде рассчитывается для бизнеса. Поэтому его правильный учет важен для корректности работы модели.

Для налога на прибыль в большинстве стран характерны следующие черты :

- Налог рассчитывают на основе отчета о прибылях и убытках, то есть с использованием принципа начисления, а не денежных поступлений и выплат.

- У налога на прибыль есть базовая ставка (в России 20%), но для отдельных компаний и ситуаций могут применять другие ставки.

- Финансовый учет, применяемый компанией для наиболее точного отражения экономических результатов деятельности, и налоговый учет, используемый для определения налогооблагаемой суммы, могут отличаться.

- Если чистая прибыль компании, то есть прибыль, оставшаяся после уплаты налога на прибыль, используется для выплаты дивидендов, то они обычно облагаются налогом на доходы. Этот налог часто рассматривают как дополнение к налогу на прибыль, и используют в макроэкономическом анализе для оценки налоговой нагрузки сумму налога на прибыль и налога на дивиденды.

Моделирование налога

Как правило, налог на прибыль в финансовых моделях рассчитывают на основе базовой ставки без учета возможных влияний льгот, особенностей учета, специальных статей дохода, облагаемых по другой ставке, и других деталей:

Такой упрощенный подход будет особенно оправданным в долгосрочном планировании, где подробности расчета налога в любом случае трудно спрогнозировать. Однако если предположить, что в работе компании есть факторы, которые постоянно влияют на расчет налога и приводят к тому, что налог никогда не рассчитывается по базовой ставке, имеет смысл использовать эффективную ставку.

Эффективную ставку рассчитывают на основе исторической отчетности: ее вычисляют как среднее отношение начисленного налога на прибыль к налогооблагаемой прибыли. Как правило, для расчета берут период 2–3 года.

В экономическом анализе, в частности, в оценке дисконтированных денежных потоков, ставку налога на прибыль можно использовать не только для расчета суммы налога в финансовом отчете, но и в формулах отдельных показателей, таких как WACC и FCFF. В этом случае применяют маржинальную ставку, то есть ставку, по которой будет облагаться налогом каждый новый заработанный компанией рубль. Маржинальная ставка обычно принимается равной базовой ставке. Надо быть осторожным с сочетанием эффективной и маржинальной ставки, чтобы не получилось, что финансовая отчетность и аналитические показатели построены на разных предположениях.

Убытки предыдущих периодов

В инвестиционных проектах, а иногда и в текущей деятельности, возникают периоды, когда компания работает с убытками. В этом случае после выхода на прибыльную деятельность компания имеет право сначала списать убытки как часть своих затрат. Для этого в модель добавляют убытки предыдущих периодов, которые постепенно списываются по мере получения прибыли :

Расчет может быть и более сложным. В России есть ограничение того, на какую долю можно сократить прибыль с помощью списания убытков предыдущих периодов. Вот, например, как выглядят расчетные таблицы для планирования налога на прибыль в программе Альт-Инвест:

ОНА и ОНО

В тех случаях, когда финансовая модель используется для анализа фактической отчетности компании, а также для прогноза на основе исторических отчетов, аналитик может иметь дело с налоговыми активами и обязательствами:

Из-за того, что в финансовом и налоговом учете доходы и затраты признаются по-разному , в отчетности компаний могут возникать отложенные налоговые активы (ОНА) и отложенные налоговые обязательства (ОНО). Их рассчитывают, как произведение этих отличий на ставку налога. Поскольку различий в таких видах учета очень много, то у компании одновременно могут быть и налоговые активы, и обязательства.

Например, компания формирует резервы под будущие расходы и уменьшает налогооблагаемую прибыль в финансовом отчете, но в налоговом учете такие расходы не уменьшают налог на прибыль. В результате в этом году налог на прибыль окажется больше 20% от прибыли, указанной в финансовом отчете, но образуется отложенный налоговый актив, который уменьшит платежи налога в будущем.

Другой пример — использование разных методов амортизации. Если амортизация для налоговых целей происходит быстрее, чем в финансовой отчетности, то налог на прибыль будет уменьшаться. Компания заплатит меньше 20% от показанной в финансовой отчетности прибыли. Однако в будущем, когда налоговая амортизация закончится, она перестанет уменьшать налогооблагаемую прибыль, и налог окажется выше, чем это следует из финансовой отчетности — то есть образуется отложенное налоговое обязательство.

При построении финансовых моделей разницу между финансовым и налоговым учетом обычно не моделируют и не исследуют. Для большинства компаний достаточно принять допущение, что ОНА/ОНО остаются неизменными для всех прогнозных периодов, а налог начисляется по базовой ставке. Но встречаются случаи, когда компания имеет значительные ОНА/ОНО, которые заметно повлияют на ее финансовое состояние в будущем. Такие случаи следует анализировать более глубоко, изучая влияние ОНА/ОНО на эффективную ставку налога на прибыль.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

- привели к занижению суммы налога, подлежащей уплате, то изменения в данные налогового учета вносятся за прошлый налоговый период;

- не привели к занижению суммы налога, подлежащей уплате, то изменения в данные налогового учета вносятся в текущем налоговом периоде.

Если налогоплательщик все-таки захочет воспользоваться своим правом и представить в налоговый орган уточненную налоговую декларацию по налогу на прибыль за прошлый период (в случае, когда ошибки (искажения) не привели к занижению суммы налога), то пользователю придется скорректировать данные налогового учета вручную.

Пример 1

Для исправления ошибок по завышению затрат прошлого налогового периода также используется документ Корректировка поступленияс видом операции Исправление в первичных документах. Отличие заключается в том, что дата документа основания и дата корректировочного документа относятся к разным годам: в поле от документа Корректировка поступления укажем дату: 29.02.2016. После этого форма документа Корректировка поступления на закладке Главное видоизменяется: в области реквизитов Отражение доходов и расходов вместо переключателей появляется поле Статья прочих доходов и расходов:. В этом поле нужно указать нужную статью - Прибыль (убыток прошлых лет), выбрав ее из справочника Прочие доходы и расходы.

Порядок заполнения табличной части Услуги и регистрации исправленной версии документа Счет-фактура полученный не отличается от порядка, описанного в Примере 1 в статье "Исправление ошибки отчетного года в 1С:Бухгалтерии 8".

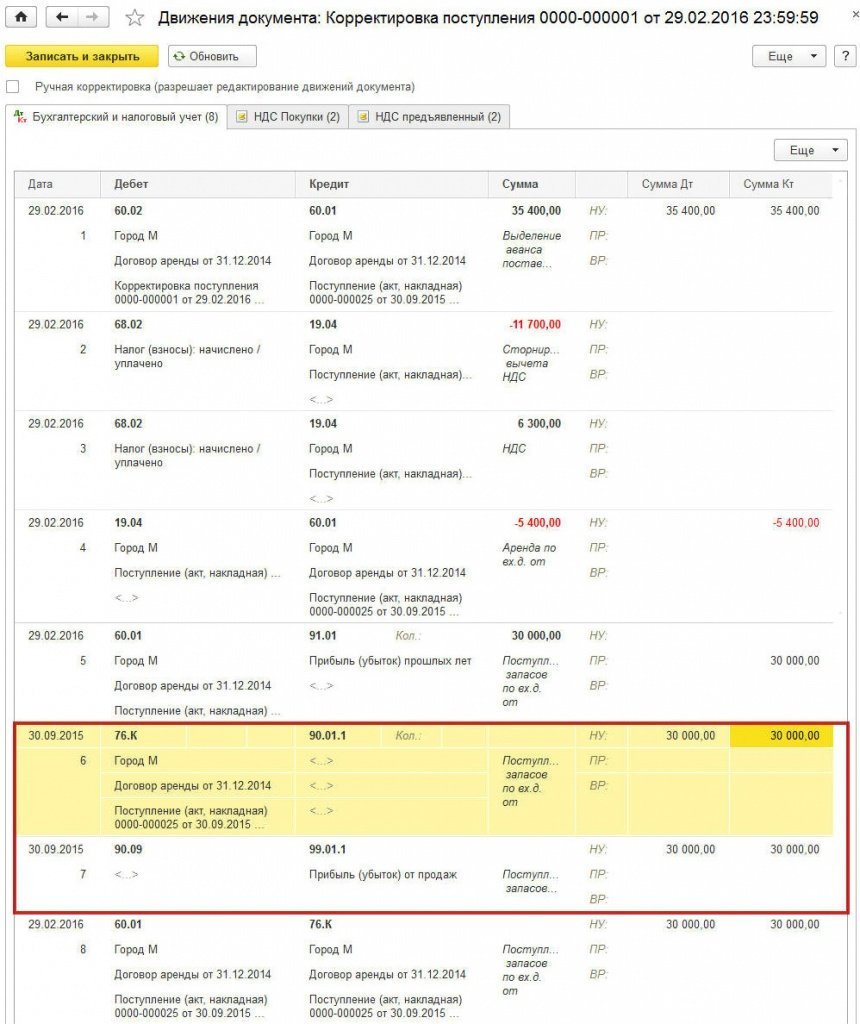

После проведения документа Корректировка поступления сформируются бухгалтерские проводки и записи в специальных ресурсах для целей налогового учета по налогу на прибыль (рис. 1).

Помимо записей в регистр бухгалтерии вводятся корректирующие записи в регистры накопления НДС предъявленный и НДС покупки. Все записи, относящиеся к корректировке НДС за III квартал, не отличаются от записей в Примере 1 в статье "Исправление ошибки отчетного года в 1С:Бухгалтерии 8", так как в части НДС в данном примере порядок исправления не отличается. Рассмотрим подробнее, как исправляются ошибки прошлых лет в бухгалтерском учете и налоговом учете по налогу на прибыль.

В налоговом учете в соответствии с пунктом 1 статьи 54 НК РФ завышенная стоимость аренды должна увеличить налоговую базу за период, в котором была совершена указанная ошибка (искажение). Поэтому сумма 30 000 руб. отражается в составе доходов от реализации и формирует финансовый результат записями, датированными сентябрем 2015 года.

В нашем примере налоговая база увеличилась не за счет увеличения доходов от реализации, а за счет уменьшения косвенных расходов. Доходы и расходы в уточненной декларации должны быть отражены корректно, поэтому пользователь может выбрать один из следующих вариантов:

• вручную скорректировать показатели в Приложении № 1 и Приложении № 2 к Листу 02 уточненной декларации по прибыли за 9 месяцев и за 2015 год (уменьшить доходы от реализации и одновременно уменьшить косвенные расходы на 30 000 руб.);

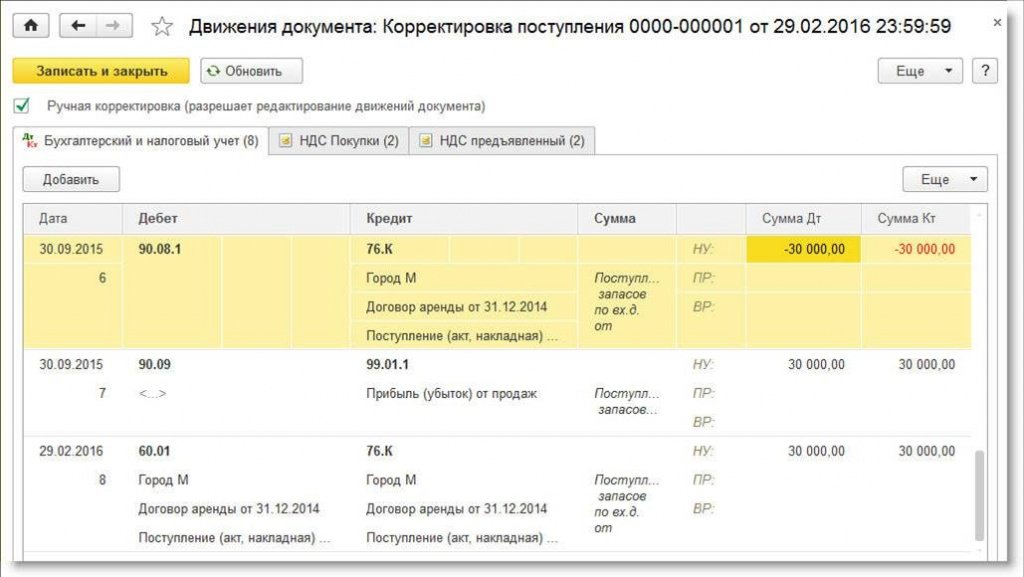

• вручную скорректировать корреспонденцию счетов для целей налогового учета как показано на рисунке 2.

Рис. 2. Корректировка проводки

Поскольку после внесенных изменений финансовый результат за 2015 год в налоговом учете изменился, в декабре 2015 года нужно повторно выполнить регламентную операциюРеформация баланса, входящую в состав обработки Закрытие месяца.

Теперь при автоматическом заполнении отчетности скорректированные данные налогового учета попадут, как в уточненную декларацию по прибыли за 9 месяцев 2015 года, так и в уточненную декларацию по налогу на прибыль организаций за 2015 год.

При этом у пользователя неизбежно возникают вопросы, которые непосредственно связаны с бухгалтерским учетом:

- как скорректировать сальдо расчетов с бюджетом по налогу на прибыль, которое изменится после доплаты суммы налога?

- почему после корректировки прошлого периода не выполняется ключевое соотношение БУ = НУ + ПР + ВР?

Для дополнительного начисления налога на прибыль с увеличения налоговой базы, которое произошло в результате внесенных в налоговый учет исправлений, в периоде обнаружения ошибки (в феврале 2016 года) в программу нужно ввести бухгалтерскую запись с помощью Операции, введенной вручную:

Дебет 99.02.1 Кредит 68.04.2 - на сумму 6 000 руб.

Одновременно с этим нужно распределить налог к уплате по уровням бюджета:

Дебет 68.04.2 Кредит 68.04.1 со вторым субконто Федеральный бюджет - на сумму 600 руб.; Дебет 68.04.2 Кредит 68.04.1 со вторым субконто Региональный бюджет - на сумму 5 400 руб.

Что касается равенства БУ = НУ + ПР + ВР, действительно, после корректировки прошлого периода оно не выполняется. Отчет Анализ состояния налогового учета по налогу на прибыль(раздел Отчеты) за 2015 год также будет иллюстрировать, что правило Оценка стоимости по данным бухгалтерского учета = Оценка стоимости по данным налогового учета + Постоянные и временные разницы не выполняется для разделов Налог и Доходы. Такая ситуация возникает в связи с разночтением в законодательстве по бухгалтерскому и налоговому учету и в данном случае не является ошибкой.

После отражения в бухгалтерском учете исправления ошибки в периоде обнаружения, финансовый результат за 2016 год, рассчитанный по данным бухгалтерского и налогового учета, будет отличаться на сумму исправления ошибки - в бухгалтерском учете прибыль будет больше. Поэтому в результате проведения документа Корректировка поступления формируется постоянная разница на сумму исправленной ошибки (см. рис. 3). После выполнения регламентной операции Расчет налога на прибыль в феврале 2016 года будет признан постоянный налоговый актив (ПНА).

Нет времени читать? Шпаргалка по содержанию статьи:

О ПБУ 18/02

Основное предназначение Положения по бухгалтерскому учету 18/02 – учет расхождения между бухгалтерской прибылью (убытком) и прибылью, исчисленной в соответствии с требованиями гл. 25 НК РФ (утверждено Приказом Минфина от 19.11.2002 № 114н).

Поэтому мы рекомендуем все-таки не бояться и применять ПБУ 18/02.

Ключевые понятия:

ПР – постоянные разницы

ВР – временные разницы

ПНА – постоянные налоговые активы

ПНО – постоянные налоговые обязательства

ОНА – отложенные налоговые активы

ОНО – отложенные налоговые обязательства

Текущий НП – текущий налог на прибыль

Условный расход по НП

Условный доход по НП

Постоянные разницы

Постоянные разницы (ПР) – это доходы (расходы), которые влияют на формирование бухгалтерской прибыли (убытка), но не учитываются при определении налоговой базы по налогу на прибыль (НП) как отчетного, так и последующих отчетных периодов. Сюда относятся всевозможные добровольные отчисления в различные фонды, пожертвования, подарки.

Также это доходы (расходы), которые учитываются при определении налоговой базы по НП отчетного периода, но не признаются для целей бухучета доходами (расходами), как отчетного, так и последующих отчетных периодов.

В рамках трансфертного ценообразования налогоплательщик доначисляет какие-то доходы или расходы до рыночных цен. Его контрагент является взаимозависимым лицом, причем в бухучете все остается без всяких корректировок на основании первичных документов.

Помимо этого, ПР – это расходы, которые учитываются при формировании финансового результата в БУ в полном объеме, а для целей НУ нормируются: расходы на рекламу, представительские расходы, расходы на добровольное медицинское страхование.

В том отчетном периоде, когда возникают постоянные разницы, формируются постоянные налоговые активы (ПНА) и постоянные налоговые обязательства (ПНО).

ПНО и ПНА исчисляются как произведение постоянных разниц и ставки налога на прибыль, действующей на отчетную дату.

ПНО – это сумма налога, которая приводит к увеличению платежей по налогу на прибыль в отчетном периоде. Проводка, позволяющая начислить ПНО: Д 99.02.3 К 68.04.2.

Обратной проводкой начисляется ПНА: Д 68.04.2 К 99.02.3. Это сумма налога, уменьшающая налог на прибыль.

Временные разницы

Временные разницы (ВР) – это доходы и расходы, формирующие бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налоговую базу по НП в другом или других отчетных периодах.

В отчетном периоде, когда возникают ВР между данными БУ и НУ, формируются отложенные налоговые активы (ОНА) и отложенные налоговые обязательства (ОНО).

Временные разницы подразделяются на вычитаемые (ВВР) и налогооблагаемые (НВР).

Вычитаемые временные разницы образуются, если какие-либо расходы в БУ уменьшают бухгалтерскую прибыль в отчетном периоде, а в НУ будут приняты только в следующих отчетных (налоговых) периодах.

Малые предприятия вправе единовременно амортизировать основное средство (ОС), которое относится к хозяйственному инвентарю, а в НУ, если такое ОС удовлетворяет условиям амортизируемого имущества, оно будет амортизироваться в течение срока полезного использования. Таким образом, будет образована ВВР.

И в том отчетным периоде, когда возникают ВВР, формируются отложенный налоговый актив, который также исчисляется как произведение этой разницы на текущую ставку налога на прибыль.

Начисляется ОНА по дебету счета 09, погашается – по кредиту счета 09 в корреспонденции со счетом 68.04.2.

Налогооблагаемые ВР образуются, если в отчетном периоде налоговая база по НП уменьшается, а бухгалтерская прибыль будет уменьшена на эту сумму в следующих отчетных (налоговых) периодах.

Если приобретено ОС, стоимость которого 60 000 руб., то в НУ оно амортизироваться не будет, а его стоимость будет сразу учтена в расходах текущего периода, а в БУ стоимость будет погашаться посредством амортизации в течение срока полезного использования.

В том отчетном периоде, когда возникает НВР, признаются отложенные налоговые обязательства.

Изменение величины ОНО рассчитывается как произведение НВР на ставку налога на прибыль, действующую на отчетную дату. Начисляется ОНО по дебету счета 77, погашается – обратной проводкой по кредиту счета 77 в корреспонденции со счетом 68.04.2.

Условные доходы и расходы

Условный расход (условный доход) по налогу на прибыль (УН) – это сумма, рассчитанная как произведение финансового результата по данным БУ и ставки налога на прибыль. Фактически, это налог на прибыль, исчисленный исходя из данных БУ.

Д 99.02.1 К 68.04.2 – начислен условный расход по налогу на прибыль.

Д 68.04.2 К 99.02.1 – начислен условный доход по налогу на прибыль.

Текущий налог на прибыль (Нпр) представляет из себя сумму условного дохода (расхода) по налогу на прибыль, скорректированную на суммы ПНО, ПНА, ОНО, ОНА:

Нпр = +/–УН + ПНО – ПНА +/– ОНА +/– ОНО

Согласно п. 22 ПБУ 18/02 организация имеет право определять величину текущего налога на прибыль одним из двух способов: либо на основе данных, сформированных в БУ, в соответствии с п. 20 и п. 21 ПБУ 18/02, либо на основе налоговой декларации по налогу на прибыль.

Но в любом случае, независимо применятся ли ПБУ 18/02, должно соблюдаться правило:

Сумма текущего налога на прибыль должна быть равна сумме налога на прибыль, рассчитанного по данным налогового учета.

Непосредственно в отчете о финансовых результатах и в налоговой декларации отражается одна и та же сумма текущего налога на прибыль.

В программе сформируем Декларацию по налогу на прибыль. Мы увидим, что суммы налога на прибыль, исчисленные по ставкам, отличающихся от ставки 20%, отражаются в листе 04. При этом в стр. 010 Налоговая база – 2 000 000 руб., ставка налога 13%, по стр. 040 отражена сумма налога на прибыль 260 000 руб.

Доходы и расходы от обычных видов деятельности указываются в листе 02. Поскольку доход от дивидендов отражен во внереализационных доходах, то мы исключаем эти дивиденды из прибыли по стр. 070, чтобы избежать двойного налогообложения. Таким образом очищенная от дивидендов налоговая база умножается на ставку 20%, и исчисляется налог в размере 300 000 руб.

В БУ программа покажет исчисленный налог в размере 700 000 руб.

В то время как исходя из декларации по налогу на прибыль по стр. 040 листа 04 у нас 260 000 руб., и по стр. 180 листа 02 – 300 000 руб.

Получается расхождение между данными БУ и НУ, чего быть не должно. Где же ошибка?

Рекомендуем корректировать в БУ исчисление УН, ПНО, ПНА, ОНО, ОНА, если вы имеете доход, который облагается по ставке отличных от ставок, указанных в п. 1 ст. 284 НК РФ.

Учет разниц в оценке активов и обязательств

Для того чтобы отражать в БУ и отчетности ПНО, ПНА, ОНО, ОНА, рассчитать текущий налога на прибыль в соответствии с нормами ПБУ 18/02, необходимо определить величину ПР и ВР. Мы знаем, что ПР и ВР могут возникать при признании доходов и расходов, но это не всегда так.

Что такое виды активов и обязательств в ПБУ 18/02 вы не найдете, но в терминах программы каждому виду актива или обязательства соответствует один или несколько счетов, в проводках, по которым отражаются ВР в оценке активов и обязательств. Причем есть такие виды активов и обязательств, по которым суммовая оценка определяется по нескольким счетам, например, ОС, НМА.

Каким образом регистрируется разница в оценке стоимости активов и обязательств?

Причем для НУ не всегда может выполняться правило двойной записи, поскольку не на всех счетах поддерживается НУ. И суммовые показатели могут определяться как автоматически при проведении документов, так и могут указываться в операциях, введенные вручную.

Выручка от реализации для целей НУ

Напомним об особенностях учета для выручки от реализации для целей НУ.

Выручка от реализации для целей налогообложения учитывается без НДС и акцизов. Поэтому в НУ не отражаются суммы налогов, пошлин, акцизов, учтенных в БУ на счетах 90.03, 90.04, 90.05.

В БУ доход отражается с учетом НДС, а НДС учитывается на отдельных счетах. Но в свернутом виде все равно выручка указывается в нетто-оценке. А в НУ она сразу очищается от НДС и указывается в нетто-оценке без пошлин, акцизов и НДС. Поэтому визуально разница есть, но на деле ее не возникает.

Доходы по кредиту счета 90.01 учитываются в нетто-оценке.

Обратите внимание, что не возникает постоянных и временных разниц!

Чтобы проанализировать данные по ПР и ВР, во всех стандартных отчетах есть настройки, где можно включить соответствующие флаги и проанализировать ПР, ВР, скомбинировать различны показатели, чтобы просмотреть данные БУ, НУ.

Для суммовых показателей проводок должно соблюдаться следующее правило:

БУ = НУ + ПР + ВР

То есть оценка стоимости актива или обязательства в БУ должна равняться оценке стоимости актива или обязательства в НУ с учетом постоянных и временных разниц.

Где БУ и НУ – оценка стоимости актива или обязательства в БУ и НУ.

ПР и ВР – сумма постоянных и временных разниц в стоимости актива или обязательства.

Для тех счетов, где поддерживается НУ, должно соблюдаться ключевое правило соотношения сумм проводки: БУ = НУ + ПР + ВР, особенно для операций, введенных вручную!

Также стоит не забывать, что в оборотах счетов 68.04 и 99.09 может быть погрешность за счет округления налогов, но не более чем на 3-4 руб. за год.

Рекомендуем проверять обороты счета 68.04 в корреспонденции со счетом 99.09.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Для каждой организации актуально ведение двух законодательно закрепленных видов учета. Каждый из них имеет свои цели и задачи. В чем же заключается разница между бухгалтерским и налоговым учетом?

Во-первых, различаются цели ведения учета. Бухгалтерский учет дает информацию о результатах деятельности руководству организации и заинтересованным лицам. Налоговый учет позволяет фискальным органам контролировать полноту уплаты налогов, достоверность отчетности и исполнение законодательства о налогах и сборах.

Во-вторых, для целей налогообложения разработано соответствующее законодательство, в частности, Налоговый кодекс. Бухгалтерская отчетность ведется согласно федеральному закону, ПБУ и другим документам. Именно законодательное регулирование — это главная причина возникновения различий.

Чем отличается бухгалтерский учет от налогового учета?

- порядком отражения и признания в отчетах доходов и расходов;

- порядком отражения имущества, подлежащего амортизации и способом ее начисления;

- порядком формирования резервов;

- подходом к оценке МПЗ и др.

Из-за отличий в порядке учета возникает расхождение в размере налогооблагаемой прибыли, следовательно, появляются временные и постоянные разницы в бухучете и налоговом учете.

Постоянные разницы в бухгалтерском и налоговом учете

Постоянные разницы возникают из-за части прибыли, которая относится только на бухгалтерскую или только на налогооблагаемую прибыль. То есть, если в вашей организации фактические и налогооблагаемые доходы или расходы отличаются, то возникают постоянные разницы. Так появляются постоянные налоговые обязательства (ПНО) или активы (ПНА). Из-за ПНО налог на прибыль, который вы отразите в отчетном периоде, возрастет, а ПНА уменьшает платежи. В балансе ПНО и ПНА не отражайте, так как они признаются в периоде, когда возникли постоянные разницы.

Однако ПНО и ПНА нужно показать в отчете о финрезультатах, а именно в строке 2421. Для их учета используют счета 68 и 99.

Начислено ПНО: Дт 99 Кт 68

Начислен ПНА: Дт 68 Кт 99

Временные разницы в бухгалтерском и налоговом учете

Если вы относите на различные отчетные периоды доходы и расходы, которые образуют фактическую прибыль и формируют базу по налогу на прибыль, — появляются временные разницы. Они по-разному влияют на налогооблагаемую прибыль, поэтому их разделяют на две группы.

- Если доходы в налоговом учете признаются раньше, а в бухучете — позже, появляются вычитаемые временные разницы. Это приводит к появлению отложенного налогового актива (ОНА).

- В обратной ситуации появляются налогооблагаемая временная разница, и возникает отложенное налоговое обязательство (ОНО).

Образование ОНА или ОНО приводит к тому, что в последующих отчетных периодах сократится или возрастет сумма налога на прибыль. В балансе ОНА учитывается в строке 1180, ОНО — в строке 1420. ОНА и ОНО отражаются на счете 68, однако для них предусмотрены и специальные счета — 09 и 77 соответственно.

Начислен ОНА: Дт 09 Кт 68

Начислено ОНО: Дт 68 Кт 77

В отчете о финрезультатах ОНО находит свое отражение в строке 2430, а ОНА — в строке 2450. Из-за сложности формирования и отражения постоянных и временных разниц, регулирующие органы стараются создать единый подход к формированию прибыли. Но пока бухгалтеру приходится учитывать все тонкости систем бухгалтерского и налогового учета.

Учет налога на прибыль

При расчете налога на прибыль между налоговым и бухучетом есть взаимосвязь, ее раскрывает ПБУ 18/02. В положении отражены особенности формирования и учета данных по налогу на прибыль, оно позволяет отразить в отчетности суммы, которые формируют налогооблагаемую базу в последующих периодах. Использование правил ПБУ поможет учесть все образующиеся разницы. Если ваша организация использует спецрежимы, то применение ПБУ 18/02 необязательно.

Учет основных средств

В бухгалтерском и налоговом учете неодинаковый порядок отнесения имущества к объектам основных средств. Этот вопрос регулируется ПБУ 6/01 и Налоговым кодексом. По ПБУ, чтобы отнести имущество к ОС необходимо выполнение условий:

- объект используется в производственной деятельности, применяется для оперативного управления или подлежит сдаче в аренду;

- срок использования больше 12 месяцев;

- объект используется для получения экономических выгод.

Пунктом 5 ПБУ 6/01 закреплено, что ОС стоимостью меньше 40 000 рублей могут быть единовременно списаны как производственные запасы. А в Налоговом кодексе лимит стоимости — 100 000 рублей, а значит имущество, с меньшей стоимостью должно быть списано как МПЗ и не подлежит амортизации. Поэтому, что при стоимости актива от 40 до 100 тысяч рублей возникнут временные разницы.

Примечание: правило распространяется на активы, эксплуатируемые с 31.12.2015.

Не можете разобраться во всех тонкостях ведения бухгалтерского и налогового учета? Облачный сервис Контур.Бухгалтерия поможет легко вести все операции через интернет, подскажет и автоматизирует процесс. Избавьтесь от рутины и авралов, ведите учет, начисляйте зарплату, отправляйте отчетность онлайн. Первый месяц работайте бесплатно.

Для каждой организации актуально ведение двух законодательно закрепленных видов учета. Каждый из них имеет свои цели и задачи. В чем же заключается разница между бухгалтерским и налоговым учетом? Читайте в нашей статье.

- Легко ведите учёт и заводите первичку

- Отправляйте отчётность через интернет

- Сервис расчитает налоги и напомнит о платеже

- Начисляйте зарплату, больничные, отпускные

На счете 62 организации учитывают расчеты с покупателями и заказчиками. На этом счете одновременно фиксируют задолженность покупателей перед компанией, иными словами — дебиторку, и долги перед покупателями по полученным авансам.

Если организация собирается передать материалы, спецоснастку, спецодежду и другие материальные ценности своим подразделениям или сторонним организациям, она составляет накладную на отпуск материалов. Форма такой накладной М-15 рекомендована, но не обязательна. Компания может разработать свою форму и утвердить ее в учетной политике.

.jpg)

Автор статьи

Автор обучающих курсов "Бухгалтерский учет для продвинутых", "Бухгалтерия и налоги для руководителя. Как проверить бухгалтера?", "Финансовый анализ для экспертов кредитных организаций", "Управленческий учет и бюджетирование". Сооснователь и Генеральный директор ПрофиРост, стаж профессиональной деятельности более 20 лет.

Организации на ОСНО, кроме кредитных организаций, государственных и муниципальных унитарных предприятий должны применять ПБУ 18/02. Субъекты малого предпринимательства могут не применять ПБУ 18/02. Организация должна в учетной политике закрепить применение или отказ от применения ПБУ 18/02.

Для чего применяют: Правила учета доходов и расходов в налоговом и в бухгалтерском учете установлены разными нормативами: для НУ - НК РФ, для БУ — ПБУ. Поэтому налоговый учет с бухгалтерским учетом может не совпадать. Возникают разницы между НУ и БУ.

Бухгалтерский учет разниц

Возникают когда доходы (расходы) в бухгалтерском учете не равны доходам (расходам) в налоговом учете.

- Постоянные разницы— это доходы и расходы, которые отражаются только в одном учете: либо в налоговом, либо в бухгалтерском. Отличительная черта постоянной разницы в том, что расхождение между НУ и БУ никогда не будет аннулировано.

1.1. Затраты принимаются в НУ, а в БУ отсутствуют. В этом случае в учете следует отразить постоянный налоговый актив (ПНА). Его величина равна постоянной разнице, умноженной на налоговую ставку.

ДЕБЕТ 68.4 КРЕДИТ 99 — отражен постоянный налоговый актив (ПНА).

1.2. Затраты в БУ, а в НУ отсутствуют. Постоянная разница возникнет, если затраты в бухучете признаются, но с точки зрения налогового законодательства расходами не являются. Примеры: представительские затраты и расходы на рекламу сверх лимита, расходы на премии или материальную помощь сотрудникам за счет чистой прибыли организации. В бухучете компания признает их в полной сумме, а для целей налога на прибыль учесть расходы сверх норматива не получится. Тогда возникнет постоянная разница, которая увеличивает сумму налоговой прибыли. В этом случае в учете следует отразить постоянное налоговое обязательство (ПНО). Его величина равна постоянной разнице, умноженной на налоговую ставку.

ДЕБЕТ 99 КРЕДИТ 68.4 — отражено постоянное налоговое обязательство (ПНО).

Связанный курс

- Временные разницы— это доходы и расходы, которые в БУ отражаются в одном отчетном периоде, а в НУ — в другом периоде. Отличительная черта временной разницы в том, что рано или поздно наступит момент, когда расхождение между налоговым и бухгалтерским учетом будет сведено к нулю.

2.1. ЕСЛИ ∑ БУ расходов > ∑ НУ расходов, ∑ БУ прибыли ∑ НУ прибыли, возникшая разница уменьшает прибыль в налоговом учете и увеличивает в бухгалтерском, она является налогооблагаемой. В этом случае в учете следует отразить отложенное налоговое обязательство (ОНО). Его величина равна налогооблагаемой временной разнице, умноженной на налоговую ставку.

ДЕБЕТ 68.4 КРЕДИТ 77 — отражено отложенное налоговое обязательство (ОНО).

Примеры налогооблагаемых разниц: сумма амортизационной премии с ОС учтена для целей налогового учета и отсутствует в бухгалтерском, расходы по процентам с заемных средств учтены в налоговом учете и включены в стоимость строящегося внеоборотного актива в бухгалтерском; расходы будущих периодов.

- Погашение отложенных налоговых активов и обязательств

По мере сокращения или полного аннулирования разницы, следует гасить отложенные налоговые активы и обязательства.

ДЕБЕТ 68.4 КРЕДИТ 09 — погашен отложенный налоговый актив (ОНА);

ДЕБЕТ 77 КРЕДИТ 68.4 — погашено отложенное налоговое обязательство (ОНО).

Может быть, что часть временной разницы останется непогашенной. Это произойдет, например, если ОС продано или ликвидировано до окончания срока полезного использования. Тогда расхождение, возникшее из-за разных способов амортизации в налоговом учете и бухучете не будет полностью аннулировано.

ДЕБЕТ 91 КРЕДИТ 09 — списан остаток непогашенного ОНА;

ДЕБЕТ 77 КРЕДИТ 91 — списан остаток непогашенного ОНО.

"Бухгалтерская энциклопедия "Профироста"

@2018

09.06.2018

Новые статьи по бухучету, оповещения об изменениях в законодательстве и другие интересные материалы по бухучету и налоговому учету.

Читайте также: