Амортизационный налоговый щит это

Обновлено: 15.05.2024

Норма амортизации по группам основных средств — это часть стоимости объекта, которая учитывается организацией в расходах в определенный промежуток времени. Она выражается, как правило, в процентах. Для ее расчета используется группировка основных средств по амортизационным группам, утвержденная правительством Российской Федерации.

Что подлежит амортизированию

По российскому законодательству, амортизации подлежит имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности хозяйствующего субъекта. Такие объекты должны находиться в собственности компании, использоваться для извлечения дохода и эксплуатироваться не менее 12 месяцев.

Различают два вида такого имущества:

- основные средства;

- нематериальные активы.

Остановимся на том, как определяются нормы амортизации основных средств. Для бухгалтерского и для налогового учетов в РФ установлены разные правила.

Определение срока полезного использования основных средств

И в бухгалтерском, и в налоговом учетах стоимость амортизируемого имущества учитывается путем равномерного списания в течение срока полезного использования. Кем устанавливаются нормы амортизационных отчислений? Их величина зависит от срока полезного использования (СПИ) основного средства. В бухгалтерском и налоговом учетах порядок определения срока разный.

По п. 20 ПБУ 6/01, продолжительность полезного использования объекта определяется, исходя из:

- ожидаемого срока эксплуатации с учетом из производительности или мощности;

- ожидаемого физического износа, который зависит от условий эксплуатации, влияния окружающей среды;

- связанных с эксплуатацией объекта нормативно-правовых актов, договорных обязательств и др.

Для разных объектов установлены различные сроки использования. Что такое норма амортизации основных средств? Это процентная величина. Она показывает, какую долю стоимости объекта в определенный период разрешается учесть в расходах организации.

Статья 258 НК РФ требует распределять имущество по амортизационным группам и, исходя из этого, определять СПИ. Классификация ОС по амортизационным срокам утверждена правительством РФ в постановлении № 1 от 01.01.2002.

Амортизационные группы

Классификатор предусматривает деление всех ОПФ на десять амортизационных групп. По группам ОС норма амортизации определяется с учетом длительности эксплуатации оборудования, зданий, сооружений, иных объектов. Организация вправе устанавливать продолжительность полезного использования исходя из временного интервала.

Если в классификаторе не упомянуто ОС, которое организация вводит в эксплуатацию, срок его использования устанавливается на основании рекомендаций производителей и технических условий.

Налогоплательщиком может быть изменена годовая сумма и норма амортизации. Это допускается, если срок использования увеличивается в результате реконструкции, модернизации или технического перевооружения.

Как рассчитать при линейном методе

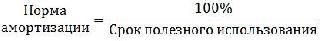

Применяя линейный метод, организация должна рассчитывать сумму амортизационных отчислений по каждому объекту основных средств. Для каждого объекта норма амортизации зависит от срока полезного использования и определяется индивидуально.

При линейном методе расчет установлен пунктом 2 статьи 259.1 НК РФ и имеет вид:

На практике применяется годовой и ежемесячный процент амортизационных отчислений. Как рассчитать годовую норму амортизации? В знаменателе расчетной формулы поставьте СПИ в годах. Если необходимо определить ежемесячный норматив, СПИ следует указать в месяцах.

Нелинейный метод

При применении нелинейного метода норма амортизации находится в прямой зависимости от того, к какой амортизационной группировке относится объект. Установлены они в пункте 5 статьи 259.2 НК РФ.

Срок полезного использования основных средств, лет

Сумма начислений за месяц определяется по каждой группе по формуле:

Пример

ООО PPT приобрело сервер стоимостью 120 000 руб. По классификатору из постановления правительства № 1 от 01.01.2002, такое оборудование относится ко второй амортизационной группе (СПИ от 2 до 3 лет включительно). Применяется линейный метод. Организация приняла решение установить СПИ равным 25 месяцам. Чтобы рассчитать норму амортизации в процентах за месяц, используйте формулу:

Амортизация — процесс постепенного списания стоимости эксплуатируемого организацией имущества на затраты в течение установленного срока полезного использования. Начисляется она помесячно. По сути, амортизация отражает процесс износа этого имущества.

Сущность процесса (использование) определяет перечень тех активов, которые подлежат амортизации:

- ОС;

- НМА;

- поисковые активы (ОС или НМА), числящиеся в составе вложений в создание активов, если в процессе создания они используются.

Определяющие параметры амортизации

Величина месячной суммы амортизации внеоборотного актива зависит от:

- его стоимости;

- предполагаемого срока полезного использования;

- выбранного алгоритма списания;

- применения (неприменения) коэффициентов к расчетной месячной сумме.

Определение этих параметров различается в бухгалтерском (БУ) и налоговом (НУ) учете, что предопределяет различие в размерах месячной суммы амортизации, устанавливаемой по отношению к одному и тому же объекту в БУ и в НУ.

Порядку расчета амортизации, в БУ посвящены:

- для НМА — раздел IV ПБУ 14/2007, утвержденного приказом Минфина РФ от 27.12.2007 № 153н;

- для ОС — раздел III ПБУ 6/01, утвержденного приказом Минфина РФ от 30.03.2001 № 26н.

Порядок, применяемый в НУ, для обоих видов имущества подчинен правилам ст. 256–259 НК РФ.

Особенности амортизации НМА: БУ и НУ

Амортизация внеоборотных активов, представленных НМА, в отношении правил ее начисления в БУ и НУ различается практически по всем пунктам:

Не амортизируют НМА

- НКО

- Со сложно определяемым сроком полезного использования

- НКО

- Бюджетных учреждений

- Созданные за счет средств целевого бюджетного финансирования.

- Полученные безвозмездно как помощь РФ, по международным договорам, для образовательных учреждений или атомных станций.

- Оплачиваемые периодическими платежами

Включает практически все (не всегда учитывают проценты по заемным средствам) расходы по созданию и не ограничена величиной суммы

Включает все расходы по созданию и должна быть больше 40 000 руб.

Предполагаемый срок полезного использования

Должен превышать 1 год и определяется либо по документам, либо как ожидаемый; ежегодно проверяется и может уточняться по результатам этой проверки

Должен превышать 1 год и определяется либо по документам, либо как равный 10 годам. По исключительным правам, в отношении которых налогоплательщик является автором, он может установить срок полезного использования самостоятельно, но не менее чем на 2 года. Есть разбивка на амортизационные группы по срокам полезного использования

Начало и окончание срока начисления амортизации

С месяца, следующего за месяцем начала эксплуатации, по месяц завершения списания стоимости или выбытия. Оснований для приостановления нет

С месяца, следующего за месяцем начала эксплуатации, по месяц завершения списания стоимости или выбытия. Оснований для приостановления нет

Способы расчета отчислений

- Линейный.

- Уменьшаемого остатка (как остаток стоимости объекта, поделенный на остаток срока полезного использования).

- В пропорции к ожидаемому объему выпуска продукции.

Способ ежегодно проверяется и может уточняться по результатам этой проверки

- Линейный.

- Нелинейный (от суммарной остаточной стоимости объектов амортизационной группы на 1-е число месяца по установленным НК РФ нормам амортизации).

Изменение способа допустимо с начала года, но переход на линейный способ с нелинейного возможен не чаще, чем 1 раз в 5 лет. Срок полезного использования для нового способа устанавливают с учетом уже использованного при другом методе срока.

При нелинейном методе амортизационная группа может быть списана на затраты единовременно, если ее суммарная стоимость станет меньше 20 000 руб.

Возможно при способе расчета отчислений от уменьшаемого остатка. Не превышает 3

Неамортизируемые ОС: БУ и НУ

Отличия в порядке начисления амортизации внеоборотных активов, представленных ОС, более широкие, начиная с перечисления ОС, не подлежащих амортизации:

Стоимость ОС: бухгалтерская и налоговая

Различия в стоимости по БУ и НУ определяются следующим:

Расходы на создание

Все затраты, кроме процентов по целевым заемным средствам, курсовых разниц, расходов на страхование, сверхнормативных расходов, невозмещаемых налогов и платежей за регистрацию.

Величина стоимости для отнесения к амортизируемому ОС

Не ограничена. На усмотрение налогоплательщика ОС со стоимостью не больше 40 000 руб. могут быть учтены как МПЗ

Больше 40 000 руб. (с 01.01.2016 — более 100 000 руб.)

Возможно при достройке (дооборудовании), реконструкции (модернизации), частичной ликвидации и переоценке

Возможно при достройке (дооборудовании), реконструкции (модернизации), техническом перевооружении, частичной ликвидации

Срок полезного использования ОС: БУ и НУ

Срок полезного использования зависит от нескольких причин, различающихся для БУ и НУ:

Право установления конкретной протяженности

Закреплено за налогоплательщиком

Закреплено за налогоплательщиком, но в границах классификатора, установленного законодательно

Срок полезного использования: условия, определяющие выбор

- Ожидаемая эффективность.

- Ожидаемые условия эксплуатации.

- Нормативные показатели

- Отнесение к определенной амортизационной группе, очерченной законодательно.

- Срок полезного использования определяется самостоятельно в границах, установленных для обязательной к выбору амортизационной группы, и для ОС, отсутствующих в классификаторе.

- Уже находившееся в эксплуатации ОС включают в ту же амортизационную группу, в которой оно было у предыдущего собственника. Срок полезного использования устанавливается в пределах оставшейся части

Начало и завершение отсчета

С месяца, следующего за месяцем начала эксплуатации, по месяц завершения списания стоимости или выбытия

С месяца, следующего за месяцем начала эксплуатации, по месяц завершения списания стоимости или выбытия

При консервации более чем на 3 месяца или при проведении реконструкции (модернизации) протяженностью более 1 года

При консервации более чем на 3 месяца или при проведении реконструкции (модернизации) протяженностью более 1 года

Пересматривают в сторону увеличения при повышении показателей, произошедшем в результате реконструкции (модернизации)

- Пересматривают в сторону увеличения при повышении показателей, произошедшем в результате реконструкции (модернизации) или технического перевооружения, но в пределах той же амортизационной группы.

- Увеличивают (уменьшают) вследствие использования коэффициентов, применяемых к нормам амортизации. При этом из соответствующей амортизационной группы ОС не выбывает.

- Меняют вследствие изменения способа расчета амортизационных отчислений

Способы амортизации ОС в БУ и НУ

С ними связано наибольшее количество различий:

Период, на который устанавливается норма

Год; за месяц списывают 1/12 суммы годовой нормы

Объект, для которого устанавливают способ

Единичный объект или группа ОС

Все ОС, но расчет ведут пообъектно (при линейном способе) или по амортизационной группе (при нелинейном способе)

- Линейный.

- Уменьшаемого остатка (как остаток стоимости объекта, поделенный на остаток срока).

- В пропорции к остатку количества лет периода полезного использования.

- В пропорции к ожидаемому объему выпуска продукции

- Линейный.

- Нелинейный (от суммарной остаточной стоимости объектов амортизационной группы на 1-е число месяца по установленным НК РФ нормам амортизации). Неприменим к недвижимости 8–10 амортизационных групп и ОС, используемым при добыче нефти и газа на новых месторождениях

Изменение способа допустимо с начала года, но переход на линейный способ с нелинейного возможен не чаще, чем 1 раз в 5 лет. Срок полезного использования для нового способа устанавливают с учетом уже использованного при другом методе срока

Ликвидация амортизационной группы

Возможна путем единовременного списания на затраты, если ее суммарная остаточная стоимость (при нелинейном способе) становится меньше 20 000 руб.

Исключение используемого объекта из группы

Возможно (при нелинейном способе) при достижении объектом нулевой остаточной стоимости

Возможно единовременное (при принятии к учету) списание части стоимости ОС на затраты (10% или 30% — в зависимости от принадлежности к определенной амортизационной группе). В суммарную стоимость амортизационной группы (для нелинейного способа) такие ОС будут включены за вычетом списанной единовременно суммы

Обязательно при продаже взаимозависимому лицу ОС, к которому она применена, до истечения 5 лет с начала эксплуатации. При восстановлении в доход в периоде продажи включают всю сумму премии

Коэффициенты, применяемые для ОС

Для расчета амортизации в целях БУ возможно применение только одного коэффициента: не выше 3 при способе расчета отчислений от уменьшаемого остатка. Круг ОС, к которым он применим, ничем не ограничен.

Набор коэффициентов, используемых для расчета нормы амортизации в НУ, значительно шире, но применить их можно только в определенных условиях:

- в агрессивной среде или при повышенной сменности (не более 2) — применяется к ОС, введенным в эксплуатацию до 2014 года, и не применяется в отношении ОС 1–3 групп при нелинейном способе;

- у сельхозпроизводителей или резидентов (участников) особых экономических зон (не более 2);

- по энергетически высокоэффективным объектам, вошедшим в перечень, разработанный Правительством РФ (не более 2);

- по ОС, служащим предметом лизинга (не более 3), — неприменим к ОС 1–3 групп;

- по ОС, задействованным в научно-технической деятельности (не более 3);

- по ОС, используемым при добыче нефти и газа на новых месторождениях (не более 3) — применение коэффициента аннулируется (амортизация пересчитывается и излишки включают в доход), если на момент начала использования для иной деятельности стоимость ОС списана менее чем на 80%.

Налогоплательщик вправе для целей НУ самостоятельно установить понижающие коэффициенты, но не может одновременно применять несколько разных коэффициентов.

Когда бухгалтерская и налоговая амортизации совпадут?

Совпадение для НМА возможно, если при одинаковых стоимости и сроке полезного использования будет применен линейный способ расчета отчислений, при условии что ни срок полезного использования, ни метод на протяжении всего периода списания не будут корректироваться.

Может быть одинаковой и амортизация ОС при совпадении стоимости, если эта стоимость на протяжении периода списания не корректируется и выполняется ряд условий:

- срок полезного использования в БУ установлен по правилам НУ;

- в качестве способа списания применяется одинаковый линейный;

- коэффициенты в НУ не используются;

- в НУ не применяется амортизационная премия.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Читайте также: