6 ндфл правила заполнения для чайников

Обновлено: 19.05.2024

6-НДФЛ самый непредсказуемый отчет. Мало того, что налог приходится часто платить — каждая уплата должна сойтись с отчетом и правильно встать в программе налоговой. Малейшие нестыковки — и пени обеспечены. Хотите узнать, как сдать 6-НДФЛ с первого раза и без последствий, — читайте статью.

Вы узнаете

Что изменилось в 6-НДФЛ с 2021 года

За первый квартал 2021 отчет 6-НДФЛ заполняйте уже по новой форме. Сроки сдачи остались прежними, не уложитесь — будет штраф. Как и раньше, при численности более 10 человек отчет нужно сдавать только в электронном виде.

Раздел 1

Разделы 1 и 2 поменялись местами. Теперь в разделе 1 показываем удержанный НДФЛ за последний квартал, а в разделе 2 — обобщенные данные с начала года.

-

Заполняем в разрезе КБК. С 2021 введен новый КБК для НДФЛ по ставке 15%: 182 1 01 02080 01 1000 110. По повышенной ставке облагаются доходы свыше 5 млн руб. с начала года. Для налога со всех остальных доходов действует прежний КБК: 182 1 01 02010 01 0000 110. Для каждого КБК нужно заполнить отдельный раздел 1.

Отражаем только срок перечисления и сумму удержанного НДФЛ. Из отчета убрали дату получения дохода и его сумму, а также дату удержания НДФЛ.

В раздел 1 войдут суммы НДФЛ, удержанные в последнем отчетном квартале. Неважно, когда был начислен доход. Например, в раздел 1 за первый квартал 2021 попадет НДФЛ, удержанный с зарплаты за декабрь 2020, выплаченной в январе 2021, но не попадет НДФЛ с зарплаты за март 2021 года, которую выплатили в апреле.

Раздел 2

Доходы по договорам ГПХ с самозанятыми не включаются в 6-НДФЛ. В этом случае исполнитель сам уплачивает налог на профессиональный доход и вы не являетесь налоговым агентом по НДФЛ.

Приложение

Подключить отчетность с автообновлением

Ошибки в уплате НДФЛ

НДФЛ приходится платить чаще, чем другие налоги, поэтому и ошибок в уплате больше:

Перечислили НДФЛ меньше или позже срока. Неправильно рассчитали остаток зарплатного НДФЛ к уплате или перечислили отпускной НДФЛ позже срока — налоговая это легко вычислит по вашему 6-НДФЛ. Если недоплатили или уплатили позже срока, будут пени и, возможно, штраф. Просрочка 70 000 руб. НДФЛ на два месяца обойдется почти в 1000 руб. пеней.

Перечислили НДФЛ раньше, чем удержали. Например, уплата НДФЛ с аванса — это ошибка. Налоговая вряд ли заметит разовые нарушения. Но систематическое перечисление значительных сумм авансового НДФЛ может повлечь налоговую проверку.

При перечислении НДФЛ с премий за месяц в поле 107 указывайте месяц, за который начислена премия. При перечислении НДФЛ с квартальных и годовых премий — месяц выплаты премии.

Если ошиблись в налоговом периоде, это не приведет к недоимке и автоматическому начислению пени. Но нарушение может всплыть при проверке, и тогда будут санкции.

Неправильный КБК. Если перечислите НДФЛ с дохода свыше 5 млн руб. по основному КБК, это ошибка. По основному КБК будет переплата, а по КБК для НДФЛ по ставке 15% — недоимка. На сумму недоимки налоговая начислит пени.

Перечислили НДФЛ не в ту налоговую. НДФЛ за работников обособленных подразделений нужно перечислять в налоговые инспекции по месту учета этих подразделений. Если случайно заплатите в налоговую головного офиса, то по обособленному НДФЛ появится недоимка.

Получать готовые платежки по НДФЛ прямо из ведомости

Как проверить 6-НДФЛ

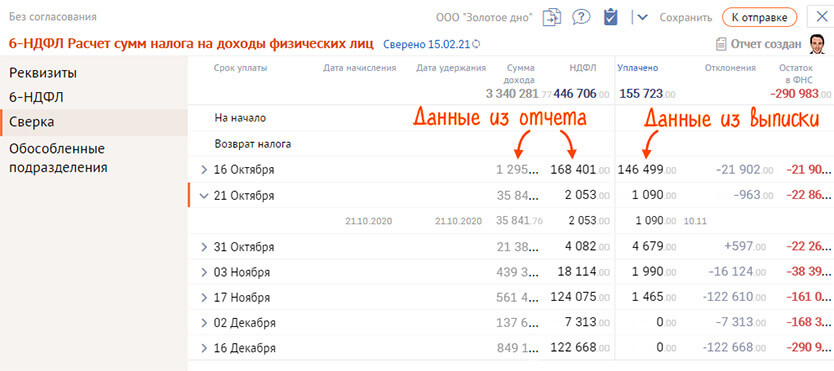

Если вы обнаружите ошибки до сдачи 6-НДФЛ, то избежите санкций или отделаетесь минимальными. Но для этого придется сверить отчет, платежки по НДФЛ и выписку из налоговой.

- Запустите сверку отчета и выписки операций по расчетам с бюджетом (выписки вы получите автоматически).

- Получите результат — все отклонения в уплате НДФЛ на каждую дату, указанную в отчете.

Недоимку можно перепроверить. Загрузите в СБИС вашу банковскую выписку, программа сверит ее с 6‑НДФЛ. Если в результате такой сверки недоимки не будет, значит, уплаченный налог не встал в выписку налоговой.

Вам останется отработать полученные отклонения:

После этого можно спокойно отправлять 6-НДФЛ, без неприятных сюрпризов.

Отчет 6-НДФЛ — это форма, которой налоговые агенты (работодатели) информируют инспекцию о размере и выплатах налога на доходы физлиц.

НДФЛ ― это налог на доходы граждан в размере 13% (при годовом заработке до 5 млн. рублей) или 15% (при больших суммах). Ставка для нерезидентов равна 30%, а для высококвалифицированных иностранных специалистов ― 13%.

В 2020 году разработан новый формат отчетной документации. Согласно Приказу ФНС № ЕД-7-11/753@, с I квартала 2021 отчитываются по новому образцу. Годовой расчет отправляют вместе со справкой ― прежней 2-НДФЛ. Давайте рассмотрим подробнее все изменения, разберем кто и в какие сроки должен отчитываться.

Новый формат 6-НДФЛ 2021 года

Образец 6-НДФЛ 2021 года включает несколько частей.

В обновленном формате 2-ой раздел старого отчета встал на первое место. В начале размещают даты отправки денег и суммы платежа. Будьте внимательны, составляя документацию. По ошибке часто указывают число физлиц, а не доход. Это искажает сведения, влечет наложение штрафа. В разд. 1 в строчке 010 и в разд. 2 строчке 105 ставят код бюджетной классификации.

Справка: КБК ― это многоразрядные значения для группировки источников финансирования бюджета России.

В 1-ом разд. приводят даты платежа (021) и отправленные в бюджет деньги (022). Другой информации вписывать не надо. Предусмотрено место для возвращенного НДФЛ. Указывают сумму за 3 предшествующих месяца, расшифровывая по датам.

Во 2-ом разд. ставят экономическую выгоду в денежном эквиваленте, выплаченную по договорам (112) и по контрактам гражданско-правового характера (113). Для излишне удержанных платежей предусмотрена строка 180.

Кто подает 6-НДФЛ

Отчеты заполняют и сдают работодатели ― юридические лица и предприниматели, нанимающие персонал. Они рассчитывают и удерживают налоговые платежи с доходов (заработной платы и иных выплат) сотрудников. К налоговым агентам также относятся:

- нотариусы, ведущие частную практику;

- адвокаты, имеющие кабинеты;

- подразделения иностранных компаний.

Заполнять 6-НДФЛ в 2021 году требуется при работе физлиц по договору, предоставлении в пользование движимого и недвижимого имущества, получении мат. помощи и иных выгод в денежном выражении и натуральной форме.

Нужно ли сдавать нулевой отчет

Если нет выплаты сотрудникам ― нет и дохода, подлежащего налогообложению. Сдача 6-НДФЛ в ФНС с нулевыми показателями не обязательна. Но лучше подстраховаться и все-таки заполнить: это позволит избежать ситуации, в которой налоговики решат, что вы не передали сведения вовремя. Вместо отчетности допускается отправка письма с указанием, что в данном периоде вы не выступаете агентом. Тогда ИФНС не будет ожидать отчета, не проведет блокировку счета.

Для справки: В 2021 году блокировать банковские счета ФНС может только при нарушении сроков подачи отчетности от 20 дней.

Если в минувшем периоде настоящего года выплаты физлицам произведены, сохраняется обязанность по сдаче новой 6-НДФЛ. Пример представлен в письме ФНС № БС-4-11/4958@. Причина сохранения обязанности по заполнению отчета ― запись нарастающим итогом.

Когда уплачивают налог

НДФЛ с зарплаты и дивидендов сотрудников перечисляют в бюджет не позже дня, идущего за выплатой дохода. Налог с отпускных, стимулирующих выплат, больничных и иное можно заплатить в любой день, но до конца месяца.

Сроки сдачи 6-НДФЛ в 2021 году

| Последняя дата сдачи | Отчетный период |

| 1 марта | 2020 г. (старый формат) |

| 30 апреля | 6-НДФЛ за 1 квартал 2021 г. (обновленный формат) |

| 30 июля | полугодие |

| 1 ноября | 9 месяцев |

| 1 марта 2022 года | 6-НДФЛ за 2021 + приложение № 1 |

Отчетный период ― квартал. Сроки одинаковы для отчитывающихся на бумаге и электронно. Юрлица направляют сведения в инспекцию по месту расположения бизнеса, предприниматели ― по регистрации. Если работают обособленные подразделения, то отчеты сдаются по каждому.

Какие доходы отражают в 6-НДФЛ

В отчете указывают поступления, с которых удержан НДФЛ. Включаются доходы с частичным налогообложением. К ним причисляется вознаграждения, помощь, подарки, льготы. Необлагаемый минимум ― 4 000 рублей в год. Сумма сверх лимита облагается налогом.

В расчете не указывают:

- выплаты, не подлежащие налогообложению ни в каком случае. Это госпособия, возмещения вреда, компенсации за нереализованные отпуска и иное указанное в ст. 217 НК РФ;

- доходы предпринимателей и других лиц, работающих на себя и самостоятельно исчисляющих налоги;

- поступления, вознаграждения, выигрыши, указанные в п. 1 ст. 228 НК РФ;

- доходы в РФ, полученные иностранцами, но не облагаемые налогом согласно международным договорам.

Как заполнить 6-НДФЛ: инструкция

1. Титульный лист

010: КБК. 020: вычтенный налог со всего персонала за три минувших месяца. 021: дата выплаты налоговых платежей. 022: итоговый налог, подлежащий отправлению до срока из строчки 021.

Проверьте себя: сравните цифры строчки 020 и 022 ― суммы должны быть равны. Аналогично проверить можно и возвращенный НДФЛ (030 и 032).

030: возвращенный НДФЛ за предшествующие три месяца. 031: дата выполнения возврата. 032: сумма налога, возвращенная налогоплательщикам.

В новом 6-НДФЛ не пишут даты фактически произведенных выплат дохода и удержания. Ранее эти показатели вызывали путаницу. Теперь заполнять отчетность стало проще.

100: налоговая ставка.

Будьте внимательны! Если рассчитываете НДФЛ по нескольким ставкам, то для каждой необходимо сформировать свой раздел.

105: цифровой код бюджетной классификации. 110: сложенный доход всего персонала с начала отчетного года. 111: итоговая сумма дивидендов. 112: доход по заключенным трудовым договорам. 113: доход по заключенным гражданско-правовым контрактам.

Проверьте себя: отчетность заполнена правильно, если сложенные суммы 111 - 113 равняются значению в 110.

120: количество получателей выплат по разным налоговым ставкам. 130: суммарный размер вычетов, формируемый с начала года. 140: суммарный исчисленный налог с начала отчетного года. 141: налог на дивиденды. 150: сложенная сумма авансов, сокращающая налог (140). 160: сложенный удержанный налог с начала года. 170: еще не удержанные работодателем налоги. 180: суммарный размер налогов, которые работодатель излишне удержал. 190: сложенная сумма возврата по налогам (ст. 231 НК РФ).

4. Приложение № 1

Справка предоставляется только с годовым отчетом. Впервые будет заполнена агентами за 2021 год, сдана в ИФНС до конца марта 2022. Документ состоит из четырех разделов:

Если необходимо внести исправления, корректировочный Расчет сдается без справки. Если необходимо изменить данные в приложении № 1, в налоговую отправляется полный Расчет и справка.

Важные уточнения! Ячейки не оставляют пустыми. Если они не заполнены, ставится прочерк. В строчках 110 и 112 не учитывают декабрьскую зарплату, выплата проходит в январе. В 1-ом разделе показывают сумму и дату выплаты НДФЛ, во 2-ом — удержанный налог.

Разбор сложных ситуаций

Прогрессивная ставка. В 1-ом разделе показывают размер удержания и даты выплаты налога. Во 2-ой разд. вписывают информацию о доходах физлиц с начала года при произведении выплат на каждую ставку отдельно. Приказ ФНС № ЕД-7-11/753@.

Физ. лицо утратило статус резидента. В этом случае необходимо пересчитать весь НДФЛ по ставке 30%. Ранее удержанные суммы в 13% и 15% идут в зачет новой ставки. Во 2-ом разделе указывают суммы по 30% ставке. Подавать корректировку не надо.

Какие вознаграждения не отображают. В 6-НДФЛ заполняем только те суммы, с которых был удержан НДФЛ. Не нужно показывать выплаты, не влияющие на размер налога. Например выплаченные:

- по договорам, заключенным с предпринимателями и самозанятыми;

- за купленное у физлиц имущество (за исключением сделок с ценными бумагами).

Это связано с тем, что в указанных случаях физлица сами отчитываются в ФНС по полученным доходам.

Больничные и пересчитанные отпускные. В 6-НДФЛ пособия по болезни отражаются только если выплачены. Если по отпускным производится доплата, то во 2-ом разделе показывают итоговые суммы, включая доплаты. Регламент заполнения аналогичен обычным отпускным. Сумма отражается в том периоде, в котором произведена доплата.

Заполняем 6-НДФЛ корректировочный

Штрафы по отчету 6-НДФЛ

Некорректный вид подачи отчета. Сдать отчетность можно на бумаге и в электронном формате. Но самостоятельно выбирать способ отправки отчета могут лишь юрлица и ИП менее чем с 10 сотрудниками. Остальные обязаны заполнять документацию в цифровом виде. Для отправки понадобится электронная подпись. Если заполнить 6-НДФЛ в 2021 году на бумаге, а не электронно, как этого требует закон, ― накажут на сумму в 200 рублей.

Избавьтесь от рутинной работы, передав ведение бухучета нашей компании. Отчеты будут сдаваться во время и без ошибок. Вы сможете получить профессиональную консультацию у наших экспертов. Более того, мы планируем налоговую нагрузку и внедряем законные способы снижения налогов. Работать с нами выгоднее, чем держать бухгалтера в штате.

В связи с масштабными изменениями по НДФЛ ФНС России разъяснила некоторые моменты уплаты налога и заполнения нового расчета 6-НДФЛ.

Как уплачивать НДФЛ с дохода, превышающего 5 млн рублей?

Напомним, что с 1 января 2021 года вводится прогрессивная шкала налогообложения, которая предусматривает для резидентов и некоторых нерезидентов (к доходам которых до 01.01.2021 применялась ставка 13 процентов) следующие ставки НДФЛ:

- 13 процентов – с суммы доходов в пределах 5 млн рублей за налоговый период (год),

- 15 процентов – с суммы доходов, превышающих 5 млн рублей за налоговый период (год).

Иными словами, с 1 января 2021 года вводится повышенная ставка НДФЛ 15 процентов к доходам граждан, превышающим 5 млн рублей (кроме доходов от продажи недвижимого имущества (долей в нем), от получения недвижимости в дар, а также выплат по договорам страхования и по пенсионному обеспечению).

Подробнее о новом порядке налогообложения читайте в комментарии.

Как и прежде, работодатели в качестве налоговых агентов должны исчислять НДФЛ, удерживать его из выплаченного дохода и перечислять в бюджет. С учетом новых правил п. 7 ст. 226 НК РФ удержанный налог уплачивается в бюджет в следующем порядке. Если на момент уплаты НДФЛ сумма исчисленного налога с начала года составила 650 000 рублей или менее (т. е. доход в пределах 5 млн рублей), налог платится в обычном порядке как по месту учета организации, так и по месту учета ее обособленных подразделений (см. подробнее).

Однако если на момент уплаты сумма исчисленного налога с начала года составила более 650 000 рублей (т. е. доход свыше 5 млн рублей), то:

- отдельно уплачивается сумма налога в части, которая меньше 650 тысяч рублей (по доходу в пределах 5 млн рублей) – КБК 182 1 01 02010 01 0000 110;

- отдельно уплачивается часть суммы налога, превышающая 650 тысяч рублей (по доходу, превышающему 5 млн рублей) – КБК 182 1 01 02080 01 0000 110.

Отметим следующее: если гражданин получает доход от нескольких налоговых агентов, то каждый из них рассчитывает НДФЛ в рамках выплаченных доходов, ведь налоговый агент может не знать о других доходах, полученных гражданином. В конце года налоговая рассчитает налог с совокупной суммы. Если сумма превысит 5 млн рублей, направит гражданину налоговое уведомление.

Как заполнять новую форму 6-НДФЛ при выплате доходов свыше 5 млн рублей?

С отчетности по НДФЛ за 1-й квартал 2021 года применяется новая форма ежеквартального отчета 6-НДФЛ, которая утверждена приказом ФНС России от 15.10.2020 № ЕД-7-11/753@. Она объединяет в себе две прежние формы 2-НДФЛ и 6-НДФЛ (см. комментарий к новой форме).

Если выплаченные гражданам доходы за квартал облагаются по разным ставкам, то разделы 1 и 2 отчета 6-НДФЛ заполняются для каждой из ставок. В разделе 1 указываются сроки перечисления налога и суммы удержанного НДФЛ за три месяца отчетного периода. Причем по строке 021 раздела 1 указывается дата, не позднее которой налог должен быть уплачен по правилам п. 6 ст. 226 и п. 9 ст. 226.1 НК РФ (сроки уплаты НДФЛ приведены здесь).

В Разделе 2 указываются обобщенные по всем физлицам суммы доходов, исчисленного и удержанного НДФЛ нарастающим итогом с начала налогового периода по конкретной ставке (т. е. отдельная страница для каждой ставки НДФЛ).

Для наглядности в письме ФНС также приведены примеры заполнения нового 6-НДФЛ.

Заработная плата работника составляет 4 млн рублей в месяц. Организация выплачивает заработную плату за январь 03.02.2021, за февраль – 03.03.2021, за март – 03.04.2021.

Расчет 6-НДФЛ за 1-й квартал 2021 года следует заполнять так.

Раздел 1 стр. 001 (по доходам в пределах 5 млн руб. по ставке 13 процентов):

в поле 010 - 182 1 01 02010 01 1000 110;

в поле 020 - 650 000;

в поле 021 - 04.02.2021;

в поле 022 - 520 000 (НДФЛ с заработной платы за январь);

в поле 021 - 04.03.2021;

в поле 022 - 130 000 (часть НДФЛ с заработной платы за февраль с общей суммы дохода до 5 млн рублей).

Раздел 1 стр. 002 (по доходам свыше 5 млн руб. по ставке 15 процентов):

в поле 010 - 182 1 01 02080 01 1000 110;

в поле 020 - 450 000;

в поле 021 - 04.03.2021;

в поле 022 - 450 000 (НДФЛ с заработной платы за февраль с дохода, превышающего 5 млн рублей).

Раздел 2 стр. 003 (по доходам в пределах 5 млн руб. по ставке 13 процентов):

в поле 100 указывается 13;

в поле 105 - 182 1 01 02010 01 1000 110;

в поле 110 - 5 000 000 (заработная плата за январь и часть заработной платы за февраль);

в поле 112 - 5 000 000;

в поле 140 - 650 000;

в поле 160 - 650 000.

Раздел 2 стр. 004 (по доходам свыше 5 млн руб. по ставке 15 процентов):

в поле 100 указывается 15;

в поле 105 - 182 1 01 02080 01 1000 110;

в поле 110 - 7 000 000 (часть заработной платы за февраль и заработная плата за март);

в поле 112 - 7 000 000;

в поле 140 - 1 050 000;

в поле 160 - 450 000.

В организации два работника, заработная плата каждого составляет 3 млн рублей в месяц. Организация выплачивает заработную плату за январь 03.02.2021, за февраль – 03.03.2021, за март – 03.04.2021. Наряду с заработной платой организацией одному из работников произведены следующие выплаты: оплата отпуска за февраль

(1 млн рублей) 05.02.2021, пособие по временной нетрудоспособности (50 000 руб.) – 10.02.2021.

Расчет 6-НДФЛ за 1-й квартал 2021 года следует заполнять так.

Раздел 1 стр. 001 (по доходам в пределах 5 млн руб. по ставке 13 процентов):

в поле 010 - 182 1 01 02010 01 1000 110;

в поле 020 - 1 300 000;

в поле 021 - 04.02.2021;

в поле 022 - 780 000 (НДФЛ с заработной платы за январь);

в поле 021 - 01.03.2021;

в поле 022 - 136 500 (НДФЛ с оплаты отпуска и пособия по временной нетрудоспособности);

в поле 021 - 04.03.2021;

в поле 022 - 383 500 (часть НДФЛ с заработной платы за февраль с общей суммы дохода до 5 млн рублей).

Раздел 1 стр. 002 (по доходам свыше 5 млн руб. по ставке 15 процентов):

в поле 010 - 182 1 01 02080 01 1000 110;

в поле 020 - 457 500;

в поле 021 - 04.03.2021;

в поле 022 - 457 500 (НДФЛ с заработной платы за февраль с дохода, превышающего

Раздел 2 стр. 003 (по доходам в пределах 5 млн руб по ставке 13 процентов):

в поле 100 указывается 13;

в поле 105 - 182 1 01 02010 01 1000 110;

в поле 110 - 10 000 000 (заработная плата за январь, оплата отпуска, пособие по временной нетрудоспособности и часть заработной платы за февраль);

в поле 112 - 10 000 000;

в поле 140 - 1 300 000;

в поле 160 - 1 300 000.

Раздел 2 стр. 004 (по доходам свыше 5 млн руб. по ставке 15 процентов):

в поле 100 указывается 15;

в поле 105 - 182 1 01 02080 01 1000 110;

в поле 110 - 9 050 000 (часть заработной платы за февраль и заработная плата за март);

в поле 112 - 9 050 000;

в поле 140 - 1 357 500;

в поле 160 - 457 500.

В организации два работника, заработная плата каждого составляет 3 млн рублей в месяц. Организация выплачивает заработную плату за январь 03.02.2021, за февраль – 03.03.2021, за март – 03.04.2021. Наряду с заработной платой каждому работнику организацией 03.03.2021 выплачены дивиденды в размере 7 млн рублей.

Расчет 6-НДФЛ за 1-й квартал 2021 года заполняется так.

Раздел 1 стр. 001 (по доходам в пределах 5 млн руб. по ставке 13 процентов):

в поле 010 - 182 1 01 02010 01 1000 110;

в поле 020 - 2 600 000;

в поле 021 - 04.02.2021;

в поле 022 - 780 000 (НДФЛ с заработной платы за январь);

в поле 021 - 04.03.2021;

в поле 022 - 1 820 000 (НДФЛ с заработной платы за февраль с дохода до 5 млн рублей, а также НДФЛ с дивидендов с дохода до 5 млн рублей).

Раздел 1 стр. 002 (по доходам свыше 5 млн руб. по ставке 15 процентов):

в поле 010 - 182 1 01 02080 01 1000 110;

в поле 020 - 900 000;

в поле 021 - 04.03.2021;

в поле 022 - 900 000 (НДФЛ с дивидендов, с дохода, превышающего 5 млн рублей, а также НДФЛ с заработной платы за февраль с дохода, превышающего 5 млн рублей).

Раздел 2 стр. 003 (по доходам в пределах 5 млн руб по ставке 13 процентов):

в поле 100 указывается 13;

в поле 105 - 182 1 01 02010 01 1000 110;

в поле 110 - 20 000 000;

в поле 111 - 10 000 000 (дивиденды);

в поле 112 - 10 000 000 (заработная плата);

в поле 140 - 2 600 000;

в поле 141 - 1 300 000;

в поле 160 - 2 600 000.

Раздел 2 стр. 004 (по доходам свыше 5 млн руб. по ставке 15 процентов):

в поле 100 указывается 15;

в поле 105 - 182 1 01 02080 01 1000 110;

в поле 110 - 12 000 000 (заработной платы за февраль и заработная плата за март);

в поле 111 - 4 000 000 (дивиденды);

в поле 112 - 8 000 000;

в поле 140 - 1 800 000;

в поле 141 - 600 000;

в поле 160 - 900 000.

Срок уплаты НДФЛ с зарплаты за март 2021 года (дата выплата – 03.04.2021) приходится на 2-й квартал, поэтому она не отражается в разделе 1 расчета 6-НДФЛ за 1-й квартал 2021 г., но отражается в разделе 2 этого отчета. Кроме того, такая выплата отражается разделе 1 расчета 6-НДФЛ за полугодие 2021 года.

Приказом ФНС от 15.10.2020 N ЕД-7-11/753@ утверждена новая форма 6-НДФЛ, применяемая с отчетности за 1-й квартал 2021 года. Рассмотрим 6-НДФЛ в 2021 году, какие изменения внесены и образец заполнения за 1 квартал.

Состав новой 6-НДФЛ

В состав нового отчета 6-НДФЛ в 2021 году входит:

Рассмотрим подробнее новые правила заполнения 6-НДФЛ .

Инструкция по заполнению 6-НДФЛ в 1С ЗУП 3 на примере

Новая форма 6-НДФЛ , применяемая с 2021 г., заполняется в ЗУП 3, начиная с релизов 3.1.14.369 и 3.1.16.108.

Для ее создания следует в 1С-Отчетности ( Отчетность, справки ) выбрать отчет 6-НДФЛ с 2021 г.

Начиная с ЗУП 3.1.14.433/3.1.17.94 в 6-НДФЛ (с 2021 года) появилась возможность формировать отчеты сразу по нескольким подразделениям.

Данные в Разделе 1 отчета 6-НДФЛ

Раздел 1 заполняется теперь в разрезе нового поля – КБК при возникновении 15%-го НДФЛ.

Рассмотрим заполнение некоторых полей.

В поле 020 – показывается обобщенная по всем физическим лицам сумма налога, удержанная за последние три месяца отчетного периода. Это суммы, удержанные В течение трех месяцев.

В поле 021 – указывается дата, не позднее которой должна быть перечислена удержанная сумма налога. Это срок, не позднее которого следует перечислить НДФЛ, т.е. не фактическая дата перечисления НДФЛ, а планируемая. Пример заполнения:

Срок перечисления определяется стандартно – не позднее следующего дня после выплаты. Исключение – больничные и отпускные, срок перечисления по которым – не позднее последнего дня месяца, в котором они выплачены.

В поле 022 – отражается обобщенная сумма удержанного налога, подлежащая перечислению в указанную в поле 021 дату.

В форме 6-НДФЛ , применяемой до 2021 г., возврат НДФЛ показывался только в Разделе 1 общей суммой, а в Разделе 2 – нет. В новой же 6-НДФЛ дается более детальная расшифровка по возврату. Так, в поле 030 показывается общая сумма налога, возвращенная налоговым агентом налогоплательщикам в соответствии со ст. 231 НК РФ, за последние три месяца отчетного периода.

В поле 031 – дата, в которую налоговым агентом произведен возврат налогоплательщикам налога в соответствии со ст. 231 НК РФ.

В текущих версиях ЗУП 3 для 031 строки реализовано ее автозаполнение, однако существует ошибка, препятствующая корректному заполнению данных — Вывод ошибочной даты возврата НДФЛ в разделе 1 отчета 6-НДФЛ (с 2021 года) в ЗУП 3.

В поле 032 – сумма налога, возвращенная налоговым агентом налогоплательщикам в соответствии со ст. 231 НК РФ, в указанную в поле 031 дату.

Данные в Разделе 2 отчета 6-НДФЛ

Раздел 2 отчета 6-НДФЛ заполняется также, как и Раздел 1 в новом разрезе – по КБК .

Информация Раздела 2 новой редакции 6-НДФЛ похожа на данные, которые отражаются в Разделе 1 действующей версии отчета.

Здесь из нового — это то, что в отчете заполняется отдельная строка по суммам доходов, начисленных по трудовым договорам ( строка 112 ).

и по суммам доходов, начисленных по договорам ГПХ за выполнение работ (оказание услуг) ( строка 113 ).

Приложение №1 к годовому отчету 6-НДФЛ (замена 2-НДФЛ)

Приложение №1 подлежит заполнению при составлении 6-НДФЛ за календарный год или при реорганизации (ликвидации) организации/лишении полномочий (закрытии) обособленного подразделения. Приложение №1 почти полностью копирует применяющуюся сейчас 2-НДФЛ .

В Справке добавлен Раздел 4 , где выводится сумма дохода, с которой не удержан НДФЛ и сама сумма неудержанного налога.

Мы рассмотрели введенные изменения 6-НДФЛ в 2021 году.

См. также:

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

-

Приказом ФНС от 15.10.2020 N ЕД-7-11/753@ утверждена новая форма 6-НДФЛ.Разработан проект новой формы 4-ФСС. Планировалось, что она будет применяться.Приказом ФНС от 15.10.2020 N ЕД-7-11/751@ утверждена новая форма РСВ.Приказ ФНС от 28.12.2018 N СА-7-3/853@ наконец-то опубликован, а это.

Карточка публикации

(11 оценок, среднее: 4,64 из 5)

Данную публикацию можно обсудить в комментариях ниже.

Обратите внимание! В комментариях наши кураторы не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно по ссылке >>

Все комментарии (27)

Спасибо, будем готовиться морально!

Здравствуйте!

По видимому да, сумма, которая должна быть перечислена. Однако сейчас для 031 строки формулировка идет, что это дата, не позднее которой должна быть перечислена удержанная сумма налога, а для 032 строки говорится о перечисленной сумме, а не о той, которая должна быть перечислена. Поэтому будем ждать дополнительных разъяснений налоговой 🙂

Читайте также: