2 ндфл и 6 ндфл за 2020 год

Обновлено: 07.05.2024

Порядок заполнения прописан в Приказе ФНС РФ от 15.10.2020 № ЕД-7-11/753. С 1 квартала 2021 года в состав расчета 6-НДФЛ войдет справка 2-НДФЛ приложением, отдельно ее сдавать больше не потребуется. Справка 2-НДФЛ раз в год заполняется отдельно на каждое физическое лицо, которому был выплачен доход, а 6-НДФЛ ежеквартально подается в целом по организации.

В квартальной отчетности отражается совокупный доход, выплаченный всем физическим лицам. Данные в разделе 1 формы 6-НДФЛ показываются за последние три месяца отчетного периода, в разделе 2 — нарастающим итогом с начала года. Справки о доходах и сумме налога заполняются один раз в год, с квартальными отчетами их сдавать не надо.

Представлять отчетность нужно по месту регистрации организации или ИП. На каждое обособленное подразделение представляется отдельный расчет 6-НДФЛ по месту его регистрации (письмо Минфина РФ от 19.11.2015 № 03-04-06/66970, письмо ФНС РФ от 28.12.2015 № БС-4-11/23129@).

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Небольшим фирмам с численностью работников до 10 человек разрешается сдавать отчетность 6-НДФЛ на бумажном бланке.

Если численность превышает 10 человек, отчитаться придется в электронной форме. Эта норма применяется с 01.01.2020 в соответствии с поправками, внесенными в Налоговый кодекс Федеральным законом от 29.09.2019 № 325-ФЗ.

Если в течение отчетного периода организация не выплачивала доходы сотрудникам, сдавать нулевой расчет 6-НДФЛ не нужно. Но есть случаи, когда лучше перестраховаться и подать форму. Подробнее в статье.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Сроки сдачи 6-НДФЛ

Форму 6-НДФЛ необходимо сдавать не позднее последнего числа месяца, который следует за отчетным кварталом. А годовой расчет — не позднее 1 марта года, следующего за истекшим налоговым периодом (с учетом п. 2.ст. 230 НК в редакции Федерального закона от 29.09.2019 № 325-ФЗ).

С учетом выходных и праздничных дней в 2021 году предусмотрены следующие сроки отчетности:

- за 2020 год — не позднее 01.03.2021;

- за 1 квартал 2021 — до 30.04.2021;

- за полугодие — до 02.08.2021;

- за девять месяцев — до 01.11.2021.

Порядок заполнения 6-НДФЛ

Ниже вы найдете краткую инструкцию по заполнению 6-НДФЛ.

Форма 6-НДФЛ содержит титульный лист, два раздела и приложение.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Если организация сдает 6-НДФЛ за обособленные подразделения, на титульном листе нужно указывать КПП и ОКТМО таких подразделений. ИНН в любом случае ставится по головной организации.

В этом разделе нужно сгруппировать доходы за последние три месяца по датам получения. По каждой группе нужно отметить даты удержания налога и перечисления его в бюджет.

Так, в строке 020 указывается обобщенная сумма удержанного налога по всем работникам за последние три месяца, в строке 021 — дата, не позднее которой налог надо перечислить в бюджет, в строке 022 — обобщенная сумма удержанного налога к уплате. Строки 030-032 предусмотрены для сумм НДФЛ, которые вернули работникам.

Сумма в поле 020 должна быть равна сумме полей 022, которых должно быть столько же, сколько полей 021. Аналогичные правила предусмотрены для строк 030-032.

С 2021 года дату получения доходов физическим лицом, дату удержания налога и сумму фактически полученного дохода указывать не нужно.

Во втором разделе следует показать обобщенную по всем физлицам сумму начисленного дохода, исчисленного и удержанного НДФЛ с начала налогового периода. Отдельными строками записываются суммы начисленных дивидендов, доходов по трудовым и гражданско-правовым договорам на выполнение работ (оказание услуг).

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Раздел № 2 расчета 6-НДФЛ может размещаться на нескольких страницах, если в организации применяют разные ставки НДФЛ.

Справка-приложение — это аналог 2-НДФЛ. Ее надо заполнять только при составлении расчета за полный год. Первый раз это надо будет сделать уже в марте 2022 года. В справке отразите информацию о доходах физлиц в прошлом году, о суммах НДФЛ начисленного, удержанного и уплаченного в бюджет, а также о неудержанных налогах.

Уточненный расчет

Уточненный расчет по форме 6-НДФЛ организации и ИП должны представить, если в первичном отчете обнаружены ошибки или указана недостоверная информация.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Ответственность

Для налоговых агентов предусмотрены следующие типы наказаний:

- несвоевременная сдача отчетности по НДФЛ грозит налогоплательщику штрафом в 1000 рублей. Штраф начисляется за каждый полный или неполный месяц задержки отчета (п. 1.2 ст. 126 НК РФ);

- при представлении отчета по НДФЛ через 10 дней после установленного срока ИФНС может заблокировать в банке счет организации или ИП (п. 3 ст. 76 НК РФ);

- за недостоверные сведения в форме 6-НДФЛ фирма заплатит 500 рублей (ст. 126.1 НК РФ);

- нарушив порядок представления отчета в электронной форме, компания будет оштрафована. Штраф составит 200 рублей.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Вопрос-ответ

Как отразить договор ГПХ в 6-НДФЛ?

Как проверить правильность заполнения 6-НДФЛ?

Правильность заполнения 6-НДФЛ проверяют по контрольным соотношениям, установленным Письмом ФНС от 23.03.2021 № БС-4-11/3759. Значения определенной строки должны соответствовать другой строке, сумме строк, быть больше или меньше установленных показателей. Проверка 6-НДФЛ по контрольным соотношениям помогает исключить вопросы со стороны ФНС.

Куда сдавать 6-НДФЛ по обособленным подразделениям?

6-НДФЛ по обособленным структурам сдают отдельными расчетами по месту регистрации каждого подразделения компании. Если место нахождения головной организации и ее обособленных подразделений — территория одного муниципального образования либо если обособленные подразделения находятся на территории одного муниципального образования, то 6-НДФЛ представляют в налоговый орган по месту учета одного из этих обособленных подразделений, выбранному компанией самостоятельно, или по месту нахождения головной организации. О выборе налогового органа необходимо заявить до начала налогового периода по специальной форме (абзац 7 п.2. ст.230 НК РФ).

Почему дивиденды не попадают в 6-НДФЛ?

Дивиденды также отражают в 6-НДФЛ. Суммы начисленных дивидендов и исчисленного НДФЛ выделяют в отдельных строках во втором разделе формы. В строке 111 — сумму дохода, начисленную в виде дивидендов, в строке 141 — сумму налога, исчисленную с доходов в виде дивидендов.

Как отразить натуральный доход в 6-НДФЛ?

Форму 6-НДФЛ за 2021 год нужно оформлять по обновленным правилам и на измененном бланке. Как заполнить годовой расчет, какие дополнительные сведения в него включить, когда и куда представить, узнайте из нашего материала. Здесь же вы найдете готовый образец 6-НДФЛ за 2021 год.

Новшества-2022: три подсказки по 6-НДФЛ

Подсказка 1. 6-НДФЛ за 2021 год нужно представить на обновленном бланке и по дополненным правилам (Приказ ФНС России от 15.10.2020 № ЕД-7-11/753@ в ред. от 28.09.2021).

Подсказка 2. В составе 6-НДФЛ за 2021 год впервые нужно представить сведения о доходах физических лиц (Федеральный закон от 29.09.2019 № 325-ФЗ). Образец заполнения сведений о доходах физлиц вы найдете в этом материале.

Срок сдачи 6-НДФЛ за 2021 год

По общему правилу 6-НДФЛ за год нужно представить в ИФНС не позднее 1 марта года, следующего за истекшим налоговым периодом (п. 2 ст. 230 НК РФ).

6-НДФЛ за 2021 год нужно сдать не позднее 01.03.2022.

Это рабочий день, поэтому никаких переносов этой отчетной даты не будет.

За опоздание с представлением 6-НДФЛ могут оштрафовать на 1 000 руб. за каждый полный и неполный месяц со дня, установленного для подачи этого отчета, и до дня, когда он был сдан (п. 1.2 ст. 126 НК РФ). Работника, ответственного за представление 6-НДФЛ могут наказать административным штрафом от 300 до 500 руб. (ч. 1 ст. 15.6 КоАП РФ).

Кроме того, налоговики имеют право заблокировать банковские счета, если 6-НДФЛ не будет представлен в течение 20 рабочих дней по истечении установленного срока (п. 6 ст. 6.1, п. 3.2 ст. 76 НК РФ).

Кто должен сдать 6-НДФЛ за 2021 год

Обязанность по представлению 6-НДФЛ лежит на налоговых агентах ─ компаниях и ИП, которые начисляют и выплачивают сотрудникам и другим физлицам доходы, с которых нужно перечислять налог в бюджет (п. 2 ст. 230 НК РФ).

Если такие доходы в отчетном периоде не выплачивались и/или у вас нет работников, представлять нулевой 6-НДФЛ не требуется. Просто нужно сообщить налоговикам о том, что вы не собираетесь сдавать 6-НДФЛ, чтобы избежать штрафов и блокировки счетов (п. 3.2 ст. 76, п. 1.2 ст. 126 НК РФ, Письмо ФНС от 01.08.2016 № БС-4-11/13984@).

Способ подачи 6-НДФЛ

Как представлять 6-НДФЛ: на бумаге или в электронной форме, зависит от того, сколько физлиц в отчетном периоде получали от вас облагаемые НДФЛ доходы (п. 2 ст. 230 НК РФ).

Если при численности 11 и более физлиц вы сдадите бумажный 6-НДФЛ вместо электронного, штраф составит 200 руб. (ст. 119.1 НК РФ).

Куда представить 6-НДФЛ за 2021 год

Кто сдает 6-НДФЛ

Куда сдает

- работников такого подразделения;

- физлиц по договорам ГПХ, заключенным с этим ОП

- по месту нахождения головной компании или выбранного ею подразделения — если ОП и головная компания находятся в одном муниципальном образовании (МО);

- по месту нахождения ОП — если подразделения расположены в одном МО, а головная компания в другом.

Как заполнить 6-НДФЛ

6-НДФЛ за 2021 год следует заполнить в соответствии с Порядком, утв. Приказом ФНС от 15.10.2020 № ЕД-7-11/753@.

Заполнение титульного листа

Остальные поля титульного листа заполните в прежнем порядке:

Поле титульного листа

Порядок заполнения

- 214 — по месту учета российской компании;

- 215 — по месту нахождения правопреемника российской компании;

- 220 — по месту нахождения ОП российской компании;

- 120 — по месту жительства ИП;

- 320 — по месту деятельности ИП;

- 335 — по месту нахождения ОП иностранной компании в РФ;

- 121 — по месту жительства адвоката;

- 122 — по месту жительства нотариуса

- сокращенное наименование компании;

- полное наименование компании, если нет сокращенного;

- ФИО ИП, адвоката, нотариуса без сокращений

- компания;

- ОП компании;

- выбранное ОП;

- место жительства ИП, адвоката, нотариуса;

- место деятельности ИП на патентной системе

В первой графе укажите количество страниц расчета 6-НДФЛ за 2021 год.

- 1 — если 6-НДФЛ представляет налоговый агент;

- 2 — если расчет представляет представитель

- ФИО руководителя, если 6-НДФЛ представляет компания;

- ФИО уполномоченного физлица, если расчет представляется по доверенности

Заполнение Раздела 1 «Данные об обязательствах налогового агента

В Разделе 1 расчета 6-НДФЛ за 2021 год отразите налог, удержанный в последние 3 месяца отчетного года — в октябре, ноябре и декабре 2021 года, сроки его перечисления, а также налог, возвращенный за эти 3 месяца, и даты возврата. Этот раздел отдельно заполните для доходов физлиц, облагаемых по прогрессивной ставке.

Начиная с отчетности за первый квартал 2021 года, работодатели будут сдавать новую форму 6-НДФЛ (утв. приказом ФНС от 15.10.20 № ЕД-7-11/753@). Она заметно отличается от той, что действует сейчас. Разделы поменялись местами. Доходы, вычеты и налог, посчитанные нарастающим итогом с начала года, нужно указывать в разделе 2. А данные за три последних месяца отчетного периода — в разделе 1. Плюс к этому появилось приложение № 1, которое, по сути, является знакомой всем справкой 2-НДФЛ. Как заполнять обновленный отчет? Когда его сдавать? Как вносить корректировки? Читайте в нашей статье.

Строки 020, 021 и 022

Строка 020 предназначена для НДФЛ, удержанного за последние три месяца отчетного периода. Здесь проставляется обобщенная сумма налога по всем физлицам.

- для всех доходов, кроме больничных, отпускных и выплаченных акционерным обществом дивидендов, — день, который следует за днем выплаты дохода (п. 6 ст. 226 НК РФ);

- для больничных и отпускных — последнее число месяца, в котором они выплачены (п. 6 ст. 226 НК РФ);

- для дивидендов, выплаченных акционерным обществом, — дата по истечении месяца со дня выплаты (подп. 3 п. 9 ст. 226.1 НК РФ).

ВАЖНО

В пункте 3.2 порядка заполнения новой форме 6-НДФЛ сказано: показатель в строке 020 должен равняться сумме цифр, указанных в строках 022. Отсюда можно сделать важный вывод. Предположим, выплата приходится на один отчетный период (например, на январь, первый квартал), а срок перечисления налога — на другой (например, на апрель, полугодие). Тогда операцию следует отразить в разделе 1 отчета 6-НДФЛ за тот период, на который выпадает срок перечисления. В нашем примере — за полугодие.

Строки 030, 031 и 032

В строке 030 указывается НДФЛ, возвращенный налоговым агентом налогоплательщикам за последние три месяца отчетного периода в соответствии со статьей 231 НК РФ. Нужно проставить обобщенную сумму налога по всем физлицам.

При этом показатель в строке 030 должен соответствовать сумме цифр, указанных в строках 032. Таким образом, если перерасчет НДФЛ состоялся в одном периоде, а возврат в другом, операция отражается в периоде возврата.

Рассчитывайте зарплату и НДФЛ со стандартными вычетами в веб‑сервисе Рассчитать

По составу показателей раздел 2 измененной формы 6-НДФЛ напоминает раздел 1 действующей формы. В обоих вариантах все показатели отражаются обобщенно по всем физлицам, нарастающим итогом с начала налогового периода.

Но есть и отличия.

Во-вторых, в действующем варианте расчета из общей величины доходов выделяются только дивиденды. А в новом разделе 2 нужно указывать общую сумму дохода, начисленную с начала налогового периода, и выделять из нее: дивиденды, доходы по трудовым договорам и доходы по договорам ГПХ.

ВНИМАНИЕ

Впервые сдать обновленный расчет 6-НДФЛ предстоит по итогам первого квартала 2021 года в срок не позднее 30 апреля 2021 года. При этом за 2020 год следует отчитаться по прежней форме (не позднее 1 марта 2021 года).

Заполните, проверьте и сдайте действующую форму 6‑НДФЛ через интернет Сдать бесплатно

Если начисление дохода и дата выплаты относятся к разным годам

Судя по всему, при заполнении измененного расчета 6-НДФЛ возникнут сложности в ситуации, когда дата начисления дохода приходится на один налоговый период, а срок перечисления налога — на другой.

Покажем на примере. Допустим, 30 декабря 2021 года начислена и выдана зарплата, с которой удержан НДФЛ в сумме 50 000 руб. При этом срок перечисления налога наступает 10 января 2022 года (31 декабря 2021 года — выходной, 1— 9 января 2022 года — нерабочие праздничные дни). Для наглядности будем считать, что других начислений дохода и удержаний НДФЛ в 2021 и 2022 годах не было. В таблице показано, как отражена сумма налога в формах 6-НДФЛ за эти годы.

Как отразить НДФЛ, если он удержан в 2021 году, а перечислен в 2022 году

Строки расчета

6-НДФЛ за 2021 год

6-НДФЛ за 2022 год

50 000 (по сроку перечисления)

50 000 (по дате удержания)

Мы видим, что величина удержанного налога в разделе 1 не совпадает с аналогичным показателем в разделе 2. Это справедливо для обоих отчетов: за 2021 год и за 2022 год. Надеемся, появятся официальные разъяснения о том, как нужно заполнять 6-НДФЛ в подобной ситуации.

За 2020 год налоговые агенты будут сдавать справки о доходах по форме 2-НДФЛ. Срок подачи — не позднее 1 марта 2021 года.

Единственное существенное отличие — в приложении № 1 формы 6-НДФЛ есть раздел 4, в котором следует фиксировать сведения о неудержанном налоге. Он заменил собой строку с аналогичным названием, которая входит в раздел 2 действующей справки 2-НДФЛ.

ВНИМАНИЕ

Здесь возможны два варианта.

Второй вариант: корректировки вносятся в справки о доходах. Тогда нужно сдать уточненную форму 6-НДФЛ и вместе с ней — корректирующие справки.

ВАЖНО

Порядок подачи налоговой отчетности работодателей и наемных работников в 2020 году претерпел ряд изменений. Другими стали сроки сдачи отчета 2-НДФЛ за 2020 год и 6-НДФЛ, форма документов.

Основные изменения следующие:

- Срок сдачи 2-НДФЛ за 2020 (как и отчета 6-НДФЛ) год переносится с 1.04 на 1.03. До наступления этой даты следует отчитаться за прошлый год как по обеим формам. Основание изменения изложено в ФЗ №325, п. 19, ст. 2. В связи с тем, что 1 марта был выходной, отчет следовало подать до 2 числа.

- Форма сдачи отчета 2-НДФЛ начиная с 2020 года в бумажном виде разрешается только тем компаниям, чей штат состоит менее чем из 25 человек. Для более крупных организаций документ формируется только в электронном виде. В следующий раз цифровую декларацию обязаны будут подать компании, в чьем штате более 10 сотрудников включительно.

- В отчете 2-НДФЛ меняется перечень необходимых сведений. Сам документ теперь входит в 6-НДФЛ начиная с 2021 года. В связи с этим форма декларации также будет изменена на основании того же п. 19 ст. 2 ФЗ 325.

В этой ситуации для многих компаний встает вопрос, как использовать 1С, чтобы вовремя и корректно предоставить налоговые данные в ИФНС.

Кто может заплатить НДФЛ за свой счет

Нововведение дает возможность налоговым агентам ускорить процедуру уплаты доначисленного НДФЛ и сокращает размер пеней (за счет того, что между выявлением неудержанного налога и его выплатой проходит меньше времени, чем ранее — когда средства сначала поступали на счет сотрудника, а уже с него переводились в бюджет).

Кроме того, определяется порядок обложения налогом процентов, которые банк начисляет на остаток средств на счете предприятия в рамках своей программы вкладов. С 2020 года этот доход компании также облагается НДФЛ, равно как и проценты, полученные от депозита.

Кто освобожден от уплаты НДФЛ

Не облагаются налогом доходы, полученные следующим образом:

- Перечисленные на рублевый счет предприятия по действующей ставке Центробанка (начиная от базового показателя до плюс 5 процентов). Большая сумма облагается налогом.

- Начисленные по остатку на валютном счете в размере до 9% годовых. Если этот показатель превышен, НДФЛ уплачивается с той суммы, которая выходит за рамки этих процентов. Налог c такого дохода уплачивает сам банк.

Также от уплаты подоходного налога освобождаются разовые выплаты, которые начисляются в рамках госпрограмм физлицам, осуществляющим образовательную деятельность. Правило распространяется на те дотации, которые получены с 1.01.2020 по 31.12.2022 включительно.

С каких доходов взимается НДФЛ

Подоходный налог взимается со следующих финансовых поступлений:

- продажа имущества;

- заработная плата и иной профессиональный доход;

- покупка недвижимости;

- получение социальных выплат.

Также планируете взимать НДФЛ с процентов, которые получают те, кто держит депозиты в банках.

В 6-НДФЛ и 2-НДФЛ обязаны включать дивиденды ОАО и ЗАО, которые выплачивают проценты физлицам по акциям. К декларации по налогу на прибыль они обязаны прибавлять приложение №2. При этом в самой отчетности размер доходов граждан не отражается.

С 2020 года налоговые агенты, которые выплачивают НДФЛ, перестают формировать декларацию по налогу на прибыль. За 2019 год акционерные общества могут отчитаться, выбрав один из двух возможных способов:

- подготовить приложение №2 по форме № ММВ-7-3/475@ ФНС;

- создать форму отчета 6-НДФЛ или 2-НДФЛ за 2020 год.

С 2020 года меняются правила исчисления подоходного налога с выигрышей в казино. ФНС получает сведения о том, что средства были перечислены гражданину организаторами игр через онлайн-кассу. Налогом облагается только непосредственный доход. Деньги, потраченные на участие в игре, вычитаются из суммы прибыли. С остального дохода взимается налог по ставке 30%. Заплатить НДФЛ с выигрыша следует не позднее 1 декабря следующего года. Правило не распространяется на нерезидентов России. Их выигрыш не облагается подоходным налогом.

Как формируются новые отчеты по 6-НДФЛ и 2-НДФЛ

Рассмотрим, как формируется отчет о доходах физлиц 2-НДФЛ и 6-НДФЛ в соответствии с изменениями 2020 года.

Отчет 2-НДФЛ, срок сдачи и форма документа. Меняется форма выдачи как частному сотруднику, так и УФНС. 2-НДФЛ за 2020 год для налоговой отличается более жестким форматом, в рамках которого сведения вносятся в определенные графы, где для каждого знака предусмотрено свое место. Изменение вводится для удобства машинной обработки в том числе и бумажных справок. Утвержденная форма документа содержит штрихкод. Он дублирует сведения декларации и используется налоговым органом для быстрого считывания информации. Для удобства часть формулировок заменена на коды вида уведомления. Новый срок сдачи справки 2-НДФЛ — 1 марта.

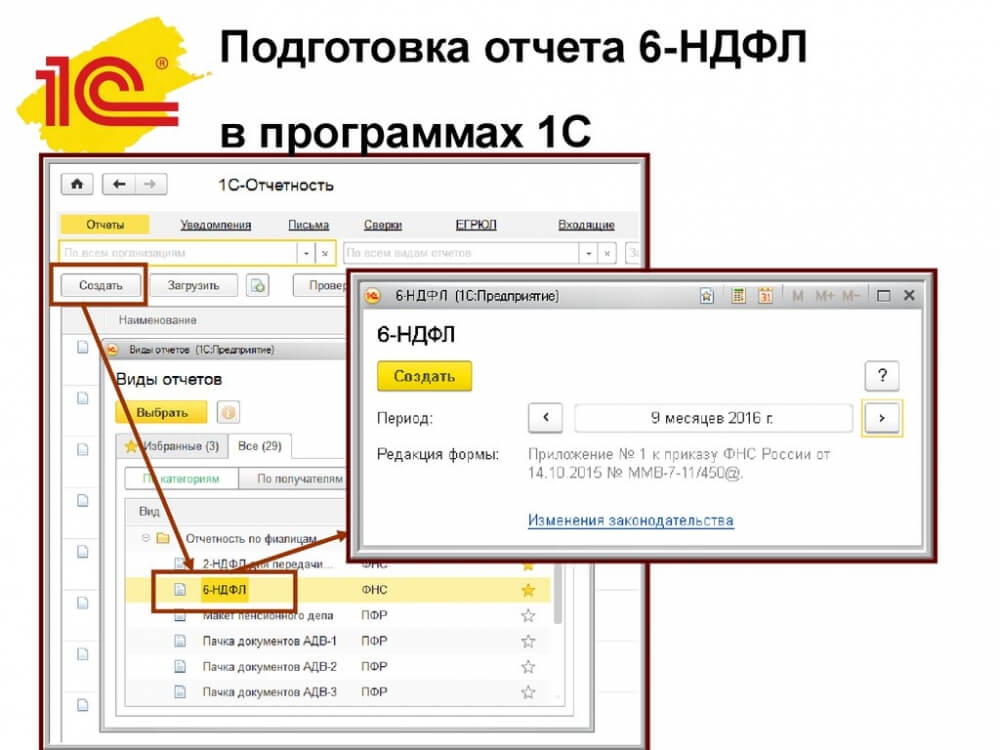

Чтобы сформировать документ в 1С ЗУП, необходимо выполнить следующие действия:

Отчет 6-НДФЛ, сроки сдачи в 2020 году. По форме документ не претерпел существенных изменений. Срок отчета 6-НДФЛ в 2020 году — 1 марта. Чтобы сформировать документ в 1С ЗУП, нужно выполнить следующие действия:

Помощь в настройке налоговой отчетности в 1С

Налоговая служба ведет непрерывный контроль деятельности налоговых агентов по НДФЛ. Поэтому после каждого квартала работодатели подают Расчет по выплаченным доходам и удержанному налогу. Приведем для 6-НДФЛ за 2020 год образец заполнения и расскажем, что учесть при его составлении.

6-НДФЛ за 2020 год: какую форму использовать

Обязанность сдачи 6-НДФЛ закреплена за организациями и ИП, выплачивавшими в отчетном периоде доходы физлицам (п. 2 ст. 230 НК РФ).

Бланк Расчета закреплен в приказе ФНС от 14.10.2015 № ММВ-7-11/450@. Если за отчетный квартал производились выплаты 10 физлицам и более – сведения налоговая примет только в электронном формате.

Начиная с отчета за 1 квартал 2021 года, работодатели будут обязаны применять новую форму, вводимую Приказом ФНС от 15.10.2020 № ЕД-7-11/753@. Главным нововведением становится включение сведений из справок 2-НДФЛ в состав Расчета 6-НДФЛ.

6-НДФЛ за 2020 год: сроки представления

Форма подается по итогам каждого отчетного периода в такие сроки:

- за 1 квартал, полугодие и 9 месяцев – не позднее последнего дня месяца, следующего за отчетным периодом;

- за год – до 1 марта следующего года включительно.

За 2020 год 6-НДФЛ сдается до 01.03.2021. Переносов нет, т.к. этот день – рабочий (понедельник).

Заполнение 6-НДФЛ за год: основные правила

Работая с бланком, бухгалтер учитывает такие нюансы:

Раздел 1 заполняется нарастающим с начала года итогом:

- строки 010-050 отдельно по каждой ставке налога;

- строки 060-090 подводят общий итог по НДФЛ по всем ставкам.

Раздел 2 составляется на основании данных за последний квартал:

Дата начисления дохода, например, для зарплаты - это последний день расчетного месяца, для пособия по больничному, отпускных – день выплаты пособия (ст. 223 НК РФ)

День удержания налога – дата фактической выплаты дохода физлицу

Срок перечисления в бюджет налога – не позже следующего рабочего дня после выплаты дохода, для отпускных и больничных – последний день месяца их выплаты (ст. 226 НК РФ)

Размер начисленного дохода до налоговых вычетов

Рассмотрим, как заполнить 6-НДФЛ в некоторых случаях.

6-НДФЛ за 2020 год, если зарплата задержана

ФНС в письмах от 25.02.2016 № БС-4-11/3058@ и от 24.05.2016 № БС-4-11/9194 поясняет, как заполнить отчет в случае задержки выплаты зарплаты.

Например, если в 4 квартале выплачена только зарплата за сентябрь (в октябре), а зарплата за октябрь-декабрь работникам не выплачивалась, то:

- в стр. 020 указывается сумма начисленной зарплаты за 12 месяцев (в октябре-декабре она не выдавалась, но начислялась), т.е. с начала года;

- в стр. 030 – сумма налоговых вычетов за год (если применялись);

- в стр. 040 – рассчитанный налог;

- в стр. 070 – удержанный налог из произведенных выплат за 9 месяцев (зарплата за октябрь-декабрь не выплачена, поэтому и НДФЛ в этот период из нее не удержан);

- в строках раздела 2 (100-140) отразится только один блок, включающий начисление зарплаты за сентябрь (стр. 100), день удержания из нее налога - дата выплаты сентябрьской зарплаты в октябре (стр. 110), срок перечисления НДФЛ (стр. 120) и суммы начисленной за сентябрь зарплаты и удержанного из нее налога (стр. 130, 140). В остальных строках раздела проставляются нули, т.к. больше зарплата в 4 квартале не выплачивалась.

6-НДФЛ за 2020 год: декабрьская зарплата

Переходящая зарплата декабря часто вызывает вопросы при составлении отчета. Порядок действий зависит от даты ее фактической выплаты:

Строка в 6-НДФЛ за 2020 год в части начислений декабря

Зарплата за декабрь 2020 выплачена

30.12.2020 или раньше

Не заполняется, т.к. здесь указывается фактическое удержание налога по состоянию на 31.12.2020

Строки по декабрьской зарплате не заполняются, т.к. в раздел 2 включаются данные исходя из срока перечисления НДФЛ: декабрьский налог будет перечислен в январе 2021, что отразится в отчете за 1 квартал 2021

Не заполняются, т.к. срок перечисления НДФЛ – 11.01.2021 (следующий после выплаты дохода рабочий день), даже если по факту налог уплачен в декабре – письмо ФНС от 01.11.2017 № ГД-4-11/22216@

Заполняется, хотя удержание в таком случае производится до момента фактического получения дохода (т. е. до 31 декабря)

Подробнее о заполнении 6-НДФЛ при выплате декабрьской зарплаты в декабре мы рассказывали здесь.

Заполнение 6-НДФЛ за год: пример при простое

- 10 работников (стр. 060);

- ежемесячные выплаты – 320 тыс. руб., зарплата по итогам расчетного месяца выплачивается 11 числа следующего месяца;

- с 01.01.2020 общая сумма налоговых вычетов составила 43 400 руб. (стр. 030);

- дивиденды не выплачивались (стр. 025 и 045).

320 000 х 4 мес = 1 280 000

320 000 х 2/3 х 7 мес = 1 493 333,33

Код строки в 6-НДФЛ

(3 093 333,33 – 43 400 (вычеты)) х 13% = 396 491 руб. (стр. 040).

Но поскольку налог из зарплаты за декабрь, выплаченной 11.01.2021, в сумме 41600 руб. (320000 х 13%) будет удержан лишь в январе, в строку 070 он не включается. Предположим, что стандартные вычеты на детей с сентября не предоставлялись по причине превышения порога доходов 350 000 руб. (подп. 4 п. 1 ст. 218 НК РФ).

Удержанный налог за 2020 год составил (без учета декабря):

396 491 – 41600 = 354 891 руб. (стр. 070).

6-НДФЛ за год (2020): образец заполнения при простое

raschet_6-ndfl_2020.jpg

raschet_6-ndfl_2020_2.jpg

6-НДФЛ: пример заполнения за 2020 г. при задержке зарплаты

Читайте также:

- Доходы физических лиц не имеющих постоянного места жительства в рф подлежат налогообложению если

- Входит ли в стаж работа по договору без трудовой книжки с оплатой налогов

- Каким образом по общему правилу принудительно взыскивается налог тест

- Как посмотреть на сайте налоговой решение

- Определяемый русской правдой штраф в пользу семьи убитого призванный заменить кровную месть это