Возврат заявления в связи с некорректным заполнением обязательных полей реквизитов

Обновлено: 31.05.2024

Ни один человек не может быть абсолютно уверенным в том, что делает все безошибочно. Даже бухгалтер. Каким бы щепетильным, аккуратным и педантичным он бы ни был. Иногда по воле коварного случая неточности могут возникать неожиданно без какого-либо умысла. Как показывает практика, ошибки в документообороте- не редкость. Оплошность может произойти даже при использовании специализированного программного обеспечения, предназначенного для автоматизации документооборота, подготовки первичных документов, на которых, собственно, и основывается весь бухучет.

Согласно нормам российского законодательства, любой документ с недостоверными сведениями теряет свою юридическую значимость. Следовательно, организация не имеет права использовать его в качестве подтверждения факта ведения своей финансовой деятельности в дальнейшем.

В соответствии с разъяснениями Минфина существенная ошибка – это недостоверные данные, содержащиеся в первичном документе в названии, содержании, дате составления, должности и ФИО исполнителя или подписанта, величинах (натуральных и денежных). Другими словами, любые описки/просчеты в перечисленных выше сведениях дают полное основание считать тот или иной документ недействительным с точки зрения закона до исправления ошибок в первичных документах.

Наиболее распространенными и часто выписываемыми первичными документами являются:

- Акты об оказании услуг;

- Авансовые отчеты;

- Накладные.

Исправление ошибок в документах, перечисленных выше, возможно, но делать это надо строго в соответствии с нормами.

Самые распространенные ошибки документооборота

Чтобы не допустить случаев потери тем или иным документом его легитимности, рекомендуем учитывать перечисленные ниже аспекты при заполнении различных первичных документов.

Эти первичные документы должны обязательно иметь название, которое может быть определено на организационном уровне. Также необходима дата составления, т.к. многие ошибочно считают, что, указав в содержании акта период, в течение которого выполнялись работы или услуги, они снимают с себя ответственность проставлять дату составления документа.

Обязательно проверяйте ИНН своего контрагента. Сверку следует делать не только с регистрационной карточкой организации, но и с данными, содержащимися в ЕГРЮЛ. Наименование услуг должно быть прописано подробно и не вызывать вопросов у налоговой. Если акт заверяется подписантом по доверенности, надо обязательно указать реквизиты доверенности и приложить к документу ее копию.

Узнать всю информацию про контрагентов вам позволит СБИС Проверка контрагента. СБИС покажет вам юридический адрес, ИНН предприятия, ФИО директора, а также выявит аффилированных лиц, покажет данные по финансовой стабильности организации, а еще выдаст заключение о добросовестности контрагента. Узнайте у наших специалистов о бесплатном тест-дайве сервиса!

В накладной должны быть обязательно прописаны такие сведения, как дата и номер, а также указаны должность и ФИО подписантов.

Авансовые отчеты

В этих документах строгой отчетности обязательными реквизитами являются дата, сведения о подотчетнике (ФИО, должность) и о статьях расходов с пояснениями.

Два способа исправления ошибок в документах

Законом предусмотрена два основных пути, по которым можно пойти при необходимости исправлений в первичной документации:

- Правки в первоначальном документе;

- Создание и отправка корректирующего документа.

Остановимся подробнее на каждом из них.

Исправления в первоначальном документе

Первым способом исправления ошибок в документе является непосредственная правка данных. С одной стороны, это самый простой вариант из всех возможных, ведь требуется только откорректировать неверные данные. Однако, есть определенные сложности, например:

Как видите, у первого способа есть много ограничений, которые не удобны с операционной точки зрения, отнимают много времени и ресурсов и, что самое главное, могут породить новые неточности и несоответствия.

Корректирующие документы

Наиболее современным, удобным, прозрачным способом исправления ошибок документооборота является второй способ: создание нового, правильного документа. На законодательном уровне этот способ четко не регламентирован, следовательно, каждое предприятие может самостоятельно выработать правила для этой процедуры и закрепить их в нормах и учетных политиках.

Существует лишь одно ограничение – вносить исправления в системе электронного документооборота может только сторона, которая выписала первичную документацию даже если неточность была выявлена контрагентом.

Для эффективной работы с документами в организации, повышения скорости оборота и согласования бумаг, сокращения числа ошибок рекомендуем вам воспользоваться системой СБИС Электронный документооборот. Для работы в нем вам потребуется электронная цифровая подпись, приобрести которую можно в нашем Центре ЭЦП.

Оставьте заявку и получите бесплатную консультацию и выгодное предложение на СБИС уже сегодня.

Уточнение платежа в платежном поручении — это шаблон специализированного документа, который необходимо подготовить для исправления ошибок в исполненной платежке. Нужно учитывать, что не все допущенные неточности корректируются указанным способом.

Зачем это нужно

Более 90% расчетов между контрагентами производится безналичным путем. Одна сторона выполняет условия договора, а вторая оплачивает услуги или поставки. Для перечисления оплаты оформляется специальный документ — платежное поручение. Для каждого поля формуляра предусмотрены отдельные правила заполнения платежных поручений, в 2020 изменения не предусмотрены. Порядок заполнения утвержден Распоряжением Банка России от 19.06.2012 № 383-П (в ред. 11.10.2018).

Ошибка в платежных реквизитах или в идентификационных данных плательщика и получателя приведет к тому, что банк отклонит документ. Попросту откажет в его исполнении. Но есть такие недочеты, которые банковская организация проверить не в силах. Например, ошибка или описка в назначении платежа. Сведения, указанные в поле 20 платежки, банк не может проверить. Ведь плательщик не обязан предоставлять договоры и счета на проверку.

Речь идет только о расчетах с контрагентами. Ошибки при перечислении налогов, взносов и сборов корректируются иначе.

Подготовить письмо о назначении платежа в платежном поручении нужно, если недочет имеет значение. Например, при выявлении орфографической или пунктуационной ошибки в назначении платежки никаких уведомлений составлять не нужно. Но есть категории недочетов, которые могут отрицательно сказаться на деятельности компании.

- Неверный номер договора. Конечно, оплата поступит на счет получателя, но в бухгалтерии может возникнуть пересортица. В итоге оплата по конкретному договору не будет учтена. Вероятно применение штрафных санкций — начисление пеней за просрочку оплаты по договору.

- Неверный номер счета или счета-фактуры. Недочет может спровоцировать аналогичные проблемы, что и неверный номер договора. Вероятность начисления пеней и штрафов за просрочку оплаты довольно высока.

- Ошибочно указан НДС. Плательщик может выделить налог не по той ставке либо вообще не указать сумму НДС в платежном поручении. Ошибка может спровоцировать разногласия с ФНС при предъявлении налога к вычету.

Обнаружили недочет — подготовьте уточняющее письмо по платежному поручению в адрес контрагента. Документ исключит штрафные санкции со стороны партнеров из-за неисполнения условий договора или контракта. Также обезопасит компанию от налоговых рисков по НДС.

Как составить заявление

Унифицированной формы или шаблона не предусмотрено. Заявление об уточнении реквизитов платежного поручения оформляется в произвольном виде, с учетом норм деловой переписки.

Что указать в обращении:

Примечания и пояснения

Сведения о получателе. Указываем должность, Ф.И.О. директора и наименование компании, в адрес которой готовим письмо. Дополнительно можно указать адрес и регистрационные данные фирмы.

Если обращение будет продублировано и в банковскую организацию, можно указать аналогичные данные о структурном отделении банка.

Теперь указываем информацию об отправителе. Вносим наименование, ИНН и КПП организации, указываем адрес и контакты для связи.

Подробно расписываем ситуацию, причиной которой послужило составления бумаги. То есть указываем в обязательном порядке:

- номер и дату платежного поручения, в котором выявлен недочет;

- обозначаем суть ошибки, то есть расписываем, в чем заключается неточность;

- фиксируем верные сведения, например, указываем номер и дату договора, по которому следует провести оплату.

Перечислите документы, прилагаемые к письму. Это может быть платежное поручение с ошибкой, копия договора или счета, иные документы.

Заверить письмо должен руководитель предприятия либо иное уполномоченное лицо. Печать в документе проставляется при наличии.

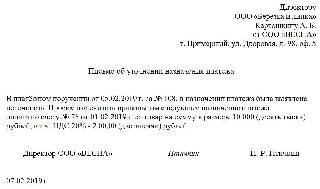

Примерный образец

Оформление и отправка

Подготовьте сразу четыре экземпляра документа, чтобы изменить назначение платежа в платежном поручении, письма обязательно заверьте у руководителя. Один экземпляр останется в компании, второй направят контрагенту, и по одному экземпляру — для банка получателя и плательщика.

Письмо после отправки следует зарегистрировать в журнале исходящей документации и подшить вместе с текущей первичкой компании. Допустимо копию письма об уточнении приложить к платежному поручению с ошибкой. Храните заявление не менее трех лет.

Что делать, если допущена ошибка в платежном поручении?

Знакома ли вам ситуация, когда вы в спешке оформили платежку на перечисление налога, банк исполнил поручение, а впоследствии вы обнаружили ошибку в КБК — что делать в данной ситуации?

Выход прост: нужно оформить заявление в налоговую об уточнении платежа. Об этом говорит и Минфин в письме от 19.01.2017 № 03-02-07/1/2145.

Аналогичным образом следует поступить, если допущена ошибка в других полях платежного поручения, таких как:

-

;

- ИНН и КПП отправителя или получателя; ; ; ; или дата документа-основания; — номер банковского счета, который входит в состав ЕКС.

С 01.05.2021 года действуют новые реквизиты в налоговых платежках: наименование банка, номер банковского счета, который входит в состав ЕКС, номер счета получателя (номер казначейского счета). Подробности см. здесь. А с 01.10.2021 в платежках по-новому заполняются поля 101, 106, 108 и 109.

Найти реквизиты вашей налоговой можно на сайте ФНС. Подробности см. здесь.

Помните, что уточнить платеж можно только при соблюдении трех условий. Прочитайте о них подробнее в Готовом решении от КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Рассмотрим порядок оформления и образец письма об уточнении платежа в налоговую при неверном указании КБК.

Письмо об уточнении платежа в налоговую - образец

Письмо в налоговую об уточнении платежа составляется в произвольной форме и должно содержать стандартные реквизиты деловых документов:

Образец заявления об уточнении платежа в налоговую смотрите ниже:

Нюансы оформления и представления заявления об уточнении платежа

Поскольку законодательными актами не закреплена форма заявления об уточнении платежа, оформить его можно на фирменном бланке компании или на простом листе формата А4.

Заявление оформляется в 2-х экземплярах. Один передается в инспекцию для исполнения, а 2-й с датой и визой о принятии инспектором остается у налогоплательщика.

Способ передачи заявления в ФНС также законодательно не регламентирован. Поэтому налогоплательщик вправе:

Заявление об уточнении платежа рассматривается ИФНС в течение 10 рабочих дней. Налоговики также вправе провести сверку расчетов. По истечении вышеуказанного срока ФНС принимает решение об уточнении платежа на дату фактической уплаты налога. Это значит, что пени, начисленные за период между уплатой и уточнением платежа, сторнируются.

Если требуется уточнить платеж по страховым взносам, уплаченным в ФНС, то действия налоговиков будут немного отличаться от предыдущего варианта:

Что делать, если ошибку в платежке допустил банк

Случается так, что налогоплательщик своевременно сдал корректный бумажный вариант платежки на уплату налогов (взносов) в банк. Банк ее исполнил, но платеж попал в невыясненные из-за ошибки банковского клерка.

Как уточнить налоговый платеж при ошибке в платежном поручении, подробно рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Итоги

Если были допущены критичные ошибки: в номере счета получателя или наименования банка-получателя, платеж не поступает в бюджет. В данном случае нужно повторно перечислить сумму налога на правильные реквизиты, уплатить пени и написать заявление о возврате неправильно уплаченного налога на расчетный счет.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Какие реквизиты в платежке можно уточнять

Существует общее правило: если ошибка в платежном поручении не повлекла за собой неперечисления средств в бюджет, то у организации (ИП) имеется право на уточнение платежа (п. 7 ст. 45 НК РФ). То есть, новую платежку не нужно оформлять, если деньги все же попали в казну.

С какими же ошибками в платежке деньги все же попадают в бюджет?

В Налоговом кодексе прямо не сказано, какие именно ошибки не влекут за собой неперечисления налога. Однако подсказка имеется. В том же пункте 7 ст. 45 НК РФ перечислены показатели, просьба об уточнении которых может содержаться в заявлении об уточнении платежа. Это основание, тип и принадлежность платежа, налоговый период, статус плательщика или счет Федерального казначейства. Обращаем внимание, что возможность по уточнению казначейского счета появилась лишь в этом году. А раньше при неверном указании этого показателя требовалось вносить платеж заново.

Рассмотрим показатели, возможные к уточнению, в контексте конкретных полей платежного поручения.

Основание платежа включает в себя ряд полей:

Для отражения типа платежа предназначено поле 110, однако уже несколько лет это поле не заполняется.

Принадлежность платежа включает в себя ряд полей:

- поле 60 – ИНН плательщика;

- поле 61 – ИНН получателя;

- поле 102 – КПП плательщика;

- поле 103 – КПП получателя;

- поле 104 – КБК налога;

- поле 105 – ОКТМО.

Рис. 1 Приложение 3 к Положению Банка России от 19 июня 2012 года N 383-П "О правилах осуществления перевода денежных средств".

Для отражения налогового периода предназначено поле 107, статуса плательщика – поле 101 и, наконец, счета Федерального казначейства – поле 17.

1С:Контрагент - быстрая проверка информации о контрагентах, автоматическое заполнение реквизитов контрагентов в различных документах и другие полезные функции.

Какие ошибки требуют повторного перечисления денег в бюджет

В каких же случаях нельзя ограничиться уточнением сведений в полях платежного поручения, а понадобится повторно оформить его, то есть заново осуществить платеж (с возвратом ранее направленного платежа)?

Ответ на этот вопрос хотя и дан в пп. 4 п. 4 ст. 45 НК РФ, однако ясности он не привносит. В этом подпункте сказано, что обязанность по уплате налога не будет считаться исполненной из-за неправильного указания номера счета Федерального казначейства и наименования банка получателя. То есть ошибка в этих двух показателях является критичной.

Эти вопросы являются актуальными в следующих ситуациях:

- когда ошибка содержится только в наименовании банка получателя;

- когда ошибка содержится одновременно и в наименовании банка получателя, и в номере казначейского счета.

К сожалению, никаких разъяснений чиновников на этот счет нет. Мы не можем предугадать исход событий, если компания решит не уточнять ничего и не переоформлять платежку. Но можно предположить, что платеж, скорее всего, не дойдет до адресата, а значит, понадобится оформить его заново (а ранее переведенные деньги вернуть). Правда, во второй ситуации можно попробовать уточнить номер счета Федерального казначейства и посмотреть, как отреагируют на это налоговики. И далее действовать, исходя из действий инспекции. Либо можно сразу обратиться за разъяснениями в свою налоговую.

Некритичные ошибки в платежках

В некоторых ситуациях ошибки в платежном поручении не требуют ни уточнения, ни повторного перечисления. При этом никаких последствий они не несут, и платеж без проблем заносится налоговой инспекцией в карточку расчетов с бюджетом. Что это за ситуации?

Первая ситуация: ошибка содержится в тех полях, о которых мы не упоминали. Например, ошибка в очередности платежа. Иногда сам банк указывает на эту ошибку и недочет устраняется еще до списания средств со счета. Или ошибка в сумме платежа. Деньги спишутся и попадут в бюджет в той сумме, что была указана в документе, а если ее недостаточно, то придется доплатить недостающее. Если, наоборот, ошибка произошла в сторону увеличения, то переплату можно либо вернуть, либо зачесть в порядке, предусмотренном ст. 78 НК РФ.

Вторая ситуация: неверно указан ОКТМО, однако платежка была оформлена в отношении налога, который полностью зачисляется в доходы федерального бюджета. В этом случае об уточнениях заявлять не потребуется, о чем прямо сказано в разд. 1 Порядка, утв. Приказом ФНС России от 25.07.2017 № ММВ-7-22/579.

Третья ситуация: налоговики сами обнаружили ошибку, нуждающуюся в уточнении, и сами же ее и уточнили. Инспекция самостоятельно, без инициативы со стороны налогоплательщика принимает решение об уточнении платежа, о чем в течении пяти рабочих дней узнает компания. Именно этот срок дается налоговикам для уведомления налогоплательщика о принятом решении.

Возможность уточнять платеж появилась у инспекторов с начала этого года, с внесением изменений в п. 7 ст. 45 НК РФ. Раньше, даже если налоговики обнаруживали неточность, они сообщали о ней плательщику, чтобы тот сам уточнил ошибочный реквизит.

В каком порядке уточнять ошибки в платежном поручении

Утвержденной формы такого заявления нет, поэтому оформляется оно произвольно. Представлять его можно в бумажном виде или направлять в электронной форме с усиленной квалифицированной подписью, а также через личный кабинет на сайте ФНС России. К заявлению следует приложить документы, подтверждающие уплату налога (копию платежного поручения, в котором содержится ошибка, и выписку банка, подтверждающую списание средств со счета).

Кстати, с этого года официально установлен предельный срок, в течение которого можно уточнить платеж – три года с даты, когда перечислили деньги в бюджет.

Также имейте в виду, что если налоговая инспекция успела начислить пени на недошедший платеж, то при уточнении платежа она обязана аннулировать пени (абз. 8 п. 7 ст. 45 НК РФ).

Заявление об уточнении платежа можно составить по следующему образцу:

«…10 июня 2019 года наша организация перечислила третью часть НДС за 1 квартал 2019 года в размере 23 000 руб. платежным поручением № 54 от 10 июня 2019 г. В данном платежном поручении была допущена ошибка в номере КБК. В поле 104 был указан неверный КБК – 182 1 03 01000 01 1000 111. Вместо него должен быть указан правильный КБК – 182 1 03 01000 01 1000 110. Указанная ошибка не повлекла за собой неперечисление суммы налога в бюджет.

Читайте также: