В банк поступило 6 заявлений от физических лиц на получение кредита

Обновлено: 25.06.2024

Задание. Отразите все операции банка, связанные с выдачей, обслуживанием и погашением данного кредита с 04.11.2009 г. по 20.12.2009 г. (включительно) и укажите суммы проводок.

Задача 2. Возобновляемая кредитная линия

20.01.2010 г. клиент досрочно погасил первый транш.

20.03.2010 г. клиент досрочно погасил второй транш.

17.09.2011 г. кредитный договор был закрыт.

Задание. Отразите по счетам операции по данному кредиту с указанием сумм и проанализируйте остатки на счетах (ссудных и внебалансовых) на 21.01.2010 г.

Задача 3. Невозобновляемая кредитная линия

Условие. 10.09.2009 г. Банк открыл клиенту – негосударственной коммерческой организации невозобновляемую кредитную линию с лимитом выдачи 3 000 000 руб. на 3 года. 20.09.2009 г. был выдан первый транш в размере 1 000 000 руб. на срок 200 дней. 20.11.2009 г. был выдан второй транш в размере 1 500 000 руб. на срок 2 года.

20.01.2010 г. первый транш был погашен.

20.11.2011 г. второй транш был погашен.

Кредитная линия закрыта 10.09.2012 г.

Задание. Отразите по счетам операции по данному кредиту с указанием сумм и проанализируйте остатки на счетах (ссудных и внебалансовых) на 21.09.2010 г.

Задача 4. Кредиты физическому лицу

Условие. 04.09.2009 г. Банк предоставил клиенту – физическому лицу кредит в размере 60 000 руб., сроком на 2 месяца через кассу. По условиям договора кредит должен погашаться равными платежами 5-го числа каждого месяца, по 35 000 руб. (в том числе 30 000 основной долг, 5000 руб. – проценты). Проценты начисляются в последний рабочий день месяца, расчет производится на последний календарный день месяца.

05.10.2009 г. Клиент через кассу внес 35 000 руб.

05.11.2009 г. Клиент внес через кассу только 5000 руб., ссуде присвоена вторая категория качества, с начислением резерва в размере 5 %.

20.11.2009 г. Клиент через кассу внес 15 000 руб.

21.11.2009 г. Клиент внес еще 15 000 руб.

Задание. Отразите по счетам бухгалтерского учета операции по выдаче кредита, начислению и уплате процентов и погашению кредита с указанием сумм.

Задача 5. Кредиты физическому лицу в иностранной валюте

Условие. 04.09.2007 г. банк выдал Морозову И.Г. кредит в сумме $20 000 под залог автомобиля стоимостью $25 000 сроком на 2 года. Ссуде присвоена вторая категория качества с начислением резерва в размере 5 %. Через 2 года (04.09.2009 г.) клиент вернул $ 10 000 через кассу и пролонгировал срок действия кредитного договора на 1,5 года. Одновременно клиент высвободил из обеспечения автомобиль и внес ценные бумаги стоимостью 500 000 руб. взамен. Размер резерва на возможные потери по данному кредиту на 4.09.2009 г. составил 32 000 руб.

Курс дол. США: на 04.09.2007 г. – 33 руб., на 04.09.2009 г. – 30 руб.

Задание. Отразите по счетам бухгалтерского учета операции, связанные с выдачей, погашением кредита физическому лицу – И.Г. Морозову и переоформлением непогашенной части кредита.

Задача 6. Начисление процентов по кредитам

Условие. Банк предоставил кредит малому предприятию в размере 1 млн руб. под 18 % годовых. По условиям кредитного договора проценты подлежат выплате ежемесячно 5-го числа каждого месяца. Заемщик ежемесячно в установленные сроки перечисляет банку причитающуюся сумму процентов. Расчетный счет заемщика открыт в этом банке.

Задание. Отразите по счетам бухгалтерского учета операции по начислению и выплате процентов по кредиту.

Как должен поступить банк, если при наступлении очередного срока заемщик не произведет оплату процентов?

Задача 7. Начисление процентов по межбанковским кредитам

Условие. По предоставленному межбанковскому кредиту проценты в установленный срок не были уплачены банком-заемщиком. Сумма процентов, причитающихся к получению, – 50 тыс. руб.

Задание. Отразите по счетам бухгалтерского учета начисление просроченных процентов:

а) если проценты соответствуют критериям признания в качестве доходов;

б) если проценты не соответствуют критериям признания в качестве доходов.

Задача 8. Начисление и уплата процентов по кредитам

Задание. Отразите по счетам бухгалтерского учета операции по начислению и получению процентов по кредиту.

Как должен поступить банк, если заемщик перечислит меньшую сумму, чем причитается по расчету?

Задача 9. Выплата заемщиком просроченных процентов по кредиту

Задание

- Определите, соответствуют ли проценты по кредиту условиям признания доходов.

- Отразите по счетам бухгалтерского учета операции по выплате просроченных процентов.

Задача 10. Начисление процентов при переклассификации ссудной задолженности

В банке определены следующие размеры резервов на возможные потери (в процентах от суммы задолженности):

2 группа риска – 10 %, 3 группа риска – 40 %,4 группа риска – 60 %

Задание

- На каком счете учитываются просроченные проценты по предоставленным кредитам негосударственным коммерческим организациям и как банк должен поступить с начисленными просроченными процентами после переклассификации ссудной задолженности?

- Отразите по счетам бухгалтерского учета операции, связанные с переклассификацией ссудной задолженности, начислением процентов и погашением кредита.

Задача 11. Создание резерва на возможные потери по ссудам

Задание. Отразите по счетам бухгалтерского учета создание и корректировку резерва.

Заявление на предоставление отсрочки по кредиту — это обращение к кредитору о переносе выплат по займу на более позднюю дату. В условиях распространения новой коронавирусной инфекции заемщики вправе обратиться в банк с запросом переноса выплат.

Что такое кредитные каникулы

Кредитные каникулы — это перенос платежей по кредиту на более позднее время. Правила предоставления регулируются банками-кредиторами. Перенос платежей на более поздний срок вправе запросить плательщик, находящийся в трудной экономической ситуации (потеря работы, длительная болезнь). Для их получения подается заявление о предоставлении отсрочки платежа по кредиту и представить обоснование необходимости.

В связи с распространением новой коронавирусной инфекции 03.04.2020 принят Федеральный закон 106-ФЗ, предоставляющий право заемщику обратиться к кредитору с требованием о кредитных каникулах на срок до шести месяцев.

Кому полагается перенос платежей по кредиту в связи с коронавирусом

Заполнить форму справки для банка об отсрочке кредита могут:

- представители малого и среднего бизнеса, деятельность которых относится к наиболее пострадавшим отраслям;

- физические лица.

Индивидуальные предприниматели вправе запросить отсрочку и как физлицо, и как представитель МСП.

Перечень наиболее пострадавших отраслей установлен Постановлением Правительства №434 от 03.04.2020. Для компаний малого и среднего бизнеса лимит суммы займа не установлен.

Для физических лиц установлена максимальная сумма потребительского кредита:

4 500 000 руб. — для жилья в Москве

3 000 000 руб. — для жилья в Санкт-Петербурге, Московской области, Дальневосточном федеральном округе

Физлицам предоставляются кредитные каникулы при снижении дохода на 30% по сравнению со среднемесячным доходом за 2019 год. Дополнительно к требованию предоставляется справка для банка для отсрочки кредита о подтверждении снижения дохода:

- Предпринимателям подтверждает доходы ФНС. Среднемесячный доход рассчитывается путем деления совокупного дохода на 12.

- Физлица предоставляют справки обо всех доходах (зарплате, пенсии, стипендии, иные выплаты). Среднемесячный доход определяется путем деления суммы дохода на число месяцев, в которые он получен. Если доходы поступали более чем пять месяцев, из расчета исключаются два месяца с наибольшим и два месяца с наименьшим доходом.

Как получить отсрочку по кредиту

Запросить кредитные каникулы допускается по займам, полученным до 3 апреля 2020. Крайний срок подачи заявки: до 30 сентября 2020. На их время будут приостановлены платежи, но проценты будут начисляться. Физлица вправе запросить не перенос платежей, а их снижение. Подача заявки допускается только единоразово.

Кредитные каникулы можно прервать в любой момент. Допускается досрочное гашение займа во время их действия. Кредитные каникулы не прерываются, пока сумма досрочных платежей не достигнет суммы платежей и процентов за время отсрочки.

Требование или заявление на отсрочку платежа по кредитной карте, потребительском или ипотечном кредите направляется в банк способом, предусмотренным в договоре банка:

- лично;

- почтовым отправлением;

- через интернет-банкинг или мобильный банк.

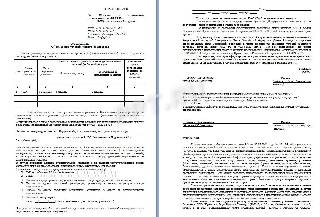

Как выглядит образец заявления на перенос платежей по займу

Общие правила, как написать заявление в банк на отсрочку, установлены порядком предоставления кредитных каникул. Необходимо указать:

(ФИО, наименование Заёмщика)

Об изменении условий кредитного договора

Прошу рассмотреть вопрос об изменении кредитного (-ых) обязательств (-а) (далее – Кредитный договор) на следующих условиях:

Номер кредитного договора

Дата кредитного договора

Предоставление отсрочки погашения (указать кол-во месяцев) (не более 6 месяцев)

Увеличение срока пользования кредитом (не более 6 месяцев)).

По основному долгу

По процентам за пользование кредитом

Настоящим заявляю, что причина моего обращения в Банк с заявлением о рассмотрении возможности изменения условий Кредитного договора является (укажите причины возникновения сложностей):

Настоящим информирую Банк, что Поручитель(и) / Залогодатель(и) по Кредитному договору

(укажите полностью Ф.И.О. / наименование Поручителя(ей) / Залогодателя(ей))

проинформированы мной о данном обращении в Банк по вопросу возможной реструктуризации задолженности и при положительном решении Банка дали свое согласие (отказались) (нужное подчеркните) заключить и в назначенную дату явиться на подписание дополнительного(ых) соглашения(й) к договору поручительства / договору залога в связи с реструктуризацией задолженности на вышеуказанных условиях.

В случае принятия Банком отрицательного решения о проведении реструктуризации прошу уведомить меня об этом способом, предусмотренным Кредитным договором:

(поставить галочку напротив приоритетного варианта из списка ниже)

Индекс |__|__|__|__|__|__| Город (населенный пункт, область, район и т.п.)

________________________________________________Улица__________________________________________, дом _____, корпус _____, квартира _____

Чтобы определить, какой нужен бланк вам, обратитесь в банк, выдавший заем, или самостоятельной найдите форму на официальном сайте банка.

Образец заявления на отсрочку платежа по кредиту

Что делать, если банк ответил отказом

После того как отправлено требование, у банка есть пять дней сообщить о принятии решения. Если ответа нет в течение десяти дней, то кредитные каникулы считаются предоставленными.

При получении отказа заемщику предоставляется обоснование принятого решения. Если не хватает каких-либо документов, то предоставьте их дополнительно. Если отказ не обоснован, заемщик вправе обратиться в ЦБ РФ с жалобой на действия банка.

На кредит не покидая сайт. И мы перезвоним вам в течение дня.

Обратитесь в офис Банка

Возьмите с собой необходимые документы для оформления заявления на получение кредита.

Перечень документов для рассмотрения вопроса о кредитовании (документы, предоставляются заемщиком (созаемщиком) и поручителем):

- Заявление-анкета на получение потребительского кредита (по форме Банка) (для Заемщика)

- Заявление-анкета Поручителя (по форме Банка) (для Поручителя)

- Документ, удостоверяющий личность

- Справка о доходах по форме 2-НДФЛ, не менее чем за последние 12 месяцев (представляется, если заработная плата не перечисляется на счет в АО "Датабанк", или перечисляется менее 12 месяцев до подачи заявки на кредит);

- Пенсионное удостоверение (при наличии)

- Документы, подтверждающие размер пенсии (при наличии) (представляются, если выплата пенсии производится не на счета в АО "Датабанк", либо пенсия поступает на счет в АО "Датабанк" менее одного месяца до подачи заявки):

- справка о размере пенсии из отделения Пенсионного фонда РФ и/или другого государственного органа, выплачивающего пенсию; или

- выписка со счета из Банка, на который зачисляется пенсия, за последние 3 месяца с назначением платежа - Копия ПТС автомобиля (при оформлении заявки с залогом автомобиля)

Решение по кредиту

Заключите договор при положительном решении Банка.

Воспользуйтесь одобренным кредитом

Реализуйте все свои планы с потребительским кредитом уже сегодня!

Как погашать кредит?

Перевод с карты другого банка мгновенно, без комиссии

Погашение с помощью сервиса "Система быстрых платежей" (СБП) по номеру телефона с карты другого банка.

Наличными через банкоматы Датабанка

Внесите сумму платежа. Зачисление через терминалы мгновенно. Через банкоматы: в будни - на следующий рабочий день, в выходные – в первый рабочий день после выходных. Без комиссии.

Наличными в офисе Датабанка

Сотрудники Банка помогут вам осуществить платеж. Зачисление мгновенно, без комиссии.

"Датабанк Онлайн"

Погашение кредита на сайте или в мобильном приложении переводом с другой карты/счета Датабанка. Мгновенно, без комиссии.

Часто задаваемые вопросы

Ежемесячные платежи по кредиту списываются автоматически с вашего текущего банковского счета или счета банковской карты, на который были зачислены кредитные средства.

Для своевременного погашения кредита проследите, чтобы не позднее дня платежа на счете была необходимая сумма. Если на счете недостаточно средств для списания, то платеж будет считаться просроченным.

1. Перевод по номеру телефона с карту другого банка - мгновенно, без комиссии. С помощью сервиса "Система быстрых платежей" (СБП).

2. Наличными через платежные терминалы Датабанка – мгновенно, без комиссии.

3. Наличными в офисах Датабанка - мгновенно, без комиссии.

4. Наличными через банкоматы Датабанка. В будни - зачисление на следующий рабочий день после обеда. В выходные - зачисление в первый рабочий день после выходных. Без комиссии.

7. Перевод из другого банка по реквизитам или с карты на карту. Зачисление на счет - до 3 дней, возможна комиссия банком-плательщиком.

Допускается досрочное погашение кредита без комиссии:

2. В офисе Датабанка: подайте заявление с указанием суммы, счета.

За несвоевременное погашение кредита и уплаты процентов, начисляется неустойка в размере, указанном в кредитном договоре:

- по кредитному договору, заключенному 07.08.2019 г. и позднее, начисляется неустойка - 0,1 % от суммы просроченной задолженности за каждый день нарушения обязательств. При этом начисление процентов на сумму непогашенного основного долга по кредиту прекращается;

- по кредитному договору, заключенному до 07.08.2019 г., размер ежемесячного и заключительного платежей увеличивается на сумму неустойки и иных платежей, предусмотренных законодательством о потребительском кредите или кредитным договором. При этом Банк продолжает начислять проценты на сумму непогашенного основного долга по кредиту на условиях, установленных кредитным договором.

Для ипотеки: - по кредитному договору, обеспеченному ипотекой - неустойка в размере 1/365 ключевой ставки ЦБ РФ, действовавшей на день заключения договора.

Все мы привыкли к карточным переводам. Не надо снимать наличные, бежать в банкомат. Мы не задумываясь даем номер своего карточного счета, или высылаем фото карты по мессенджеру. Еще бы, это так удобно и быстро! Но, к сожалению, не безопасно в плане налогообложения, если вы не имеете статус ИП. Платится ли налог с поступлений на банковскую карту физических лиц или нет, какие риски существуют и как их избежать? Давайте разбираться.

Вопрос с НДФЛ отпадает, если деньги пришли от юр. лиц или ИП. Они являются налоговыми агентами самостоятельно удерживают и уплачивают НДФЛ в бюджет. Что касается поступлений от физических лиц, то законодательно платежи между физлицами не запрещены и не ограничены. Итак, попробуем разобраться, как избежать лишних доначислений.

Согласно ст. 209 НК РФ , при определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах. Физическое лицо может получить на банковский счет от физического лица денежные средства по различным основаниям:

- Возврат долга от друга, родственника;

- Деньги взаймы от друзей на время;

- Поступление за оказанную услугу;

- Поступление от продажи чего-то, возможно б/у, возможно новое;

- И т.д, перечень можно продолжать.

Ни налоговая, ни банк не разберется на какие цели и по каким причинам получены денежные средства, если нет достаточной информации о назначении платежа. Таким образом, все поступления на счет будут считаться вашим доходом, если такая информация при отправке платежа не указывается.

Не каждый банковский перевод физических лиц облагается налогом.

Ст. 217 НК РФ перечисляет доходы, не подлежащие налогообложению НДФЛ. Не облагаются налогом следующие поступления на счет если:

- Вы получили доход от продажи физическому лицу имущества, находящегося в собственности более (3-5 лет, исчисление срока имеет особенности, ст. 217, 217.1 НК. РФ);

- Вы получили доход от продажи наследства;

- Вы получили доход в виде алиментов, перечисленный вам физ. лицом;

- Вы получили доход по договору дарения от близких родственников (прямо поименован п.18.1. с. 217 НК РФ)

- Вы получили доход по договору дарения не от близких родственников (кроме недвижимого имущества). Доход не подлежат налогообложению НДФЛ. Это разъясняют письма Минфина России от 05.09.2012 N 03-04-05/1-1065, от 04.06.2012 N 03-04-05/5-684, от 20.04.2012 N 03-04-05/6-532, ФНС России от 10.07.2012 N ЕД-4-3/11325@. ФНС придерживается аналогичной точки зрения.

- Иные доходы, смотрим ст. 217 НК РФ .

Должен ли договор дарения или Займа быть составлен в письменной форме? Сделки граждан между собой на сумму, превышающую десять тысяч рублей, а в случаях, предусмотренных законом, – независимо от суммы сделки желательно оформлять в письменной форме. Эта мера предосторожности поможет доказать свою правоту перед проверяющими в случае возникновения проблем.

Итак:

– С должника берем расписку в получении денег, либо сохраняем платежное поручение с отметкой банка и банковскую выписку.

– Составляем договор займа в письменной форме.

Откуда налоговики узнают о поступлениях денежных средств на счета физических лиц?

Информацию о полученных доходах налоговики получают от банков по инициативе банка, либо при проведении собственных мероприятий налогового контроля в рамках камеральных и выездных проверок физических лиц. Как известно, в случае получения информации о поступающих доходах налоговые органы вправе проводить налоговые проверки в отношении физических лиц (ст. 89 НК РФ). Кроме того, в рамках проверок юридических лиц и ИП информация о движении денежных средств на счетах физиков также всплывает очень часто.

С 1 января 2018 года во многих регионах страны, в том числе в Москве, уже работает система АСК НДС-3, которая позволяет налоговикам видеть платежи не только юр. лиц и ИП, но и платежи физиков почти в режиме он-лайн. Все данные анализируются системой, которая в свою очередь подключена к системе АИС налог со встроенным блоком ЗАГС. Из доходной базы сразу исключаются платежи между близкими родственниками. Все оставшиеся платежи, не отброшенные системой находятся в зоне риска, особенно если они регулярные и безликие, т.е без назначений платежа.

Риски и санкции в случае обнаружения незадекларированного дохода по НДФЛ.

В случае обнаружения незадекларированных доходов, к физическому лицу, помимо доначисления НДФЛ применяются дополнительные штрафы в размере 20% от неуплаченной суммы налога, а также пеня.

Известны случаи, когда регулярные поступления от физических лиц расценивались, как незаконная предпринимательская деятельность, возможна уголовная ответственность. Несмотря на то, что физические лица не являются предпринимателями, инспекции часто инициируют выездные проверки и доначисляют НДФЛ и НДС. Суды поддерживают проверяющих.

Апелляция по определению Санкт-Петербургского городского суда от 10.11.2014 № 33-17691/2014) указала, что физическое лицо, ведущее предпринимательскую деятельность без регистрации в качестве ИП, при неисполнении обязанностей, возложенных на них НК, не вправе ссылаться на то, что оно не является ИП ( статья 23 ГК и статья 11 НК ) и не является плательщиком НДС. Проанализировав договоры аренды, суд установил, что в договорах учтены возможные риски предпринимательской деятельности. Свидетели показали, что проверяемое лицо в течение длительного времени систематически получало прибыль от сдачи помещений в аренду. Таким образом, истец попал под статью о незаконной предпринимательской деятельности. К нему применили нормы права, применимые к ИП, являющимся плательщиками НДС. С налогоплательщика был взыскан НДС, НДФЛ, штрафы, пеня.

Аналогичное мнение содержится в определении Новосибирского областного суда от 14.10.2014 по другому делу – № 33-8775/2014 – по результатам выездной налоговой проверки физического лица инспекция доначислила НДФЛ, НДС, пеню и штрафы.

Вывод:

Один из основных критериев, по которому следует определять отношение доходных операций к предпринимательской деятельности, связан с “систематическим получением прибыли” . Если однотипные операции по расчетному счету, попадающие под критерий дохода, проходят 1-2 раза в год, то, конечно же, это не предпринимательская деятельность.

Итак, чтобы не стать объектом доначислений налогов, пени и штрафов, постарайтесь выполнять рекомендации, описанные ниже, это сэкономит вам деньги и сбережет нервы.

Довольно часто люди берут кредиты и микрозаймы, но их погашение становится затруднительным. В связи с ухудшением экономической ситуации, количество должников по кредитам выросла. Учитывая то, что в банки имеют большой штат юристов, взыскать деньги с должника может быть затруднительно. Кредиторы могут начать действия относительно взыскания задолженностей по выплатам. Это начинается со звонков с напоминанием о долгах, затем, при игнорировании, переходит в судебное разбирательство.

Кредиторы приступают к своим обязанностям относительно должников на следующий день после неоплаты кредита. Эти действия делятся на два этапа:

- Досудебный. Или период пассивных действий, когда кредиторы ждут определенный срок для требования досрочного возврата средств. Выясняются причины и предпринимается попытка найти совместное решение. Кредитор сам определяет срок, в который предъявит требования заемщику для возврата долга. Этот период необходимо прописать в кредитном договоре, в среднем он составляет около трех месяцев. После наступления срока требования, кредитор уведомляет заемщика, у которого есть несколько дней для этого. В случае, когда задолженность не погашена, кредитор обращается в суд.

- Судебная. Так как в кредитном договоре прописываются все условия, когда кредитор должен обратиться в суд для возвращения своих средств. Если суд выносит решение в пользу кредитора, возвращение средств происходит при помощи судебных приставов.

После 4-6 месяцев после неуплаты задолженности банк подает на должника в суд. При займе с обеспечением, то есть, автокредита или ипотеки, срок сокращается до трех месяцев. Это происходит, потому что выиграть такое дело проще и банк заинтересован во взыскании долга при помощи имущества должника. Предварительное заседание суда назначается в течение 3-5 недель после принятия иска к рассмотрению.

Сроки взыскания задолженности по кредиту

Срок взыскания задолженности по кредиту составляет 3 года и начинается с момента первого уклонения от платежа заемщиком. Обнуление срока наступает при определенных обстоятельствах:

Не прерывают исковую давность:

- Бездействие должника.

- Многократные звонки из банка, даже если они записываются.

- Письма, вручаемые без подписи должника.

- Визиты и настойчивые беседы, которых добиваются представители кредитной организации.

- Передача кредитного договора коллекторам или третьим лицам.

Иногда заемщику не выгодно ожидать истечения сроков исковой давности. Банки могут намеренно оттягивать момент подачи иска для получения максимальной выгоды с должника, за счет пени и штрафных санкций.

Судебный приказ о взыскании задолженности по кредиту

Если ничего не помогает, банк обращается в суд. Судебный процесс может затянуться и банку это невыгодно, поэтому вместо обычного искового заявления он подается заявление о выдаче судебного приказа о взыскании задолженности по займу с должника.

Судебного приказ - это акт правосудия, принятый в единоличном порядке на основании бесспорного требования одной из сторон при условии, что цена вопроса не превышает 500 тысяч рублей. В противном случае все вопросы о взыскании долгов, размер которых превышает полмиллиона рублей, регулируются судом на основании иска.

Приказ издается быстрее, чем в случае с исковым производством. На рассмотрение заявления и выдачу приказа уходит в среднем 7 дней. Получения приказа приравнивается к судебному решению и является обязательным для исполнения.

Согласно закону на издание приказа с момента получения заявления у судьи есть 5 рабочих дней. Документ издается в двух экземплярах на специальных бланках.

Судебный приказ состоит из:

- порядкового номера дела;

- даты оформления документа;

- полного наименования судебной инстанции;

- ФИО судьи, ведущего производство;

- личные данные истца (взыскателя) и ответчика (должника);

- название и номер нормативно-законодательного акта, на который ссылается судья в принятии соответствующего решения;

- конкретные цифры (сумма основного долга, размер начисленных штрафов и неустойки за просрочку, сумма госпошлины и т.д.).

После подписания документа копия отправляется ответчику в течении 10 дней. В случае его несогласия, у него есть 10 дней с момента получения копии приказа, чтобы его оспорить.

Иск о взыскании задолженности

В суд общей юрисдикции истец может подать исковое заявление при условии, если сумма долга больше определенной суммы. Также подача иска допускается при наличии определения об отмене судебного приказа. Соответствуя общим правилам подсудности, дела обычно рассматривают районные суды по месту жительства ответчика.

Форма искового заявления о взыскании кредитной задолженности по договору является стандартной. Иск должен содержать:

- полное название суда;

- информация об истце;

- личные данные ответчика;

- цена иска;

- размер государственной пошлины;

- краткая информация о договоре;

- данные об образовавшейся задолженности;

- основания для предъявления требований (со ссылками на законодательные нормы);

- просьба к суду;

- перечень дополнительных документов.

Факторы, которые могут влиять на судебный процесс, можно разделить на два вида:

- Латентные или неправовые. Они не отображаются в судебных актах, носят субъективный характер.

- Не латентные или правовые. Они отображаются в судебном акте, в выявлении их сложности нет.

Когда дело доходит до вмешательства судебных приставов, должник может лишиться имущества и сбережений.

После получения исполнительного листа от кредитора, пристав отправляет заемщику уведомление о начале исполнительного производства, после чего начинается процесс принудительного взыскания средств. Судебный пристав имеет право:

- Изъять собственность заемщика (квартиру, машину, бытовую технику)

- Арестовать счета и списать с них необходимую сумму

- Запретить выезд из страны, при долге 30 тысяч рублей и больше

- Подать заявление на взыскание с заработной платы

В случае, когда должник на добровольной основе не внесет задолженность в течение 5 дней с начала возбуждения исполнительного производства, тогда ему необходимо будет заплатить приставам 7% от долга, который признает суд.

В 2016 году в законодательстве произошли изменения. Теперь заемщик может взыскивать кредитные долги в судебном порядке, оформив у нотариуса исполнительный лист. В таком случае кредитору необходимо:

- Уведомить должника о том, что в течение 14 дней он обратится к нотариусу

- Оплатить услуги специалиста

- Передать юристу по кредитам договор с заемщиком

- Дождаться завизирования договора и постановления исполнительной надписи

- Дождаться исполнения документа судебными приставами

Главным преимуществом в возврате долга без суда являются минимальные финансовые потери дебитора, в отличие от классической процедуры.

Возможности сотрудников кредитной организации при досудебном возврате долга.

Службы банка по взысканию долгов и МФО довольно сильно ограничены. Они имеют право:

- Совершать звонки должнику

- Отправлять СМС, электронные или бумажные письма

- Приглашать заемщиков в офис

- Нанимать коллекторов

- Подавать долг другой компании

Кредиторы могут напомнить о задолженности и попытаться решить вопрос мирно. Банку или МФО иногда проще и выгоднее привлечь для взыскания долга стороннюю организацию, которая в свою очередь подключит коллекторское агентство. В таком случае с заемщиком будут обращаться не кредиторы, а коллекторы.

Продать долг другой компании можно, если это не запрещено кредитным договором. Если подобное не прописано, переуступка будет производится на основе закона.

Основания для признания кредитного договора недействительным:

- Заключение соглашения под сторонним влиянием

- Нарушение законодательного акта

- Невыполнение сделки или прикрытие ею другого соглашения

- Несоблюдение условий получения согласия

- Обманное соглашение с одной из сторон

Специальным условием признания недействительности сделки является несоблюдение формы сделки, установленной ст.820 ГК РФ.

Долг может оказаться у коллекторов по двум причинам:

- Банки сами наняли их. В этом случае коллекторы помогают кредитору вернуть долг, получая гонорар за каждое выигранное дело.

- Банки продают им долг. Тогда заключается договор цессии, кредитор выступает в роли коллекторского агентства. Теперь заемщик должен вернуть деньги не банку, а другой организации. Возможность передачи долга третьим лицам и условия прописываются в кредитном договоре. Если этого нет, осуществить продажу долга все равно возможно.

Действия коллекторов настойчивее банков. При этом коллекторы делают то же, что и кредиторы:

- Звонят должнику

- Отправляют СМС, электронные письма и голосовые записи

- Назначают личные встречи

- Звонят поручителям

Иногда коллекторы предлагают избавление от кредита при условии выплаты 30-50% о долга. Также можно договориться о выкупе долга, это происходит через договор цессии, результат которого переуступка прав по кредиту.

Юридическая помощь

Читайте также:

- Документ подтверждающий что на день смерти умерший являлся безработным

- Справка 131 у где получить

- Номер и дата документа подтверждающего выполнение поручения в доверенности что писать

- Приказ 822 н министерства здравоохранения порядок оказания мед помощи

- С вашей стороны могут быть нарушены условия ипотечного договора звонок