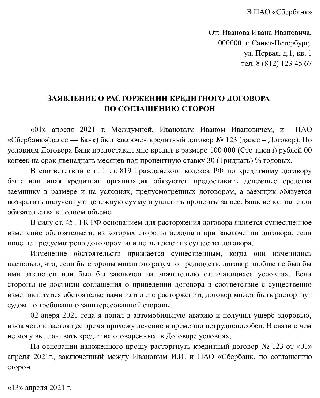

Уведомление о расторжении договора залога

Обновлено: 14.05.2024

Прекращение залога – это гражданско-правовой прецедент, мотивирующий залогодержателя снять обременение с предмета закладной стоимости.

Возникает при условии расчёта с кредитором, погашением долговых обязательств. В результате чего приобретатель собственности становится единственным и полноправным владельцем имущества, к нему возвращается право распоряжаться таковым и выставлять недвижимость на торги или иные имущественные сделки.

Статья 352 ГК РФ оглашает следующие условия снятия обременения:

- завершение обязательств по кредиту при расчете;

- при передаче недвижимости в качестве расчета;

- иногда при переходе прав третьим лицам (при сокрытии факта обременения);

- при недобросовестном отношении к объекту титульного владельца;

- по закону.

Иные основания, предусматривающие допустимость требований со стороны залогодателя, оглашает статья 343 (п.3) ГК РФ. В обозначенных случаях объект немедленно возвращается владельцу. Как правило – применяется при преступных и недобросовестных действиях кредитора.

Если имущество подверглось гибели или порче в результате пожаров, затопления или стихийных бедствий и техногенных катастроф, в действие вступают положения статьи 345 (п.2) ГК РФ.

Факт отмены обременения требует официального оформления. Оно различается по форме для разных видов гражданско-правовых прецедентов. Но основой и итогом этих действий является переход права на объект владельцу или заёмщику. В иных случаях привлекается дополнительный юридический инструментарий, учитывающий нюансы конкретной ситуации.

Обозначенные нюансы опираются на законы о банкротстве, об ипотеке, а так же – на практику арбитражного судопроизводства и иные источники законодательства, отражённые в главе 26 Гражданского кодекса РФ.

Прекращение залога недвижимости по соглашению сторон

Договор кредитования, так же как иные виды договоров допускает расторжение. Регламент статьи 450 ГК РФ устанавливает норму регулирования процедуры расторжения договора по согласию сторон. В таком случае прецедент опирается на составление сторонами соглашения, в котором отражены позиции контрагентов.

Для договоров кредитования, в данном случае, обязательно проведение взаиморасчетов. При их проведении закладное имущество освобождается от обременения и по остальным законодательным положениям.

Соглашение составляют заинтересованные лица, участвующие в заключении договора кредитования.

Если данное условие не допускает выполнения, представляется опора на юридическую базу:

- приложения к договор о переуступке;

- доверенность на представителя;

- свидетельство о наследовании и т.п.

Кроме соответствия сторон требуется идентифицировать существенные характеристики:

- номер договора;

- дату заключения;

- предмет договора;

- характеристики объекта недвижимости;

- сумму займа.

В основной части соглашения, которая допускает импровизации при составлении, требуется указать, что контрактные условия исполнены полностью.

Взаиморасчёты проведены, на основании чего недвижимость, выступающая предметом залоговой стоимости, переходит в полноправное распоряжение владельца.

В заключительной части указывается количество экземпляров, дату, с которой документ вступает в силу. Ставятся подписи сторон, печать и реквизиты банка.

Эта же процедура допускает использования при переходе долга третьему лицу, с выводом закладного объекта. А так же – при передаче прав займодавцу, при затруднении с возвратом кредита.

Независимо от ситуации, которая потребовала составления соглашения, оно регистрируется в Росреестре и приобретает юридическую силу после регистрации. Во время данной процедуры вносятся сведения о прекращении действия договора.

Прекращение залога недвижимости по закону

Данный прецедент по преимуществу возникает в силу банкротства предприятий или нарушения установленных долговых обязательств со стороны заёмщика, в результате чего право на закладной объект передаётся кредитору. То есть он действует всегда, когда прекращают действие нормативы договора.

Если должник не передал объект для расчёта с долговыми обязательствами соглашением, то кредитор оформляет документацию о задолженности в арбитраж. На основании полученного им решения суда, недвижимое имущество переходит в распоряжение банка.

После этого с недвижимости снимается обременение, и объект выставляется на торги. Новый владелец приобретает недвижимость с чистым титулом, не предусматривающим притязания на него со стороны третьих ли

Для признания банкротства предприятия или по причине приводящихся в отношении него новаций, подготавливается требуемая документация, подтверждающая статус владельца.

То же допускается, когда договор залога, составленный между кредитором и заёмщиком, считается недействительным – оспорим и ничтожным. Имущественные отношения подлежат реституции, а гражданско-правовые отношения аннулируются.

Закон предусматривает так же прекращение обозначенных обязательств после погашения долга заёмщиком. Рассчитавшись, он вправе потребовать немедленного возврата имущества. В случае отказа – спор решается в судебном порядке.

Если у вас имеются кредитные задолженности в банках и МФО свыше 150 тысяч, вы можете абсолютно бесплатно узнать о возможности списания своей задолженности.

Прекращение залога ипотеки

Данное обстоятельство ориентируется на основания статьи 25 Федерального закона об ипотеке и статьи 29 Федерального закона о регистрации прав на недвижимое имущество. Положения оглашают порядок перехода квартир в собственность:

- Покупателя, являющегося владельцем жилья, при полном погашении долговых обязательств перед банком.

- Банка, при не исполнении обязательств по возврату денежных средств заёмщиком.

- Третьих лиц, взявших на себя долговые обязательства заёмщика.

- При переуступке прав на жильё, так как обременение следует судьбе имущественной сделки.

Главным требованием является проведение взаиморасчётов, которое предполагает:

- возврат заёмных средств банку;

- передачу закладной на квартиру банку;

- переуступку долга третьему лицу.

При выплате средств обременение снимается в силу закона и условий, обозначенных договором кредитования.

При переходе прав на квартиру банку – готовится документация для участия объекта в аукционе, что предусматривает чистоту сделки и восстановление титула квартиры для нового покупателя.

Взаиморасчёты, в данном случае, производятся из вырученных за счёт продажи недвижимости, средств. На данном основании обременение утрачивает силу и аннулируется. Переуступка долга третьему лицу допускает замену объекта недвижимости, который может иметь уменьшенную стоимость, если владелец ипотечной квартиры уплатил часть долга.

В этом случае предшествующий предмет залога – приобретённая в ипотеку квартира, переходит в распоряжение владельца.

Основание и порядок досрочного прекращения залога недвижимости

При оформлении займа стороны составляют договор кредитования, в котором отдельным пунктом указываются правила досрочного погашения кредита.

Данное правило регламентирует немедленный вывод закладного объекта недвижимости из-под обременения. Оно осуществляется посредством получения от банка официальных сведений о завершении выплат с полным освобождением должника от обязательств.

На основании полученной документации, которую заёмщик предоставляет в отделение многофункционального центра, сведения о проведённых взаиморасчётах вносятся в Росреестр. Здесь проводится процедура аннулирования обременения.

Если в этой ситуации кредитная организация отказывается выдать обозначенные сведения, вопрос требуется передать в суд. То же происходит, когда предмет залога отчуждается банку, без предоставления согласия со стороны заёмщика, грубо нарушившего дисциплину кредитной ответственности.

Для того чтобы получить сведения о погашении кредита, заинтересованному лицу следует официально обратиться в банк за получением подтверждающей документации.

Те же действия требуется произвести кредитору, если должник прекратил погашать платежи. При условии взаимных договорённостей стороны составляют соглашение о передаче объекта. Отсутствие договорённостей при попытке их достижения – основания подачи иска.

Для предприятий при банкротстве следует оформить процедуру банкротства и добиться официального признания данного статуса. Полученная документация об аннулировании юридического лица – основания для передачи недвижимости на торги с аукциона.

При новации предприятий недвижимость допускает выведения из-под залога при погашении долга или при замене объекта иным строением, помещением или земельным участком. В данном случае применяется аналогичный алгоритм, при котором стороны составляют дополнительное соглашение к действующему договору или расторгают его, с заключением нового.

Прекращение залога недвижимости отступным

Право предоставления отступного регулируется положениями статьи 409 ГК РФ. На его основании стороны могут пойти на уступки, то есть достичь компромисса путём предоставления взаимных условий, облегчающих процедуру взаимного расчёта.

По существу проблемы – уступки не касаются нарушения существенных условий договора. Речь здесь может идти только о некотором снисхождении со стороны банка к заёмщику, при его совершенно адекватном понимании ситуации. Это даёт возможность корректировки ситуации, составлением соглашения об отступном, где указываются новые условия погашения ипотечного или иного кредитного обязательства.

Например, допускается подведение итогов финансового положения сторон с установлением фиксированной суммы задолженности, при замораживании процентной ставки

Ответным шагом со стороны заёмщика допускается предоставление денежных средств или недвижимости.

Договор об отступном имеет юридическую силу так же при условии замены объекта недвижимости – менее ценным. Такое может допускаться при замене залоговой квартиры на комнату, если ипотека выплачена на 2/3 или более того. Владелец вправе продать квартиру, которая перейдёт новому собственнику без залога, а чистота имущественной сделки не вызовет сомнения у покупателя и соответствующих инстанций.

Отступные допускаются не только при изменении условий договора или его расторжении. Те же действия допускаются при рассмотрении дела о залоге в судебном порядке. Найдя компромисс в результате судебных прений, стороны вправе предложить отступные и достичь мирного урегулирования правовой основы прецедента о закладном недвижимом имуществе.

Отступные могут быть предложены не только заёмщиком, но и поручителем или супругом, которые несут солидарную ответственность по долговым обязательствам. Банк обязан рассмотреть предложения данных лиц, не имея права на отказ, если действия данных лиц не наносят ему имущественного ущерба.

Если отступное подписано сторонами, банк обязан вывести объект из-под залога. В противном случае вопрос так же передаётся на рассмотрение в арбитраж.

Если у вас остались вопросы или вы столкнулись со спорной ситуацией по залогу или ипотеке, обратитесь за бесплатной консультацией к специалисту и решите свою проблему.

Региональная юридическая служба. Бесплатная юридическая консультация по всей стране 8 800 707-79-45

Расторжение договора купли-продажи недвижимости предполагает специальную процедуру, результатом которой является прекращение обязательств сторон соглашения. Об основаниях и процедуре расторжения такого договора и пойдет речь в нашей статье.

Как расторгнуть договор купли-продажи недвижимости, что может послужить основанием?

Действующее законодательство (ст. 450 ГК РФ) общими основаниями расторжения любых договоров называет:

При этом в первом случае процедура требует решения лишь 2 вопросов:

- судьбы уже выплаченного задатка;

- оформления соглашения в той же форме, что и основной договор.

Для судебного порядка расторжения договора законодатель определил лишь ограниченный перечень ситуаций, при которых такой вариант развития событий возможен:

- существенное нарушение условий договора одной из сторон;

- прямо предусмотренный в законе способ расторжения договорных обязательств через суд.

Существенными признаются нарушения договора, которые явились результатом противоправных действий одной из сторон и принесли лишения контрагенту по сделке. Судебная практика исходит из еще более жестких позиций, определяя существенные нарушения по наличию и размеру убытков, факт которых должен доказать истец.

Еще одним способом расторжения договора купли-продажи недвижимости, который также требует обращения в суд, можно назвать признание договора недействительным.

Однако для расторжения обязательств таким образом необходимы основания для признания договора таковым. В частности, к ним относятся положения ст. 431.1 ГК РФ, которая дает отсылку к положениям § 2 главы 9 ГК — общим нормам о недействительности сделок.

Сделка может считаться недействительной в случаях:

- противоречия положений договора нормам законодательства;

- недееспособности одной из сторон сделки;

- заключения сделки с применением насилия, угроз или обмана;

- несоблюдения прав третьих лиц.

Расторжение договора купли-продажи недвижимости — до или после регистрации?

После регистрации расторжение договора купли-продажи недвижимости возможно только в судебном порядке при существенном нарушении условий договора с другой стороны. К таким нарушениям могут быть отнесено, к примеру, отсутствие платы за имущество со стороны покупателя. При этом нужно обратить внимание, что требовать нужно именно расторжения договора, а не взыскания по нему выплаты от покупателя. Иначе можно выиграть дело, но получать свои деньги за недвижимость лишь через продолжительное время, оставшись без квартиры и фактически без денег.

Соглашение о расторжении договора покупки недвижимости

При расторжении договора покупки недвижимости по соглашению сторон субъекты правоотношений должны оформить письменный документ (сделки с недвижимостью должны осуществляться в письменной форме), определяющий основной порядок и условия прекращения ранее заключенной сделки. Единой формы такого документа законодательством не предусмотрено, однако правоприменительная практика позволяет определить необходимый набор сведений, которые должны присутствовать в соглашении о расторжении.

1. Реквизиты документа. В соглашении нужно указать название документа с указанием реквизитов договора, который расторгается, а также номера, даты и места составления самого соглашения.

2. Преамбула. Вступительная часть документа должна включать в себя данные продавца и покупателя по расторгаемому договору, и, если необходимо, данные документов, на основании которых действуют представители.

3. Основная часть соглашения. Этот раздел соглашения о расторжении должен содержать пункты:

- о расторжении конкретного договора (с указанием его идентификационных данных);

- прекращении обязательств сторон с момента расторжения;

- отсутствии претензий сторон друг к другу.

Дополнительно в тексте соглашения можно подробно определить судьбу переданного задатка, руководствуясь положениями ст. 381 ГК РФ.

4. Реквизиты (паспортные данные) и подписи сторон.

Уведомление о расторжении договора

Еще одним необходимым документом при осуществлении процедуры расторжения договора покупки недвижимости является уведомление, представляющее собой документальное удостоверение намерения одной из сторон сделки расторгнуть ее. При этом уведомление может быть первичным документом (перед заключением соглашения) либо представлять собой элемент претензионного порядка разрешения спорной ситуации, необходимого перед обращением в суд.

Уведомление составляется в произвольной форме, но должно содержать максимально четкие и понятные формулировки, дабы минимизировать непонимание или двоякое толкование сложившейся ситуации со стороны контрагента.

В частности, в уведомлении о расторжении договора покупки недвижимости нужно указать:

- Данные стороны сделки, которая обращается с просьбой о расторжении договора либо претензией о выполнении обязательств по сделке.

- Информацию о договоре (дату, номер, место составления, наименования сторон).

- Суть уведомления. В этой части может быть высказано предложение другой стороне расторгнуть договор, заключив соглашение о расторжении, либо заявлена претензия по поводу неисполнения условий сделки и выставлено требование об исполнении обязательств в течение 30 дней.

Уведомление должно быть подписано и направлено второй стороне (отправлено по почте заказным письмом с уведомлением или доставлено контрагенту лично проставлением на копии отметки о получении). Отправленный таким образом документ можно будет представить в суде в качестве подтверждения соблюдения претензионного порядка разрешения спорной ситуации.

Расторжение нотариального договора купли-продажи недвижимости

Нотариальная форма оформления договора купли-продажи недвижимости, в соответствии с законодательством, не является обязательной. При этом некоторые правовые гарантии и особенности сдачи документов на регистрацию перехода права располагают к заключению его именно таким образом. Закономерно возникает вопрос о порядке расторжения такой сделки.

Основная процедура расторжения нотариального договора купли-продажи аналогична общей процедуре. Отличие состоит лишь в порядке оформления: при расторжении договора, заверенного у нотариуса, требуется нотариальное оформление и соглашения о расторжении.

Таким образом, расторгнуть договор покупки недвижимости возможно как по обоюдному согласию контрагентов, так и по инициативе одной из сторон. Однако порядок расторжения в этих случаях будет разным.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Практика кредитования чрезвычайно распространена в России: россияне берут кредиты на покупку жилья, ремонты, приобретение бытовой техники, автомобилей, отдых и другие цели. Большинство граждан предпочитают банковское кредитование — только небольшое количество заемщиков, около процента, пользуются услугами микрофинансовых организаций.

Выдача кредита сопровождается оформлением кредитного соглашения, в тексте которого кредитор, банк, и заемщик, гражданин, согласуют, в том числе:

- размер выдаваемой суммы;

- процентную ставку;

- срок возврата.

Кредиты оформляются на продолжительный срок — от нескольких месяцев до десятков лет, жизненные обстоятельства заемщика за этот период неоднократно меняются, что нередко приводит к невозможности возврата кредита, в связи с чем заемщик стремится расторгнуть соглашение.

Инициировать расторжение кредитного договора вправе как сам заемщик, так и банк. Банк расторгает его, как правило, если заемщик не исполняет обязанности по возврату займа, уплате пени или штрафов.

Заемщик инициирует расторжение, потому что:

- передумал. Это самый простой вариант. Если соглашение уже подписано, но деньги еще не потрачены, оформить отказ от кредита после подписания договора проще всего, достаточно заявления в банк. Скорее всего, кредитор согласится на расторжение, правда, в кредитной истории заемщика появится отметка о его неблагонадежности: никаких материальных потерь он не претерпит, но взять новый кредит станет сложнее;

- отсутствует возможность погасить займ. В жизни случается всякое: проблемы со здоровьем, потеря работы — такие события влекут финансовые трудности, из-за которых гражданин теряет возможность выплачивать кредит;

- банк нарушает условия займа, например, самовольно в одностороннем порядке меняет процентную ставку.

Можно ли расторгнуть договор с банком

Ответ на вопрос, можно ли расторгнуть кредитный договор с банком, утвердительный — да, можно, но сложно.

Проще всего расторгнуть соглашение, если оно уже подписано, но деньги еще не получены, или получены, но не сняты с кредитного счета. В таком случае кредитор не станет сопротивляться.

Сложнее его расторгнуть, если деньги потрачены.

Варианты, как расторгнуть

Вариантов, как расторгнуть договор с банком по кредиту, два:

- по соглашению сторон. Банк едва ли согласится отказаться от соглашения и списать задолженность. Вероятнее, что стороны договорятся о реструктуризации долга или его рефинансировании. Тогда вслед за расторжением первоначального договора будет заключение другого, на новых условиях. В некоторых случаях кредитный долг переводится на другое лицо — происходит замена должника, отношения с первоначальным должником фактически прекращаются. Важно помнить, что такая замена допустима только при согласии кредитора, а без такого согласия ничтожна;

- через суд. Например, гражданин вправе обратиться в суд с иском о расторжении на основании того, что кредитор не исполняет обязанности по соглашению или нарушает его условия. Частным случаем расторжения договора через суд является его расторжение в рамках процедуры банкротства физического лица. Если гражданин признается неплатежеспособным, в рамках такого производства ему списываются долги, в том числе кредитные, а договор с банком фактически расторгается.

Расторгнуть его в одностороннем порядке самостоятельно нельзя.

Что надо сделать, чтобы расторгнуть

Значительно сложнее порядок, как отказаться от кредита после подписания договора, если деньги заемщик получил и потратил. В таком случае вариантов два:

Второй вариант необходим, если у заемщика нет возможности вернуть займ, уплатить пени, проценты и штрафы, либо если причина расторжения — нарушение банком условий соглашения. В таком обращении следует раскрыть причины невозможности погасить кредит или суть допущенных банком нарушений. Скорее всего, в ответ на такое обращение поступит либо отказ от расторжения или изменение договора, либо предложение перезаключить его на невыгодных условиях.

Если ответ банка гражданина не удовлетворил, он вправе обратиться в суд с требованием изменить положения существующего договора или расторгнуть его.

Исход такого суда тоже не предрешен:

- если причина обращения — это неспособность заемщика гасить кредит, то ему предстоит доказать, что причины ухудшения его финансового состояния были форс-мажорными, и он в них не повинен. Например, если заемщик потерял работу и из-за этого не платит кредит, суд вправе не признать это обстоятельство форс-мажорным;

- если причина в неисполнении банком условий договора, шансов больше, но заемщику предстоит разъяснить, в чем состояло нарушение.

В любом случае споры с банками редко заканчиваются абсолютной победой физических лиц — все банки располагают штатом сильных юристов, которые специализируются на подобных спорах. Поэтому, если предстоит суд с банком, следует нанять профессионального представителя со знаниями в этой сфере.

Один из адвокатов заметил, что, несмотря на многочисленные разъяснения, многократно данное толкование в нескольких постановлениях Пленумов ВАС и ВС РФ, суды по-прежнему расходятся в понимании вопросов о прекращении залога и поручительства. Другой отметил, что данное дело вновь поднимает вопрос о действии во времени правовых позиций высших судов, поскольку в нем суды не могли не применить действовавшее на тот момент постановление Пленума ВАС и не могли знать, что через год Пленум ВС даст новое разъяснение по данному вопросу.

Верховный Суд вынес Определение № 305-ЭС20-12714 по делу № А41-46643/2019 по спору об обращении банком взыскания на заложенную недвижимость поручителя по кредитному договору и ее продаже на торгах.

Апелляция и кассация не согласились с выводами АС г. Москвы, удовлетворившего иск банка

Суд удовлетворил иск банка, подтвердив его право получить удовлетворение из стоимости заложенного имущества путем его продажи на публичных торгах, установив начальную продажную цену в размере, равном 80% от стоимости, определенной судебной экспертизой. При этом суд счел, что залог не прекратился, поскольку иск был предъявлен банком в арбитражный суд 28 мая 2019 г. – в пределах годичного срока со дня наступления срока исполнения обязательства, обеспеченного залогом. Отказывая в удовлетворении встречного иска, суд указал, что первый договор залога прекратился в связи с прекращением обеспеченного им обязательства, фактически между сторонами отсутствует спор о праве в данной части, а погашение записей в ЕГРН может быть произведено в установленном законом порядке.

ВС поддержал выводы первой инстанции

После изучения материалов дела Судебная коллегия по экономическим спорам заметила, что залогодатель по договору залога № 094/1-15 не является должником по кредитному договору, договором залога срок его действия не установлен, а в кредитном договоре срок погашения кредита определен как 16 августа 2019 г. Соответственно, этот договор залога прекращается при условии, что кредитор в течение года со дня наступления срока исполнения обеспеченных залогом обязательств по кредитному договору не предъявит иск к залогодателю, при этом предъявление банком к заемщику требования от 11 июля 2017 г. о досрочном исполнении обязательств по кредитному договору не сокращает срок действия залога. Поскольку банк обратился с судебным иском 28 мая 2019 г., действие залога в отношении суммы невозвращенного кредита прекращено не было. В связи с этим обоснован вывод суда первой инстанции об обращении взыскания для погашения этой задолженности за счет заложенного имущества.

Как пояснил Верховный Суд, просроченные повременные платежи были включены в реестр требований кредиторов должника 10 апреля 2018 г., следовательно, до этой даты наступил срок исполнения обеспеченных залогом обязательств в смысле ст. 367 ГК РФ, и, учитывая дату обращения банка с иском, действие залога в отношении сумм процентов за пользование кредитом и пени за просрочку их уплаты прекращено и обращение взыскания на предмет залога для погашения указанной задолженности невозможно. Однако данное обстоятельство не влияет на правильность вывода суда первой инстанции о необходимости обращения взыскания на заложенное имущество, указал ВС.

В связи с этим Верховный Суд отменил судебные акты апелляции и кассации, оставив в силе решение АС г. Москвы.

По его словам, исходя из п. 6 ст. 367 ГК РФ, алгоритм применения норм об обеспечении обязательств выглядит следующим образом:

- во-первых, проверяется, указан ли в договоре поручительства срок, на который оно дано. В таком случае поручительство прекращается по истечении этого срока;

- во-вторых, если срок поручительства не установлен, то оно прекращается при условии, что кредитор в течение года со дня наступления срока исполнения обеспеченного поручительством обязательства (т.е. основного обязательства, например по возврату кредита) предъявит иск к поручителю;

- в-третьих, когда срок исполнения основного обязательства не указан и не может быть определен или определен моментом востребования, поручительство прекращается, если кредитор не предъявит иск к поручителю в течение двух лет со дня заключения договора поручительства.

Принято Постановление Пленума Верховного Суда о некоторых вопросах разрешения споров о поручительстве

По словам эксперта, в рассматриваемом случае Коллегия ВС РФ разрешила насущный для практики вопрос о прекращении поручительства в случае отсутствия четко установленного срока в основном обязательстве с учетом изменения п. 6 ст. 367 ГК РФ в 2015 г. и наличия не отмененного на момент рассмотрения дела нижестоящими инстанциями постановления Пленума ВАС РФ, которое было принято еще при действии предыдущей редакции закона.

Читайте также: