Способ приобретения договор купли продажи инвестирование

Обновлено: 30.06.2024

29 декабря 2020 года вступил в силу закон с поправками к налоговому кодексу. Там есть важное изменение, которое касается покупателей квартир в новостройках. Теперь минимальный срок владения таким жильем считают по-новому : с даты оплаты, а не после регистрации права собственности.

Это кардинально меняет ситуацию с налогами при продаже таких квартир. Причем изменения заработали начиная с 2019 года. Многие владельцы новостроек, которые продали квартиры и уже заплатили НДФЛ, могут его вернуть из бюджета.

Если продали, планируете продать или только выбираете новостройку — обязательно разберитесь в новых условиях. Возможно, Россия вам кое-что задолжала. Или вы ей ничего не должны — что тоже неплохо.

Кого касается новый закон

Это изменение касается тех, кто продает или планирует продать новостройку — то есть квартиру, которую купили у застройщика или по договору уступки.

При продаже раньше минимального срока владения нужно подать декларацию и рассчитать НДФЛ. Если минимальный срок прошел, то налога и декларации не будет. Собственники и дольщики иногда вынуждены ждать несколько лет, чтобы не потерять деньги. Но теперь налоговый кодекс изменили в их пользу, причем задним числом.

Как победить выгорание

Как минимальный срок владения влияет на НДФЛ

Минимальный срок владения — это период, по истечении которого жилье можно продать без налога и декларации. Для недвижимости он составляет 3 года или 5 лет — в зависимости от способа и года приобретения.

Минимальный срок владения недвижимостью

| Какое жилье продается | Когда можно продать без НДФЛ |

|---|---|

| Объект перешел по наследству | Через 3 года |

| Достался в подарок от члена семьи или близкого родственника | Через 3 года |

| Получен в результате приватизации | Через 3 года |

| Передан по договору пожизненного содержания с иждивением | Через 3 года |

| Единственное жилье продается в 2020 году или позже | Через 3 года |

| Продается одна из квартир, при этом вторую купили в течение 90 дней до продажи, а другого жилья нет | Через 3 года |

| Квартиру купили до 1 января 2016 года | Через 3 года |

| Любые другие случаи продажи жилья | Через 5 лет |

Например, покупатель квартиры в 2017 году заплатил за нее 3 000 000 Р , а в 2021 году продал это единственное жилье за 4 000 000 Р . Сдавать декларацию и платить налог не придется, потому что минимальный срок владения составляет 3 года — и он истек. При продаже той же квартиры в 2019 году пришлось бы заплатить 130 000 Р НДФЛ: (4 000 000 Р − 3 000 000 Р ) × 13%.

Как считается минимальный срок владения для новостроек

Как было раньше. Отсчет минимального срока владения всегда начинался с даты регистрации права собственности. Для владельцев новостроек это означало, что продать квартиру без налога они могли только через 3 года или 5 лет после сдачи дома и оформления прав на жилье.

При этом с момента оплаты по договору участия в долевом строительстве или уступки права требования могли пройти годы. За это время квартира прилично дорожала, а у покупателя могли измениться семейные обстоятельства: например, рождались дети и нужна была жилплощадь побольше.

Но продать жилье без налога сразу после сдачи дома не получалось, даже если деньги внесли больше 3 лет назад. Нужно было оформить право собственности, ждать 3 года или 5 лет — и только тогда НДФЛ не было бы . Иначе с разницы между доходом и расходами на покупку нужно было отдать в бюджет 13%.

Например, в 2014 году дольщик внес 2 000 000 Р за квартиру на этапе котлована. Дом сдали только в декабре 2019 года — спустя 5 лет. За это время квартира подорожала до 3 000 000 Р , но у владельца родился второй ребенок — теперь семье нужна трешка. При продаже первой квартиры в 2020 или 2021 году пришлось бы заплатить 130 000 Р НДФЛ. Без налога это жилье можно было продать в лучшем случае в конце 2022 года.

Что изменилось. Новый закон внес революционные поправки в налоговый кодекс. Теперь минимальный срок владения для квартиры в новостройке считается не с даты регистрации права собственности, а с даты полной оплаты по ДДУ или договору переуступки права требования.

Больше не нужно ждать, пока пройдет 3 года или 5 лет после регистрации права собственности. Если после оплаты прошел минимальный срок — при продаже квартиры не будет ни декларации, ни НДФЛ.

Это значит, что собственник из примера выше может продать квартиру без уплаты НДФЛ. По сравнению с теми правилами, что действовали раньше, он сэкономит 130 000 Р . А если бы разница между суммой продажи и расходами на покупку по ДДУ получилась 2 000 000 Р — экономия составила бы 260 000 Р .

Вот так одна поправка поможет сэкономить десятки и даже сотни тысяч рублей.

С какого периода применяется новое правило

Еще одна хорошая новость — новый порядок исчисления минимального срока владения действует начиная с доходов 2019 года. Если в 2019 году или позднее собственник продал свою квартиру, он уже может отсчитывать срок для продажи без налога с даты оплаты.

Но те, кто продал квартиру в 2019 году раньше трех или пяти лет после сдачи дома, уже подали декларацию и заплатили НДФЛ: кто-то десять тысяч рублей, а кто-то и триста тысяч. Или собственники учли свой имущественный вычет при покупке квартиры, чтобы перекрыть налог с продажи, — тогда они недополучили денег из бюджета.

Теперь эти люди могут вернуть уплаченный НДФЛ или полноценно использовать свой законный вычет.

Улучшать условия налогообложения задним числом — это уже обычная практика. Так было с продажей детских долей, подарков и наследства.

Как вернуть уплаченный налог за прошлые годы

Для этого можно подать уточненную декларацию — но никаких переходных положений в заполнении 3-НДФЛ для таких случае не предусмотрено. Поэтому в декларации нужно просто исключить доход от продажи квартиры, для которой истек минимальный срок владения. Заодно стоит приложить пояснение, почему из декларации исключен доход от продажи квартиры.

После проверки декларации налоговая инспекция должна обнулить доход и начисления НДФЛ за 2019 год. В результате появится переплата. Когда она отобразится в личном кабинете, можно подать заявление на возврат денег.

Если продается квартира в строящемся доме

Новое правило расчета минимального срока владения касается только продажи уже сданных квартир. То есть новостройку когда-то купили по договору участия в долевом строительстве или уступки права требования, потом получили ключи, оформили собственность — и продали не права, а объект недвижимости.

Но иногда квартиру продают еще до сдачи дома — по договору уступки. То есть квартиры еще нет или дом не сдан, поэтому продается не недвижимость, а право получить ее в будущем. В этом случае тоже возникает обязанность рассчитать НДФЛ и подать декларацию.

Изменения в расчете минимального срока владения таких сделок не коснутся. Для уступки вообще не существует такого понятия: сколько бы времени ни прошло после оплаты, все равно нужно подавать декларацию. В этом случае продается имущественное право, а не имущество.

НДФЛ начисляется на разницу между доходом от продажи права и расходами на его приобретение. Но условие о минимальном сроке владения применить не получится. C любого удорожания новостройки до сдачи дома придется заплатить 13% — независимо от давности оплаты.

Например, покупатель заключил ДДУ и заплатил за будущую квартиру 3 000 000 Р . Через пять лет он продал ее по договору уступки права требования за 5 000 000 Р . К тому времени дом еще не сдали. И хотя прошло пять лет, с этой сделки придется заплатить 260 000 Р НДФЛ. Получить вычет при покупке квартиры, чтобы вернуть НДФЛ, тоже не удастся: это право появится только после ввода дома в эксплуатацию.

Если квартира продана в 2020 году

При продаже квартиры в 2020 году подать декларацию и заплатить налог нужно в 2021. Минимальный срок владения при этом считается по новым правилам — с даты полной оплаты по ДДУ или договору уступки.

Срок подачи декларации за 2020 год — 30 апреля 2021 года. Срок уплаты налога — 15 июля. Если уже подали декларацию за 2020 год без учета поправок, подайте уточненную с пояснениями, чтобы аннулировать начисленный налог.

Если еще не подавали, посчитайте минимальный срок по-новому . Возможно, вам не нужно подавать декларацию и налога не будет, даже если квартиру продали значительно дороже, чем купили.

Если новостройку купили в ипотеку

Минимальный срок владения нужно считать с даты полной оплаты. Но при покупке в ипотеку покупатель платит только часть, а остальное отдает банку в течение нескольких лет.

Продаже без налога и декларации это не помешает. Когда банк внес за покупателя остаток стоимости, считается, что квартира полностью оплачена. С этой даты и начнется период владения, даже если кредит нужно возвращать еще 30 лет.

Но ипотеку нельзя путать с рассрочкой. Иногда застройщик разрешает вносить деньги за квартиру частями — например в течение двух лет. В этом случае окончательная оплата произойдет в день последнего платежа. И срок владения отсчитывается с этого дня.

Если минимальный срок владения все равно не истек

При продаже новостройки раньше минимального срока владения нужно подать декларацию. При этом налог начисляется не на всю сумму дохода, а на разницу между продажей и покупкой. Для ипотечных квартир в расходы на приобретение можно включать уплаченные проценты. Если использован маткапитал — он тоже войдет в состав затрат на приобретение.

Есть и другие способы оптимизировать налоги при продаже квартиры: можно учесть расходы на доли детей, затраты дарителя и наследодателя или другие вычеты.

Что с вычетом при покупке новостройки

Имущественный вычет при покупке квартиры в строящемся доме можно получить только после подписания акта приемки-сдачи квартиры. В этом плане ничего не изменилось. Полная оплата по ДДУ или уступке не дает права на возврат НДФЛ из бюджета. Эта норма действует только для расчета минимального срока при продаже жилья.

Договор об инвестиционной деятельности — это соглашение сторон, по которому одна сторона (исполнитель) обязуется произвести строительные или иные работы, передать полученный результат, а другая сторона (инвестор) финансирует работы с целью получения дальнейшей выгоды.

Понятие и субъектный состав

Инвестиционная деятельность подразумевает под собой использование финансовых средств или имущества для вклада в развитие проекта с целью последующего получения прибыли. Сферы, в которые вкладываются ресурсы инвестора, могут быть разнообразными и затрагивать область строительства, реконструкцию объектов, приобретение техники, восстановление и покупку производственного оборудования.

Субъектный состав договора отличается многообразием: договор инвестиций может включать в себя следующие виды сторон:

- юридические лица;

- государственные и муниципальные предприятия;

- физические лица;

- иностранные юридические лица.

Регулируются правоотношения по инвестированию:

- Федеральным законом от 30.12.2004 № 214-ФЗ ;

- Гражданским кодексом РФ;

- Федеральным законом от 25.02.1999 № 39-ФЗ .

Несмотря на такое количество правовых актов, законодательством не закреплено точного определения, что такое инвестиционный договор, поэтому на практике используются и понятия контракта и соглашения.

Прямое законодательное ограничение по заключению сделок между отдельными субъектами отсутствует. Возможны правоотношения между любыми из перечисленных выше видов групп: так, к примеру, инвестиционный договор между физическим и юридическим лицом может быть заключен с целью вклада физлица в строительство для получения в дальнейшем жилой площади в построенном доме. Заключение соглашений между госорганами и юридическими лицами может осуществляться с целью создания или реконструкции предприятий в рамках реализации федеральных программ.

Особенности инвестиционного договора

Отсутствие законодательно закрепленной правовой конструкции инвестиционного соглашения затрудняет его разграничение с другими видами сделок. В сравнении с предварительными соглашениями купли-продажи, подряда, оказания услуг, займа, договор об инвестировании в бизнес имеет схожие черты. Что же отличает инвестиционные сделки от других?

Отличительными чертами рассматриваемого контракта являются:

- целевое использование предоставленных средств (при заключении соглашения инвестор определяет область и пределы использования предоставленных ресурсов, информация об этом содержится в проекте);

- особый режим налогообложения (имущество, получаемое в рамках таких сделок, не подлежит обложению НДС, такое положение установлено п. 4 ст. 39 НК РФ и подтверждается судебной практикой — см. постановление от 04.12.2006 по делу № А74-1479/2006-Ф02-6502/06-С1);

- страхование используемых инвестором средств (если заключается договор об осуществлении инвестиционной деятельности с участием государственных и муниципальных органов, необходимо использование инструмента страхования. Основным документом, регулирующим правоотношения по страхованию инвестиций, является постановление правительства РФ от 22.11.2011 № 964 );

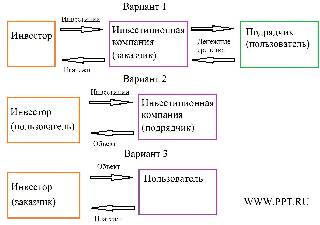

- использование в субъектном составе множественности связей (инвестор заключает договор с инвестиционной компанией, которая нанимает подрядчика для строительства объекта. После того как объект введен в эксплуатацию, он будет находиться в пользовании компании, за что она станет выплачивать денежные средства инвестору).

Порядок заключения

Заключению сделки по инвестированию предшествует ряд специфических действий. Из-за особой цели — получения доходов в будущем с использованием материальных или финансовых средств — порядок заключения инвестиционного контракта представляет собой следующую последовательность действий:

- Составление инвестиционного проекта. Документ содержит проектную документацию; обоснованность действий, на которые расходуются средства; графики выполнения работ и внесения материальных ресурсов; описание правил распределения будущей прибыли после введения проекта в действие — бизнес-план.

- Согласование контракта. На этой стадии стороны определяют предмет соглашения; подрядчиков; пределы ответственности; условия предоставления отчетов и пределы использования средств инвестора.

- Подписание документов. Завершающий этап, на котором визируется договор с инвестором, достигнутые договоренности обретают юридическую силу, и начинается исчисление сроков по реализации проекта.

Структура соглашения

Документ, подписываемый сторонами, составляется в двух экземплярах. Рассмотрим структуру договора на примере инвестиционной сделки по строительству. В документе необходимо указать следующие разделы:

По вашему запросу ничего не найдено

Найдено объектов

Подписаться

Если вы хотите внести задаток, то нужно заключить предварительный договор купли-продажи, между покупателем и продавцом, на основании чего стороны обязуются в будущем заключить договор купли-продажи квартиры. Как правильно оформить и какие есть подводные камни мы вам расскажем в этой статье.

Сегодня имеется несколько способов проведения сделки. У каждого есть свои плюсы и минусы, поэтому настоятельно рекомендуем ознакомиться с ними внимательно!

Процесс заключения договора купли-продажи квартиры достаточно сложный и требует особого внимания. Продавец должен продумать последовательность действий, рассмотреть все возможные риски и тонкости, также заранее подготовить все необходимые документы.

Документы, необходимые для купли-продажи квартиры в 2021 году

-

(подтверждает право собственности).

- Согласие на продажу квартиры от супруга (если вы состоите в браке).

- Доверенность (если нет собственника на сделке).

- Разрешение органов опеки и попечительства (если собственник квартиры (или ее доли) несовершеннолетние дети)

- Справка об отсутствии задолженности за квартиру.

- Паспорт (двух сторон)

Если за владельцем числятся долги, прилагается справка, выданная Федеральной Налоговой Службой.

Примите во внимание, что во время подготовки основного пакета документации, могут потребоваться дополнительные бумаги. Это увеличивает время сбора справок.

Важно! Сегодня единственным документом подтверждающим право собственности на жилье, является выписка из ЕГРН, вы можете заказать выписку из ЕГРН у нас на сайте, в электронном виде (от 10 минут до 24 часов), что ускорит процесс заключения сделки, если заказывать справку в МФЦ то потребуется 5 рабочих дней.

Самостоятельно

Самостоятельное оформление требует знаний, пункты должны быть оформлены правильно, чтобы сделку не аннулировали. Наш сервис с помощью юристов подготовили шаблон договора купли-продажи квартиры, которые наиболее полно описывают все нюансы заключения сделок. Документы универсальны и защищают права всех участников сделки.

Нотариус

Обратившись к нотариусу, клиенты могут не принимать активное участие в процессе, всю работу сделает представитель.

Куда подаются документы?

Чтобы оформить договор купли-продажи квартиры через МФЦ помимо стандартной процедуры (составление и подписание соглашения), стороны сделки (продавец-покупатель) берут талоны и ждут своей очереди в МФЦ (процедура платная и не в каждом городе РФ предоставляется).

После этого, одна сторона – старый владелец – пишет заявление на отчуждение прав, а новый владелец – на приобретение прав собственности на квадратные метры.

Порядок оформления договора

Для того чтобы сделка была признана действительной и не подлежали аннулированию, рекомендуется придерживаться такого порядка оформления договора:

1. Сбор документации. Это первый этап, с которого рекомендуется начать. Помните, у вас должны быть готовы как основные, так и дополнительные документы.

2. Обращение в Росреестр или МФЦ. Здесь нужно получить свидетельство о праве собственности (сегодня это выписка из ЕГРН, вместо свидетельства).

3. Подписание договора. Первоначально подойдет предварительный договор купли-продажи квартиры, который означает, что в будущем обе стороны согласны на заключение сделки.

4. Оформление акта приема-передачи квартиры по договору купли-продажи. Это означает, что продавец предъявил все справки, документально сделка была оформлена верно, а покупатель согласен со всеми условиями.

5. Расчет. Покупатель передает продавцу ранее оговоренную и прописанную в соглашении сумму за недвижимое имущество.

Для того чтобы сделка была признана законной, документация должна пройти юридическую экспертизу. Завершающими этапами порядка оформления договора являются прохождение гос. регистрации и передача новому владельцу доступа к недвижимости.

Вы можете заказать комплексную проверку недвижимости с юридическим заключением + проверка собственника.

Проверка собственников

Чтобы проверка прошла законно и успешно, нужно обратиться в ЕГРН, где будет выдана выписка. Как правило, справка предоставляется продавцом.

Выписка нужна для понимания, сколько владельцев у предлагаемой недвижимости. Если их два и больше, покупатель может скрыть этот факт, а после завершения сделки у нового владельца возникнет множество проблем.

Обратившись в Единый Реестр можно получить два вида документов:

1. Упрощенный вариант, где будут прописаны основные характеристики квартиры, кто является владельцем.

2. Расширенный вариант, где прописано, кто раньше был владельцем жилья, кто является нынешним хозяином (Выписка из ЕГРН о переходе прав)

Для чего проверяется жилой объект?

1. Недвижимость, взятая в ипотечный кредит. Если жилые метры были взяты в ипотеку и последний платеж прошел недавно, лучше не торопиться со сделкой, по кредиту может остаться задолженность, а информация в Единый Реестр еще не поступила.

2. Дарственная или наследство. Если с момента получения дарственной или вступления в наследство прошло меньше полутора лет, не торопитесь со сделкой.

3. Перепланировка.

Все жильцы добровольно должны быть выписаны, без добровольного согласия выписать можно только по решению суда.

Основные условия договора

Соглашение оформляется на простом и понятном для сторон языке, все нюансы прописываются отдельным пунктом. Если есть сомнения, проконсультируйтесь с юристом.

В соглашении нужно прописать паспортные данные сторон, информацию о жилом объекте, сумме , и как будут передаваться денежные средства

Кем регистрируется договор?

Первоначально регистрируется договор купли-продажи квартиры в Росреестре/МФЦ

Кем регистрируется договор и как это выглядит на практике:

1. Обращение в банк для резервирования депозитных ячеек.

3. Обращение в Росреестр/МФЦ.

Сколько стоит оформить договор купли-продажи квартиры?

Это актуальный вопрос для обеих сторон. Расходы делятся на основные и дополнительные. Сколько стоит оформление? Основные расходы – уплата денежного сбора, установленного государством. Второстепенные – если оформляется договор купли-продажи у нотариуса, в процессе принимает участие юридический эксперт, риелтор.

Специалисты рекомендуют обращаться к юристам, которые подскажут, как правильно оформить договор купли-продажи квартиры, какие справки потребуются.

Примите во внимание, нотариус оформляет договор купли-продажи квартиры в том случае, если сделка с долями или с особами, расторгнувшими брак, несовершеннолетними.

Вы можете бесплатно, самостоятельно оформить любой договор на недвижимость, мы подготовили на всею случаи образцы документов для сделок с недвижимостью.

Что если оформить сделку без участия риелтора/нотариуса?

Первое правило самостоятельной продажи – внимательность. Не нужно делать поспешных выводов и поступков. Если продавец просит оставить задаток, сумма не должна превышать 100 тыс. руб. Такой процесс передачи денег сопровождается распиской. Проверяйте документацию, особенно, если покупка у застройщика.

При покупке жилого объекта в ипотечный кредит, сначала нужно обговорить нюансы с представителем банка. Если продавец не вызывает доверия, можно проверить информацию о недвижимости, сделках, проводимых до этого, сделать запросы в соответствующие органы. Можно договориться о составлении предварительного соглашения, в таком договоре рекомендуется указать обязанности сторон, способ передачи документов, денег и все основные нюансы сделки.

Внимание! Мы настоятельно рекомендуем проверить недвижимость перед заключением договора. Первое и самое главное, это справка из ЕГРН, потом уже можно комплексно проверить недвижимость с помощью нашего сервиса, c заключением опытных юристов и полной проверкой собственника.

Купля-продажа с участием родственников

Нет разницы, кто выступает продавцом – брат, сын, муж или стороннее лицо. Процедура оформления для всех одинаковая. Если оформление происходит с участием родственником, то процедура считается формальной, ведь при передаче стороннему лицу от него продавец потребует деньги, а при передаче родственнику – нет.

Купля-продажа с участием родственников – сделка, заменяющая завещание, дарение. Образец договора купли-продажи квартиры можно посмотреть на сайте.

Новые правила продажи квартиры

Перед тем, как начать оформлять документацию, собирать справки, делать запросы, рекомендуется ознакомиться с основными требованиями, регламентирующими законом. Ознакомиться с нововведениями нужно не только продавцу, но и покупателю. Это поможет контролировать процесс сделки, сделает ее законной и прозрачной.

При владении квадратными метрами на протяжении 5 лет, продавец оплачивает налог в сумме 13% от общей стоимость недвижимого имущества. Раньше этот срок составлял 3 года.

Если квартира – это собственность, нажитая в браке, документы оформляет лицо, имеющее право удостоверять юридические документы. Если продается доля, сделка проводится через нотариуса.

Неотделимыми являются улучшения, которые нельзя отделить без вреда для имущества. Продажа неотделимых улучшений может быть оформлена путем указания на это в договоре купли-продажи квартиры, а также путем составления договора купли-продажи неотделимых улучшений, дополнительного соглашения к договору купли-продажи квартиры, расписки или обязательства.

Понятие неотделимых улучшений

По общему правилу неотделимыми являются такие улучшения, которые нельзя отделить без вреда для имущества, то есть если неотделимые улучшения демонтировать, то квартира будет повреждена.

К неотделимым улучшениям можно отнести, например, установку (оборудование) душевой кабины вместо ванны, теплого пола, окон из ПВХ, систем кондиционирования, замену электропроводки или водопровода и пр.

При демонтаже неотделимых улучшений могут остаться, в частности, следы от креплений, повреждения стен, пола и потолочного покрытия, отверстия в местах прокладки воздуховодов, посадочных мест внешних и внутренних частей системы кондиционирования (при демонтаже сплит-системы).

Оформить продажу неотделимых улучшений можно разными способами. Рассмотрим возможные варианты ниже.

Заключение договора купли-продажи квартиры с неотделимыми улучшениями

При продаже квартиры стоимость неотделимых улучшений может быть включена в общую цену квартиры по договору купли-продажи (ст. 421 ГК РФ).

Такой договор должен содержать данные продаваемой квартиры (адрес, кадастровый номер, площадь) и описание неотделимых улучшений, цену квартиры с неотделимыми улучшениями, а также перечень лиц, сохраняющих право пользования квартирой после продажи (при наличии таковых) (п. 1 ст. 432, ст. 554, п. 1 ст. 555, п. 1 ст. 558 ГК РФ).

Иногда на практике по соглашению между продавцом и покупателем стоимость неотделимых улучшений не включается в цену квартиры по договору купли-продажи, а оформляется отдельным документом, например договором купли-продажи неотделимых улучшений (ст. 421 ГК РФ).

Однако следует учесть, что правомерность оформления продажи неотделимых улучшений отдельным договором вызывает сомнения и может повлечь для гражданина негативные последствия, в частности доначисление НДФЛ, взыскание штрафа за неуплату или неполную уплату налога и даже признание сделки недействительной (п. 1 ст. 133, п. п. 1, 2 ст. 166, п. 1 ст. 168 ГК РФ; п. 1 ст. 45, п. 1 ст. 48, п. п. 1, 3 ст. 122, п. 1 ст. 209, п. 1 ст. 210 НК РФ).

Заключение дополнительного соглашения к договору купли-продажи квартиры

В данном случае стоимость неотделимых улучшений не включается в цену квартиры по договору купли-продажи, а отражается в отдельном соглашении к договору.

Такое соглашение должно содержать (ст. 421, п. 1 ст. 450, п. 1 ст. 453 ГК РФ):

данные продавца и покупателя (Ф.И.О., дата рождения, адрес, паспортные данные);

указание на то, что стороны договора купли-продажи квартиры пришли к соглашению об изменении его условий;

стоимость неотделимых улучшений;

порядок оплаты.

Дополнительное соглашение к договору купли-продажи квартиры составляется в письменной форме путем составления одного документа и подписывается сторонами договора (п. п. 2, 4 ст. 434, п. 1 ст. 452, ст. 550 ГК РФ).

Такое соглашение не требует государственной регистрации (ст. 164, п. 1 ст. 452, п. 3 ст. 453, п. 2 ст. 558 ГК РФ; ч. 8 ст. 2 Закона от 30.12.2012 N 302-ФЗ).

Иные способы оформления продажи неотделимых улучшений

Продажа неотделимых улучшений при купле-продаже квартиры также может быть оформлена путем составления и подписания продавцом одного из следующих документов (ст. ст. 408, 421, п. 1 ст. 424, п. 1 ст. 434 ГК РФ):

расписки, подтверждающей факт передачи и получения денежных средств за неотделимые улучшения.

По общему правилу в расписке указываются данные продавца и покупателя (Ф.И.О., дата рождения, адрес, паспортные данные), сумма передаваемых денежных средств (цифрами и прописью), цель их уплаты (оплата неотделимых улучшений продаваемой квартиры), данные договора купли-продажи квартиры, место и дата составления расписки. Также в расписке можно описать неотделимые улучшения.

Во избежание риска оспаривания подписи продавца на расписке со стороны заинтересованных лиц ее рекомендуется составить путем собственноручного написания всего текста получателем денежных средств;

обязательства, содержащего указание на то, что продавец обязуется выплатить денежные средства в определенной сумме в случае расторжения договора купли-продажи квартиры. В остальном содержание обязательства аналогично содержанию расписки.

С уважением, адвокат Анатолий Антонов, управляющий партнер адвокатского бюро «Антонов и партнеры.

Остались вопросы к адвокату?

Читайте также: