Ошибка существует действующий зарплатный договор

Обновлено: 17.05.2024

Мой выбор!

Откройте расчетный счет в Тинькофф Банке и подключите Зарплатный проект для своих сотрудников. Наша компания работает с этим банком.

Сегодня, когда все работодатели предпочитают безналичный способ расчёта со своими сотрудниками, важно выбрать банк для обслуживания зарплатного проекта так, чтобы впоследствии не возникло проблем и деньги приходили вовремя. Сегодня я расскажу вам о лучших финансовых решениях этого плана, о том, зачем нужен зарплатный проект, и покажу зарплатные проекты банков в сравнении.

Для оформления зарплатного проекта необходимо открыть расчетный счет в выбранном банке! Рекомендуемые банки справа.

Что такое зарплатный проект?

Зарплатный проект – финансовый продукт, который предоставляется юридическим лицам для перечисления оплаты труда на карты работников. При этом учреждению не нужно беспокоиться об инкассации наличности. Необходимо всего лишь организовать удобный график выплат.

Особенно нужен ЗП для предприятий с большим штатом. Преимущества зарплатного проекта состоят в следующем:

- упрощение и ускорение процедуры выдачи денег;

- сокращение расходов;

- выгодные условия обслуживания;

- возможность выпуска пластика с корпоративным дизайном;

- доставка финансового продукта и выдача по месту работы;

- электронный документооборот вместо бумажного;

- осуществление денежных выплат в один день, независимо от места нахождения человека;

- зачисление на карту больничных, премиальных, командировочных и т. п.

Кроме того, сохраняется конфиденциальность информации о доходах. Некоторые банки устанавливают свои банкоматы прямо на территории обслуживаемой компании, упрощая клиентам снятие наличных. Предоставление овердрафта или кредитной линии – ещё один из бонусных вариантов при подключении к ЗП. Для руководителей оформляют бесплатные VIP-карты.

Чтобы начать пользоваться услугой, организация заключает зарплатный договор с банком, а затем происходит следующая процедура:

- внесение сотрудников в базу данных финансового учреждения;

- открытие зарплатного счёта;

- эмиссия пластиковых карт;

- получение платёжного средства работниками.

Чтобы подобрать для себя подходящий вариант финансового учреждения, необходимо понимать, какими критериями следует руководствоваться.

Как выбрать банк для зарплатного проекта?

Для этого в первую очередь надо обратить внимание на стоимость услуги – в идеале она должна предоставляться для работника бесплатно. Поскольку частая смена финансовых учреждений нежелательна, рекомендуется подходить к процедуре основательно и смотреть на соблюдение таких условий, как:

- надёжность банка;

- количество банкоматов;

- быстрота перевода заработной платы;

- география присутствия;

- продолжительность рабочего дня;

- возможность льготного кредитования для сотрудников;

- комфортный уровень интернет-банкинга.

Следует осторожно относиться к финансовым организациям, которые предлагают только ЗП. Тут стоит задуматься над тем, что, возможно, остальные их услуги не конкурентоспособны. Прежде чем сделать окончательный выбор в пользу того или иного банка, следует сопоставить условия, на которых они готовы сотрудничать с компанией.

Рассмотрим финансовые учреждения с точки зрения работника и того, насколько выгодно с ними сотрудничать в процессе осуществления ЗП.

Условия предоставления и обслуживания зарплатных проектов

Информация, приведённая в таблице, даёт общее представление об условиях открытия и обслуживания ЗП в различных финансовых структурах и позволяет сделать выводы о пригодности того или иного банка в каждом конкретном случае. Для того чтобы иметь возможность сопоставить все детали, следует ознакомиться с подробной характеристикой и на основании этого принять решение.

Подходит для ведения ЗП по всем критериям. Работа с финансовым учреждением ведётся удалённо – не надо тратить время на поездки в офис. Подключение к зарплатному проекту возможно даже без открытия расчётного счёта.

Преимущества

- Бесплатный выпуск и доставка карт по всей России;

- ЗП интегрируется с системой 1С;

- зачисление заработной платы быстро и без комиссии;

- наличие персонального менеджера;

- возможность мгновенно поменять валюту прямо на карте;

- 4 % годовых на остаток на счёте;

- кешбэк при оплате покупок безналичным способом до 30 %;

- круглосуточная поддержка;

- мобильное приложение.

Недостатки

Важно! Отправлять деньги сразу всем работникам и оплачивать НДФЛ можно в одном окне.

Стабильное финансовое учреждение с привлекательными условиями по ведению ЗП. Ориентировано на широкий спектр предприятий – от коммерческих компаний до бюджетных организаций. Предоставляет своим клиентам расширенный социальный пакет за счёт льготных условий кредитования.

Преимущества

- Безопасность проведения платёжных операций в интернете – чип системы 3D-Secure;

- бонусы за использование карты переходят на счёт мобильного телефона;

- выгодная программа лояльности;

- акции и скидки;

- льготные условия кредитования.

Недостатки

Тарифные планы

Название

Базовый

Стандартный

Золотой

Стоимость в год

Преимущества

- Бесплатные переводы на карты сторонних банков;

- кешбэк – 3 % на всё и 11 % на любимые категории;

- сниженные ставки по кредиту наличными, ипотека, рефинансирование;

- специальные предложения;

- бесплатный интернет- и мобильный банкинг.

Недостатки

Огромный холдинг, имеющий свои представительства у нас и за рубежом, охватывает все сегменты финансового рынка. Выгоды от сотрудничества с банком очевидны – надёжность, высокий уровень обслуживания, стабильность. Тем не менее рассмотрим условия подробнее.

Для удобного перечисления заработной платы сотрудникам и сокращения расходов на кассовое обслуживание, Сбербанк России предлагает предпринимателям и представителям ООО выгодный банковский продукт – зарплатный проект.

Эта услуга предусматривает быстрое перечисление денег в режиме онлайн на пластиковые карты официально трудоустроенных работников компании. Выплаты осуществляются по заранее спланированному графику.

В статье мы рассмотрим, как оформить зарплатный проект для бизнеса в Сбербанке, в чем положительные стороны услуги, тарифы, обзор карт зарплатного проекта.

Что значит зарплатный проект в Сбербанке

Сбербанк РФ – крупнейший банк страны, занимающий лидирующие позиции в рейтинговых агентствах. Финансовое учреждение предлагает россиянам выгодные услуги для активного роста и развития предпринимательской деятельности. Для упрощения выплат заработной платы была разработана специальная программа – зарплатный проект.

На сегодняшний день более 450 000 компаний заключили взаимовыгодный договор со Сбербанком РФ на обслуживание зарплатного проекта.

Условия обслуживания

Популярность зарплатного проекта от Сбербанка вполне обоснована выгодными условиями обслуживания и невысокими тарифами на проведение платежей.

Условия обслуживания:

- Клиент заключает с банком договор на подключение зарплатного проекта.

- Подготавливает ведомость с графиком платежей.

- На расчетный счет компании перечисляется сумма месячного фонда для выплат заработной платы.

- Зарплаты перечисляются на карты сотрудников, согласно составленному графику.

- Деньги поступают на банковские карты сотрудников в течение 1.5 часов.

Руководитель может управлять счетом и выполнять переводы заработной платы в режиме онлайн через личный кабинет. Сотрудники также могут подключить интернет-банкинг, где можно контролировать расходы и поступления в режиме онлайн.

Преимущества зарплатного проекта Сбербанка

Зарплатный проект от Сбербанка – удобный сервис с многочисленными возможностями для руководителя и сотрудников компании, получающих зарплату на банковские карты. Рассмотрим все преимущества услуги для каждой стороны.

Для сотрудников

Безналичный вариант получения заработной платы весьма выгоден для сотрудников компании.

Преимущества услуги:

Кроме того, банк часто проводит акции и делает специальные предложения для своих клиентов. Все сотрудники, имеющие зарплатные карты Сбербанк, могут пользоваться всеми предложениями банка на особо выгодных условиях.

Для руководителей

Зарплатный проект – особо выгодное решение и для руководителей компании, что обусловлено рядом преимуществ.

Плюсы зарплатного проекта:

Тарифы зарплатного проекта для ИП и юридических лиц в Сбербанке

В Сбербанке России установлены доступные тарифы на обслуживание зарплатного проекта для предпринимателей и юридических лиц, представляющих интересы ООО.

Тарифы зарплатного проекта:

Карты в рамках зарплатного проекта Сбербанка

Виды зарплатных карт Сбербанка:

Как подключить зарплатный проект Сбербанка

Подключить зарплатный проект в Сбербанке РФ можно удаленно через интернет и в любом стационарном отделении финансового учреждения. Услуга доступна для ИП и юридических лиц с открытым расчетным счетом и без РКО в Сбербанке.

Пакет документов

Для заключения договора на обслуживание зарплатного проекта в Сбербанке, клиенту нужно подготовить паспорт, ИНН и документы на компанию. Перечень необходимой документации зависит от вида деятельности, а также наличия или отсутствия расчетного счета в банке. Уточнить информацию по этому вопросу можно в телефонном режиме.

Подача заявки

Самый удобный способ подключения зарплатного проекта в Сбербанке РФ – подача заявки онлайн на официальном сайте финансового учреждения.

Подключение услуги онлайн:

В скором времени клиенту позвонит сотрудник банка и подробно расскажет о дальнейших действиях.

Зарплатный проект от Сбербанка РФ имеет немало преимуществ. По отзывам предпринимателей, данная услуга значительно облегчает ведение бизнеса и сокращает расходы компании. При необходимости, клиент всегда может отключить зарплатный проект в Сбербанке, направив заявление о желании расторгнуть договор дистанционно.

В банке работает круглосуточная горячая линия, где можно получить консультацию по всем вопросам.

Оперативные консультации по 1С. Решение задач любой сложности. Настройка 1С для комфортной работы. Доработка конфигураций 1С. Гарантия на все виды работ 12 месяцев. Без предоплаты.

Оперативная помощь по 1С - от простых консультаций до сложных внедрений. Поможем решить любые задачи в 1С. Разовые консультации или регулярное обслуживание по сниженным ценам.

Оперативно настроим 1С под ваши потребности - в офисе или дистанционно. Настройка и доработка любой сложности. Оплата за результат.

Выплата зарплаты персоналу на счет в банке позволяет существенно экономить ресурсы компании. Нет наличных денег, а значит, не требуется кассовое и инкассаторское обслуживание, что дает немалую экономию. Но для этого у каждого работника должен быть собственный счет в банке, а для выплат по каждому из них в отдельности должны будут создаваться платежные поручения. Это довольно неудобно, трудозатратно, а еще при этом растет возможность ошибки, в особенности, если организация более ли менее крупная и персонала достаточно много.

Если руководство компании решает идти по этому пути, первым шагом становится подписание договора с банком по выплате зарплаты персоналу посредством расчетов по зарплатному проекту. Для всех работников открываются лицевые счета (ЛС), на которые будут перечисляться деньги. К счету выпускаются банковские карточки и подключаются дополнительные услуги.

Создание зарплатного проекта

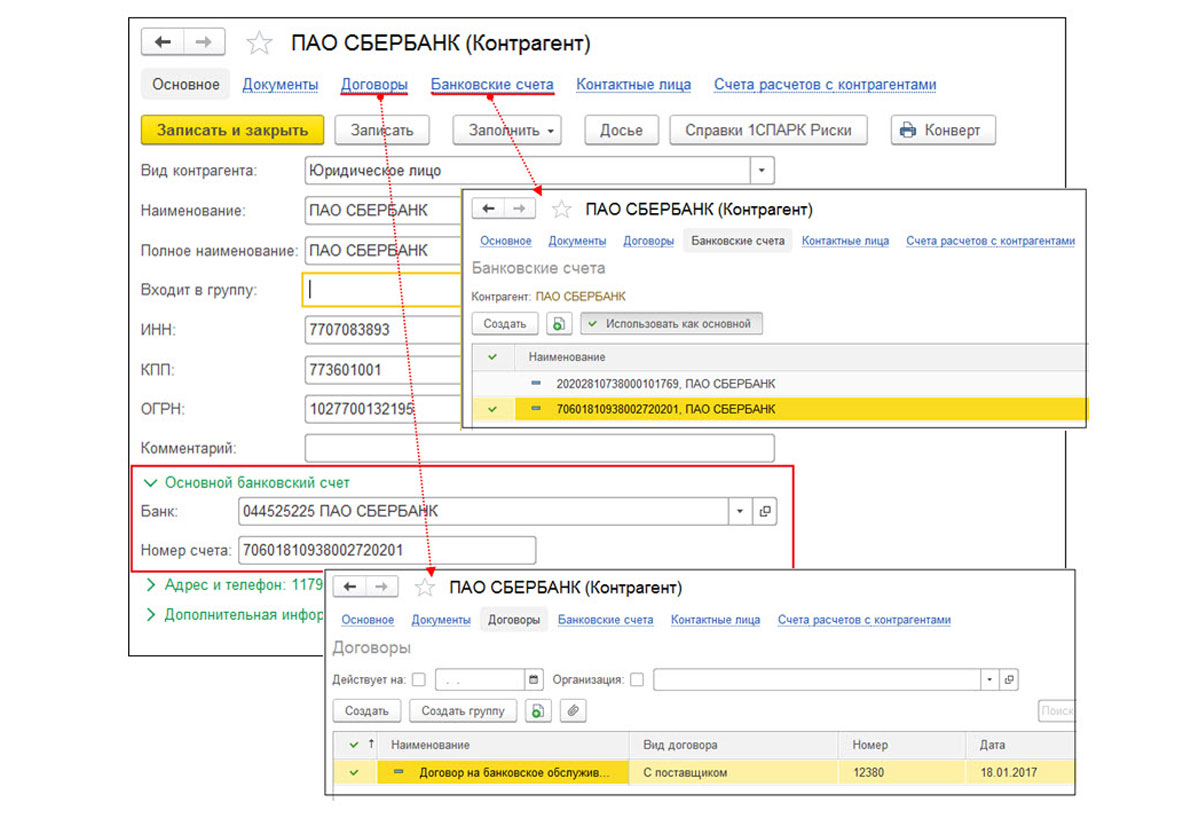

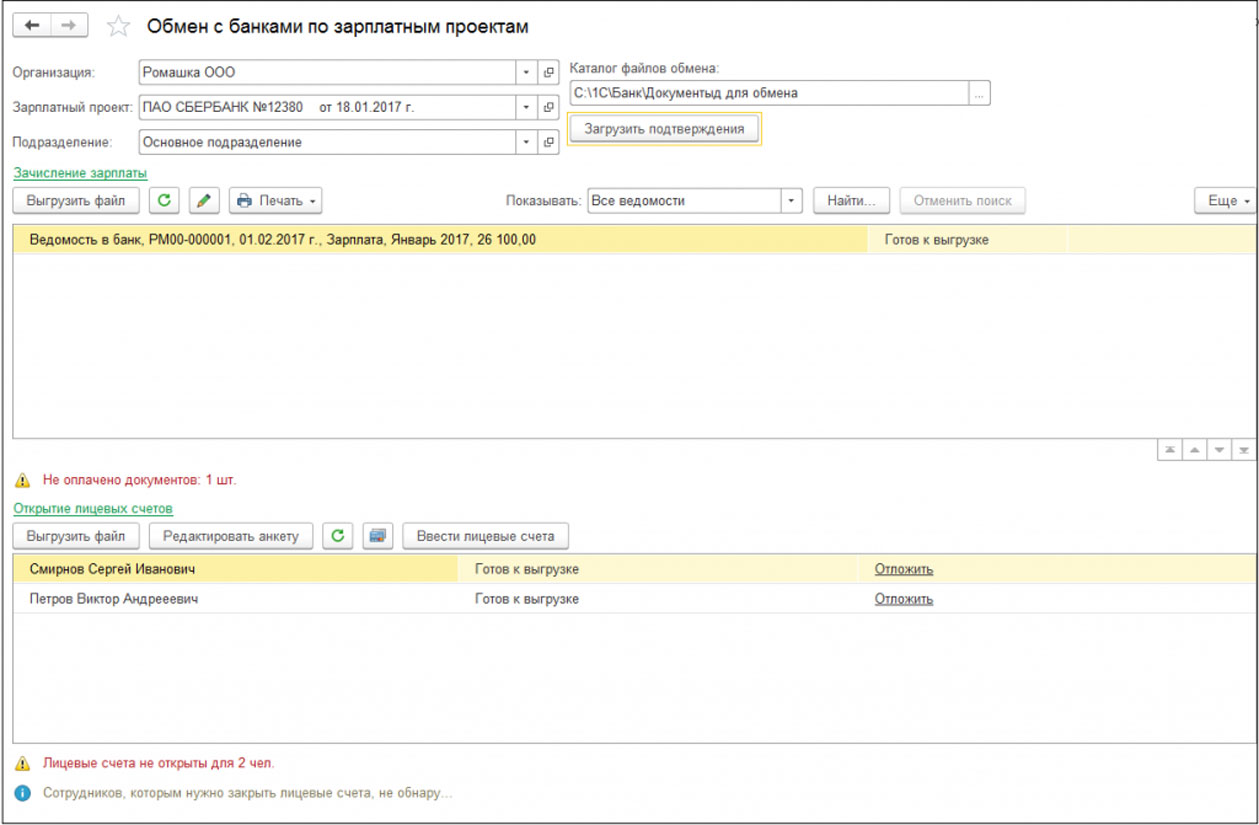

Рис.1 Информация по договору зарплатного проекта с банком

Рис.2 Создание ЗП

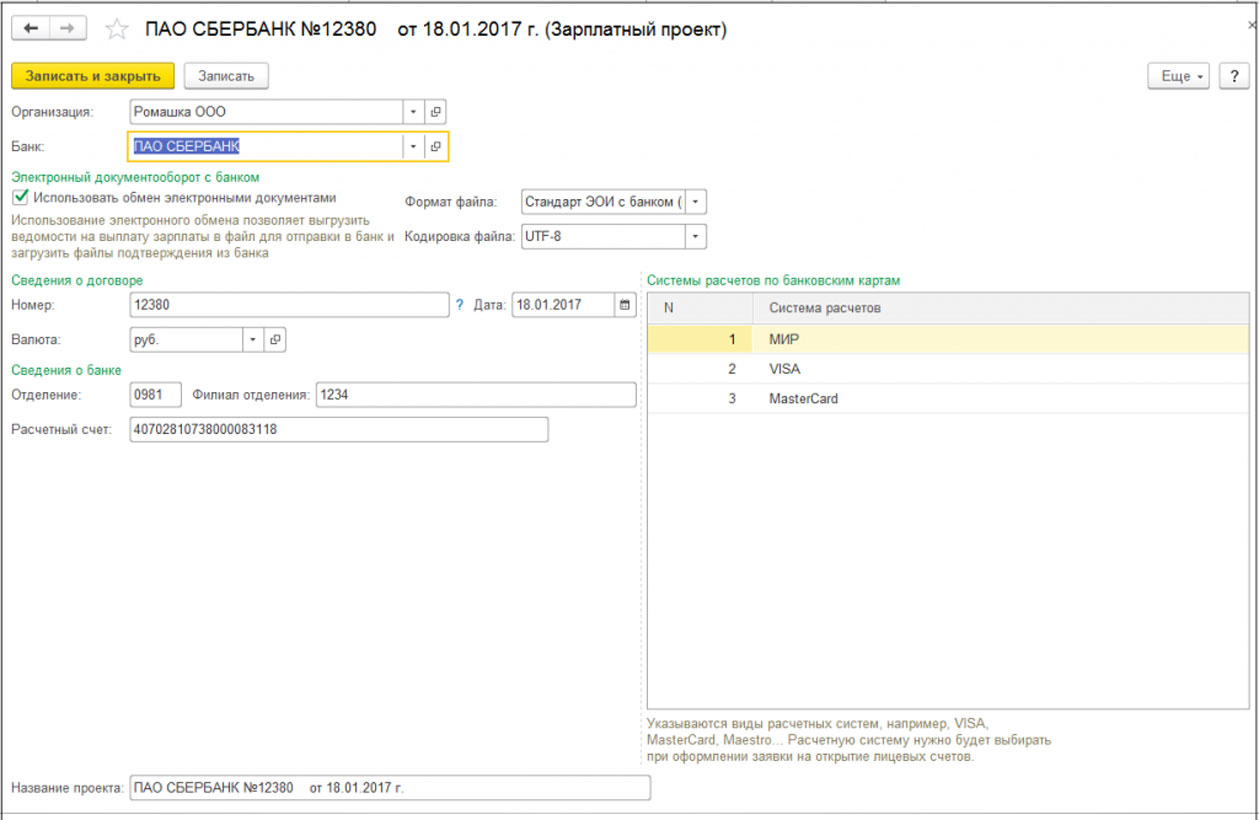

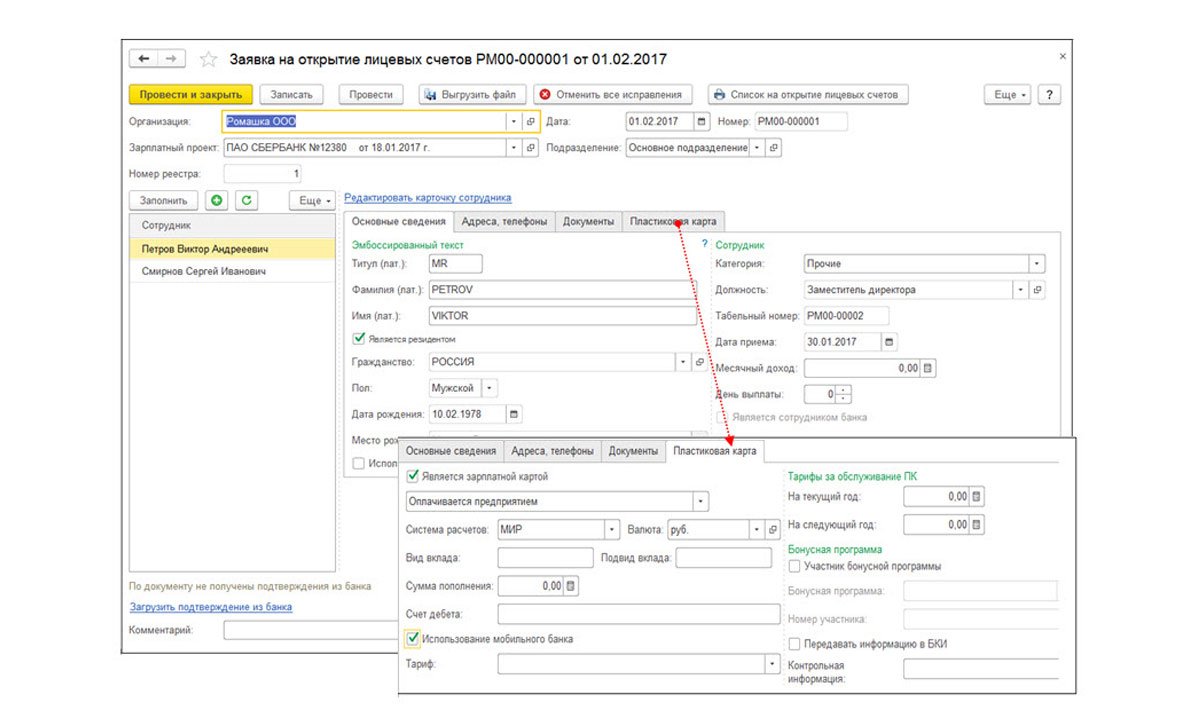

Создание лицевых счетов

Рис.3 Создание ЛС

Рис.4 Данные по ЛС

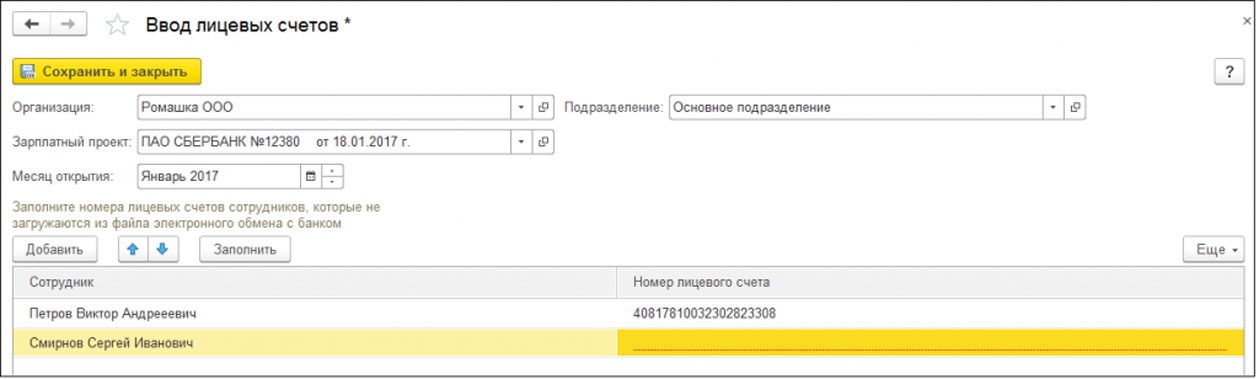

Заявка в банк на открытие лицевых счетов

Рис.5 Подтверждение открытия счетов

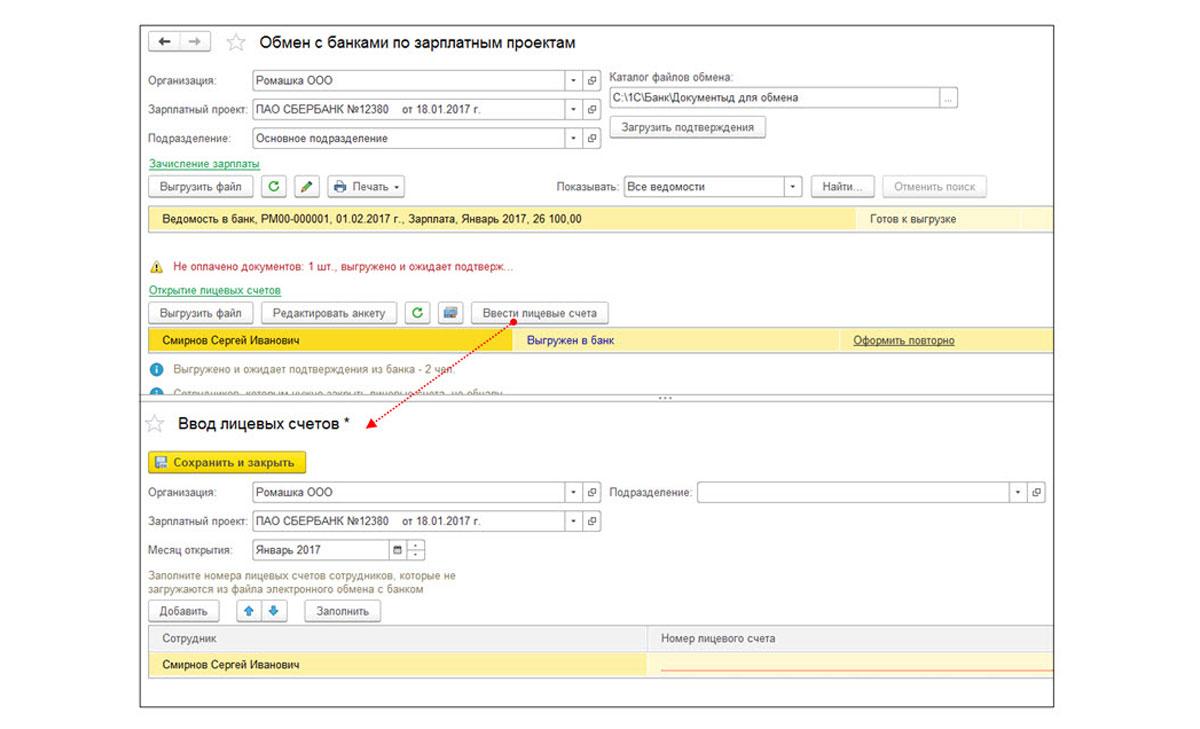

Электронный обмен документами

- Отправлять ведомости по зарплате в банк и получать подтверждение, частичное подтверждение или отказ по проведенным транзакциям;

- В автоматическом режиме делать заявки на открытие/закрытие ЛС, отправлять их в банк и получать подтверждение, частичное подтверждение или отказ из банка;

- В автоматическом режиме вносить данные по открытию счетов в карточки сотрудникам;

- Печатать списки сотрудников на получение ЛС;

- Управлять списками сотрудников на получение ЛС.

При запуске обработки заполняются поля:

- Организация – организация, которая осуществляет обмен с банком;

- Зарплатный проект – договор с банком по зарплатному проекту;

- Подразделение – подразделение организации (при необходимости);

- Каталог фалов обмена – папка, через которую будет производиться обмен данными;

- Показывать – фильтр видимости ведомостей в банк.

Рис.6 Варианты исполнения

Рис.7 Корректировка анкеты работника

Рис.8 Статус с отложенным открытием ЛС

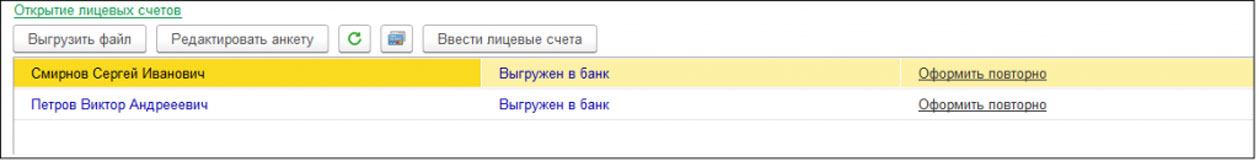

Если по каким-либо причинам подтверждение не было получено, то выгрузку заявки на открытии ЛС можно повторить.

Рис.9 Выгрузка открытия ЛС

Как уже говорилось, при загрузке подтверждения открытия счетов в карточках сотрудников отобразятся ЛС.

Рис.10 Отражение ЛС в карточке сотрудника

Почти все банки готовы предоставлять своим зарплатным клиентам больше привилегий, чем остальным – они получают более низкие ставки по кредитам, более выгодные условия по картам и вкладам, а для заявки на кредит им достаточно паспорта. Банкам такие клиенты тоже выгодны, как и их работодателям. Но как быть, если клиент получает зарплату на карту вне зарплатного проекта? И какие условия нужно выполнять, чтобы и дальше пользоваться привилегиями от банка?

Почему лучше быть зарплатным клиентом

Политика Центробанка России такова, что банки постепенно лишаются возможности зарабатывать сверхдоходы из сомнительных источников – за обслуживание нелегальных казино можно потерять лицензию, а за начисление клиентам заоблачных штрафов – самому угодить под штраф. В этой ситуации банки переводят свой фокус на стандартные банковские продукты – кредиты, платежные карты, вклады и т.д.

А с учетом того, что ставки на рынке постепенно снизились – как по кредитам, так и по вкладам – заработать уже не так просто. Поэтому одни банки идут в сферу экосистем (с небанковскими услугами), а другие – просто пытаются предлагать для своих клиентов полный спектр услуг. Причем полный – в прямом смысле слова, банку выгодно, чтобы клиент получал зарплату на его карту, там же открывал вклады или брал кредиты, пользовался онлайн-банком, оплачивал ЖКХ и проводил другие операции.

И начинается все как раз с получения зарплаты – сейчас уже нет ситуации, когда клиент снимает всю зарплату в первый же день и пользуется наличными, но безналичным расчетам еще есть куда расти. А значит, банк должен удержать деньги прямо здесь и сейчас – то есть, на счете клиента.

- ВТБ – ставки по кредитам наличными для зарплатных клиентов начинаются от 5,9% годовых, для остальных – от 7,2% годовых;

- Газпромбанк – ставка для зарплатных клиентов начинается от 6,9% годовых, остальным – от 7,9% годовых;

- Сбербанк – зарплатным клиентам ставка начинается от 9,9% годовых, остальным – от 10,9% годовых.

Также некоторые банки предлагают таким клиентам бесплатное обслуживание по картам, повышенные процентные ставки по вкладам и другие бонусы.

С точки зрения кредитов смысл пониженных ставок в том, что банку гораздо проще оценить клиента – он видит все его поступления в виде зарплаты, а также может оценить надежность работодателя (что компания не развалится через полгода). Если речь идет о картах, то банк получает преимущество от того, что на его счетах хранятся деньги клиентов – это дополнительное бесплатное фондирование. Примерно за счет тех же источников банк может доплачивать таким клиентам по вкладам.

А не так давно выбрать банк для получения зарплаты стало еще проще.

На самом же деле проблема появилась чуть раньше – еще в 2014 году вступил в силу закон, разрешающий работникам выбирать любой удобный банк для выплаты зарплаты. Однако в законодательстве тогда не прописали санкции за отказ работодателя подчиниться этому закону – и только в 2019 году был принят и такой закон. Теперь за отказ переводить зарплату на выбранную работником карту работодателю грозит штраф в размере от 10 до 50 тысяч рублей.

Правда, абсолютно искоренить проблему вряд ли когда-либо удастся – все же работодатели получают определенные привилегии от банков за открытые зарплатные проекты, и вряд ли захотят так просто от них отказываться. Но это уже не столько вопрос правового регулирования, сколько вопрос личных отношений работников с руководством.

Правда, работник в этом случае все равно кое-что теряет:

- по зарплатным картам точно нет комиссии за снятие наличных в собственных банкоматах банка, а в другом она может быть;

- если у работника есть долги , с поступившей зарплаты может сняться до 50% от суммы. Но если он переведет остатки в другой банк, тот тоже спишет половину – посчитав это внешним поступлением;

- второй банк (куда работник переводит зарплату) может и не посчитать его зарплатным – и не предоставить соответствующие бонусы.

В итоге работники все же переходят на получение зарплаты в другой банк. Из-за этого в России возникла целая категория индивидуальных зарплатных клиентов. Как именно банки определяют факт поступления зарплаты – мы спросили у наших экспертов.

Как банк определяет зарплатных клиентов

Если клиент приходит в банк в рамках зарплатного проекта от своего работодателя, банк изначально видит, что клиент получает зарплату на его карту – зарплатные карты обычно выдаются по упрощенной схеме и привязаны к договору между банком и работодателем.

Что же касается идентификации индивидуальных зарплатных клиентов, здесь появляются некоторые нюансы – ведь клиент, указывая работодателю реквизиты счета своей карты, вряд ли параллельно уведомляют об этом банк. Банки трактуют понятие зарплатного клиента так:

При этом банки могут и самостоятельно определить, является ли клиент зарплатным – об этом нам рассказали эксперты:

- во внутрибанковской системе зарплатные клиенты отмечаются особым образом , говорит Алина Бажулина. По ее словам, если работодатель правильно маркирует перечисление зарплаты, проблем с идентификацией категории клиента точно не будет;

- в 20-й графе платежного поручения (кодовое назначение платежа) зарплатные переводы отмечаются особым образом – если указан определенный код (код — 1), это зарплатный клиент, говорит Акоп Петров из компании CASHMOTOR.

Однако проблема заключается в том, что в поле №20 работодатель указывает код 1 при любой выплате дохода физическому лицу. Например, если ООО рассчитывается с самозанятым гражданином за оказанную им услугу, то также в этом поле будет указан код 1, хотя фактически эта выплата НЕ является заработной платой физического лица.

Именно по этому банк также может проверить назначение платежа (которое пишется текстом) – там обычно указывается, что перечисление связано с выплатой зарплаты. Но если отправитель ошибется с кодом, и укажет неверное или ошибочное назначение платежа, тогда проблемы с идентификацией возможны;

Таким образом, получить от банка привилегии зарплатного клиента можно, даже не ввязываясь в массовый зарплатный проект своего работодателя.

Как получить бонусы, если это не зарплатный проект?

Банки подготовили для зарплатных клиентов действительно интересные бонусы, но проще всего их получить в рамках зарплатного проекта. Если же клиент – индивидуальный, то убедить банк в своем статусе будет сложнее. Как говорят наши эксперты, банк отслеживают поступления по счетам таких клиентов в среднем в течение 2-3 месяцев – только после этого можно рассчитывать на бонусы.

А чтобы получать их, нужно пройти ряд этапов:

- подать в бухгалтерию своего работодателя заявление о выплате зарплаты на карту выбранного банка. ТК РФ позволяет выбрать любой банк, а некоторые (как Альфа-Банк) даже подготовили бланки для таких заявлений;

- обеспечивать достаточный уровень поступлений по счету . Это может быть сложнее, чем кажется – в Райффайзенбанке нужно получать каждый месяц не менее 25 тысяч рублей, в Альфа-Банке – минимум 30 тысяч рублей;

- спустя несколько месяцев можно обращаться за банковскими услугами уже в новом статусе.

Уведомлять банк специально о статусе зарплатного клиента не нужно. Пока из крупных банков только Промсвязьбанк советует уведомить его, если клиент хочет получать зарплату на карту – через интернет-банк или прямо в отделении банка.

Что интересно, банкам даже не обязательно, чтобы это была зарплата – достаточно просто зачислять на карту нужную сумму (20-30 тысяч рублей в месяц), и клиент получит все привилегии зарплатного клиента.

Комментарии экспертов нашего издания

Сергей Фарберов, эксперт в области управления активами

Зарплатным клиентам — максимум преференций

Развитие зарплатного обслуживания для банков всегда было одним из приоритетных направлений. Это выгодный канал с точки зрения стоимости привлечения клиентов, а также один из наиболее надежных и прозрачных с точки зрения кредитования. Поэтому конечно же банки стремятся дать таким клиентам максимальный набор преференций.

После введения закона об отмене “зарплатного рабства”, появилось такое понятие как индивидуальный зарплатный клиент – это когда сотрудник приносит заявление в бухгалтерию с просьбой переводить его зарплату в тот или иной банк.

С точки зрения идентификации поступающих платежей и в рамках массового и индивидуального зарплатного проекта, у банков большой сложности нет – платежи поступают от юр.лица-работодателя, их легко распознать.

В случае массового ЗП проекта большинство привилегий, такие как стоимость обслуживания или дополнительных услуг, доступно сразу, с момента открытия счета. Кредитование на льготных зарплатных условиях обычно доступно по прошествии 3х месяцев зарплатной “истории”.

Если ЗП проект индивидуальный – банк смотрит на 2-3 месяца истории, чтобы клиент получил статус зарплатного и продолжал им оставаться.

Несмотря на привилегии от зарплатного банка, многие клиенты предпочитают в качестве основного банка выбирать другой, который им привычнее, удобнее или выгоднее по каким-либо определенным направлениям. С развитием и упрощением переводов, в том числе СБП, клиенту становится все проще не быть привязанным к зарплатному банку – клиент может перевести поступившую зарплату в другой банк сразу после зачисления. В ближайшем будущем через СБП зарплату сможет платить работодатель, тогда рынок зарплатных проектов снова станет меняться.

Эти изменения приведут к тому, что банки станут оценивать клиента в меньшей степени по формальному признаку “зарплатника” – по назначениям платежа или источникам поступлений, а в большей степени по его качественному профилю – суммам регулярных поступлений, транзакционной активности, наличию остатков в банке и т.д. Подобное развитие рынка приведет к еще большей конкуренции между банками за клиента, от чего в очередной раз выиграет конечный потребитель.

Андрей Карманенко, директор по развитию розничного бизнеса

Цель банка — предоставление услуг в комплексе

Банкам при работе с корпоративным сектором важно предоставлять им не один продукт, а комплекс услуг. Это взаимовыгодная всегда история как для клиента, так и для финансовой организации. Одним из продуктов, очень востребованным и идущим часто в дополнение к кредитованию бизнеса, является как раз зарплатный проект.

А особым проявлением лояльности к корпоративным клиентам становится предоставление сотрудникам этих клиентов специальных льготных условий кредитования. То есть, если вы просто пользуетесь дебетовой картой какого-либо банка, как платежным инструментом, при этом внося свою заработную плату на неё наличным путём или перечисляете безналично (но не в рамках зарплатного проекта) вероятность того, что у вас будут преференции от банка — малы.

Алина Бажулина, эксперт по банковским продуктам

Читайте также:

- Можно ли ездить без номеров по договору купли продажи

- Вправе ли молодоженов обратиться в уик с заявлением об изменении сведений о своей жене

- Пришел в тюрьму приказ что вышел всем указ

- В каком законодательном акте впервые дается понятие соучастия

- Квартет баянистов заключил договор с администрацией города тюкалинска о проведении концертов ответы