Какие обязанности возникают у сторон с момента вступления договора страхования в силу

Обновлено: 04.07.2024

Почти любое действие в правовом поле — от купли-продажи до предоставления денежных средств в долг — скрепляется договором, который подписывают обе стороны. На рынке страховых услуг — если нужно застраховать автомобиль, ипотечную квартиру или выезд за рубеж — все условия, риски и обязанности вносятся в договор страхования. Как он устроен, рассказывает Mafin Media.

Договор страхования — соглашение между страховой компанией (страховщиком) и страхователем. Компания обязуется компенсировать убытки и выплатить определенную денежную сумму (страховую выплату) при наступлении страхового случая. Страхователь же уплачивает страховщику денежную сумму (страховую премию). Она позволит создать достаточный резерв для последующей выплаты по полису.

Договоры страхования различаются в зависимости от рисков, которые они покрывают: застраховаться можно и от стихийных сил природы, и от риска банкротства.

Виды страховых договоров

По закону в России осуществляется больше 20 видов страхования. Условно их можно разделить на три группы.

Личное страхование

По такому договору можно защитить, пожалуй, самый важный личный актив — жизнь . Страховой полис покроет риски от несчастных случаев, болезней и инвалидности, а экономический смысл страховки заключается в возврате части доходов страхователя ему самому или его близким. Предусмотреть благополучное будущее в рамках данного вида страхования можно и с помощью накопительного и инвестиционного страхования. Таким образом можно позаботиться о своей пенсии и создать накопления для детей.

Имущественное страхование

Риски по данному виду договора связаны личной собственностью — от недвижимости до транспорта . Защита предусматривается от потери, хищения, умышленной порчи и повреждения. В сделках с недвижимостью среди прочего есть риск потери права собственности. Обезопасить себя, например при покупке ипотечного жилья, можно с помощью титульного страхования. Банки могут потребовать такого вида страховки от заемщика.

Страхование риска ответственности

Условия страхового договора

Это способ зафиксировать сторонами их взаимные права и обязанности. В страховой договор компания вносит совокупность условий, при которых она готова взять на себя ответственность за принимаемые риски, а страхователь может согласиться с ними и подписать договор или не согласиться и обратиться к другому страховщику. Ведь у каждой страховой компании эти условия свои .

Закон обязывает страховые организации вносить в договор существенные условия — они перечислены в Гражданском Кодексе Российской Федерации. Без них сделку не признают заключенной. Кроме того, в договоре прописываются дополнительные условия, которые определяются сторонами на основании их интересов.

Как заключается договор страхования

Гражданский Кодекс предписывает обязательную форму для заключения договора страхования — письменную. Несоблюдение данного условия влечет недействительность договора .

Страхователь обращается к страховщику и подает заявление. Вместе они подписывают договор, и производится оплата. После получения документа о факте оплаты страховая компания вручает страхователю полис . Договор страхования считается заключенным с момента принятия страхователем этих документов или подписания договора.

Вместе со страховым полисом компании важно донести до своего клиента правила страхования.

Требования к оформлению страхового полиса

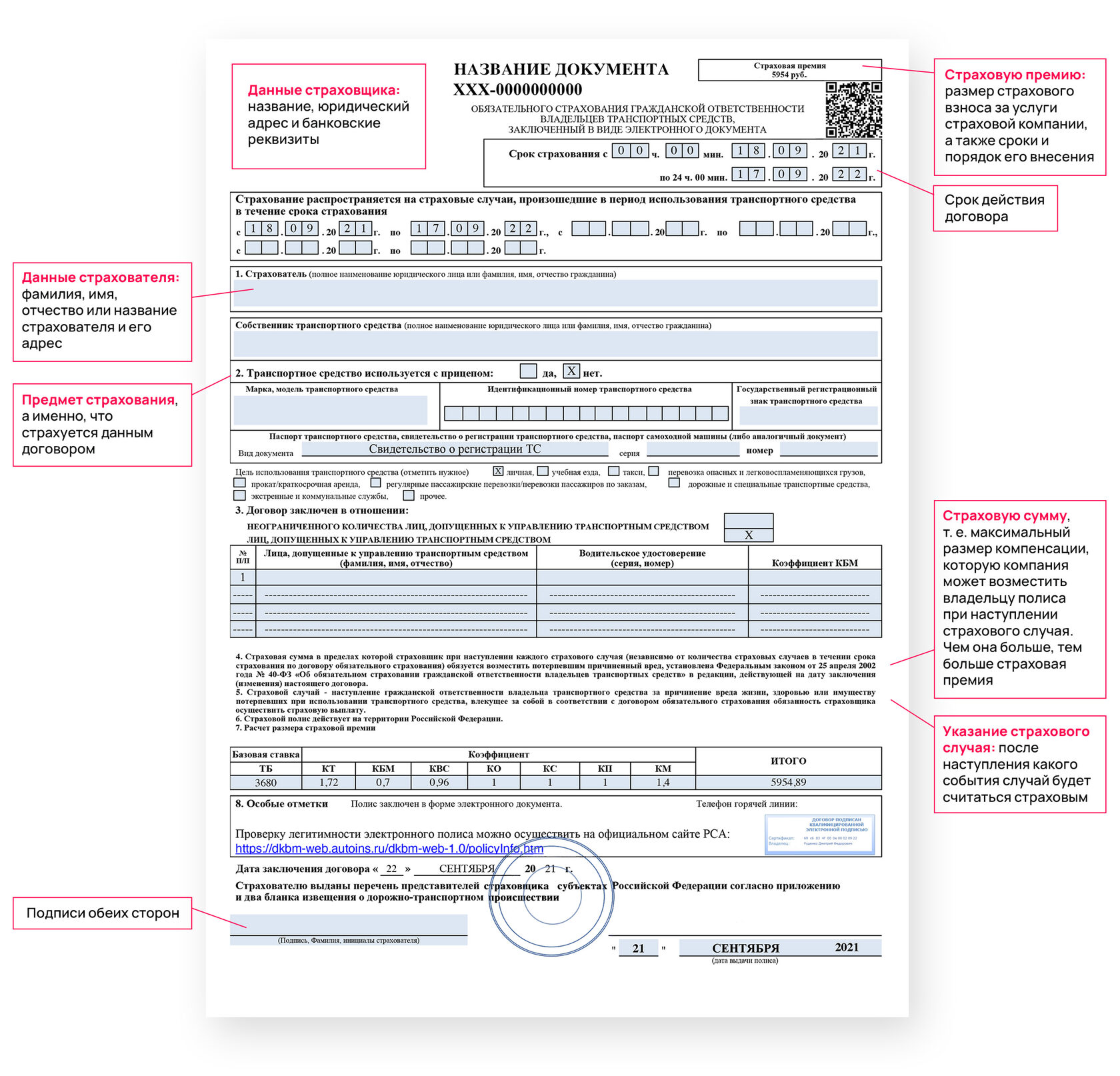

Страховой полис должен содержать:

- название документа;

- фамилию, имя, отчество или название страхователя и его адрес;

- данные страховщика: название, юридический адрес и банковские реквизиты;

- предмет страхования, а именно что страхуется данным договором;

- страховую сумму, т. е. максимальный размер компенсации, которую компания может возместить владельцу полиса при наступлении страхового случая. Чем она больше, тем больше страховая премия;

- указание страхового случая: после наступления какого события случай будет считаться страховым;

- страховую премию: размер страхового взноса за услуги страховой компании, сроки и порядок его внесения;

- срок действия договора;

- подписи обеих сторон.

>

*Данные, указанные в полисе, являются вымышленными и используются исключительно в целях информирования читателей Mafin Media о структуре документа. Не является публичной офертой.

Договор страхования — это соглашение, по которому одна сторона обязана в случае наступления установленного события выплатить второй стороне денежные средства в пределах страховой суммы за страховую премию. То есть это гарантия возмещения убытков на случай форс-мажора.

Услуги страхования очень широко рекламируются и иногда даже навязываются потребителям, и такая агрессивная стратегия нередко заставляет их отказываться от предложений, даже не разобравшись, что такое договор страхования, и какую пользу из него удастся извлечь. При заключении такого контракта следует обратить внимание на условия, без согласования которых сделка не признается заключенной.

Соглашения отличаются по объекту страхования:

- личное — в этом случае страхуется жизнь и здоровье страхователя или третьего лица;

- имущественное — подписывается договор имущественного страхования в целях получения компенсации при причинении вреда имуществу: отделке квартиры, автомобилю, даче и т. д.;

- риска наступления ответственности — при причинении вреда по вине страхователя возмещает его страховщик.

Также соглашения различаются по правовому статусу: договор обязательного страхования заключается по норме закона, добровольного — строго по инициативе страховщика.

Что он включает в себя

Такой контракт заключается только в письменной форме. Достаточно часто на практике используется следующая схема: условия договора страхования определяются в единых правилах, утвержденных страховщиком, их объединением или государством, а в подтверждение подписания контракта выдается полис. Дело в том, что условия этой сделки обычно достаточно пространные, в полисе есть на них ссылка, а сами они изложены отдельно — в правилах. Такая форма заключения договора страхования соответствует нормам ГК РФ — ст. 943.

Требования к оформлению

По ст. 940 ГК РФ, соглашение заключается только письменно, несоблюдение этого правила влечет его недействительность. Допускается использование унифицированных правил и составление одного документа, в том числе электронного. Это удобно еще и потому, что соглашение очень распространено на практике, не всегда руководитель сможет подписать контракт с каждым страхователем собственноручно. Используются полисы, уже завизированные, и правила. Возникает вопрос, как происходит заключение договора страхования в таком случае? При участии страховых агентов.

Обязательные условия

Существенные условия перечислены в ст. 942 ГК РФ:

- прежде всего, объект договора страхования, его отсутствие делает соглашение беспредметным;

- страховой случай, обязательно необходимо указать его характер, конкретные признаки такого события;

- срок;

- размер страховой суммы, то есть суммы, в пределах которой осуществляется выплата возмещения.

Обязательные

Все вышеперечисленные условия являются обязательными, без них сделку не признают заключенной. Дополнительные условия определяются сторонами на основании своих интересов. Например, страховщики достаточно детально определяют действия при наступлении события и варианты отказа. Впрочем, некоторые из этих правил признаются судом при разрешении спора в судебном порядке незаконными. В любом случае необходимо изучать все правила.

Дополнительные

Их отсутствие на законность сделки уже не повлияет, но может иметь большое значение на практике. Часто включают права и обязанности сторон, особенно по информированию (например, о состоянии здоровья), о порядке действий при подаче заявления и осуществлении выплаты (сроки, порядок расчета возмещения, условия взаимодействия и т. д.). Также страхователь при заключении договора страхования уплачивает страховщику определенную сумму, это страховая премия. Хотя она не относится, в соответствии с ГК РФ, к существенным условиям, но ее неуплата приводит к отказу в выплате, так как это обязательное встречное обязательство, делающее контракт возмездным и выгодным для страховщика.

Срок действия

Законом не установлены требования, по которым регулируется срок договора страхования, его определяют стороны. Традиционно срок исчисляется в месяцах или годах. Последний вариант используется наиболее часто. Но не запрещено подписание контракта и на меньший или больший период.

По нормам ГК РФ, полис действует только определенное время, он не может быть бессрочным.

Срок в этой отрасли права характеризуется периодом, в течение которого действует защита по полису. По истечении установленного периода времени, даже если наступил страховой случай, выгодоприобретатель не вправе рассчитывать на получение материального возмещения вреда. Обязательства страховщика прекращаются, если полис просрочен, то есть страховая компания может и не уплатить по нему никакую сумму, это не является нарушением контракта.

Срок начала действия соглашения бывает реальным или консенсуальным. Реальный — это когда контракт и полис начинают действовать с момента уплаты страхователем премии страховой компании (либо установлен иной факт, определяющий начало сделки).

Консенсуальный подразумевает, что соглашение начинает действовать сразу после подписания соглашения, без фактической оплаты страховой премии. Другие название такого вида срока — доверительный. Срок относится к существенным условиям и оговаривается в обязательном порядке, в таком виде, чтобы это было очевидно сторонам.

Читайте также: