Как написать заявление начальнику ифнс

Обновлено: 09.05.2024

- Причины подачи жалобы в налоговую инспекцию

- Как физическое лицо

- Как юридическое лицо

- Онлайн, через личный кабинет на официальном сайте

- По почте

- Лично

- ФНС

- Суд

- Прокуратура

Причины подачи жалобы в налоговую инспекцию

При нарушении сотрудниками ФНС интересов гражданина или организации, они вправе опротестовать такие действия. Подобная возможность прописана в статье 137 НКРФ, независимо от причины произошедшего нарушения – технического сбоя, низкой квалификации работника, или корыстных целей. Причин для обжалования решений налоговой инспекции может быть несколько.

Как физическое лицо

Частные граждане , как и предприниматели, обязаны совершать различные налоговые отчисления в бюджет. Это подоходные налоги со всех видов заработка, процент суммы, полученной от продажи недвижимости, автотранспорта, от сдачи жилья внаём. Кроме того, автовладельцы платят транспортный налог, владельцы земельных наделов – зем е льный и так далее.

![]()

Некоторые категории граждан имеют право на освобождение от налогов, или снижение ставок. Самая частая ошибка в работе налоговых служащих с физлицами – завышение взимаемых сумм , неправильное исчисление налогооблагаемой ставки, игнорирование права гражданина на снижение или отмену налога. В случае выявления подобных ошибок, подаётся жалоба в налоговую для отмены неправильно начисленной суммы.

Как юридическое лицо

Любые нарушения налогового режима со стороны коммерческих организаций караются достаточно строго. Но часто и сотрудники ФНС превышают свои должностные полномочия , не соблюдают порядок проведения проверок.

Среди основных нарушений, на которые жалуются представители бизнеса:

- Нарушения положений НКРФ, регламентирующих проведение камеральных (статья 88) и выездных проверок (статья 89).

- Искусственное затягивание проверок.

- Незаконная блокировка счетов предприятия.

- Неправомерное наложение штрафных санкций.

Если причина вышеперечисленных нарушений недостаточная компетенция сотрудников службы, то поданная налогоплательщиком претензия является основанием для дисциплинарного или административного взыскания.

Если же налоговики своими неправомерными действиями вынуждают предпринимателя к даче взятки, то это прямо подпадает под действие антикоррупционных статей УКРФ. В подобном случае пишется жалоба на налоговую в надзорные инстанции – в суд, в правоохранительные органы, в прокуратуру.

Способы подачи обращения в налоговую

Для защиты своих интересов, налогоплательщик может обжаловать ошибочное решение ФНС несколькими способами:

- По интернету.

- По почте.

- При личном визите.

Онлайн , через личный кабинет на официальном сайте

Самый простой способ отправки претензии – это подать жалобу в налоговую инспекцию через интернет . Для приёма заявлений в ФНС существует официальный сайт . Для пересылки обращения через сайт, следует зарегистрироваться на нём, создав личный кабинет, а затем заполнив и отправив электронный бланк заявления. Ниже рассмотрим подробный алгоритм этой процедуры.

По почте

Если же местные инстанции не смогли, или не захотели разбираться с возникшей проблемой, следует обращаться в центральные налоговые органы.

Лично

Лично подать жалобу в налоговую инспекцию, можно посетив офис местного управления ФНС. Узнать приёмные дни и часы можно на оф и циальном сайте ФНС, зайдя на страницу , и выбрав свой регион.

В верхнем углу экрана, по умолчанию будет отображена Москва. Чтобы изменить регион, в левой верхнем углу выбираем город из выпадающего при нажатии списка.

Имеется несколько инстанций, в которые можно подать претензию к работе налоговиков.

Вышестоящие налоговые инстанции – самый первый надзорный орган, в который нужно подавать жалобу на любые выявленные нарушения в деятельности служащих налоговых учреждений. Это самый эффективный вариант досудебного урегулирования возникшей проблемы.

Суд относится к вышестоящим надзорным инстанциям, и обращение сюда допустимо, когда руководство налоговой службы не смогло разобраться с проблемной ситуацией, или проигнорировало обращение налогоплательщика. Недостатком подобного метода решения спора является длительность процедуры .

Обычно судебные тяжбы длятся не менее 1-2 месяцев, но в особо сложных ситуациях, или при перегруженности суда, разбирательство может затянуться и до полугода.

Прокуратура

Органы прокуратуры обязаны отслеживать правильность функционирования всех государственных ведомств, контролировать соблюдение ими действующего законодательства. Поэтому, за помощью прокурора нужно обращаться при серьёзных нарушениях со стороны налоговиков, причинивших значительный финансовый ущерб.

В сферу действия прокуратуры также входят нарушения коррупционной направленности – вымогательство налоговыми служащими взяток, незаконное чинение препятствий бизнесу и так далее.

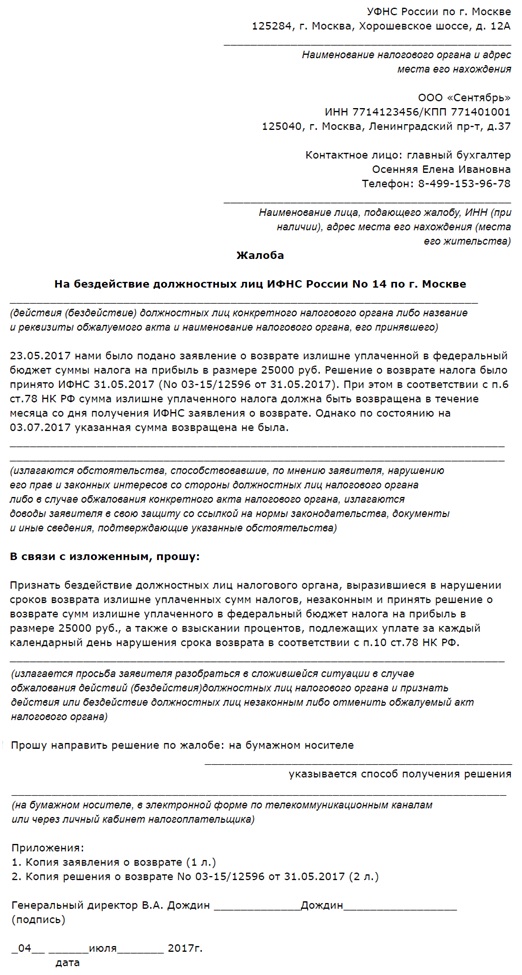

Как составить жалобу в ФНС, образец

Написать жалобу в налоговую службу допус тимо в произвольной форме. Но при этом должны соблюдаться определённые правила, установленные статья 139 налогового законодательства. В документе должна содержаться информация о заявителе ( анонимки к рассмотрению не принимаются), сотруднике ФНС, нарушившем законодательные нормы, излагаться суть проблемы, выдвигаться конкретные требования. Стиль написания – сугубо деловой, без лирических отступлений, без угроз и брани.

![жалоба в налоговую инспекцию]()

Алгоритм подачи жалобы

Алгоритм подачи выглядит так:

Сроки рассмотрения заявления

Узнать о жалобе ФНС , её статусе, можно на официальном сайте ведомства по идентификационному номеру, присеваемому каждому обращению при его регистрации.

Заключение

Жалоба на неправомерные действия сотрудников налоговой инспекции должна подкрепляться серьёзной доказательной базой вашей правоты. В противном случае, голословные обвинения не будут рассматриваться надзорными ведомствами.

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

В каких случаях писать обращение в налоговую

Налогоплательщики — организации, ИП, физлица — вправе обращаться в Федеральную налоговую службу за разъяснениями, если возникают сложности в трактовке законов, норм и правил. Этот процесс строго регламентирован:

Плательщики налогов, сборов, страховых взносов и налоговые агенты имеют возможность подавать запрос в ИФНС для объяснения порядка применения законодательных нормативов (пп. 2 п. 1, п. 3 ст. 21, п. 2 ст. 24 НК РФ). Но есть нюанс: получить такие разъяснения от налоговиков плательщики вправе только по вопросам, которые связаны с выполнением обязанности по уплате налогов, сборов или взносов. В инспекцию обращаются сами налогоплательщики или их представители, действующие по доверенности (ст. 29 НК РФ).

Как оформить обращение в ИФНС

Унифицированной формы обращения нет. Налогоплательщики подают запрос в свободной форме, но с соблюдением некоторых правил:

- В первую очередь следует выбрать формат запроса — устный, письменный или электронный.

- Необходимо четко сформулировать запрос. Прежде чем отправлять письмо, изучите действующие нормативы и доступные источники информации и разъяснительные письма Минфина и ФНС по интересующему вопросу.

- В обращении надлежит идентифицировать налогоплательщика — прописать название, ИНН и КПП юридического лица. Для обращения физлица потребуется его ФИО и ИНН (письмо ФНС № БС-4-11/ [email protected] от 06.04.2020).

В регламенте ФНС приведен перечень обязательных сведений, которые необходимо указать в письме о разъяснении:

- название юридического лица или ФИО физического лица;

- ИНН организации или физлица;

- почтовый адрес или электронная почта отправителя для передачи ответа;

- суть обращения;

- подпись отправителя: руководителя организации или налогоплательщика — физического лица.

Письма, в которых нет данных обращающегося лица (фамилии, имени, отчества) и адреса отправителя, не принимают к рассмотрению.

Если в организации используют печать, то необходимо поставить оттиск в запросе о разъяснении. Обращение обычно составляют в двух экземплярах: один передается в инспекцию, другой, с пометкой о приеме в ИФНС, остается у отправителя.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы правильно оформить запрос в налоговый орган,

Образцы писем в ИФНС

Шаблон письма в инспекцию:

(указывается наименование налогового органа, ФИО начальника)

(полное наименование организации,

ИНН/КПП, место нахождения организации;

ФИО индивидуального предпринимателя, ИНН;

ФИО физического лица, не являющегося индивидуальным

предпринимателем, ИНН (при наличии),

место жительства физического лица

(указать тему запроса)

Прошу Вас дать письменный ответ по вопросу ______________________

(кратко, по существу, разборчивым почерком изложить суть вопроса;

указать способ получения ответа лично, по почте или электронной почте)

Подпись руководителя организации

(физического лица) (представителя)

(подпись) (расшифровка подписи)

фамилия, имя, отчество (при наличии) исполнителя

Федеральная налоговая служба, получив запрос на разъяснение по исчислению налога, обязана самостоятельно передать его в Минфин (Постановление КС № 34-П от 28.11.2017).

А вот образец, как написать письмо о разъяснении в ИФНС:

![Пример письма обращения в налоговую за разъяснениями]()

Как и куда отправлять запрос

Обычно налогоплательщики обращаются за разъяснением в налоговую инспекцию по месту учета (ст. 21 НК РФ). При необходимости запрос отправляют в центральный аппарат.

Есть три способа подачи письма о разъяснении в ФНС:

- Лично — передать документы в канцелярию территориальной ИФНС. Датой предоставления является день приема письма.

- По почте — заказным письмом с уведомлением о вручении и описью вложений. Дата предоставления в этом случае — день отправки.

- В электронном виде — по телекоммуникационным каналам связи. Обращение зарегистрируют в день его направления.

Если отправляете заявку в электронном виде, то дождитесь уведомления о регистрации письма. Это является подтверждением приема и начала работы с запросом о разъяснении.

![]()

Письменный запрос о разъяснении зарегистрируют в течение трех дней с даты его поступления в ИФНС. Обращения рассматривают в течение 30 дней. В особых случаях рассмотрение продлевают еще на 30 дней, о чем отдельно уведомляют налогоплательщика. Ответ придет тем способом, который заявитель указал при отправке.

Жалоба в ИФНС на организацию с целью проверки — это письменное обращение в фискальную службу, в котором гражданин сообщает о факте нарушения налогового законодательства и необходимости проверить организацию.

Когда жаловаться в ФНС

Гражданин вправе обратиться в инспекцию, если считает, что нарушается законодательство по налогам. Не обязательно, чтобы нарушение посягало на его собственные права. Гражданин подает жалобу на действия налоговой инспекции в вышестоящий налоговый орган, если:

- считает, что ему несправедливо насчитали налоги, вменили уплату штрафов или пени;

- не согласен с результатами проведенной проверки;

- хочет сообщить о допущенных нарушениях со стороны сотрудников ФНС;

- считает, что инспекция неправомерно бездействует и не реагирует должным образом на выявленное нарушение законодательства.

Подается жалоба в налоговую инспекцию по неуплате налогов, когда гражданин заподозрил другое лицо в пренебрежении в отношении уплаты налогов. Например, такое обращение вправе подать сотрудник, с которым работодатель работает по принципу серой зарплаты, то есть фиксирует в трудовом договоре не полный объем реально выплачиваемых средств. Это занижение ведет к тому, что работодатель платит меньше отчислений с сотрудника и тем самым уклоняется от обязательной фискальной нагрузки.

Нередко в ФНС с аналогичным заявлением обращаются соседи квартиросъемщиков, подозревая, что между квартирантами и хозяином квартиры нет официального договора и тот не платит налог с получаемого дохода.

Как подать жалобу

Существуют несколько способов, как написать жалобу в налоговую инспекцию:

Как правильно составить

Необходимо учитывать цель обращения: что послужило поводом и о каком нарушении прав гражданин желает сообщить. Как написать жалобу в налоговую на бездействие сотрудников налоговой: в свободной форме. Обращение подписывается и датируется заявителем. Обязательно включите в текст:

- фамилию, имя и отчество заявителя;

- предмет обжалования: документ, изданный инспекцией, конкретное действие сотрудника ФНС либо факт отказа в требуемых действиях со стороны сотрудника;

- указание на конкретный орган фискальной системы, действия, бездействия сотрудника которого обжалуются, или наименование подразделения ФНС, издавшего обжалуемый документ;

- основания обжалования: какие права заявителя и нормы законодательства нарушены сотрудником или документом инспекции;

- требования — результат, которого хочет достичь заявитель в результате подачи жалобы.

Обжаловать действия, бездействия или решения сотрудников службы заявитель вправе в течение одного года с момента, как гражданин узнал, что его права нарушены, как это установлено ч. 2 ст. 139 НК РФ.

Аналогична инструкция, как написать жалобу в налоговую инспекцию на работодателя: такое обращение подписывает заявитель, в шапке документа он указывает личные данные. В тексте необходимо указать:

- наименование организации или ИП, который, будучи работодателем заявителя, нарушает фискальное законодательство;

- в чем выразилось нарушение;

- какие нормы законодательства нарушены;

- требования — какие меры предпринять.

Сроки рассмотрения и принятия решения

Срок рассмотрения заявления зависит от основания его подачи.

Рассматривается в течение 15 дней.

Иногда продлевается еще на 15 дней, если необходима дополнительная информация.

В течение трех рабочих дней с момента вынесения решения по обращению оно доводится до заявителя. Этот порядок предусмотрен ч. 6 ст. 140 НК РФ.

Рассматривается в течение месяца.

Этот срок иногда продлевается еще на месяц, как это установлено ст. 12 Федерального закона от 02.05.2006 № 59-ФЗ.

Когда откажут в рассмотрении

Не станут рассматривать заявление, если:

- документ не подписан и неясна личность заявителя. Такой возможности, как подать анонимную жалобу в налоговую, у граждан нет;

- пропущен срок обращения. Установленный годичный срок обжалования решения ФНС восстанавливается ходатайством заявителя при условии, что у пропуска была уважительная причина;

- из текста документа неясно, какие действия или решения инспекции или третьего лица обжалуются;

- заявитель не указал, в чем состоит нарушение: какие его права и интересы были нарушены;

- если подается обращение на действия инспекции, а в ходе его рассмотрения сотрудники ФНС сами устранили нарушения, рассмотрение прекращается, решение не выносится;

- заявитель сам отозвал заявление;

- ранее гражданин уже подавал такое же обращение по тем же основаниям.

Что делать, если решение не устраивает

Есть несколько способов обжаловать решение, вынесенное по обращению:

- ведомственная апелляция. Внутри системы ФНС принята система обжалования принятых решений в порядке оспаривания. В соответствии с ч. 9 ст. 101 НК РФ, решение по обращению вступает в силу через месяц после того, как оно было вручено заявителю. В течение этого срока необходимо подать апелляцию;

- заявление в прокуратуру с просьбой проверить законность действий инспекции. Прокуратура является государственным органом, в полномочия которого входит проверка соблюдения любых законов, в том числе фискального законодательства, в том числе самими сотрудниками ФНС;

- обращение в суд. Если оспариваемое решение напрямую затрагивает права гражданина, например если ему насчитали штрафы или пени, он вправе обжаловать его в судебном порядке.

Образец жалобы на ФНС

Руководителю УФНС России

от Иванова Ивана Ивановича

паспорт серии 46 00 № 000000

выдан ОВД Московской области

ул. Правды, д. 1, кв. 1

контактный телефон: 8 (900) 000-00-00

на бездействие работников ФНС

11 октября 2020 г.

07 апреля 2020 года в Межрайонную инспекцию ФНС России № 18 по Санкт-Петербургу мною были отправлены по почте с уведомлением: декларация по налогу на доходы физических лиц за 2018 г., документы, подтверждающие право на получение имущественного вычета на покупку квартиры, и заявление на возврат.

На момент написания жалобы причитающаяся к возврату из бюджета сумма на указанный счет в банке не поступила.

В соответствии со статьей 88 Налогового кодекса РФ, камерная проверка проводится в течение трех месяцев со дня предоставления налогоплательщиком декларации по налогам и документов, которые должны прилагаться к декларации по налогам.

В соответствии со статьей 78 Налогового кодекса РФ, сумма излишне уплаченного налога подлежит возврату по письменному заявлению налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления.

Все сроки, установленные Налоговым кодексом РФ на проведение камеральной проверки и на перечисление денежных средств, истекли.

Таким образом, излишне уплаченная сумма НДФЛ должна быть возвращена налоговым органом не позднее 07.08.2019.

В связи с этим прошу обязать Межрайонную инспекцию ФНС России № 18 по Санкт-Петербургу:

- вернуть излишне уплаченный налог за 2018 год в сумме 100 000 (сто тысяч) рублей 00 копеек;

- уплатить пени за каждый календарный день нарушения срока возврата налога (в соответствии с п. 10 ст. 78 Налогового кодекса РФ).

В противном случае буду вынужден обратиться в судебные органы для защиты своих интересов.

ФНС занимается не только вычетами, но и оказывает помощь при экономических незаконных действиях. Если обнаружены нарушения закона, граждане могут обращаться в государственный орган за обжалованием. Жалоба в Налоговую инспекцию — инструмент для защиты экономических прав.

Законодательство

Налоговый кодекс РФ — центральный нормативный акт, устанавливающий возможность подачи жалобы в подразделения ФНС. В ст. 139 НК РФ установлено право обжаловать действия должностных лиц. Содержание протеста зафиксировано в ст. 139.2 НК РФ.

Основания для обращения

Написание претензии возможно на любые выявленные нарушения, неправомерные поступки со стороны экономических агентов. Примеры:

- просрочка предоставления государственной услуги клиенту;

- затягивание сроков регистрации запроса гражданина;

- отказ в приеме документации;

- взимание средств за бесплатные услуги.

Обжаловать разрешается любые действия или бездействие, затронувшие права и интересы обращающегося лица.

Вам не нужно будет тратить свое время и нервы — опытный юрист возьмет решение всех ваших проблем на себя!Примеры незаконной деятельности со стороны экономических агентов:

- неуплата налогов (как НДФЛ, так и других поступлений);

- уклонение от налоговых обязанностей ;

- экономические махинации со стороны коммерческих организаций.

Инспекция — основная надзорная структура в области данной деятельности, поэтому граждане могут обращаться в отделения ФНС и обжаловать действия третьих и должностных лиц.

В ст. 139.3 НК РФ приведены основания, из-за чего налоговая служба может отказать в приеме акта. ФНС действует по аналогии с работой в других государственных органах. Если документ нечитабелен, содержит брань, оформлен ошибочно либо по делу уже было вынесено решение, то он не рассматривается надзорной инстанцией.

Как написать жалобу в налоговую инспекцию

Желательно написать в двух формах: письменной и электронной. Документ на бумажном носителе наиболее распространен. Образец должен содержать следующую информацию :

- Сведения о нарушителе. Это может быть должностное лицо, государственный служащий, гражданин или организация.

- Личные данные заявителя. Прописываются Ф. И. О., место жительства и контакты.

- Перечень обжалуемых действий.

- Способ получения результатов по рассмотрению обращения.

- Мотивировка, т. е. доводы — основание для квалификации нарушения заявителем.

Рекомендуется подробно изложить все обстоятельства дела. Отдельно указываются ссылки на нормы закона, позволяющие обжаловать нарушения. Итоговый текст должен быть подписан заявителем.

Важно! Если есть прямые доказательства нарушений, желательно приложить их к претензии. Надзорная инстанция рассмотрит все детали дела.

На организацию нарушающую закон

Допустимо обращаться в ФНС за обжалованием действий со стороны фирм. Если юридическое лицо нарушает закон, допустимо обратиться в отделение инспекции с доказательствами.

В тексте необходимо писать полные реквизиты нарушителя — место регистрации, наименование и сведения об органах управления.

Рекомендуется сделать акцент на доказательствах. Чтобы подтвердить, что деятельность компании противоречит нормам законодательства, необходимо перечислить конкретные положения закона, проигнорированные нарушителем.

На уклонение от налогов

Классический пример — сокрытие работодателями сумм по НДФЛ за счет серой зарплаты. Уклонение от прямых обязанностей чрезвычайно распространено как со стороны юридических лиц, граждан и предпринимателей. Отсутствие поступлений от налогоплательщика — прямое нарушение норм закона. Если заинтересованное лицо обнаружило факт уклонения от налогов, оно может составлять претензию в инспекцию. В документе необходимо отобразить период неуплаты и вид поступлений, от которых уклоняется нарушитель.

По неуплате

Частое основание для обращения в филиал ФНС. Чтобы подтвердить этот факт, заявитель должен раскрыть обстоятельства дела, доказывающие отсутствие взносов со стороны налогоплательщика. Стоит помнить, что неуплата нелегальна, влечет уголовную ответственность и взыскание.

Неверно начисленном налоге и пени

ФНС рассматривает претензии не только на экономических агентов, но и на собственные действия. Сотрудники службы нередко ошибаются в расчетах налогов, пеней,начисляя неверные размеры. Налогоплательщику приходится платить больше необходимого.

Неправильное начисление может быть обжаловано. Для этого в документе приводят верную сумму и расчетные операции. Заявитель должен указать на ошибку со стороны налоговиков.

Как правильно подать

По общему правилу, жалоба должна подаваться в тот налоговый орган, чьи действия вызвали необходимость обжалования. Но непосредственно конкретное отделение ФНС не рассматривает акты — оно перенаправляет их в вышестоящие инстанции.

Для городских налоговых инспекций вышестоящей инстанцией считается УФНС по субъекту; для УФНС по субъекту это ФНС РФ. Перенаправление документации означает, что заявитель не может подать акты руководителям напрямую.

Обжалование действий допустимо в трех формах:

Личный прием признается самым эффективным способом для обращения. Причина проста: заявитель выяснит, почему конкретно налоговиками допущены нарушения, а также удостоверится, что его акт принят к рассмотрению.

Помимо личного визита обратиться можно через интернет. Подача жалобы онлайн, в отличие от классического приема, не потребует от гражданина посещать офис инспекции: лицо составляет документ удаленно и подает его через специальный сервис. Налоговая служба — один из немногих государственных органов с многофункциональным официальным сайтом. На портале ФНС создается акт в электронной форме.

Альтернатива — воспользоваться почтой. Желательно отправлять заказным письмом, так как у заявителя останется доказательство — чек. Нюанс способа — сроки. Почтовым службам нужно время для доставки. Метод малоэффективен, если обнаружены срочные обстоятельства, не требующие отлагательства.

Знайте! Пожаловаться на действия или бездействие надзорной инстанции или экономических агентов по телефону не получится. Звонок на номер ИФНС выгоден при незначительных нарушениях или наличии вопросов. Работник налоговой службы пошагово разъяснит все нюансы по телефону, но он не сможет рассмотреть доказательства дела.

Можно ли подать анонимно

Налоговая служба и ее подразделения не рассматривают анонимных жалоб. Любой документ должен соответствовать требованиям, указанным в НК РФ. Анонимность составителя автоматически повлечет отказ в рассмотрении. Подобная ситуация крайне неэффективна, когда на заявителя воздействуют угрозами и насилием и лично обращаться в инспекцию он не в состоянии.

Сроки рассмотрения и ответа

Общий период проверки документов от заявителя — 15 рабочих дней. Срок может быть продлен, если обстоятельства дела осложняют вынесение вердикта. Ответ лицо получает сразу же после рассмотрения акта.

Куда обращаться, если решение не устраивает

Если заявителя не устроила резолюция, возможны другие способы обжаловать нарушение. Один из них — составления апелляции в вышестоящую инстанцию. Она оформляется по аналогии с обыкновенным актом.

Если отделение налоговой службы злоупотребляет своими полномочиями, разрешается обратиться в надзорные инстанции — прокуратуру и суд. Нередко физические лица пытаются обращаться в Роспотребнадзор, но эта структура занимается только защитой прав потребителей, а не заявителей. Судебное разбирательство поможет в достижении справедливости, но лицу придется готовить целый пакет документов, в том числе и оформлять заявление.

Вам не нужно будет тратить свое время и нервы — опытный юрист возьмет решение всех ваших проблем на себя!Читайте также:

- Списки документов в справочных правовых системах возможности и средства обработки

- Организация не предоставляет документы что делать

- Протокол межсетевого взаимодействия для передачи пакетов между сетями

- Информационное или иное пособничество в планировании подготовке и реализации террористического акта

- Рниму справка об обучении в электронном виде